Экономические тенденции и вызовы для развития электронной промышленности в России

Копылов Д.А.1![]()

1 Российский университет дружбы народов имени Патриса Лумумбы, Россия, Москва

Скачать PDF | Загрузок: 112

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 1 (Январь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=60003965

Аннотация:

В данной статье исследуется экономическая роль электронной промышленности в России и ее потенциал для роста и развития. Автор выявляет, что электроника играет ключевую роль в выполнении задач и цифровой трансформации страны, однако она всё ещё зависит от импортных технологий. Внутреннее производство покрывает потребности оборонного сектора, но остается зависимым от компьютеров и облачных решений, поставляемых из других стран. Автор указывает, что отрасль получает государственную поддержку, но отсутствуют проекты с большим коммерческим потенциалом, способные изменить положение страны на глобальном уровне. Развитие цифровой экономики и обеспечение национальной безопасности требуют наращивания импорта вычислительной техники и избегания иностранных облачных технологий. Статья будет интересна исследователям, специалистам в области российской экономики, а также государственным и частным компаниям, заинтересованным в развитии электронной промышленности. Автор предлагает разрабатывать стратегии специализации, привлекать инвестиции и ключевые технологии для развития отрасли.

Ключевые слова: электронная промышленность, роль промышленности, экосистемы, регулирование

JEL-классификация: L16, L60, L63

Введение

Электронная промышленность играет огромную экономическую роль в России, однако ее развитие и инновационный потенциал оставляют желать лучшего. Отрасль ощущает недостаток в стратегии развития и ключевых технологиях, что ограничивает ее способность конкурировать на международном уровне и проникать в глобальные цепочки создания стоимости.

Нежникова Е.В. [27, c. 543-556] исследует факторы, которые оказывают влияние на сдвиг с оборонного сектора на рынок, и потенциал развития отрасли. Глущенко В.В. [2, 219-234] затрагивает тему менеджмента и прогнозирования в электронной промышленности, что позволяет узнать о практике эффективного управления и прогнозирования в электронной промышленности, что может быть полезно при разработке стратегий для развития этой области. Хело П. [22, с. 567-577] рассматривает вопросы управления гибкостью и производительностью в электронной промышленности. Ли Ч.С. и Пехт М. [23] проводят обзор электронной промышленности Тайваня: динамику отрасли, рыночные тенденции и технологические достижения – это позволяет получить международные перспективы по развитию электронной промышленности и использовать опыт Тайваня, чтобы улучшить ситуацию в российском секторе. Ши-Лунг В. [25] проводит анализ динамики в цепочке создания стоимости полупроводников. Автор уделяет особое внимание производителям интегрированных устройств (IDM), литейным заводам и компаниям, не имеющим собственных производственных мощностей. Это исследование помогает понять динамику развития и структуру данной отрасли, а также применить полученные знания в практической деятельности.

Несмотря на государственную поддержку и стабильность в секторе, электронная промышленность России не способна обеспечить себя самостоятельно ключевыми технологиями и производственными мощностями. Такое положение дел требует проведения научных исследований для выявления причин и поиска путей решения этой проблемы.

Основная цель данного исследования заключается в выявлении проблем и ограничений, с которыми сталкивается электронная промышленность России, а также предложение решений для устранения этих проблем и создания благоприятной среды для дальнейшего развития отрасли.

Данная работа направлена на выявление причин и поиска путей решения проблем развития электронной промышленности в России. Исследование представляет собой уникальное сочетание анализа текущего положения отрасли с предложением конкретных мер для ее дальнейшего развития.

Базируясь на проведенном анализе, автор предполагает, что развитие электронной промышленности в России требует усиленной стратегии специализации предприятий, привлечения ключевых технологий и инвестиций, а также привлечение частных компаний в процессы кооперации и создания стоимости.

В данном исследовании будет использоваться комбинация качественного и количественного исследования, включающая анализ статистических данных и сравнение с мировыми трендами.

Экономическая роль и актуальные тенденции развития электронной промышленности России

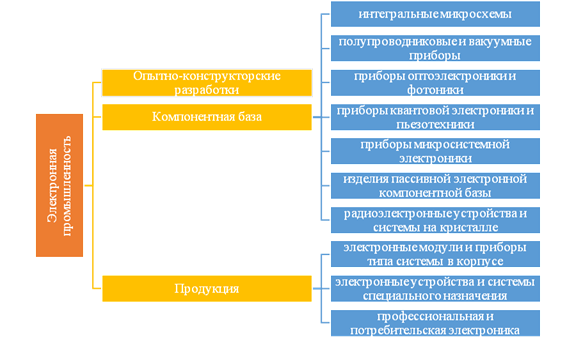

Электронная

промышленность играет решающую роль в национальной экономике, выступая основой

для различных других отраслей. От продукции этой отрасли во многом зависят

степень автоматизации производства и оказания услуг, скорость обработки

информации, общее качество жизни населения. В этом секторе существует различие

между электронными компонентами и готовой электроникой, а также различными

типами промышленных товаров. Эти различия проиллюстрированы на рисунке 1.

Технологии и решения, использованные в процессе разработки, считаются

интеллектуальной собственностью, но не считаются готовой продукцией в России.

На эту точку зрения влияет убеждение, что эти разработки имеют ограниченный

потенциал для коммерциализации на текущем этапе развития. Однако мировой опыт подсказывает,

что модель дизайн-центра может быть не просто частью структуры электронной

промышленности, а ее неотъемлемой составляющей.

Рис. 1. Продуктовая структура электронной промышленности России. Источник: составлено автором по [2, c. 219-234].

Промышленность полагается на необходимое сырье и реагенты, такие как кремниевые пластины, которые служат фундаментальной основой для микрочипов. Процесс производства этого материала требует тщательной точности и чистоты, что делает его импортным ресурсом в условиях России.

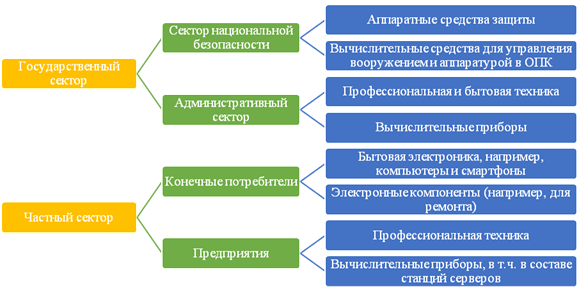

Промышленная

структура России не в полной мере отражает характеристики спроса, показанные на

рисунке 2, которые можно в общих чертах разделить на государственный и частный

секторы. В обоих секторах первостепенное значение придается быстрому и

безопасному выполнению операций, особенно обработки данных. Следовательно,

переработчики и подобные им компоненты становятся ключевыми объектами при

тщательном изучении потребностей каждого сектора экономики.

Рис. 2. Структура спроса электронной промышленности России по основным требованиям заказчиков. Источник: составлено автором.

На рисунке 2 отрасли отражают их основные приоритеты, поскольку участники рынка стремятся к оптимальной производительности. Однако пользователи этого сегмента не ставят во главу угла обмен информацией, а производителям устройств не требуются значительные вычислительные мощности для обработки больших данных.

Растущая геополитическая нестабильность в мире и обеспокоенность по поводу состояния электронной промышленности в различных странах привели к стремлению к самодостаточности в этой области. Как показано в предыдущей главе, компании добились успеха благодаря национальному сотрудничеству. Однако приоритеты национальной безопасности вызывают обеспокоенность, и эти опасения затрагивают и Россию. В сегодняшнем глобализированном мире электронная промышленность охватывает все сектора, не уделяя особого внимания обороне.

Роль

России в мировой электронной промышленности по объему производимой продукции в

настоящее время незначительна, на долю отрасли приходится лишь 1,8%

национальной экономики, при этом заявленная добавленная стоимость ВВП

колеблется в пределах 60-80% [18]. На рисунке 3 представлен один из ключевых

показателей производства электронной продукции – индекс производства компьютеров,

электронной и оптической продукции. Зигзагообразная кривая иллюстрирует

нестабильность выпуска, при этом основные колебания, как ожидается, начнутся в

2019 году. В условиях последовательного роста мировой экономики необходимы

стабильные показатели в электронной промышленности. Однако эта кривая выявляет

основные проблемы в отрасли, которые нельзя объяснить исключительно сезонными

факторами.

Рис. 3. Динамика производства компьютеров, электронных и оптических изделий (база – 2018 г.) Источник: [19].

Графическое представление отображает линейный тренд, приближающийся к относительно стабильному значению примерно 105 пунктов. Однако такого уровня роста недостаточно для того, чтобы электронная промышленность опередила другие отрасли. Несмотря на это, электронные компоненты и продукты широко используются в различных секторах, включая производство, услуги и оборону, что создает проблемы с получением точных статистических данных.

Стратегические направления, обозначенные в Стратегии-2030 и Национальной программе «Цифровая экономика», подчеркивают будущий акцент на прорывных технологиях. К сожалению, национальная электронная промышленность не в состоянии удовлетворить требования этих целей с точки зрения анализа больших данных, искусственного интеллекта и Интернета вещей. Хотя есть несколько производителей, выпускающих хорошие процессоры, такие как «Эльбрус» и «Байкал», эти процессоры страдают существенными недостатками, такими как заимствованные архитектурные решения и ограниченность экологически чистых производственных мощностей. Кроме того, ограничение на поставку процессоров сторонних производителей со стороны TSMC в 2022 году еще больше затруднило выполнение последующих заказов.

Независимо от рыночной модели, которой следуют компании электронной промышленности, успешные игроки постоянно взаимодействуют, в результате чего существует глобальная электронная промышленность, обеспечивающая непрерывное развитие и производство. Многие производители переходят от существующих моделей к специализации из-за финансовых трудностей или размещения заказов крупными производителями. Этот сдвиг в сторону специализации приводит к экономии ресурсов в отрасли с высокими инвестиционными затратами. Однако вертикальная тенденция в отрасли требует интеллектуального обмена и постоянного обновления производственных мощностей, чего современным компаниям сложно достичь.

Цифровая трансформация общества и обработка больших объемов данных опираются на промышленные компьютеры, преимущественно использующие процессорные архитектуры x86-64 и ARM. Разработка альтернативных архитектур или квантовых компьютеров потребует значительных исследований, испытаний и производственных возможностей. В настоящее время Россия не обладает правами на эти архитектуры, правообладателями архитектуры x86-64 являются только Intel и AMD, исключая менее известные процессоры Hygon, права на которые были приобретены у AMD в 2016 году.

Технологии параллельных вычислений необходимы для искусственного интеллекта, и графические процессоры превосходны в этой области. Однако Россия полагается исключительно на импорт этой продукции и не имеет возможностей внутреннего производства.

Цели, поставленные страной, в первую очередь зависят от импорта технологий и готовой продукции, что делает Россию восприимчивой к глобальным политическим и рыночным условиям. Хотя импорт технологий возможен, некоторые доминирующие технологии на мировом рынке охраняются как коммерческая тайна.

Российский рынок бытовой электроники предлагает наиболее доступное поле для исследований. Сюда входят компьютеры, смартфоны, устройства «умного дома», модемы и периферийные устройства. Кроме того, в комплект входит некоторое телекоммуникационное оборудование, такое как маршрутизаторы и сетевые устройства. Однако на импорт приходится около 90% рынка, а внутреннее производство ограничивается сборкой или процессами с низкой добавленной стоимостью. Государственный сектор отдает приоритет информационной безопасности в компьютерных и мобильных технологиях. Однако по состоянию на 2022 год ни одно устройство не вышло на рынок, а протестированные прототипы отсутствуют, что указывает на отсутствие значимых разработок.

Преимущество российской электронной промышленности заключается в производстве электронных чипов для защищенных платежных карт и биометрических паспортов, обеспечивающих защиту данных народного хозяйства. Однако для более сложных устройств Россия выступает скорее заказчиком, чем производителем.

Внешнеторговые факторы

Вышеупомянутые примеры демонстрируют сходство в России и других странах. Однако наша страна усердно работает над ускорением развития электроники и цифровой трансформации. В настоящее время сопоставимые масштабы достижимы только для транснациональных корпораций и Китайской Народной Республики, что еще больше подчеркивает подчиненное положение других игроков рынка.

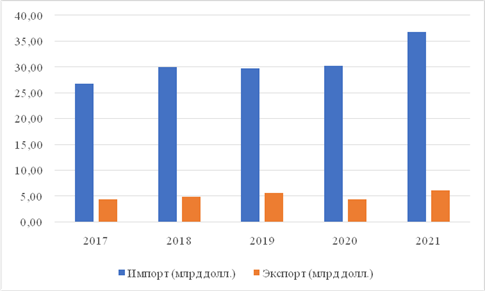

Кроме

того, среди стран, которые признали сектор электроники жизненно важной

отраслью, о чем свидетельствует цепочка производственных затрат, компании в

первую очередь концентрируются либо на экспорте своей продукции, либо на

обслуживании насыщенного рынка. Напротив, Россия в настоящее время привержена

удовлетворению потребностей внутреннего рынка и обеспечению успешного

достижения своих целей по сокращению импорта.

Рис. 4. Соотношение российского баланса в международной торговле электронными машинами и оборудованием в 2017-2021 гг. Источник: [26].

Как показано на рисунке 4, соотношение импорта-экспорта составляет примерно 5, что означает, что у России нет возможностей утвердиться в качестве нового игрока на мировом рынке. Примечательно, что экспорт военной продукции, категория, отсутствующая в статистике экспорта, остается сильным сектором для России. Тем не менее, развитие отрасли в целом и цифровая трансформация государства и общества не гарантируют общего прогресса. Стоит отметить, что в последние годы в России сохраняется стабильный уровень импорта электроники без значительного роста или снижения. Напротив, экспорт в 2021 году составит 6,1 миллиарда долларов США, что предполагает относительно стагнацию темпов роста.

Следовательно, нынешняя российская модель характеризуется сильной зависимостью от импорта широкого спектра современной электроники с ограниченными позициями с высокой добавленной стоимостью, доступными для экспорта. Роль Китая в цепочке поставок с годами значительно расширилась, а диверсификация снизилась. Лидеры роста импорта могут указывать на более тесные связи или укрепление с Россией. Хотя Германия сохраняет свою позицию ключевого партнера по импорту, ее доля в последние годы уменьшилась. Развивающиеся страны представлены прекрасными центрами контрактного производства и высокоразвитыми странами, производящими готовую привлекательную продукцию.

Примечательно, что у России как импортера электроники отсутствуют тесные партнерские отношения с производителями литографического оборудования, необходимого для производства микропроцессоров. Такие страны, как США, Германия, Япония и Нидерланды, обладают возможностью производить собственное оборудование. Например, литографическая машина голландской компании ASML широко признана лидером в производстве машин для обработки данных, ее цена составляет около 150 миллионов долларов. Типичное предприятие по производству процессоров состоит из нескольких сотен станков, что требует значительных инвестиций в размере примерно 7,5 миллиардов долларов США для цеха с 500 станками. Учитывая высокий спрос на станки, Россия не ожидает значительных объемов импорта. Статистика показывает, что Россия не выделяет существенных средств на создание масштабного производства с нуля.

С точки зрения экспорта страны ЕАЭС выступают в качестве важных партнеров, особенно в поставках электроники в Европу. Однако список импортеров российской электронной продукции постоянно меняется, что свидетельствует о динамичной структуре экспорта в разные страны и подчеркивает конкретные товары, привлекающие внимание на российском рынке. И наоборот, среди лидеров импорта влияние отдельных стран минимально или их доля невелика. Это является негативным фактором для России, поскольку платежеспособность на западных рынках выше, хотя и сопровождается усилением конкуренции.

Экосистемы и специфика отрасли

Развитие электронной промышленности привело к появлению такого важного аспекта, как система программного обеспечения. В настоящее время существует лишь ограниченное количество универсальных операционных систем, которые можно использовать в различных продуктах. В противном случае могут возникнуть проблемы совместимости с обычными пользовательскими программами и базами данных.

Доминирование существующей экосистемы, окружающей Microsoft Windows и Linux, на рынке обусловлено тем, что ядро операционной системы включает в себя драйверы (специальное программное обеспечение), обеспечивающие работу широкого спектра оборудования. Любая компания, представляющая продукт на новой архитектуре, должна найти способ обеспечить взаимодействие с пользователем в мобильных, домашних или профессиональных областях. Если разработчики ядра (Microsoft и Linux Foundation) не предоставят доступ к оборудованию такой компании, операционные системы не будут поддерживать эту электронику. В сценарии, когда полная экосистема отсутствует, заменители иностранного программного обеспечения, в первую очередь независимо разработанная операционная система с кодом, должны будут быть добавлены с повышенными затратами к общей разработке системы или для эмуляции функционирования других операционных систем, в результате чего в потере работоспособности. В настоящее время «Лаборатория Касперского» самостоятельно занимается внедрением систем в архитектуру, хотя перспективы массового рынка остаются неопределенными.

Одновременно признается, что Россия не может составить конкуренцию крупным компаниям на рынке системного программного обеспечения. Тем не менее, оно может бросить им вызов, отдав приоритет свободному программному обеспечению.

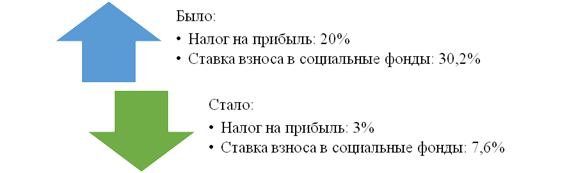

Среди

отличительных особенностей, сложившихся в российской электронной

промышленности, предусмотрены отдельные налоговые льготы. Не случайно компании

электронной промышленности пользуются теми же преимуществами, что и компании

сектора информационных технологий, поскольку цифровая экономика в равной

степени зависит от аппаратного и программного обеспечения (см. Рисунок 5).

Рис. 5. Налоговый маневр в ИТ и электронной промышленности. Источник: составлено автором.

2020 год, когда были предложены эти изменения, стали периодом существенных изменений в подходе к роли электронной промышленности, поскольку она стала одним из передовых направлений развития. Однако еще слишком рано полностью оценивать воздействие и выгоды от этих изменений.

Помимо последствий для российских организаций, занимающихся проектированием и разработкой электронных компонентов и изделий, изменения внесены и в Налоговый кодекс. Согласно пересмотренным правилам, предприятия, чей основной доход, не учитываемый в промышленном секторе, составляет 70% и более, теперь имеют право на сниженные налоги.

Часто упоминаемым примером импортозависимого потребления является СССР, где электронная промышленность была в некоторой степени самодостаточной. Однако уверенность СССР в своих силах во многом зависела от использования зарождающихся электронных технологий и отсутствия внимания к благополучию граждан. Напротив, Россия в первую очередь поддерживает потребление на рынке бытовой и профессиональной техники, одновременно продвигая базовые принципы цифровой экономики.

Таблица 1

Зависимость от импорта в электронной промышленности СССР и России

|

Параметр

|

СССР

|

Россия

|

|

Технологии

|

Изначально

собственные, к концу существования – большая доля импорта

|

Преимущественно

импортные

|

|

Оборудование

|

Собственное и

импортное

|

Импортное

|

|

Сырье

|

Собственное и

импортное

|

Собственное и

импортное

|

|

Массовое

производство

|

Не освоено за

пределами ОПК

|

В настоящее

время существует наследие СССР, но строятся заводы для производства серверов

компании «Яндекс»

|

|

Объем

обрабатываемой информации

|

низкий

|

Очень высокий

|

|

Гражданский

рынок электронной продукции

|

Практически

отсутствовал

|

Играет

важнейшую роль в потреблении информации и работе предприятий

|

Более того, СССР не смог извлечь выгоду из преимуществ сотрудничества и пренебрег созданием производства электроники и созданием глобальных цепочек поставок. В современной России создание добавленной стоимости сталкивается с проблемами, но направление развития отрасли зависит от сотрудничества и понимания результатов.

Были приняты законодательные меры для содействия росту электронной промышленности. Во-первых, национальный проект «Цифровая экономика» был введен с целью ускорения экономического прогресса за счет цифровой трансформации. В рамках этого проекта особое внимание уделяется обработке данных — неотъемлемому аспекту электронной промышленности. Примечательно, что значимыми являются два федеральных проекта: «Информационная инфраструктура» и «Цифровые технологии». Первый относится к области коммуникаций в электронной промышленности, а второй опирается на сосуществование современных программных и аппаратных экосистем.

Во-вторых, Стратегия 2030 устанавливает цели и основные индикаторы, характерные для электронной промышленности. В ней подчеркивается значимость развития цифровой экономики и общества, а также прогрессивные плановые значения, которых российская промышленность стремится достичь к 2030 году. Однако в Стратегии-2030 не хватает финансовых ресурсов, необходимых для поддержки отрасли, что ограничивает конкурентоспособность страны.

В-третьих, в Налоговом кодексе предусмотрены налоговые льготы для поддержки электронной промышленности. Эти льготы дают бременским предприятиям преимущество перед другими секторами экономики, ставя их в равное положение с иностранными игроками, которые также признаны правительством настоящими производителями электроники.

Компании электронной промышленности выступают поставщиками компонентов для вооружения, что делает их подпадающими под действие законодательства, касающегося защиты государственной тайны и организации государственных оборонных закупок. Без институциональной поддержки инвестиций в развитие электронной промышленности можно сделать вывод, что поддержку оказывают в первую очередь государственные и/или оборонные предприятия.

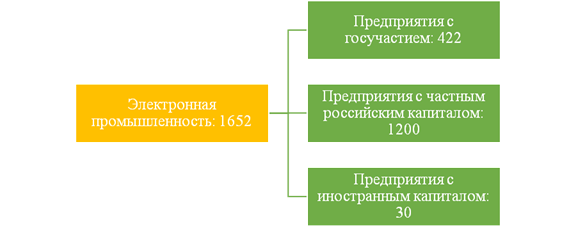

В структуру электронной промышленности входят альтернативные химические соединения. Из 422 государственных компаний 370 относятся к оборонно-промышленному комплексу и обеспечивают 55% доходов отрасли. Частные компании составляют 23% отрасли, а компании с иностранным капиталом — 22%.

Рис. 6. Структура электронной промышленности России по предприятиям. Источник: составлено автором по [19].

Примечательно, что подотрасль микроэлектроники в настоящее время опирается всего на 75 крупных предприятий, из них 10 занимаются контрактным производством, а 65 занимаются проектированием и разработкой. Наиболее эффективные предприятия подробно описаны в Таблице 2 ниже.

Таблица 2

Крупнейшие производители микроэлектроники России

|

Предприятие

|

Деятельность

|

Техпроцесс

|

|

АО «Микрон»

|

Обслуживает заказы российских компаний,

производит RFID-метки (используются в электронных проездных билетах и бирках

маркировки товаров)

|

180 и 90 нм

|

|

АО «Группа Кремний Эл»

|

Производит дискретные компоненты

(транзисторы и диоды), силовые модули на их основе, аналоговые и силовые чипы

небольшой сложности, ориентированные на нужды ОПК

|

700 и 500 нм

|

|

АО «Ангстрем»

|

Выпускает радиационностойкие силовые

транзисторы, осваивает направление высоковольтных силовых приборов

|

Не применимо к продукции

|

|

АО «Ангстрем-Т»

|

Простаивает без заказов, находясь под

санкциями США.

|

130 и 90 нм

|

|

АО «ВЗПП-Микрон»

|

Производит Диоды Шоттки, ультрабыстрые

диоды, ДМОП транзисторы, интегральные микросхемы.

|

150 и 200 нм

|

Эти предприятия имеют стабильную базу заказов в государственном секторе и предъявляют скромные требования к производительности своей продукции. Несмотря на то, что ведущие компании решаются на более совершенные техпроцессы, существует риск того, что даже АО «Микрон» не удалось добиться масштабного внедрения технологии 65 нм, которая считается высокоразвитой. В настоящее время государственные заказчики находятся в центре внимания подрядчиков, и расширение деятельности не поощряется.

Заключение

Электронная промышленность играет решающую роль в экономическом ландшафте России, поскольку она является неотъемлемой частью реализации текущих задач и процесса цифровой трансформации. Хотя цифровые технологии успешно внедряются в России, прогресс в области анализа данных сильно зависит от импортных технологий. Национальный производственный сектор в некоторой степени защищает отрасль, но он по-прежнему сильно зависит от вычислительных устройств, которые уже доступны в других странах.

Общая тенденция в отрасли показывает стабильное положение дел: предприятия получают государственную поддержку в различных формах, таких как снижение капитала и налогов. Эти предприятия также получают приоритет при закупке отечественного оборудования. Однако в последние годы появились проекты со значительным коммерческим потенциалом, которые могут либо увеличить производственные затраты, либо стимулировать рост экспорта, что потенциально может изменить судьбу страны.

Сохранение текущего уровня импорта или медленный рост не отвечают потребностям цифровой экономики. Быстрый рост цифровых технологий позволяет создавать мощные центры обработки информации посредством облачных решений, которые являются важнейшей основой цифровой экономики. Для достижения приоритетов национальной безопасности России придется увеличить объемы импортируемого компьютерного оборудования и рассмотреть облачные технологии от зарубежных поставщиков.

Компании российской электронной промышленности обычно действуют как нишевые мировые производители, обслуживающие в первую очередь внутренний рынок, особенно в государственном секторе. Поэтому их внимание сосредоточено не на глобальной конкуренции или международном сотрудничестве. Эти компании в основном выступают потребителями технологий и продукции с высокой добавленной стоимостью.

Одной из причин нынешнего состояния отрасли является отсутствие специализированной стратегии и соответствующих инвестиций в предприятия. Российские компании не инвестируют в ключевые технологии и производительность, что делает их временными пользователями. Существующая модель развития электронной промышленности приводит к усилению давления со стороны экспортоориентированных отраслей. В то время как цены на товары, экспортируемые Россией, остаются неизменными, промышленность склонна игнорировать проблемы, с которыми сталкивается государство. Однако электронная промышленность является капиталоемкой и может развиваться только в странах со значительным капиталом и экспортными поступлениями.

И наоборот, отрасль также способствует внутреннему спросу, хотя ее влияние на экономические циклы должно быть относительно незначительным. Однако инвестиции в определенные сферы могут осуществляться только за счет перераспределения избыточных доходов, полученных за счет экспорта.

Ведущие российские предприятия часто упускают из виду низкую себестоимость производства в цепочке поставок, что создает проблемы для сотрудничества и развития партнерских отношений. Тем не менее, отрасль полагается на значительное количество компаний для сохранения человеческого капитала, который жизненно важен для ее функционирования.

В заключение, текущий анализ отрасли электронной промышленности в России и ее текущих тенденций показывает, что отрасль не является приоритетной для развития новых ниш. И государственные, и частные компании отдают предпочтение стабильным заказам, а не интеграции в процессы сотрудничества. Кроме того, рост цифровой экономики приводит к увеличению импорта технологий и компьютерного оборудования, что сдерживает развитие отрасли.

Источники:

2. Глущенко В.В. Системность прогнозирования состояния управленческо-хозяйственных субъектов // Вестник Адыгейского государственного университета. Серия 5: Экономика. – 2009. – № 1. – c. 219-234.

3. Декларация Конференции ООН (1992 г.) по защите окружающей среды и устойчивому развитию. [Электронный ресурс]. URL: http://www.un.org/russian//documen/declarat/riodecl.html (дата обращения: 30.12.2023).

4. Здоровец Я. И. О проблемах в сфере импортозамещения в связи с введением санкций против Российской Федерации. / Аналитический вестник Совета Федерации Федерального Собрания Российской Федерации (Аналитическое управление Аппарата Совета Федерации) No 27 (545) «О мерах по реализации импортозамещения в гражданских отраслях промышленности в интересах укрепления национальной безопасности». - М., 2014. – 342 c.

5. Киртадзе Т.Д. Электронная промышленность как основа неоиндустриальной модернизации // Креативная экономика. – 2017. – № 3. – c. 387-398. – doi: 10.18334/ce.11.3.37699.

6. Куликова Н.Н. Модели производственно-хозяйственной деятельности в электронной промышленности и факторы развития межорганизационных взаимоотношений // Экономика. – 2019. – № 2 (38). – c. 154-159.

7. Логвин А.В., Сонин В.Н., Самаров К.А., Барминов М.В. Влияние импортозамещения и импортонезависимости в радиоэлектронной промышленности // Вестник науки и образования. – 2021. – № 14-1 (117). – c. 36-42.

8. Лугачева Л.И., Мусатова М.М., Соломенникова Е.А. Ревитализация рынка российской электроники: механизмы и возможности // Креативная экономика. – 2020. – № 9. – c. 2163-2180. – doi: 10.18334/ce.14.9.110870.

9. Малинецкий Г.Г. Цифровая экономика, искусственный интеллект, развитие электроники в контексте государственного управления // Вестник РГГУ. Серия Экономика. Управление. Право. – 2020. – № 4. – c. 59-72. – doi: 10.28995/2073-6304-2020-4-59-72.

10. Межевич В.В. Организационные отношения в электронной промышленности Российской Федерации: современные тенденции // Интернет-журнал Науковедение. – 2016. – № 6 (37). – c. 110-117.

11. Микроэлектроника в России до и после 24.02.2022. [Электронный ресурс]. URL: https://habr.com/ru/post/656677/ (дата обращения: 30.12.2023).

12. Отчетность АО «Микрон». [Электронный ресурс]. URL: https://www.mikron.ru/company/partners/investors/ (дата обращения: 30.12.2023).

13. Сайт Ангстрем. [Электронный ресурс]. URL: https://www.angstrem.ru/ (дата обращения: 30.12.2023).

14. Сайт ГК «Ростех». [Электронный ресурс]. URL: rostec.ru (дата обращения: 30.12.2023).

15. Сайт ASML. [Электронный ресурс]. URL: https://www.asml.com/en/ (дата обращения: 30.12.2023).

16. Сайт Xiaomi. [Электронный ресурс]. URL: https://www.mi.com/global/ (дата обращения: 30.12.2023).

17. Сидоров М.В., Румянцев Н.М., Лукин Е.В. О развитии экономики с опорой на высокотехнологичные отрасли обрабатывающей промышленности // Экономика и экологический менеджмент. – 2021. – № 3. – c. 145-161. – doi: 10.17586/2310-1172-2021-14-3-145-161.

18. Стратегия развития электронной промышленности Российской Федерации на период до 2030 года. [Электронный ресурс]. URL: government.ru/docs/38795 (дата обращения: 30.12.2023).

19. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/ (дата обращения: 30.12.2023).

20. Amd. [Электронный ресурс]. URL: https://www.amd.com/en/ (дата обращения: 30.12.2023).

21. Helo P. Managing agility and productivity in the electronics industry // Industrial Management & Data Systems. – 2004. – № 104 (7). – p. 567-577.

22. Lee C. S., Pecht M. The Taiwan electronics industry. - CRC Press, 2020.

23. Smith R. AMD and Intel Settle their Difference: AMD gets to Go Fabless. - CPUs, 2009.

24. Shih-Lung Wu Industry Dynamics within Semicoductor Value Chain. IDM, Foundry and Fabless. - Massachusetts Institute of Technology, 2003.

25. Taiwan Semiconductor Manufacturing Company URL. [Электронный ресурс]. URL: https://www.tsmc.com/english (дата обращения: 30.12.2023).

26. The International Trade Centre. [Электронный ресурс]. URL: https://intracen.org (дата обращения: 30.12.2023).

27. Nezhnikova V., Kopylov D. A. Development focus of electronics industry in Russia: Shift from defense sector to market // RUDN Journal of Economics. – 2023. – № 31(3). – p. 543-556.

Страница обновлена: 14.12.2025 в 20:41:14

Download PDF | Downloads: 112

Economic trends and challenges for the development of the electronic industry in Russia

Kopylov D.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 1 (January 2024)

Abstract:

This article examines the economic role of the electronics industry in Russia and its potential for growth and development. The author shows that electronics plays a key role in fulfilling the country's tasks and digital transformation, but it still depends on imported technologies. Domestic production covers the needs of the defense sector, but remains dependent on computers and cloud solutions supplied by other countries. The author points out that the industry is supported by the government, but there are no projects with great commercial potential that could change the country's position at the global level. The development of the digital economy and ensuring national security require increasing imports of computing equipment and avoiding foreign cloud technology. The article will be of interest to researchers, specialists in the field of the Russian economy, as well as public and private companies interested in the development of the electronic industry. The author suggests developing specialization strategies, attracting investments and key technology for the development of the industry.

Keywords: electronic industry, industry role, ecosystems, regulation

JEL-classification: L16, L60, L63

References:

Amd. Retrieved December 30, 2023, from https://www.amd.com/en/

Gluschenko V.V. (2009). Sistemnost prognozirovaniya sostoyaniya upravlenchesko-khozyaĭstvennyh subektov [The consistency of forecasting the state of managerial and economic entities]. Vestnik Adygeĭskogo gosudarstvennogo universiteta. Seriya 5: Ekonomika. (1). 219-234. (in Russian).

Helo P. (2004). Managing agility and productivity in the electronics industry Industrial Management & Data Systems. (104 (7)). 567-577.

Kirtadze T.D. (2017). Elektronnaya promyshlennost kak osnova neoindustrialnoy modernizatsii [Electronic industry as a basis for neo-industrial modernization]. Creative economy. 11 (3). 387-398. (in Russian). doi: 10.18334/ce.11.3.37699.

Kulikova N.N. (2019). Modeli proizvodstvenno-khozyaĭstvennoĭ deyatelnosti v elektronnoĭ promyshlennosti i faktory razvitiya mezhorganizatsionnyh vzaimootnosheniĭ [Models of production and economic activity in the electronic industry and factors of development of inter-organizational relationships]. Economics. (2 (38)). 154-159. (in Russian).

Lee C. S., Pecht M. (2020). The Taiwan electronics industry

Logvin A.V., Sonin V.N., Samarov K.A., Barminov M.V. (2021). Vliyanie importozameshcheniya i importonezavisimosti v radioelektronnoy promyshlennosti [Influence of import substitution and import dependence in the radio electronic industry]. Vestnik nauki i obrazovaniya. (14-1 (117)). 36-42. (in Russian).

Lugacheva L.I., Musatova M.M., Solomennikova E.A. (2020). Revitalizatsiya rynka rossiyskoy elektroniki: mekhanizmy i vozmozhnosti [Revitalization of the Russian electronics market: mechanisms and opportunities]. Creative economy. 14 (9). 2163-2180. (in Russian). doi: 10.18334/ce.14.9.110870.

Malinetskiy G.G. (2020). Tsifrovaya ekonomika, iskusstvennyy intellekt, razvitie elektroniki v kontekste gosudarstvennogo upravleniya [Digital economy, artificial intelligence, development of electronics in the context of public administration]. Vestnik RGGU. Seriya Ekonomika. Upravlenie. Pravo. (4). 59-72. (in Russian). doi: 10.28995/2073-6304-2020-4-59-72.

Mezhevich V.V. (2016). Organizatsionnye otnosheniya v elektronnoy promyshlennosti Rossiyskoy Federatsii: sovremennye tendentsii [Institutional relations in the electronic industry of the russian federation: current trends]. Naukovedenie. 8 (6 (37)). 110-117. (in Russian).

Nezhnikova V., Kopylov D. A. (2023). Development focus of electronics industry in Russia: Shift from defense sector to market RUDN Journal of Economics. (31(3)). 543-556.

Shih-Lung Wu (2003). Industry Dynamics within Semicoductor Value Chain. IDM, Foundry and Fabless

Sidorov M.V., Rumyantsev N.M., Lukin E.V. (2021). O razvitii ekonomiki s oporoy na vysokotekhnologichnye otrasli obrabatyvayushchey promyshlennosti [About the development of the economy using high-tech manufacturing industries]. Ekonomika i ekologicheskiy menedzhment. (3). 145-161. (in Russian). doi: 10.17586/2310-1172-2021-14-3-145-161.

Smith R. (2009). AMD and Intel Settle their Difference: AMD gets to Go Fabless

Taiwan Semiconductor Manufacturing Company URL. Retrieved December 30, 2023, from https://www.tsmc.com/english

The International Trade Centre. Retrieved December 30, 2023, from https://intracen.org

Zdorovets Ya. I. (2014). O problemakh v sfere importozameshcheniya v svyazi s vvedeniem sanktsiĭ protiv Rossiĭskoĭ Federatsii [On the problems in the field of import substitution in connection with the imposition of sanctions against the Russian Federation] (in Russian).