Электронные деньги как элемент национальной платежной системы

Коновалова М.Е.1![]() , Матерова Е.С.1

, Матерова Е.С.1![]() , Гайзатуллин Р.Р.2, Сафиуллин Л.Н.2

, Гайзатуллин Р.Р.2, Сафиуллин Л.Н.2

1 Самарский государственный экономический университет, Россия, Самара

2 Казанский (Приволжский) федеральный университет, Россия, Казань

Скачать PDF | Загрузок: 245

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 17, Номер 8 (Август 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54383733

Аннотация:

Современное развитие технологий приводит к распространению и активному использованию электронных денег в национальных платежных системах, которые предоставляют удобный и безопасный способ осуществления быстрых финансовых операций без необходимости использования наличных средств. Благодаря этому основному преимуществу применение электронных денег стало повсеместным в короткие сроки. Цифровые средства платежа обеспечивают пользователям гибкость и доступность в совершении транзакций в любое время и в любом месте, но при этом развитие обращения электронных денег также сопряжено с некоторыми вызовами и необходимостью усовершенствования их регулирования. В данной работе проведен анализ нормативной базы, регулирующей функционирование электронных денег в российской национальной платежной системе, а также изучены их основные функции и преимущества. В дополнение к этому, особое внимание уделено исследованию влияния технологических инноваций на электронные деньги, а также анализу вызовов и возможностей, связанных с их развитием.

Ключевые слова: электронные денежные средства, платежная система РФ, финансовые инструмент, банковская карта, безналичные платежи, безналичные расчеты, технологические инновации

JEL-классификация: E42, E51, E58, O23, O24

Введение

В современном информационном обществе электронные деньги становятся все более значимым элементом национальных платежных систем. Они представляют собой цифровую форму денег, которая позволяет осуществлять электронные транзакции и проводить безналичные платежи. В связи с этим, изучение роли и влияния электронных денег на экономическую систему становится важной и актуальной темой исследования.

Актуальность данной темы обусловлена не только ростом популярности электронных денег, но и их влиянием на экономическую деятельность, финансовую стабильность и социальные взаимодействия. В настоящее время наблюдается широкое применение электронных денег как средства оплаты товаров и услуг, как инструмента инвестиций, а также как альтернативы традиционным финансовым институтам. Этот рост в использовании электронных денег привлекает внимание исследователей, правительственных организаций и академического сообщества, которые стремятся понять последствия и преимущества такого развития и определить оптимальные стратегии регулирования и управления этой сферой.

Современная технологическая эпоха поставила перед нами новые вызовы, имеющие отношение к финансовым транзакциям. Развитие торговли, в том числе через Интернет, привело к поиску новых более быстрых и эффективных средств платежа, в частности, это касается платежей за товары и услуги. В настоящее время все больше людей отказываются от использования наличных денег в пользу электронных, что приводит к росту популярности концепции электронных денежных средств.

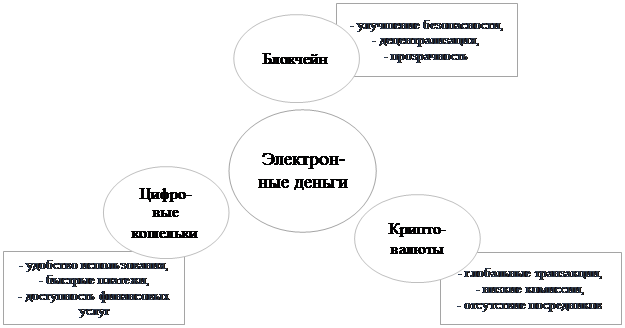

Целью работы является выявление влияния новых технологий, таких как блокчейн, цифровые кошельки и криптовалюты, на функционирование электронных денег в национальной платежной системе.

Электронные деньги в данной статье выступают объектом исследования.

Предмет исследования - электронные деньги, используемые в национальной платежной системе, формирующие систему электронных экономических отношений.

Основными задачами работы являются: проанализировать нормативно-правовую базу, регламентирующую деятельность электронных денег в современной России; выделить отрицательные и положительные стороны применения электронных денежных средств; проанализировать сложившуюся в России практику применения электронных денег в национальной платежной системе; определить влияние новых технологий, таких как блокчейн, цифровые кошельки и криптовалюты, на электронные деньги в национальной платежной системе.

Методы используемые при написании статьи: исторический, экономико-статистический анализ, а также анализ литературных источников и экспертных мнений.

Тема электронных денег и их влияния на национальные платежные системы привлекла значительное внимание исследователей по всему миру. Было проведено множество исследований, посвященных анализу преимуществ, вызовов и регулирования электронных денег. Некоторые известные работы в этой области включают исследования по влиянию технологических инноваций, таких как блокчейн, цифровые кошельки и криптовалюты, на электронные деньги. Так, например, В.В. Федотова, Б. Г. Емельянов, Л.М. Типнер [19] исследуют 20 влияние технологии блокчейн на электронные деньги, подробно обсуждается то, как блокчейн может повысить безопасность и прозрачность электронных транзакций, устранить посредников и улучшить эффективность платежных систем. Однако, в работе также выделены риски, связанные с конфиденциальностью данных и вопросами масштабируемости блокчейн-сетей.

О.Ю. Кузьмина, М.Е. Коновалова [9], а также А.Ю. Абузов [8] исследуют роль цифровых кошельков в эволюции электронных денег. В работе также обсуждаются вопросы безопасности и защиты данных, а также возможности интеграции цифровых кошельков с другими технологиями, такими как мобильные платежи и интернет вещей.

Кроме того, стоит отметить работу Н.В. Городновой, которая анализирует влияние криптовалют на национальные платежные системы. Авторы рассматривает преимущества и вызовы, связанные с использованием криптовалют в качестве формы электронных денег, такие как улучшенная доступность, меньшие комиссии и границы трансграничных платежей, а также возможные риски, включая волатильность курсов и потенциальное использование в незаконных целях.

Движение финансового капитала и риски, связанные с ним подробно освещены в работе А.Ю. Абузова [1].

В качестве гипотезы выступает предположение, что исследование влияния технологических инноваций, таких как блокчейн, цифровые кошельки и криптовалюты, на электронные деньги в национальной платежной системе, а также анализ нормативной базы и вызовов, связанных с развитием электронных денег, приведет к выявлению новых возможностей для повышения безопасности, эффективности и удобства проведения платежей в национальной платежной системе. Результаты исследования предоставят полезные рекомендации для оптимизации регулирования и стимулирования развития электронных денег, что способствует их успешному интегрированию в национальную платежную систему и повышению качества финансовых услуг для пользователей.

Научная новизна исследована состоит в оценке вызовов и возможностей, связанных с развитием электронных денег; влияния технологических инноваций, таких как блокчейн, цифровые кошельки и криптовалюты, на электронные деньги в национальной платежной системе; определении направлений регулирования и развития национальной платежной системы.

Понятие и функции электронных денег

На сегодняшний день в современном развитом мире банковский сектор выступает гарантом ценовой и финансовой стабильности национальной экономики государства. В Российской Федерации цифровизация финансового рынка – ключевое направление повышения институциональной эффективности Банка России.

В настоящее время может быть сложно понять природу электронных денег и можно ли их вообще считать деньгами. Трудно назвать это «деньгами» в традиционном понимании. В отличие от обычных расчетов наличными, при расчетах с электронными платежными инструментами требуется участие посредника, т.е. кредитной организации [6].

В общем своем понятии электронные деньги – это форма электронных денежных средств, которые могут применяться для совершения сделок по приобретению товаров и услуг и для перевода средств онлайн или с помощью мобильных устройств [7]. При этом электронные деньги могут принимать различные формы, такие как электронные кошельки, кредитные карты или мобильные платежные технологии [10].

Нормативное регулирование электронных денег в национальной экономике России осуществляется в соответствии с законодательством, которое определяет правовой статус электронных денег, порядок их эмиссии, обращения, хранения и защиты [12].

Главным законодательным актом, регулирующим электронные деньги в России, является Федеральный закон от 27.06.2011 г. № 161-ФЗ «О национальной платежной системе» [17], который содержит базовые определения и термины, правила взаимодействия эмитентов электронных денег и пользователей. Согласно пункту 18 статьи 3 закона, электронные деньги - это денежные средства, которые предварительно предоставлены одним лицом (лицом, предоставившим денежные средства) другому лицу, учитывающему информацию о размере предоставленных денежных средств без открытия банковского счета (обязанному лицу), для исполнения денежных обязательств лица, предоставившего денежные средства, перед третьими лицами и в отношении которых лицо, предоставившее денежные средства, имеет право передавать распоряжения исключительно с использованием электронных средств платежа.

Кроме того, электронные деньги как компонент национальной платежной системы регулируются другими российскими законами, в том числе:

-Федеральный закон «О центральном банке Российской Федерации (Банке России)» от 10.07.2002 № 86-ФЗ [18];

- Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1 [16];

- Положение Банка России от 24.12.2004 № 266-П «Об эмиссии платежных карт и об операциях, совершаемых с их использованием» [11] и др.

Вместе с тем, следует отметить, что в России со временем происходят изменения в законодательстве по данной области, связанные с внедрением новых технологий и совершенствованием инфраструктуры национальной платежной системы.

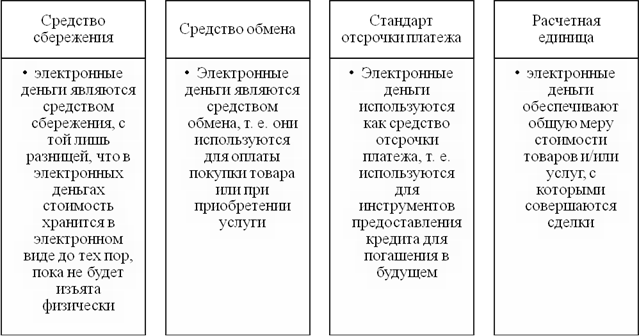

Если исследовать функции электронных денег, то можно констатировать что, в той или иной степени электронным деньгам присущи все функции традиционных денег, представленные на рисунке 1.

Рисунок 1 – Функции электронных денег

Источник: составлено автором

Одной из главных целей электронных денег является возможность увеличение общественных благ за счет использования информационных технологий. В тоже время опыт использования электронных денег позволяет выявить ее положительные и отрицательные стороны, представленные в таблице 1.

Таблица 1 – Преимущества и недостатки электронных денег

|

Преимущества

|

Недостатки

|

|

1.

Быстрота

и удобство:

транзакции с электронными деньгами происходит в моменте.

2. Безопасность: использование электронных денег исключает риск кражи или потери наличных денег, что делает этот вид оплаты более безопасным. 3. Широкий выбор платежных способов: существует множество различных способов оплаты, включая кредитные карты, электронные кошельки и мобильные платежные технологии. 4. Доступность и гибкость: пользователь может использовать электронные деньги в любое время и в любом месте с помощью смартфона или компьютера. |

1.

Риски. Использование электронных

денег связано с риском хакерских атак и кражи личных данных. Несмотря на то,

что сервисы электронных платежей обеспечивают высокий уровень безопасности,

угрозы со стороны злоумышленников не исключены.

2. Ограничения. Некоторые сервисы электронных платежей могут устанавливать ограничения на максимальные суммы перевода и максимальный размер баланса на счете. Это может ограничить свободу распоряжения деньгами и требовать от пользователя постоянного контроля за состоянием счета. 3. Зависимость от технологий. Применение электронных денег подразумевает наличие зависимости от технологий электронных платежей. В случае перебоев в работе Интернета или электронных платежных сервисов пользователи могут не иметь возможности оплатить товары и услуги. |

Таким образом, современные электронные деньги обладают рядом важных преимуществ по сравнению с традиционными средствами платежа. Платежные расчеты с электронными деньгами не требуют проведения каждой транзакции через банк, что облегчает проведение сделок. Современные электронные денежные средства надежно защищены от фальсификации, поэтому их довольно сложно присвоить. Если даже такое произойдет, техподдержка выявит факт кражи, и деньги будут возвращены. При этом обслуживание цифрового кошелька не облагается пошлиной, что отличает их от многих банковских карт. Еще одним существенным преимуществом является анонимность, ведь клиенты не обязаны предоставлять документы для открытия счета.

Центральный банк РФ является главным звеном национальной платежной системы, которое обеспечивает стабильную и бесперебойную работу.

На основании отчета BusinesStat «Анализ рынка электронных денег в России» за период 2017-2021 гг. [2] можно сделать вывод, что оборот электронных платежей в России увеличился более чем в пять раз, составившим 1135 млрд рублей в сравнении с 281 млрд рублей в 2017 году. Данный сегмент продемонстрировал наиболее значительную динамику по сравнению с другими способами платежа, что в значительной мере обусловлено его новизной и удобством для пользователей.

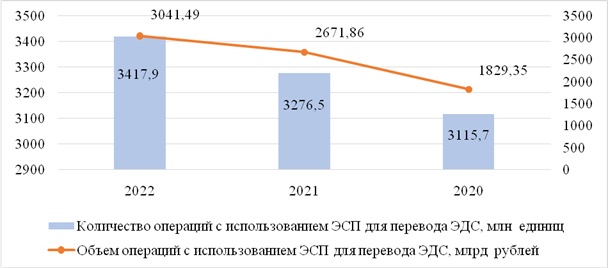

На рисунке 2 проанализирован объем и количество проведенных сделок с использованием электронного средства платежа для перевода электронных денежных средств в период за 2020 г.-2022 г.

Рисунок 2 - Объем и количество проведенных сделок с использованием электронного средства платежа для перевода электронных денежных средств в период за 2020 г.-2022 г.

Источник: составлено автором по данным источника [3]

Таким образом, согласно рисунку 2 в 2022 году количество сделок с применением ЭСП для перевода электронных денег увеличились на 9,69% относительно 2020 года, а объем транзакций по переводу ЭДС возрос на 66,26% [3].

Значительное влияние на рост рынка электронных денег оказали эпидемия коронавируса и продолжительные локдауны. Меры, принятые российским правительством, привели к частичному или полному закрытию предприятий и вынудили граждан пользоваться онлайн-услугами, такими как доставка еды, бакалеи и службы доставки. Это привело к буму безналичных платежей и, соответственно, к буму в секторе электронных денег [4].

По состоянию на 1 января 2023 года в реестр систем электронных денег Центрального банка включено 67 операторов электронных денежных средств, среди них АО «АЛЬФА-БАНК», АО «Банк ДОМ.РФ», Банк ВТБ (ПАО), ПАО «АК БАРС», БАНК КИВИ Банк (АО), ООО «ОЗОН Банк», АО «Тинькофф Банк» [24].

Электронный кошелек — это электронный сервис, позволяющий хранить и управлять денежными средствами в цифровом формате. Он функционирует как аналог обычного кошелька, позволяя хранить на нем деньги, а также осуществлять операции платежей и переводов. Электронный кошелек может быть связан с банковским счетом, а также быть прикреплен к банковской карте или мобильному телефону [23].

Операции с использованием электронного кошелька выполняются через специальное приложение или сайт, используя логин и пароль [14]. Электронный кошелек широко используется для онлайн-покупок, пополнения мобильных балансов, оплаты коммунальных услуг и других услуг, а также для переводов между пользователями [22]. Чтобы использовать электронный кошелек, необходимо создать учетную запись и пройти верификацию, которая может варьироваться в зависимости от провайдера услуги.

В настоящее время в России осталось всего три платежных системы, в которых дистанционно можно открыть электронный кошелек. Это Qiwi, WebMoney и ЮMoney. Необходимо заметить, что «ЮMoney» раньше принадлежал «Яндексу» и работал под названием «Яндекс. Деньги».

В 2022 году в РФ было проведено 774 млн операций на 13,2 млрд долл. США. Согласно прогнозу, в конце 2025 г. данные показатели будут равны 5,1 трлн и 75,4 млрд долл. США соответственно.

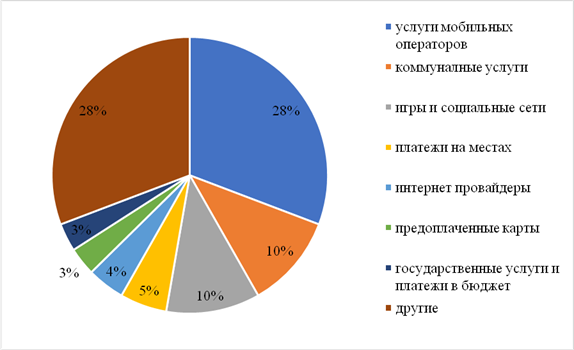

Далее на рисунке 3 представлена структура платежей, осуществляемых электронными деньгами в 2022 году.

Рисунок 3 - Структура платежей, осуществляемых электронными деньгами в 2022 году.

Источник: составлено автором по данным [15]

Проанализировав данный рисунок, видно, что основную долю платежей по средствам электронных денег в 2022 году россияне совершали оплачивая услуги мобильных операторов – 28%, аналогичный процент приходится на другие платежи. По 10% составляют оплата коммунальных услуг и платежи в играх и социальных сетях, платежи на местах составляют 5%.

Следует также отметить, что санкции, введенные странами ЕС и США в 2022 году, заставили ряд иностранных компаний, занимающихся электронными деньгами, покинуть Россию. Такие компании, как PayPal и Paysend, ушли с российского рынка и заблокировали российские счета. В сложившихся обстоятельствах у местных разработчиков появилась возможность заполнить освободившуюся нишу в этом секторе.

Так в 2021-2022 году в России активно реализовывается технологическое решение для населения и юридических лиц – Система быстрых платежей (СБП). СБП - это новые технологии и сервисы, разработанные в последние годы для обеспечения более быстрой и удобной оплаты, основанные на использовании персональных устройств, таких как смартфоны, и доступ к интернету. Система быстрых платежей работает посредством интернет-банкинга, специальных мобильных приложений и других электронных сервисов.

Количество пользователей РПС увеличилось на 37 млн и достигло 81 млн, при этом количество транзакций увеличилось в 3,5 раза, а объем - в 2,9 раза [15].

При разумном использовании имеющегося потенциала заполнение свободной ниши в этом секторе будет способствовать дальнейшему развитию приложений электронных денег и кошельков.

В последнее время все больше людей и компаний обращается к более современным и удобным способам оплаты, таким как использование электронных денег. Этот способ платежа позволяет сделать оплату через мобильные приложения, интернет-банкинг и системы быстрых платежей (СБП).

Электронные деньги – это форма электронных денежных средств, которые могут быть использованы для покупки товаров и услуг, а также для перевода средств через интернет или мобильные приложения. Банковские операции с электронными деньгами – самые популярные способы их использования [13].

По сравнению с другими видами платежей, этот сектор растет быстрее всего, в основном благодаря инновациям и простоте использования.

В 2022 году количество сделок с применением ЭСП для перевода электронных денег увеличились на 9,69% относительно 2020 года, а объем транзакций по переводу ЭДС возрос на 66,26%. Значительное влияние на рост рынка электронных денег оказали эпидемия коронавируса и продолжительные локдауны [15].

В 2022 году в РФ было проведено 774 млн операций на 13,2 млрд долл. США. Согласно прогнозу, в конце 2025 г. данные показатели будут равны 5,1 трлн и 75,4 млрд долл. США соответственно [15].

Основной задачей является развитие рынка электронных денег, чтобы обеспечить удобные и безопасные способы электронных платежей, как для населения, так и для бизнеса. Для этого необходимо создание и развитие инфраструктуры электронных платежей, привлечение большего количества участников на рынок, повышение их уверенности и доверия к таким способам расчетов. Также важны задачи по обеспечению безопасности и конфиденциальности электронных платежей, развитие стандартов и нормативной базы в этой области, а также улучшение качества услуг, связанных с электронными деньгами.

Использование электронных денег все более распространяется, предоставляя пользователям удобство, быстроту, безопасность и гибкость платежных операций. Этот вид оплаты становится все более популярным элементом национальной платёжной системы, что свидетельствует о том, что будущее финансовой индустрии как в мире, так и в нашей стране связано с использованием технологий [21].

Влияние технологических инноваций

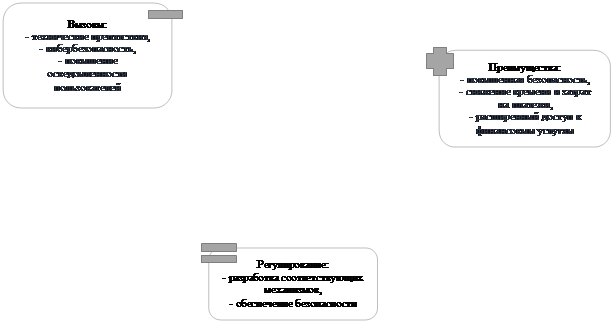

Технологические инновации ускоряют темп изменений, происходящих на финансовом рынке. Цифровые инструменты продолжают бурно развиваться, привнося в функционирование рынка финансового капитала и предприятий наряду с новыми возможностями развития - новые вызовы и проблемы, которые прежде всего связаны с несовершенством регулирования [1; 20].

К преимуществам внедрения технологических инноваций в национальную платежную систему следует отнести возможность предоставления повышенной безопасности и и высокого уровня конфиденциальности информации, снижение времени и затрат на проведение платежей, более широкий доступ к финансовым услугам для населения и повышение эффективности платежной системы.

Ключевые вызовы – это высокие требования к техническому обеспечению, кибербезопасности.

Рисунок Электронные деньги в цифровом мире

Источник: составлено автором

Внедрение технологических инноваций, такие как блокчейн, цифровые кошельки и криптовалюты, может улучшить безопасность, эффективность и удобство проведения платежей, однако требует тщательного регулирования и управления вызовами, связанными с этими инновациями.

Для повышения качестве регулирования электронных денег и вообще финансового рынка следует кооперироваться на международном уровне, обмениваться опытом, информацией, необходимыми данными.

Заключение

Электронные деньги играют важную роль в национальной платежной системе, предоставляя удобный и безопасный инструмент для проведения финансовых операций. Однако, с развитием технологий, возникают новые вызовы, такие как обеспечение безопасности и эффективности электронных платежей. Для решения этих проблем необходимо продолжать развивать и совершенствовать нормативную базу, а также принимать меры по регулированию и стимулированию инноваций в области электронных денег, чтобы обеспечить стабильность и удовлетворение потребностей пользователей в национальной платежной системе.

Источники:

2. Анализ рынка электронных денег в России в 2017-2021 гг., прогноз на 2022-2026 гг. Перспективы рынка в условиях санкций. Businesstat.ru. [Электронный ресурс]. URL: https://businesstat.ru/images/demo/emoney_russia_demo_businesstat.pdf (дата обращения: 30.04.2023).

3. Безналичные платежи в России. Аналитический портал «tadviser. Государство. Бизнес. Технологии». [Электронный ресурс]. URL: https://www.tadviser.ru (дата обращения: 30.04.2023).

4. Бондаренко И.А., Герега П.В. Проблемы транзакций участников электронной коммерции в России // StudNet. – 2021. – № 4.

5. Городнова Н.В. Внедрение системы виртуальной валюты: анализ и разграничение смежных понятий «криптовалюта» и «цифровая валюта» // Вопросы инновационной экономики. – 2023. – № 2. – c. 803-820. – doi: 10.18334/vinec.13.2.117081.

6. Дроздов В.Д., Машонкина К.В., Степанова М.Н. Электронные денежные средства в современной Российской Федерации // Молодой ученый. – 2022. – № 21(416). – c. 511-512.

7. Ибрагимов А.Р. Развитие электронных денег в современном мире // Наукосфера. – 2022. – № 8-1. – c. 332-336.

8. Коновалова М.Е., Абузов А.Ю. Цифровые технологии на рынке финансового капитала и их последствия // Вопросы экономики и права. – 2023. – № 176. – c. 41-46. – doi: 10.14451/2.176.41.

9. Кузьмина О.Ю., Коновалова М.Е. Цифровая валюта центрального банка как новая форма денег // Креативная экономика. – 2023. – № 4. – c. 1347-1366. – doi: 10.18334/ce.17.4.117439.

10. Панкова А.В. Развитие электронных денег в России и мировой опыт // Современная экономика: актуальные вопросы, достижения и инновации: Сборник статей XVII Международной научно-практической конференции. Пенза, 2018. – c. 98-99.

11. Положение Банка России от 24.12.2004 № 266-П (ред. от 28.09.2020) «Об эмиссии платежных карт и об операциях, совершаемых с их использованием» (Зарегистрировано в Минюсте России 25.03.2005 № 6431)

12. Полуосьмак И.А. Правовое регулирование электронных денег в Российской Федерации // Международный журнал гуманитарных и естественных наук. – 2020. – № 6-3(45). – c. 151-154. – doi: 10.24411/2500-1000-2020-10773.

13. Развитие системы платежей и расчетов в 2022 году. Официальный сайт Банка России. [Электронный ресурс]. URL: https://cbr.ru/about_br/publ/results_work/2022/razvitie-sistemy-platezhey-i-raschetov/ (дата обращения: 30.04.2023).

14. Ситник А.А. Платежная система Банка России // Lex Russica. – 2018. – № 2(135). – c. 45-56. – doi: 10.17803/1729-5920.2018.135.2.045-056.

15. Статистика национальной платежной системы. Официальный сайт Банка России. [Электронный ресурс]. URL: https://cbr.ru/statistics/nps/psrf/ (дата обращения: 30.04.2023).

16. Федеральный закон «О банках и банковской деятельности» от 02.12.1990 № 395-1

17. Федеральный закон «О национальной платежной системе» от 27.06.2011 № 161-ФЗ (последняя редакция)

18. Федеральный закон «О центральном банке Российской Федерации (Банке России)» от 10.07.2002 № 86-ФЗ

19. Федотова В.В., Емельянов Б.Г., Типнер Л.М. Понятие блокчейн и возможности его использования // European Science. – 2018. – № 1(33). – c. 40-48.

20. Булавко О.А., Татарских Б.Я., Туктарова Л.Р., Наугольнова И.А. Цифровизация как ключевой фактор повышения инвестиционной привлекательности и инновационного развития промышленных предприятий // Проблемы развития предприятий: теория и практика. – 2018. – № 1. – c. 162-168.

21. Чудаева А.А. К вопросу об инкорпорации цифровых технологий в деятельность предприятий обрабатывающей промышленности РФ // Общество: политика, экономика, право. – 2023. – № 5(118). – c. 144-148. – doi: 10.24158/pep.2023.5.20.

22. Шумихина А.С. Электронные денежные средства в платежной системе Российской Федерации // Молодой ученый. – 2020. – № 48(338). – c. 381-383.

23. Электронные деньги. Финансовая грамотность в вузах. Федеральный сетевой методический центр. [Электронный ресурс]. URL: https://finuch.ru (дата обращения: 30.04.2023).

24. Электронные деньги. Banki.ru. [Электронный ресурс]. URL: https://www.banki.ru/wikibank/elektronnyie_dengi/ (дата обращения: 01.05.2023).

Страница обновлена: 09.01.2026 в 13:14:39

Download PDF | Downloads: 245

Electronic money as an element of the national payment system

Konovalova M.E., Materova E.S., Gayzatullin R.R., Safiullin L.N.Journal paper

Creative Economy

Volume 17, Number 8 (August 2023)

Abstract:

The modern development of technology leads to the spread of electronic money in national payment systems. Electronic money provides a convenient and secure way to carry out quick financial transactions without cash. Thanks to this main advantage, electronic money has become ubiquitous in a short time. Digital means of payment provide users with flexibility and accessibility in making transactions at any time and in any place. At the same time, the circulation of electronic money is also associated with some challenges and the need to improve their regulation. The article analyzes the regulatory framework governing electronic money in the Russian national payment system. The main functions and advantages of electronic money are studied. Special attention is paid to study of the impact of technological innovations on electronic money, as well as the analysis of challenges and opportunities associated with electronic money development.

Keywords: electronic money, Russian payment system, financial instruments, bank card, non-cash payments, non-cash settlements, technological innovation

JEL-classification: E42, E51, E58, O23, O24

References:

Abuzov A.Yu. (2023). Dvizhenie finansovogo kapitala i riski, svyazannye s nim [Movement of financial capital and risks associated with it]. Issues of economics and law. (176). 36-40. (in Russian). doi: 10.14451/2.176.36.

Bondarenko I.A., Gerega P.V. (2021). Problemy tranzaktsiy uchastnikov elektronnoy kommertsii v Rossii [Problems of transactions of e-commerce participants in Russia]. StudNet. 4 (4). (in Russian).

Bulavko O.A., Tatarskikh B.Ya., Tuktarova L.R., Naugolnova I.A. (2018). Tsifrovizatsiya kak klyuchevoy faktor povysheniya investitsionnoy privlekatelnosti i innovatsionnogo razvitiya promyshlennyh predpriyatiy [Digitalization as a key factor in increasing investment attractiveness and innovative development of industrial enterprises]. Problemy razvitiya predpriyatiy: teoriya i praktika. (1). 162-168. (in Russian).

Chudaeva A.A. (2023). K voprosu ob inkorporatsii tsifrovyh tekhnologiy v deyatelnost predpriyatiy obrabatyvayushchey promyshlennosti RF [On the issue of digital technologies incorporation in the activities of the enterprises of the Russian manufacturing industry]. Society: politics, economics, law. (5(118)). 144-148. (in Russian). doi: 10.24158/pep.2023.5.20.

Drozdov V.D., Mashonkina K.V., Stepanova M.N. (2022). Elektronnye denezhnye sredstva v sovremennoy Rossiyskoy Federatsii [Electronic money in the modern Russian Federation]. The young scientist. (21(416)). 511-512. (in Russian).

Fedotova V.V., Emelyanov B.G., Tipner L.M. (2018). Ponyatie blokcheyn i vozmozhnosti ego ispolzovaniya [The concept of blockchain and the possibilities of its use]. European science. (1(33)). 40-48. (in Russian).

Gorodnova N.V. (2023). Vnedrenie sistemy virtualnoy valyuty: analiz i razgranichenie smezhnyh ponyatiy «kriptovalyuta» i «tsifrovaya valyuta» [Introduction of a virtual currency system: cryptocurrency and digital currency analysis and differentiation]. Russian Journal of Innovation Economics. 13 (2). 803-820. (in Russian). doi: 10.18334/vinec.13.2.117081.

Ibragimov A.R. (2022). Razvitie elektronnyh deneg v sovremennom mire [The development of electronic money in the modern world]. Naukosfera. (8-1). 332-336. (in Russian).

Konovalova M.E., Abuzov A.Yu. (2023). Tsifrovye tekhnologii na rynke finansovogo kapitala i ikh posledstviya [Digital technologies in the financial capital market and their consequences]. Issues of economics and law. (176). 41-46. (in Russian). doi: 10.14451/2.176.41.

Kuzmina O.Yu., Konovalova M.E. (2023). Tsifrovaya valyuta tsentralnogo banka kak novaya forma deneg [Central bank digital currency as a new form of money]. Creative Economy. 17 (4). 1347-1366. (in Russian). doi: 10.18334/ce.17.4.117439.

Pankova A.V. (2018). Razvitie elektronnyh deneg v Rossii i mirovoy opyt [Development of electronic money in Russia and world experience] Modern economy: current issues, achievements and innovations. 98-99. (in Russian).

Poluosmak I.A. (2020). Pravovoe regulirovanie elektronnyh deneg v Rossiyskoy Federatsii [Legal regulation of electronic money in the Russian Federation]. International Journal of Humanities and Natural Sciences. (6-3(45)). 151-154. (in Russian). doi: 10.24411/2500-1000-2020-10773.

Shumikhina A.S. (2020). Elektronnye denezhnye sredstva v platezhnoy sisteme Rossiyskoy Federatsii [Electronic money in the payment system of the Russian Federation]. The young scientist. (48(338)). 381-383. (in Russian).

Sitnik A.A. (2018). Platezhnaya sistema Banka Rossii [The payment system of the Central bank of Russia]. Lex Russica. (2(135)). 45-56. (in Russian). doi: 10.17803/1729-5920.2018.135.2.045-056.