Стратегический контекст развития станкостроения в Российской Федерации

Малкова Т.Б.1, Еленев К.С.1

1 Московский государственный технологический университет «СТАНКИН», Россия, Москва

Скачать PDF | Загрузок: 127

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 9 (Сентябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54773535

Аннотация:

Станкоинструментальная отрасль занимает важное место в экономике и в развитии промышленности практически каждой индустриально развитой страны мира. В исследовании представлен анализ состояния станкоинструментальной отрасли России, сформулированы основные вызовы развития отрасли, а также факторы низкой инновационной активности. Российские производители уступают ведущим зарубежным производителям по отдельным параметрам конкурентоспособности продукции, в том числе по причинам отсутствия новых производственных технологий, дефицита высококвалифицированных кадров, отсутствия отдельных видов компетенций и ресурсов для реализации научно-исследовательских и опытно-конструкторских работ. масштабирования результатов инновационной деятельности. При этом растет спрос со стороны отечественной промышленности на высокотехнологичное современное оборудование, что обусловлено санкционнным давлением, сменой технологического уклада и глобальной сменой индустриальной парадигмы в сторону комплексной автоматизации и цифровизации производства. Тренд роста заказов на продукцию станкостроителей России однозначно есть, все заводы без исключения загружены работой на многие месяцы вперёд, такого в современной истории российского станкостроения до этого не было. Спецификой предприятий оборонно-промышленного являются спрос на сложное высокотехнологическое оборудование, а также высокая степень нормативного регулирования закупок. Анализ отечественного производства свидетельствует о том, что в условиях девальвации рубля и ограничений, повлекших удорожание импортной продукции, российские производители не смогли в полной мере воспользоваться конкурентными преимуществами в виде низкой стоимости продукции, что обусловлено комплексом проблем отечественной станкоинструментальной отрасли

Ключевые слова: Рынок станкоинструментальной отрасли, стратегия развития, устойчивое развитие, рост спроса, государственная поддержка, инновации, вызовы отрасли, технологическая безопасность отрасли, инновационная активность

JEL-классификация: L51, L52, O25, O31, O33

Введение

Актуальность исследования связана с тем, что в настоящее время станкоинструментальная отрасль занимает важное место в экономике и в развитии промышленности практически каждой развитой страны мира. И если оценивать значение станкоинструментальной отрасли для экономики страны, то, по нашему мнению, отрасль является базовой стратегической отраслью в обеспечении средствами производства многих направлений промышленности. Будучи сравнительно небольшой по объемам выпуска отраслью, в которой в большинстве развитых стран создается менее 1 % ВВП, К номенклатуре выпускаемых изделий станкоинструментальной отрасли принято относить металлорежущие и деревообрабатывающие станки, кузнечно-прессовое оборудование, литейные машины, режущие, измерительные, абразивные инструменты, оснастку для станков и прочее оборудование [2].

Станкостроение развивается там, где внутренний спрос на продукцию отрасли существенен. По мере индустриализации стран в них формируется спрос и зарождаются станкостроительные кластеры. По мере перехода к постиндустриальному укладу переходит концентрация индустриальных держав на высоко маржинальные сегменты станкостроения и производства критических наукоемких комплектующих.

В настоящее время основной объем мирового рынка станкостроения сосредоточен всего в трех регионах: Азиатско-Тихоокеанском регионе, Западной Европе и Северной Америке. Для глобального рынка продукции станкоинсрументальной отрасли наблюдалась динамика, в которой более трети представлял. Как следует из статистики, с 2009 года на долю этой страны приходилось не менее 33,7 % от общемирового объема продаж рассматриваемой нами товарной группы [2,3]. Однако к 2018 году доля Китая на рынке начала сокращаться. В настоящее время наблюдается восстановление роста производства Китая.

Для успешного развития отечественной станкоинструментальной отрасли от стадии "Слабое развитие отрасли" до стадии "Интернационализация" необходима комбинация следующих предпосылок [2,3]:

· активный рост внутреннего спроса, промышленного производства;

· государственное регулирование, создание преференций для национальных компаний;

· кадровый потенциал (высокий уровень квалификации и дешевая рабочая сила);

· дешевая национальная валюта;

· привлечение инвестиций и внедрение инноваций.

Внешние и внутренние факторы, характерные для становления отрасли в ведущих странах-лидерах, актуальны и для нашей страны. Отсутствие развитой научно-инновационной инфраструктуры отрасли и производства критически важных комплектующих для создания серийного производства станков и инструментов, не позволяющие в полной мере обеспечить воспроизводство станочного оборудования, инструментальной и вспомогательной оснастки для удовлетворения потребностей машиностроительного комплекса и ОПК страны в высокотехнологичном оборудовании. Российские производители уступают ведущим зарубежным производителям по отдельным параметрам конкурентоспособности продукции, в том числе по причинам отсутствия новых производственных технологий, дефицита высококвалифицированных кадров, отсутствия отдельных видов компетенций и ресурсов для реализации научно-исследовательских и опытно-конструкторских работ, а также масштабирования результатов инновационной деятельности. При этом растет спрос со стороны отечественной промышленности на высокотехнологичное современное оборудование, что обусловлено стремительной сменой технологического уклада и глобальной сменой индустриальной парадигмы в сторону комплексной автоматизации и цифровизации производства [11]. Наличие комплекса системных проблем на каждом из этапов создания высокотехнологичной продукции (научно-исследовательских и опытно-конструкторских работ, производства, реализации, постпродажного обслуживания) ставит под угрозу возможность сохранения и развития станкоинструментальной промышленности в России. Новый фактор в глобальной конкуренции – технологическая безопасность, которую необходимо обеспечить .

Целью данного исследования являлось выявление проблем, оказывающих влияние на развитие станкоинструментальной отрасли и определение новых вызовов для комплексного развития с целью обеспечения конкурентоспособности и технологического суверенитета.

Исследованию проблем развития станкостроительной отрасли посвящены труды отечественных ученых Осипова И. В. [3], Бауриной С. Б. [4], Зурина. М.В. [6], Коробач, А. А. [6], Козиной Е. В. [7], Бутова А. М. [9] и других авторов. В исследованиях перечисленных ученых сделан упор на станкостроительную часть отрасли и не уделялось внимание развитию станкоинструментальной, кроме того, в исследованиях не учитывались особенности функционирования предприятий отрасли в условиях ограничений и санкций.

Научной новизной исследования является то, что на основе анализа состояния станкоинструментальной отрасли сформулированы наиболее важные вызовы для дальнейшего развития отрасли, базирующиеся на ускорении – в первую очередь, технологических инноваций (новые материалы, композиты, материалы с изменяемыми свойствами), новые технологии формообразования (3D, 4D – печать), гибридная многоосевная обработка, замена традиционных методов обработки новыми, роботизация процессов для минимизации межоперационных интервалов, переналадки предприятий отрасли, качественно новом уровне подготовки кадров (инженеров-специалистов IT, экономистов и финансовых менеджеров с необходимыми компетенциями IT и креативными подходами к решению проблем в условиях обеспечения спроса, технологического суверенитета и конкурентоспособности выпускаемой продукции).

Методология исследования отличается от существующих своей комплексностью анализа станкоинструментальной отрасли и учета современных особенностей ее функционирования в условиях ограничений и санкций.

Основная часть

Анализ состояния станкоинструментальной отрасли

Первоосновой для определения контекста развития станкостроения является анализ тенденций развития отраслей-потребителей, который выступают надсистемой (в терминологии ТРИЗ) по отношению к станкостроению. Основные тренды:

· Гибкость (быстрота адаптации к новому ассортименту, изменению объемов) производственных систем при высокой доли автоматизации и цифровизации, прослеживаемость всего жизненного цикла изделий машиностроения.

· Возникающий тренд – требование повышенной устойчивости производственных систем к шоковым нарушениям либо изменением устоявшихся цепочек поставок (последствия COVID-19, санкционного противостояния и перестройки мировой финансово-индустриальной системы)

В настоящее время не существует общепринятого представления о группах станкоинструментальной продукции. В стратегии развития станкоинструментальной отрасли указываются следующие группы: производство конечной продукции станкостроения (металлорежущих станков и кузнечно-прессового оборудования); производство основных комплектующих для производства; производство инструментальной продукции.

В рамках обеспечения национальной безопасности формирование внутренних компетенций в производстве современных средств производства является стратегически важной задачей государства [9]. Для России, как одного из мировых лидеров в производстве продукции оборонно-промышленного комплекса, являющегося основным потребителем станкоинструментальной промышленности, отрасль представляет высокую стратегическую значимость. Обеспечение оборонно-промышленного комплекса высокоточным и высокопроизводительным, а также защищенным от возможного внешнего влияния металлообрабатывающим оборудованием российского производства значительно снижает риск возникновения угрозы технологической безопасности, сохраняющейся при использовании импортных средств производства и компонентной базы.

Динамика роста производства машиностроительного комплекса (основного потребителя станков) в мире обуславливает спрос на станки. Значимая доля в машиностроительной отрасли опрошенных 70 компаний (14,4 %), а также структура выборки, совпадающая со структурой подотраслей, позволяет говорить о высокой степени релевантности полученных данных и сделанных на их основе прогнозах и выводах. . (Источник: данные глубинного интервью, проведенного ФГБОУ ВО «МГТУ «СТАНКИН» в 2022 г.)

С учетом текущих внешнеэкономических и политических факторов (беспрецедентной санкционной политики недружественных стран) целесообразно рассмотреть влияние санкционных ограничений на возможности дальнейшего импорта станочного оборудования в РФ.

В фондообразующей и высокотехнологичной станкоинструментальной промышленности уровень развития преимущественно определяется компетенциями в научной, опытно-конструкторской и технологической деятельности, что выступает индикатором конкурентоспособности выпускаемой продукции. К основным причинам низкого уровня внедрения инноваций в отрасли можно отнести следующие [4,5]:

· низкий объем инвестиций в научно-исследовательские и опытно-конструкторские работы, обусловленный острой нехваткой собственных финансовых ресурсов на реализацию прорывных инновационных проектов;

· отсутствие регулирования, стимулирующего инвестиции в научно-исследовательские и опытно-конструкторские работы;

· дефицит высококвалифицированных кадров, вызванный следующими факторами:

· слабая преемственность поколений в научно-исследовательских и опытно-конструкторских работах и производстве;

· устаревшая материально-техническая база кафедр большинства высших учебных заведений;

· отсутствие привязки научных центров и центров производства;

· низкий уровень взаимодействия российских потребителей и производителей продукции на этапе разработки (в части формирования потребности и дальнейшей коммерциализации);

· отсутствие растущего потребления конечной станкоинструментальной продукции, обеспечивающего приемлемые показатели эффективности инвестиций в научно-исследовательские и опытно-конструкторские работы и капитальные вложения.

В России сегодня невозможно наладить гибкую кооперацию предприятий из за высоких транзакционных издержек и рисков, не реализована консолидация отраслевых активов (текущие попытки Ростеха – группа СТАН не являются средне-серийным производителями оборудования, обслуживают сравнительно узкие сегменты).

Возможность централизованного планирования отраслевого развития напрямую влияет на темп и эффективность развития отрасли, например, в СССР, в Китае наблюдался эффект унификации, вертикальной интеграции, централизованного планирования государством.

В структуре внутреннего спроса на металлообрабатывающее оборудование около 80 % приходится на сегмент металлорежущих станков, остальные 20 % формирует группа кузнечно-прессового оборудования [1]. По данным Ассоциации Станкоинструмент, за 9 месяцев 2022 года пятёрка лидеров по количеству выпущенных станков с ЧПУ в России выглядит следующим образом [1]: СтанкоМашКомплекс (г. Тверь), Ульяновский станкостроительный завод (г. Ульяновск), Саста (г. Сасово), НПК Дельта-Тест (г. Фрязино), Станкомашстрой (г. Пенза). Сегодня Ассоциация объединяет предприятия, НИИ и инжиниринговые компании, суммарно выпускающие более 90% станков, прессов и инструмента в России [13].

В 2022 г., по данным Росстата, в России произведено было 4 947 металлообрабатывающих станков, что составило 103,3 % к аналогичному периоду прошлого года [12,13].

Можно отметить, что в 2022 году наблюдался рост спроса на отечественные станки. Уход зарубежных станкостроительных компаний с российского рынка в 2022 году привел к тому, что спрос на продукцию отечественных производителей в данной отрасли значительно вырос. По данным Минпромторга, доля российского производства станкостроения с 2017 года по 2021 год с 15 % выросла до 30 % [1].

Анализ обрабатывающего производства отрасли

По данным Росстата, деловая активность организаций обрабатывающего производства в России в 2022 г. имеет следующие тенденции [1,12,13]:

1. Средний уровень загрузки производственных мощностей составил в октябре 2022 года в обрабатывающих производствах (станкостроение, выпуск металлургического, горнодобывающего оборудования, сельскохозяйственной техники и т.п.) – 60 %.

2. 9% респондентов соответственно указывают на избыточность мощностей.

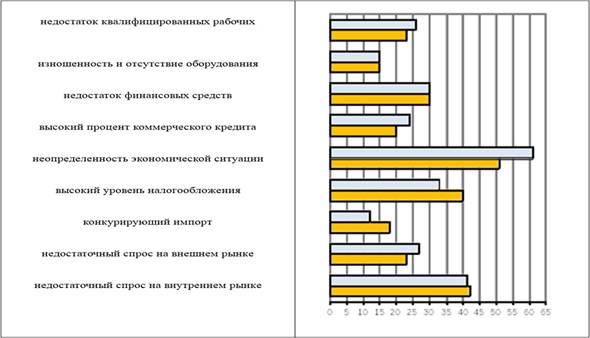

Среди факторов, ограничивающих, рост производства, в обрабатывающих производствах преобладают три основные причины [6,14]:

Примечание: Серым цветом на диаграмме обозначены данные 2022 года. Желтым цветом — данные 2021 года.

Рисунок 1. Перечень причин сдерживания развития обрабатывающего производства [7].

В целом за 2022 году промышленное производство увеличилось на 0,1 % по сравнению с январем-октябрем 2021 года. Производство машин и оборудования (станкостроение, выпуск металлургического, горнодобывающего оборудования, сельскохозяйственной техники и т. п.) снизилось – (-)6,6 %;(по сравнению с октябрем 2021 года).

Ремонт и монтаж машин и оборудования снизился – (-)5,6 % (по сравнению с октябрем 2021 года) [12,13].

Суммарный объем товарной продукции пяти станкозаводов за 1-е полугодие 2023 г. составляет 321 млн. рублей. Средняя выработка за полгода на одного занятого человека в компании составляет 229 942 руб., в пересчёте на год – 459 885 руб. Из всех заводов компании достойные показатели только у ООО «Шлифовальные станки», выполнившего плановые задания на 181,7 % по отношению к аналогичному периоду 2022 г., и выработка составляет 47 518 $ на одного работника. У остальных (Ивановский завод тяжёлого станкостроения, НПО «Станкостроение» (г. Стерлитамак), «Станкотех» (г. Коломна), «Рязанский станкозавод») показатели намного хуже. [8,9]. Можно назвать шесть самых динамично развивающихся в 2022 году станкозаводов достойно держат свою планку развития. Эти заводы свои объёмы по выпуску станочной продукции в первом полугодии 2023 г. по отношению к первому полугодию 2022 года выполнили [12,13.14]:

1.ПКФ «Станкосервис» (г. Рязань) – 100,0.

2. НПК «Дельта-Тест» (г. Фрязино) – 150,7 %,

3. ООО «СтанкоМашКомплекс» (г.Тверь) – 270,4%,

4. ООО «Липецкое станкостроительное предприятие» (г. Липецк) – 112,9%,

5. ООО «СтанкоМашСтрой» (г. Пенза),

6. ООО «ДИАМЕХ 2000» (г. Москва).

Предприятия АО «СТП-ПЗМЦ» (г.Пермь), АО «СТП-Саста» (г.Сасово), АО «СТП-Липецк» – это три предприятия, которые в последние годы были организованы совместно с АО «Станкопром» (Ростех), и у которых имеются самые современные станки для воспроизводства. Их результаты. [16,17,18]:

1. Липецк – 46,6 %, выработка на сотрудника 18 428 $.

2. Сасово – 143,7 %, выработка на сотрудника 30 058 $.

По идее, эти предприятия должны стать драйверами роста станкостроения и ускорить рост производства станков в долгосрочной перспективе. Для этих предприятий, а в целом и для многих других, – следует развивать кооперацию или интеграцию, это во многом повысит выработку, и качество станков. Эти заводы можно отнести к «золотому фонду» отечественного станкостроения. Их результаты в 1-м полугодии 2023 года (по данным Росстата) [14,15]:

1. ПАО «Саста» (г. Сасово) – 168,4 %,

2. ООО «Южный завод тяжёлого станкостроения» (г. Краснодар) – 207,0%,

3. ЗАО «Стан-Самара» (г. Самара) – 124,2 %,

4. ООО «Владимирский станкостроительный завод «Техника» (г. Владимир) – 350,6 %,

5. ООО «Средневолжский станкозавод» (г. Самара) – 220,9 %.

Эти заводы обеспечены заказами на 2024 год, а Владимирский станкостроительный завод и на 2025 год. Планы у Южного завода тяжёлого станкостроения в 2023 году - выпустить продукции на 2 168 млн. рублей и достичь годовой выработки 89 218 $ на одного сотрудника. И для этих предприятий, желательно подсократить номенклатуру выпускаемой продукции, в долгосрочной перспективе, появится возможность существенно снизить себестоимость производства.

Заводы, которые в советское время были передовыми, в годы перестройки производства станочной продукции резко снизили свои позиции, но в последние годы их возвращают [13,14,15]::

1. ООО «Станкостроительный завод «ТБС» (г. Санкт-Петербург) – 370,4 % к первому полугодию прошлого года,

2. ООО «Рязанский станкостроительный завод» – 179 %,

3. ООО «Дмитровский завод фрезерные станков» (г. Дмитров) – 165,2 %

Предприятия, которые в последние годы зарекомендовали себя как солидные игроки на рынке станкостроения России [16,17,19]:

1. ООО «ИЦ ИСРЗ» (г. Ишимбай) – 189,6 %,

2. ООО «РСО» (г. Рязань) - 339,2 %,

3. ЗАО «Ковровский электромеханический завод» – 378,7 %,

4. ООО «Коломенский механический завод» – 184,5 %,

5. ООО «ИТС» (г.Иваново) – 137,9 %,

6. АО «ГРС-Урал» (г.Екатеринбург) – 143,8 %,

Два завода, Ковровский и Уральский, производят новые станки достаточно хорошего качества. Остальные четыре завода, в основном, заняты капитальным ремонтом с глубокой модернизацией станков. Этой группе заводов следует больше уделять внимания производству комплектующих изделий, которые на сегодняшний день имеют значительную ценность [13,14,15]:

1. ООО «Саратовский завод тяжелых зуборезных станков» – 61,1 %,

2. ООО «СПЕЦСТАНОК» (г. Кострома)

Эти два завода проходят процесс возрождения, весьма болезненный, но положительные моменты уже наметились.

Тренд роста заказов на продукцию станкостроителей России наблюдается, все заводы, без исключения, загружены работой на многие месяцы вперёд, такого в современной истории российского станкостроения не было. Анализ отечественного производства свидетельствует о том, что в условиях девальвации рубля и в условиях ограничений с 2022 г., повлекшей удорожание импортной продукции, российские производители не смогли в полной мере воспользоваться конкурентными преимуществами в виде низкой стоимости продукции, что обусловлено комплексом следующих проблем отечественной станкоинструментальной отрасли:

· технологическая зависимость производителей от импортных решений как следствие отсутствия внутреннего производства отдельных элементов компонентной базы станков и низкой конкурентоспособности комплектующих российского производства;

· высокий уровень физического и морального износа оборудования;

· неустойчивое финансовое положение предприятий и низкая обеспеченность оборотными средствами.

Рисунок 2. Потребление металлообрабатывающего оборудования в 2019–2021 гг., шт. [1]

По данным Росстата, объем производства станкостроительной отрасли в 2021 году вырос на 14 %, включая металлообрабатывающее, деревообрабатывающее, кузнечно-прессовое оборудование [1].

В зависимости от вида станка доля комплектующих в себестоимости может отличаться, однако в среднем в стоимости станков с числовым программным управлением на комплектующие приходится 42 % (для отдельных моделей этот показатель может превышать 60 %) [2,3].

На рисунке 3 показан объем выпуска товаров и услуг предприятия Ассоциации «Станкоинструмент» в 2019-2021 гг. [1]

Рисунок 3. Объемы выпуска товаров и услуг предприятиями Ассоциации «Станкоинструмент» за 2019–2021 гг. (млрд руб.) [1]

По данным Ассоцияции «Станкоинструмент», достигнутые показатели в 2021 году выглядят следующим образом [1]: Выпуск товаров и услуг составил 106,5 % к уровню 2020 года на сумму 48, 3 млрд руб. Объем производства товаров и услуг по станкозаводам составил 109,9 %, в т. ч. по станкам: в натуральном выражении — 118,5 %, в стоимостном выражении — 113,6 %, по станкам с ЧПУ: в натуральном выражении — 117,9 %, в стоимостном выражении — 110,8 % [1]. Одной из основных проблем развития производства комплектующих в России являются недостаток инвестиций в научно-исследовательские и опытно-конструкторские работы для технологического совершенствования производимых компонентов и отсутствие доступного заемного финансирования для модернизации производственных мощностей.

В рамках реализации Стратегии развития станкоинструментальной отрасли до 2035 года основными задачами в части развития конкурентоспособного инструментального производства в России являются [2,4,16]:

· выполнение крупных сквозных комплексных научно-исследовательских и опытно-конструкторских работ по созданию и освоению серийного производства широкой номенклатуры отечественного инструмента мирового уровня;

· устранение технологического отставания путем создания отечественных инновационных высокопроизводительных технологий и специального оборудования, а также посредством привлечения иностранных технологий (с передачей технологических решений) и оборудования, создания новых инструментальных предприятий, в том числе с совместным участием мировых лидеров и российских производителей;

· развитие поставок российской инструментальной продукции на внешние рынки.

Несмотря на положительную динамику выпуска в натуральном выражении, в целом уровень импортозависимости является критическим по большинству позиций. Приоритетными направлениями проводимой промышленной политики в отрасли станкоинструментальной продукции являются]:

· стимулирование инноваций через поддержку точек роста (производителей приоритетной и (или) конкурентоспособной продукции);

· формирование на базе существующих предприятий центра компетенций по производству высокотехнологичного станочного оборудования в интересах оборонно-промышленного комплекса;

· обеспечение потребителей отечественной высокотехнологичной станкоинструментальной продукцией;

· стимулирование трансфера технологий посредством локализации производства.

На развитие отрасли влияют изменения в подсистеме (в терминологии ТРИЗ) – в первую очередь, технологические инновации (новые материалы, композиты, материалы с изменяемыми свойствами), новые технологии формообразования (3D, 4D – печать), гибридная многоосевная обработка, замена традиционных методов обработки новыми – например, лазерная обработка вместо финишной фрезерной обработки в рамках концепции «полный комплекс обработки за один установ», роботизация процессов для минимизации межоперационных интервалов, переналадки.

Реализация национальных проектов на основе российских разработок позволит ускорить развитие отрасли. Для динамичного развития станкоинструментальной отрасли требуется значительное государственное участие на этапе ее становления, выраженное в привлечении инвестиций, создании условий для максимального использования действующих научных и производственных активов, появлении новых игроков и формировании базы для развития отрасли [20,21,22].

Современные вызовы развития станкоинструментальной отрасли

Согласно утвержденной Распоряжением Правительства Российской Федерации от 5 ноября 2020 г. № 2869-р «Стратегии развития станкоинструментальной промышленности на период до 2035 года» инновационный сценарий развития отрасли предполагает достижение средних темпов прироста объемов российского производства станкоинструментальной продукции в размере 8 % (до 2035 г.), базовый сценарий – 5 % прироста объемов российского производства станкоинструментальной продукции в год [11]. Эффективность реализации плана стратегического развития оцениваться на основании следующих индикаторов развития отрасли [16,17,18,19]:

· производство станкоинструментальной продукции;

· производство комплектующих для станков;

· уровень локализации производства станков;

· объем станкоинструментальной продукции, направленной на экспорт.

Актуальными вызовами для развития станкоинструментальной отрасли являются:

а) Санкции закрывают возможность линейного развития станкостроения на базе приобретения критических комплектующих за рубежом.

В сложившейся ситуации ключевым вызовом стало создание с нуля цепочки поставщиков критических комплектующих и современных станкостроительных заводов, имеющих возможность обеспечить полноценное импортозамещение в ключевых рыночных нишах, влияющих на технологическую безопасность стратегических отраслей, в первую очередь, ОПК.

б) Отсутствие серийного производства средств автоматизации делает невозможным создание в стране конкурентоспособных машиностроительных предприятий.

в) Текущее состояние научно-технологической и производственной инфраструктуры отрасли не позволяет кратно нарастить объемы производства технологического оборудования и обеспечить освоение новой продукции.

Обеспечение импортонезависимости в критических нишах станкоинструментального производства и комплектующих ограничено практически полным отсутствием научно-технологической и экспериментально-производственной базы. Общее количество работников, обеспечивавших отраслевые НИОКР и отработку технологий станкоинструментальной отрасли, составляло около 20 тыс. человек.

В настоящее время фактически единственным центром отраслевых НИР является МГТУ «СТАНКИН», прикладные ОКР локализованы на крупных станкостроительных предприятиях, их совокупный объем по экспертным оценкам не превышает 200 млн. руб. в год.

Все перечисленные вызовы по дальнейшему развитию стакноинструментальной отрасли направлены на увеличение спроса на отечественную продукцию, рост инвестиций на разработку и внедрение новых технологий на производстве комплектующих и станков, повышение производительности труда в производстве станков и комплектующих, стимулирование интеграции российских производителей комплектующих в цепочки поставок на рынок. Без целеполагания по охвату сегментов рынка, подразумевающих средне-серийное производство, невозможно обеспечить рентабельный выпуск комплектующих. Но для их охвата необходимо сразу предлагать эко-системный подход, ориентированный на унификацию в логике цифрового производства и промышленного интернета вещей для машиностроительного комплекса. Элементы экосистемы – объединенная едиными протоколами взаимодействия: станки, роботы, модульная оснастка, системы маркировки и прочее. Такой подход позволяет создать устойчивые барьеры входа для внешних игроков и наладить сбор больших данных от потребителей оборудования.

Заключение

Таким образом, результаты проведённого анализа состояния станкоинструментальной отрасли показали, что отрасль вносит существенный вклад в ускорение технологического развития страны, увеличение количества организаций, осуществляющих технологические инновации и проведение реинжиниринга бизнес-процессов, а также в обеспечение ускоренного внедрения цифровых технологий в промышленности. Развитие станкоинструментальной отрасли имеет значительный социально-экономический мультипликативный эффект, который выражается в формировании условий для реализации научного и конструкторского потенциала, а также создание новых рабочих. Новые вызовы для станкоинструментальной отрасли подтверждают ее значимость для экономического развития страны и предполагают рост инвестиций в инновации, в подготовку кадров с новыми компетенциями, в возрождение проектной деятельности в отрасли, использовании новых механизмов оценки и обеспечения спроса на отечественную продукцию в долгосрочной перспективе, создание новых стандартов готовой продукции станкоинструментальной отрасли, конкурирующей с лучшими зарубежными аналогами, а также внедрения новых подходов в кооперации предприятий отрасли.

Источники:

2. Российское станкостроение: состояние и перспективы. Международный информационно-технический журнал «Оборудование и инструмент для профессионалов». [Электронный ресурс]. URL: http://www.informdom.com/novosti/rossiiskoestankostroenie-sostoyanie-i-perspektivy.htm l 12 (дата обращения: 13.08.2023).

3. Осипова И. В. Инструментарий управления техническим перевооружением промышленных предприятий. / автореф. дис. канд. экон. наук. - Курск, 2017.

4. Баурина С. Б. Современное станкостроение: вопросы и проблемы обеспечения качества // Научные исследования и разработки. Экономика фирмы. – 2016. – № 2. – c. 26–30.

5. Зурин М.В. Тенденции и перспективы развития отечественной станкоинструментальной промышленности // Вестник РЭУ им. Г.В.Плеханова. – 2018. – № 3(99). – c. 105-116.

6. Коробач А. А. Роль и значение инноваций в повышении эффективности и конкурентоспособности деятельности предприятий // Новая экономика. – 2021. – № 1. – c. 285-290.

7. Новый холдинг Ростеха планирует занять до 50% российского рынка промышленных станков. [Электронный ресурс]. URL: https://rostec.ru/news/novyy-kholding-rostekha-planiruet-zanyat-do-50-rossiyskogo-rynka-promyshlennykh-stankov (дата обращения: 10.08.2023).

8. Козина Е. В. Инновационный путь развития отечественных промышленных предприятий: возможности и перспективы // Вестник научных конференций. – 2015. – № 2-4 (2). – c. 54–56.

9. Бутов А. М. Рынок продукции станкостроения. - Москва - Высшая школа экономики, 2020. – 95 c.

10. Стратегии развития станкоинструментальной промышленности на период до 2035 года (утв. Распоряжением Правительства Российской Федерации от 5 ноября 2020 г. № 2869-р, 12.08.2023

11. Настоящее состояние Российского станкостроения: проблемы и перспективы. [Электронный ресурс]. URL: https://integral-russia.ru/2022/05/04/nastoyashhee-sostoyanie-rossijskogo-stankostroeniya-problemy-i-perspektivy13 (дата обращения: 08.08.2023).

12. Станкостроение в России. [Электронный ресурс]. URL: https://www.tadviser.ru/index.php/ (дата обращения: 10.08.2023).

13. Федеральная служба государственной статистики. Динамика промышленного производства в июне 2022 года. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/313/document/175123 (дата обращения: 13.08.2023).

14. Федеральная служба государственной статистики. Динамика промышленного производства в августе 2022 года. [Электронный ресурс]. URL: https://rosstat.gov.ru/folder/313/document/181914 (дата обращения: 13.08.2023).

15. Афанасьев А.А. Сравнительный анализ значения отечественного станкостроения в модернизации производств СССР, постсоветского периода и на современном этапе развития России // Экономика, предпринимательство и право. – 2023. – № 7. – c. 2167-2188.

16. Серебренный В.В. Состояние дел в станкостроении России // Вестник РАН. – 2023. – № 1. – c. 3-8.

17. Саханов В.В., Фитчин А.А. Рынок деревообрабатывающего оборудования: состояние и перспективы // Экономика высокотехнологичных производств. – 2020. – № 2. – c. 63-76.

18. Романова Н.В. Стратегическая линия станкоинструментальной промышленности России как возможность повышения эффективности важнейших сфер экономики. - Москва.- Финансовый университет при правительстве Российской Федерации, 2020. – 251-256 c.

19. Самодуров Г., Лахтюхов Д. Станкоинструментальная отрасль России в 2020 году: цифры и факты // Станкоинструмент. – 2021. – № 23(3). – c. 20-24.

20. Пак А.Ю., Пак Б.И. Пак Система обеспечения устойчивого развития станкоинструментальной отрасли Российской Федерации // Журнал исследований по управлению. – 2020. – № 2. – c. 16-23.

21. Алешин Р.Г. Современные стратегические перспективы развития станкоинструментальной отрасли // Экономика и управление социальные экономические и инженерные аспекты: Сборник статей V Международной научно-практической конференции.- Брест.-,24-25 ноября 2022 г.- Брестский государственный технический университет. Брест, 2022. – c. 7-9.

22. Саночкина Ю.В. Формирование модели инновационного развития отрасли // Вестник Алтайской академии экономики и права. – 2021. – № 9-1. – c. 86-91.

Страница обновлена: 19.12.2025 в 20:25:07

Download PDF | Downloads: 127

Strategic context of machine tool industry development in the Russian Federation

Malkova T.B., Elenev K.S.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 9 (September 2023)

Abstract:

The machine tool industry occupies an important place in the economy and in the development of industry in almost every industrially developed country in the world. The study presents an analysis of the machine tool industry and formulates the main challenges of its development and factors of low innovation activity. Russian manufacturers are inferior to leading foreign manufacturers in certain parameters of product competitiveness, including for reasons of lack of new production technology, shortage of highly qualified personnel, lack of certain types of competencies and resources for the R&D implementation, and scaling of the results of innovative activity.

At the same time, the demand from the domestic industry for high-tech modern equipment is growing, which is due to the rapid change in the technological structure and the global change in the industrial paradigm towards integrated automation and digitalization of production. There is definitely a trend of growth in orders for the products of machine tool builders in Russia; all plants, without exception, are loaded with work for many months ahead. This has not been the case in the modern history of Russian machine tool construction before. The specifics of military-industrial companies are the demand for sophisticated high-tech equipment, as well as a high degree of procurement regulation. The analysis of domestic production indicates that in the conditions of the devaluation of the ruble and amidst restrictions that led to an increase in the cost of imported products, Russian manufacturers could not fully take advantage of competitive advantages in the form of low cost of products, due to the complex problems of the domestic machine tool industry.

Keywords: machine tool industry market, development strategy, sustainable development, demand growth, government support, innovation, industry challenges, industry technological security, innovation activity

JEL-classification: L51, L52, O25, O31, O33

References:

. []. (in Russian).

Afanasev A.A. (2023). Sravnitelnyy analiz znacheniya otechestvennogo stankostroeniya v modernizatsii proizvodstv SSSR, postsovetskogo perioda i na sovremennom etape razvitiya Rossii [Comparative analysis of the importance of domestic machine-tool construction in the modernization of production facilities of the USSR, the post-soviet period and at the present stage of development of Russia]. Journal of Economics, Entrepreneurship and Law. (7). 2167-2188. (in Russian).

Aleshin R.G. (2022). Sovremennye strategicheskie perspektivy razvitiya stankoinstrumentalnoy otrasli [Modern strategic prospects for the development of the machine tool industry] Economics and management social economic and engineering aspects. 7-9. (in Russian).

Baurina S. B. (2016). Sovremennoe stankostroenie: voprosy i problemy obespecheniya kachestva [Modern machine tools: issues and challenges of quality assurance]. Scientific research and development. Economy of the company. (2). 26–30. (in Russian).

Butov A. M. (2020). Rynok produktsii stankostroeniya [Machine tool production market] (in Russian).

Korobach A. A. (2021). Rol i znachenie innovatsiy v povyshenii effektivnosti i konkurentosposobnosti deyatelnosti predpriyatiy [The role and importance of innovation in improving the efficiency and competitiveness of enterprises]. Novaya ekonomika. (1). 285-290. (in Russian).

Kozina E. V. (2015). Innovatsionnyy put razvitiya otechestvennyh promyshlennyh predpriyatiy: vozmozhnosti i perspektivy [Innovative way of development of domestic industrial enterprises: opportunities and prospects]. Bulletin of scientific conferences. (2-4 (2)). 54–56. (in Russian).

Osipova I. V. (2017). Instrumentariy upravleniya tekhnicheskim perevooruzheniem promyshlennyh predpriyatiy [Management tools for technical re-equipment of industrial enterprises] (in Russian).

Pak A.Yu., Pak B.I. (2020). Pak Sistema obespecheniya ustoychivogo razvitiya stankoinstrumentalnoy otrasli Rossiyskoy Federatsii [System for sustainable development of the machine building industry of the Russian Federation]. Zhurnal issledovaniy po upravleniyu. (2). 16-23. (in Russian).

Romanova N.V. (2020). Strategicheskaya liniya stankoinstrumentalnoy promyshlennosti Rossii kak vozmozhnost povysheniya effektivnosti vazhneyshikh sfer ekonomiki [The strategic line of the machine tool industry in Russia as an opportunity to increase the efficiency of the most important sectors of the economy] (in Russian).

Sakhanov V.V., Fitchin A.A. (2020). Rynok derevoobrabatyvayushchego oborudovaniya: sostoyanie i perspektivy [Woodworking equipment market: current state and prospects]. Ekonomika vysokotekhnologichnyh proizvodstv. (2). 63-76. (in Russian).

Samodurov G., Lakhtyukhov D. (2021). Stankoinstrumentalnaya otrasl Rossii v 2020 godu: tsifry i fakty [Machine-tool industry of Russia in 2020: numerically]. Stankoinstrument. (23(3)). 20-24. (in Russian).

Sanochkina Yu.V. (2021). Formirovanie modeli innovatsionnogo razvitiya otrasli [Formation of a model of innovative development of the industry]. Vestnik Altayskoy akademii ekonomiki i prava. (9-1). 86-91. (in Russian).

Serebrennyy V.V. (2023). Sostoyanie del v stankostroenii Rossii [The state of affairs in the machine tool industry of Russia]. Vestnik RAN. (1). 3-8. (in Russian).

Zurin M.V. (2018). Tendentsii i perspektivy razvitiya otechestvennoy stankoinstrumentalnoy promyshlennosti [Trends and prospects of development of the domestic machine tool industry]. Vestnik REU im. G.V.Plekhanova. (3(99)). 105-116. (in Russian).