Оценка интенсивности конкуренции российского ИТ-рынка сложных продуктов с иммерсивными технологиями

Долгих Е.Ю.1

1 Санкт-Петербургский государственный экономический университет, Россия, Санкт-Петербург

Скачать PDF | Загрузок: 59

Статья в журнале

Экономика высокотехнологичных производств (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 3, Номер 1 (Январь-март 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49192564

Аннотация:

В статье рассматриваются современные подходы оценок интенсивности конкуренции на рынке сложных продуктов, содержащих иммерсивные технологии. На основе научных трудов и данных из независимых источников дана оценка интенсивности конкуренции на российском ИТ-рынке продуктов с иммерсивными технологиями на текущий момент

Ключевые слова: ИТ-отрасль, продукты с иммерсивными технологиями, рынок, конкуренция, исследование рынка, индекс концентрации, индекс Херфиндаля

Введение

В настоящее время часть российского ИТ-рынка продуктов с иммерсивными технологиями не оправдала ожиданий производителей оборудования, продажи устройств для AR/VR оказались существенно ниже запланированного, и вендоры массовых устройств утратили интерес к данной теме. В то же время мировой рынок технологий виртуальной и дополненной реальности, согласно прогнозам BCC Research, будет показывать ежегодный рост на 60,5% и достигнет объема $40 млрд к 2022 г. [5, с. 147]. Несмотря на это, рынок продуктов с иммерсивными технологиями в России имеет особенность: наибольший его объем наблюдается среди сложных продуктов и в сегментах предприятий и государственных структур [3] (Dolgikh, 2021). Слабый спрос со стороны простых покупателей на устройства для AR/VR (шлемы или очки виртуальной и дополненной реальности) обуславливается их сравнительно дорогой стоимостью и возможностью замены на более простые, смартфонные решения (VR-очки для телефона на Android или iOS). Также следует отметить, что далеко не все продукты с иммерсивными технологиями важны для отдельного человека, поскольку теперь, в сравнении с прошлым 5-летней давности, они набирают популярность использования, прежде всего, в образовательных целях в любых сферах жизнедеятельности.

Напомним, что иммерсивные технологии – это совокупность методов, обеспечивающих различными способами погружение в виртуальный мир [4] (Dolgikh, 2021), а сквозные технологии – это перспективные технологии, радикально меняющие ситуацию на существующих рынках или способствующие формированию новых рынков [11].

Для оценки степени монополизации различных рынков используются показатели, установленные государственными антимонопольными органами разных государств, в зависимости от уровня их технологического прогресса. В мировой практике чаще используются методики, основанные на применении экспертных оценок [9, с. 264–268] (Porshnev, Rumyantseva, Salomatin, 2016, р. 264–268), что, на взгляд автора, не являет объективной картины, хотя для исследуемого рынка данные оценки равнозначны.

Основная часть

Для оценки интенсивности конкуренции на данном рынке предлагается учитывать следующее:

– иммерсивные технологии, являясь одними из быстроразвивающихся современных технологий [1, с. 90–103] (Vishnevskiy, Gokhberg, Dementev, 2021, р. 90–103), требуют повышенного внимания со стороны продавцов, поскольку, являясь сквозными [11], могут как резко привлечь внимание с неожиданной заказывающей стороны, так и создавать новые рынки;

– в связи с вышеизложенным автор считает необходимым в равной степени учитывать как расчетные, так и экспертные методы оценки интенсивности конкуренции на ИТ-рынке продуктов с иммерсивными технологиями;

– для четкого понимания рынка предлагается использовать только сложные, наиболее дорогостоящие и востребованные на российском рынке (90% рынка, по данным «ТМТ-Консалтинг» [7]) продукты с иммерсивными технологиями, содержащие, помимо системы визуализации и программного обеспечения, ряд дополнительных систем, направленных на восприятие человеком, – это тренажерная продукция и симуляторы на системах подвижности, тренажеры и симуляторы стрельбы, навигационные тренажерные и мультимедийные образовательные комплексы.

Структура

ИТ-рынка продуктов с иммерсивными технологиями в России представлена тремя

видами поставщиков (рис. 1) [3] (Dolgikh, 2021).

Структура

ИТ-рынка продуктов с иммерсивными технологиями в России представлена тремя

видами поставщиков (рис. 1) [3] (Dolgikh, 2021).

Рисунок 1. Структура ИТ-рынка продуктов с иммерсивными технологиями в России по видам поставщиков

Источник: составлено автором.

При исследовании деятельности основных производителей продуктов с иммерсивными технологиями следует отметить, что рынок разработчиков программного обеспечения для AR и VR изобилует огромным количеством компаний, а точнее сказать, студий по разработке программных продуктов и приложений для смартфонов, где средняя численность работников не превышает 10 человек с соответствующими показателями по бухгалтерской отчетности. Но в вопросах производства сложных продуктов, содержащих иммерсивные технологии, необходим более детальный подход. Согласно Общероссийскому классификатору видов экономической деятельности, утвержденному Приказом Федерального агентства по техническому регулированию и метрологии от 31 января 2014 г. № 14-ст [6] и предназначенному для кодирования и классификации видов экономической деятельности, основной вид деятельности таких компаний-производителей и компаний-поставщиков, как правило, имеет не только код 62.01 «Разработка компьютерного программного обеспечения», но и 28.99.9 «Производство оборудования специального назначения, не включенного в другие группировки», 46.6 «Торговля оптовая прочими машинами, оборудованием и принадлежностями» и другие.

Для оценки интенсивности конкуренции на ИТ-рынке продуктов с иммерсивными технологиями предлагается использовать показатели, рекомендуемые российским антимонопольным законодательством в качестве базовых [8, 9] (Porshnev, Rumyantseva, Salomatin, 2016):

– индекс концентрации (CRn);

– индекс Херфиндаля (Ih).

Используя

государственный информационный ресурс бухгалтерской (финансовой) отчетности ФНС

России [2], выясняем объем реализации продуктов за 2020 год (тыс. руб.) через общую

выручку основных ИТ-компаний и системных интеграторов и выручку от реализации

продуктов с иммерсивными технологиями (рис. 2).

Используя

государственный информационный ресурс бухгалтерской (финансовой) отчетности ФНС

России [2], выясняем объем реализации продуктов за 2020 год (тыс. руб.) через общую

выручку основных ИТ-компаний и системных интеграторов и выручку от реализации

продуктов с иммерсивными технологиями (рис. 2).

Рисунок 2. Выручка основных предприятий ИТ-отрасли от реализации сложных продуктов с иммерсивными технологиями в 2020 г. на российском рынке

Источник: составлено автором.

Суммарная выручка вышеперечисленных предприятий за 2020 год составила 939 438 тыс. руб.

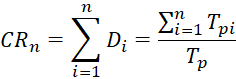

Используем формулу расчета индекса концентрации (CRn) [9, с. 264] (Porshnev, Rumyantseva, Salomatin, 2016, р. 264):

где,

![]() – розничный товарооборот

i-й организации, входящей n наиболее крупных предприятий на рынке, тыс. руб.;

– розничный товарооборот

i-й организации, входящей n наиболее крупных предприятий на рынке, тыс. руб.;

![]() – суммарный розничный

товарооборот всех предприятий на рынке, тыс. руб.;

– суммарный розничный

товарооборот всех предприятий на рынке, тыс. руб.;

![]() – рыночная доля i-го

предприятия, ед.;

– рыночная доля i-го

предприятия, ед.;

n – количество наиболее крупных предприятий на рынке, выбранных для расчета индекса концентрации.

Известно, что суммарный розничный товарооборот всех предприятий на рынке, не относящихся в соответствии с законодательством Российской Федерации к субъектам малого предпринимательства, формируется на основе прямого свода данных федерального статистического наблюдения, проводимого в отношении этих хозяйствующих субъектов путем ежемесячных обследований [10], но мы не располагаем данной информацией в связи с тем, что рынок продуктов с иммерсивными технологиями только формируется [3] (Dolgikh, 2021). Поэтому для определения суммарного розничного товарооборота всех предприятий на рынке продуктов с иммерсивными технологиями предлагается брать данные из независимых источников и аналитических агентств (например, исследования «ТМТ Консалтинг», в которых объем российского рынка продуктов с иммерсивными технологиями по итогам 2020 года составил 1,4 млрд рублей [7]).

Тогда индекс концентрации рынка продуктов с иммерсивными технологиями в условиях 2020 года будет рассчитываться по 8 компаниям и иметь следующее значение:

![]() .

.

Для оценки степени монополизации рынка на практике чаще используется трехпороговая оценочная шкала Бейна [12, с. 38‑46] (Tsapelin, 1990, р. 38–46). В соответствии с ней выделяются 4 типа рынка:

1) высококонцентрированные олигополии, где CR4 выше 65% и CR8 выше 85%;

2) умеренно концентрированные олигополии, при 50% < CR4 < 65% и 70% < CR8 < 85%;

3) низкоконцентрированные олигополии, при 35% < CR4 < 50% и 45% < CR8 < 70%;

4) неконцентрированный рынок, при CR4 < 35% и CR8 < 45%.

Используя шкалу Бейна, делаем вывод, что на основе индекса концентрации российский ИТ-рынок сложных продуктов с иммерсивными технологиями представляет собой низкоконцентрированную олигополию.

Для оценки распределения рыночных долей с помощью суммы квадратов рыночных долей конкурентов рассчитаем индекс Херфиндаля (Ih) по формуле [9, с. 265] (Porshnev, Rumyantseva, Salomatin, 2016, р. 265):

![]() .

.

Он будет рассчитываться по аналогичным 8 компаниям:

![]() .

.

Значения индекса могут выражаться как

в процентах, так и в долях: 0 < ![]() ≤ 10 000 или 0 <

≤ 10 000 или 0 < ![]() ≤ 1. Чем меньше значение

≤ 1. Чем меньше значение ![]() , тем ниже концентрация

предприятий на рынке, следовательно сильнее и конкуренция. Максимальное

значение индекса Херфиндаля соответствует монополии на рынке. Таким образом, по

индексу Херфиндаля российский ИТ-рынок сложных продуктов с иммерсивными

технологиями имеет умеренную концентрацию.

, тем ниже концентрация

предприятий на рынке, следовательно сильнее и конкуренция. Максимальное

значение индекса Херфиндаля соответствует монополии на рынке. Таким образом, по

индексу Херфиндаля российский ИТ-рынок сложных продуктов с иммерсивными

технологиями имеет умеренную концентрацию.

Заключение

Обобщив два показателя в соответствии с методикой ФАС России, применив данные исследований аналитических агентств, а также бухгалтерской отчетности ключевых предприятий, можно сделать следующие выводы:

– ИТ-рынок сложных продуктов с иммерсивными технологиями по индикаторам интенсивности конкуренции имеет умеренные показатели и пока не вызывает пристального внимания со стороны органов государственной власти;

– несмотря на это, для обеспечения конкуренции на данном рынке рекомендуется в равной степени учитывать и субъективные методы, основанные на экспертных оценках, поскольку данные продукты обладают уникальными свойствами в сочетании с высокой технологичностью, пронизывающей, как и все современные цифровые технологии, все сферы жизнедеятельности, что является предпосылкой внезапного возникновения новых рынков.

Источники:

2. Государственный информационный ресурс бухгалтерской (финансовой) отчетности ФНС России. [Электронный ресурс]. URL: https://bo.nalog.ru (дата обращения: 23.04.2022).

3. Долгих Е.Ю. Анализ состояния рынка продуктов с иммерсивными технологиями и перспективы его развития // Экономика, предпринимательство и право. – 2021. – № 12. – c. 2705-2720. – doi: 10.18334/epp.11.12.113933.

4. Долгих Е.Ю. Инновационные подходы в управлении продажами продуктов с иммерсивными технологиями // Вопросы инновационной экономики. – 2021. – № 4. – c. 1451-1472. – doi: 10.18334/vinec.11.4.113843.

5. 18-е ежегодное исследование, ноябрь 2021 г. НП «РУССОФТ». Экспорт российской индустрии разработки программного обеспечения. [Электронный ресурс]. URL: https://russoft.org/analytics/rossiyskaya_softvernaya_otrasl_2021/ (дата обращения: 24.04.2022).

6. Общероссийский классификатор видов экономической деятельности, утвержденный Приказом Федерального агентства по техническому регулированию и метрологии от 31 января 2014 г. N 14-ст. [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_163320/ (дата обращения: 24.04.2022).

7. Отчет ТМТ Консалтинг. ТМТ Рейтинг «Российский рынок дополненной и виртуальной реальности (AR/VR)». [Электронный ресурс]. URL: http://tmt-consulting.ru/napravleniya/telekommunikacii/sotovaya-svyaz/tmt-rejting-rossijskij-rynok-dopolnennoj-i-virtualnoj-realnosti-ar-vr/ (дата обращения: 10.11.2021).

8. Официальный сайт Федеральной антимонопольной службы. [Электронный ресурс]. URL: http://fas.gov.ru/ (дата обращения: 24.04.2022).

9. Поршнев А.Г., Румянцева З.П., Саломатин Н.А. Управление организацией. - М., Инфра-М, 2016. – 264 - 268 c.

10. Постановление Правительства РФ от 04.05.2010 N 305 "Об утверждении методики расчета объема всех продовольственных товаров, реализованных в границах субъекта Российской Федерации, в том числе городов федерального значения Москвы и Санкт-Петербурга, и в границах муниципального района, городского округа, в денежном выражении за финансовый год и определения доли объема продовольственных товаров, реализованных хозяйствующим субъектом, осуществляющим розничную торговлю такими товарами посредством организации торговой сети (за исключением сельскохозяйственного потребительского кооператива, организации потребительской кооперации), в границах соответствующего административно-территориального образования, в денежном выражении за финансовый год". [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_100188/7300bec837b027aac4f0ebc75c9d7ccb7b3289d7/ (дата обращения: 24.04.2022).

11. Распоряжение Правительства России от 28 июля 2017 г. № 1632-р об утверждении программы «Цифровая экономика Российской Федерации»

12. Tsapelin B. Quantitative characteristics monopoli // Problems of Economics. – 1990. – № 6S. – p. 38 - 46.

Страница обновлена: 09.01.2026 в 13:54:22

Download PDF | Downloads: 59

Assessment of the competition intensity in the Russian IT market of complex products with immersive technologies

Dolgikh E.Y.Journal paper

High-tech Enterprises Economy

Volume 3, Number 1 (January-March 2022)

Abstract:

Modern approaches to assessing the intensity of competition in the market of complex products containing immersive technologies are considered. Based on scientific papers and data from independent sources, an assessment of the competition intensity in the Russian IT market of products with immersive technologies at the moment is given.

Keywords: IT industry, products with immersive technologies, market, competition, market research, concentration index, Herfindahl Index

References:

Dolgikh E.Yu. (2021). Analiz sostoyaniya rynka produktov s immersivnymi tekhnologiyami i perspektivy ego razvitiya [Analysis of the market of immersive technologies products and prospects for its development]. Journal of Economics, Entrepreneurship and Law. (12). 2705-2720. (in Russian). doi: 10.18334/epp.11.12.113933.

Dolgikh E.Yu. (2021). Innovatsionnye podkhody v upravlenii prodazhami produktov s immersivnymi tekhnologiyami [Innovative approaches in product sales management with immersive technologies]. Russian Journal of Innovation Economics. (4). 1451-1472. (in Russian). doi: 10.18334/vinec.11.4.113843.

Porshnev A.G., Rumyantseva Z.P., Salomatin N.A. (2016). Upravlenie organizatsiey [Organization management] (in Russian).

Tsapelin B. (1990). Quantitative characteristics monopoli Problems of Economics. (6S). 38 - 46.

Vishnevskiy K.O., Gokhberg L.M., Dementev V.V. (2021). Tsifrovye tekhnologii v rossiyskoy ekonomike [Digital technologies in the Russian economy] (in Russian).