Проблемы и перспективы регулирования мирового финансового рынка

Дегтярева И.В.1, Шалахова А.А.1

1 Уфимский государственный авиационный технический университет, ,

Скачать PDF | Загрузок: 77 | Цитирований: 6

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 4 (Октябрь-декабрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=47403297

Цитирований: 6 по состоянию на 30.01.2024

Аннотация:

В статье рассматриваются основные аспекты координации мирового финансового рынка и проводится анализ текущих проблем международного финансового регулирования. Необходимость достижения глобальной финансовой стабильности определяет актуальность оценки перспектив регулирования мирового финансового рынка. Предлагаются меры, направленные на совершенствование существующей концепции регулирования мирового финансового рынка, базирующиеся на основе современных технологий, практик международного саморегулирования и содействия регуляторов достижению целей устойчивого развития

Ключевые слова: финансовое регулирование, регуляторный арбитраж, международные финансовые организации, мировой финансовый рынок, устойчивое развитие, финансовая стабильность

JEL-классификация: F33, F36, F39

Введение

Современный этап развития финансовых рынков характеризуется значительной степенью связанности не только между секторами экономики, но и между множеством стран. Наряду с положительными последствиями, обусловленными высокой интеграцией, возникает ряд проблем глобального финансового регулирования, устранение которых необходимо для бесперебойного функционирования мирового финансового рынка.

Как показывает международная практика, использование технологически отсталых и исчерпавших свою актуальность способов финансового регулирования приводит к кризисам, таким как «Великая рецессия», и сопутствующим сокрушительным потерям для мировой экономики. В совокупности с не до конца продуманной либерализацией рынков последнего десятилетия ХХ века эти способы положили начало накоплению финансовых рисков. Несмотря на значительные изменения в мировом механизме координации, произошедшие с 2009 года, система финансового регулирования характеризовалась жесткостью и дороговизной, снижающей эффективность работы финансовых институтов. На сегодняшний день эта система зачастую обременяется несвойственными для нее функциями, поскольку правительства стран нередко прибегают к эксплуатации мирового финансового регулирования для обеспечения правоохранительных и политических задач, таких как борьба с отмыванием денег и введение финансовых санкций. В связи с этим отмечается замедление процесса глобализации, ограничение доступа банков к капиталу и развитие «теневого банкинга». Поскольку высокий уровень интеграции связан с ускоренной трансмиссией шоков и кризисов, а значительная мобильность капитала повышает его волатильность, негативное воздействие, обусловленное неспособностью предотвращения международными финансовыми институтами (МФИ) кризисных явлений, ощущают на себе не только развивающиеся, но и развитые страны (нестабильность инвестиций, курса валют и т.д.). Необходимость достижения глобальной финансовой стабильности определяет актуальность анализа проблем и перспектив регулирования мирового финансового рынка.

Различные аспекты регулирования мирового финансового рынка отражены в следующих научных работах: в статье А.В. Подругиной и А.В. Табах [1] (Podrugina, Tabakh, 2020) проанализирован вопрос гармонизации финансового регулирования, в исследовании Ч. Зехри [2] (Zekhri, 2020) проведен анализ управления внешними потоками капитала международными финансовыми организациями, в работе Д.Х. Галлямовой и Л.Н. Сафиуллина [3] (Gallyamova, Safiullin, 2012) рассмотрены проблемы мирового финансового рынка, в исследовании М.В. Ларионовой [4] (Larionova, 2020) освещен вопрос глобального партнерства для достижения целей развития тысячелетия, в статье Лещенко Ю.Г. и Ермоловской О.Ю. [5] (Leshchenko, Ermolovskaya, 2019) рассмотрены особенности регулирования интегрированной и функциональной моделей финансовых рынков, в научном труде Кулаковой В.К., Сидоровой Е.А., Ноздрева С.В. и Худяковой Л.С. [6] (Khudyakova, Kulakova, Sidorova, Nozdrev, 2016) подведены итоги и проанализированы новые вызовы реформы регулирования финансового сектора, в статье Блохиной Т.К. и Блохина К.В. [7] (Blokhina, Blokhin, 2017) подробно рассмотрен процесс формирование финансового рынка ЕАЭС, в работе Худяковой Л.С. [8] (Khudyakova, 2018) проанализирована реформа глобальных финансов в контексте устойчивого развития и др. Однако в связи с происходящими изменениями есть необходимость в проведении исследования современного этапа развития мирового финансового регулирования и разработке мер по его модернизации.

Целью данной статьи является анализ текущих проблем регулирования мирового финансового рынка и обоснование мер, направленных на устранение международными организациями провалов в сфере финансового регулирования.

Научная новизна исследования состоит в том, что в нем выявлены актуальные на сегодняшний день проблемы регулирования мирового финансового рынка и предложены способы решения данных проблем, отвечающие новым тенденциям глобального рынка финансов.

Гипотеза исследования заключается в следующем: несмотря на то, что в последнее десятилетие международные регуляторные практики сократили риски мирового финансового рынка, остались нерешенными ряд проблем в области мирового финансового регулирования, требующий применения специальных мер со стороны регуляторов для достижения глобальной экономической стабильности.

В рамках данного исследования были использованы следующие методы: метод обобщения практического опыта, экономико-статистический метод и системный подход к анализу международных процессов.

Проблемы мирового финансового регулирования

Недостаточная координация между мировыми регулирующими органами стала причиной появления регуляторного арбитража – «практика перевода финансовых активов либо определенных сделок с ними из жестко регулируемой среды в менее регулируемую» [1] (Podrugina, Tabakh, 2020). В результате регуляторного арбитража происходит накопление рисков в менее регулируемых средах, снижающее финансовую стабильность стран. В современной практике банки нередко отдают предпочтение открытию дочерних компаний в среде с меньшим регуляторным бременем, создавая почву для роста «теневого банкинга».

Негативное влияние слабого регулирования крайне болезненно сказывается также и на внебиржевых сделках, регулирование которых обременено существенной долей офшорной части рынка. Если не уделять значительное внимание совершенствованию системы регулирования финансового рынка, для межстранового регуляторного арбитража будет возникать все меньше препятствий, что повлечет за собой скопление финансовых активов в странах с так называемым кэптивным регулятором. Поскольку уровень взаимосвязи внебиржевых рынков очень высок, распространение кризиса в мировой экономике, вызванное данным явлением, может произойти незамедлительно.

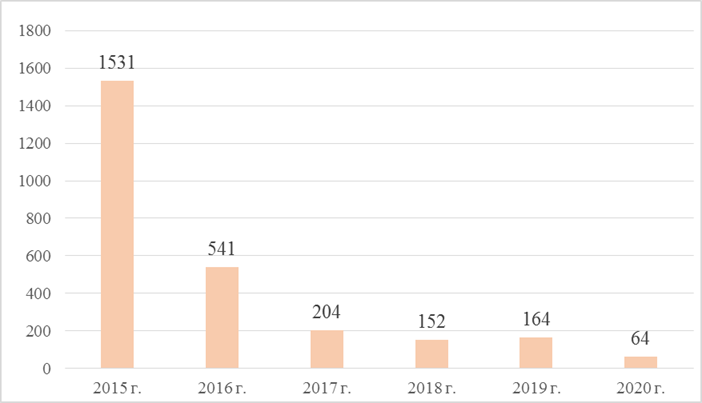

Финансовая глобализация, с одной стороны, и ослабление контроля национальных правительств за движением капитала, с другой, способствовали оттоку капитала не только по легальным, но и по полулегальным и нелегальным каналам, обострив проблему «бегства капитала» во многих странах, в том числе и в России. Под бегством капитала авторы понимают «вывод за рубеж доходов от нелегальной деятельности, основание компаний в офшорных зонах для снижения налоговой нагрузки, приобретение резидентами иностранной валюты в отсутствии доверия к национальной, перевод бизнеса в зарубежные юрисдикции в целях устранения рисков экспроприации» [9] (Leonova, 2020). На рисунке 1 представлены данные за последние 6 лет по сомнительным операциям в Российской Федерации, связанным с покупкой-продажей ценных бумаг, торговлей товарами и услугами, предоставлением кредитов и переводами средств на собственные счета за рубежом, целью которых является трансграничное перемещение денежных средств. Из представленной диаграммы видно значительное сокращение финансовых операций, связанных с бегством капитала из страны за исследуемый период. Однако объем подозрительных операций, характеризующихся признаками вывода финансовых средств за рубеж, в РФ по-прежнему остается большим и наносящим существенный вред экономике страны: в 2020 году сумма таких операций составила 64 млн долл. США, при этом, по предварительным оценкам ЦБ РФ, в январе – июне 2021 года объем сомнительных операций составил 197 млн долл. США [10].

Рисунок 1. Сомнительные финансовые операции РФ с признаками бегства капитала, 2015–2020 гг., в млн долл. США

Figure 1. Doubtful financial transactions of the Russian Federation with signs of capital flight, 2015-2020, in millions of US dollars

Источник: составлено авторами по данным Банка России [10].

На пути к гармонизации глобального финансового регулирования

Во избежание кризисных явлений в 2009 году на саммите «Группы двадцати» было положено начало повышению гармонизации глобального финансового регулирования – принято решение о преобразовании Форума финансовой стабильности в Совет по финансовой стабильности (СФС), осуществляющий свою деятельность на постоянной основе. Первостепенными целями СФС являются обнаружение слабых мест в сфере мировой финансовой стабильности и осуществление координации работы международных организаций и правительств в этой области.

Основными международными организациями, формирующими структуру института финансовой стабильности, по-прежнему остаются Всемирный банк (ВБ), Международный валютный фонд (МВФ), Банк международных расчетов (БМР), Базельский комитет по банковскому надзору (БКБН), Международная организация комиссий по ценным бумагам (МОКЦБ), но одновременно формируются и новые институты, как, например, Новый банк развития, Азиатский банк инфраструктурных инвестиций и др. В настоящее время «международные финансовые институты стали уделять больше внимания стабилизации обменных курсов и сохранению автономии денежно-кредитной политики, и все это в контексте мер контроля за движением капитала» [2] (Zekhri, 2020). Именно международным финансовым организациям отводится значительная роль в решении задач СФС: создание стабильных финансовых институтов, обеспечение безопасности рынка деривативов, совершенствование координации небанковских финансовых институтов и устранение проблемы крупных финансовых учреждений с большим количеством экономических связей, банкротство которых приведет к кризисным явлениям для экономики в целом (too big-to-fail). В вопросах формирования и устранения проблемы too big-to-fail принимают важное участие БМР и БКБН, разрабатывая обоснованно жесткие требования к капиталу, покрытию риска, обеспечению ликвидности и устойчивости системообразующих банков мира (Базель III, утвержденный в 2010–2011 гг.). Разработкой глобальных стандартов капитала также занимается Международная ассоциация органов страхового надзора, участвуя в формировании устойчивости финансовых институтов. МОКЦБ, в свою очередь, работает в направлении повышения устойчивости небанковских финансовых институтов и безопасности рынка финансовых деривативов. Данной международной организацией разработаны Принципы инфраструктуры финансового рынка и составлены рекомендации для фондов денежного рынка. Совет по финансовой стабильности также ведет наблюдение за национальными финансовыми системами наряду с программой МВФ и ВБ по оценке финансового сектора, при этом одной из задач МВФ является координация политик разных стран на макроуровне. «Мировая финансовая система является свидетелем быстрого роста количества, связанных с финансовыми рынками экономических и политических мер, призванных развивать функции финансового рынка и способствовать достижению целей устойчивого развития мировой экономики» [5] (Leshchenko, Ermolovskaya, 2019).

За последние годы были проведены реформы, в результате которых возникла новая институциональная основа финансового регулирования и возросла устойчивость мировой финансовой системы [6] (Khudyakova, Kulakova, Sidorova, Nozdrev, 2016). Однако совершенствование регулирования международного финансового рынка на данном этапе в большей степени удалось реализовать в банковском секторе, в то время как поддержание стабильности небанковских финансовых институтов находится только на ранней стадии из-за отсутствия координирующих правовых рамок и «теневого банкинга».

Основными провалами в регулировании мирового финансового рынка являются регулятивная ловушка (регуляторы нередко начинают действовать исходя из коммерческих и политических выгод, а не в интересах роста эффективности экономики), уделение основного внимания регуляторов только банковскому сектору и технологические провалы. Указанные провалы обусловливают следующие проблемы мировой финансовой стабильности:

- сокращение кредитного предложения в условиях высоких требований к банкам и их издержек, что вызывает перебои в кредитном канале реализации монетарной политики;

- развитие регуляторного арбитража;

- недостаточное регулирование в сфере новых финансовых технологий (в том числе криптовалют).

Также по-прежнему актуальными остаются такие источники проблем финансового рынка, как отмывание доходов и финансирование терроризма, уход от налогов, санкции и негативное влияние пандемии коронавируса. С учетом мнения экспертов полагаем, что для осуществления более эффективного регулирования финансовых рынков целесообразно применить следующие меры:

1) создание и развитие международных саморегулируемых организаций. Поскольку финансовая стабильность выступает в качестве общественного ресурса, который порождает «трагедию общин» (как и все коллективные блага), создание соглашений между малым количеством государств позволит добиваться и обновлять поставленные цели значительно быстрее с ускоренной реакцией на финансовые инновации. В данном вопросе инициатива по созданию требований к финансовым рынкам должна исходить от юрисдикций, на которые кризис окажет наибольшее влияние. Ярким примером малой группы, осуществляющей поэтапное создание и совершенствование законодательства в области финансового рынка группы стран, является Евразийский экономический союз (ЕАЭС). «Максимальное использование интеграционного потенциала Союза создает возможности реализации, имеющихся у стран-участниц инновационных заделов, способствующих получению ими дополнительных экономических эффектов» [7] (Blokhina, Blokhin, 2017). Обеспечения наиболее оперативного регулирования на микроуровне можно достичь созданием для крупных финансовых игроков международных саморегулируемых организаций (примером является принесшее положительные результаты создание Международной ассоциации свопов и деривативов, которая разработала стандарты внебиржевых контрактов, используемых более 800 членами из пятидесяти шести стран мира);

2) развитие финансовых регулятивных «песочниц» (правового режима, позволяющего проводить эксперименты в сфере финансовых инноваций в контролируемой среде). Первое создание финансовой регулятивной «песочницы» было осуществлено в 2016 году в Великобритании с целью оказания поддержки распространению финансовых инноваций. На сегодняшний день «по всему миру уже ведется около 20 проектов, находящихся на различных стадиях развития. Помимо усилий Великобритании, также выделяются достижения на азиатских рынках, таких как Гонконг и Сингапур» [11]. Регулятивные «песочницы» облегчают коммуникационный процесс между фирмами, осуществляющими внедрение финансовых инноваций, и регулятором, при этом оказывая стимулирующее влияние на финтех-компании. В связи с этим большое значение имеет обеспечение непрерывной деятельности финансовых регулятивных «песочниц» даже в условиях замедления экономических процессов, обусловленного борьбой с пандемией коронавируса;

3) применение регулятивных технологий. Решение проблем регулирования, возникающих на основе стремительного развития новых финансовых технологий, заложено в самих технологиях, которые способны облегчить регуляторный мониторинг путем обеспечения информацией и следования требованиям. Направление внимания регулятивных технологий на соблюдение правил «антиотмывочного» законодательства, принципа «знай своего клиента» (KYC) и автоматизация процесса раскрытия информации дадут возможность существенно сократить издержки соблюдений требований в сфере новых финансовых технологий;

4) поиск новых источников капитала для стран, обремененных санкциями. Проблема обеспечения источниками капитала стран, находящихся под давлением санкций США и ЕС, может быть решена путем создания альтернативной инфраструктуры – новых банков развития с однозначными и прозрачными правилами, снижающими риски финансовых институтов;

5) принятие стимулирующих мер для финансового сектора. В условиях мировой пандемии снижение регуляторного бремени, возложенного на банковский сектор, и стимулирование финансового сектора позволит ускорить процесс выхода из кризисной ситуации. Эта позиция отражена в заявление Агустина Гильермо Карстенса, занимающего должность генерального директора Банка международных расчетов: «Нынешние инструменты надзора были разработаны для того, чтобы удержать банки от перенапряжения. Прямо сейчас у нас есть противоположная проблема: банки не заполняют пустоту, образовавшуюся в результате отступления рыночных финансов» [12].

Перспективы регулирования мирового финансового рынка также напрямую коррелируют с концепцией устойчивого развития, которая быстрыми темпами набирает свою популярность в разных странах. Неоспоримой становится потребность в реформировании мировой финансовой системы, обусловленная такими факторами, как «продолжающееся сокращение природного капитала, возрастание рисков, связанных с изменением климата и ущерба от стихийных бедствий, рост социального неравенства, появление на мировой арене новых игроков в лице быстрорастущих развивающихся стран, прежде всего Китая и Индии, и, наконец, в немалой степени неудовлетворенность большинства заинтересованных сторон результатами посткризисной реформы регулирования глобальных финансов» [8] (Khudyakova, 2018). Расчеты экспертов МВФ, основанные на индексе финансового развития и анализе данных, собранных по 128 странам за 1990–2013 годы, дают возможность сделать выводы о том, что экономический рост, обусловленный финансиализацией, возможен только до определенного момента, в дальнейшей перспективе финансиализация может оказывать противоположный негативный эффект [13] (Sahay, Čihák, N’Diaye, Barajas, Bi, Ayala, Gao, Kyobe, Nguyen, Saborowski, Svirydzenka, Yousefi, 2015). В связи с этим в настоящее время регулирование глобальных финансов должно основываться в первую очередь на интересах общества. Концепция международного финансового регулирования, сформированная с учетом идеологии устойчивого развития, позволит добиться положительных результатов не только в рамках экономического, но и экологического, а также социального аспектов.

В 2014 году Организацией Объединенных Наций были разработаны цели устойчивого развития (ЦУР) до 2030 года, которые сместили фокус внимания множества стран в глобальном финансовом регулировании. Международные организации и частные исследовательские центры стали частью мировых исследовательских программ, целью которых является достижение ЦУР (в том числе программа ЮНЕП с 2014 года). При этом большую активность относительно ЦУР начали проявлять быстрорастущие страны (Китай, ЮАР, Индия и др.), целями которых являются: устранение проблем социально-экономического, экологического характера и поддержание своей значимости в мировой финансовой системе. Большое внимание стало уделяться стимулированию экологически ответственных финансовых институтов, результатом деятельности которых стал рост зеленого финансирования (рынки зеленых облигаций, инвестиционных проектов, кредитов и климатические фонды).

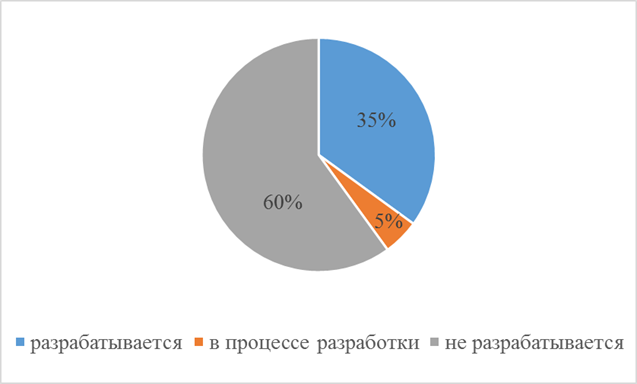

Россия, в свою очередь, тоже стремится осуществить постепенный переход на зеленую экономику. Согласно заявлению Президента РФ Путина В.В., на втором заседании саммита «Группы двадцати» 31 октября 2021 года, Россия «реализует политику по снижению чистой эмиссии парниковых газов, предпринимает шаги с целью повышения энергоэффективности экономики, модернизации электроэнергетики, сокращения выбросов попутного газа при добыче нефти» [14]. Другие цели и задачи устойчивого развития в той или иной мере уже заложены в основные национальные проекты и другие стратегические документы. Однако, несмотря на позитивные результаты России по большинству ЦУР, на сегодняшний день остаются ряд нерешенных проблем, в том числе по разработке критериев их реализации. На рисунке 2 представлены данные, отражающие степень разработки показателей целей устойчивого развития в РФ: из 247 показателей ЦУР разрабатываются только 87 (35%), в процессе разработки находятся 13 показателей (5%), основная часть показателей ЦУР – 147 (60%) в России пока еще совсем не разрабатывается.

Рисунок 2. Степень разработки показателей целей устойчивого развития в России

Figure 2. The degree of development of indicators of the Sustainable Development Goals in Russia

Источник: составлено авторами по данным Федеральной службы государственной статистики РФ [15].

При этом сохраняется аналогичная картина в достижении показателей ЦУР, связанных с финансами: ликвидация нищеты (разрабатывается 30% показателей), ликвидация голода (35%), экологические показатели (разрабатывается 17,7% показателей; вместе с тем 13 показателей, связанных с достижением цели ответственного потребления и производства, вовсе не разрабатывается), уменьшение неравенства (21%), экономический рост (68,75%), индустриализация и инновации (83%), партнерство в интересах устойчивого развития (45,8%).

Для того чтобы добиться соответствия системы международного финансового регулирования концепции устойчивого развития, финансовая культура должна претерпеть изменения, основанные на совершенствовании инструментария финансового управления. При этом в качестве одного из главных факторов, обеспечивающих возможность создания экологически и социально устойчивой финансовой системы, выступает способность и желание международных и национальных регуляторов создавать стимулы и обеспечивать защиту для частного сектора, предоставляя ему доступ к достижениям цифровых технологий, создавая кластеры зеленого финансирования и развивая новые направления субсидирования.

Заключение

Несмотря на то, что в последнее десятилетие значительное развитие получили международные регуляторные практики, позволившие сократить риски мирового финансового рынка, остаются нерешенными ряд проблем в области мирового финансового регулирования, препятствующий достижению глобальной экономической стабильности. Авторами статьи были выявлены следующие проблемы мировой финансовой координации:

- развитие регуляторного арбитража,

- обострение проблемы «бегства капитала» в офшорные зоны,

- сокращение кредитного предложения в условиях высоких требований к банкам и их издержек,

- недостаточное регулирование в сфере новых финансовых технологий (в том числе криптовалют),

- сохранение влияния таких источников проблем финансового рынка, как отмывание доходов, финансирование терроризма, уход от налогов, санкции и негативное влияние пандемии коронавируса.

Для решения вышеизложенных проблем мирового финансового регулирования авторами предложены соответствующие меры с опорой на мнения экспертов: создание и развитие международных саморегулируемых организаций, развитие финансовых регулятивных «песочниц», поиск новых источников капитала (для стран, обремененных санкциями), применение новых регулятивных технологий, принятие стимулирующих мер для финансового сектора и обеспечение соответствия системы международного финансового регулирования концепции устойчивого развития. Предстоящее совершенствование гармонизованного регулирования должно осуществляться на основе современных технологий, практик международного саморегулирования и содействия достижению целей устойчивого развития. В связи с этим направлением наших дальнейших исследований будет проведение анализа и оценка внедрения новых регулятивных финансовых технологий.

Источники:

2. Зехри Ч. Ограничения на движение капитала и поддержка международных финансовых институтов // Вестник международных организаций. – 2020. – № 3. – c. 51-71.

3. Галлямова Д.Х., Сафиуллин Л.Н. Международная экономика. / учеб. пособие. - Казань: Издательство Казанского университета, 2012. – 213 c.

4. Ларионова М.В. Вызовы достижения целей развития тысячелетия (ЦРТ) // Вестник международных организаций: образование, наука, новая экономика. – 2020. – c. 155-176.

5. Лещенко Ю.Г., Ермоловская О.Ю. Особенности регулирования интегрированной и функциональной моделей финансовых рынков: опыт Германии и Франции // Экономические отношения. – 2019. – № 4. – c. 2419-2432.

6. Худякова Л.С., Кулакова В.К., Сидорова Е.А., Ноздрев С.В. Глобальная реформа регулирования финансового сектора: первые итоги и новые вызовы // Деньги и кредит. – 2016. – № 5. – c. 28-38.

7. Блохина Т.К., Блохин К.В. Формирование финансового рынка ЕАЭС как основа развития интеграционного процесса // Вопросы инновационной экономики. – 2017. – № 4. – c. 299-306.

8. Худякова Л.С. Реформа глобальных финансов в контексте устойчивого развития // Мировая экономика и международные отношения. – 2018. – № 7. – c. 38-47.

9. Леонова Н.В. Факторы бегства капитала: обзор проблемы // Экономический журнал ВШЭ. – 2020. – № 24(2). – c. 217-218.

10. Официальный сайт Банка России. [Электронный ресурс]. URL: https://cbr.ru/statistics/macro_itm/svs/ (дата обращения: 23.10.2021).

11. Официальный сайт Banco Bilbao Vizcaya Argentaria (BBVA). [Электронный ресурс]. URL: https://www.bbva.com/en/what-is-regulatory-sandbox/ (дата обращения: 30.10.2021).

12. Bold steps to pump coronavirus rescue funds down the last mile, BIS. [Электронный ресурс]. URL: https://www.bis.org/speeches/sp200330.htm (дата обращения: 31.10.2021).

13. Sahay R., Čihák M., N’Diaye P., Barajas A., Bi R., Ayala D., Gao Yu., Kyobe A., Nguyen L., Saborowski Ch., Svirydzenka K., Yousefi S.R. Rethinking Financial Deepening: Stability and Growth in Emerging Markets. Washington, IMF. [Электронный ресурс]. URL: https://www.imf.org/external/pubs/ft/sdn/2015/sdn1508.pdf (дата обращения: 31.10.2021).

14. Второе заседание саммита «Группы двадцати». [Электронный ресурс]. URL: http://www.kremlin.ru/events/president/transcripts/statements/67044 (дата обращения: 01.11.2021).

15. Официальный сайт Федеральной службы государственной статистики РФ. [Электронный ресурс]. URL: https://rosstat.gov.ru/sdg/reporting-status (дата обращения: 30.10.2021).

Страница обновлена: 11.01.2026 в 17:41:49

Download PDF | Downloads: 77 | Citations: 6

Challenges and opportunities of the global financial market regulation

Degtyareva I.V., Shalakhova A.A.Journal paper

Journal of International Economic Affairs

Volume 11, Number 4 (October-December 2021)

Abstract:

The main aspects of the financial market coordination are considered. The current problems of international financial regulation are analyzed. The need to achieve global financial stability determines the relevance of assessing the prospects for regulating the global financial market. The measures aimed at improving the existing concept of the global financial market regulation are proposed. These measures are based on modern technologies, practices of international self-regulation and regulators' assistance in achieving sustainable development goals.

Keywords: financial regulation, regulatory arbitration, international financial organizations, global financial market, sustainable development, financial stability

JEL-classification: F33, F36, F39

References:

Blokhina T.K., Blokhin K.V. (2017). Formirovanie finansovogo rynka EAES kak osnova razvitiya integratsionnogo protsessa [Formation of the financial market of the EAEU as the basis for the development of the integration process]. Russian Journal of Innovation Economics. (4). 299-306. (in Russian).

Bold steps to pump coronavirus rescue funds down the last mile, BIS. Retrieved October 31, 2021, from https://www.bis.org/speeches/sp200330.htm

Gallyamova D.Kh., Safiullin L.N. (2012). Mezhdunarodnaya ekonomika [International economy] (in Russian).

Khudyakova L.S. (2018). Reforma globalnyh finansov v kontekste ustoychivogo razvitiya [Reform of global finance in the context of sustainable development]. World Economy and International Relations. (7). 38-47. (in Russian).

Khudyakova L.S., Kulakova V.K., Sidorova E.A., Nozdrev S.V. (2016). Globalnaya reforma regulirovaniya finansovogo sektora: pervye itogi i novye vyzovy [Global reform in financial sector regulation: first outcomes and new challenges]. Money and Credit. (5). 28-38. (in Russian).

Larionova M.V. (2020). Vyzovy dostizheniya tseley razvitiya tysyacheletiya (TsRT) [The challenges of attaining the millennium development goals (MDGs)]. International Organisations Research Journal: education, science, new economy. 155-176. (in Russian).

Leonova N.V. (2020). Faktory begstva kapitala: obzor problemy [The determinants of capital flight: an overview of the problem]. Ekonomicheskiy zhurnal VShE. (24(2)). 217-218. (in Russian).

Leschenko Yu.G., Ermolovskaya O.Yu. (2019). Osobennosti regulirovaniya integrirovannoy i funktsionalnoy modeley finansovyh rynkov: opyt Germanii i Frantsii [Features of regulation of integrated and functional models of financial markets: the experience of Germany and France]. Journal of International Economic Affairs. (4). 2419-2432. (in Russian).

Podrugina A.V., Tabakh A.V. (2020). Finansovye rynki: ot «tragedii obshchin» k sbalansirovannomu regulirovaniyu» [Financial markets: from the “tragedy of commons” to balanced regulation]. International organisations research journal. (2). 173-190. (in Russian).

Sahay R., Čihák M., N’Diaye P., Barajas A., Bi R., Ayala D., Gao Yu., Kyobe A., Nguyen L., Saborowski Ch., Svirydzenka K., Yousefi S.R. Rethinking Financial Deepening: Stability and Growth in Emerging MarketsWashington, IMF. Retrieved October 31, 2021, from https://www.imf.org/external/pubs/ft/sdn/2015/sdn1508.pdf

Zekhri Ch. (2020). Ogranicheniya na dvizhenie kapitala i podderzhka mezhdunarodnyh finansovyh institutov [Restrictions on capital flows and international financial institutions’ support]. International organisations research journal. (3). 51-71. (in Russian).