Банковские экосистемы: сущность, типология и современные подходы к регулированию в России

Тарханова Е.А.1![]() , Борисов Д.С.1, Тарханова А.В.1, Фрицлер А.В.1

, Борисов Д.С.1, Тарханова А.В.1, Фрицлер А.В.1![]()

1 Тюменский государственный университет, Россия, Тюмень

Скачать PDF | Загрузок: 604 | Цитирований: 1

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 6 (Июнь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54059787

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

Банковские экосистемы являются инновационной формой организации банковского бизнеса, обусловленной цифровизацией современного общества, мировой цифровой трансформацией ведения коммерческой, финансовой и кредитной деятельности, ростом популярности применения экосистемного подхода. Пандемия COVID-19 и массовый переход на удаленный формат работы выступили стимулом активной цифровой трансформации банковского бизнеса и, соответственно, экосистемности российских коммерческих банков. В настоящее время развитие банковских экосистем в России находится на этапе становления, что свидетельствует о необходимости концептуального подхода к их регулированию. Статья посвящена исследованию этих проблемных вопросов, касающихся изучения сущности, типологии и современных подходов к нормативно-правовому регулированию банковских экосистем. Мы обсуждаем последние тенденции развития цифровых банковских экосистем в России в условиях глобальных вызовов и геополитических рисков.

Ключевые слова: банковская экосистема; цифровое общество; цифровизация; нормативно-правовое регулирование; типология банковских экосистем

JEL-классификация: G21, G28, O31, O33

Введение

Сегодня современное общество сталкивается с новыми глубокими институциональными изменениями, вызванными цифровизацией и переходом от постиндустриальной экономики к экономике, усиленной IT-технологиями и искусственным интеллектом [13]. Основой цифрового общества является применение локальных и глобальных компьютерных сетей, которые собирают, обрабатывают, генерируют и распределяют информацию через системы глобальных телекоммуникационных сетей [5]. В цифровом обществе современной формой организации банковской деятельности является цифровая банковская экосистема [7]. В настоящее время отдельные коммерческие банки, попробовав ряд цифровых решений, определили работу с клиентами в форме экосистемы как одну из возможных моделей для построения долгосрочного доверия клиентов. Экосистемный подход банков позволяет умножить взаимодействие с клиентами и извлечь их этого процесса релевантный и персонализированный опыт.

В нашем исследовании мы стремимся выявить существующие подходы к пониманию банковских экосистем и определить приоритетные тенденции в механизмах нормативно-правового регулирования банковских экосистем в России.

Концептуальные подходы к сущности и регулированию банковских экосистем в России

Понятие экосистема впервые пришло в экономику из биологии. Этим словом британский ученый Артур Тенсли в 1930-х годах назвал локальные сообщества организмов, взаимодействующие как с внешней средой, так и между собой. Чтобы процветать, эти организмы конкурируют и сотрудничают, совместно эволюционируют и адаптируются к внешним потрясениям [7].

Позже, в 1993 году, бизнес-аналитик Джеймс Мур, изучив данный термин, предложил рассмотреть коммерческую организацию, осуществляющую предпринимательскую деятельность, не как отдельную часть рынка, а как представителя рыночной экосистемы, которая охватывает большое количество субъектов из совершенно различных отраслей [19]. Экосистема бизнеса, в т.ч. и банковского, как и её биологическая модель, находится в переходе от случайного перечня элементов к более сложному и структурированному механизму [1,6,17].

Экосистема является достаточно широким понятием. Согласно Стратегии развития информационного общества в Российской Федерации на 2017—2030 годы, под экосистемой понимается партнерство организаций, обеспечивающее постоянное взаимодействие принадлежащих им технологических платформ, прикладных интернет-сервисов, аналитических систем, информационных систем органов государственной власти Российской Федерации, организаций и граждан. Подходы же к пониманию банковской экосистемы варьируются от включения в данное понятие инфраструктуры, совокупности объектов-участников, регуляторов до определенных правил использования цифровых технологий и продуктов (Таблица 1).

Таблица 1

Дефиниция понятия «банковская экосистема»

|

Автор

|

Определение

|

|

Быканова

Н.И., Соловей Ю.А., Гордя Д.В., Коньшина Л.А.

|

экосистема, клиентам которой

становятся доступными линейка различных продуктов и услуг в «едином цифровом

окне», предусматривается возможность гибкой интеграции с партнерами и

проявляется синергетический эффект при одновременном использовании нескольких

продуктов и услуг

|

|

Зокиров

М.А.

|

совокупность продуктов и услуг из

разных областей, объединенных вокруг одной организации

|

|

Кинсбурская

В. А.

|

следующий этап интеграции финансовых

услуг, когда вокруг банка как платежного центра объединяются различные

финансовые и нефинансовые компании |

|

Радковская

Н.П., Фомичева О.Е.

|

экосистема, которая способна на одной IT-платформе

объединять большое количество разного рода услуг и продуктов, используя при

этом в качестве провайдеров как структурные подразделения самого банка, так и

сторонние компании

|

|

Эскидаров

М.А.

|

построение сети организаций, созданных

вокруг единой технологической платформы и пользующихся её услугами для формирования

предложений клиентам и доступа к ним

|

|

Свиридов

О.Ю., Бадмаева Б.С.

|

горизонтально структурированная

банковская система, где набор банковских предложений формируется вокруг данных

о клиенте

|

|

Чистюхин

В. В.

|

субъекты финансового рынка, которые

осуществляют свою

деятельность в рамках инновационной бизнес-схемы, охватывая единым управлением оказание услуг в финансовой сфере, сфере электронной коммерции, информационных технологий, а также оказание целого ряда повседневных услуг для населения (доставка еды, услуги такси и т.д.) |

Источник: составлено авторами на основе [2,3,4,10,12,15,17].

В законодательстве стран мира понятие «банковской экосистемы» пока не сформулировано и является скорее неформальным. При этом Банк России, создавая регулятивные документы и формируя рекомендации банковским организациям вкладывает в понятие «экосистема» следующее: это построенная на основе клиентских данных совокупность сервисов, в том числе платформенных решений, которая позволяет покупателям в рамках единого и слаженного процесса получать широкий спектр товаров и услуг [11].

Регулирование функционирования банковских экосистем в России основывается на специальных нормативно-правовых актах (Таблица 2). Подходы к регулированию включают общее нормативное регулирование и специальное регулирование для экосистем. Особую роль играет и саморегулирование в части конкуренции, прав потребителей и персональных данных.

Таблица 2

Существующие подходы к регулированию банковских экосистем в России

|

Сфера регулирования

|

Действующие федеральные законы и

кодексы

|

Подходы к регулированию

|

|

Финансово- банковская

деятельность

|

ФЗ «О банках и банковской

деятельности», ФЗ «О национальной платежной системе», ФЗ «О цифровых

финансовых активах», ФЗ «О привлечении инвестиций с использованием

инвестиционных платформ», ФЗ «О совершении финансовых сделок с использованием

финансовой платформы»

|

Общее нормативное регулирование

|

|

Конкуренция

|

Федеральный закон «О защите

конкуренции»

|

Саморегулирование

|

|

Права потребителей

|

Закон РФ «О защите прав

потребителей»

|

Саморегулирование, общее

нормативное регулирование

|

|

Информация

|

ФЗ «Об информации, информационных

технологиях и о защите информации»

|

Специальное регулирование для

экосистем

|

|

Персональные данные

|

ФЗ «О персональных данных»

|

Саморегулирование, общее

нормативное регулирование

|

|

Реклама и спам

|

ФЗ «О рекламе»

|

Общее нормативное регулирование

|

|

Трудовое законодательство

|

Трудовой кодекс Российской

Федерации

|

Нет регулирования платформенной

занятости

|

|

Налоги

|

Налоговый кодекс Российской

Федерации, ФЗ «О проведении эксперимента по установлению специального

налогового режима «Налог на профессиональный доход»

|

Общее нормативное регулирование,

специальное регулирование для экосистем

|

Источник: составлено авторами на основе [14].

В целом, в российской практике, как и в международной, отсутствует универсальный подход к регулированию банковских экосистем. Основная часть регулирования основывается на переносе имеющихся нормативно-правовых норм на деятельность банковских экосистем и на саморегулировании.

Банковские экосистемы имеют свои оригинальные и часто эксклюзивные финансовые технологии [20]. Эти технологии позволяют работать с финансовыми потоками образующих экосистему сервисов, которые комбинируются с ноу-хау решениями, что наращивает экономический потенциал развития экосистем, образованных банками. Когда банк играет роль «оркестратора», уделяется пристальное внимание инновационному и технологическому потенциалу экосистемных бизнес-моделей, которые, как и другие технологии, входят в число тех, которыми владеют или пользуются участники экосистемы, и тем самым, создают условия для развития банковской экосистемы, косвенно стимулируя рост экономики, в которой она работает [20].

В процессе функционирования экосистемы увеличивается ее технологический потенциал за счет регулярно осуществляемого технологического обмена между участниками экосистемы. Этот процесс предопределен природой экосистем и может быть описан следующим образом: рост технологий позволяет увеличить продуктивность экосистемы, ее собственные масштабы и масштабы исполняемых задач, которые она решает и, зачастую, возглавляет.

Экосистемы являются бизнес-моделями, поскольку они могут быть реализованы как самостоятельные виды деятельности отдельных компаний, которые могут функционировать параллельно, в сочетании или обособленно. Экосистема как бизнес-модель характеризуется уникальными подходами к координации деятельности и развитию партнерских отношений на основе формирования уникального совокупного предложения на рынке [9,20].

Однако банковская экосистема, представляющая собой систему с открытым-закрытым доступом для участников, может страдать от такого процесса, как энтропия – возникновение «необратимой диссипации энергии». То есть, экосистемный характер бизнеса, может привести к нежелательному распространению эксклюзивных организационных, технических и маркетинговых технологий [8,20]. В связи с этим необходимо отметить дисциплинированность внутри экосистем банков.

Уникальность экосистем как бизнес-моделей и специфика их технологий создают уникальные условия, когда в процессе движения товаров и услуг, финансовых и логистических потоков происходит трансформация, оптимизация и совершенствование технологий, которые были у отдельных компаний до присоединения к экосистеме, что не исключает и даже способствует формированию новых инноваций [20]. Эта возможность появляется благодаря реализации различных форм коммуникации между участниками экосистемы. Они обогащают свои технологические знания и невольно генерируют инновационные технологии, которые делают экономическую среду уникальной.

Банковские экосистемы имеют свою типологию. В частности, выделяют следующие типы банковских экосистем [18]:

1. Экосистема-навигатор маркетплейса (Market Place Orchestrator) –на основе естественных жизненных потребностей клиентов, банки могут развиваться в качестве законодателей рынка с помощью «белого лейбла» или совместного брендинга, продавая нефинансовые продукты (такие как бытовая техника, путешествия или мобильные телефоны) своим клиентам, тем самым занимаясь электронной коммерцией.

2. Банк-экосистема с «внешним» участием (Third-party Ecosystem Participant) – банки могут присоединяться к сторонним экосистемам, чтобы предлагать свои банковские продукты их клиентским базам. В данном случае экосистема может быть небанковской, поскольку банк здесь выступает в роли партнера и не является головной компанией.

3. Открытая банковская платформа (Open Banking Platform) – западные банки практикуют опыт включения продуктов и предложений партнеров в свои пакеты услуг и наоборот – предложение услуг банка в добавок к своим товарам и услугам. Это осуществляется, прежде всего, благодаря использованию открытых интерфейсов прикладного программирования (API).

4. Экосистема-сопроводитель жизненных ситуаций (Life Moments Orchestrator) – банки формируют свою собственную экосистему, построенную вокруг важных жизненных моментов своих клиентов (например, покупка дома или автомобиля, в некоторых случаях даже ведение беременности), предлагая партнерам доступ к данным из собственной клиентской базы в обмен на комиссию с продаж.

5. Реферальная платформа (Refferal Platform) – в этой модели банк не работает со сторонними компаниями, а направляет неподходящих ему клиентов к другим поставщикам, так, например, крупный банк отправляет малый и микробизнес на специальные платформы для предоставления кредитных продуктов в режиме онлайн.

6. Платформенная экосистема – более сложная бизнес-модель, чем семейство продуктов или многосторонний рынок, в силу того, что она включает в себя сразу обе концепции – семейства продуктов и многосторонних рыночных потоков. Эти концепции выражаются в таких принципах как модульность и упрощение рынка и предлагают экосистеме действовать как центр обмена ценностями.

При выборе предпочтительной формы экосистемы, у банков есть широкий спектр вариантов, когда речь заходит о том, на каких областях следует сосредоточиться. Как правило, банки стараются сосредоточиться на нескольких различных областях. В основном, это те, которые близки к ключевым источникам банковских доходов, а именно бизнес-услуги, ипотечный и риэлторский бизнес, управление капиталом. Данная тенденция формирования банковских экосистем характерна для России.

Российский рынок цифровых экосистем представлен как банковскими, так и небанковскими цифровыми экосистемами: Сбер, Яндекс, Тинькофф, Озон, ВТБ, МТС, Мегафон, Авито и др. Сегодня в России функционируют более 10 цифровых экосистем, включая шесть банковских экосистем: Сбер, ВТБ, Тинькофф, Газпромбанк, Альфа-банк, Россельхозбанк. При этом только три являются флагманами развития экосистем в России (Рис.1).

Рис.1. Ключевые банковские экосистемы, функционирующие в России

Источник: составлено авторами.

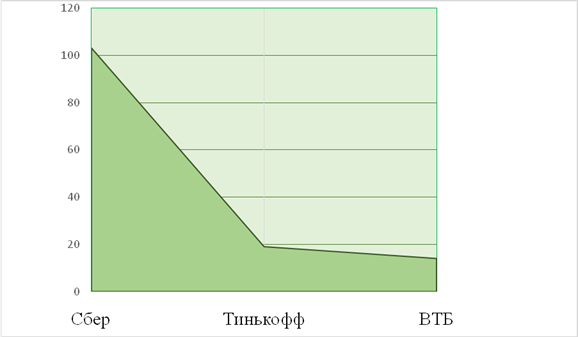

За последние три года цифровые банковские экосистемы в России сделали шаг вперед. Основным показателем, характеризующим развитие и масштаб деятельности банковских экосистем в России, является количество пользователей банковских экосистем (Рис.2).

Рис.2. Количество пользователей ключевых банковских экосистем в России в 2021 году, млн. человек.

Источник: составлено авторами на основе [14].

Лидером среди банковских экосистем по числу пользователей является экосистема «Сбер» (103 млн. человек), которая в настоящее время находится на стадии формирования. Цифровые экосистемы ВТБ и Тинькофф с точки зрения эволюционного развития лишь зарождаются и на сегодняшний день не реализовали в полной мере весь свой потенциал развития.

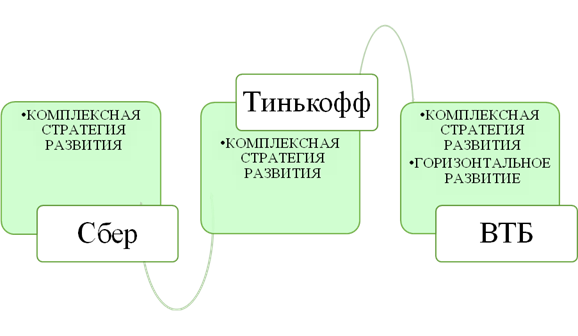

В основном банковские экосистемы развиваются по горизонтальному сценарию или выбирают комплексную стратегию развития. В основе горизонтального развития лежит развитие банковской экосистемой дополнительных услуг. Комплексная стратегия развития банковских экосистем подразумевает развитие за счет своих основных классических банковских продуктов и услуг и дополнительных (комплементарных) продуктов и услуг.

Банковские экосистемы в России чаще всего выбирают либо комплексную стратегию развития (Тинькофф, Сбер, ВТБ), либо горизонтальное развитие (Газпромбанк) (Рис.3).

Рис.3. Стратегии развития ключевых банковских экосистем в России

Источник: составлено авторами на основе [14].

В целом, в настоящее время российские банковские экосистемы чаще всего функционируют, используя убыточные сервисы, развитие которых финансируют за счет доходов от основных видов деятельности. Кроме того, в начале 2022 г. существенно изменилась стоимость банковских экосистем в связи с реализовавшимися геополитическими рисками [14].

ЗАКЛЮЧЕНИЕ

Таким образом, в современных условиях понятие «банковская экосистема» для России является достаточно формальным. В основе его дефиниции лежит необходимость регулирования процесса ее функционирования со стороны Банка России. В условиях глобализации и активной цифровизации современного общества, нарастающий тренд на создание экосистем банками на территории РФ несет в себе как положительные, так и отрицательные тенденции. Очевидным направлением дальнейшего развития банковских экосистем становится формирование устойчивого механизма их нормативно-правового регулирования и установление баланса между менеджментом экосистем, конечными потребителями, поставщиками и, непосредственно, государством.

Результаты исследования позволили нам сделать вывод о нереализованном в полной мере потенциале развития российских банковских экосистем, сегодня они в основном находятся на стадии зарождения и формирования. Цифровая трансформация банковского сектора дает возможность утверждать, что за банковскими экосистемами будущее и в ближайшие годы возможно появление новых банковских экосистем. В целом, перспективы и резервы роста банковских экосистем в России имеют значительный потенциал и являются предметом для дальнейшего изучения.

Источники:

2. Быканова Н.И., Соловей Ю.А., Гордя Д.В., Коньшина Л.А. Формирование экосистем банков в условиях цифровизации банковского пространства // Экономика. Информатика. – 2020. – № 1. – c. 91-100. – doi: 10.18413/2687-0932-2020-47-1-91-100.

3. Зокиров М.А. Банковская экосистема: необходимость построения в условиях усиления конкуренции в розничном бизнесе // Инновации и инвестиции. – 2019. – № 9. – c. 194-197.

4. Кинсбурская В.А. Блокчейн как технологическая основа развития банковских экосистем // Имущественные отношения в Российской Федерации. – 2022. – № 3(246). – c. 44-55. – doi: 10.24412/2072-4098-2022-3246-44-55.

5. Костина А.В. Цифровое общество: новые возможности — новые угрозы // Знание. Понимание. Умение. – 2019. – № 3. – c. 172-183. – doi: 10.17805/zpu.2019.3.15.

6. Куликова О.М., Суворова С.Д. Экосистема: новый формат современного бизнеса // Вестник Академии знаний. – 2021. – № 42(1). – c. 200-205. – doi: 10.24412/2304-6139-2021-10909.

7. Лезина Т.А., Иванова В.В., Стоянова О.В. Влияние цифровой трансформации на российский бизнес: систематизация взглядов и опыта // Информационное общество. – 2022. – № 2. – c. 13-20. – doi: 10.52605/16059921_2022_02_10.

8. Нурмухаметов Р.К., Воскресенская Л.Н., Мясникова Е.Б. Банковские экосистемы в России: сущность, виды, регулирование // Финансовые рынки и банки. – 2019. – № 9. – c. 33-38.

9. Особенности российских экосистем. Ict.moscow. [Электронный ресурс]. URL: https://ict.moscow/news/russian-ecosystems/ (дата обращения: 08.04.2023).

10. Радковская Н.П., Фомичева О.Е. Финансовая экосистема - основной тренд цифровой трансформации модели банковского бизнеса // Журнал правовых и экономических исследований. – 2018. – № 4. – c. 186-189.

11. Регулирование рисков участия банков в экосистемах и вложений в иммобилизованные активы. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/Content/Document/File/131002/report_24112021.pdf (дата обращения: 05.04.2023).

12. Свиридов О.Ю., Бадмаева Б.С. Развитие банковских экосистем на основе современных цифровых технологий // Государственное и муниципальное управление. Ученые записки. – 2019. – № 3. – c. 176-181. – doi: 10.22394/2079-1690-2019-1-3-176-181.

13. Тарханова Е., Чижевская Е., Бабурина Н. Институциональные изменения и цифровизация бизнес операций в финансовых учреждениях // Журнал институциональных исследований. – 2018. – № 4. – c. 145-155. – doi: 10.17835/2076-6297.2018.10.4.145-155.

14. Цифровые экосистемы в России: эволюция, типология, подходы к регулированию. Iep.ru. [Электронный ресурс]. URL: https://www.iep.ru/files/news/Issledovanie_jekosistem_Otchet.pdf (дата обращения: 03.04.2023).

15. Чистюхин В.В. Правовое регулирование финансового контроля за деятельностью некредитных финансовых организаций в Российской Федерации. / Автореф. дис.,.. канд. юрид. наук. - М., 2022. – 32 c.

16. Что такое бизнес-экосистемы и зачем они нужны. Trends.rbc.ru. [Электронный ресурс]. URL: https://trends.rbc.ru/trends/innovation/6087e5899a7947ed35fdbbf3 (дата обращения: 08.04.2023).

17. Эскиндаров М.А. Модернизация банковского сектора и рынка ценных бумаг в интересах национальной экономики. / В сборнике: Модернизация банковского сектора и рынка ценных бумаг в интересах повышения эффективности национальной экономики. - М.: Издание Государственной Думы, 2018. – 59-74 c.

18. Competing with banking ecosystems. Accenture.com. [Электронный ресурс]. URL: https://www.accenture.com/_acnmedia/pdf-102/accenture-banking-ecosystem.pdf (дата обращения: 08.04.2023).

19. James F. Moore Predators and Prey: A New Ecology of Competition. Hbr.org. [Электронный ресурс]. URL: https://hbr.org/1993/05/predators-and-prey-a-new-ecology-of-competition (дата обращения: 08.04.2023).

20. Matkovskaya Y.S., Vechkinzova E., Biryukov V. Banking Ecosystems: Identification Latent Innovation Opportunities Increasing Their Long-Term Competitiveness Based on a Model the Technological Increment // Journal of Open Innovation: Technology, Market, and Complexity. – 2022. – № 3. – p. 143. – doi: 10.3390/joitmc8030143.

Страница обновлена: 14.01.2026 в 12:30:46

Download PDF | Downloads: 604 | Citations: 1

Banking ecosystems: essence, typology and modern approaches to regulation in Russia

Tarkhanova E.A., Borisov D.S., Tarkhanova A.V., Fritsler A.V.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 6 (June 2023)

Abstract:

Banking ecosystems are an innovative form of the banking business due to the digitalization of modern society, the global digital transformation of commercial, financial and credit activities and the growing popularity of the ecosystem approach. The COVID-19 pandemic and the massive transition to a remote work format have stimulated the active digital transformation of the banking business and, accordingly, the ecosystem of Russian commercial banks. Currently, the development of banking ecosystems in Russia is in its infancy, which indicates the need for a conceptual approach to their regulation. The article is devoted to the study of these problematic issues related to the study of the essence, typology and modern approaches to the legal regulation of banking ecosystems. The authors discuss the latest trends in the development of digital banking ecosystems in Russia in the face of global challenges and geopolitical risks.

Keywords: banking ecosystem,; digital society, digitalization, legal regulation, banking ecosystems typology

JEL-classification: G21, G28, O31, O33

References:

Bezdudnaya A.G., Treyman M.G. (2021). Biznes-ekosistemy kompaniy: konkurentsiya ili sotrudnichestvo, razvitie tsifrovyh podkhodov [Business ecosystems of companies: competition or cooperation, the development of digital approaches]. Bulletin of the Saint Petersburg State University of Economics. (4(130)). 129-134. (in Russian).

Bykanova N.I., Solovey Yu.A., Gordya D.V., Konshina L.A. (2020). Formirovanie ekosistem bankov v usloviyakh tsifrovizatsii bankovskogo prostranstva [Formation of banks ecosystems in conditions of digitalization of banking space]. Ekonomika. Informatika. 47 (1). 91-100. (in Russian). doi: 10.18413/2687-0932-2020-47-1-91-100.

Chistyukhin V.V. (2022). Pravovoe regulirovanie finansovogo kontrolya za deyatelnostyu nekreditnyh finansovyh organizatsiy v Rossiyskoy Federatsii [Legal regulation of financial control over the activities of non-credit financial institutions in the Russian Federation] M.. (in Russian).

Competing with banking ecosystemsAccenture.com. Retrieved April 08, 2023, from https://www.accenture.com/_acnmedia/pdf-102/accenture-banking-ecosystem.pdf

Eskindarov M.A. (2018). Modernizatsiya bankovskogo sektora i rynka tsennyh bumag v interesakh natsionalnoy ekonomiki [Modernization of the banking sector and securities market in the interests of the national economy] M.: Izdanie Gosudarstvennoy Dumy. (in Russian).

James F. Moore Predators and Prey: A New Ecology of CompetitionHbr.org. Retrieved April 08, 2023, from https://hbr.org/1993/05/predators-and-prey-a-new-ecology-of-competition

Kinsburskaya V.A. (2022). Blokcheyn kak tekhnologicheskaya osnova razvitiya bankovskikh ekosistem [Blockchain as a technological basis for the development of banking ecosystems]. Property Relations in the Russian Federation. (3(246)). 44-55. (in Russian). doi: 10.24412/2072-4098-2022-3246-44-55.

Kostina A.V. (2019). Tsifrovoe obshchestvo: novye vozmozhnosti — novye ugrozy [Digital society: new opportunities - new threats]. Znanie. Ponimanie. Umenie. (3). 172-183. (in Russian). doi: 10.17805/zpu.2019.3.15.

Kulikova O.M., Suvorova S.D. (2021). Ekosistema: novyy format sovremennogo biznesa [Ecosystem: a new format for modern business]. Vestnik Akademii znaniy. (42(1)). 200-205. (in Russian). doi: 10.24412/2304-6139-2021-10909.

Lezina T.A., Ivanova V.V., Stoyanova O.V. (2022). Vliyanie tsifrovoy transformatsii na rossiyskiy biznes: sistematizatsiya vzglyadov i opyta [The impact of digital transformation on russian business: systematic view]. Information society. (2). 13-20. (in Russian). doi: 10.52605/16059921_2022_02_10.

Matkovskaya Y.S., Vechkinzova E., Biryukov V. (2022). Banking Ecosystems: Identification Latent Innovation Opportunities Increasing Their Long-Term Competitiveness Based on a Model the Technological Increment Journal of Open Innovation: Technology, Market, and Complexity. 8 (3). 143. doi: 10.3390/joitmc8030143.

Nurmukhametov R.K., Voskresenskaya L.N., Myasnikova E.B. (2019). Bankovskie ekosistemy v Rossii: sushchnost, vidy, regulirovanie [Banking ecosystems in Russia: essence, types, regulation]. Finansovye rynki i banki. (9). 33-38. (in Russian).

Radkovskaya N.P., Fomicheva O.E. (2018). Finansovaya ekosistema - osnovnoy trend tsifrovoy transformatsii modeli bankovskogo biznesa [The financial ecosystem - a basic trend of the banking business model digital transformation]. Journal of legal and economic studies. (4). 186-189. (in Russian).

Sviridov O.Yu., Badmaeva B.S. (2019). Razvitie bankovskikh ekosistem na osnove sovremennyh tsifrovyh tekhnologiy [Development of bank ecosystems on the basis of digital technologies]. Gosudarstvennoe i munitsipalnoe upravlenie. Uchenye zapiski. (3). 176-181. (in Russian). doi: 10.22394/2079-1690-2019-1-3-176-181.

Tarkhanova E., Chizhevskaya E., Baburina N. (2018). Institutsionalnye izmeneniya i tsifrovizatsiya biznes operatsiy v finansovyh uchrezhdeniyakh [Institutional changes and ditigalization of business operations in financial institutions]. Journal of Institutional Studies. 10 (4). 145-155. (in Russian). doi: 10.17835/2076-6297.2018.10.4.145-155.

Zokirov M.A. (2019). Bankovskaya ekosistema: neobkhodimost postroeniya v usloviyakh usileniya konkurentsii v roznichnom biznese [Banking ecosystem: the need to build in the context of increasing competition in the retail business]. Innovation and Investment. (9). 194-197. (in Russian).