Влияние преференций подоходного налогообложения на резильентность экономических систем арктических регионов

Никулкина И.В.1,2![]() , Золотов Е.Ю.1

, Золотов Е.Ю.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

2 Северо-Восточный федеральный университет им. М.К. Аммосова, Россия, Москва

Скачать PDF | Загрузок: 52

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 15, Номер 7 (Июль 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46398188

Аннотация:

Статья посвящена исследованию возможности нововведения налоговых льгот в области подоходного налогообложения с целью повышения резильентности экономических систем арктических регионов. Данная статья является продолжением цикла научных публикаций, объединенных одной общей темой в рамках амбиционного международного научного проекта Sense Making, Place attachment and Extended networks as sources of Resilience in the Arctic, SeMPER-Arctic (далее – «SeMPER-Arctic»).

В проведенном исследовании были рассмотрены возможность и перспективы внедрения специального арктического налогового вычета по налогу на доходы физических лиц. Согласно результатам проведенного исследования, введение данного вычета станет эффективным механизмом повышения резильентности в арктических поселениях и не приведет к значительным потерям для бюджетов арктических регионов.

Также результаты данного исследования были апробированы в рамках XIII Международного налогового симпозиума «Теория и практика налоговых реформ» (г. Минск), посвящённого вопросам подоходного налогообложения.

Ключевые слова: резильентность, налоговые льготы и преференции, налоговые вычеты, подоходное налогообложение, налог на доходы физических лиц, Арктическая зона Российской Федерации, Арктика

Финансирование:

Работа выполнена при финансовой поддержке РФФИ в рамках международного научного проекта 20-510-71001 Арктика_т «Sense Making, Place attachment and Extended networks as sources of Resilience in the Arctic: the Russian northeast vector» (Russian Foundation for Basic Research, RFBR).

JEL-классификация: D60, J10, O15, Q01, H22, H24, H23

Введение

Развитие Арктической зоны Российской Федерации (далее – Арктическая зона) в настоящее время является стратегическим национальным приоритетом России. В Основах государственной политики Российской Федерации в Арктике на период до 2035 года (далее – Основы государственной политики в Арктике) определены основные национальные интересы России в Арктике, среди которых отмечены защита территориальных и сырьевых интересов страны, защита традиционного образа жизни коренных малочисленных народов Арктики, обеспечение высокого качества жизни в регионе, а также развитие Северного морского пути [1].

«Арктическая» повестка дня способствует возрастанию научного интереса к «арктической» теме. В настоящее время в фокусе научных парадигм находится проблема резильентности арктических систем [6, 14, 19, 21, 23, 24–25] (Zamyatina, Medvedkov, Polyachenko, Shamalo, 2020; Aldrich, 2017; Folke, 2006; Resilience Alliance, 2010; Wardekker Arjan, 2018; Wardekker Arjan et al., 2020). В последние годы значительно возрос научный интерес к междисциплинарным исследованиям в российской Арктике. При этом необходимо отметить, что комплексные научные исследования по резильентности арктических систем в России не проводились.

Данная статья является небольшим фрагментом в цикле публикаций в рамках амбиционного научного проекта «Sense Making, Place attachment and Extended networks as sources of Resilience in the Arctic, SeMPER-Arctic (далее – «SeMPER-Arctic»), осуществляемого международной междисциплинарной командой ученых из России, Франции, Норвегии, Швеции, Нидерландов [11, 22] (Nikulkina, Gordyachkova, Gherardi Jeanne, 2020; Nikulkina et al., 2020).

Сегодня тема резильентности за рубежом стала весьма популярной как в исследованиях, так и в практиках адаптации к различным изменениям и шокам (например, адаптации к изменению климата) [19–21, 23–25] (Aldrich, 2017; Arctic Council, 2013; Folke, 2006; Resilience Alliance, 2010; Wardekker Arjan, 2018; Wardekker Arjan et al., 2020). Термин resilience используется в психологии, социологии, педагогике, антропологии, политологии, медицине, экономике и т.д. Важно отметить, что вопросы резильентности в Арктике наиболее полно были рассмотрены и обоснованы в научном докладе Арктического совета [20] (Arctic Council, 2013).

В российских исследованиях понятие резильентности также нашло активное развитие, но пока фрагментарно, дробно, имея некоторую междисциплинарную разобщенность. Единого подхода к определению данного термина научным сообществом пока не выработано [6, 12, 22] (Zamyatina, Medvedkov, Polyachenko, Shamalo, 2020; Selivanova, Bystrova, Derecha, Mamontova, Panfilova, 2020; Nikulkina et al., 2020 ).

Также необходимо подчеркнуть, что с позиции развития концепции резильентности систем в российской научной литературе отсутствуют исследования, комплексно охватывающие вопросы повышения резильентности арктических поселений к экономическим шокам.

В этой связи существенно возрастает значение выработки новых механизмов финансовой поддержки развития территорий стратегически значимого арктического макрорегиона в условиях экономической неопределенности и глобальных изменений. Одним из таких механизмов могут быть налоговые преференции в подоходном налогообложении, направленные на повышение резильентности арктических поселений России. В качестве пилотной площадки рассматривается Арктическая зона Республики Саха (Якутия).

В целях настоящего исследования под резильентностью следует понимать способность системы справляться с изменчивостью и экстремальными явлениями, преодолевать шоки, адаптироваться к новым условиям и возвращаться к исходному состоянию [11, 22] (Nikulkina, Gordyachkova, Gherardi Jeanne, 2020; Nikulkina et al., 2020). И как в предыдущих исследованиях уже отмечалось, резильентность социально-экономических систем арктических регионов Российской Федерации – это сложнейшая комплексная проблема, от решения которой во многом будут зависеть национальная безопасность и экономическое развитие России.

В исследовании социально-экономического развития регионов Арктики российской экономической наукой создан значительный задел [2–6, 8–10, 14] (Afonichkina, 2018; Balandin, Balandin, Pytkin, 2019; Bashmakova, Gushchina, Kondratovich, Korchak, Ryabova, Novikova, Polozhentseva, Stepanova, Toichkina, Toropushina, 2018; Volkov, 2021; Zamyatina, Medvedkov, Polyachenko, Shamalo, 2020; Korchak, 2020; Krasnopolskiĭ, 2018; Kryukov, Medzhidova, 2021; Khaĭninen, 2020). Следует отметить, что настоящая статья не является «первопроходцем» по изучению устойчивости арктических поселений России.

Исследования также показали, что ряд авторов обосновывают необходимость выработки концепции устойчивого развития Арктики в первую очередь на базе социальной поддержки населения [4] (Bashmakova, Gushchina, Kondratovich, Korchak, Ryabova, Novikova, Polozhentseva, Stepanova, Toichkina, Toropushina, 2018). Вместе с этим отдельные авторы отмечают несовершенство действующих механизмов экономического стимулирования как одну из проблем развития арктических территорий России [3, 10] (Balandin, Balandin, Pytkin, 2019; Kryukov, Medzhidova, 2021). Также высказывается точка зрения, что совокупность действующих мер поддержки Арктической зоны в России фактически формирует на ее территории специальную экономическую зону [5] (Volkov, 2021). В этой связи важно отметить, что при этом комплексные исследования по вопросам налоговых преференций в области подоходного налогообложения на резильентность арктических поселений России не проводились.

С учетом фактического статуса арктических регионов как «специальной экономической зоны», а также особенностей и перспектив их социально-экономического развития, в исследовании была поставлена цель по методологическому обоснованию применения преференций в области подоходного налогообложения с целью повышения резильентности арктических поселений.

Гипотеза исследования заключается в предположении, что введение для Арктической зоны России специального налогового вычета по налогу на доходы физических лиц будет способствовать повышению резильентности социально-арктических систем Арктики. Научная новизна исследования состоит в разработке и обосновании нового механизма поддержки резильентности социально-экономических систем арктических регионов России.

Методология исследования

Методологическую основу проведенного исследования составляет анализ нескольких групп источников информации, включающих экономическую литературу по вопросам развития устойчивости в Арктической зоне России, статистические данные государственных органов, а также результаты ранее проведенных авторами исследований.

Для оценки эффективности применения возможных налоговых льгот были использованы методы синтеза и анализа статистических данных. В частности, были использованы открытые данные Федеральной службы государственной статистики и Федеральной налоговой службы России.

Также в приведенном исследовании используются данные из международной базы данных Ruslana, разработанной Bureau Van Dijk, содержащей информацию о более чем 10 миллионах российских компаний, включая регистрационные данные, сведения из бухгалтерской отчетности, данные о количестве сотрудников, структуре собственников, акционерного капитала и др. [16–18], а также результаты ранее проведенных исследований в области резильентности арктических поселений.

Для оценки результатов расчетов и полученных выводов данное исследование было апробировано в рамках XIII Международного налогового симпозиума «Теория и практика налоговых реформ» (г. Минск), посвященного вопросам подоходного налогообложения.

Экономическое основание

Среди ключевых факторов, влияющих на уровень развития резильентности в арктических социально-экономических системах, выделяют следующие:

§ возможность заниматься традиционными видами деятельности,

§ возможность автономно существовать в окружающих природно-климатические условиях,

§ инфраструктурные возможности [11] (Nikulkina, Gordyachkova, Gherardi Jeanne, 2020).

В рамках проведенных ранее исследований вопросов резильентности на примере Арктической зоны Республики Саха (Якутия) были сформированы в три группы действующих в Арктической зоне компаний, в наибольшей степени подходящих в качестве возможных реципиентов налоговых преференций. К данным группам относятся частные компании, занимающиеся промысловой охотой, рыболовством, разведением лошадей и оленей в Арктической зоне Республики Саха (Якутия).

При этом совокупный вклад данных компаний в экономику Республики Саха (Якутия) незначителен, поскольку, по данным системы СПАРК, в 2019 году в регионе было зарегистрировано порядка 22,86 тыс. компаний, только 186 из которых были отобраны в качестве влияющих на резильентность системы [18]. В свою очередь, рассчитанная средняя выручка по отобранным компаниям региона в 2019 году составляла менее 0,3% от выручки всех компаний в регионе.

На основании вышеизложенного поддержка компаний отобранного типа может оказаться эффективным и экономически оправданным инструментом реализации Основ государственной политики в Арктике. Как отмечается в тексте данного документа, наиболее значимыми угрозами при реализации плана по развитию Арктической зоны России остаются, в частности, сокращение численности населения, низкий уровень развития инфраструктуры и отсутствие системы государственной поддержки хозяйствующих субъектов.

Таким образом, для противостояния угрозам и вызовам в Арктике представляется эффективным решение по адаптации экономического инструментария государственной поддержки занимающихся традиционными видами деятельности хозяйствующих субъектов Арктики. В частности, посредством предоставления налоговых преференций в области подоходного налогообложения – внедрение специального налогового вычета на налогу на доходы физических лиц.

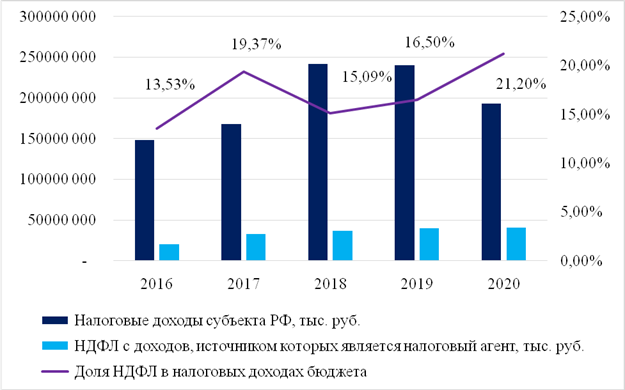

Анализ динамики налоговых доходов Республики Саха (Якутия) за период 2016–2020 гг. показывает, что дельта отклонения доли доходов в виде налога на доходы физических лиц (далее – НДФЛ) [1] в совокупной доле налоговых доходов региона в разные годы составляет от 1,83% до 5,84%, что представлено на рисунке 1.

Таким образом, можно предположить, что сокращение доходов регионального бюджета, получаемых в виде НДФЛ в размере, не превышающем 1,83%, несущественно скажется на консолидированном бюджете Республики Саха (Якутия).

Рисунок 1. Анализ динамики налоговых доходов Республики Саха (Якутия) за период 2016–2020 гг.

Источник: составлено авторами по [15].

Исходя из данных значений, предельный доступный размер налоговых преференций не должен превышать порогового значения в 1,83% от консолидированного бюджета субъекта.

Анализ возможности и эффективности применения налоговых преференций в области НДФЛ

В качестве одной из возможных налоговых преференций может быть рассмотрен специальный налоговый вычет по НДФЛ, направленный на поддержку работников компаний, занимающихся традиционными видами деятельности в Арктической зоне РФ.

Регулирующая направленность данного вычета проявляется в стимулировании финансовой поддержки работников резильентно значимых компаний другими физическими лицами (родственниками работников, их друзьями и знакомыми). Также данный вычет позволит поддержать краткосрочные заимствования между физическими лицами как альтернативу микрофинансовым организациям, что позволит как отдельным домохозяйствам, так и социально-экономическим системам в целом переживать экономические шоки более плавно.

В рамках данного исследования предложен следующий порядок использования вычета. Физическое лицо, работающее в компании, занимающейся традиционным видом деятельности на арктической территории России, в случае, когда ему потребуется финансовая поддержка, может обратиться за ней не к микрофинансовой организации, а к родственникам, их друзьям и знакомым.

Однако в текущих реалиях предоставление физическому лицу заемных средств другими физическими лицами ничем не стимулировано. Таким образом, ввиду их низкой заинтересованности в данной поддержке вероятность помощи значительно ниже, чем возможность воспользоваться услугами микрофинансовой организации.

Для стимулирования взаимопомощи на уровне физических лиц предлагается ввести специальный налоговый вычет, в случае законодательного внедрения которого физические лица, предоставляющие занимающемуся традиционным видом деятельности заемщику средства, смогут уменьшить свои налоговые обязательства по НДФЛ.

При этом локальная специфика проживания населения на арктических территориях России увеличивает число потенциальных заемщиков и вероятность получения от них финансирования.

Порядок администрирования данного вычета не будет существенно отличаться от уже использующихся налоговых вычетов по НДФЛ. Для применения вычета необходимо будет заполнить налоговую декларацию, получить справку из бухгалтерии по месту работы и подготовить копии документов, подтверждающих перечисление налогоплательщиком денежных средств, в частности: платежные документы, расписку о передаче денежных средств получателю, выписку из ЕГРЮЛ компании-работодателя, получателя средств, и копию трудовой книжки получателя средств. Собранные документы необходимо будет предоставить в налоговый орган по месту жительства предоставляющего финансирование физического лица.

Для расчета величины предлагаемого вычета были использованы данные о среднемесячной номинальной начисленной заработной плате работников в Республике Саха (Якутия), численности занятых в возрасте 15 лет и старше по региону, а также налоговая база по НДФЛ, источником которой является налоговый агент.

С учетом использованной информации были получены значения среднемесячной заработной платы работников, а также эффект от применения налогового вычета. Далее представлено экономическое обоснование возможности применения налогового вычета (табл. 1).

Таблица 1

Обоснование возможности применения налогового вычета

|

Показатель

|

Порядок расчета

|

Значение показателя за 2017

|

Значение показателя за 2018

|

Значение показателя за 2019

|

Значение показателя за 2020

|

|

Численность занятых в возрасте

15 лет и старше по субъекту, чел.

|

[1]

|

463 277

|

465 810

|

467 004

|

464 582

|

|

Налоговая база по НДФЛ,

источником которой является налоговый агент [2],

тыс. руб.

|

[2]

|

250 262 539

|

280 344 223

|

304 620 031

|

314 382 646

|

|

Среднемесячная заработная плата

работников, тыс. руб.

|

[3] = [2] / [1] / 12

|

45,02

|

50,15

|

54,36

|

56,39

|

|

Применение налогового вычета

| |||||

|

Налоговый вычет в размере, тыс.

руб. / год

|

[4]

|

5

|

5

|

5

|

5

|

|

Сумма недоплаченного в бюджет

НДФЛ тыс. руб. / год

|

[5] = [4] * 13%

|

0,65

|

0,65

|

0,65

|

0,65

|

|

Сумма недоплаченного НДФЛ в

случае применения вычета всеми занятыми в возрасте 15 лет и старше по субъекту,

тыс. руб. / год

|

[6] = [5] * [1]

|

301 130

|

302 777

|

303 553

|

301 978

|

|

НДФЛ с доходов, источником

которых является налоговый агент [3],

тыс. руб.

|

[7]

|

32 534 130

|

36 444 749

|

39 600 604

|

40 869 744

|

|

Сумма недоплаченного НДФЛ в%

|

[8] = [6] / [7]

|

0,93%

|

0,83%

|

0,77%

|

0,74%

|

Таким образом, в случае применения всеми занятыми в возрасте 15 лет и старше налогового вычета потери бюджета составят порядка 0,74–0,93% от налоговых доходов бюджета субъекта России. Данный показатель не превышает предельный доступный размер налоговых преференций, рассчитанный ранее в размере 1,83% от консолидированного бюджета субъекта.

С учетом возможности внедрения налогового вычета в размере 5000 рублей за налоговый период были рассчитаны возможные эффекты от высвобождения средств. В таблице 2 представлены результаты анализа возможных эффектов от применения налогового вычета.

Таблица 2

Анализ возможных эффектов от применения налогового вычета

|

Показатель

|

Порядок расчета

|

Значение показателя за 2017

|

Значение показателя за 2018

|

Значение показателя за 2019

|

Значение показателя за 2020

|

|

Численность занятых в возрасте

15 лет и старше по субъекту, чел.

|

[1]

|

463 277

|

465 810

|

467 004

|

464 582

|

|

Налоговый вычет в размере, тыс.

руб. / год

|

[2]

|

5

|

5

|

5

|

5

|

|

Возможный эффект сбора при 100%

использовании налогового вычета, тыс. руб.

|

[3] = [1] * [2]

|

2 316 385

|

2 329 050

|

2 335 020

|

2 322 910

|

|

Возможный эффект сбора при 10%

использовании налогового вычета, тыс. руб.

|

[4] = [3] * 10%

|

231 639

|

232 905

|

233 502

|

232 291

|

|

Возможный эффект сбора при 5%

использовании налогового вычета, тыс. руб.

|

[5] = [3] * 5%

|

115 819

|

116 453

|

116 751

|

116 146

|

|

Возможный эффект сбора при 2%

использовании налогового вычета, тыс. руб.

|

[6] = [3] * 2%

|

46 328

|

46 581

|

46 700

|

46 458

|

Рассмотрим наиболее негативные сценарии, при которых процент использования предлагаемого вычета составляет от 2% до 5%. В таком случае потери бюджета будут минимальными, однако сохранится эффект с точки зрения резильентности. В таблице 3 приведен расчет влияния на резильентность высвобожденных 2–5% в форме поддержки сотрудников отобранных ранее 186 компаний, влияющих на резильентность в наибольшей степени.

Таблица 3

Расчет влияния налогового вычета на резильентность

|

Показатель

|

Порядок расчета

|

Значение показателя за 2017

|

Значение показателя за 2018

|

Значение показателя за 2019

|

|

Возможный эффект сбора при 5%

использовании налогового вычета, тыс. руб.

|

[1]

|

115 819

|

116 453

|

116 751

|

|

Возможный эффект сбора при 2%

использовании налогового вычета, тыс. руб.

|

[2]

|

46 328

|

46 581

|

46 700

|

|

Число работников, потенциальных

реципиентов высвобожденных средств, чел.

|

[3]

|

4 967

|

4 972

|

4949

|

|

Эффект от высвобождения 5% на

сотрудника, тыс. руб.

|

[4] = [1] / [3]

|

23,32

|

23,42

|

23,59

|

|

Эффект от высвобождения 2% на

сотрудника, тыс. руб.

|

[5] = [2] / [3]

|

9,33

|

9,37

|

9,40

|

|

Эффект от высвобождения 5% на

сотрудника при поддержке половины сотрудников анализируемых компаний,

тыс. руб. |

[6] = [4] * 2

|

46,64

|

46,84

|

47,18

|

|

Эффект от высвобождения 2% на

сотрудника при поддержке половины сотрудников анализируемых компаний,

тыс. руб. |

[7] = [5] * 2

|

18,65

|

18,74

|

18,80

|

Таким образом, поскольку низка вероятность наступления события, при котором каждый из сотрудников резильентных компаний будет поддержан, рассмотрим благоприятный сценарий, при котором половина сотрудников будет поддержана.

В зависимости от размера высвобождения средств, эффект на одного сотрудника будет составлять от 18,5 тыс. руб. до 47 тыс. руб., что представляется значительным, поскольку составляет порядка 40–94% от средней зарплаты по региону за три анализированных года.

Заключение

Применение предложенного налогового вычета по НДФЛ позволит увеличить шансы работников резильенто значимых компаний пережить экономические шоки и не повлечет значительных потерь для бюджета. С учетом наработанного порядка администрирования налоговых вычетов по НДФЛ внедрение данного вычета не повлечет существенных изменений в администрировании НДФЛ, а также связанных с этим расходов.

Также ввиду незначительной величины «льготируемой» налоговой базы по НДФЛ предлагаемая налоговая преференция не связана со значительными налоговыми рисками недобросовестного использования данного налогового вычета и уклонения от уплаты налогов.

[1] НДФЛ с доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ, тыс. руб.

[2] За исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ, тыс. руб.

[3] За исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 227, 227.1 и 228 НК РФ, тыс. руб.

Источники:

2. Афоничкина Е.А. Концепция устойчивого развития Арктики // Процессы глобальной экономики: Сборник научных трудов Международной научно-практической конференции. Издательско-полиграфическая ассоциация высших учебных заведений. Санкт-Петербург, 2018. – c. 53–61.

3. Баландин Д.А., Баландин Е.Д., Пыткин А.Н. Приоритеты пространственного развития арктических территорий // Экономические отношения. – 2019. – № 3. – c. 1735-1746.

4. Башмакова Е. П., Гущина И. А., Кондратович Д. Л., Корчак Е. А., Рябова Л. А., Новикова Н. А., Положенцева О. А., Степанова, В. П. Тоичкина Е. Н., Торопушина Е. Е. Социальная устойчивость регионов российского Севера и Арктики: оценка и пути достижения. / монография под науч. Редакцией Л. А. Рябовой. - Апатиты: ФИЦ КНЦ РАН, 2018. – 169 c.

5. Волков А.Д. Мировой опыт применения экономико-правовых режимов и его использование в пространственной организации экономики Арктического региона // Экономика, предпринимательство и право. – 2021. – № 6.

6. Замятина Н. Ю., Медведков А. А., Поляченко А. Е., Шамало И. А. Жизнестойкость арктических городов: анализ подходов // Вестник Санкт-Петербургского университета. Науки о Земле. – 2020. – № 65 (3). – c. 481–505. – doi: 10.21638/spbu07.2020.305.

7. Золотов Е.Ю. Дестимулирующие факторы развития цифровой экономики в сфере налогообложения физических лиц // Налоги и налоговая грамотность: новая философия в налогообложении физических лиц: Сборник научных работ студентов – участников научно-практического студенческого кружка \"Школа налогоплательщика\". Под редакцией О.Н. Савиной. Издательско-торговая корпорация \"Дашков и К\". Москва, 2018. – c. 46-50.

8. Корчак Е.А. Бедность населения как угроза устойчивому развитию российской Арктики // Арктика и север. – 2020. – № 40. – c. 47–65. – doi: 10.37482/issn2221-2698.2020.40.47.

9. Краснопольский Б.Х. Дальневосточная Арктика: междисциплинарные, межрегиональные, международные исследования и устойчивость развития региона // Вестник Северо-Восточного Федерального Университета им. М.К. Аммосова. серия: Экономика. Социология. Культурология. – 2018. – c. 22–29.

10. Крюков В.А., Меджидова Д.Д. Арктические активы – от масштаба к трансформности? // Эко. – 2021. – № 1. – c. 8-39. – doi: 10.30680/ЕСО0131-7652-2021-1-8-39.

11. Никулкина И.В., Гордячкова О.В., Герарди Ж. Факторы, определяющие резильентность социально-экономических систем арктических поселений // Экономика, предпринимательство и право. – 2020. – № 12.

12. Селиванова О.А., Быстрова Н.В., Дереча И.И., Мамонтова Т.С., Панфилова О.В. Изучение феномена резильентности: проблемы и перспективы // Мир науки. Педагогика и психология. – 2020. – № 3.

13. Пинская М.Р. Налоговое стимулирование развития человеческого капитала: состояние и перспективы // Экономика, налоги, право. – 2019. – № 2. – c. 137-146.

14. Хайнинен Л. Обзор арктической политики и стратегий // Арктика и Север. – 2020. – № 39. – c. 195–202.

15. Федеральная налоговая служба. Статистика и аналитика. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn77/related_activities/statistics_and_analytics/ (дата обращения: 10.05.2021).

16. Федеральная служба государственной статистики. Численность занятых в возрасте 15 лет и старше по субъектам Российской Федерации. [Электронный ресурс]. URL: https://rosstat.gov.ru/labour_force# (дата обращения: 10.05.2021).

17. База данных Ruslana. [Электронный ресурс]. URL: https://www.bvdinfo.com/en-gb/our-products/data/national/ruslana (дата обращения: 10.05.2021).

18. Компании Республики Саха (Якутия). СПАРК. [Электронный ресурс]. URL: https://www.spark-interfax.ru/statistics/region/98000000000 (дата обращения: 10.05.2021).

19. Aldrich D.P. The importance of social capital in building community resilience. / In: Rethinking resilience, adaptation and transformation in a time of change. - Springer, Cham, 2017. – 357-364 p.

20. Carson M., Peterson G. Arctic Council. Arctic Resilience Report. - _Stockholm Environment Institute and Stockholm Resilience Centre, 2016.

21. Folke C. Resilience: The emergence of a perspective for social-ecological systems analyses // Global Environmental Change. – 2006. – № 16(3). – p. 253-267.

22. Nikulkina I.V., Gordyachkova O.V., Sukneva S.A., Romanova E.V., Gherardi J., Wardekker A., Antonova M.E. Resilience of arctic communities: Socio-economic aspect // International Journal of Criminology and Sociology. – 2020. – № 9. – p. 3066–3081.

23. Resilience Alliance. Assessing resilience in social-ecological systems: Workbook for Practitioners. 2010. [Электронный ресурс]. URL: http://www.resalliance.org/3871.php (дата обращения: 10.05.2021).

24. Wardekker Arjan Resilience Principles as a Tool for Exploring Options for Urban Resilience // Solutions Retrieved. – 2018. – № 9 (1).

25. Wardekker Arjan, Bettina Wilka, Valerie Brown, Caroline Uittenbroek, Heleen Mees, Peter Driessen, Martin Wassen, Arnoud Molenaar, Jim Walda, Hens Runhaar A diagnostic tool for supporting policymaking on urban resilience // CLIMATE2020 7th Climate Change Online Conference: Urban Resilience & Climate Adaptation under Uncertainty. 2020.

Страница обновлена: 28.11.2025 в 07:45:31

Download PDF | Downloads: 52

The impact of income tax preferences on the resiliency of the economic systems of the Arctic regions

Nikulkina I.V., Zolotov E.Y.Journal paper

Creative Economy

Volume 15, Number 7 (July 2021)

Abstract:

The article is devoted to the study of the possibility of introducing tax benefits in income taxation in order to increase the resilience of the economic systems of the Arctic regions. This article is a continuation of a series of scientific publications united by one common theme within the ambitious international scientific project Sense Making, Place attachment and Extended networks as sources of Resilience in the Arctic, SeMPER-Arctic (hereinafter – "SeMPER-Arctic").

The possibility and prospects of introducing a special Arctic tax deduction for personal income tax were examined. According to the results of the research, the introduction of this deduction will be an effective mechanism for increasing the resistance in Arctic settlements and will not lead to significant losses for the budgets of the Arctic regions.

Also, the results of this research were tested within the framework of the 13th International Tax Symposium "Theory and Practice of Tax Reforms" (Minsk), dedicated to income taxation issues.

ACKNOWLEDGMENTS:

The work was carried out with the financial support of the Russian Foundation for Basic Research within the framework of the international scientific project 20-510-71001 20-510-71001 Арктика_т «Sense Making, Place attachment and Extended networks as sources of Resilience in the Arctic: the Russian northeast vector» (Russian Foundation for Basic Research, RFBR).

Keywords: resiliency, tax benefits and preferences, tax deductions, income taxation, personal income tax, the Arctic zone of the Russian Federation, the Arctic

Funding:

JEL-classification: D60, J10, O15, Q01, H22, H24, H23

References:

Afonichkina E.A. (2018). Kontseptsiya ustoychivogo razvitiya Arktiki [The concept of sustainable development of the Arctic] Processes of the global economy. 53–61. (in Russian).

Aldrich D.P. (2017). The importance of social capital in building community resilience

Balandin D.A., Balandin E.D., Pytkin A.N. (2019). Prioritety prostranstvennogo razvitiya arkticheskikh territoriy [The priorities of spatial development of the Arctic territories]. Journal of International Economic Affairs. (3). 1735-1746. (in Russian).

Bashmakova E. P., Guschina I. A., Kondratovich D. L., Korchak E. A., Ryabova L. A., Novikova N. A., Polozhentseva O. A., Stepanova, V. P. Toichkina E. N., Toropushina E. E. (2018). Sotsialnaya ustoychivost regionov rossiyskogo Severa i Arktiki: otsenka i puti dostizheniya [Social sustainability of the regions of the Russian North and the Arctic: assessment and ways to achieve] (in Russian).

Carson M., Peterson G. (2016). Arctic Council. Arctic Resilience Report

Folke C. (2006). Resilience: The emergence of a perspective for social-ecological systems analyses Global Environmental Change. (16(3)). 253-267.

Khaĭninen L. (2020). Obzor arkticheskoy politiki i strategiĭ [Overview of Arctic policies and strategies]. Arktika i Sever. (39). 195–202. (in Russian).

Korchak E.A. (2020). Bednost naseleniya kak ugroza ustoychivomu razvitiyu rossiyskoy Arktiki [Threats to the sustainable development of the Russian Arctic: poverty]. Arktika i sever. (40). 47–65. (in Russian). doi: 10.37482/issn2221-2698.2020.40.47.

Krasnopolskiĭ B.Kh. (2018). Dalnevostochnaya Arktika: mezhdistsiplinarnye, mezhregionalnye, mezhdunarodnye issledovaniya i ustoychivost razvitiya regiona [Far-Eastern Arctic: interdisciplinary, interregional, international researches and the sustainability of development of the region]. Vestnik Severo-Vostochnogo Federalnogo Universiteta im. M.K. Ammosova. seriya: Ekonomika. Sotsiologiya. Kulturologiya. 22–29. (in Russian).

Kryukov V.A., Medzhidova D.D. (2021). Arkticheskie aktivy – ot masshtaba k transformnosti? [Arctic assets - from economies of scale to “transformity”?]. Eco. (1). 8-39. (in Russian). doi: 10.30680/ESO0131-7652-2021-1-8-39.

Nikulkina I.V., Gordyachkova O.V., Gerardi Zh. (2020). Faktory, opredelyayushchie rezilentnost sotsialno-ekonomicheskikh sistem arkticheskikh poseleniĭ [Factors determining the resilience of socio-economic systems of Arctic settlements]. Journal of Economics, Entrepreneurship and Law. (12). (in Russian).

Nikulkina I.V., Gordyachkova O.V., Sukneva S.A., Romanova E.V., Gherardi J., Wardekker A., Antonova M.E. (2020). Resilience of arctic communities: Socio-economic aspect International Journal of Criminology and Sociology. (9). 3066–3081.

Pinskaya M.R. (2019). Nalogovoe stimulirovanie razvitiya chelovecheskogo kapitala: sostoyanie i perspektivy [Tax incentives for human capital development: the state of things and prospects]. Ekonomika, nalogi, pravo. (2). 137-146. (in Russian).

Resilience Alliance. Assessing resilience in social-ecological systems: Workbook for Practitioners. 2010. Retrieved May 10, 2021, from http://www.resalliance.org/3871.php

Selivanova O.A., Bystrova N.V., Derecha I.I., Mamontova T.S., Panfilova O.V. (2020). Izuchenie fenomena rezilentnosti: problemy i perspektivy [Studying the resiliency phenomenon: problems and prospects]. Mir nauki. Pedagogika i psikhologiya. (3). (in Russian).

Volkov A.D. (2021). Mirovoy opyt primeneniya ekonomiko-pravovyh rezhimov i ego ispolzovanie v prostranstvennoy organizatsii ekonomiki Arkticheskogo regiona [World experience in the application of economic and legal regimes and its use in the spatial organization of the economy of the Arctic region]. Journal of Economics, Entrepreneurship and Law. (6). (in Russian).

Wardekker Arjan (2018). Resilience Principles as a Tool for Exploring Options for Urban Resilience Solutions Retrieved. (9 (1)).

Wardekker Arjan, Bettina Wilka, Valerie Brown, Caroline Uittenbroek, Heleen Mees, Peter Driessen, Martin Wassen, Arnoud Molenaar, Jim Walda, Hens Runhaar (2020). A diagnostic tool for supporting policymaking on urban resilience CLIMATE2020 7th Climate Change Online Conference.

Zamyatina N. Yu., Medvedkov A. A., Polyachenko A. E., Shamalo I. A. (2020). Zhiznestoykost arkticheskikh gorodov: analiz podkhodov [Resilience of arctic cities: an analysis of the approaches]. Vestnik Sankt-Peterburgskogo universiteta. Nauki o Zemle. (65 (3)). 481–505. (in Russian). doi: 10.21638/spbu07.2020.305.

Zolotov E.Yu. (2018). Destimuliruyushchie faktory razvitiya tsifrovoy ekonomiki v sfere nalogooblozheniya fizicheskikh lits [Discouraging factors of the digital economy development in the field of taxation of individuals] Taxes and tax literacy: a new philosophy in the taxation of individuals. 46-50. (in Russian).