Экспорт молочных продуктов: тенденции и перспективы роста

Хайруллина О.И.1![]()

1 Пермский государственный аграрно-технологический университет им. акад. Д.Н. Прянишникова, Россия, Пермь

Скачать PDF | Загрузок: 62 | Цитирований: 5

Статья в журнале

Продовольственная политика и безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 3 (Июль-сентябрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46618081

Цитирований: 5 по состоянию на 07.12.2023

Аннотация:

В статье представлен ретроспективный анализ мирового экспорта молочных продуктов и России, в частности. Было выявлено, что наибольший удельный вес в товарной структуре занимают сыр, обезжиренное и сухое молоко, цельное порошковое молоко. Данная мировая тенденция сохранится и в среднесрочной перспективе. Для российского экспорта характерно доминирование двух продуктов: сыры и масло.

Несмотря на активные темпы наращивания экспорта молочной продукции, удельный вес России остается незначительным.

Крупнейшими экспортерами молочной продукции являются Новая Зеландия, Германия, Нидерланды, Франция и США. Для России ключевыми рынка сбыта остаются страны ближнего зарубежья. Для продолжения реализации экспортоориентированной стратегии России необходимо решить ряд внутренних проблем, связанных формированием сырьевой базы, необходимой для наращивания объемом переработки молока. Предложены рекомендации по стимулированию производства и потребления молочных продуктов.

Ключевые слова: экспорт, молочные продукты, рынок, спрос, перспективы

JEL-классификация: Q11, Q13, Q18

Введение. Развитие мировой торговли продовольствием позволяет решить несколько проблем относительно доступности потребления в рамках продовольственной безопасности и обеспечения дополнительных доходов для аграрных компаний, особенно в условиях перепроизводства. Неопределенность торговых отношений, обусловленная COVID-19, нарушает цепочки поставок. В результате удлиняются сроки поставки, увеличиваются риски порчи товаров, растут логистические издержки, создается перманентный дефицит.

Дальнейшее влияние на экспорт молочной продукции будет оказывать продолжительность пандемии, ограничительные меры, устойчивость систем экономической и социальной поддержки в странах, а также насколько эффективно компенсирующие меры охватят предприятия и слои населения, которые наиболее сильно пострадали [11, 14] (Khayrullina, 2020; FAO, 2020).

Для России актуальным направлением является развитие экспорта молочных продуктов, однако существующие проблемы ограничивают возможности вывоза.

Целью данного исследования является анализ экспорта молочных продуктов по товарной номенклатуре и странам-импортерам, определить направления и перспективы российского экспорта.

Научная новизна работы состоит в том, что на основе ретроспективного анализа экспорта молочных продуктов были определены перспективные рынки сбыта и ключевые проблемы, ограничивающие вывоз товаров за пределы РФ, сформулированы рекомендации по дальнейшему росту внутреннего спроса и предложения на данный вид продукции.

В России объявленный курс на экспортоориентированную стратегию в условиях существования серьезной импортной зависимости по материально-техническим ресурсам, технологиям, генетической и селекционной базе способствует росту цен на продовольствие и, в частности, на молочную продукцию. В этом аспекте важное социальное значение приобретает также проблема финансовой доступности продуктов питания для населения страны [3, 8, 12, 15] (Mazloev, Khayrullina, 2019; Mazloev, Khayrullina, 2017; Yarkova, 2020; Khairullina, 2020).

Самообеспеченность по молоку и молокопродуктам не соответствует пороговому значению Доктрины продовольственной безопасности [7]. В 2019 г. данный показатель составил 84,4% при норме не менее 90% [4].

Все это требует особого внимания со стороны государства, важно соблюдать интересы не только производителей, но и внутренних потребителей, способствуя гармоничному развитию экономических отношений в условиях существования COVID-19.

Г.Я. Белякова, М.Г. Озерова, О.Ю. Гаврилова отмечают необходимость устойчивого развития производства сырого молока, так как данный продукт является базовым ресурсом для развития молочной промышленности, а масштабы его производства являются основополагающим фактором повышения уровня продовольственной безопасности [1] (Belyakova, Ozerova, Gavrilova, 2019).

М.А. Николаева акцентирует внимание на необходимости повышения экспортного потенциала предприятий молочного хозяйства и промышленности России [6] (Nikolaeva, 2018).

Н.И. Стрекозовым, В.И. Чинаровым исследованы вопросы государственной поддержки экспорта, предложено выделение субсидий из федерального бюджета регионам, реализующим молочную продукцию. Отмечается, что дальнейшее развитие молочного скотоводства России должно происходить при стабилизации поголовья коров на уровне 9,2–10 млн голов и увеличении объемов производства молока путем повышения удоев [10] (Strekozov, Chinarov, 2016).

С.И. Никитин отмечает, что внешнеторговая политика других стран в отношении экспортеров способна не только обнулить, но часто привести к необходимости затратной перестройки производственных и логистических цепочек предприятия [5] (Nikitin, 2020).

О.П. Зайцева и О.А. Козлова определили, что росту привлекательности и доступности экспортных рынков способствует активность Правительства РФ по обеспечению доступа продукции российского АПК на рынки зарубежных стран, в частности на рынок Китая [2] (Zaytseva, Kozlova, 2018).

Материалы и методы. Для анализа экспорта молочных продуктов были использованы монографический, абстрактно-логический и диалектический методы. Период исследования – с 2015 г. по 2020 г. Использованы официальные электронные статистические базы данных Росстата и ФАО.

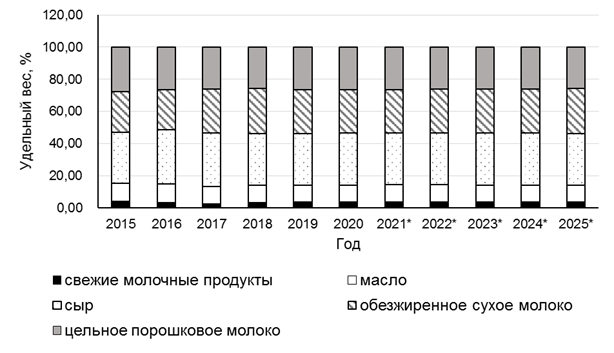

Результаты. Согласно товарной классификации экспорта, используемой ФАО-ОЭСР, следует отметить, что в 2020 г. в мировой структуре торговли молочными продуктами преобладают сыр – 32,18% (3,3 млн тонн), обезжиренное сухое молоко – 27,06% (2,7 млн тонн), цельное порошковое молоко – 26,46% (2,6 млн тонн). Согласно прогнозам ФАО-ОЭСР, данная тенденция будет сохраняться до 2025 г. (рис. 1).

В 2020 г. российский экспорт молочных продуктов имеет определенные отличия. В частности, большую часть в натуральном выражении составляют сыры – 71,61% и масло – 14,86%.

Рисунок 1. Структура мирового экспорта молочных продуктов

* прогнозные значения

Источник: составлено автором с использованием [13].

Ожидается, что к 2025 г. мировое потребление на душу населения должно вырасти на 4,7%, где наибольший удельный вес будет приходиться на свежие молочные продукты. Это значит, что в основном большая часть потребностей будет удовлетворяться, прежде всего, за счет внутреннего производства. Поэтому стимулирование внутреннего спроса на продукцию крайне необходимо для наращивания экспортного потенциала молочной продукции.

Удельный вес мирового экспорта – 1% (12,39 млн тонн) от совокупного предложения молока и молочных продуктов. Для России данный показатель составил 0,1%. Экспорт молочных продуктов для нашей страны является относительно новым направлением, которое находится в начале пути своего развития.

Между тем удельный вес России в мировом производстве молока составляет не более 3,6% (32,17 млн тонн), а к 2025 г. ожидается некоторое снижение данного показателя.

В 2020 г. влияние России на мировой экспорт продуктов из молока остается незначительным: по сыру – 0,43%, маслу – 0,22%, цельному порошковому молоку – 0,06% и обезжиренному сухому молоку – 0,02% (табл. 1).

Таблица 1

Производство молока и молочных продуктов в России, млн тонн

|

2010

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020*

|

2025*

| |

|

Молоко

| ||||||||

|

Производство,

млн тонн

|

31,51

|

29,89

|

29,79

|

30,18

|

30,61

|

31,04

|

31,24

|

32,17

|

|

Удельный

вес в мировом производстве, %

|

4,41

|

3,75

|

3,69

|

3,66

|

3,64

|

3,64

|

3,60

|

3,43

|

|

Удельный

вес в мировом экспорте, %

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Свежие молочные продукты**

| ||||||||

|

Производство, млн тонн

|

18,08

|

15,99

|

16,17

|

15,45

|

15,90

|

15,97

|

16,01

|

16,07

|

|

Удельный вес в мировом производстве, %

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Удельный вес в мировом экспорте, %

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

Масло

| ||||||||

|

Производство,

млн тонн

|

0,31

|

0,31

|

0,30

|

0,32

|

0,30

|

0,31

|

0,31

|

0,31

|

|

Удельный

вес в мировом производстве, %

|

3,28

|

2,93

|

2,78

|

2,86

|

2,67

|

2,72

|

2,67

|

2,46

|

|

Удельный

вес в мировом экспорте, %

|

0,40

|

0,45

|

0,45

|

0,36

|

0,31

|

0,22

|

0,22

|

0,21

|

|

Сыр

| ||||||||

|

Производство,

млн тонн

|

0,44

|

0,60

|

0,63

|

0,48

|

0,49

|

0,50

|

0,51

|

0,57

|

|

Удельный

вес в мировом производстве, %

|

2,12

|

2,69

|

2,73

|

2,08

|

2,07

|

2,09

|

2,12

|

2,22

|

|

Удельный

вес в мировом экспорте, %

|

0,48

|

0,49

|

0,47

|

0,49

|

0,47

|

0,46

|

0,43

|

0,31

|

|

Обезжиренное сухое молоко

| ||||||||

|

Производство,

млн тонн

|

0,06

|

0,07

|

0,06

|

0,07

|

0,07

|

0,09

|

0,07

|

0,08

|

|

Удельный

вес в мировом производстве, %

|

1,89

|

1,58

|

1,43

|

1,61

|

1,64

|

2,07

|

1,64

|

1,60

|

|

Удельный

вес в мировом экспорте, %

|

0,00

|

0,04

|

0,04

|

0,04

|

0,02

|

0,02

|

0,02

|

0,02

|

|

Цельное порошковое молоко

| ||||||||

|

Производство,

млн тонн

|

0,06

|

0,06

|

0,05

|

0,06

|

0,06

|

0,06

|

0,06

|

0,06

|

|

Удельный

вес в мировом производстве, %

|

2,88

|

2,25

|

2,16

|

2,55

|

2,18

|

2,09

|

2,09

|

2,02

|

|

Удельный

вес в мировом экспорте, %

|

0,01

|

0,04

|

0,04

|

0,08

|

0,07

|

0,06

|

0,06

|

0,06

|

** содержат все молочные продукты и молоко, которые не входят в состав продуктов переработки (масло сливочное, сырное сухое обезжиренное молоко, цельное сухое молоко и в некоторых случаях казеин и сыворотка). Количество в эквиваленте коровьего молока.

Источник: составлено автором с использованием [13].

В 2020 г. в пятерку крупнейших экспортеров молочной продукции вошли такие страны, как Новая Зеландия, Германия, Нидерланды, Франция и США, на долю которых пришлось 43,5% мировой торговли (табл. 2).

Таблица 2

Топ-10 крупнейших экспортеров по молочным продуктам (код 04)

|

Страна-экспортер

|

2015 г.

|

2019г.

|

2020*

| ||

|

млрд долларов США

|

Удельный вес в общем

объеме экспорта, %

|

млрд долларов США

|

Удельный вес в общем

объеме экспорта, %

| ||

|

1.

Новая Зеландия

|

8,28

|

10,91

|

10,65

|

11,93

|

10,64

|

|

2.

Германия

|

9,21

|

12,12

|

10,54

|

11,81

|

10,70

|

|

3.

Нидерланды

|

7,92

|

10,43

|

9,62

|

10,78

|

9,50

|

|

4.

Франция

|

6,92

|

9,11

|

7,08

|

7,93

|

7,21

|

|

5.

США

|

4,45

|

5,86

|

4,97

|

5,57

|

5,43

|

|

6.

Бельгия

|

3,25

|

4,28

|

4,17

|

4,68

|

4,18

|

|

7.

Италия

|

2,95

|

3,88

|

4,07

|

4,57

|

4,13

|

|

8.

Ирландия

|

1,97

|

2,59

|

3,39

|

3,80

|

3,33

|

|

9.

Польша

|

2,03

|

2,67

|

2,77

|

3,10

|

2,76

|

|

10.

Дания

|

2,28

|

3,01

|

2,71

|

3,03

|

2,61

|

Источник: составлено автором с использованием [9].

В 2020 г. Россия находится на 43-м месте с объемом экспорта 303,47 млн долларов США, что в 1,4 раза больше по сравнению с 2015 г.

Анализ товарной структуры мирового экспорта молочной продукции в стоимостном выражении свидетельствует о том, что наибольший удельный вес приходится на сыр и творог – 40,01%, молоко и сливки, концентрированные или с добавлением сахара или других подслащивающих веществ, – 25,24%, сливочное масло – 12,34% (табл. 3).

В 2019 г. наибольший прирост в мировой торговле по сравнению с 2018 г. был получен по молоку и сливкам, концентрированным или с добавлением сахара или других подслащивающих веществ, (+6,4%) и сыворотке (+6,0%).

Произошло сокращение экспорта по сливочному маслу (-10,97%) и молоку и сливкам, неконцентрированным, без добавления сахара или других подслащивающих веществ (-5,77%).

Таблица 3

ТОП- 5 крупнейших стран-экспортеров по товарным группам

|

Код

|

Наименование продукта

|

Экспортер

|

Удельный вес в товарной

структуре экспорта молочных продуктов, % (всего по коду)

|

Стоимость экспорта, млрд долларов США

(всего по коду) |

|

0406

|

Сыр и творог

|

1.

Италия

2. Нидерланды 3. Франция 4. Австрия 5. Великобритания |

40,01

|

32,38

|

|

0402

|

Молоко и сливки, концентрированные или с добавлением сахара или

других подслащивающих веществ

|

1.

Новая Зеландия

2. Германия 3. США 4. Нидерланды 5. Бельгия |

25,24

|

20,43

|

|

0405

|

Сливочное масло, в т. ч. обезвоженное масло и топленое масло, а

также другие жиры и масла, полученные из молока; молочные продукты ...

|

1.

Нидерланды

2. Франция 3. Австрия 4. Польша 5. Бельгия |

12,34

|

9,98

|

|

0401

|

Молоко и сливки, неконцентрированные, без добавления сахара или

других подслащивающих веществ

|

1.

Германия

2. Франция 3. Бельгия 4. Республика Чехия 5. Нидерланды |

11,26

|

9,11

|

|

0404

|

Сыворотка, концентрированная или неконцентрированная, с

добавлением сахара или других подслащивающих веществ; продукты ...

|

1.

Германия

2. США 3. Италия 4. Франция 5. Нидерланды |

5,66

|

4,58

|

|

0403

|

Пахта, простокваша и сливки, йогурт, кефир и другое

ферментированное или подкисленное молоко и ...

|

1.

Германия

2. Франция 3. Бельгия 4. Саудовская Аравия 5. Австрия |

5,50

|

4,45

|

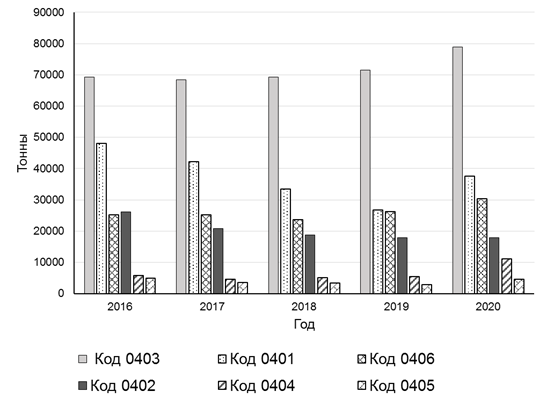

В российском экспорте молочных продуктов в натуральном выражении преобладают пахта, простокваша и сливки, йогурт, кефир и другое ферментированное или подкисленное молоко – 43,78% (78,64 тыс. тонн), молоко и сливки, неконцентрированные, без добавления сахара или других подслащивающих веществ, – 20,83% (37,56 тыс. тонн) и сыр и творог – 16,80% (30,29 тыс. тонн) (рис. 2).

За последние пять лет значительно выросли натуральные объемы экспорта по сыворотке (+1,9 раза), сыру и творогу (+1,2 раза) и пахте, простокваше и сливкам, йогурту, кефиру и другому ферментированному или подкисленному молоку (+1,1 раза).

Рисунок 2. Российский экспорт молочных продуктов по товарным группам

Источник: составлено автором с использованием [9].

Таким образом, прирост экспорта осуществляется за счет динамичного наращивания реализации продукции практически по всем товарным позициям.

Наибольший удельный вес в выручке от экспорта занимает сыр и творог – 36,83% (95,98 млн долларов США) и пахта, простокваша и сливки, йогурт, кефир и другое ферментированное или подкисленное молоко – 31,65% (78,94 млн долларов США).

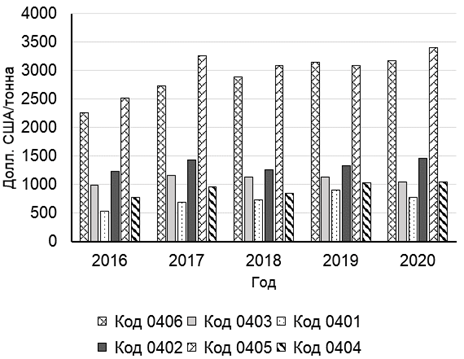

Наибольшая стоимость экспортной единицы была получена по сливочному маслу – 3400 долл. США/тонна, сыру и творогу – 3168 долл. США/тонна. В 2020 г. по сравнению с 2019 г. наибольший прирост цен зафиксирован по сливочному маслу (+10%), молоку и сливкам, концентрированным или с добавлением сахара или других подслащивающих веществ (+9%) (рис. 3).

Рисунок 3. Стоимость экспортируемой единицы молочной продукции

Источник: составлено автором с использованием [9].

В 2020 г. основными импортерами российской молочной продукции были Казахстан (123,81 млн долл. США), Украина (46,25 млн долл. США), Республика Беларусь (44,27 млн долл. США), Грузия (13,42 млн долл. США),

Азербайджан (12,59 млн долл. США), Монголия (12,05 млн долл. США) и Кыргызстан (11,35 млн долл. США).

Таким образом, ключевыми каналами реализации молочной продукции на экспорт являются страны ближнего зарубежья, на долю которого приходится 86,90%.

Основные перспективные направления дальнейшего развития внешней торговли в разрезе товарной номенклатуры представлены в таблице 4.

Таблица 4

Крупнейшие импортеры российской молочной продукции и перспективные направления развития экспорта в 2020 г.

|

Наименование продукта

|

Импортеры

|

Удель-ный вес в совокуп-ном

экспорте, %

|

Перспективные направления

|

|

Сыр и творог

|

Казахстан, Украина,

Республика Беларусь, Узбекистан, Азербайджан |

89,94

|

Кыргызстан, Грузия, Армения, Монголия, Туркменистан, Китай, Таджикистан

|

|

Молоко и сливки, концентрированные или с добавлением сахара или

других подслащивающих веществ

|

Казахстан, Республика Беларусь, Армения, Украина, Грузия

|

89,81

|

Узбекистан.

Азербайджан |

|

Сливочное масло, в т. ч. обезвоженное масло и топленое масло, а

также другие жиры и масла, полученные из молока…

|

Казахстан, Украина

Грузия, Армения, Республика Беларусь |

92,17

|

Азербайджан,

Узбекистан, Кыргызстан |

|

Молоко и сливки, неконцентрированные, без добавления сахара или

других подслащивающих веществ

|

Украина, Казахстан, Республика Беларусь

Грузия, Кыргызстан |

93,46

|

Азербайджан,

Узбекистан, Армения |

|

Сыворотка, концентрированная или неконцентрированная, с

добавлением сахара или других подслащивающих веществ...

|

Казахстан, Республика Беларусь, Украина, Узбекистан, Грузия

|

92,61

|

Армения,

Кыргызстан, Азербайджан, Туркменистан, Таджикистан. Монголия |

|

Пахта, простокваша и сливки, йогурт, кефир и другое

ферментированное или подкисленное молоко и ...

|

Казахстан, Республика

Беларусь, Азербайджан Грузия, Украина |

74,97

|

Таджикистан,

Кыргызстан, Узбекистан, Армения, Республика Молдова, Монголия |

Несмотря на положительную динамику внешней торговли молочной продукцией, Россия по-прежнему серьезно зависит от импорта, а торговый баланс остается отрицательным (-2,58 млрд долларов США). В 2020 г. коэффициент соотношения экспорта к импорту составил 0,105.

Среди главного поставщика продукции в Россию следует отметить Республику Беларусь, на долю которой приходится 71,3% всего импорта.

Заключение. В настоящее время категория сухих молочных продуктов характеризуется достаточно высокой зависимостью от импорта. Поэтому необходимо развивать глубокую переработку молочной продукции, что позволит увеличить объемы поставок в страны дальнего зарубежья.

Следует реализовывать проекты по созданию и модернизации сушильных мощностей, однако для этого требуются серьезные инвестиционные вложения. Например, поддержка государства в виде компенсации части прямых затрат одновременно с льготным кредитованием позволит повысить инвестиционную привлекательность молокоперерабатывающего сектора.

Однако для реализации подобных проектов необходимо наращивание собственной сырьевой базы.

Согласно данным Росстата, в 2020 г. поголовье коров составило 7,9 млн, что на 1% меньше, чем за предыдущий период. При этом лишь 41,4% скота находится в сельскохозяйственных организациях и еще 17,7% – в фермерских хозяйствах.

Таким образом, в молочном скотоводстве доминирует поголовье КРС в мелких хозяйствах (ЛПХ и КФХ), у которых нет возможности использования современных технологий выращивания животных, что отрицательно влияет и на показатели эффективности производства.

Так, например, в 2020 г. в сельскохозяйственных организациях был получен удой на одну корову – 6,9 тыс. кг, а в фермерских хозяйствах – на 45,3% меньше.

Для сравнения: в странах – лидерах по экспорту молочной продукции, в США удой за аналогичный период составил 10,7 тыс. кг, а в странах ЕС – 7,8 тыс. кг.

Несмотря на существующую концентрацию поголовья скота, следует отметить, что более 54% валового производства молока обеспечивается за счет сельскохозяйственных организаций [16].

Мощности по производству молока локализованы. Основные производители сосредоточены в Центральном (Брянская и Воронежская области) и Приволжском федеральных округах (Республики Башкортостан, Республика Татарстан и Кировская область).

Отсутствие достаточного поголовья КРС ограничивает реализацию проектов по первичной и последующей переработке молока.

Сокращение поголовья КРС молочного направления продуктивности, ветеринарные риски, финансовая неустойчивость сельскохозяйственных организаций отрицательно влияют на объемы производства молока.

Необходимо увеличивать поголовье скота с одновременным наращиванием продуктивности животных. Для этого необходимо более полное использование генетического потенциала молочного стада, создание питательной кормовой базы для обеспечения сбалансированности кормовых рационов, использование современных технологий содержания животных.

Существует также проблема ежегодного сокращения посевных площадей под кормовыми культурами, которую необходимо решать в условиях поставленной задачи наращивания экспортного потенциала отрасли.

Кроме того, необходима техническая модернизация. Согласно данным Национального доклада, в 2019 г. было построено, реконструировано, модернизировано и введено в эксплуатацию 193 новых молочных фермы и комплексов. Дополнительное производство молока составило 232 тыс. тонн [4].

Наибольший удельный вес модернизированных объектов пришелся на

Приволжский и Центральный федеральные округа, при этом в Южном федеральном округе технологическая модернизация практически не осуществлялась. Между тем имеется потенциал развития молочного скотоводства и на других территориях России.

Наращивание объемов производства молочной продукции невозможно без государственной поддержки. В частности, необходимы эффективные механизмы стимулирования роста сырьевой базы. В настоящее время реализуется государственная программа, в рамках которой разработаны Правила предоставления и распределения субсидий из федерального бюджета бюджетам субъектов Российской Федерации на повышение продуктивности в молочном скотоводстве.

Согласно данным нормативным документам, субсидии предоставляются при условии обеспечения сохранности поголовья коров в отчетном финансовом году.

Объем предоставленных сельскохозяйственным товаропроизводителям субсидий зависит также от достигнутого уровня молочной продуктивности.

Кроме того, государственная поддержка зависит от региональной бюджетной обеспеченности субъекта РФ и его экономических приоритетов. Пока механизмы государственной поддержки представляют собой достаточной сложный, не совсем прозрачный алгоритм. Производитель находится в зависимости от федеральных и региональных правил, которые ежегодно корректируются. При этом для реализации инвестиционных проектов с длительным сроком требуется стабильность правового поля и финансирования.

Например, в США одной из мер государственной поддержки является использование федеральных приказов по сбыту молока, что позволяет использовать дифференцированный подход к формированию цен на закупаемое молоко. Кроме того, используются механизмы закупки молочных продуктов через программы. Программа защиты маржи для производителей молочной продукции обеспечивает поддержку производителей молока, когда разница между средней ценой на молоко и средней стоимостью кормов становится ниже нормы.

Популярными в странах ЕС являются программы по продвижению продукции, поддержка межотраслевых организаций, занятых в молочном секторе, что позволяет развиваться всем участникам цепочки поставок молочной продукции.

Важным аспектом, который стимулирует развитие отечественное производство, является внутреннее потребление молочных продуктов.

Следует разработать программы, обеспечивающие устойчивое потребление данного продукта внутри страны в условиях снижения реальных доходов населения и нерешенной проблемы с COVID-19. Финансовая доступность молочных продуктов является залогом продовольственной безопасности страны.

Адресная поддержка населения, входящего в группу финансового риска (малоимущие, многодетные семьи), крайне необходима и может осуществляться в рамках проектов оказания внутренней продовольственной помощи. Кроме того, государственные закупки молока могут положительно повлиять на формирование достаточного объема внутренних поставок. По данному направлению уже накоплен богатый опыт зарубежных стран.

Для обеспечения устойчивости экспорта молочной продукции в условиях COVID-19 особое значение для России приобретают, прежде всего, национальные торговые сети и розница.

Россия имеет удобное географическое положение относительно зарубежных рынков потребления молочных продуктов. Однако следует ориентироваться на определенные страны-импортеры, рынки которых в большей степени ориентированы на взаимодействие с Россией и соответствуют возможностям конкретного отечественного поставщика.

В условиях реализации экспортно ориентированной стратегии необходимо также повысить информированность участников оптового рынка о передовой практике и строгом соблюдении санитарных правил COVID-19.

Таким образом, для дальнейшего развития экспорта необходимо стимулировать, прежде всего, внутреннее потребление и наращивание собственной сырьевой базы для производства молочной продукции.

Источники:

2. Зайцева О.П., Козлова О.А. Оценка экспортного потенциала молочной продукции омской области // Вестник Сибирского института бизнеса и информационных технологий. – 2018. – № 2(26). – c. 22-27.

3. Мазлоев В.З., Хайруллина О.И. Институциональные основы государственной поддержки агропродовольственного экспорта: зарубежный опыт и российская практика // Экономика сельскохозяйственных и перерабатывающих предприятий. – 2019. – № 1. – c. 11-17. – doi: 10.31442/0235-2494-2019-0-10-11-17 .

4. Национальный доклад о ходе и результатах реализации в 2019 году государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия. Mcx.gov.ru. [Электронный ресурс]. URL: https://mcx.gov.ru/upload/iblock/ee2/ee27e6610427e83893ec7f8ff4206f87.pdf (дата обращения: 10.05.2021).

5. Никитин С.И. Модель и прогноз нетарифных мер для экспорта молочной продукции в КНР // Российский внешнеэкономический вестник. – 2020. – № 12. – c. 64-76. – doi: 10.24411/2072-8042-2020-10122 .

6. Николаева М.А. Рынок молочных товаров: состояние и перспективы развития // Индустрия питания. – 2018. – № 3. – c. 78-85.

7. Об утверждении Доктрины продовольственной безопасности Российской Федерации: Указ Президента Российской Федерации от 21 января 2020 г. №20. Консультант Плюс. [Электронный ресурс]. URL: http://www.consultant.ru/document/cons_doc_LAW_343386 (дата обращения: 08.05.2021).

8. Мазлоев В.З., Хайруллина О.И. Продовольственная безопасность: международный опыт и российская реальность // Экономика сельскохозяйственных и перерабатывающих предприятий. – 2017. – № 10. – c. 13-19.

9. Статистика торговли для развития международного бизнеса. Trademap.org. [Электронный ресурс]. URL: https://www.trademap.org/Index.aspx (дата обращения: 14.05.2021).

10. Стрекозов Н.И., Чинаров В.И. Развитие молочного скотоводства: резервы и возможности // Вестник АПК Верхневолжья. – 2016. – № 3(35). – c. 35-40.

11. Хайруллина О.И. Экспорт мяса крупного рогатого скота в условиях COVID-19: тенденции и перспективы // Экономика сельского хозяйства России. – 2020. – № 12. – c. 78-85. – doi: 10.32651/2012-78 .

12. Яркова Т.М. Доктрина продовольственной безопасности России - что изменилось в 2020 году // Экономика сельскохозяйственных и перерабатывающих предприятий. – 2020. – № 6. – c. 7-10. – doi: 10.31442/0235-2494-2020-0-6-7-10 .

13. Agriculture and fisheries. Oecd.org. [Электронный ресурс]. URL: https://www.oecd.org (дата обращения: 08.05.2021).

14. FAO Responding to the impact of the COVID-19 outbreak on food value chains through efficient logistics. , 2020. – 4 p.

15. Khairullina O.I. Development of Methodological Provisions for the Assessment of National Food Security in Russia // Caderno Suplementar. – 2020. – № 4. – p. 1-10.

16. Federal State Statistics Service. Rosstat. [Электронный ресурс]. URL: https://www.gks.ru (дата обращения: 15.05.2021).

17. Trade statistics for international business development. Trademap.org. [Электронный ресурс]. URL: https://www.trademap.org/Index.aspx (дата обращения: 10.05.2021).

Страница обновлена: 05.01.2026 в 22:36:51

Download PDF | Downloads: 62 | Citations: 5

Dairy products export: trends and growth prospects

Khayrullina O.I.Journal paper

Food Policy and Security

Volume 8, Number 3 (July-september 2021)

Abstract:

A retrospective analysis of dairy products exports in the world as a whole and in Russia is presented. The largest share in the world commodity structure is occupied by cheese, skim and dry milk, and whole milk powder. This trend will continue in the medium term. Russian exports are characterized by the dominance of two products, such as cheese and butter.

Despite the active pace of increasing the export of dairy products, the share of Russia remains insignificant.

New Zealand, Germany, the Netherlands, France and the United States are the biggest exporters of dairy products. For Russia, the neighboring countries remain the key sales markets. To continue implementing the export-oriented strategy of Russia, it is necessary to solve a number of internal problems associated with the formation of a raw material base necessary for increasing the volume of milk processing. Recommendations to stimulate the production and consumption of dairy products are proposed.

Keywords: export, dairy products, market, demand, prospects

JEL-classification: Q11, Q13, Q18

References:

Agriculture and fisheriesOecd.org. Retrieved May 08, 2021, from https://www.oecd.org

Belyakova G.Ya., Ozerova M.G., Gavrilova O.Yu. (2019). Funktsionirovanie i ustoychivoe razvitie molochnogo skotovodstva v zarubezhnyh stranakh [Functioning and sustainable development of dairy cattle breeding in foreign countries]. Sotsialno-ekonomicheskiy i gumanitarnyy zhurnal Krasnoyarskogo GAU. (1(11)). 12-24. (in Russian).

FAO (2020). Responding to the impact of the COVID-19 outbreak on food value chains through efficient logistics Rome, Italy.

Federal State Statistics ServiceRosstat. Retrieved May 15, 2021, from https://www.gks.ru

Khairullina O.I. (2020). Development of Methodological Provisions for the Assessment of National Food Security in Russia Caderno Suplementar. (4). 1-10.

Khayrullina O.I. (2020). Eksport myasa krupnogo rogatogo skota v usloviyakh COVID-19: tendentsii i perspektivy [Export of cattle meat under COVID-19 conditions: trends and prospects]. Rural economy in Russia (Ekonomika sel\'skogo khozyaystva Rossii). (12). 78-85. (in Russian). doi: 10.32651/2012-78 .

Mazloev V.Z., Khayrullina O.I. (2017). Prodovolstvennaya bezopasnost: mezhdunarodnyy opyt i rossiyskaya realnost [Food security: international experience and russian reality]. Economics of agricultural and processing enterprises. (10). 13-19. (in Russian).

Mazloev V.Z., Khayrullina O.I. (2019). Institutsionalnye osnovy gosudarstvennoy podderzhki agroprodovolstvennogo eksporta: zarubezhnyy opyt i rossiyskaya praktika [Institutional foundations of state support for agri-food exports: foreign experience and Russian practice]. Economics of agricultural and processing enterprises. (1). 11-17. (in Russian). doi: 10.31442/0235-2494-2019-0-10-11-17 .

Nikitin S.I. (2020). Model i prognoz netarifnyh mer dlya eksporta molochnoy produktsii v KNR [Predictive modeling for non-tariff measures to promote WTO members’ dairy exports to China]. Russian Foreign Economic Bulletin. (12). 64-76. (in Russian). doi: 10.24411/2072-8042-2020-10122 .

Nikolaeva M.A. (2018). Rynok molochnyh tovarov: sostoyanie i perspektivy razvitiya [Dairy products market: state and development prospects]. Food Industry. 3 (3). 78-85. (in Russian).

Strekozov N.I., Chinarov V.I. (2016). Razvitie molochnogo skotovodstva: rezervy i vozmozhnosti [Development of dairy cattle breeding: reserves and possibilities]. Bulletin of agrarian and industrial complex of Upper Volga. (3(35)). 35-40. (in Russian).

Trade statistics for international business developmentTrademap.org. Retrieved May 10, 2021, from https://www.trademap.org/Index.aspx

Yarkova T.M. (2020). Doktrina prodovolstvennoy bezopasnosti Rossii - chto izmenilos v 2020 godu [Food security doctrine - what has changed in 2020]. Economics of agricultural and processing enterprises. (6). 7-10. (in Russian). doi: 10.31442/0235-2494-2020-0-6-7-10 .

Zaytseva O.P., Kozlova O.A. (2018). Otsenka eksportnogo potentsiala molochnoy produktsii omskoy oblasti [Evaluation of exporter potential of dairy products of omsk region]. Bulletin of the Siberian Institute of Business and Information Technology. (2(26)). 22-27. (in Russian).