Анализ состояния и прогноз развития рынка молочной продукции

Хайруллина О.И.1![]()

1 Пермский государственный аграрно-технологический университет им. акад. Д.Н. Прянишникова, ,

Скачать PDF | Загрузок: 68

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 5 (Май 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67918291

Аннотация:

В статье проанализировано современное состояние рынка молока и молочных продуктов. На основе долгосрочного прогноза баланса продовольственных ресурсов определены ключевые точки мирового роста спроса и предложения. Потребительские предпочтения, платежеспособный спрос, а также экологическая устойчивость производства станут главными ориентирами для дальнейшего формирования тенденций развития молочного рынка. Определены ключевые импортеры и экспортеры молочных продуктов на перспективу, а также факторы, способные оказать влияние на долгосрочный прогноз развития молочного рынка. Статья будет интересна экономистам, научным работникам в области продовольственного обеспечения.

Ключевые слова: производство, потребление, рынок, молоко, молочные продукты, цена

JEL-классификация: D13, L15, Q02, Q13

Введение. Молоко и молочные продукты являются жизненно важными источниками питания, которые включены в здоровый рацион населения. Мировое стремление к устойчивому развитию будет оказывать влияние на молочный рынок. Это связано с тем, что на производство молочной продукции приходится значительная доля общих выбросов парниковых газов. Дальнейший рост объемов данной продукции должен учитывать необходимость корректировки технологических процессов, направленных на негативного влияния на окружающую среду.

На современном этапе мировой рынок молочной продукции развивается достаточно быстрыми темпами. Однако существующая неопределённость на геополитическом уровне продолжает влиять на объемы поставок молочных ресурсов, а потребительские предпочтения и платежеспособность потребителей продолжают влиять на товарную структуру предложения.

Л.Б. Винничек отмечает, что развитие молочного животноводства - одно из основных направлений, обеспечивающее рациональное обеспечение населения продуктами питания и продовольственную безопасность страны [1].

В исследованиях Н.В. Шараповой, В.М. Шараповой и О.С. Горбуновой указано, что обеспечение населения области молочной продукцией является стратегически важным. При этом предложение на рынке во многом зависит от эффективности государственной поддержки и вмешательства в функционирование отрасли [6].

В.Н. Суровцев в качестве сдерживающих факторов развития молочной отрасли определил снижение покупательной способности населения, волатильность национальной валюты, а также влияние ситуации на мировых рынках продовольствия [3].

Т.М. Яркова систематизировала проблемы, не позволяющие России достичь необходимых показателей по самообеспеченности молочными продуктами. Особо отмечена необходимость внедрения зоотехнических инноваций, развития селекции и племенной работы [7].

И.М. Гоголев и П.Ф. Сутыгин акцентируют внимание на нарушении цепочек формирования глобальных производственных рынков в связи с пандемией и необходимости инклюзивного подхода к функционированию национальных продовольственных систем [2].

М. Золин, Д. Кавапоцци и М. Маццароло считают, что торговые соглашения и устранение барьеров могли бы стать эффективным ответом на протекционистское давление и проблемы продовольственной безопасности [11].

Результаты исследований П. Бахети, С. Саркар, В. Кумар В. и А. Миттал свидетельствуют о том, что качество, забота о здоровье, цена и доступность молочных продуктов являются наиболее важными факторами для их покупки [8].

Между тем, современные тенденции глобализации аграрной экономики диктуют необходимость оценки прогнозных данных о спросе, предложении и мировых ценах на молочные продукты для выстраивания и корректировки развития национальных рынков.

Цель данного исследования – дать оценку текущей и прогнозной ситуации на рынке молока и молочной продукции, определить территориальные драйверы роста молочного рынка и факторы, способные оказать существенное влияние на молочные ресурсы в долгосрочной перспективе. Научная новизна работы заключается в систематизации пространственных данных по спросу и предложению для идентификации территорий опережающего роста мирового производства и потребления основных видов молочной продукции, а также прогнозных оценок состояния молочного рынка.

Материалы и методы. Для анализа молочного рынка использовался монографический метод, группировка и сравнение. Анализ прогнозных показателей проводился с помощью баз данных Организации экономического сотрудничества и развития (ОЭСР) и продовольственной и сельскохозяйственной организации Объединенных Наций (ФАО). В категорию «Свежие молочные продукты» включены все молочные продукты и молоко, не включенные в обработанные продукты (сливочное масло, сухое обезжиренное молоко для сыра, сухое цельное молоко и, в некоторых случаях, случаях казеин и сыворотка). Натуральные измерители указаны в эквиваленте коровьего молока в тоннах.

Результаты. Состояние мирового и российского производства молока и молочных продуктов. Мировое производство молочной продукции в целом имеет положительную динамику. В частности, в 2022 г. по сравнению с 2018 г. увеличение по порошковой сыворотке составило 7,8%, по молоку - 4,6%, свежим молочным продуктам - 4%, по сливочному маслу - 6,6%, по сырам -4,5%, по сухому цельному молоку - 3,7% и по обезжиренному сухому молоку - 1%. По казеину наблюдается снижение за аналогичный период на 2,1% [9].

За последние пять лет товарная номенклатура остается прежней, существенных структурных сдвигов внутри группы не наблюдается.

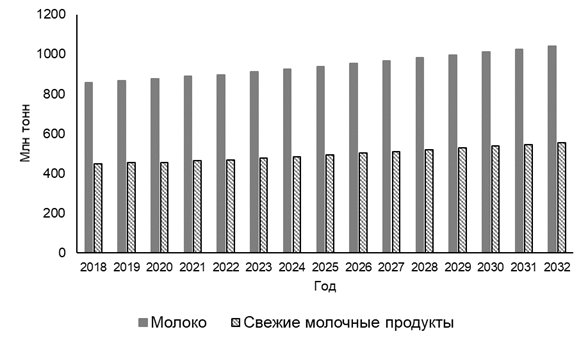

Наибольший удельный вес по-прежнему приходится на молоко - 63,2% (897 млн тонн) и свежие молочные продукты -33,2% (467,4 млн тонн). Согласно прогнозу, мировое производство молока (примерно 81% коровьего и 15% буйволиного) будет расти на 1,5% в год в течение следующего десятилетия (до 1 039 млн тонн в 2032 году) (рисунок 1).

Данные ФАО свидетельствуют, что урожайность во всем мире будет стабильно расти в течение следующего десятилетия. Драйверами производства будут оптимизация систем производства молока, улучшение здоровья животных, эффективности кормления и генетики [4, 5].

На пять стран – крупнейших производителей молока (Индия, ЕС, США, Пакистан и Китай) приходится 62,1% от мирового объема молочных ресурсов. Ожидается, что более половины прироста мирового производства молока будет приходиться на Индию и Пакистан, совокупная доля которых составит более 32%.

Рисунок 1. Мировое производство молока и основных видов молочной продукции*

*С 2018 г. по 2022 г. - фактические данные, с 2023 г. - прогнозные данные

Источник: составлено автором с использованием [9]

Индия занимает первое место в производстве молока. Институциональную основу составляют небольшие домохозяйства, связанные с кооперативами по переработке и распределению данного продукта.

Ожидается, что во втором по величине мировом производителе молока, Европейском Союзе, объемы несколько снизятся. Основными причинами являются стагнация внутреннего спроса, сокращение уровня потребления свежих молочных продуктов на душу населения, переход к устойчивому производству.

Численность поголовья молочного стада в США и Канаде останется практически неизменной, а рост производства будет обусловлен дальнейшим увеличением урожайности.

Доля Новой Зеландии составляет всего 2,1%, но экономическая эффективность выращивания трав позволяет стране быть конкурентоспособной. Основными факторами, сдерживающими рост, являются земельные ресурсы и экологические ограничения.

В Африке ожидается существенный рост производства, в основном за счет экстенсивных факторов. К 2032 г. около трети мирового поголовья животных будет приходиться на данную страну, а доля в мировом производстве молока составит 6%.

Кроме того, следует отметить значительный рост производства данного продукта в Эфиопии и Индонезии – в 1,4 раза, в Казахстане и Канаде - в 1,2 раза.

К 2032 г. Россия будет занимать седьмое место с объемом производства 33,09 млн тонн, а удельный вес страны составит 3,2 %.

Молоко является скоропортящимся продуктом, поэтому внешняя торговля предполагает наличие переработки.

Большая часть потребляется в виде ферментированных и пастеризованных молочных продуктов. Половина мирового объема производства данной категории продуктов приходится на три страны – Индию, Пакистан и ЕС.

При этом наиболее существенный прирост ожидается в Индии и Пакистане в 1,3 и 1,4 раза соответственно. Тем самым их доля в структуре мирового производства увеличится на 3,5 п.п. и 1,7 п.п. Объемы производства данных продуктов в ЕС сократятся на 9,1%.

Прогнозируется, что Турция также увеличит объемы производства молока и молочных продуктов в 1,3 раза (таблица 1).

Наблюдается заметный рост объемов производства в странах Азии и Африки.

Россия в данном товарном сегменте занимает шестое место. В 2032 г. по сравнению с 2022 г. объем производства сократится на 6,1 % и составит 21,9 млн тонн.

В ближайшее десятилетие около 30% молока будет перерабатываться в такие продукты, как масло, сыр, сухое молоко и сыворотка [10].

Следует отметить, что в странах с высоким уровнем дохода большая часть производства молока в дальнейшем подвергается глубокой переработке.

Таблица 1

Крупнейшие страны-производители молока и основных видов молочной продукции

|

Страна

|

2022 г.

|

2032 г.

|

Изменение 2032 г. к

2022 г. | |||

|

млн тонн

|

удельный вес, %

|

млн тонн

|

удельный вес, %

|

по объему, %

|

по структуре, п.п.

| |

|

Молоко

| ||||||

|

Индия

|

193,52

|

21,57

|

249,56

|

24,01

|

128,95

|

2,44

|

|

ЕС

|

152,76

|

17,03

|

151,16

|

14,54

|

98,95

|

-2,49

|

|

США

|

102,87

|

11,47

|

115,37

|

11,10

|

112,15

|

-0,37

|

|

Пакистан

|

64,18

|

7,15

|

85,51

|

8,23

|

133,24

|

1,07

|

|

Китай

|

43,40

|

4,84

|

48,69

|

4,68

|

112,18

|

-0,15

|

|

Бразилия

|

37,08

|

4,13

|

40,19

|

3,87

|

108,38

|

-0,27

|

|

Россия

|

33,03

|

3,68

|

33,09

|

3,18

|

100,16

|

-0,50

|

|

Новая

Зеландия

|

21,68

|

2,42

|

22,13

|

2,13

|

102,07

|

-0,29

|

|

Турция

|

21,27

|

2,37

|

27,52

|

2,65

|

129,37

|

0,28

|

|

Великобритания

|

15,13

|

1,69

|

16,07

|

1,55

|

106,17

|

-0,14

|

|

Свежие молочные продукты

| ||||||

|

Индия

|

127,80

|

27,34

|

170,99

|

30,81

|

133,80

|

3,47

|

|

Пакистан

|

49,54

|

10,60

|

68,21

|

12,29

|

137,69

|

1,69

|

|

ЕС

|

40,64

|

8,69

|

36,95

|

6,66

|

90,91

|

-2,04

|

|

Китай

|

33,97

|

7,27

|

34,92

|

6,29

|

102,78

|

-0,98

|

|

Бразилия

|

25,31

|

5,41

|

25,51

|

4,60

|

100,79

|

-0,82

|

|

Россия

|

23,29

|

4,98

|

21,87

|

3,94

|

93,88

|

-1,04

|

|

США

|

22,14

|

4,74

|

21,21

|

3,82

|

95,80

|

-0,91

|

|

Турция

|

14,31

|

3,06

|

19,03

|

3,43

|

132,95

|

0,37

|

|

Великобритания

|

8,16

|

1,75

|

8,00

|

1,44

|

98,07

|

-0,30

|

|

Казахстан

|

5,56

|

1,19

|

6,74

|

1,21

|

121,18

|

0,02

|

|

Сливочное масло

| ||||||

|

Индия

|

5,04

|

39,56

|

6,02

|

41,54

|

119,55

|

1,98

|

|

ЕС

|

2,28

|

17,93

|

2,36

|

16,28

|

103,39

|

-1,65

|

|

Пакистан

|

1,23

|

9,65

|

1,45

|

10,01

|

118,17

|

0,36

|

|

США

|

0,91

|

7,14

|

1,00

|

6,93

|

110,50

|

-0,21

|

|

Новая

Зеландия

|

0,45

|

3,54

|

0,49

|

3,36

|

108,11

|

-0,18

|

|

Турция

|

0,27

|

2,12

|

0,33

|

2,25

|

121,00

|

0,13

|

|

Россия

|

0,31

|

2,41

|

0,32

|

2,18

|

102,97

|

-0,23

|

|

Мексика

|

0,21

|

1,63

|

0,24

|

1,69

|

117,72

|

0,06

|

|

Иран

|

0,21

|

1,68

|

0,24

|

1,68

|

113,83

|

0,00

|

|

Великобритания

|

0,21

|

1,68

|

0,22

|

1,54

|

104,66

|

-0,14

|

|

Сыры

| ||||||

|

ЕС

|

10,70

|

42,10

|

11,23

|

39,22

|

105,04

|

-2,88

|

|

США

|

6,35

|

25,00

|

7,69

|

26,84

|

121,05

|

1,84

|

|

Бразилия

|

0,75

|

2,93

|

0,91

|

3,17

|

122,00

|

0,24

|

|

Россия

|

0,56

|

2,21

|

0,66

|

2,31

|

117,86

|

0,10

|

|

Египет

|

0,53

|

2,07

|

0,60

|

2,11

|

114,92

|

0,04

|

|

Канада

|

0,49

|

1,93

|

0,60

|

2,09

|

122,36

|

0,16

|

|

Великобритания

|

0,51

|

1,99

|

0,58

|

2,02

|

114,10

|

0,02

|

|

Аргентина

|

0,46

|

1,81

|

0,54

|

1,88

|

117,29

|

0,07

|

|

Австралия

|

0,42

|

1,65

|

0,45

|

1,58

|

107,63

|

-0,08

|

|

Мексика

|

0,33

|

1,28

|

0,39

|

1,38

|

120,79

|

0,09

|

Источник: составлено автором с использованием [9]

Сухое молоко в основном производится для внешней торговли и использования в пищевой промышленности. В частности, для кондитерских изделий, детских смесей и хлебобулочных изделий. В странах с низким уровнем дохода переработка осуществляется в основном для получения свежих молочных продуктов.

На Индию, ЕС и Пакистан будет приходиться 67,8% мирового производства сливочного масла, что соответствует 9,8 млн тонн. Среди крупнейших стран производителей данного продукта наиболее существенные темпы прироста ожидаются в Индии, Пакистане, Турции, Мексике – в 1,2 раза, в Новой Зеландии и США - в 1,1 раза.

К 2032 г. объём производства сливочного масла в России увеличится на 3% и составит 316,6 тыс. тонн. Это соответствует седьмому месту в мире или 2,2 % от общего объема.

Сыр является наиболее важным переработанным молочным продуктом. В отличие от других видов молочных продуктов в данном сегменте заметна высокая концентрация. В частности, на две страны – ЕС и США приходится 66,1%. В перспективе существенных структурных сдвигов не ожидается.

Прогнозируется, что наибольший прирост производства сыров (+1,2 раза) среди крупнейших стран-производителей будет в США, Бразилии, России, Канаде и Аргентине.

К 2032 г. Россия будет занимать четвертое место с объемом производства сыра 660,3 тыс. тонн или 2,3%.

Существенно нарастит производство сыра Турция – 319,1 тыс. тонн (+1,3 раза), Китай – 226,5 тыс. тонн (+1,2 раза), Израиль – 169,8 тыс. тонн (+1,2 раза) и Саудовская Аравия – 163,6 тыс. тонн (+1,2 раза) [9].

Состояние мирового потребления молока и переработанных из молока продуктов, место России. Ожидается, что по мере роста доходов и численности населения в среднесрочной перспективе будет потребляться больше молочных продуктов.

На потребление свежих пастеризованных и ферментированных молочных продуктов приходится – 92,4% от общего объема по данной товарной категории. К 2032 г. данный показатель еще увеличится на 0,3 п.п.

В 2022 г. по сравнению с 2018 г. потребление молочных продуктов увеличилось в среднем на 5,2%.

Следует отметить, что в 2032 г. по сравнению с 2022 г. мировой спрос на свежие молочные продукты увеличится на 18,9%, на сливочное масло на 14,5% и сыр на 12,3%.

К 2032 г. объем свежих молочных продуктов достигнет 555 млн тонн [9].

Ожидается, что в ближайшее десятилетие мировое потребление данных товаров увеличится благодаря высоким темпам роста спроса в Пакистане (+ в 1,4 раза) и Индии (+ в 1,3 раза) (таблица 2). Это связано с ростом благосостояния населения и увеличением его численности.

В свою очередь такая положительная динамика предопределит определенные структурные сдвиги. В частности, Пакистан и Индия увеличат свою долю в потреблении свежих молочных продуктов на 1,7 п.п. и 3,4 п.п. соответственно.

Среди крупнейших стран-потребителей наибольшее сокращение ожидается в ЕС – на 8,8%, России – на 6,1% и США на 4,2%.

Вместе с тем существенно вырастет спрос в странах Азии и Африки. Например, во Вьетнаме увеличение данного показателя составит в 1,6 раза, в Индонезии в 1,4 раза, в Эфиопии – в 1,4 раза и Египте – в 1,3 раза.

В Европе и Северной Америке все более популярными становятся обезжиренное питьевое молоко и сливки, а также заменители молочных продуктов на растительной основе.

Таблица 2

Крупнейшие страны-потребители основных видов молочных продуктов

|

Страна

|

2022 г.

|

2032 г.

|

Изменение 2032 г. к

2022 г. | |||

|

млн тонн

|

удельный вес, %

|

млн тонн

|

удельный вес, %

|

по объему, %

|

по структуре, п.п.

| |

|

Свежие молочные продукты

| ||||||

|

Индия

|

127,80

|

27,38

|

170,99

|

30,81

|

133,80

|

3,43

|

|

Пакистан

|

49,54

|

10,61

|

68,21

|

12,29

|

137,69

|

1,68

|

|

Китай

|

35,30

|

7,56

|

36,43

|

6,56

|

103,20

|

-1,00

|

|

ЕС

|

39,39

|

8,44

|

35,93

|

6,47

|

91,21

|

-1,97

|

|

Бразилия

|

25,34

|

5,43

|

25,58

|

4,61

|

100,98

|

-0,82

|

|

Россия

|

23,53

|

5,04

|

22,10

|

3,98

|

93,94

|

-1,06

|

|

США

|

22,04

|

4,72

|

21,11

|

3,80

|

95,78

|

-0,92

|

|

Турция

|

14,31

|

3,07

|

19,03

|

3,43

|

132,95

|

0,36

|

|

Великобритания

|

8,22

|

1,76

|

8,05

|

1,45

|

97,94

|

-0,31

|

|

Казахстан

|

5,56

|

1,19

|

6,74

|

1,21

|

121,18

|

0,02

|

|

Сливочное масло

| ||||||

|

Индия

|

4,99

|

39,37

|

6,02

|

41,53

|

120,71

|

2,15

|

|

ЕС

|

2,06

|

16,23

|

2,08

|

14,33

|

101,07

|

-1,90

|

|

Пакистан

|

1,23

|

9,70

|

1,45

|

10,02

|

118,23

|

0,32

|

|

США

|

0,88

|

6,95

|

1,00

|

6,87

|

113,14

|

-0,08

|

|

Россия

|

0,42

|

3,31

|

0,44

|

3,00

|

103,81

|

-0,31

|

|

Турция

|

0,25

|

2,01

|

0,28

|

1,93

|

109,81

|

-0,08

|

|

Мексика

|

0,23

|

1,84

|

0,28

|

1,92

|

119,30

|

0,08

|

|

Иран

|

0,21

|

1,69

|

0,24

|

1,66

|

112,48

|

-0,03

|

|

Великобритания

|

0,22

|

1,74

|

0,23

|

1,59

|

104,69

|

-0,15

|

|

Китай

|

0,22

|

1,71

|

0,23

|

1,58

|

105,66

|

-0,13

|

|

Сыр

| ||||||

|

ЕС

|

9,57

|

37,53

|

9,67

|

33,76

|

101,00

|

-3,78

|

|

США

|

6,03

|

23,65

|

7,28

|

25,41

|

120,68

|

1,76

|

|

Россия

|

0,85

|

3,34

|

0,98

|

3,41

|

114,53

|

0,07

|

|

Бразилия

|

0,77

|

3,03

|

0,93

|

3,26

|

120,78

|

0,23

|

|

Великобритания

|

0,80

|

3,15

|

0,84

|

2,92

|

104,21

|

-0,23

|

|

Египет

|

0,53

|

2,08

|

0,69

|

2,41

|

130,14

|

0,33

|

|

Канада

|

0,54

|

2,11

|

0,66

|

2,29

|

121,74

|

0,18

|

|

Мексика

|

0,46

|

1,82

|

0,55

|

1,92

|

118,58

|

0,10

|

|

Япония

|

0,45

|

1,75

|

0,51

|

1,78

|

114,22

|

0,03

|

|

Аргентина

|

0,39

|

1,54

|

0,47

|

1,64

|

119,58

|

0,10

|

Источник: составлено автором с использованием [9]

Россия занимает шестое место, что соответствует 4% мирового объема или 22,1 млн тонн свежих молочных продуктов [9].

Прогноз потребления сливочного масла более благоприятный и связан отчасти с последними исследованиями о положительном влиянии данного продукта на организм человека. Однако спорные мнения относительно воздействия молочного производства на окружающую среду и пользы продуктов приводят к неопределенности относительно их долгосрочного воздействия на спрос.

Следует отметить, что по всем крупнейшим странам-потребителям отмечается сохранение положительной динамики.

К 2032 г спрос на масло сливочное составит 14,5 млн тонн. На первые две страны - Индию и ЕС приходится 55,8% всего объема потребления.

Высокий потенциал имеется в Колумбии, Египте, Аргентине и Эфиопии.

Россия занимает пятое место по потреблению сливочного масла. К 2032 г. доля страны составит 3% или 419,16 тыс. тонн.

Ожидается, что доля глубоко переработанных молочных продуктов, особенно сыра, будет тесно связана не только с доходами, но и местными предпочтениями, диетическими ограничениями и уровнем урбанизации.

По прогнозам ФАО, в течение следующего десятилетия мировой спрос на сыр составит 28,6 млн тонн [10].

Наибольшая доля в общем потреблении сыра, будет приходиться на ЕС и США – 59,2%, где потребление на душу населения продолжит расти на 2,1% и 14,9% соответственно. Россия входит в тройку лидеров по данному продукту (таблица 2).

К 2032 г. существенно увеличат спрос на сыры Филиппины (+1,6 раза), Индонезия (+1,4 раза), Малайзия и Перу (+1,3 раза).

При этом в странах Африки сыр и сухое цельное молоко составят большую часть потребления переработанных молочных продуктов.

Потребление молока на душу населения существенно дифференцировано по регионам. Данная тенденция будет сохраняться до 2032

г.

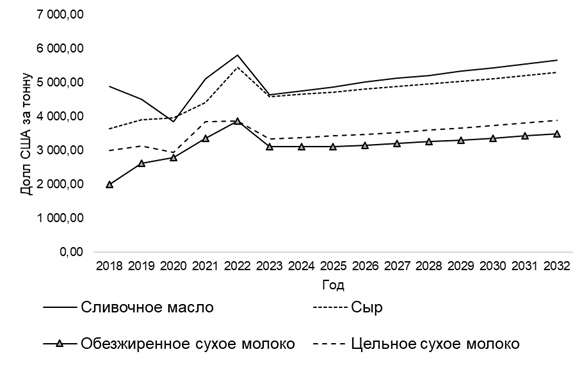

Текущая ценовая ситуация на рынке молочных продуктов и прогноз. В 2022 г. по сравнению с 2018 г. цены на молочную продукцию существенно увеличились. В частности, по обезжиренному сухому молоку в 1,9 раза, по сыру – 1,5 раза, по цельному сухому молоку – в 1,3 раза и по сливочному маслу – в 1,2 раза.

Данный показатель торговли достиг рекордного максимума в 2022 году, а затем отмечается его снижение.

Основными драйвером цен стал рост затрат на энергоносители и корма.

К 2032 г. прогнозируется некоторое снижение мировых цен, в среднем на 3,6 п.п. (рисунок 2).

Рисунок 2. Мировая цена на основные виды молочной продукции

* с 2018 по 2022 г. - фактические данные, с 2023 г. - прогнозные данные

Источник: составлено автором с использованием [9]

Сильная волатильность мировых цен на молочные продукты обусловлена их небольшой долей в торговле, доминированием нескольких экспортеров, а также условиями торговой политики. Большинство внутренних рынков слабо связаны с этими ценами, поскольку в потреблении преобладают свежие молочные продукты, а переработке подвергается лишь небольшая часть молока по сравнению с тем, которое ферментируется или пастеризуется.

Экспорт и импорт основных видов молочной продукции. В 2022 г. по сравнению с 2018 г. наибольший прирост мирового экспорта обеспечили свежие молочные продукты (+17%), сыр (+10,1%) и казеин (+7,3%).

Анализ прогнозной структуры экспорта молочных продуктов свидетельствует об отсутствии существенных изменений в перспективе. Наибольший удельный вес составляют сыр – 29,1%, сухое обезжиренное молоко – 23,2% и сухое цельное молоко – 19,4%.

В 2032 году по сравнению с 2022 г. экспорт обезжиренного сухого молока увеличится на 28,8%, сыра на 17,3%, сывороточного порошка на 9,9%, сливочного масла на 9,7%, сухое цельного молока на 6,8%, казеина на 4,1%, свежих молочных продуктов на 3,2% (рисунок 3).

Рисунок 3. Прогноз мирового экспорта основных видов молочной продукции

Источник: составлено автором с использованием [9]

Торговля свежими молочными продуктами осуществляется в виде небольших партий между соседними странами (Канадой и США, Европейским Союзом и Швейцарией).

Большая часть роста экспорта молочных продуктов глубокой переработки будет обеспечена за счет США, Европейского Союза и Новой Зеландии.

Так, например, по сливочному маслу на долю Новой Зеландии и ЕС будет приходиться 67,3% или 779,3 тыс. тонн. Данная тенденция будет прослеживаться на протяжении ближайших десяти лет. Кроме того, прогнозируется, что существенно нарастят объемы экспорта Турция (+ в 3 раза) и Украина (+2 раза). Существенно сократят вывоз данного продукта США (- 35,5%).

Активно наращивают объемы экспорта сливочного масла Казахстан – до 2,5 тыс. тонн (+ в 2 раза) и Иран – до 3,8 тыс. тонн (+в 1,5 раза).

Россия находится на двенадцатом месте по данному показателю с объемом реализации 3,61 тыс. тонн, существенного прироста не ожидается.

Европейский Союз по-прежнему будет основным мировым экспортером сыра - 43,12%, за ним следуют США – 13,6% и Новая Зеландия -8,5% (таблица 3).

Кроме того, к 2032 г. США увеличат объем экспорта данного продукта в 1,6 раза, а ЕС – в 1,4 раза. Существенно вырастет вывоз сыра из Ирана и Турции. Объем торговли российским сыром составит 22,7 тыс. тонн, что на 5,7% меньше, чем в 2022 г.

На долю трех стран-экспортеров приходится 80,1% объема сухого обезжиренного молока.

Ожидается, что США станет самым крупным экспортером сухого обезжиренного молока в течение следующего десятилетия, доля которого на мировом рынке составит 42,6%. Вывоз данного продукта рассредоточен по всему миру, поскольку не требует особых условий хранения и чаще всего используется в пищевой промышленности.

Таблица 3

Крупнейшие страны-экспортеры основных видов молочной продукции

|

Страна

|

2022 г.

|

2032 г.

|

Изменение 2032 г. к

2022 г. | |||

|

тыс. тонн

|

удель-ный вес, %

|

тыс. тонн

|

удель-ный вес, %

|

по объему, %

|

по структу-ре, п.п.

| |

|

Сливочное масло

| ||||||

|

Новая

Зеландия

|

397,26

|

37,62

|

461,53

|

39,86

|

116,18

|

2,24

|

|

ЕС

|

261,54

|

24,77

|

317,74

|

27,44

|

121,49

|

2,67

|

|

Великобритания

|

58,69

|

5,56

|

60,70

|

5,24

|

103,42

|

-0,32

|

|

Турция

|

15,40

|

1,46

|

46,75

|

4,04

|

303,57

|

2,58

|

|

США

|

62,63

|

5,93

|

40,37

|

3,49

|

64,46

|

-2,44

|

|

Аргентина

|

20,00

|

1,89

|

19,91

|

1,72

|

99,55

|

-0,17

|

|

Украина

|

9,80

|

0,93

|

19,22

|

1,66

|

196,12

|

0,73

|

|

Австралия

|

19,20

|

1,82

|

17,93

|

1,55

|

93,39

|

-0,27

|

|

Саудовская

Аравия

|

13,80

|

1,31

|

12,84

|

1,11

|

93,04

|

-0,20

|

|

Малайзия

|

4,02

|

0,38

|

4,02

|

0,35

|

100,00

|

-0,03

|

|

Сыр

| ||||||

|

ЕС

|

1279,07

|

36,32

|

1781,52

|

43,12

|

139,28

|

6,80

|

|

США

|

347,51

|

9,87

|

561,93

|

13,60

|

161,70

|

3,73

|

|

Новая

Зеландия

|

329,85

|

9,37

|

350,31

|

8,48

|

106,20

|

-0,89

|

|

Великобритания

|

190,15

|

5,40

|

188,23

|

4,56

|

98,99

|

-0,84

|

|

Австралия

|

166,06

|

4,72

|

156,90

|

3,80

|

94,48

|

-0,92

|

|

Иран

|

40,00

|

1,14

|

83,59

|

2,02

|

208,98

|

0,89

|

|

Швейцария

|

68,36

|

1,94

|

81,40

|

1,97

|

119,08

|

0,03

|

|

Турция

|

55,14

|

1,57

|

79,52

|

1,92

|

144,21

|

0,36

|

|

Саудовская

Аравия

|

77,73

|

2,21

|

74,35

|

1,80

|

95,65

|

-0,41

|

|

Аргентина

|

61,00

|

1,73

|

69,43

|

1,68

|

113,82

|

-0,05

|

|

Обезжиренное сухое

молоко

| ||||||

|

США

|

813,29

|

31,79

|

1402,47

|

42,57

|

172,44

|

10,77

|

|

ЕС

|

670,21

|

26,20

|

856,46

|

26,00

|

127,79

|

-0,21

|

|

Новая

Зеландия

|

361,53

|

14,13

|

378,84

|

11,50

|

104,79

|

-2,63

|

|

Австралия

|

133,20

|

5,21

|

117,95

|

3,58

|

88,55

|

-1,63

|

|

Иран

|

78,71

|

3,08

|

87,73

|

2,66

|

111,46

|

-0,41

|

|

Великобритания

|

55,55

|

2,17

|

66,17

|

2,01

|

119,12

|

-0,16

|

|

Турция

|

42,10

|

1,65

|

53,74

|

1,63

|

127,65

|

-0,01

|

|

Канада

|

30,06

|

1,18

|

35,96

|

1,09

|

119,63

|

-0,08

|

|

Мексика

|

32,11

|

1,26

|

32,11

|

0,97

|

100,00

|

-0,28

|

|

Аргентина

|

25,00

|

0,98

|

26,55

|

0,81

|

106,20

|

-0,17

|

|

Цельное сухое молоко

| ||||||

|

Новая

Зеландия

|

1453,78

|

56,38

|

1636,15

|

59,43

|

112,54

|

3,05

|

|

ЕС

|

253,40

|

9,83

|

212,59

|

7,72

|

83,90

|

-2,10

|

|

Аргентина

|

145,00

|

5,62

|

154,23

|

5,60

|

106,37

|

-0,02

|

|

США

|

47,50

|

1,84

|

70,81

|

2,57

|

149,07

|

0,73

|

|

Австралия

|

39,60

|

1,54

|

45,27

|

1,64

|

114,32

|

0,11

|

|

Великобритания

|

26,14

|

1,01

|

27,92

|

1,01

|

106,81

|

0,00

|

|

Россия

|

21,21

|

0,82

|

21,21

|

0,77

|

100,00

|

-0,05

|

|

Малайзия

|

21,10

|

0,82

|

19,16

|

0,70

|

90,81

|

-0,12

|

|

Мексика

|

17,57

|

0,68

|

17,57

|

0,64

|

100,00

|

-0,04

|

|

Бразилия

|

5,70

|

0,22

|

15,20

|

0,55

|

266,67

|

0,33

|

Источник: составлено автором с использованием [9]

К 2032 г. Россия будет экспортировать всего лишь 2,1 тыс. тонн данного продукта.

Абсолютным лидером поставок сухого цельного молока на международный рынок является Новая Зеландия, доля которой составит 59,4% или 1,6 млн тонн.

Существенный прирост ожидается также в Бразилии (+2,7 раза) и США (+1,5 раза).

Россия занимает седьмое место в поставках сухого цельного молока на международный рынок (21,21 тыс. тонн).

Главным импортерами сливочного масла будут страны Азии, которые увеличат ввоз данного продукта к 2032 г. по сравнению с 2022 г. на 21,12%. Объем составит 600,9 тыс. тонн. Далее следуют страны Европы - 242,9 тыс. тонн [10].

Данные таблицы 3 свидетельствуют о том, что Китай и Россия останутся крупнейшими импортерами сливочного масла в мире, с долей 10,9% (127,1 тыс. тонн) и 10,5% (122,1 тыс. тонн) соответственно.

Максимальный удельный вес по импорту сыра приходится на Великобританию – 10,8% (447,3 тыс. тонн), Россию – 8,2% (338,4 тыс. тонн) и Японию- 8% (330,6 тыс. тонн).

Существенный прирост ожидается в Египте, Корее, Мексике, Китае и Филиппинах.

Главным импортером сухого обезжиренного молока станут развивающиеся страны, доля которых составит 92% или 3 млн тонн [10].

К 2032 г. в пятерку крупнейших стран-импортеров будут входить Мексика – 11,7% (386,9 тыс. тонн), Китай – 11,3 % (371,26 тыс. тонн), Филиппины – 11,1% (366,3 тыс. тонн) и Индонезия – 9,1% (301,1 тыс. тонн).

Крупнейшим импортером сухого цельного молока по-прежнему будет Китай, доля которого составит 21% или 578,2 тыс. тонн. Следует отметить, что прогнозируется снижение объемов ввоза продукта в данную страну на 17,4% за счет роста внутреннего производства.

В целом следуем отметить, что на долю развивающихся стран приходится 76,5% импорта молочных продуктов [9].

Заключение. Безусловно, что в настоящее время все большее внимание заслуживают проблемы окружающей среды и здоровья. Поэтому в перспективе на развитие молочного рынка повлияют именно данные приоритеты. Кроме того, наличие платежеспособного спроса будет определять динамику и структуру потребления молочных продуктов.

Развитие производства растительных заменителей молочных продуктов (соевых, миндальных, рисовых и овсяных напитков) будут оказывать влияние на объемы производства молока и молочных продуктов. Кроме того, распространенность и выявление непереносимости лактозы у населения будет способствовать росту спроса на растительные заменители молока. Однако польза таких продуктов пока мало изучена.

Ужесточение экологического законодательства, особенно в ЕС, приводит к снижению объемов производства молочных продуктов, но вместе с тем это может привести и к изменению подходов к технико-технологическому обеспечению производственных процессов, а также к инновационным решениям. В свою очередь это окажет положительное влияние на долгосрочную конкурентоспособность сектора.

Напряжённая геополитическая обстановка усилила неопределенность в отношении энергоносителей, удобрений и других сельскохозяйственных поставок, что в перспективе может замедлить темпы роста в аграрном секторе экономики, а в частности, в молочном животноводстве.

Следует отметить, что относительно небольшая доля мирового производства молока продается на международном уровне в виде переработанных продуктов.

Ожидается, что Китай останется самым важным импортером молочных продуктов, несмотря высокие темпы роста внутреннего производства по сравнению с прошлым десятилетием.

Прогнозируемое увеличение импортного спроса на молочные продукты в странах Юго-Восточной Азии будет обусловлено ростом численности населения и доходов. Между тем уровень потребления на душу населения в данном случае останется низким. В среднесрочной перспективе ЕС, Новая Зеландия и США останутся ключевыми экспортерами переработанных молочных продуктов.

Принятие государствами различного рода торговых ограничений способно существенно изменить заданную траекторию развития международного молочного рынка. Следует отметить, что международная торговля молочными продуктами играет важную роль в обеспечении продовольственной безопасности стран, поэтому увеличение такого товарооборота крайне важно и необходимо на перспективу.

Источники:

2. Гоголев И.М., Сутыгин П.Ф. Молочное скотоводство в системе продовольственного обеспечения // Проблемы региональной экономики (г. Ижевск). – 2021. – № 1-2. – c. 73-85.

3. Суровцев В.Н. Тенденции и перспективы развития молочного животноводства России: риски и возможности // Молочная промышленность. – 2023. – № 2. – c. 12-16. – doi: 10.31515/1019-8946-2023-02-12-16.

4. Хайруллина О.И. Стратегия государственной поддержки животноводства в Пермском крае // Аграрный вестник Урала. – 2012. – № 6(98). – c. 112-116.

5. Хайруллина О.И. Молочный экспорт: состояние и перспективы рост // Экономика сельского хозяйства России. – 2023. – № 7. – c. 81-89. – doi: 10.32651/237-81.

6. Шарапова Н.В., Шарапова В.М., Горбунова О.С. Повышение эффективности производства молока в Свердловской области // International Agricultural Journal. – 2022. – № 5. – doi: 10.55186/25876740_2022_6_5_25.

7. Яркова Т.М. Состояние и проблемы развития молочного скотоводства в России // Продовольственная политика и безопасность. – 2024. – № 1. – c. 119-134. – doi: 10.18334/ppib.11.1.120368.

8. Bahety P.K., Sarkar S., De T., Kumar V., Mittal A. Exploring the factors influencing consumer preference toward dairy products: an empirical research // Vilakshan - XIMB Journal of Management. – 2024. – № 1. – p. 15-32. – doi: 10.1108/XJM-03-2022-0062.

9. OECD Data Explorer. [Электронный ресурс]. URL: https://data-explorer.oecd.org/ (дата обращения: 25.03.2024).

10. OECD-FAO Agricultural Outlook 2023-2032. Oecd/fao. [Электронный ресурс]. URL: https://www.oecd-ilibrary.org/docserver/08801ab7-en.pdf?expires=1713347631&id=id&accname=guest&checksum=4E0843A0D716312FFA27B00BDC1A138A.

11. Zolin M.B., Cavapozzi D., Mazzarolo M. Food security and trade policies: evidence from the milk sector case study // British Food Journal. – 2021. – № 13. – p. 59-72. – doi: 10.1108/BFJ-07-2020-0577.

Страница обновлена: 09.01.2026 в 13:17:08

Download PDF | Downloads: 68

Analysis of the dairy market: status and development forecast

Khayrullina O.I.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 5 (May 2024)

Abstract:

The article analyzes the current status of the milk and dairy products market. Based on a long-term forecast of the balance of food resources, key points of global growth in demand and supply have been identified. Consumer preferences, effective demand, as well as environmental sustainability of production will become the main guidelines for development trends in the dairy market. Key importers and exporters of dairy products have been identified for the future. Factors that can influence the long-term forecast for the development of the dairy market have been established. The article will be of interest to economists and researchers in the field of food supply.

Keywords: production, consumption, market, milk, dairy products, price

JEL-classification: D13, L15, Q02, Q13

References:

Bahety P.K., Sarkar S., De T., Kumar V., Mittal A. (2024). Exploring the factors influencing consumer preference toward dairy products: an empirical research Vilakshan - XIMB Journal of Management. 21 (1). 15-32. doi: 10.1108/XJM-03-2022-0062.

Gogolev I.M., Sutygin P.F. (2021). Molochnoe skotovodstvo v sisteme prodovolstvennogo obespecheniya [Dairy cattle breeding in the food supply system]. Problemy regionalnoy ekonomiki (g. Izhevsk). (1-2). 73-85. (in Russian).

Khayrullina O.I. (2012). Strategiya gosudarstvennoy podderzhki zhivotnovodstva v Permskom krae [Strategy of the state support of animal husbandry in Perm krai]. Agrarian Bulletin of the Urals. (6(98)). 112-116. (in Russian).

Khayrullina O.I. (2023). Molochnyy eksport: sostoyanie i perspektivy rost [Dairy export: status and growth prospects]. Rural economy in Russia (Ekonomika sel\'skogo khozyaystva Rossii). (7). 81-89. (in Russian). doi: 10.32651/237-81.

OECD Data Explorer. Retrieved March 25, 2024, from https://data-explorer.oecd.org/

OECD-FAO Agricultural Outlook 2023-2032Oecd/fao. Retrieved from https://www.oecd-ilibrary.org/docserver/08801ab7-en.pdf?expires=1713347631&id=id&accname=guest&checksum=4E0843A0D716312FFA27B00BDC1A138A

Sharapova N.V., Sharapova V.M., Gorbunova O.S. (2022). Povyshenie effektivnosti proizvodstva moloka v Sverdlovskoy oblasti [Increasing the efficiency of milk production in the Sverdlovsk region]. International Agricultural Journal. 65 (5). (in Russian). doi: 10.55186/25876740_2022_6_5_25.

Surovtsev V.N. (2023). Tendentsii i perspektivy razvitiya molochnogo zhivotnovodstva Rossii: riski i vozmozhnosti [Trends and prospects of development of dairy farming in Russia: risks and opportunities]. Molochnaya promyshlennost. (2). 12-16. (in Russian). doi: 10.31515/1019-8946-2023-02-12-16.

Vinnichek L.B. (2021). Povyshenie effektivnosti intensifikatsii molochnogo skotovodstva: tendentsii i napravleniya [Improving the efficiency of the intensification of dairy cattle breeding: trends and trends]. Issledovanie problem ekonomiki i finansov. (1). (in Russian). doi: 10.31279/2782-6414-2021-1-4-1-10.

Yarkova T.M. (2024). Sostoyanie i problemy razvitiya molochnogo skotovodstva v Rossii [The status and problems of dairy cattle breeding in Russia]. Food policy and security. 11 (1). 119-134. (in Russian). doi: 10.18334/ppib.11.1.120368.

Zolin M.B., Cavapozzi D., Mazzarolo M. (2021). Food security and trade policies: evidence from the milk sector case study British Food Journal. 123 (13). 59-72. doi: 10.1108/BFJ-07-2020-0577.