Перспективы экономики США в условиях ее деструктивной динамики

Иванов А.Л.1, Шустова И.С.1![]()

1 Российский университет дружбы народов, ,

Скачать PDF | Загрузок: 57

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 2 (Апрель-июнь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46251207

Аннотация:

В работе оценены перспективы экономики США в условиях ее деструктивной динамики. В статье обосновано, что перспективы зависят, в первую очередь, от постоянного спроса на казначейские облигации со стороны иностранных государств и американских экономических агентов. В статье определено, что Федеральная резервная система (ФРС) последовательно монетизирует долги экономики США в рамках четырех программ количественных смягчений. В статье представлена авторская оценка долговой нагрузки экономики США. Данная работа представляет как теоретический, так и практический интерес для исследователей в области международных экономических отношений, а также экспертов в области изучения экономики США.

Ключевые слова: экономика США, мировая экономика, казначейские облигации, количественные смягчения, Федеральная резервная система

JEL-классификация: F33, F37, H63

Введение

Известный историк из США Г. Люс утверждал, что двадцатое столетие – «Американский век» [16] (Luce, 1999). Также Катасонов В.Ю, исследователь в области изучения Америки, считает, что в XXI веке США остаются «хозяевами мира», особенно с экономической точки зрения [7] (Katasonov, 2013).

С другой стороны, аналитики международной консалтинговой компании McKinsey & Company отмечают, что в мировой экономике и академическом пространстве все более популярной становится концепция statist, заключающаяся в неспособности большинства государств, в том числе США, проводить эффективную экономическую политику в условиях глобальной неопределенности, связанной с пандемией COVID-19 [18] (Pechatkin, Malysheva, 2021).

«Мировая экономическая обстановка традиционно характеризуется ситуацией, далекой от стабильности» [3] (Drobot, Losinkova, Pospelova, 2018). Однако в период с конца 2019 года одной из краеугольных проблем для мировой экономики, несомненно, остается пандемия COVID-19. Вышеприведенный тезис подтверждает исследование Дробот Е.В, в котором отмечается, что «COVID-19 провоцирует экономический кризис по всему миру, и он может быть столь же заразителен экономически, как и с медицинской точки зрения» [2] (Drobot, 2020). Костин К.Б и Хомченко Е.А в своем научном труде, посвященном влиянию пандемии COVID-19 на мировую экономику, использовали авторский индекс, который позволил сделать вывод о том, что по итогам 2020 года существует высокая вероятность наступления экономического кризиса в текущем и последующем годах ввиду неблагоприятной конъюнктуры [8] (Kostin, Khomchenko, 2020). Авторы данного исследования согласны с вышеприведенным выводом и в своих работах последовательно обращают особенное внимание на кризисное состояние Ямайской мировой финансовой системы – базиса мировой экономики, а также на деструктивную динамику экономической политики США – лидера глобальных экономических отношений.

В рамках данной статьи поднимается важнейший вопрос о функционировании глобальных хозяйственных отношений: каковы перспективы экономики США в условиях ее деструктивной динамики?

Отправной точкой для данного исследования послужила работа, в которой авторы научно обосновали, что экономика США на протяжении 45 лет имеет деструктивный характер, который в 2021 г. выражается в исторически негативных и деструктивных значениях платежного баланса, показателях государственного долга, дефицита бюджета, уровне ключевой ставки, проценте безработицы [4] (Ivanov, Shustova, 2021). Кроме того, ранее авторы также выявили, что Ямайская мировая финансовая система, локомотивом которой является США, находится в инструментальном кризисе, который сопровождается неконтролируемым ростом денежной массы, в том числе деривативов как одного из ключевых финансовых инструментов [5] (Ivanov, Shustova, 2020). Печаткин В.В. и Малышева Т.А утверждают, что в США по итогам 2020 г. не удалось избежать падения ВВП, которое стало самым большим в период с 1946 года [9] (Pechatkin, Malysheva, 2021).

Вышеуказанные тезисы обосновывают актуальность и необходимость определения и оценки перспектив экономики США в условиях ее деструктивной динамики, принимая во внимание мнение ряда экспертов о том, что в условиях «глобальной турбулентности» на плечи всемирного экономического лидера – США – ложится также дополнительная ответственность для преодоления данного кризиса в масштабах мирового хозяйства [13].

Изучение фундаментальных проблем международных экономических отношений, а также роли и места США в деструктивных процессах мировой экономики имеет свое особенное отражение как в отечественных [1, 2, 7, 8] (Andronova, Dyuzheva, Andronov, 2020; Drobot, 2020; Katasonov, 2013; Kostin, Khomchenko, 2020), так и в международных исследованиях [16, 17] (Luce, 1999) Leippold, Rueegg, 2020).

Авторы в рамках данной работы выдвигают гипотезу, что перспективы экономики США зависят в первую очередь от постоянного спроса на казначейские облигации США со стороны иностранных государств и американских экономических агентов, а Федеральная резервная система (ФРС) последовательно монетизирует долги экономики США в рамках Программ количественных смягчений (КС).

Цель работы состоит в обосновании и оценке перспектив экономики США в условиях ее деструктивной динамики.

Научная новизна работы заключается в том, что благодаря применению авторской оценки долговой нагрузки США впервые определено, что общая сумма долгов экономики США по состоянию на апрель 2021 года насчитывает 159 трлн долларов. Кроме того, авторами в результате анализа иностранных государств, владеющих казначейскими облигациями США, выявлен парадокс мировых экономических отношений. Данный парадокс состоит в том, что Китай в 2020 году занял второе место по количеству приобретенных казначейских облигаций США, несмотря на торговую войну и обвинения со стороны первых лиц США о сокрытии информации о начале пандемии COVID-19.

Оценка перспектив экономики США в условиях ее деструктивной динамики

Оценивая перспективы экономики США в условиях ее деструктивной динамики, необходимо выявить фундаментальную проблему для экономики США, которая находится в так называемой воронке резервной валюты, Вышеприведенный термин в академическом пространстве также называют парадоксом Триффина, который в начале 1960-х выявил бельгийский экономист Р. Триффин [15] (Luce, 1999).

Другими словами, если США как поставщик мировой валюты в Ямайской мировой финансовой системе – доллара, перестанет наращивать дефицит платежного баланса (экспортировать доллар в другие страны), то мировое хозяйство будет испытывать нехватку денежных резервов. Результатом нехватки ликвидности станет сокращение мировой торговли и увеличение социальной нестабильности (замедление мирового хозяйства). Однако если США продолжит увеличение гигантского платежного баланса, то это в определенный момент разрушит уверенность в ценности доллара, а без уверенности в долларе он больше не будет восприниматься как резервная мировая валюта. Это повлечет за собой уничтожение экономики США и приведет к экономическому коллапсу.

Далее рассмотрим динамику индекса U.S Dollar Index (DXY), который используется в качестве инструмента для определения силы и слабости доллара США (рис. 1).

Рисунок 1. Динамика индекса DXY с 2016 по март 2021 г.

Источник: TreadingView.

Данные рисунка 1 свидетельствуют о том, что индекс DXY по отношению к Корзине валют Специальных прав заимствования (СПЗ) (рис. 2) упал до минимальных за 6 лет значений – около 90 пунктов в начале 2021 года.

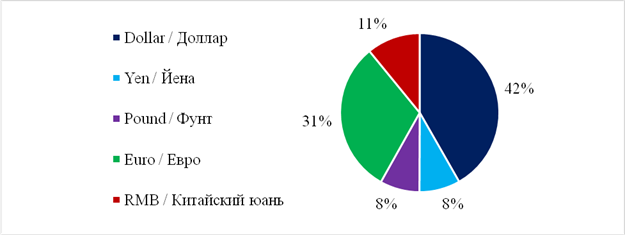

Рисунок 2. Структура корзины СПЗ в 2021 году

Источник: составлено автором на основе данных МВФ.

Исходя из данных рисунков 1 и 2, на которых представлена структура корзины СПЗ на 2021 год, можно сделать вывод, что помимо проблем, связанных с коронавирусом, значения индекса DXY связаны с рекордными деструктивными значениями сальдо текущих операций США (-679,950 млрд долларов) [4] (Ivanov, Shustova, 2021). Кроме того, Андронова И.В., Дюжева Н.В и Андронов К. А. в одном из своих исследований доказывают, что США имеют хронический дефицит торгового баланса и отрицательного сальдо текущих операций [1] (Andronova, Dyuzheva, Andronov, 2020). Таким образом, выше проанализированные выше данные подтверждают то, что экономика США находится в «воронке резервной валюты».

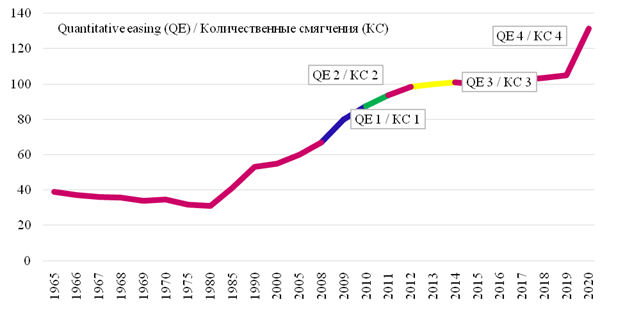

Далее исследуем динамику роста государственного долга США в процентах в сравнении с введенными Программами количественных смягчений – КС 1 (конец 2008 г. – март 2010 г.), КС 2 (3 ноября 2010 г. – июнь 2011 г.), КС 3 (сентябрь 2012 г. – 29 октября 2014 г.) и КС 4 (15 марта 2020 г. – ноябрь 2020 г.) (рис. 3).

Рисунок 3. Уровень государственного долга США к ВВП в % с 1965 по 2020 г.

Источник: Federal Reserve Bank of St. Louis.

Данные рисунка 3 позволяют сделать вывод о том, что уровень государственного долга к ВВП США в процентах 2020 году достиг рекордных значений за 55 лет и равен 131%. Кроме того, уровень государственного долга возрастает с введением программ Количественных смягчений – «вертолетных долларов». Если представить, что вся экономика США и ее граждане будут работать исключительно на погашение государственного долга, то 31% государственного долга все равно останется непогашенным.

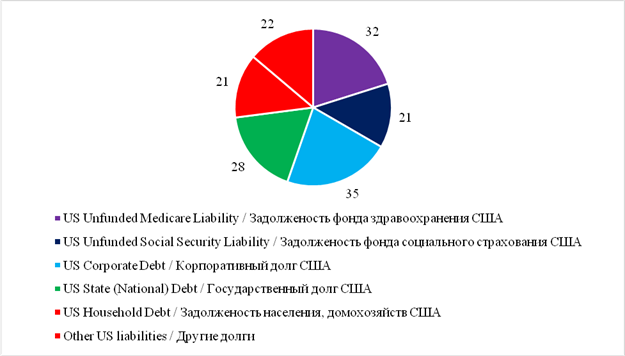

Исследуем общую сумму задолженности США, которая следом поможет определить перспективы экономики США (рис. 4).

Рисунок 4. Общая сумма долга США на апрель 2021 года в трлн долларов

Источник: составлено авторами на основе Federal Reserve Bank of St. Louis and USA Debt Clock.

Исходя из данных рисунка 4, можно сделать вывод, что общая сумма долга экономики США, включающая в себя корпоративный, государственный, а также задолженность населения, домохозяйств США составляет 84 трлн долларов по состоянию на апрель 2021 года.

Однако чтобы увидеть наиболее деструктивную сторону экономики США, приведем авторскую оценку общей суммы долга США по состоянию на апрель 2021 года, которая учитывает так называемые US unfunded liabilities, или «обязательства, не обеспеченные резервами США» – фонды здравоохранения, cсоциального страхования и другие [17] (рис. 5).

Рисунок 5. Фактическая сумма долга США по состоянию на апрель 2021 года в трлн долларов

Источник: составлено авторами на основе Federal Reserve bank of Saint Louis and USA Debt Clock и Truth in Accounting.

Исходя из данных рисунка 5 можно сделать вывод, что фактическая общая сумма долга экономики США по состоянию на апрель 2021 года составляет 159 трлн долларов. Вышеприведенная оценка позволяет выявить парадокс, при котором США имеют общую долговую нагрузку в 159 трлн долларов по состоянию на апрель 2021 года, но участники мирового хозяйства все равно продолжают финансировать американские долги путем покупки казначейских облигаций США (табл. 1).

Таблица 1

Иностранные государства, владеющие казначейскими облигациями США в млн долларов

|

Декабрь 2020

|

Декабрь 2015

|

Декабрь 2010

|

Декабрь 2008

|

Декабрь 2005

| |||||

|

Япония

|

1261,3

|

Китай

|

1246,1

|

Китай

|

1160,1

|

Китай

|

727,4

|

Япония

|

670

|

|

Китай

|

1074,4

|

Япония

|

1222,4

|

Япония

|

882,3

|

Япония

|

626

|

Китай

|

310

|

|

Великобритания

|

445,6

|

Ирландия

|

264,4

|

Великобритания

|

269

|

Великобритания

|

131,1

|

Великобритания

|

146

|

|

Ирландия

|

330,4

|

Бразилия

|

254,8

|

Бразилия

|

179,7

|

Бразилия

|

127

|

Южная Корея

|

69

|

|

Люксембург

|

267,6

|

Острова Кайман

|

249

|

Тайвань

|

155

|

Россия

|

116,4

|

Тайвань

|

68,1

|

|

Гонконг

|

266,4

|

Швейцария

|

231

|

Россия

|

151

|

Люксембург

|

97,3

|

Германия

|

49,9

|

|

Бразилия

|

264,1

|

Великобритания

|

207,1

|

Гонконг

|

133,1

|

Гонконг

|

77,2

|

Гонконг

|

40,2

|

|

Швейцария

|

247,4

|

Гонконг

|

200,1

|

Швейцария

|

105,4

|

Тайвань

|

71,8

|

Люксембург

|

35,6

|

|

Острова Кайман

|

222

|

Люксембург

|

199,6

|

Люксембург

|

83,4

|

Швейцария

|

62,3

|

Мексика

|

35

|

|

Бельгия

|

218,7

|

Тайвань

|

178,6

|

Канада

|

74,7

|

Германия

|

56

|

Сингапур

|

33,3

|

|

Тайвань

|

204,6

|

Бельгия

|

121,7

|

Сингапур

|

70,4

|

Ирландия

|

54,3

|

Франция

|

30,9

|

|

Индия

|

182,7

|

Саудовская Аравия

|

118,9

|

Германия

|

60,5

|

Сингапур

|

40,9

|

Швейцария

|

30,8

|

|

Сингапур

|

150,5

|

Индия

|

116,8

|

Таиланд

|

52

|

Мексика

|

34,8

|

Бразилия

|

28,7

|

|

Франция

|

144

|

Сингапур

|

110,3

|

Ирландия

|

45

|

Таиланд

|

32,4

|

Канада

|

27,9

|

|

Канада

|

127,5

|

Россия

|

92,1

|

Индия

|

40,5

|

Южная Корея

|

31,3

|

Ирландия

|

19,7

|

|

Саудовская Аравия

|

124,9

|

Южная Корея

|

74,6

|

Южная Корея

|

36,2

|

Турция

|

30

|

Турция

|

17,4

|

|

Южная Корея

|

122,7

|

Германия

|

74,6

|

Мексика

|

33,6

|

Индия

|

29,2

|

Индия

|

17

|

|

Норвегия

|

89

|

Канада

|

72,4

|

Бельгия

|

33,2

|

Норвегия

|

23,1

|

Швеция

|

16,3

|

|

Таиланд

|

85

|

Мексика

|

72,2

|

Турция

|

28,9

|

Израиль

|

18,8

|

Таиланд

|

16,1

|

|

Германия

|

79,5

|

Норвегия

|

69,1

|

Египет

|

26

|

Египет

|

17,2

|

Италия

|

15,4

|

|

Бермуды

|

66,8

|

Турция

|

64,6

|

Польша

|

25,4

|

Франция

|

16

|

Польша

|

13,7

|

|

Израиль

|

47,6

|

Франция

|

59,5

|

Италия

|

23,7

|

Италия

|

16

|

Израиль

|

12,5

|

|

Мексика

|

47

|

Швеция

|

39,4

|

Израиль

|

20,6

|

Швеция

|

12,7

|

Голландия

|

12,2

|

|

Другие

|

540,3

|

Другие

|

256,2

|

Другие

|

192,7

|

Другие

|

163,2

|

Другие

|

158,4

|

|

Общая сумма

|

7038,9

|

|

6144,2

|

|

4415,2

|

|

3077,2

|

|

2033,5

|

Исходя из данных таблицы 1 можно сделать вывод, что общая сумма приобретенных казначейских облигаций иностранными государствами растет, а в 2020 году лидерами по владению казначейских облигаций США были Япония (1261,3 млн долларов), Китай (1074,4 млн долларов) и Великобритания (445,6 млн долларов). Однако получается ситуация, при которой США должны всему миру, но участники мирового хозяйства все равно продолжают финансировать американские долги. Калистратова А.Т. полагает, что экономический рывок Китая стал одним из центральных событий в XXI веке, и все чаще Западом и США, в частности, рассматривается как серьезная угроза [6] (Kalistratova, 2021). В подтверждение данного тезиса можно выявить парадокс мировых экономических отношений, заключающийся в том, что Китай в 2020 году занял второе место по количеству приобретенных казначейских облигаций США, несмотря на торговую войну и обвинения со стороны первых лиц США о сокрытии информации о начале пандемии COVID-19. Авторы предполагают, что данный парадокс может быть связан с фундаментальной проблемой глобальной экономики, которая заключается в том, что в XXI веке существует огромный дефицит safe assets – надежных активов, а также безопасного места для хранения этих активов, в первую очередь для государств. Другими словами, участники мировой экономики, прежде всего развивающиеся страны, в частности Китай, стремительно богатеют. Но в данных государствах не формируются инструменты для сбережения накопленных богатств, т. е. отсутствует достаточно развитая собственная финансовая система. Именно поэтому Китаю приходится приобретать казначейские облигации США.

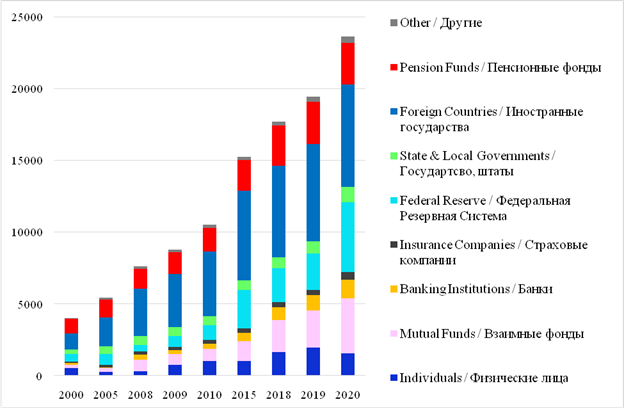

На рисунке 6 продемонстрирована общая структура держателей казначейских облигаций США с 2000 по 2020 год, что позволит получить более детальную картину, связанную с перспективами экономики США.

Рисунок 6. Основные владельцы казначейских облигаций США в млрд долларов

Figure 6 – Main holders of US treasuries (USD billion)

Источник: Securities Industry and Financial Markets Association and US. Department of the Treasury.

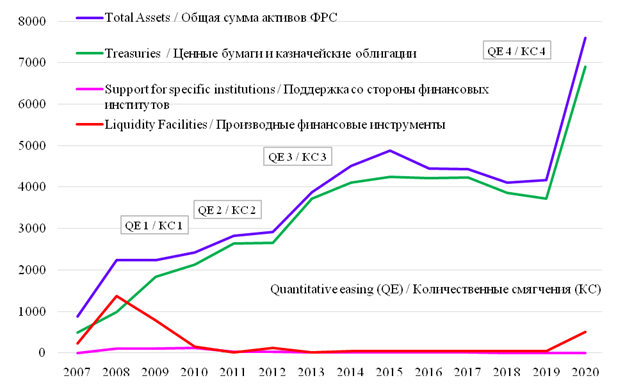

На рисунке 7 представлена динамика активов ФРС с 2007 по 2020 г., а также программы количественных смягчений – КС 1 (конец 2008 г. – март 2010 г.), КС 2 (3 ноября 2010 г. – июнь 2011 г.), КС 3 (сентябрь 2012 г. – 29 октября 2014 г.) и КС 4 (15 марта 2020 г. – ноябрь 2020 г.).

Рисунок 7. Динамика активов ФРС с 2007 по 2020 г. в млрд долларов

Источник: Board of Governors of the Federal Reserve System.

Анализируя данные рисунка 7, авторы приходят к выводу, что активы ФРС увеличиваются с имплементацией четырех программ количественных смягчений. Другими словами, ФРС последовательно монетизирует долги экономики США в рамках вышеотмеченных программ «вертолетных денег». Однако перспективы экономики США, главным локомотивом которой является «мировой финансовый айсберг» – ФРС, туманны, поскольку основным активом на балансе ФРС значатся казначейские облигации министерства финансов США, которые насчитывают 87,5% от общей суммы активов ФРС.

А. Линкольн утверждал: «Можно все время дурачить некоторых, можно некоторое время дурачить всех, но нельзя все время дурачить всех» [7] (Katasonov, 2013). Слова шестнадцатого президента США звучат особенно насущно в рамках проведенного исследования.

Заключение

Подводя итог, с помощью анализа держателей казначейских облигаций США среди иностранных государств, а также исследования динамики основных владельцев казначейских облигаций США с 1992 по 2020 г. доказано, что перспективы экономики США зависят в первую очередь от постоянного спроса на казначейские облигации среди американских экономических агентов: банков, страховых компаний, местных правительств, индивидуальных лиц и т.д., а также от постоянного спроса со стороны иностранных государств.

Исследование динамики активов Федеральной резервной системы (ФРС) с 2007 по 2020 г. позволило сделать вывод, что ФРС последовательно монетизирует долги экономики США в рамках Программ количественных смягчений. Однако перспективы экономики США, главным локомотивом которой является «мировой финансовый айсберг» – ФРС, являются туманными, поскольку основным активом на балансе ФРС значатся казначейские облигации министерства финансов США, которые насчитывают 87,5% от общей суммы активов ФРС.

Таким образом, была выявлена парадоксальная ситуация, при которой правительство США бесконтрольно тратит деньги и наращивает долговую нагрузку, а ФРС и иностранные государства последовательно монетизируют долги экономики США путем приобретения казначейских облигаций. Возникает вопрос: как решить данную проблему? Очевидно, что США устраивает положение, большинство участников мирового хозяйства финансируют их государственные долги или опосредованно поддерживают экономику США, используя доллар в качестве платежного средства в международной торговле.

Однако в последнее время в академическом пространстве и среди крупнейших международных центральных банков развитых и развивающихся стран, а также на крупных экономических площадках все активнее обсуждаются вопросы по поводу того, что цифровая валюта, в том числе цифровая валюта центрального банка (ЦВЦБ), будет способна снизить зависимость участников мирового хозяйства от деструктивного влияния со стороны США. Так, Китай является пионером в области внедрения ЦВЦБ. С помощью внедрения цифрового юаня к 2022 году Китай будет способен кардинально увеличить роль данной валюты, а в среднесрочной перспективе (3–5 лет) даже вытеснить позиции доллара в качестве валюты платежей, расчетов, инвестиций и резервной валюты в мировой экономике. Своеобразной презентацией цифрового юаня станет Олимпиада-2022 в Китае. Вопрос последствий от внедрения цифровых валют и снижения роли доллара в мировой экономике требует отдельного комплексного исследования, которому будут посвящены будущие труды авторов.

|

БЛАГОДАРНОСТИ:

Авторы выражают особую благодарность Благотворительному Фонду Владимира Потанина, в частности именной стипендиальной программе Фонда за оказанную финансовую поддержку при написании настоящей статьи. |

Источники:

2. Дробот Е.В. Мировая экономика в условиях пандемии COVID-19: итоги 2020 года и перспективы восстановления // Экономические отношения. – 2020. – № 4. – c. 937-960. – doi: 10.18334/eo.10.4.111375.

3. Дробот Е.В., Лосинкова В.А., Поспелова А.Л., Утябаева Э.Р., Федаш К.А. Обзор ключевых подходов к классификации стран мира и сравнительный анализ основных макроэкономических показателей ведущих мировых экономик // Экономические отношения. – 2018. – № 2. – c. 105-138. – doi: 10.18334/eo.8.2.39014.

4. Иванов А.Л., Шустова И.С. Исследование деструктивной динамики экономической политики США в мировом хозяйстве // Экономические отношения. – 2021. – № 2. – doi: 10.18334/eo.11.2.112021.

5. Иванов А.Л., Шустова И.С. Кризис текущей мировой финансовой системы и цифровые деньги как необходимый переход к новой глобальной финансовой модели // Креативная экономика. – 2020. – № 11. – c. 2713-2730. – doi: 10.18334/ce.14.11.111148.

6. Калистратова А.Т. Трансатлантическое партнерство: инвестиционные риски США и Китая // Экономические отношения. – 2021. – № 1. – c. 121-138. – doi: 10.18334/eo.11.1.111562.

7. Катасонов В.Ю. Хозяева денег. 100 – летняя история ФРС. - М.: Алистрорус, 2013. – 231 c.

8. Костин К.Б., Хомченко Е.А. Влияние пандемии COVID-19 на мировую экономику // Экономические отношения. – 2020. – № 4. – c. 961-980. – doi: 10.18334/eo.10.4.111372.

9. Печаткин В.В., Малышев Т.А. Конкурентоспособность реального сектора экономики США, Китая и России в условиях пандемии // Экономические отношения. – 1995. – № 2. – doi: 10.18334/eo.11.2.111995.

10. Board of Governors of the Federal Reserve System. Recent balance sheet trends. [Электронный ресурс]. URL: https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm (дата обращения: 20.04.2021).

11. Bureau of the Fiscal Service. Treasury Bulletin reports. [Электронный ресурс]. URL: https://www.fiscal.treasury.gov/reports-statements/treasury-bulletin/previous.html (дата обращения: 24.02.2021).

12. Federal Reserve Bank of ST. Louis (FRED). Economic Data. [Электронный ресурс]. URL: https://fred.stlouisfed.org/series/GFDEGDQ188S (дата обращения: 21.04.2021).

13. Sovereign Debt and Financing Recovery after the Covid-19 shock. Group of Thirty. [Электронный ресурс]. URL: https://group30.org/images/uploads/publications/G30_Sovereign_Debt_and_Financing_for_Recovery_after_the_COVID-19_Shock_1.pdf (дата обращения: 20.04.2021).

14. Structure of SDR composition in 2021. International Monetary Fund (IMF). [Электронный ресурс]. URL: https://www.imf.org/en/About/Factsheets/Sheets/2016/08/01/14/51/Special-Drawing-Right-SDR.

15. Luce Henry R. The American Century. Diplomatic History. Jstor.org. [Электронный ресурс]. URL: http://www.jstor.org/stable/24913736. (дата обращения: 19.04.2021).

16. Luce Henry R. The American Century. Diplomatic History. [Электронный ресурс]. URL: http://www.jstor.org/stable/24913736 (дата обращения: 19.04.2021).

17. Markus Leippold, Roger Rueegg How Rational and Competitive Is the Market for Mutual Funds? // Review of Finance. – 2020. – № 3. – p. 579-613. – doi: 10.1093/rof/rfz011.

18. Pechatkin V.V., Malysheva T.A. Konkurentosposobnost' real'nogo sektora ekonomiki SSHA, Kitaya i Rossii v usloviyakh pandemii // Ekonomicheskiye otnosheniya. – 2021. – № 2. – doi: 10.18334/eo.11.2.111995..

19. Holders of U.S treasuries. Securities Industry and Financial Markets Association (SIFMA). [Электронный ресурс]. URL: https://www.sifma.org/resources/archive/research/statistics (дата обращения: 24.04.2021).

20. Dynamics of DXY index 2021. Trading View. [Электронный ресурс]. URL: https://ru.tradingview.com/symbols/TVC-DXY (дата обращения: 20.04.2021).

21. USA Global Debt. Truth in Accounting. [Электронный ресурс]. URL: https://www.truthinaccounting.org/about/our_national_debt (дата обращения: 23.04.2021).

22. U.S current indicators. U.S Debt Clock. [Электронный ресурс]. URL: https://www.usdebtclock.org (дата обращения: 24.04.2021).

23. Portfolio Holdings of U.S securities. U.S Department of Treasury. [Электронный ресурс]. URL: https://home.treasury.gov/data/treasury-international-capital-tic-system-home-page/tic-forms-instructions/securities-b-portfolio-holdings-of-us-and-foreign-securities (дата обращения: 22.04.2021).

Страница обновлена: 10.01.2026 в 16:32:19

Download PDF | Downloads: 57

Prospects of the US economy in the context of its destructive dynamics

Ivanov A.L., Shustova I.S.Journal paper

Russian Journal of Innovation Economics

Volume 11, Number 2 (April-June 2021)

Abstract:

Prospects of the US economy in the conditions of its destructive dynamics are analyzed. The authors of the article justify that the prospects depend primarily on the constant demand for treasury bonds from foreign states and American economic agents. It is determined that the Federal Reserve System consistently monetizes the debts of the US economy under four quantitative easing programs. The authors' assessment of the debt burden of the US economy is given. This article is of both theoretical and practical interest to researchers in the field of international economic relations, as well as experts in the field of studying the US economy.

Keywords: US economy, global economy, US treasury security, quantitative easing, Federal Reserve System

JEL-classification: F33, F37, H63

References:

Andronova I.V., Dyuzheva N.V., Andronov K.A. (2020). Vneshnetorgovye otnosheniya Respubliki Koreya i SShA v usloviyakh razvitiya integratsionnyh protsessov [Foreign trade relations between the Republic of Korea and the United States in the context of the development of integration processes]. Bulletin of the Russianʼ University of Peoples Friendship. series: economics. 28 (4). 826-841. (in Russian). doi: 10.22363/2313-2329-2020-28-4-826-841.

Board of Governors of the Federal Reserve SystemRecent balance sheet trends. Retrieved April 20, 2021, from https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm

Bureau of the Fiscal ServiceTreasury Bulletin reports. Retrieved February 24, 2021, from https://www.fiscal.treasury.gov/reports-statements/treasury-bulletin/previous.html

Drobot E.V. (2020). Mirovaya ekonomika v usloviyakh pandemii COVID-19: itogi 2020 goda i perspektivy vosstanovleniya [Global economy in the context of the COVID-19 pandemic: results of 2020 and prospects for recovery]. Journal of International Economic Affairs. 10 (4). 937-960. (in Russian). doi: 10.18334/eo.10.4.111375.

Drobot E.V., Losinkova V.A., Pospelova A.L., Utyabaeva E.R., Fedash K.A. (2018). Obzor klyuchevyh podkhodov k klassifikatsii stran mira i sravnitelnyy analiz osnovnyh makroekonomicheskikh pokazateley vedushchikh mirovyh ekonomik [Review of key approaches to the classification of the countries of the world and a comparative analysis of the main macroeconomic indicators of the world''s leading economies]. Journal of International Economic Affairs. 8 (2). 105-138. (in Russian). doi: 10.18334/eo.8.2.39014.

Dynamics of DXY index 2021Trading View. Retrieved April 20, 2021, from https://ru.tradingview.com/symbols/TVC-DXY

Federal Reserve Bank of STLouis (FRED). Economic Data. Retrieved April 21, 2021, from https://fred.stlouisfed.org/series/GFDEGDQ188S

Holders of U.S treasuriesSecurities Industry and Financial Markets Association (SIFMA). Retrieved April 24, 2021, from https://www.sifma.org/resources/archive/research/statistics

Ivanov A.L., Shustova I.S. (2020). Krizis tekushchey mirovoy finansovoy sistemy i tsifrovye dengi kak neobkhodimyy perekhod k novoy globalnoy finansovoy modeli [The crisis of the current global financial system and digital money as a necessary transition into the new global financial model]. Creative economy. 14 (11). 2713-2730. (in Russian). doi: 10.18334/ce.14.11.111148.

Ivanov A.L., Shustova I.S. (2021). Issledovanie destruktivnoy dinamiki ekonomicheskoy politiki SShA v mirovom khozyaystve [Study of the destructive dynamics of US economic policy in the world economy]. Journal of International Economic Affairs. 11 (2). (in Russian). doi: 10.18334/eo.11.2.112021.

Kalistratova A.T. (2021). Transatlanticheskoe partnerstvo: investitsionnye riski SShA i Kitaya [The transatlantic partnership: the US and China's investment risks]. Journal of International Economic Affairs. 11 (1). 121-138. (in Russian). doi: 10.18334/eo.11.1.111562.

Katasonov V.Yu. (2013). Khozyaeva deneg. 100 – letnyaya istoriya FRS [Owners of money. 100-year history of the FRS] M.: Alistrorus. (in Russian).

Kostin K.B., Khomchenko E.A. (2020). Vliyanie pandemii COVID-19 na mirovuyu ekonomiku [Impact of the COVID-19 pandemic on the global economy]. Journal of International Economic Affairs. 10 (4). 961-980. (in Russian). doi: 10.18334/eo.10.4.111372.

Luce Henry R. The American Century. Diplomatic HistoryJstor.org. Retrieved April 19, 2021, from http://www.jstor.org/stable/24913736.

Luce Henry R. The American CenturyDiplomatic History. Retrieved April 19, 2021, from http://www.jstor.org/stable/24913736

Markus Leippold, Roger Rueegg (2020). How Rational and Competitive Is the Market for Mutual Funds? Review of Finance. 24 (3). 579-613. doi: 10.1093/rof/rfz011.

Pechatkin V.V., Malyshev T.A. (1995). Konkurentosposobnost realnogo sektora ekonomiki SShA, Kitaya i Rossii v usloviyakh pandemii [Competitiveness of the real sector of the US, China and Russia in the context of the pandemic]. Journal of International Economic Affairs. 11 (2). (in Russian). doi: 10.18334/eo.11.2.111995.

Pechatkin V.V., Malysheva T.A. (2021). Konkurentosposobnost' real'nogo sektora ekonomiki SSHA, Kitaya i Rossii v usloviyakh pandemii Ekonomicheskiye otnosheniya. 11 (2). doi: 10.18334/eo.11.2.111995..

Portfolio Holdings of U.S securitiesU.S Department of Treasury. Retrieved April 22, 2021, from https://home.treasury.gov/data/treasury-international-capital-tic-system-home-page/tic-forms-instructions/securities-b-portfolio-holdings-of-us-and-foreign-securities

Sovereign Debt and Financing Recovery after the Covid-19 shockGroup of Thirty. Retrieved April 20, 2021, from https://group30.org/images/uploads/publications/G30_Sovereign_Debt_and_Financing_for_Recovery_after_the_COVID-19_Shock_1.pdf

Structure of SDR composition in 2021International Monetary Fund (IMF). Retrieved from https://www.imf.org/en/About/Factsheets/Sheets/2016/08/01/14/51/Special-Drawing-Right-SDR

U.S current indicatorsU.S Debt Clock. Retrieved April 24, 2021, from https://www.usdebtclock.org

USA Global DebtTruth in Accounting. Retrieved April 23, 2021, from https://www.truthinaccounting.org/about/our_national_debt