Исследование деструктивной динамики экономической политики США в мировом хозяйстве

Иванов А.Л.1![]() , Шустова И.С.1

, Шустова И.С.1![]()

1 Российский университет дружбы народов, Россия, Москва

Скачать PDF | Загрузок: 34 | Цитирований: 2

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 2 (Апрель-июнь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46208404

Цитирований: 2 по состоянию на 24.01.2023

Аннотация:

В работе исследованы и раскрыты две актуальные проблемы. Первая связана с тем, что экономическая политика США на протяжении 45 лет имеет деструктивный характер. Вторая заключается в том, что в результате деструктивной динамики экономической политики США мировое хозяйство находится в кризисном состоянии, которое выражается в том, что фиатные деньги потеряли форму материального товара, превратились в «виртуальный товар» - деривативы, позволяющие спекулировать огромной массой несуществующих денег. В 2021 году вышеуказанные проблемы привели глобальную экономику к рекордным значениям мирового долга. В статье выявлены предпосылки возникновения деструктивной динамики экономической политики США в мировом хозяйстве. Произведена оценка ее современного состояния, что, в свою очередь, позволило определить и обосновать последствия для мирового хозяйства из-за деструктивной динамики экономической политики США.

Ключевые слова: экономическая политика США, мировое хозяйство, проблемы мирового хозяйства

JEL-классификация: F02, F33, F34, F62

Введение

Мировое хозяйство в 2021 г. оказалось в беспрецедентной точке развития как с экономического, так и с идеологического вектора. Более того, некоторые исследователи характеризуют данный период как «самый непредсказуемый в XXI веке» [9] (Kostin, Khomchenko, 2020). Например, Е.В. Дробот утверждает, что «COVID-19, распространившийся более чем в 200 странах, имеет огромные последствия для экономики как отдельных стран, так и всего мира». [4] (Drobot, 2020). Кризис, связанный с пандемией COVID-19, несомненно, стал центральным экономическим и политическим событием в глобальном масштабе. Однако авторы в данной статье обращают особенное внимание на то, что пандемия COVID-19 не должна являться «дымовой завесой», ведь в мировом хозяйстве присутствуют фундаментальные экономические проблемы, которые в один день могут привести к очередному экономическому потрясению.

Актуальность и проблематика работы обуславливается тем, что на протяжении 45 лет главная цель экономической политики США – государства, которое является локомотивом, определяющим вектор развития мирового хозяйства, заключается исключительно в накоплении и преумножении богатства, то есть хрематистике в глобальных масштабах.

Как следствие деструктивной динамики экономической политики США возникла еще одна фундаментальная проблема мирового хозяйства, заключающаяся в том, что мировые (фиатные) деньги потеряли форму материального товара, превратились в «виртуальный товар» – деривативы, позволяющие спекулировать огромной массой несуществующих и никем не заработанных денег, что в 2021 г. привело мировое хозяйство и его участников к рекордным значениям мирового долга, по которым страны уже не в состоянии расплатиться.

В работе исследуется деструктивная сторона экономической политики США. Еще в IV веке до н. э. Аристотель впервые обратил внимание на иррациональную сторону – зазеркалье экономической деятельности государства. Исследование проблем мировой экономики, а также кризисного, деструктивного состояния экономической политики США имеет место как в отечественных, так и в зарубежных научных трудах [1, 3, 4, 10, 13] (Grishchenko, 2019; Drobot, 2020; Lebedeva, 2020).

Авторами выдвигается гипотеза, заключающаяся в том, что экономическая политика США на протяжении 45 лет имеет деструктивный характер, который в 2021 г. выражается в исторически негативных и деструктивных значениях платежного баланса, показателях государственного долга, дефицита бюджета, уровне ключевой ставки, проценте безработицы.

Цель работы состоит в доказательстве того, что экономическая политика США имеет деструктивную динамику, а также в выявлении предпосылок ее возникновения, оценке современного состояния, а также определении последствий для мирового хозяйства в рамках имплементации США деструктивной экономической политики.

Научная новизна исследования состоит в том, что с помощью исследования внутренней и внешней долговой нагрузки развитых и развивающихся стран, авторами впервые выявлен парадокс мирового хозяйства, в рамках которого государства с развитой экономикой имеют долговую нагрузку больше, чем страны с развивающейся или переходной экономикой.

Предпосылки возникновения деструктивной динамики экономической политики США в мировом хозяйстве

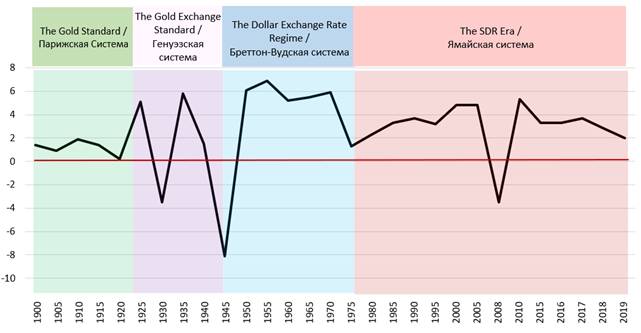

Вопрос возникновения и определения предпосылок деструктивной динамики экономической политики США тесно связан с изменением мировых финансовых систем – базиса мировой экономки. Основываясь на проведенном ранее авторами исследовании [6] (Ivanov, Shustova, 2020), можно сделать вывод, что США на протяжении эволюции четырех финансовых систем занимали ключевую роль в рамках перехода от одной модели к другой. Более того, главная задача для США заключалась в том, чтобы стать «мировым финансовым центром».

Важным моментом для формирования деструктивной экономической политики, по мнению авторов, являлся 1971 год, когда Р. Никсон фактически объявил США «золотым банкротом» [11] (Rimini, 2020). Другими словами, связка «доллар – золото», являющаяся главным механизмом Бреттон-Вудской системы, оказалась неактуальна, а главное, экономически и стратегически нецелесообразна для США [8] (Katasonov, 2014). Именно поэтому в течение 5 лет (с 1971 по 1976 г.) США подготавливали новую мировую финансовую систему, которая в итоге позволила снять «золотой тормоз», то есть отказаться от золотого обеспечения.

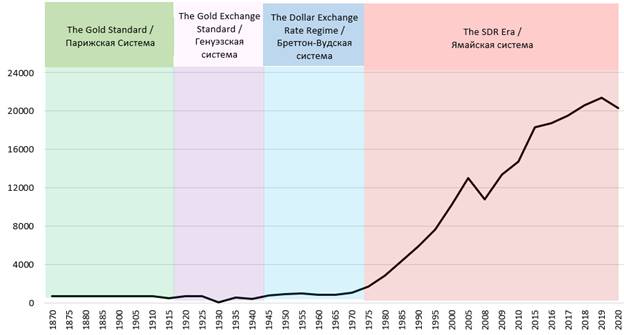

Рисунок 1, на котором представлена динамика ВВП США с 1870 по 2020 г. в трлн долларов, а также этапы эволюции мировой финансовой системы, доказывает, что 1976 г. явился переломным как для США, так и для мирового хозяйства в целом, поскольку именно в этот год началось формирование деструктивной экономической политики США.

Рисунок 1. Динамика ВВП США c 1870 г. по 2020 г. в трлн долл.

Figure 1. Dynamics of US GDP from 1870 to 2020 in trillion dollars

Источник: Federal Reserve Bank of St. Louis и The OECD Development Centre. The World Economy. Edition 1: A Millennial Perspective and Edition 2: Historical Statistics. Paperback by Angus Maddison.

С помощью данных рисунка 1 можно проследить экспоненциальный рост ВВП с 2 трлн долларов в 1976 г. до 24 трлн долларов в 2020 году. В 1976 г. США официально «сняли золотой тормоз», отказавшись от золотого обеспечения в рамках хозяйственных отношений в пользу фиатных денег и доллара в качестве мировой валюты платежа. Примечательно, что слово fiat c латинского переводится как «пусть будет так» [1]. Однако с 1976 г. США изменили курс от собственных производственных мощностей, начав печатать необеспеченные фиатные деньги, исходя из любых экономических обстоятельств, что стало негативно сказываться на ключевых экономических индикаторах данного государства.

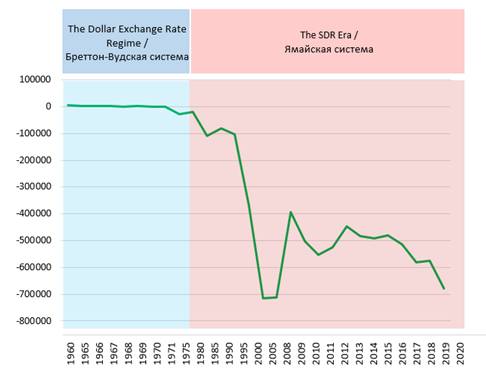

На рисунке 2 представлена динамика платежного баланса США, который с 1976 г. имеет отрицательные значения, а в 2020 г. негативное значение платежного баланса США достигло 679,950 млрд долларов. Данные рисунка 2 еще раз подтверждают заявленную авторами гипотезу, что экономическая политика США начиная с 1976 г. имеет деструктивную динамику.

Рисунок 2. Динамика значения платежного баланса США с 1960 по 2020 г., млрд долл.

Figure 2. Dynamics of the value of the US balance of payments from 1960 to 2020, billion US dollars

Источник: Bureau of Economic Analysis of U.S Department of Commerce.

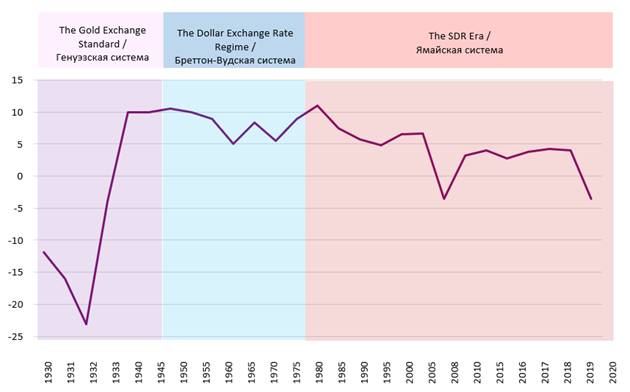

На рисунке 3 продемонстрирована динамика ВВП США в %, которая позволяет исследовать динамику ключевых хозяйственных событий США.

Рисунок 3. Динамика ВВП США с 1930 по 2020 г., %

Figure 3. Dynamics of US GDP from 1930 to 2020, %

Источник: Federal Reserve Bank of St. Louis.

Исходя из данных рисунка 3 можно отметить, что в период Великой депрессии в 1932 г. ВВП США упал на рекордное значение – 23,1%. Следует определить, что причиной Великой депрессии стали «ревущие двадцатые» (период 1920-х гг. в США), а главной причиной данного кризиса была экономическая политика Федеральной резервной системы (ФРС). «В течение 20-х годов денежная эмиссия в США увеличилась на 60%, а ФРС отпустила педаль «золотого тормоза», понижая процент покрытия денежной эмиссии золотом. Деньги банков стали дешевыми и их становилось все больше, но сами деньги шли не на экспансию производства, а на спекуляции с биржевыми инструментами» [7] (Katasonov, 2013).

Примечательно, что за несколько дней до краха экономики США экономист И. Фишер сказал: «США маршируют по высокогорному плато процветания» [2] (Guriev, 2020). Иными словами, деструктивная экономическая политика США с 1929 по 1933 г. имела оттенки текущей экономической политики – «власти денег», а главную роль в Великой депрессии сыграла ФРС. Однако в вышеуказанный период у США было ограничение, связанное с «золотым тормозом», которого на 2021 г. попросту нет.

Следующим фундаментальным кризисом экономики США, а как результат – всего мирового хозяйства, стал ипотечный кризис, который в 2008 г. обвалил экономику США на 2,5%. Кроме того, ипотечный кризис, начавшийся в 2007 г., вывел деструктивную экономическую политику, утвержденную США в 1976 г., на беспрецедентный уровень за счет имплементации новых инструментов и деструктивных экономических программ – количественных смягчений, которые будут рассмотрены в следующем разделе.

Оценка современного состояния деструктивной динамики экономической политики США в мировом хозяйстве

«Мировая экономика представляет собой динамичный механизм» [5] (Drobot, Losinkova, 2018). Однако также стоит оценивать характер данной динамики для мирового хозяйства.

В начале кризиса 2008 г. руководитель ФРС Б. Бернанке заявил: «Если у США появятся проблемы с денежной массой, то ФРС может разбросать доллары с вертолетов» [14] (Dimitri, Papadimitriou, Michalis Nikiforos, Zezza, 2020). Именно поэтому количественные смягчения называют «вертолетными деньгами» [13]. В результате ипотечного краха во множестве банков в США образовались «дыры» с «плохими ипотечными облигациями», так как американцы брали ипотеку под плавающую ставку под залог своего дома. Кроме того, три главных рейтинговых агентства в США намеренно завышали оценки ипотечных бумаг, тем самым покрывая громадный финансовый пузырь. Существовала синергия банков и рейтинговых агентств. В результате из-за неплатежеспособности граждан банки оказались с «пустыми домами» по всей территории США, которые они не могли записать себе в активы с учетом наступающего экономического коллапса, а спрос на дома отсутствовал.

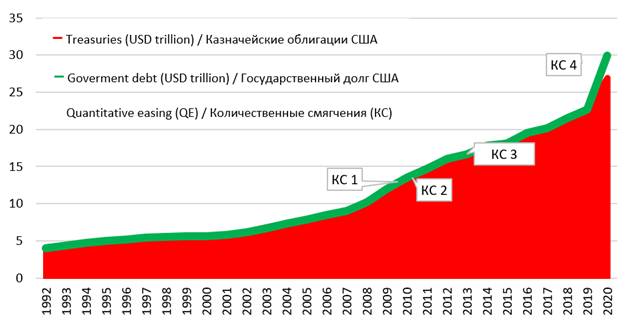

Вот почему были придуманы четыре специальные программы количественных смягчений. В рамках этих программ печатается огромное количество необеспеченной денежной массы, которая создает дополнительные резервы для банковской системы. Министерство финансов США попросту продает казначейские долговые обязательства – облигации на мировых рынках через аукционы для всех желающих, в том числе для страховых компаний, фондов, иностранных государств и т. д. На рисунке 4 представлены программы количественных смягчений – КС 1 (конец 2008 г. – март 2010 г.), КС 2 (3 ноября 2010 г. – июнь 2011 г.), КС 3 (сентябрь 2012 г. – 29 октября 2014 г.) и КС 4 (15 марта 2020 г.– ноябрь 2020 г.).

Рисунок 4. Динамика выпуска казначейских облигаций США и динамика роста государственного долга США в трлн долларов с 1992 по 2020 г.

Figure 4. Dynamics of the issue of US Treasury bonds and the dynamics of the growth of US government debt in trillions of dollars from 1992 to 2020.

Источник: Official website of the USA government и Bureau of the USA Fiscal Service.

Исходя из данных рисунка 4 можно сделать вывод, что динамика объема выпуска казначейских облигаций обуславливается ростом государственного долга США, так как на графике видно, что значения с 1992 до 2020 г. практически одинаковые. Кроме того, в период четырех программ КС объем выпуска казначейских облигаций увеличивался, как и рост государственного долга США, который в 2020 г. достиг 30 трлн долларов. Таким образом, бюджетные дыры государственного долга «закрываются» выпуском и продажей казначейских облигаций на мировых рынках через аукционы.

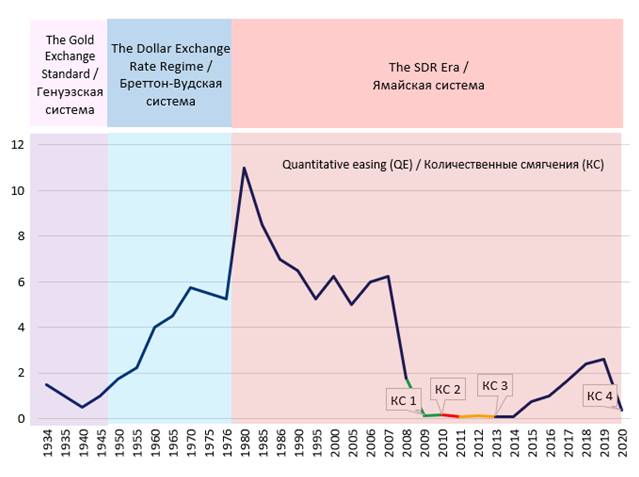

Еще одним параметром деструктивной динамики экономической политики США является то, что ключевой постулат об управлении экономикой с помощью ключевой ставки – делать деньги «дешевыми и «дорогими» – фактически исчерпал себя. В условиях, когда денежная масса насчитывает триллионы долларов, денег появилось столько, что ключевая ставка ФРС оказались на нулевом уровне (рис. 5).

Рисунок 5. Динамика уровня ключевой ставки ФРС с 1934 по 2020 г., %

Figure 5. Dynamics of the Fed's key rate level from 1934 to 2020, %

Источник: Federal Reserve Bank of St. Louis.

Исходя из данных на рисунке 5 можно сделать вывод, что с отказом от «золотого тормоза» в 1976 г. уровень ключевой ставки ФРС начал снижение с 10,5% в 1980 г. до практически отрицательных значений при введении Программы количественных смягчений 1 в 2008 г. Кроме того, отрицательная ключевая ставка – это еще один признак деструктивной динамики экономической политики США, ведь переход на отрицательные ставки (практически бесплатные деньги), прежде всего, противоречит фундаментальным принципам капитализма с понятиями ссудного процента и денежного капитала.

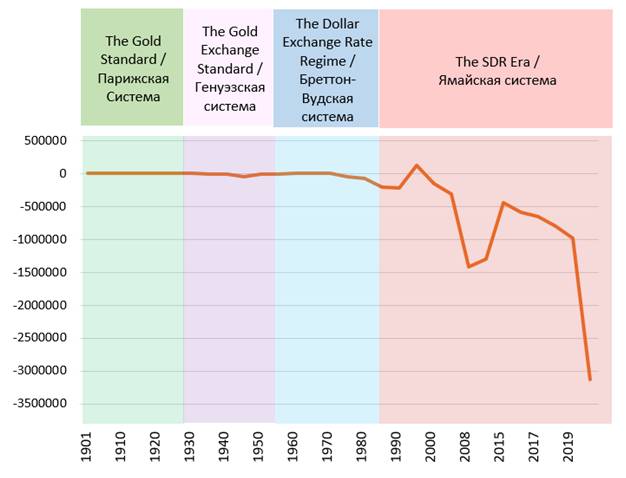

На рисунке 6 представлена динамика бюджета США в трлн долларов с 1901 по 2020 г.

Рисунок 6. Динамика бюджета США с 1901 по 2020 г. в трлн долл.

Figure 6. Dynamics of the US budget from 1901 to 2020 in trillions of dollars

Источник: Federal Reserve Bank of St. Louis.

Из данных рисунка 6 видно, что с отказом от золотого обеспечения в 1976 г. США фактически «развязали себе руки», взяв на себя огромное количество обязательств, как результат, дефицит бюджета США имеет отрицательные значения на протяжении 45 лет, что в 2020 г. привело к рекордному за 120 лет дефициту бюджета США в 3,1 трлн долларов.

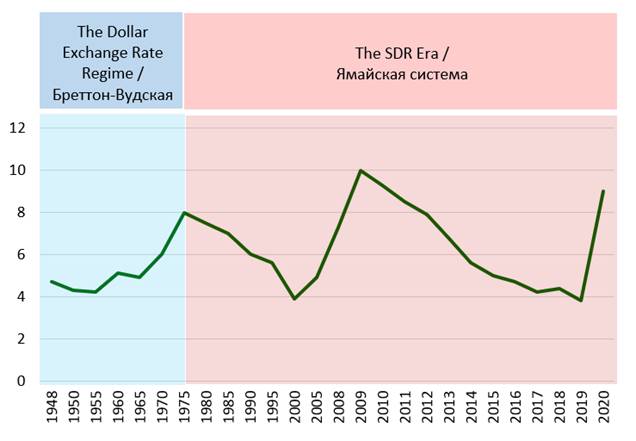

Еще один важный параметр, который позволит определить современное состояние экономики США, – это уровень безработицы (рис. 7).

Рисунок 7. Динамика уровня безработицы в США с 1948 по 2020 г., %

Figure 7. Dynamics of the US unemployment rate from 1948 to 2020, %

Источник: Reserve Bank of St. Louis.

Исходя из данных рисунка 7 можно сделать вывод, о том, что в результате пандемии уровень безработицы в США в 2020 г. составил 9,8%. Однако значение безработицы 2020 г. близко к структурной по причине того, что множество предприятий малого и среднего бизнеса попросту закрылись в результате локдаунов и сложно предугадать, смогут ли данные предприятия возобновить деловую активность. В углубленном исследовании о рынке труда США утверждается, что «вспышка COVID-19 в Соединенных Штатах оказала беспрецедентное воздействие на рынок труда в краткосрочном периоде» [3].

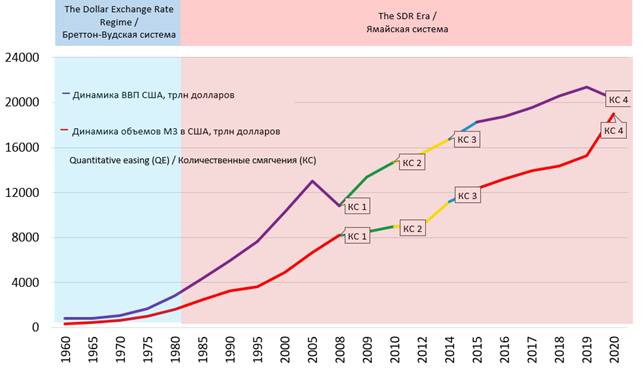

После исследования иррациональной – деструктивной стороны экономической политики США – следует определить природу экспоненциального ВВП США (рис. 8).

Рисунок 8. Сравнение Динамики ВВП США и динамики объемов агрегата денежной массы M3 c 1960 по 2020 г. в США, трлн долл.

Figure 8. Comparison of the dynamics of US GDP and the dynamics of the volume of the M3 money supply aggregate from 1960 to 2020 in the US, trillion US dollars

Источник: Federal Reserve Bank of St. Louis, The OECD Development Centre.

Исходя из данных рисунка 8 можно сделать вывод, что экспоненциальный рост ВВП США в результате утверждения Ямайской мировой финансовой системы в 1976 г., обусловлен не ростом производства, а исключительно за счет эмиссии и последующих спекуляций огромного количества необеспеченных «вертолетных и кредитных» денег в рамках четырех программ количественных смягчений, а также выпуска казначейских облигаций Министерством финансов США (агрегат денежной массы М3 – крупные и долгосрочные депозиты, облигации государственного займа), которые затем скупают фонды, страховые компании, иностранные государства, а также ФРС, которая монетизирует долги правительства США.

Принимая во внимание тот факт, что ВВП – сумма произведенных, но не проданных еще товаров и услуг, значение ВВП США в действительности в два раза меньше, чем агрегат денежной массы M3, что еще раз доказывает о том, что экспоненциальный рост ВВП США – это «красивая обертка», за которой скрывается деструктивная и иррациональная экономическая политика.

Последствия деструктивной динамики экономики США для мирового хозяйства

«США – государство, которое является локомотивом, определяющим вектор развития и состояния мирового хозяйства» [10] (Lebedeva, 2020). Кроме того, как было выявлено ранее, США сыграли центральную роль при утверждении четырех мировых финансовых систем – базиса мирового хозяйства. В рамках статьи авторы обосновали, что экономическая политика США имеет деструктивную динамику на протяжении 45 лет. Возникает вопрос, а в каком же состоянии находится мировая экономика, принимая во внимание тот факт, что ее главный локомотив – США фактически «буксует»?

Авторы полагают, что в результате деструктивной динамики экономической политики США и перехода в 1976 г. к фиатным деньгам, возникла еще одна фундаментальная проблема мирового хозяйства, заключающаяся в том, что мировые деньги потеряли форму материального товара, превратились в «виртуальный товар» – деривативы, позволяющие спекулировать огромной массой несуществующих и никем не заработанных денег. Данный тезис был успешно подтвержден в предыдущем исследовании авторов, где было выявлено, что сегодня «происходит беспрецедентный и безудержный рост денежной массы, в частности, деривативов – несуществующих денег, объемы которых в мировой экономике в 2020 г. cоставили 650 млрд долларов, что в 6,5 раз превышает объем мирового ВВП, который в 2020 г. равнялся 87 млрд долларов» [6] (Ivanov, Shustova, 2020). Однако даже такого количества необеспеченной денежной массы не хватает для покрытия глобальных долгов (рис. 9).

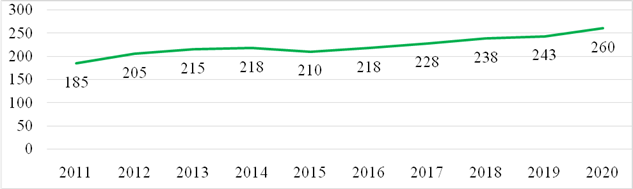

Рисунок 9. Динамика роста мирового долга с 2011 по 2020 г. в млрд долл.

Figure 9. Dynamics of global debt growth from 2011 to 2020, in billions of US dollars

Источник: Institute of International Economy.

Исходя из данных рисунка 9 можно сделать вывод, что рост мирового долга растет экспоненциальными темпами, что сопровождается рекордными значениями в 260 млрд долларов в 2020 г., или 331% от мирового ВВП. Получается, что сегодня мировая экономика и ее участники занимают у себя и будущих поколений, ведь долг – это материальные блага, которые недополучат будущие поколения (рис. 10).

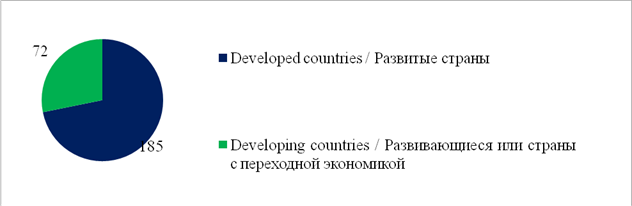

Рисунок 10. Структура мирового долга в 2020 году в млрд долл.

Figure 10. The structure of the global debt in 2020 in billions of dollars

Источник: Institute of International Economy.

Согласно данным Института международной экономики, 185,4 млрд из 258 млрд долларов мирового долга в 2020 г. приходятся на развитые страны, в то время как на долю развивающихся относится только 72,6 млрд долларов. Далее исследуем внутреннюю и внешнюю долговую нагрузки ведущих стран мирового хозяйства по состоянию на март 2021 г. (табл.).

Таблица

Анализ внутренней и внешней долговой нагрузки ведущих стран по состоянию на апрель 2021 г.

Table

Analysis of the domestic and foreign debt burden of the leading countries as of April 2021

|

Страна

|

ВВП

в трлн долларов

|

Государственный

долг в трлн долларов

|

Уровень

государственного долга к ВВП в %

|

Уровень

внешнего долга к ВВП в %

|

|

США

|

21,

466 831

|

27, 893 981

|

131,2

|

128,7

|

|

Япония

|

5, 394 758

|

14, 595 378

|

270,5

|

78,9

|

|

Германия

|

3, 795 507

|

3, 193 512

|

84,1

|

168,7

|

|

Великобритания

|

3, 284 076

|

3, 601 100

|

108,9

|

312,3

|

|

Франция

|

2, 703 040

|

3, 165 720

|

117,2

|

249,7

|

|

Индия

|

3,

097 714

|

2, 511 414

|

81,1

|

20,2

|

|

Китай

|

14, 817 143

|

7, 962 401

|

53,3

|

12,8

|

|

Россия

|

1, 667 830

|

305, 756

|

18,3

|

38,4

|

|

Саудовская

Аравия

|

843, 486

|

160, 873

|

19,1

|

29,8

|

|

Южная

Корея

|

1, 760 985

|

784, 177

|

44,6

|

27,1

|

Исходя из данных таблицы, можно сделать вывод, что все развитые страны имеют огромную долговую внутреннюю и внешнюю нагрузку. Ситуация с внешним долгом образуется, когда деньги взяты в долг и истрачены, но эквивалент истраченных денег не создан, то есть все ресурсы истрачены безвозвратно. Долг, в том числе внешний, – то, что тратится без всякого эквивалента. Вышеуказанные значения по проценту внешнего долга стран – лидеров мирового хозяйства приводят к тому, что если кто-то из них «споткнется» об очередной финансовый кризис, то случится эффект домино наподобие всемирного экономического кризиса 2008 г. Более того, исследования утверждают, что если внешней долг страны превышает 80%, то данное значение является критическим (рис. 11), что еще раз говорит о кризисном состоянии мирового хозяйства и его локомотива США.

Рисунок 11. Уровень риска экономики страны, связанный с критическими значениями по внешнему долгу, %

Figure 11. The level of risk of the country's economy associated with critical values for external debt, %

Источник: Institute of International Economy.

Исходя из данных таблицы и рисунка 10, можно выявить парадокс мирового хозяйства, заключающийся в том, что развитые страны, которые в экономической теории должны быть локомотивом процветания мирового хозяйства, имеют долговую нагрузку больше, чем страны с развивающейся или переходной экономикой. Более того, долговая нагрузка развитых стран, в особенности США, находится на критических значениях.

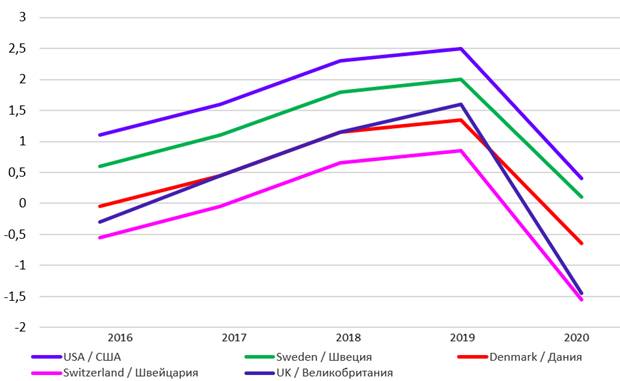

Еще одним последствием деструктивной динамики экономической политики США является то, что ключевой постулат «управление экономикой с помощью ключевой ставки, делая деньги дешевыми и дорогими» фактически исчерпал себя. В условиях, когда денежная масса насчитывает триллионы долларов, денег появилось столько, что ключевые ставки большинства развитых стран оказались на нулевом уровне (рис. 12).

Рисунок 12. Уровень ключевой ставки в развитых странах с 2016 по 2020 г., %

Figure 12. Key rate level in developed countries from 2016 to 2020, %

Источник: European Central Bank statistics и Federal Reserve Bank of St. Loui.

Отрицательный уровень ключевой ставки – еще один признак кризиса и «перепроизводства денег» в рамках деструктивной динамики экономической политики США в мировом хозяйстве, ведь введение отрицательной ключевой ставки, прежде всего, противоречит фундаментальным принципам капитализма с понятиями ссудного процента и денежного капитала.

Наконец, переход в 1976 г. к необеспеченным фиатным деньгам, несмотря на экспоненциальный рост мирового ВВП, стал провоцировать неопределенность экономических отношений (рис. 13).

Рисунок 13. Динамика мирового ВВП с 1990 по 2019 г., %

Figure 13. Global GDP dynamics from 1990 to 2019, %

Источник: World bank indicators (2021) & The world economy by OECD and A. Maddison (2007).

Исходя из данных рисунка 13, можно сделать вывод, что Ямайская мировая финансовая модель, локомотивом и идеологом которой является США, нестабильна, провоцирует кризисы, создает беспрецедентный уровень долговой нагрузки, способствует «перепроизводству денег» и приводит к сильной взаимозависимости стран-участниц, что создает эффект домино при малейшем экономическом дисбалансе.

Заключение

В рамках исследования выявлены предпосылки возникновения деструктивной динамики экономической политики США – государства, которое является локомотивом, определяющим вектор развития мирового хозяйства. Следом произведена оценка ее современного состояния, что, в свою очередь, позволило определить и обосновать последствия для мирового хозяйства из-за деструктивной динамики экономической политики США.

Таким образом, с помощью анализа динамики ключевых хозяйственных индикаторов США гипотеза, выдвинутая в рамках исследования, успешно подтверждена, было выявлено и доказано, что экономическая политика США на протяжении 45 лет имеет деструктивный характер. Более того, авторы также обосновали, что в результате деструктивной динамики экономической политики США возникла еще одна фундаментальная проблема, заключающаяся в том, что мировые (фиатные) деньги потеряли форму материального товара, превратились в «виртуальный товар» – деривативы, позволяющие спекулировать огромной массой несуществующих и никем не заработанных денег, что в 2021 году привело мировое хозяйство и его участников к рекордным значениям мирового долга.

Выявлен парадокс мирового хозяйства, заключающийся в том, что развитые страны, которые в экономической теории должны быть локомотивом процветания мирового хозяйства, имеют долговую нагрузку больше, чем страны с развивающейся или переходной экономикой. Сделан вывод, что Ямайская мировая финансовая модель, локомотивом и идеологом которой являются США, нестабильна, провоцирует кризисы, создает беспрецедентный уровень долговой нагрузки, способствует «перепроизводству денег» и приводит к сильной взаимозависимости стран-участниц, что создает эффект домино при малейшем экономическом дисбалансе.

|

БЛАГОДАРНОСТИ:

Авторы выражают особую благодарность Благотворительному фонду Владимира Потанина, в частности, именной стипендиальной программе Фонда за оказанную финансовую поддержку при написании настоящей статьи. |

Источники:

2. Гуриев С.М. Мифы экономики. Заблуждения и стереотипы, которые распространяют СМИ и политики. - М.: Манн, Иванов и Фербер, 2020. – 86 c.

3. Дробот Е.В. Влияние пандемии COVID-19 на рынок труда США // Экономика труда. – 2020. – № 7. – c. 577-588. – doi: 10.18334/et.7.7.110715.

4. Дробот Е.В. Мировая экономика в условиях пандемии COVID-19: итоги 2020 года и перспективы восстановления // Экономические отношения. – 2020. – № 4. – c. 937-960. – doi: 10.18334/eo.10.4.111375.

5. Дробот Е.В., Лосинкова В.А., Поспелова А.Л., Утябаева Э.Р., Федаш К.А. Обзор ключевых подходов к классификации стран мира и сравнительный анализ основных макроэкономических показателей ведущих мировых экономик // Экономические отношения. – 2018. – № 2. – c. 105-138. – doi: 10.18334/eo.8.2.39014.

6. Иванов А.Л., Шустова И.С. Кризис текущей мировой финансовой системы и цифровые деньги как необходимый переход к новой глобальной финансовой модели // Креативная экономика. – 2020. – № 11. – c. 2713-2730. – doi: 10.18334/ce.14.11.111148.

7. Катасонов В.Ю. Хозяева денег. 100 – летняя история ФРС. - М.: Алистрорус, 2013. – 76 c.

8. Катасонов В.Ю. Бреттон-Вудс: ключевое событие новейшей финансовой истории. - М.: Кислород, 2014. – 43 c.

9. Костин К.Б., Хомченко Е.А. Влияние пандемии COVID-19 на мировую экономику // Экономические отношения. – 2020. – № 4. – c. 961-980. – doi: 10.18334/eo.10.4.111372.

10. Лебедева Л.Ф. США: экономический аспект политики «национального эгоизма» в условиях пандемии // Контуры глобальных трансформаций: политика, экономика, право. – 2020. – № 5. – c. 145-157. – doi: 10.23932/2542-0240-2020-13-5-9.

11. Римини Р. Краткая история США. - М.: КоЛибри, Азбука-Аттикус, 2020. – 167 c.

12. Bureau of Economic Analysis of U.S Department of Commerce. U.S trade in goods and services historical data. Bea.gov. [Электронный ресурс]. URL: https://www.bea.gov/data/intl-trade-investment/international-trade-goods-and-services (дата обращения: 12.04.2021).

13. Carter Thomas J., Mendes Rhys R. The power of helicopter money revisited: A new Keynesian perspective, Bank of Canada Staff Discussion Paper, No. 2020-1, Bank of Canada, Ottawa. - 2020

14. Dimitri B., Papadimitriou, Michalis Nikiforos, Gennaro Zezza Levy Economics Institute. Prospects and challenges for the USA economy: 2020 and Beyond. Levyinstitute.org. [Электронный ресурс]. URL: http://www.levyinstitute.org/pubs/sa_jan_20.pdf (дата обращения: 07.04.2021).

15. European Central Bank Statistics. [Электронный ресурс]. URL: https://www.ecb.europa.eu/stats/financial_markets_and_interest_rates/long_term_interest_rates/html/index.en.html (дата обращения: 09.04.2021).

16. Federal Reserve Bank of ST. Louis (FRED). Economic Data. [Электронный ресурс]. URL: https://fred.stlouisfed.org/searchresults?st=GDP+USA (дата обращения: 07.04.2021).

17. Global Sovereign Debt Monitor. Erlassjahr.de. [Электронный ресурс]. URL: https://erlassjahr.de/wordpress/wp-content/uploads/2020/05/Global-Sovereign-Debt-Monitor_2020.pdf (дата обращения: 09.04.2021).

18. USA Gold Reserves. Global Economic Data, Indicators and Charts (CEIC). [Электронный ресурс]. URL: https://www.ceicdata.com/en/indicators (дата обращения: 17.04.2021).

19. Official Web Site of the U.S Government. Fiscal Data. [Электронный ресурс]. URL: https://fiscaldata.treasury.gov/datasets/historical-debt-outstanding/historical-debt-outstanding (дата обращения: 16.04.2021).

20. Official Web Site of the U.S Government. [Электронный ресурс]. URL: https://fiscaldata.treasury.gov/datasets/historical-debt-outstanding/historical-debt-outstanding (дата обращения: 16.04.2021).

21. OECD Development Centre. The World Economy. Volume 1: A Millennial Perspective and Volume 2: Historical Statistics. Paperback by Angus Maddison. - 2007

22. World Bank Data. [Электронный ресурс]. URL: https://data.worldbank.org/indicator/NY.GDP.MKTP.PP.KD (дата обращения: 12.04.2021).

23. World Debt Clock. [Электронный ресурс]. URL: https://usdebtclock.org/world-debt-clock.html (дата обращения: 16.04.2021).

Страница обновлена: 15.11.2025 в 16:38:55

Download PDF | Downloads: 34 | Citations: 2

Studying the destructive dynamics of US economic policy in the world economy

Ivanov A.L., Shustova I.S.Journal paper

Journal of International Economic Affairs

Volume 11, Number 2 (April-June 2021)

Abstract:

Two actual problems are examined and disclosed in the article. The first one is due to the fact that the US economic policy has been destructive for 45 years. The second one is that as a result of the destructive dynamics of US economic policy, the world economy is in a state of crisis, which is expressed in the fact that fiat money has lost the form of a material commodity, turned into a virtual commodity - derivatives that allow to speculate on a huge mass of non-existent money. In 2021, the above problems drove the global economy to record levels of global debt. The prerequisites for the emergence of destructive dynamics of US economic policy in the world economy are revealed. An assessment of its current state was made, which, in turn, allowed to determine and justify the consequences for the world economy due to the destructive dynamics of US economic policy.

Keywords: US economic policy, world economy, world economy problems

JEL-classification: F02, F33, F34, F62

References:

Bureau of Economic Analysis of U.S Department of Commerce. U.S trade in goods and services historical dataBea.gov. Retrieved April 12, 2021, from https://www.bea.gov/data/intl-trade-investment/international-trade-goods-and-services

Dimitri B., Papadimitriou, Michalis Nikiforos, Gennaro Zezza Levy Economics Institute. Prospects and challenges for the USA economy: 2020 and BeyondLevyinstitute.org. Retrieved April 07, 2021, from http://www.levyinstitute.org/pubs/sa_jan_20.pdf

Drobot E.V. (2020). Mirovaya ekonomika v usloviyakh pandemii COVID-19: itogi 2020 goda i perspektivy vosstanovleniya [Global economy in the context of the COVID-19 pandemic: results of 2020 and prospects for recovery]. Journal of International Economic Affairs. 10 (4). 937-960. (in Russian). doi: 10.18334/eo.10.4.111375.

Drobot E.V. (2020). Vliyanie pandemii COVID-19 na rynok truda SShA [The impact of the pandemic COVID-19 on the US labour market]. Russian Journal of Labor Economics. 7 (7). 577-588. (in Russian). doi: 10.18334/et.7.7.110715.

Drobot E.V., Losinkova V.A., Pospelova A.L., Utyabaeva E.R., Fedash K.A. (2018). Obzor klyuchevyh podkhodov k klassifikatsii stran mira i sravnitelnyy analiz osnovnyh makroekonomicheskikh pokazateley vedushchikh mirovyh ekonomik [Review of key approaches to the classification of the countries of the world and a comparative analysis of the main macroeconomic indicators of the world''s leading economies]. Journal of International Economic Affairs. 8 (2). 105-138. (in Russian). doi: 10.18334/eo.8.2.39014.

European Central Bank Statistics. Retrieved April 09, 2021, from https://www.ecb.europa.eu/stats/financial_markets_and_interest_rates/long_term_interest_rates/html/index.en.html

Federal Reserve Bank of ST. Louis (FRED). Economic Data. Retrieved April 07, 2021, from https://fred.stlouisfed.org/searchresults?st=GDP+USA

Global Sovereign Debt MonitorErlassjahr.de. Retrieved April 09, 2021, from https://erlassjahr.de/wordpress/wp-content/uploads/2020/05/Global-Sovereign-Debt-Monitor_2020.pdf

Grischenko V. (2019). Fiatnye dengi. Analiticheskaya zapiska [Fiat money. Analytical note] Tsentralnyy bank Rossiyskoy Federatsii. (in Russian).

Guriev S.M. (2020). Mify ekonomiki. Zabluzhdeniya i stereotipy, kotorye rasprostranyayut SMI i politiki [Myths of the economy. Misconceptions and stereotypes spread by the media and politicians] M.: Mann, Ivanov i Ferber. (in Russian).

Ivanov A.L., Shustova I.S. (2020). Krizis tekushchey mirovoy finansovoy sistemy i tsifrovye dengi kak neobkhodimyy perekhod k novoy globalnoy finansovoy modeli [The crisis of the current global financial system and digital money as a necessary transition into the new global financial model]. Creative economy. 14 (11). 2713-2730. (in Russian). doi: 10.18334/ce.14.11.111148.

Katasonov V.Yu. (2013). Khozyaeva deneg. 100 – letnyaya istoriya FRS [Owners of money. 100-year history of the FRS] M.: Alistrorus. (in Russian).

Katasonov V.Yu. (2014). Bretton-Vuds: klyuchevoe sobytie noveyshey finansovoy istorii [Bretton Woods: a key event in recent financial history] M.: Kislorod. (in Russian).

Kostin K.B., Khomchenko E.A. (2020). Vliyanie pandemii COVID-19 na mirovuyu ekonomiku [Impact of the COVID-19 pandemic on the global economy]. Journal of International Economic Affairs. 10 (4). 961-980. (in Russian). doi: 10.18334/eo.10.4.111372.

Lebedeva L.F. (2020). SShA: ekonomicheskiy aspekt politiki «natsionalnogo egoizma» v usloviyakh pandemii [United states: «national egoism» policy under the COVID-19 pandemic]. Kontury globalnyh transformatsiy: politika, ekonomika, pravo. 13 (5). 145-157. (in Russian). doi: 10.23932/2542-0240-2020-13-5-9.

Official Web Site of the U.S Government. Retrieved April 16, 2021, from https://fiscaldata.treasury.gov/datasets/historical-debt-outstanding/historical-debt-outstanding

Official Web Site of the U.S GovernmentFiscal Data. Retrieved April 16, 2021, from https://fiscaldata.treasury.gov/datasets/historical-debt-outstanding/historical-debt-outstanding

Rimini R. (2020). Kratkaya istoriya SShA [A Brief History of the United States] M.: KoLibri, Azbuka-Attikus. (in Russian).

USA Gold ReservesGlobal Economic Data, Indicators and Charts (CEIC). Retrieved April 17, 2021, from https://www.ceicdata.com/en/indicators

World Bank Data. Retrieved April 12, 2021, from https://data.worldbank.org/indicator/NY.GDP.MKTP.PP.KD

World Debt Clock. Retrieved April 16, 2021, from https://usdebtclock.org/world-debt-clock.html