Прогноз и рекомендации по развитию жилищной сферы как сектора российской экономики на основании итогов 2019 года

Стерник С.Г.1, Гареев И.Ф.2

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

2 Казанский государственный архитектурно-строительный университет, Россия, Казань

Скачать PDF | Загрузок: 65 | Цитирований: 10

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 2 (Апрель-июнь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=43812309

Цитирований: 10 по состоянию на 07.12.2023

Аннотация:

Жилищная сфера является целью регулирования государственной социально-экономической политики. Основным её инструментом является приоритетный национальный проект, призванный сбалансировать развитие рынка жилья. Однако, нестабильные явления в отдельных секторах народного хозяйства и непредвиденная пандемия, привели к необходимости корректировки мер государственной поддержки. В связи с этим, целью нашего исследования является выработка прогноза и рекомендаций по развитию жилищной сферы российской экономики на среднесрочную перспективу. Исследование является результатом системного сбора исходных данных, их статистической обработки и анализа. Исследование факторов ценообразования и закономерностей функционирования рынка сделало возможным прогнозирование развития рынка недвижимости. Полученные результаты могут быть использованы при разработке новых мер государственного регулирования рынка недвижимости и реализации проектов комплексного освоения территорий

Ключевые слова: Жилищная сфера, жилищная политика, доступное жильё, долевое строительство, девелопмент, развитие территорий

JEL-классификация: R21, R31, O18

Введение

Представленная формулировка заглавия статьи подчеркивает позицию, что жилищная сфера – сложная социально-экономическая система, именно сектор экономики, состоящий из ряда отраслей, рынков, субрынков, а также процессов и инфраструктуры государственного (федерального и регионального), муниципального, общественного и частного управления этим сектором.

Данный сектор экономики включает не только существующий жилой фонд, его эксплуатацию, ремонт и реконструкцию, жилищно-коммунальное хозяйство и сопутствующие процессы благоустройства, технического, технологического и социального обеспечения жилой среды. Важнейшей составляющей сектора является рынок строительства и реализации нового городского и сельского жилья (как индивидуального, так и многоквартирного), и именно этот рынок был назван Президентом РФ драйвером будущего экономического роста, и именно показатели этого рынка стали ключевыми целями и удостоились отдельного национального проекта 2019–2024 гг. «Жилье и городская среда» (далее – Национальный проект).

По мнению некоторых ученых, многие параметры проекта нуждаются в конкретизации с учетом перспективного видения поселенческой структуры страны [5] (Bukhvald, Kolchugina, 2019). К примеру, большой потенциал для диверсифицированного развития жилищного фонда есть у субурбанизированных территорий [6] (Eremenko, Gareev, 2019). Исследователи еще в 2013 году индивидуальный дом называли одним из инструментов интенсификации жилищного строительства [4] (Belkina, 2013).

Сейчас в индивидуальном жилищном строительстве эксперты рынка говорят об установлении стандартов, норм и правил по управлению территориями малоэтажной жилой застройки [20] (Starovoytov, 2019). Но вывод един – импульс социоэкономическому развитию может быть придан лишь со стороны государства [9] (Makarov, Drobot, Avtsinova, Filonenko, 2019).

Не каждая отрасль экономики России может похвастаться отдельным национальным проектом развития и самостоятельной социально-политической значимостью наряду с экономической. Поэтому далее комплексный объект данной статьи именуется «жилищной сферой», «жилищным сектором экономики» и др., а не отраслью и не рынком. Более того, в мировой практике доступность жилья – это социальная детерминанта здоровья [32] (Ortiz, Johannes, 2018).

Вместе с этим некоторые ученые при разработке системы индикаторов экономической безопасности региона ни строительство в целом, ни жилищную сферу не рассматривают таковой [12] (Maslennikov, Mityakov, Kataeva, Fedoseeva, 2019). Возможно, это и верно, так как по результатам проведенного исследования жилищная система характеризуется как устойчивая к изменениям [34] (Squires, White, 2019).

В восточных странах, в Иране, где культурно сложное общество, благотворительные проекты по жилищному строительству являются инструментом снижения социальной нестабильности [11] (Mamedova, 2020).

Таким образом, актуальность темы обусловлена нарастающими, по нашему мнению, угрозами:

- стагнации и последующей рецессии первичных и вторичных рынков жилья многих городов и регионов России, роста дефолтов как корпоративных застройщиков жилья, так и ипотечных заемщиков, т.е. кризиса как платежеспособного спроса, так и финансово устойчивого предложения на многих локальных рынках;

- обострения межрегиональных социально-экономических контрастов в жилищном секторе и в смежных отраслях, где данный сектор должен был бы стать драйвером экономического роста;

- ухудшения портфеля проектов и залогов банковской системы, снижения ее финансовой устойчивости;

- роста социального напряжения в жилищной сфере из-за снижения качества и одновременно снижения доступности жилья, а также продолжения проблемы «обманутых дольщиков» в трансформированном виде – даже при аннулированном механизме долевого финансирования жилья.

Профессиональному сообществу и органам госуправления необходимо опережающе оценить перечисленные угрозы по темпам нарастания, глубине и неотвратимости влияния, а также историческим последствиям, в частности:

- возможно ли (как формальное следствие) недостижение целевых показателей национального проекта «Жилье и городская среда»?

- возможно ли (как фундаментальное следствие) невыполнение сектором макроэкономической функции драйвера экономического роста?

Представляется необходимым определить:

- Каковы абсолютный и относительный экономический масштаб сектора в экономике России и ее регионов, доля оборота сектора в ВВП и в денежной массе М2, масштаб вовлечения в сектор денежно-кредитной системы, банковской системы и финансовых рынков страны? действительно ли данный сектор является драйвером экономического роста?

- Каков естественный исторический тренд развития сектора в национальном и в региональном разрезе и как можно активно на него повлиять в ходе выполнения национальных проектов (исторический и современный мировой опыт), какие ключевые факторы лимитируют способность рынка и (или) государства реализовать такое влияние в нужном направлении в установленные сроки?

- Является ли беспрецедентный рост ипотеки только инструментом стимулирования спроса в секторе или в большей степени – инструментом ускорения упомянутой выше рецессии рынка и угрозой банковской системе? Что важнее: рост социального слоя улучшивших жилищные условия лояльных граждан-ипотечников или обеспечение ликвидности открытого конкурентного рынка, ликвидности портфеля недвижимых залогов банковской системы и ее финансовой устойчивости?

- Является ли проектное финансирование через эскроу-счета панацеей финансирования строительства и предложения жилья на рынке? Что важнее: исчезновение социального слоя «обманутых дольщиков» или обеспечение конкуренции на рынке строительства и продажи жилья, роста качества и разнообразия предложения, сохранения финансовой устойчивости сектора путем избегания избыточной концентрации банковского кредитования застройщиков?

- Кто де-факто станет бенефициаром национального проекта «Жилье и городская среда»: население, крупные участники рынка или государство? Кто в итоге оплатит потенциальные убытки застройщиков и банков, а также инвесторов и покупателей жилья от сдувания по «американскому» сценарию ценового пузыря перегретого рынка: бюджет или население? Может ли такая «оплата» стать выгодным глобальным инвестиционным и политическим вложением? И как финансовое формирование мегамонополиста рынка на квазигосударственной основе может изменить экономическую историю сектора, привести к новым экономическим реалиям и открыть новый этап экономического роста?

Количественные параметры жилого фонда России, публикуемые Росстатом, не бывают актуальны и точны на дату публикации, так как не все регионы отчитываются единовременно, нормальной хозяйственной практикой является корректировка данных задним числом, существуют объективные трудности инвентаризации жилого фонда, учета выбытия жилья из эксплуатации по различным основаниям и ввода нового жилья в эксплуатацию и т.д.

Для укрупненных экономических оценок в 2019 году достаточно принять следующие опорные данные:

- суммарная площадь жилых помещений в эксплуатации в России округленно составляет 3,7 млрд кв. м;

- из них 2,4 млрд – площадь квартир в многоквартирных домах, 1,3 млрд – площадь индивидуальных жилых домов.

Эти цифры последние пять лет почти не меняются, так как процент выбытия почти равен проценту ввода нового жилья. В итоге текущая обеспеченность жилой площадью на душу населения в среднем по России составляет округленно 25 кв. м/чел. Для того чтобы привести ее к европейскому показателю 30 кв. м/чел. в течение 5 лет, по расчету Минстроя России, проведенному в начале 2018 г., нужно ежегодно вводить 120 млн кв. м нового жилья. Отсюда и произошел ключевой показатель национального проекта «Жилье и городская среда».

Сколько стоит это национальное богатство? По нашей оценке, 30–50% жилья России сегодня имеет отрицательную рыночную стоимость. И не столько в связи с ветхостью, аварийностью или неприемлемым потребительским качеством, сколько с неликвидностью местоположения. Поясним этот тезис подробнее.

Ценовая структура и ликвидность жилого фонда по качеству и территориальному распределению всегда отражает социально-экономическую структуру общества. Условно, в областном центре Магадане почти не продается (точнее, не покупается) многоквартирное жилье, так как почти каждый житель считает себя временно поселившимся здесь со скорой перспективой переезда «на большую землю». И такая картина распространена во многих населенных пунктах России.

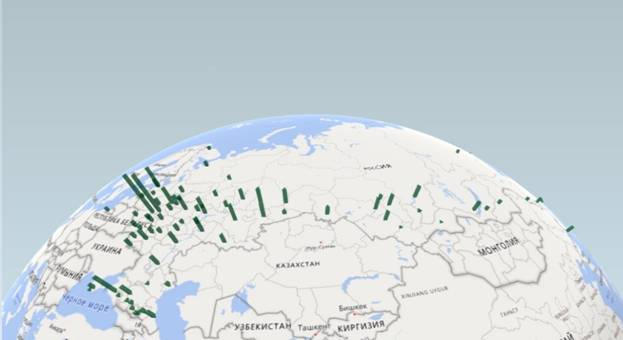

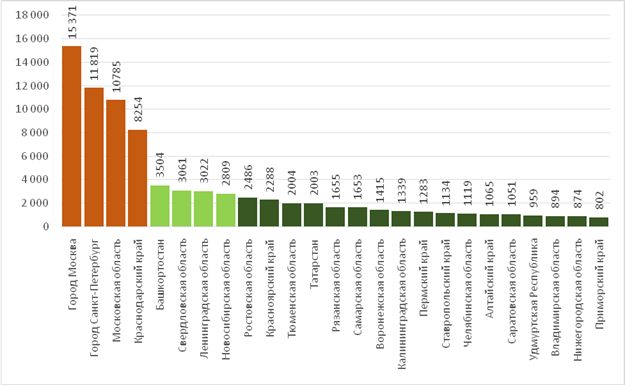

В качестве наглядной иллюстрации на рисунке 1 представлена пространственно-распределенная столбчатая диаграмма площади жилого фонда регионов России в млн кв. м, построенная автором в MS Excel по данным Росстата.

Рисунок 1. Территориальное распределение жилого фонда по регионам России, млн кв. м Источник: рассчитано авторами по данным Росстата.

В качестве официальных аргументов сошлемся на факты, отраженные в Стратегии пространственного развития Российской Федерации на период до 2025 года, утвержденной распоряжением Правительства Российской Федерации от 13 февраля 2019 г. № 207-р, в которой констатируется:

· «В Российской Федерации сформировалось около 40 крупных городских агломераций и крупнейших городских агломераций, в большинстве из которых численность населения с начала 2000-х годов устойчиво возрастает и в настоящее время превысила 73 млн человек».

· Вместе с тем «…сохраняется устойчивое снижение численности населения городов с численностью населения менее 100 тыс. человек, а также сельских территорий, за исключением большей части южных районов европейской части Российской Федерации и территорий и населенных пунктов, входящих в крупные городские агломерации и крупнейшие городские агломерации».

· В качестве одних из основных проблем пространственного развития Российской Федерации названы:

- «…высокий уровень межрегионального социально-экономического неравенства;

- …существенное отставание межрегиональной и внутрирегиональной миграционной подвижности населения от средних значений, характерных для развитых стран;

- … значительное отставание по ключевым социально-экономическим показателям от среднероссийского уровня части субъектов Российской Федерации, имеющих геостратегическое значение, в том числе ряда субъектов Российской Федерации, расположенных на территории Дальнего Востока, из которых продолжается значительный миграционный отток населения;

- … низкий уровень комфортности городской среды в большинстве городов, в том числе в большинстве крупных городских агломераций и крупнейших городских агломераций…».

В нашем исследовании мы не коснемся сектора арендного жилья – в России на текущий момент данный сектор еще формируется, хотя в некоторых странах он является одним из драйверов развития региона [7] (Zakharzhevskaya, 2019).

2. Методика исследования

Результаты общего (универсального) анализа используются не только для объявленной цели (анализ рынка в интересах различных операторов рынка), но и в качестве данных для последующего специализированного анализа рынка (например, в интересах инвестиционного анализа конкретных проектов, оценки объектов недвижимости и др.) [19] (Sternik, Sternik, 2018).

Содержание отдельных этапов общего анализа рынка сводится к следующему:

1. Сбор и верификация данных, создание и наполнение АБД.

2. Статистическая обработка данных и построение дискретной пространственно-параметрической модели (ДППМ) состояния сегмента рынка в рассматриваемом периоде.

3. Аналитическое описание состояния сегмента рынка.

4. Исследование факторов ценообразования и закономерностей функционирования рынка.

5. Прогнозирование развития РН.

Содержание регулярных годовых обзоров жилищного рынка России, публикуемых с 1996 года, определялось наличием данных, которые удавалось собрать – в первую очередь это данные о ценовой ситуации на вторичном, а затем и на первичном рынке, в последующем – данные об объемах предложения и поглощения, и лишь в последние 8–10 лет были охвачены практически все показатели, характеризующие рынок. В настоящей работе излагаются результаты этапов 3 и 5 общего анализа жилищного рынка.

Текущий объем строительства жилья (в количестве корпусов, помещений и площадей) определяется на основе анализа Реестра строящихся жилых домов (собственной базы данных авторов или Единого реестра застройщиков РФ Национальной ассоциации застройщиков жилья НОЗА, erzrf.ru).

Объем предложения на вторичном рынке в количестве квартир определяется по количеству лотов в очищенной базе предложений в исследуемом периоде. Переход к объему предложения в площадях производится суммированием площадей квартир в предложении либо умножением количества квартир на среднюю площадь квартиры.

Предъявленный спрос определяется по результатам социологических опросов (ВЦИОМ, НАМИ) как объем жилой недвижимости, который покупатели предполагают приобрести на рынке в ближайшие полгода-год при текущем уровне цен за счет всех источников финансирования, с учетом изменения склонности населения к расходованию сбережений при изменении экономической ситуации в стране и регионе, степени недоверия к застройщикам, условий ипотечного кредитования, ожиданий изменения уровня цен.

Необходимо отметить, что социологи чаше включают вопрос о готовности к приобретению жилья «в ближайшие 3–5 лет», но такой показатель мы рассматриваем как «потенциальный спрос», а не предъявленный.

Комплексное среднесрочное (на 3–5 лет) прогнозирование жилищного рынка производится по специальной методике, позволяющей рассчитать прогноз ценовой ситуации, объемов строительства, ввода, предложения, поглощения жилья и ипотеки на первичном и вторичном рынке. В отдельных случаях эта методика используется для краткосрочного прогнозирования (на глубину 1 года).

Методика основана на использовании блочно-модульной имитационной (пошаговой) итерационной модели с обратными связями. Кроме того, условием работы методики является наличие еще одного вида исходных данных – результатов регулярного мониторинга первичного и вторичного рынка жилья региона (по показателям объемов ввода, строительства, предложения, поглощения жилья, спроса, доли ипотечных сделок, размеров предлагаемых на рынке квартир, уровня цен, эластичности предложения на вторичном рынке по цене и др.) и результатов углубленного исследования рынка (типология рынка, закономерности циклического развития рынка, классификация жилья, сегментация спроса по уровню доходов покупателей, потребительским предпочтениям относительно классов качества жилья, желаемой площади приобретения в прямых и альтернативных сделках, доли нерезидентов в общем количестве домохозяйств – приобретателей жилья, доли инвестиционного (спекулятивного) спроса на жилье).

3. Результаты исследования

3.1. Макроэкономический взгляд на жилой сектор как национальный ресурс, отрасль и рынок

Оценим минимальную суммарную рыночную стоимость жилого фонда в МКД, исходя из аргументированного выше предположения, что 50% фонда – безвозвратно утраченный экономический ресурс и модальное значение рыночной стоимости 1 кв. м жилой площади МКД повсеместно приравнено к 30 тыс. руб. / кв. м (т.е. не принимаются в расчет цены больших городов). В такой экспресс-оценке минимальная рыночная стоимость «стартового» жилищного капитала в секторе МКД равна 2,4 млрд кв. м * 30 тыс. руб. / 2 = округленно 350 трлн руб. с вероятной фундаментальной ошибкой в сторону завышения.

Сами по себе эти цифры в абсолютном виде интересны:

- бенефициарам индустрии ЖКХ, которые зарабатывают пропорционально метражу жилья;

- участникам рынка производства и продажи отделочных материалов, окон, дверей, предметов интерьера, мебели, бытовой техники и др., которые зарабатывают пропорционально метражу и рыночной стоимости (классу качества) жилья;

- и налоговой службе, которая также извлекает налоги на имущество пропорционально метражу и «рыночной» кадастровой стоимости жилья.

А насколько изложенное положение вещей важно для первичного рынка строительства и продажи многоквартирного жилья как потенциального драйвера экономического роста и, соответственно, для реализации национальных целей до 2024 года?

Во-первых, оценим долю строительной отрасли в ВВП России и макроэкономическую тенденцию по данному показателю.

Строительная сфера занимает важное место в экономике любой страны (по данным Европейской экономической комиссии ООН (UNECE), составляет в среднем 4–6% ВВП). Нетрудно убедиться, что Российская Федерация в данном вопросе не отстает и даже несколько превосходит усредненный международный показатель: объем строительных работ в России, по данным Росстата [22], за 2018 год вырос в денежном выражении до 8,4 трлн руб. В сопоставимых ценах рост за год достиг 5,3%, а вклад строительства в темпы роста ВВП в 2018 составил 0,03 пп, тогда как в 2017 году этот показатель находился на уровне -0,01 пп. Однако необходимо понимать, что это объем работ не только по жилому строительству, но и по всем видам строительства (промышленному, гражданскому, военному, сельскохозяйственному, дорожному и т.д.).

Во-вторых – дадим экспресс-оценку планируемому финансовому объему жилого строительства на 2024 год. Будем исходить из планируемого объема ввода.

Целевой показатель Национального проекта – ввод 120 кв. м нового жилья в год – подразумевает только две трети из этого объема (т.е. 80 млн) в формате МКД, остальное – в формате индивидуального жилищного строительства (ИЖС). По итогам 2018 года общий объем ввода жилья составил 75,3 млн кв. м, из них 42,8 млн – МКД и 32,5 – ИЖС. Таким образом, согласно целям Национального проекта, относительная доля МКД в жилом фонде РФ должна существенно повыситься, а абсолютный объем годового ввода МКД должен в беспрецедентные сроки вырасти практически в два раза. Минимальная капитализация рынка готового предложения по затратам при инвестиционной себестоимости 30 тыс. руб. / кв. м составит 2,4 трлн руб., наиболее вероятная, с учетом реалий больших городов – в полтора и более раза. Что касается финансового оборота по текущим строительным работам, то примем, что он в среднем троекратно превышает себестоимость собственно ввода (в силу трехлетнего среднего срока строительства МКД), т.е. составит в нашем расчете минимально 7,2 трлн руб. (напоминаем, что оценка предельно занижена). Получается, что при своевременной реализации Национального проекта в 2024 году финансовый объем работ по строительству только многоквартирного жилья будет сопоставим с финансовым объемом всех видов строительных работ в 2018 году. При таких обстоятельствах, конечно, доля строительства МКД в ВВП страны не только форсированно механически повысится, но и повлечет за собой мультипликативный эффект во многих смежных отраслях-поставщиках (например, производство стройматериалов) и обслуживающих сферах (здравоохранение, образование, транспорт, бытовые услуги, розничная торговля и др.).

В-третьих, оценим реальность форсированного удвоения объемов ввода МКД и рыночной реализуемости построенного. Для решения данной задачи силами корпоративных застройщиков должна быть обеспечена чистая доходность хотя бы 10–12% годовых, т.е. при трехлетнем цикле строительства среднего МКД – 30–40% за весь проект. Следовательно, при принятых выше заниженных исходных цифрах себестоимости средняя удельная цена реализации на рынке должна составить минимум 39 тыс. руб / кв. м (в малых и депрессивных городах), а в остальных требуется, чтобы она была в среднем 50–70 тыс. руб., что значительно сужает возможности рыночно реализуемого размещения застройки в предполагаемых объемах. Другими словами, для достижения обсуждаемой цели Национального проекта силами корпоративных застройщиков необходимо полагаться на ежегодный платежеспособный спрос 3–6 трлн руб., что очень сложно обеспечить единовременно и равномерно по всей России в малых и средних городах. Исходя из изложенного сформулируем кардинальный фактор, препятствующий достижению обозначенной цели за счет рыночных производительных сил: текущая среднерыночная доходность девелопмента многоквартирного жилья во многих регионах России критически снижается.

Низкая (и уменьшающаяся) рыночная стоимость – это низкая залогоспособность (для банков) и низкая доходность проектов (для застройщиков и банков). Поэтому Минстрой РФ пытается настоять на утверждении Банком России упрощенных критериев согласования банками пригодности застройщиков МКД для кредитования (проектного финансирования через механизм эскроу-счетов) в тех регионах, где рыночная стоимость 1 кв. м примерно равна (или ниже) полной себестоимости, т.е. условно строится за 30 тыс. кв. м и продается за 30–35 тыс. кв. м. Банк России не соглашается на такой нерыночный и популистский шаг, соответственно, банки при принятии решения ориентируются на коэффициент покрытия долга финансовыми потоками от 1,25. Но даже наличие у застройщика в собственности участка и оформленного разрешения на строительство на многих локальных депрессивных рынках не позволяет достичь этого показателя. В результате банки отказывают застройщикам и в ряде регионов до настоящего момента не произошел переход на проектное финансирование строительства МКД взамен долевого инвестирования. Некоторые ученые-практики предлагали даже отложить переход на проектное финансирование не меньше чем на 5 лет [8] (Larionov, 2019). Рынок во многих локациях и ценовых сегментах входит в рецессию, как показано ниже.

3.2. Итоги развития жилищной сферы в 2019 году

Даже полученный по итогам прошедшего года прирост не обеспечил достижения ориентиров ввода жилья, намеченных национальным проектом (НП) «Жилье и городская среда» [10] (Malginov, Sternik, 2020). Рост объемов жилищного строительства в 2019 г. обеспечил возврат к показателям 2016–2017 гг. (80,2 млн кв. м и 79,2 млн кв. м соответственно). Тем не менее не был достигнут не только целевой показатель, предусмотренный НП (88 млн кв. м), но и прежние пиковые значения 2014–2015 гг. (84,2 млн кв. м и 85,5 млн кв. м соответственно).

Динамика ввода жилья, превышающая среднероссийскую (более 5%), имела место в Москве, Липецкой области, Ставропольском крае, Свердловской и Тюменской областях, Татарстане, Воронежской и Ростовской областях. Еще в 8 регионах наблюдалась положительная динамика ввода жилья, но c темпами, меньшими, чем в среднем по стране.

В то же время падение объемов ввода жилья имело место в 6 регионах, включая Саратовскую, Самарскую, Московскую, Челябинскую, Ленинградскую области и Санкт-Петербург. Половину этой группы составили регионы, бывшие в 2018 г. в пятерке лидеров (Подмосковье, Санкт-Петербург и Ленинградская область). При этом наиболее глубокое падение (более 12%) имело место в Санкт-Петербурге.

Тем не менее, несмотря на спад (около 5%), Московская область, сохранила свое лидерство среди российских регионов по абсолютной величине ввода жилья (более 8,4 млн кв. м). Москва, продемонстрировав невиданные ранее темпы роста (около 42%), стала второй (5 млн кв. м), обойдя Санкт-Петербург (около 3,5 млн кв. м).

В пятерку регионов-лидеров также вошли Краснодарский край (около 4,5 млн кв. м) и Татарстан (около 2,7 млн кв. м). Татарстану и Ульяновской области удалось не только оказаться в группе регионов с объемами ввода более 1 млн. кв. м, но и продемонстрировать позитивную динамику (особенно Татарстан). Еще больший прирост (более 22%) при глубоком падении объемов ипотеки наблюдался в Ханты-Мансийском автономном округе, хотя абсолютная величина ввода жилья в этом регионе была менее 1 млн кв. м.

Удельный вес столичного региона в общем объеме жилищного строительства по стране составил около 17% (включая Московскую область – 10,6% и Москву – 6,3%), превысив величину этого показателя в 2017–2018 гг.

Главным вызовом для бизнес-модели застройщиков после вступления в силу новых правил финансирования строительства становится увеличение долговой нагрузки, так как средства от продаж жилья на этапе строительства будут заблокированы на счетах эскроу до его окончания. Взамен компания получает проектное финансирование по льготной ставке от банка. При этом запас прочности больше у крупных девелоперов с диверсифицированным портфелем проектов и значительным объемом собственного капитала. Тем не менее резко повышается доля платежей по обслуживанию долга в структуре операционной прибыли (показатель Interest/EBIT).

В связи с указанной реформой порядка финансирования строительства жилья на первичном рынке рост цен наблюдался во всех городах.

Безусловным лидером являлся Екатеринбург с показателем около 15%. В Тюмени и Новосибирске его величина превышала 7–8%, а в Москве, Санкт-Петербурге и Тобольске находилась в интервале от 5% до 6%. Несколько меньше выросли цены в Ярославле и Ставрополе (более 3–4%). Сопоставление с 2018 г. показывает, что в одной половине выборки (Москва, Новосибирск, Тюмень, Ставрополь) отмечалось замедление роста цен, а в другой (Санкт-Петербург, Екатеринбург, Тобольск) – их ускорение или смена тренда с падения на рост (Ярославль).

Показатели реальной стоимости жилья (индекс IGS) [1] в 2019 г. выросли во всех городах.

Наибольший прирост наблюдался в Екатеринбурге (более 11%), в Новосибирске и Тюмени он превысил 4% и 5% соответственно. В Москве, Санкт-Петербурге и Тобольске рост индекса IGS находился в интервале от 2% до 3%, а в Ярославле и Ставрополе измерялся еще меньшей величиной. В большинстве городов (кроме Москвы, Новосибирска и Ставрополя) динамика реальной стоимости жилья оказалось лучше, чем в 2018 г., причем в Екатеринбурге, Ярославле и Тобольске произошла смена тренда с падения на рост. В целом разнонаправленные тренды являются мировой особенностью, к примеру, в Турции наблюдается аналогичная ситуация [25] (Cagli, 2019).

Завершившийся 2019 г. ознаменовался практически повсеместным ростом цен на вторичном рынке жилья. Максимально (на 10–12%) они выросли в Санкт-Петербурге, Владивостоке, Новосибирске и Новом Уренгое. В Тюмени, Красноярске, Перми, Кемерово и Воронеже рост цен составил 5–7%. В наиболее многочисленную группу середняков, где этот показатель находился в интервале от 4% до 5%, наряду с Москвой (4,5%) вошли Ярославль, Тобольск, Ставрополь, Иркутск, Омск, Сургут. С натяжкой к ней можно отнести и Хабаровск с показателем в 3,3%. Существенно меньшим (1–2%) был рост цен в Екатеринбурге, Первоуральске и Тольятти, а явными аутсайдерами являлись Самара (стагнация) и Сызрань (падение в абсолютном выражении).

По сравнению с 2018 г. в большей части выборки имело место замедление динамики цен, хотя во многих городах (Санкт-Петербург, Новый Уренгой, Хабаровск, Тюмень, Новосибирск, Красноярск, Кемерово, Барнаул, Тобольск, Первоуральск) наблюдалась противоположная ситуация, включая смену тренда с падения на рост.

При этом в большинстве городов выборки произошло увеличение реальной (с исключенной инфляцией на потребительском рынке, составившей за 2019 г. 3%) стоимости жилья (индекс IGS).

В Санкт-Петербурге ее рост составил 8,7%, во Владивостоке, Новосибирске и Новом Уренгое – 7–8%, в Тюмени, Красноярске, Перми – около 4,5%, в Кемерово и Воронеже – примерно 2–2,5%. В городах, относящихся к группе середняков, рост индекса IGS находился в интервале от 1 до 1,7%, включая Москву с величиной показателя 1,5%. Во всех остальных городах наблюдались стагнация (Хабаровск) или падение реальной стоимости жилья, наиболее заметное в Самаре и Сызрани (на 3% и 6% соответственно). В большей части выборки (кроме Владивостока, Сургута, Екатеринбурга, Самары, Иркутска, Ярославля, Омска, Ставрополя) динамика реальной стоимости жилья оказалось выше, чем в 2018 г.

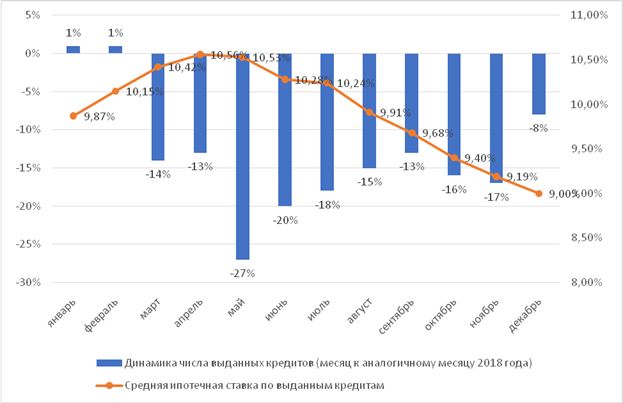

В условиях роста цен при отсутствии роста или снижении доходов населения в 2019 г., по сравнению с 2018, уменьшились абсолютные и относительные показатели ипотечного рынка, а также произошел некоторый отток ипотечного спроса со вторичного рынка жилья на первичный. По данным Банка России, в 2019 г. всего в стране было выдано 1,27 млн ипотечных кредитов на сумму 2,85 трлн руб. против 1,47 млн кредитов на сумму 3,01 трлн руб. в 2018 г., т. е. падение составило 13,6% по количеству кредитов и 5,3% по их общему объему. Доля ипотечных кредитов, выданных для долевого строительства, в общем объеме выданных кредитов всех видов составила в 2019 г. 6,6% против 7% в 2018 г. (2017 г. – 7,2%). При этом доля ипотеки для долевого строительства в совокупном объеме всех ипотечных кредитов выросла с 28,9% до 32,4% (2017 г. – 32,7%) [1].

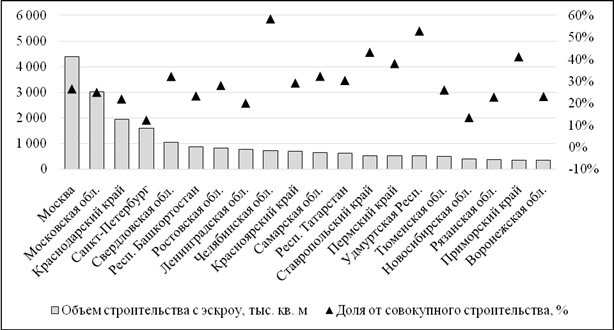

Результатом представленного выше роста показателей ввода жилья, динамики ипотечных показателей и динамики цен на первичное и вторичное жилье по России в 2019 году, а также итогом институциональных изменений на первичном рынке стали цифры поглощения первичного многоквартирного жилья по России [21]: всего зарегистрировано 783 133 ДДУ, из которых 43 832 – через счета эскроу (5,6%). В 2018 г. аналогичные показатели составили, соответственно, 795 946 ДДУ, и только 322 – через счета эскроу (0,04%). Дифференцированные показатели объемов строительства через ДДУ по регионам за 2019 г. представлены на рисунке 2.

Рисунок 2. Объемы строительства многоквартирного жилья и доля строительства через ДДУ в 2019 г. по данным Росстата

Источник: расчеты авторов.

Влияние ставок на ипотечный спрос отражено на рисунке 3.

Рисунок 3. Влияние ставок на ипотечный спрос в 2019 году Источник: ДОМ.РФ.

4. Обсуждение

4.1. Переломные исторические тенденции 1 квартала 2020 года

По данным Аналитического центра госкорпорации ДОМ.РФ [3], с января по март 2020 года в России было выдано 308 тыс. ипотечных кредитов на 760 млрд руб. В количественном выражении это почти на 10% больше портфеля за I квартал прошлого года и почти на 25% выше – в суммарном денежном выражении. Что касается минувшего марта, то он вошел в тройку самых удачных месяцев за всю историю российской ипотеки. Всего в марте было выдано 122 тыс. кредитов – на 20% больше, чем годом ранее. Такой рост объясняется сочетанием низких ставок и высокого ажиотажного спроса из-за ожидания со стороны заемщиков роста цен в связи с неблагоприятной ситуацией в экономике на фоне пандемии COVID-19. Однако, как показано ниже, ажиотаж спроса являлся временным, неустойчивым и не повсеместным.

Наиболее показательные статистические данные и рыночные тенденции за 1 квартал 2020 г., выявленные исследованием интернет-портала жилой недвижимости «Мир квартир» [2], таковы:

• в 41 городе цена 1 кв. м поднялась, в 26 – снизилась, в трех – осталась неизменной;

• средняя стоимость лота повысилась в 44 городах, в 25 – упала, в одном – осталась на том же уровне;

• больше всего (на 8% за квартал) поднялись цены в Челябинске, где за последний месяц интерес к квартирам на первичном рынке вырос на 52%;

• в Уфе цена «квадрата» также повысилась на 8%, а спрос поднялся на 45%;

• в ряде городов (Нижнем Тагиле, Грозном, Владикавказе, Кургане, Волжском, Ульяновске, Вологде, Саранске, Севастополе и Саратове) цены, исчерпав возможности роста, ушли в минус, поскольку большинство местных застройщиков сознательно решили их не повышать;

• в Санкт-Петербурге отмечен небольшой рост – 4% и 2,2% соответственно;

• в Москве новостройки уже начали падать в цене: по итогам I квартала столичный «квадрат» подешевел в среднем на 2%, а общая стоимость квартиры уменьшилась на 0,5%.

Как видно из изложенного, на развитых рынках мегаполисов ажиотажный спрос сначала повысил цены, а потом произошло быстрое затухание. На менее развитых рынках ажиотажа спроса даже не отмечалось.

Результаты нашего исследования согласуются с большинством выводов международных исследований. В частности, колебания рынка жилья в основном объясняются экономическими показателями, наиболее значимыми из которых являются процентные ставки и вновь выданные ипотечные кредиты, а также инфляция [37] (Tupenaite, Kanapeckiene, Naimaviciene, 2017).

В апреле 2020 года в прессе уже можно встретить публикации ряда экспертов об обвальном падении спроса на первичное жилье на 70%. А выявленная исследователями еще в 2014 году статистически сильная зависимость между реальным приростом ипотечной задолженности и уровнем безработицы [13] (Moiseev, Cherkovets, 2014) нашла отражение в мае 2020 года в мероприятиях государства по ипотечным каникулам для лишившихся доходов граждан.

По нашему мнению, кризис первичного рынка жилья, а вместе с ним и всей жилищной политики в стране уже в 2018 году подошел к точке невозврата [16] (Sternik, 2019). Поэтому государство в лице Минстроя и ДОМ.РФ уже с 2018 г. предсказуемо совершало осторожные стратегические шаги к централизации и национализации отрасли в среднесрочной перспективе к 2024 году, но не спешило с ними [17] (Sternik, Lavrentev, Sternik, 2019).

Общими трендами последних пяти лет являются увеличение высотности строительства и уменьшение средней площади строящихся квартир [15]. Последний тренд совпадает с динамикой крупнейших стран мира, в частности Китая [30] (Ma, Chan, Choy, 2018).

Таким образом, мы считаем, что обострение в 1 квартале 2020 г. угрозы обвала спроса из-за пандемии и падения доходов населения в силу нефтяного коллапса и девальвации рубля неожиданно удачно развязало руки авторам и исполнителям вышеуказанного стратегического плана. Родоначальники жилищных исследований (Ноздрина Н.Н., Стерник Г.М.) еще по итогам кризиса 1998 года установили факт синхронизации рынка недвижимости с общей экономической ситуацией в стране [14] (Nozdrina, Sternik, 2000). Апогей данного наложения в настоящее время – это резко ускорившаяся и предсказуемая финансовая «национализация» или «рейдерский захват» государством наиболее здоровой части отрасли и рынка под видом мероприятий по антикризисному сохранению и стимулированию как предложения, так и спроса [18] (Sternik, Malginov, Lavrentev, 2020). Перечислим основные из них.

Стимулирование предложения: в перечень системообразующих предприятий включаются организации, у которых превышены минимальные отраслевые показатели с учетом аффилированности в рамках их групповой (холдинговой) структуры (т.е. расчет показателей осуществляется по группе компаний).

Для Минстроя РФ в отрасли строительства жилых и нежилых зданий в качестве такого показателя определен объем строительства в соответствии с действующими разрешениями на строительство в размере 400 тыс. кв. м.

Для Минпромторга РФ в отрасли промышленности строительных материалов (изделий) и строительных конструкций в качестве такого показателя определена выручка в размере 3 млрд руб. и численность персонала в количестве 300 человек.

Дополнительно по представлению федеральных органов исполнительной власти, госкорпораций или высших должностных лиц субъектов РФ Минэкономразвития РФ может представить в Правительственную комиссию предложения по включению организаций при наличии следующих оснований:

• градообразующее предприятие, оказывающее существенное влияние на развитие региона;

• признано доминирующее положение организации на рынке определенного товара в соответствии со ст. 5 Федерального закона от 26.07.2006 135-ФЗ «О защите конкуренции» и др.

По данным портала ЕРЗ.РФ, на 1 апреля 2020 года объем текущего строительства, превышающий 400 тыс. кв. м, имели 32 организации-застройщика. Напомним, что всего в стране примерно 1300 организаций-застройщиков, большая часть из которых находится в предбанкротном состоянии [15].

Однако Постановлением Правительства РФ от 03.04.2020 № 428 был введен мораторий на возбуждение дел о банкротстве только системообразующих предприятий.

Стимулирование спроса:

1. Внесение изменений в статью 241 Бюджетного кодекса РФ позволит региональным и муниципальным властям направлять бюджетные средства на эскроу-счета. Другими словами, федеральные и региональные органы власти смогут выбрать интересующие их проекты определенных застройщиков и выкупить у них строящиеся площади бюджетными средствами.

2. Субсидирование государством ставок по ипотечным кредитам на квартиры в новостройках, которые будут выданы в 2020–2021 годах.

3. Отмена Банком России надбавки к коэффициентам риска по ипотечным кредитам, выданным до 1 апреля 2020 года (компенсации потенциальных убытков от снижения процентных доходов определенных банков).

4. Выделение 5-процентного лимита на инвестирование средств пенсионных накоплений в облигации с ипотечным покрытием.

Предполагается, что принимаемые меры будут способствовать росту ипотечного кредитования. В частности, отмена надбавок к коэффициентам риска позволит определенным банкам ликвидировать убытки по кредитам на сумму свыше 100 млрд руб. и исключить негативные последствия для соблюдения нормативов достаточности капитала определенных.

Для расширения круга банков – участников кредитования малого и среднего предпринимательства Банк России также смягчает требования к минимальному рейтингу кредитных организаций. Теперь для участия в программе банку достаточно иметь хотя бы один кредитный рейтинг не ниже А-(RU) по классификации рейтингового агентства АКРА или ruA- по классификации рейтингового агентства «Эксперт РА».

Таким образом, по нашему мнению, главным трендом рынка на ближайший период является его централизация и национализация, в том числе как активов рынка в виде пулов строящегося и готового жилья, дебеторок застройщиков и логичной трансформации их в долевую собственность в капитале застройщиков, так и пассивов рынка в виде ипотечных кредитов и логичной трансформации их в долевую собственность в капиталах банков.

В заключение необходимо подчеркнуть, что, по мнению авторов, критическое состояние отрасли и рынка, препятствующее достижению целей национального проекта «Жилье и городская среда» в установленные сроки, является системным, стратегическим и сформировалось до начала связанного с пандемией коронавируса обвального (на 70%) падения спроса 1 квартала 2020 г. Поэтому тактические шаги «спасения» отрасли и рынка от рецессии и дефолта за счет бюджета в год пандемии не рассматриваются в данной статье и являются темой для другого исследования. Вместе с тем вынужденные экстренные действия государства по субсидированию как строительства, так и покупки жилья гражданами могут стать исторически своевременным началом системных перемен в секторе, связанных с трансформацией отношений собственности и принципов управления в развитии и приумножении жилищного сектора как наиболее социально и экономически значимого национального ресурса в воспроизводстве человеческого капитала.

Предложенные для российских условий мероприятия находятся в русле общемировых практик стимулирования жилищного строительства. По результатам исследования египетского ученого [36] (Torab, 2018), исследовавшего практику развивающихся стран, определено, что главный ключ к разрешению жилищного кризиса – это избегание социального разрыва между различными категориями населения. По мнению исследователя, правительство должно сначала повысить социальный уровень своих граждан за счет увеличения доходов индивидов, чтобы все категории граждан смогли стать активными участниками рынка жилья. По мнению турецких исследователей, политика, направленная на улучшение равенства доходов, может помочь смягчить дисбалансы на рынке жилья [33] (Özmen, Kalafatcılar, Yılmaz, 2019). Однако пример Китая по сдерживанию спекулятивного спроса и сдерживанию быстрорастущих цен на жилье показал лишь ограниченность данных мер [26, 29] (Chen, Gan, Hu, Cohen, 2013; Gong, Zhang, Zhao, 2018). При этом мы надеемся, что введение налога с продаж недвижимости или нормативное снижение отношения кредита к стоимости, введенное в Китае для сдерживания мыльного пузыря на рынке жилой недвижимости, не реализуют на территории России [27] (Chu, 2018).

Социально-экономический аспект межрегионального распределения господдержки финансирования жилищного строительства

По нашему мнению, прогнозирование динамики и социально-экономического эффекта функционирования любой отрасли в период рецессии рынков сводится к анализу и прогнозированию господдержки отрасли (процесса и результатов).

При таком анализе мы предлагаем различать регионально локализованные и регионально распределенные отрасли (например, уголь и медицина, соответственно: уголь добывается в одном регионе, здравоохранение функционирует одновременно во всех регионах России) как системы с принципиально различной обратной связью (долгосрочным социально-экономическим эффектом) господдержки.

Наша гипотеза заключается в том, что для регионально распределенных отраслей стратегическим принципом госуправления должно быть обеспечение синхронной господдержки регионально распределенных отраслей одновременно во всех регионах России (пропорционально мощности их кластеров и прогнозу их социально-экономического развития) [35] (Sternik, Teleshev, 2020). В качестве примера проанализируем кейс текущей господдержки строительства многоквартирного жилья (МКЖ) в той части, которая касается системообразующих компаний-застройщиков. По состоянию на май 2020 года в России данные представлены в таблице 1.

Таблица 1

Показатели господдержки системообразующих компаний-застройщиков, осуществляющих строительство многоквартирного жилья

|

Показатель

|

Значение

|

|

Компаний-застройщиков

МКЖ

|

3 344

|

|

Количество

строящихся домов

|

9 543

|

|

Количество

строящихся квартир

|

2 млн

|

|

Площадь

строящихся квартир

|

99,3 млн м²

|

Приведенные в таблице и далее в построенных авторами диаграммах исходные данные основываются на мониторинге портала госкорпорации НАШ.ДОМ.РФ, дающих возможность в режиме реального времени видеть все основные показатели многоквартирного жилищного строительства в России (согласно опубликованным проектным декларациям по многоквартирному жилищному строительству, без учета проблемных домов). Достоверность сведений обеспечивается ФЗ от 30.12.2004 № 214-ФЗ.

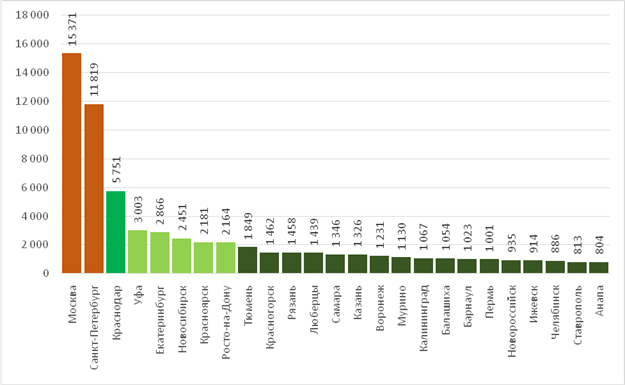

Рисунок 4. Крупнейшие города по объему строящегося жилья в мае 2020 г., тыс. кв. м

Источник: ДОМ.РФ.

В представленных выше на диаграмме 25 городах строится 65,6% от всего объема МКЖ. Москва, Санкт-Петербург, Краснодар, Уфа, Екатеринбург – города с наиболее высокими показателями жилья в стадии строительства.

Рисунок 5. Крупнейшие регионы по объему строящегося жилья в мае 2020 г., тыс. кв. м

Источник: ДОМ.РФ.

Как видно из второй диаграммы регионального распределения строительства МКЖ, в топ-25 регионах-лидерах возводится 83% от всего жилья, которое строится российскими застройщиками. Из них доля столиц с областями (Москва, Московская обл., Санкт-Петербург и Ленинградская обл.) – 41% от всех российских жилых проектов.

Общий объем вторичного жилого фонда РФ, представленный на диаграмме, составляет округленно 3,7 млрд кв. м, а не округленно – 100 млн кв. м (как объем строящегося МКЖ), однако распределение по регионам абсолютно похоже: все те же лидеры, середина и аутсайдеры.

А теперь рассмотрим региональную структуру господдержки строительства МКЖ на уровне системообразующих застройщиков. Ранее таковых было только два: ГК ПИК (зарегистрирована в Москве, строит в регионах РФ) и ГК ЛСР (зарегистрирована в СПб, строит в 4 регионах РФ).

Постановление Правительства РФ от 10.05.2020 № 651 «О мерах поддержки системообразующих организаций» на основании списка, представленного Министерством строительства и ЖКХ РФ, сделало таковыми 43 компании-застройщика.

Критерии отбора:

1. Объем по действующим разрешениям на строительство от 400 тыс. кв. м (в составе аффилированной группы или холдинга).

2. Выручка за 2019 год в размере не менее 10 млрд руб.

Могут претендовать на:

- субсидии;

- госгарантии по кредитам и облигационным займам;

- отсрочки и рассрочки по уплате налогов и страховых взносов;

- мораторий на банкротство;

- право достройки объектов без перевода их на счета эскроу.

В таблице ниже нами представлен перечень 22 регионов присутствия (т.е. регионов, где системообразующие застройщики МКЖ ведут свои проекты) и одновременно показано, что только в 11 регионах все эти застройщики зарегистрированы как головные компании или группы компаний.

Таблица 2

Регионы присутствия системообразующих застройщиков

Источник: составлено авторами.

Таким образом, из 89 субъектов Федерации системообразующие застройщики назначены только в 11 регионах, а строить МКЖ, получать субсидии и госгарантии по кредитам и облигациям, освобождаться от налогов и т.д. они будут в 22 регионах (причем 20 компаний из 43 – в Москве и 8 – в СПб).

Данный кейс демонстрирует, что сформулированный нами в начале статьи для регионально распределенных отраслей принцип обеспечения синхронной господдержки одновременно во всех регионах России (пропорционально мощности их кластеров и прогнозу их социально-экономического развития) в данном случае Министерством строительства и ЖКХ РФ не реализуется. Это усугубляет неравномерность пространственного развития РФ и создает риски, по нашему мнению, негативных долгосрочных социально-экономических эффектов на уровне страны в целом, в том числе срывов целевых показателей национального проекта «Жилье и городская среда» для многих субъектов Федерации.

Выводы и задачи на будущие исследования

Изложенное позволяет сформулировать следующие прогнозные тезисы и рекомендации:

1. Существующий жилой фонд России сам по себе является некоторой площадкой мультипликативного воспроизводства оборотов и добавочной стоимости в смежных отраслях и рынках, а также источником статьи дохода бюджета.

2. Однако исторически данный национальный экономический ресурс территориально структурирован и макроэкономически управляется настолько неоптимально, что подвержен малообратимой глобальной финансовой амортизации. В связи с этим для достижения целей национального проекта «Жилье и городская среда» необходима тотальная реорганизация жилищного сектора (градостроительная и имущественно-правовая, поддерживаемая скачкообразным расширением и диверсификацией первичного рынка массового жилья, строительством не только для продажи, но и для социальной аренды во всех регионах РФ).

3. Стимулирование спроса за счет ипотеки – плохой способ достижения целей Национального проекта, поскольку возникает порочная схема, в которой застройщик в кредит строит (и 8–10% себестоимости достаются банковской системе в виде ссудного процента), а граждане в кредит покупают (и еще 8–10% от цены достаются банковской системе в виде ссудного процента). Это порождает ценовой пузырь на рынке жилья, создает угрозу рецессии рынка и кризиса банковской системы из-за портфеля плохих активов (краткий анализ ипотечного рынка будет представлен в последующих разделах). Более того, в странах Западной Европы эксперты уже предлагают ужесточение ограничений по займам для домашних хозяйств с целью снижения напряженности в финансовой системе [28] (Eerola, Määttänen, 2018).

4. Стимулирование предложения за счет современных механизмов поручительства ДОМ.РФ, секьюритизации первичного рынка жилья и т.п. (перенимаемых из опыта США), по нашему мнению, также не очень обнадеживающий тренд просто потому, что он запоздалый (по сравнению с аналогичным этапом развития рынка в США), номинально порождает финансовую пирамиду и не может стать решающе эффективным без глобальных изменений всей жилищной политики России, структуры рынка и методологии управления им в новой социально-экономической парадигме;

5. В текущей рыночной ситуации удвоение ежегодных объемов ввода МКД в России к 2024 году, т.е. достижение показателя строительства и рентабельной продажи на рынке 80 млн кв. м городского жилья в год силами независимых корпоративных застройщиков невозможно из-за чрезвычайной территориальной неравномерности рынка, глубокого экономического неравенства регионов, низкой социально-экономической мобильности населения при снижающихся доходах.

6. Очевиден прогноз, что социально-экономическое и социально-политическое значение жилищной сферы вынудит государство обеспечить достижение целей Национального проекта нерыночными методами, т.е. проектное финансирование застройщиков будет сначала номинально прогарантировано, а конечном счете и профинансировано бюджетом. Является ли это историческим проигрышем рыночной экономики? По нашему мнению, – нет. Дело исключительно в необходимости скорейшего изменения принципов дальнейшего развития жилищного рынка, действовавших последние четверть века, которые пришло время исправить и привести в соответствие с лучшим мировым опытом и особенностями российского социума (жилье как госсобственность и глобальный национальный ресурс, социальное арендное жилье и др.).

7. Таким образом, в текущий момент состояния отрасли все будет зависеть от того, может ли государство при помощи новых возможностей посткейнсианских принципов управления национальной макроэкономикой не просто исправить ошибки стратегического управления и спасти Национальный проект механическим вливанием бюджетных денег, а использовать исторический шанс и совершить исторический поворот в развитии жилищной сферы во благо рынку, населению и экономическому росту.

Одной из задач на будущие исследования мы видим изучение динамики численности населения с ростом спроса на жилье. К примеру, американские и итальянские исследователи работают над так называемой системной динамикой – в рамках разработанной модели соотносятся рождаемость, продолжительность жизни, ожидаемая продолжительность жизни, иммиграция, эмиграция и сезонность строительства [23, 24] (Ali, El-Adaway, Dagli, 2019). Для отечественных условий данные исследования также представляют интерес. Моделирование рынка жилья принесет пользу крупным девелоперам, государственным и финансовым институтам.

Нам также интересна дальнейшая декомпозиция данной задачи: насколько на рост цен в крупных городах влияет местное население и какова роль (вклад) спроса со стороны нерезидентов. Данные задачи являются традиционной целью исследователей в странах с активным рынком жилой недвижимости [31] (Li, Tang, 2015).

[1] Расчет индекса IGS производится по следующей формуле: IGS=Iцр/Iир, где Iцр – индекс цены на жилье в рублях, Iир – индекс потребительских цен.

Источники:

2. Аналитика // Информационно-аналитический портал «Мир квартир». URL: https://www.mirkvartir.ru/journal/analytics/ (дата обращения: 25.05.2020 г.)

3. Аналитика рынка // Единый институт развития в жилищной сфере (ДОМ.РФ). URL: https://дом.рф/media/analytics/ (дата обращения: 10.05.2020 г.)

4. Белкина Т.Д. Жилье в России: ситуация и перспективы // Проблемы прогнозирования. 2013. № 3 (138). С. 101-116.

5. Бухвальд Е.М., Кольчугина А.В. Стратегия пространственного развития и формирование поселенческой структуры экономики России // Жилищные стратегии. – 2019. – Том 6. – № 2. – С. 157-174. – doi: 10.18334/zhs.6.2.40812

6. Еременко М.М., Гареев И.Ф. Исследование взаимосвязей жилищного строительства и устойчивого развития территорий // Жилищные стратегии. – 2019. – Том 6. – № 3. – С. 333-376. – doi: 10.18334/zhs.6.3.41188

7. Захаржевская А.Ю. Государственное регулирование жилищной политики в КНР на примере Чунцина // Инновационная экономика. 2019. № 3 (20). С. 22-33.

8. Ларионов А.Н. Современные методы и формы организации жилищного строительства в Москве // Недвижимость: экономика, управление. 2019. № 4. С. 50-53.

9. Макаров И.Н., Дробот Е.В., Авцинова А.А., Филоненко Н.Ю. Пространственное развитие России: проблемы межрегиональной дифференциации // Экономические отношения. – 2019. – Том 9. – № 4. – С. 2953-2964. – doi: 10.18334/eo.9.4.41347

10. Мальгинов Г.Н., Стерник С.Г. Жилищный рынок городов России // Российская экономика в 2019 году. Тенденции и перспективы. Раздел 5.9. (Вып. 41). Москва: Изд-во Ин-та Гайдара, 2020. – С. 406-424.

11. Мамедова Н.М. Социальная политика как фактор управления культурно-сложным обществом (на примере Ирана) // Вестник Института востоковедения РАН. 2020. № 1 (11). С. 255-270.

12. Масленников Д.А., Митяков С.Н., Катаева Л.Ю., Федосеева Т.А. Выявление особенностей стратегического развития регионов на основе статистического анализа индикаторов // Экономика региона. 2019. Т. 15. № 3. С. 707-719. – doi: 10.17059/2019-3-7

13. Моисеев А.К., Черковец М.В. Прогноз развития ипотечного кредитования в России с учетом социально-экономических факторов // Проблемы прогнозирования. 2014. № 5 (146). С. 112-118.

14. Ноздрина Н.Н., Стерник Г.М. Рынок жилья в городах России до и после августовского кризиса 1998 г // Проблемы прогнозирования. 2000. № 1. С. 120-149.

15. Публикации // Единый ресурс застройщиков. URL: https://erzrf.ru/publikacii/ (дата обращения 20.04.2020 г.)

16. Стерник С.Г. Улучшение жилищных условий населения: проблемы достижения национальной цели // Проблемы прогнозирования. 2019. № 4 (175). С. 95-105.

17. Стерник С.Г., Лаврентьев М.А., Стерник Г.М. Основные показатели и тренды рынка многоквартирного жилья России в 2018 году // Жилищные стратегии. – 2019. – Том 6. – № 1. – С. 87-108. – doi: 10.18334/zhs.6.1.40580

18. Стерник С.Г., Мальгинов Г.Н., Лаврентьев М.А. Влияние институциональной реформы долевого участия в строительстве на первичный рынок многоквартирного жилья // Имущественные отношения в Российской Федерации, 2020. – № 5. – С.25-43. – doi: 10.24411/2072-4098-2020-10501

19. Стерник Г.М., Стерник С.Г. Методология моделирования и прогнозирования жилищного рынка. Монография. Москва: РГ-Пресс, 2018. – 592 с.

20. Старовойтов А.С. О необходимости изменения парадигмы массового жилищного строительства. Современные реалии и пути решения // Недвижимость: экономика, управление. 2019. № 2. С. 37-41.

21. Статистическая отчетность // Федеральная служба государственной регистрации, кадастра и картографии (Росреестр). URL: https://rosreestr.ru/site/open-service/statistika-i-analitika/statisticheskaya-otchetnost/ (дата обращения: 20.05.2020 г.)

22. Строительство // Федеральная служба государственной статистики (Росстат). URL: http://www.gks.ru/ (дата обращения 16.05.2020 г.)

23. Ali, G. G., El-Adaway, I. H., & Dagli, C. H. (2020). A System Dynamics Approach for Study of Population Growth and The Residential Housing Market in the US. Procedia Computer Science, 168(2019), 154–160. https://doi.org/10.1016/j.procs.2020.02.281

24. Antoniucci, V., & Marella, G. (2018). Housing price gradient and immigrant population: Data from the Italian real estate market. Data in Brief, 16, 794–798. https://doi.org/10.1016/j.dib.2017.12.018

25. Cagli, E. C. (2019). Explosive behavior in the real estate market of Turkey. Borsa Istanbul Review, 19(3), 258–263. https://doi.org/10.1016/j.bir.2018.10.002

26. Chen, R. D., Gan, C., Hu, B., & Cohen, D. A. (2013). An Empirical Analysis of House Price Bubble: A Case Study of Beijing Housing Market. Research in Applied Economics. https://doi.org/10.5296/rae.v5i1.3433

27. Chu, S.-Y. (2018). Macroeconomic policies and housing market in Taiwan. International Review of Economics & Finance, 58, 404-421. https://doi.org/10.1016/j.iref.2018.05.002

28. Eerola, E., & Määttänen, N. (2018). Borrowing constraints and housing market liquidity. Review of Economic Dynamics, 27, 184–204. https://doi.org/10.1016/j.red.2017.07.003

29. Gong, P., Zhang, Y., & Zhao, H. (2018). Divergence in Reservation Prices and Its Impact on Housing Market Liquidity: A Theoretical Analysis. Journal of Management Science and Engineering, 3(3), 141–157. https://doi.org/10.3724/sp.j.1383.303008

30. Ma, S. Y. T., Chan, E. H. W., & Choy, L. H. T. (2018). Evolving institutions to tackle asymmetrical information problems in the housing market: A case study on 'shrinkage’ of flat sizes in Hong Kong. Habitat International, 75, 154–160. https://doi.org/10.1016/j.habitatint.2018.03.009

31. Li, X., Tang, Y. (2015). When natives meet immigrants in public and private housing markets. Journal of Housing Economics, 41, 30-44. https://doi.org/10.1016/j.jhe.2017.08.003

32. Ortiz, S. E., & Johannes, B. L. (2018). Building the case for housing policy: Understanding public beliefs about housing affordability as a key social determinant of health. SSM - Population Health, 6, 63–71. https://doi.org/10.1016/j.ssmph.2018.08.008

33. Özmen, M. U., Kalafatcılar, M. K., & Yılmaz, E. (2019). The impact of income distribution on house prices. Central Bank Review, 19(2), 45–58. https://doi.org/10.1016/j.cbrev.2019.05.001

34. Squires, G., & White, I. (2019). Resilience and housing markets: Who is it really for? Land Use Policy, 81, 167–174. https://doi.org/10.1016/j.landusepol.2018.10.018

35. Sternik, S.G. & Teleshev, G.V. (2020) Housing Construction Financing Strategy: Opportunities And Risks. The European Proceedings of Social & Behavioural Sciences EpSBS. Proceedings of the 2nd International Scientific Conference GCPMED Global Challenges and Prospects of the Modern Economic Development, 1128-1136. https://doi.org/10.15405/epsbs(2357-1330).2020.3.1

36. Torab, E. S. (2018). A law or just a hypothesis? A critical review of supply and demand effect on the affordable residential markets in developing countries. Alexandria Engineering Journal, 57(4), 4081–4090. https://doi.org/10.1016/j.aej.2018.10.010

37. Tupenaite, L., Kanapeckiene, L., & Naimaviciene, J. (2017). Determinants of Housing Market Fluctuations: Case Study of Lithuania. Procedia Engineering, 172, 1169–1175. https://doi.org/10.1016/j.proeng.2017.02.136

Страница обновлена: 02.03.2026 в 18:00:19

Download PDF | Downloads: 65 | Citations: 10

Forecast and recommendations for the development of the housing as a sector of the Russian economy on the basis of results of 2019

Sternik S.G., Gareev I.F.Journal paper

Russian Journal of Housing Research

Volume 7, Number 2 (April-June 2020)

Abstract:

The housing sector is the goal of regulating of the state's socio-economic policy. Its main tool is a priority national project aimed to balance the development of the housing market. However, unstable phenomena in certain sectors of the national economy and an unforeseen pandemic have led to the need to adjust state support measures. In this regard, the purpose of the research is to develop a forecast and recommendations for the development of the housing sector of the Russian economy in the medium term. The research is the result of systematic collection of initial data, their statistical processing and analysis. The study of pricing factors and market dynamics patterns made it possible to forecast the development of the real estate market. The obtained results can be used in the development of new measures of state regulation of the real estate market and the implementation of projects for integrated development of territories.

Keywords: housing sector, housing policy, affordable housing, preconstruction real estate project, development, territory development

JEL-classification: R21, R31, O18

References:

Ali G. G., El-Adaway I. H., Dagli C. H. (2019). A System Dynamics Approach for Study of Population Growth and The Residential Housing Market in the US Procedia Computer Science. (168). 154–160.

Antoniucci V., Marella G. (2018). Housing price gradient and immigrant population: Data from the Italian real estate market Antoniucci, V., & Marella, G. (2018). Housing price gradient and immigrant population: Data from the Italian real estate market. Data in Brief, 16, 794–798. https://doi.org/10.1016/j.dib.2017.12.018. (16). 794–798. doi: 10.1016/j.dib.2017.12.018.

Belkina T.D. (2013). Zhile v Rossii: situatsiya i perspektivy [Housing in Russia: Situation and perspectives]. Problems of forecasting. (3 (138)). 101-116. (in Russian).

Bukhvald E.M., Kolchugina A.V. (2019). Strategiya prostranstvennogo razvitiya i formirovanie poselencheskoy struktury ekonomiki Rossii [The strategy of spatial development and formation of settlement structure of the Russian economy]. Russian Journal of Housing Research. (2). 157-174. (in Russian). doi: 10.18334/zhs.6.2.40812.

Cagli E. C. (2019). Explosive behavior in the real estate market of Turkey Borsa Istanbul Review. (19 (3)). 258–263.

Chen R. D., Gan C., Hu B., Cohen D. A. (2013). An Empirical Analysis of House Price Bubble: A Case Study of Beijing Housing Market Research in Applied Economics.

Chu S.-Y. (2018). Macroeconomic policies and housing market in Taiwan International Review of Economics & Finance. (58). 404-421.

Eerola E., Määttänen N. (2018). Borrowing constraints and housing market liquidity Review of Economic Dynamics. (27). 184–204.

Eremenko M.M., Gareev I.F. (2019). Issledovanie vzaimosvyazey zhilishchnogo stroitelstva i ustoychivogo razvitiya territoriy [Research on the relationship between housing construction and sustainable development of territories]. Russian Journal of Housing Research. (3). 333-376. (in Russian). doi: 10.18334/zhs.6.3.41188.

Gong P., Zhang Y., Zhao H. (2018). Divergence in Reservation Prices and Its Impact on Housing Market Liquidity: A Theoretical Analysis Journal of Management Science and Engineering. (3 (3)). 141–157.

Larionov A.N. (2019). Sovremennye metody i formy organizatsii zhilishchnogo stroitelstva v Moskve [Modern methods and forms of organization of housing construction in Moscow]. Real estate: economics, management. (4). 50-53. (in Russian).

Li X., Tang Y. (2015). When natives meet immigrants in public and private housing markets Journal of Housing Economics. (41). 30-44.

Ma S. Y. T., Chan E. H. W., Choy L. H. T. (2018). Evolving institutions to tackle asymmetrical information problems in the housing market: A case study on 'shrinkage’ of flat sizes in Hong Kong Habitat International. (75). 154–160.

Makarov I.N., Drobot E.V., Avtsinova A.A., Filonenko N.Yu. (2019). Prostranstvennoe razvitie Rossii: problemy mezhregionalnoy differentsiatsii [Spatial development of Russia: problems of interregional differentiation]. Journal of International Economic Affairs. (4). 2953-2964. (in Russian). doi: 10.18334/eo.9.4.41347.

Malginov G.N., Sternik S.G. (2020). Zhilishchnyy rynok gorodov Rossii [The housing market in cities of Russia] (in Russian).

Mamedova N.M. (2020). Sotsialnaya politika kak faktor upravleniya kulturno-slozhnym obshchestvom (na primere Irana) [Social policy as a factor of control of the culturally-complex society (on the example of Iran)]. Vestnik Instituta vostokovedeniya RAN. (1 (11)). 255-270. (in Russian).

Maslennikov D.A., Mityakov S.N., Kataeva L.Yu., Fedoseeva T.A. (2019). Vyyavlenie osobennostey strategicheskogo razvitiya regionov na osnove statisticheskogo analiza indikatorov [Identification of the Characteristics of the Regional Strategic Development Based on the Indicators’ Statistical Analysis]. Economy of the region. (3). 707-719. (in Russian). doi: 10.17059/2019-3-7.

Moiseev A.K., Cherkovets M.V. (2014). Prognoz razvitiya ipotechnogo kreditovaniya v Rossii s uchetom sotsialno-ekonomicheskikh faktorov [Forecast of mortgage-lending development in Russia subject to socioeconomic factors]. Problems of forecasting. (5 (146)). 112-118. (in Russian).

Nozdrina N.N., Sternik G.M. (2000). Rynok zhilya v gorodakh Rossii do i posle avgustovskogo krizisa 1998 g [The Housing Market in Russian Cities before and after the August 1998 Crisis]. Problems of forecasting. (1). 120-149. (in Russian).

Ortiz S. E., Johannes B. L. (2018). Building the case for housing policy: Understanding public beliefs about housing affordability as a key social determinant of health SSM - Population Health. (6). 63–71.

Squires G., White I. (2019). Resilience and housing markets: Who is it really for? Land Use Policy. (81). 167–174.

Starovoytov A.S. (2019). O neobkhodimosti izmeneniya paradigmy massovogo zhilishchnogo stroitelstva. Sovremennye realii i puti resheniya [About the need to change the paradigm of mass housing construction. Modern realities and solutions]. Real estate: economics, management. (2). 37-41. (in Russian).

Sternik G.M., Sternik S.G. (2018). Metodologiya modelirovaniya i prognozirovaniya zhilishchnogo rynka [The methodology of modeling and forecasting of the housing market] (in Russian).

Sternik S.G. (2019). Uluchshenie zhilishchnyh usloviy naseleniya: problemy dostizheniya natsionalnoy tseli [Improvement of the Housing Conditions of the Population: Challenges of Achieving the National Goal]. Problems of forecasting. (4 (175)). 95-105. (in Russian).

Sternik S.G., Lavrentev M.A., Sternik G.M. (2019). Osnovnye pokazateli i trendy rynka mnogokvartirnogo zhilya Rossii v 2018 godu [Key indicators and trends of the multi-apartment housing market in Russia in 2018]. Russian Journal of Housing Research. (1). 87-108. (in Russian). doi: 10.18334/zhs.6.1.40580.

Sternik S.G., Malginov G.N., Lavrentev M.A. (2020). Vliyanie institutsionalnoy reformy dolevogo uchastiya v stroitelstve na pervichnyy rynok mnogokvartirnogo zhilya [The impact of the institutional reform of equity participation in the construction of the primary market of apartment housing]. Property Relations in the Russian Federation. (5). 25-43. (in Russian). doi: 10.24411/2072-4098-2020-10501.

Sternik S.G., Teleshev G.V. (2020). Housing Construction Financing Strategy: Opportunities And Risks The European Proceedings of Social & Behavioural Sciences EpSBS. 1128-1136.

Torab E. S. (2018). A law or just a hypothesis? A critical review of supply and demand effect on the affordable residential markets in developing countries Alexandria Engineering Journal. (57(4)). 4081–4090.

Tupenaite L., Kanapeckiene L., Naimaviciene J. (2017). Determinants of Housing Market Fluctuations: Case Study of Lithuania Procedia Engineering. (172). 1169–1175.

Zakharzhevskaya A.Yu. (2019). Gosudarstvennoe regulirovanie zhilishchnoy politiki v KNR na primere Chuntsina [State regulation of housing policy in China: the case of Chongqing]. Innovatsionnaya ekonomika. (3 (20)). 22-33. (in Russian).

Özmen M. U., Kalafatcılar M. K., Yılmaz E. (2019). The impact of income distribution on house prices Central Bank Review. (19(2)). 45–58.