Российский рынок жилья и ипотечного кредитования в 2014 году: состояние, проблемы и механизмы государственного регулирования

Коростелева Т.С.1

1 Самарский государственный аэрокосмический университет им. академика С.П. Королева (Национальный исследовательский университет), ,

Скачать PDF | Загрузок: 65 | Цитирований: 19

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 1, Номер 1 (Октябрь-Декабрь 2014)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23442629

Цитирований: 19 по состоянию на 07.12.2023

Аннотация:

В статье дана оценка состоянию российского рынка жилья и ипотечного кредитования на фоне общего ухудшения макроэкономической конъюнктуры в 2014 году, выявлены проблемы функционирования, проанализирована динамика ключевых показателей. Изучено влияние ипотеки на развитие рынка жилья в сложившейся макроэкономической ситуации. Особое внимание уделено анализу и оценке рисков ипотечного кредитования в условиях роста неопределенности на финансовых рынках. Обоснована и доказана необходимость государственного воздействия на систему ипотечного жилищного кредитования (ИЖК), предложены инструменты государственного регулирования. Реализация обозначенных мер обеспечит устойчивое и поступательное развития системы ИЖК в условиях общей экономической нестабильности. Методическим инструментарием проведенного исследования послужили методы статистического анализа.

Ключевые слова: ипотечное кредитование, государственное регулирование, рынок жилья, показатель, ипотечный рынок, динамика

JEL-классификация: G21, R31, E51, G28

Введение

Задача обеспечения граждан доступным жильем, в первую очередь через механизмы ипотечного жилищного кредитования, по-прежнему является важнейшей в сфере социально-экономического развития нашего государства. Однако, ухудшение экономической обстановки во второй половине 2014 года в России, спровоцированное, во-первых, стремительным снижением цен на энергоресурсы, продажа которых составляет значительную часть в доходах российского бюджета, а во-вторых, введением экономических санкций против РФ, может поставить под сомнение устойчивое развитие ипотечных инструментов в стране. Так, если после кризиса 2008-2009 гг. до самого последнего времени рынок ипотечного кредитования демонстрировал поступательный рост, то в условиях резкого роста ключевой ставки, эффективность функционирования как всего финансового рынка в целом, так и его важнейшего сегмента – ипотечного рынка в частности, будет неизбежно снижаться. Рост процентных ставок по ипотечным продуктам в совокупности со снижением реальных доходов населения под воздействием инфляции, больно ударит по извечной российской проблеме – доступности ипотечных жилищных кредитов для населения. В этой связи, вопросы государственного регулирования ипотечного рынка с целью предотвращения его спади или стагнации на сегодняшний день особенно актуальны.

Анализ макроэкономической ситуации в России в 2014 году

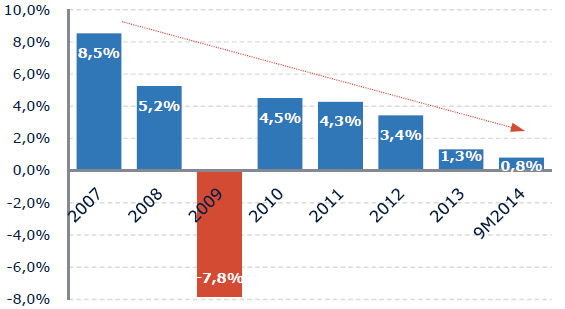

Уже в начале 2014 года российская экономика демонстрировала признаки замедления. Ярким свидетельством этого стали значения таких важнейших индикаторов макроэкономической активности как ВВП и инвестиций в основной капитал. Объем ВВП продолжил свое неуклонное снижение, начало которому было положено мировым финансовым кризисом 2008-2009гг. Так, если в докризисном 2007 году рост ВВП России составлял рекордных 8,5%, то в 2012 году -3,4%, а в 2013 году оценивался на уровне уже 1,3%. Такая же динамика сохранялась и в начале 2014 года, по данным Росстата [1], в первом полугодии 2014 года рост ВВП составил всего лишь 1% (по сравнению с первым полугодием 2013 года).

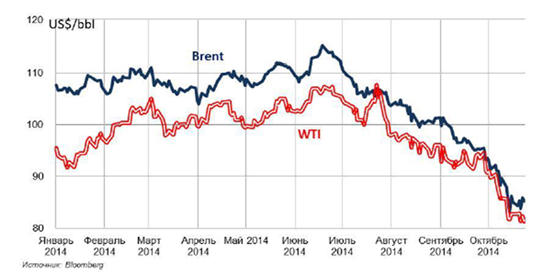

Такое же неуклонное снижение демонстрировали и инвестиции в основной капитал, снижение данного индикатора составило 2,8% (по сравнению с первым полугодием 2013 года). Отметим, что подобная отрицательная динамика ключевых индикаторов экономической активности России наблюдалась на фоне весьма высоких цен на нефть на мировом рынке, сохранявшихся на отметке выше 100 долларов за баррель. Однако, как показано на рисунке 1, уже второе полугодие 2014 года ознаменовалось резким падением цен на «черное золото», которое к концу года составило более 30%.

Рисунок 1. Динамика цен на нефть за 9 месяцев 2014 г. [2]

Снижение экспортных доходов в сочетании с действующими в отношении России санкциями, ограничивающими возможности привлечения средств на зарубежных рынках капитала, серьезно усугубило и без того неблагоприятные тенденции в экономике России. Так, по итогам 9 месяцев 2014 год рост ВВП еще более замедлился и составил всего лишь 0,8%, что стало свидетельством вхождения страны в полосу рецессии. По прогнозам, составленным по итогам 9 месяцев, рост ВВП на конец 2014 года не превысит 0,2% [3]. Наглядно динамика ВВП России с 2007 по 2014 гг. отображена на рисунке 2.

Рисунок 2. Рост ВВП в 2007-2014 гг., в процентах к предыдущему году [4]

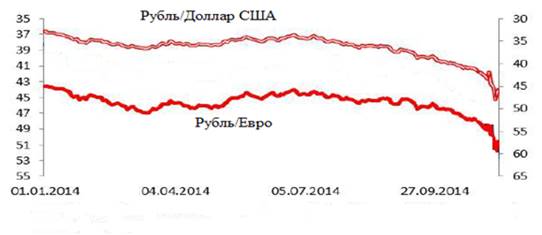

Следствием совокупного влияния перечисленных факторов стало резкое падение курса национальной валюты. Так, если в начале 2014 года американская валюта стоила чуть более 37 руб. за доллар, то в конце сентября уже около 46 руб. за доллар (рис. 3). В конце 2014 года (на 18 декабря) официальный курс ЦБ РФ составлял уже 67,78 руб./$. Такая же ситуация наблюдалась и с курсом евро. С отметки чуть более 43 руб. за евро за год курс упал до 84,59 руб./Евро (на 18 декабря 2014 г.).

Рисунок 3. Динамика валютных курсов

Источник: ЦБ РФ [5]

В итоге, по отношению к бивалютной корзине национальная валюта снизилась с начала года более чем в 2 раза. Последний раз в новейшей истории такое ослабление рубля было зафиксировано в 1998 году, когда получил развитие один из самых тяжелых в истории России экономический кризис. Последствия финансово-экономического кризиса 1998 года хорошо известны, это - коллапс банковской системы, банкротство банков и малых предприятий, резкое падение уровня жизни населения и почти двукратное увеличение безработицы. В этой связи, неизбежно встает вопрос: можно ли предотвратить развитие кризисных тенденций сегодня и если да, то какие меры государственного регулирования способны оказать действенное влияние на стабилизацию резко разбалансированного финансового рынка?

Обратимся к анализу денежно-кредитной политики ЦБ РФ в 2014 году. Основным инструментом борьбы как с возросшими инфляционными ожиданиями населения, так и со спекуляцией банков на валютном рынке в 2014 году стала ключевая ставка Банка России.

Рисунок 4. Динамика ключевой ставки Банка России в 2014 г.

Источник: ЦБ РФ [5]

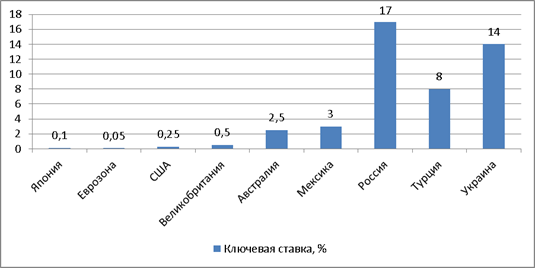

Так, как показано на рисунке 4, за текущий год ключевая ставка поднималась Регулятором 6 раз с 5,5% в начале года до 17% 16 декабря 2014 года, совокупный рост с начала года составил 309%! Отметим, что такой размер ключевой ставки не только в разы превышает ставки в развитых странах мира, но и значительно выше стран со слабой экономикой. Так, как продемонстрировано на рисунке 5, в странах Еврозоны на конец 2014 года ставка рефинансирования составляла всего 0,05%, в Японии – 0,1%, в США – 0,25%, а на Украине с ее полностью разрушенной бесконечными переворотами и военными конфликтами экономикой – 14%.

Рисунок 5. Сравнительный анализ размера ключевой ставки в страновом разрезе, на ноябрь 2014 г.

Результатом рестрикционной политики ЦБ РФ стал резкий рост стоимости фондирования для банковского сектора. Очевидно, что столь непопулярная мера была введена с благой целью, а именно остановки обвального падения рубля за счет пресечения спекуляций на валютном рынке. С другой стороны, отрицательные последствия от роста ключевой савки могут напрочь перечеркнуть положительные. К таковым следует отнести повторение коллапса всей банковской системы со всеми вытекающими последствиями, а именно резким ростом процентных ставок по кредитным операциям, сокращением или полной остановкой кредитных программ, банкротством ряда банков, снижением инвестиционной активности предприятий и покупательской способности населения и т.д. Все перечисленные факторы, несомненно, способны проявиться в той или иной степени в 2015 году и в совокупности вызвать паралич российской экономической системы в целом.

Анализ российского рынка жилья и ипотечного кредитования в 2014 году

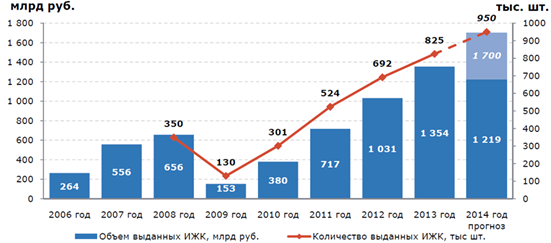

Рассмотрим тенденции развития важнейшего сектора финансового рынка – ипотечного рынка в 2014 году. Анализ статистики Банка России и Агентства по ипотечному жилищному кредитованию (АИЖК) свидетельствует о развитии рынка ипотеки опережающими общее развитие экономики страны темпами. За 9 месяцев 2014 года было выдано 704 368 ипотечных кредитов на общую сумму 1 221,9 млрд рублей, что в 1,3 раза превышает уровень 9 месяцев 2013 года в количественном и в 1,4 раза – в денежном выражении [4].

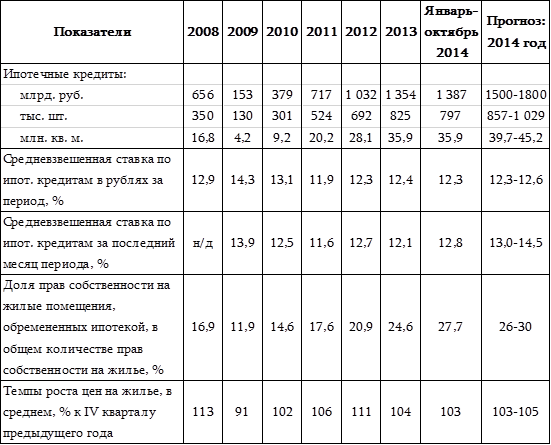

Таблица 1

Динамика ключевых показателей рынков жилья и ипотечного кредитования за 2008-2014 гг.

Источники: АИЖК [4], ЦБ России [5], Русипотека [6]

Уже по итогам 10 месяцев, как показано в таблице 1, объемы выдачи ипотечных кредитов в рублёвом выражении превысили аналогичный показатель за весь 2013 год. В соответствии с прогнозом АИЖК на конец 2014 года объем выдачи ипотечных кредитов достигнет рекордных 1500-1800 млрд. руб. Наглядно, динамика объема и количества выданных ипотечных кредитов за 2006-2013 гг. в совокупности с прогнозом на 2014 г. представлена на рисунке 6.

Рисунок 6. Динамика объема и количества выданных ипотечных кредитов за 2006‑2014 гг. [4]

Отметим, что такому благополучию на ипотечном рынке способствовала как ни странно общая экономическая ситуация в стране, когда падение курса национальной валюты заставило население искать пути защиты накопленных сбережений, популярными вариантами которых стали вложения в недвижимость и автомобили иностранного производства. Дополнительным фактором роста ипотечного рынка стал реализовавшийся спрос будущих периодов на объекты недвижимости, когда граждане, не дожидаясь «лучших времен» поспешили улучшить свои жилищные условия.

Что касается основного индикатора, определяющего доступность ипотечного кредита для населения – процентной ставки по ипотечным кредитам, то 2014 год ознаменовался ее ростом, особенно во втором полугодии анализируемого периода. Так, если в среднем за 10 месяцев 2014 года ипотечная ставка оценивалась на уровне 12,3%, что практически не отличало ее от уровня 2012 и 2013 гг., то при анализе месячной динамики в конце года явно прослеживается тенденция ее роста. Как свидетельствуют данные ЦБ РФ, в октябре месяце средневзвешенная ставка по ипотечным кредитам повысилась до 12,8%, а в соответствии с прогнозом, составленным по итогам 9 месяцев, на конец 2014года (табл. 1) ожидалось увеличение ставки до 13,0-14,5% годовых. Однако, реальность оказалась гораздо печальнее. Уже в середине декабре ряд коммерческих банков предлагал ипотечные кредиты по ставкам выше 15% годовых. В частности, Сбербанк России повысил ставки по ипотечным кредитам до 14,5-16% [7] годовых, ряд мелких банков практически до 20%, многие банки приостановили прием заявок на ипотечные кредиты и перенесли сроки подписания кредитных договоров. Абсолют Банк вообще закрыл ипотечные программы, распустив сотрудников в вынужденные отпуска и т.п.

Парадоксально, что подобное ужесточение условий кредитования в совокупности с сокращением числа доступных ипотечных программ к концу года не привело к обвальному падению объемов кредитования. Как уже отмечалось, население, желая защитить свои накопления от ожидаемого роста цен и заблаговременно реализуя «спрос будущих периодов» продолжало активно использовать ипотечный ресурс на покупку жилья.

В свою очередь, рынок жилья, активно финансируемый за счет ипотечного источника, показал рекордные результаты в 2014 году. Ввод жилья по итогам 9 месяцев 2014 года составил 624 тыс. квартир общей площадью 48,2 млн кв. м (к соответствующему периоду 2013 года рост составил +28,6% и +24,6% соответственно). По итогам года ввод нового жилья, скорее всего, превысит 75 млн квадратных метров, что может стать абсолютным рекордом по вводу жилья за всю историю наблюдений в России (включая РСФСР в составе СССР) [4]. Обращает на себя внимание тот факт, что подобный расцвет жилищного строительства наблюдался на фоне общего замедления экономики. При этом рекордные темпы развития отрасли жилищного строительства оказали значимый стимулирующий эффект для развития экономики в целом и внесли ощутимый вклад в динамику ВВП.

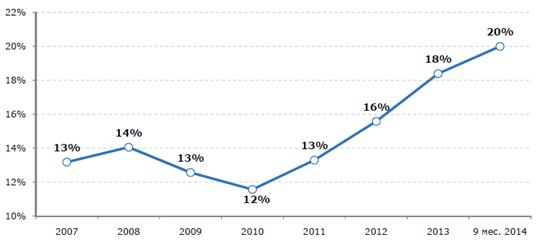

Недооценить влияние ипотеки на развитие жилищного строительства невозможно, удельный вес сделок с ипотекой в общем обороте рынка недвижимости ежегодно растет. Так, если по итогам 9 месяцев 2010 года в России 14,2% сделок с жильем было заключено с привлечением ипотечного ресурса, то по итогам 9 месяцев 2014 года уже 26,9% (рис. 7). Совокупный рост доли ипотеки в общем обороте рынка недвижимости за 4 года составил 190%. Как и в развитых странах мира, ипотека в России становится важнейшим источником финансирования покупки жилья.

Рисунок 7. Динамика рынка недвижимости и доля ипотеки в сделках с жильем по итогам 9 месяцев 2010-2014 гг. [4]

Важно, что повышение покупательского спроса на объекты жилой недвижимости во втором полугодии 2014 года не вызвало его удорожания. По итогам 10 месяцев 2014 года темпы роста цен на жилье, в среднем, к IV кварталу предыдущего года составили всего 103%. По прогнозам АИЖК на конец 2014 года темпы роста цен на жилую недвижимость не превысят 105% (табл. 1), что значительно ниже уровня прогнозируемой инфляции. Отсутствие реального роста стоимости жилья в исследуемом периоде свидетельствует о повышении его доступности в краткосрочной перспективе для населения и в целом доказывает сбалансированность развития рынков жилья и ипотечного кредитования в 2014 году.

Анализ макро- и микроэкономических рисков на рубеже 2014-2015 гг.

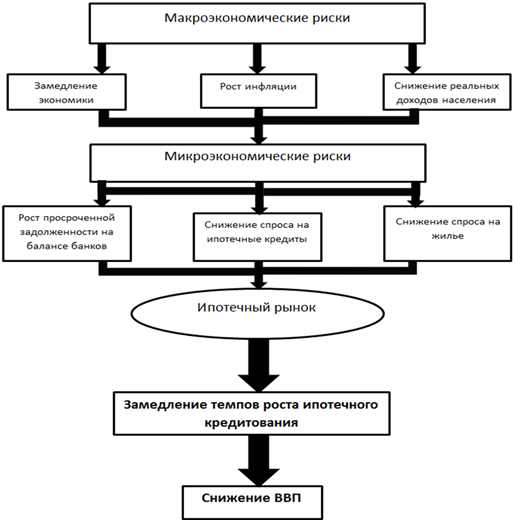

Вместе с тем, итоги предварительного обзора макроэкономической ситуации в России неоспоримо свидетельствуют о нарастании угрозы резкого спада рынков жилья и ипотеки уже в самом начале 2015 года.

Рассмотрим пессимистический сценарий перспектив и рисков развития системы ипотечного жилищного кредитования в начале будущего года.

Так, в неблагоприятном варианте развития событий общее замедление российской экономики в совокупности с нарастающими инфляционными процессами может больно ударить по банковской системе уже в начале 2015 года. Снижение реальных доходов населения в совокупности ростом стоимости ипотечных кредитов повлечет за собой резкое падение спроса на ипотечный ресурс. Заблаговременная реализация «отложенного спроса» в условиях опасений населения насчет будущего роста цен усугубит и без того кризисные тенденции 2015 года, когда число желающих улучшить свои жилищные условия устремится к минимуму. Однако, риски банковского сектора отнюдь не ограничатся снижением спроса на жилищные объекты и на ипотечный ресурс, как источник их финансирования. В условиях роста безработицы, связанного с необходимостью оптимизации затрат предприятий в изменившейся рыночной среде, а также снижения реальных доходов населения следует ожидать снижение платёжеспособности заемщиков, что может привести к существенному росту просрочек по ипотечным кредитам.

Обращает на себя и проблема высокой закредитованности населения России. Так, если в кризисном 2008 году доля платежей по кредитам в доходах населения составляла 14%, то в условиях текущего кризиса она повысилась до 20% (рис. 8). В этих условиях кредитные риски намного выше, а банковская система гораздо уязвимее, чем в 2008-2009 гг.

Рисунок 8. Динамика закредитованности населения в 2007 – 2014 гг., % [4]

Совокупность озвученных факторов уже в ближайшем будущем способна привести к трудностям с обслуживанием ипотечных долгов и, как следствие, к существенному росту вероятности дефолтов по кредитам. Кроме того, росту кредитных рисков будет способствовать и сокращение возможностей заемщиков рефинансировать ранее взятые кредиты [4].

Следует отметить, что в текущих условиях динамика развития ипотеки имеет решающее значение для будущих объемов ввода жилья, а соответственно как для строительной отрасли экономики в целом, так и сопутствующих отраслях хозяйствования. Чем более глубокий спад ожидает ипотечный рынок, тем более существенный удар будет нанесен по сектору жилищного строительства экономической системы. Сокращение источников финансирования жилищного строительства способно привести к торможению всей строительной отрасли, а ведь именно она дала основной вклад в объем ВВП 2014 года и удержала темпы роста этого важнейшего индикатора экономической активности в плюсовых отметках. В этой связи, замедление темпов роста ипотечного кредитования, обуславливающее торможение строительной отрасли экономики, может привести к существенному снижению ВВП в 2015 году (рис.9).

Рисунок 9. Риски развития ипотечного рынка на рубеже 2014-2015 гг.

Следует отметить, что если на глубину и продолжительность падения ипотечного рынка решающее влияние будет оказывать период удержания ЦБ РФ высокой стоимости фондирования для банковского сектора, то строительную отрасль может ожидать достаточно более длительный спад. Так, отсутствие источников финансирования заставит строительные компании отложить закладку новых объектов. Однако, в отличие от населения, которое мгновенно увеличивает спрос, как только становятся снова доступны ипотечные кредиты, строительные компании в течение ещё как минимум двух лет (среднее время возведения дома) предложение нарастить не смогут. Подготовка инфраструктуры (электричество, канализация, строительство дорог), которая предшествует строительству дома, в среднем занимает 1,5-2 года [8]. Таким образом, восстановлению строительной отрасли экономики потребуется гораздо более длительный отрезок времени, чем ипотечному рынку, что будет в целом отражаться на ключевом показателе экономической активности – ВВП.

Обобщая вышеизложенное, отметим, что согласно предложенному автором пессимистическому сценарию развития рынков жилья и ипотеки в 2015 году неизбежными последствиями экономического кризиса конца 2014 года для банковского сектора станут:

- снижение объемов выдаваемых кредитов;

- сокращение или полная приостановка кредитных программ банками;

- обесценение долгосрочных кредитов с фиксированными ставками в условиях роста процентных ставок на финансовом рынке;

- сокращение долгосрочных источников финансирования;

- недостаточность капитала для осуществления ипотечных программ;

- рост просроченной задолженности на балансе банков.

Рефинансирующие организации ощутят на себе кризисные тенденции через повышение уровня процентных ставок на финансовом рынке и сокращение спроса на ипотечные ценные бумаги.

Для заемщиков итогом резкого ухудшения экономической конъюнктуры станет:

- ужесточение банками требований к оценке платежеспособности своих клиентов;

- сужение выбора ипотечных продуктов по причинам сокращения банками линейки ипотечных программ или полной их приостановки до момента снижения ключевой ставки ЦБ РФ;

сокращение возможностей рефинансировать ранее взятые кредиты;

- рост ежемесячных платежей по вновь оформленным ипотечным кредитам в связи с ростом процентных ставок.

Все эти факторы, в конечном счете, неизбежно снизят доступность ипотечного кредитования для заемщиков и отразятся на устойчивости ипотечного сектора финансового рынка. Ввиду тесной взаимосвязи ипотечного и жилищного рынков можно предположить, что кризисные тенденции перекинутся и на реальный сектор экономической системы, а именно на строительный и сопутствующие отрасли экономики.

Инструменты государственного регулирования рынков жилья и ипотечного кредитования в предкризисных условиях хозяйствования

Так, способно ли государство сдержать натиск кризиса, обуславливаемого общей макроэкономической ситуацией в стране, и защитить от спада или стагнации важнейшую сферу своего социально-экономического развития – систему ипотечного жилищного кредитования? И если да, то какие меры государственного регулирования способны если не отодвинуть угрозу кризиса от ипотечного рынка, то хотя бы минимизировать его отрицательные последствия?

Рассмотрим возможные варианты антикризисных решений для системы ипотечного жилищного кредитования в разрезе ее отдельных элементов.

Очевидно, что государственное регулирование ипотечного рынка в предкризисных и кризисных условиях хозяйствования кризиса должно быть направлено, в первую очередь, на поддержание ликвидности и расширение денежно-кредитной массы коммерческих банков, т.е. носить характер кредитной экспансии. Стандартными инструментами государственного регулирования здесь могут являться:

1. Снижение нормативов резервирования в ЦБ РФ.

2. Снижение ставки рефинансирования.

3. Выкуп у банков стандартных ипотечных кредитов оформленными закладными листами и т.п.

Однако, в текущем варианте развития событий, когда ЦБ РФ был вынужден резко увеличить стоимость фондирования для пресечения спекуляции с иностранной валютой, эти меры воздействия могу применяться лишь после достижения стабилизации на финансовом рынке в краткосрочной и даже среднесрочной перспективе. Адекватным нынешнему кризису инструментом регулирования должно стать предоставление ЦБ РФ льготных целевых кредитов коммерческим банкам для поддержания социально-значимых кредитных программ, в том числе по автокредитованию (для автомобилей, собираемых в России), а также по ипотечному кредитованию.

Пониженная ставка по такому целевому кредиту Банка России позволит коммерческим банкам продолжить ипотечное кредитование по ставкам, действующим до декабря 2014 года. Это, в свою очередь, существенно снизит риски снижения спроса на ипотечные кредиты со стороны населения, а соответственно повысит устойчивость ипотечного рынка в кризисных условиях хозяйствования.

Государственные программы поддержки рынка недвижимости, а именно сегмента первичного рынка жилья, должны быть ориентированы на следующие мероприятия:

1. Предоставление «льготных» кредитов строительным компаниям, осуществляющим строительство жилья эконом-класса.

2. Предоставление государственных гарантий по банковским кредитам строительным компаниям и ипотечным фондам, осуществляющим в рамках реализуемого проекта строительство жилья эконом-класса.

В настоящее время, большинство российских строительных компаний на ранних этапах строительства сталкиваются с проблемой ликвидности. Это обусловлено спецификой бизнеса, подразумевающей существенный временной лаг между моментом закладки дома и моментом начала продаж квадратных метров жилья. Возникающее минусовое сальдо по доходам и расходам строительная компания вынуждена финансировать на основе банковского кредита. В свою очередь очевидно, что условия получения кредита напрямую зависят от платежеспособности заемщика, который зачастую на ранних этапах строительства жилищных объектов может предоставить в банк лишь отрицательный Баланс и Отчет о финансовых результатах. Ситуация осложняется отсутствием у строительной компании достаточного количества активов, которые могли бы быть предоставлены в качестве обеспечения по кредиту. Так, оборудование и техника обычно являются собственностью субподрядчиков, осуществляющих строительно-монтажные работы, а сам заложенный строительный объект на ранних стадиях не обладает ни достаточной стоимостью ни ликвидностью для того чтобы рассматриваться предметом залога. В условиях отрицательного Баланса и отсутствия обеспечения строительные компании либо получают отказ в получении банковского кредита либо кредитуются под завышенные процентные ставки. Все это не только препятствует развитию жилищного строительства в стране, но и существенно завышает продажную цену квадратного метра жилья.

В свою очередь, поскольку государственные гарантии обладают наивысшим классом надежности процентные ставки по таким кредитам невысоки, что не только стимулирует инвестиционную активность строительных компаний и ипотечных фондов, осуществляющих строительство жилья, но и в конечном итоге снижает конечную стоимость квадратного метра. В результате, внедрение предложенного механизма не только будет стимулировать развитие жилищного строительства в регионах России, но и снизит коэффициент доступности жилья для населения [9].

3. Увеличение объемов рефинансирования кредитов, выданных на приобретение жилья экономического класса в новостройках. Подобное увеличение может быть достигнуто за счет расширения категорий объектов недвижимости, в рамках реализуемой АИЖК программы «Новостройка. Главный недостаток действующей сегодня программы заключается в том, что рефинансирование происходит посредствам купли-продажи закладных, составление которых возможно на жилье уже оформленное в собственность заемщиков. Данное условие затрудняет выдачу кредитов и займов на ранних стадиях строительства. Разработанная автором в [8] модель организационного взаимодействия субъектов ипотечного рынка при кредитовании объектов долевого строительства позволит существенно расширить категорию объектов подпадающих под программы рефинансирования АИЖК за счет находящихся еще на стадии закладки или строительства объектов жилой недвижимости. Практическая реализация предложенной автором модели будет стимулировать к развитию строительный сектор экономики за счет увеличения платежеспособного спроса населения, через механизм ипотечного кредитования первичного рынка жилья.

Кроме того, в целях оживления экономической активности, как на первичном так и на вторичном рынках жилья, следует использовать фискальные инструменты государственного регулирования, а именно:

1. Расширение состава налоговых льгот покупателям жилья.

2. Увеличение суммы налоговых возвратов по налогу на доходы физических лиц покупателям жилой недвижимости.

Увеличение платежеспособного спроса потенциальных заемщиков на ипотечном рынке, может быть достигнуто за счет:

1. Расширения линейки кредитных продуктов, направленных на улучшение жилищных условий отдельных категорий граждан. Таким категориям граждан должны предоставляться ипотечные кредиты на льготных условиях, а финансирование таких программ должно возлагаться на государство в лице как региональных, так и федеральных органов власти.

2. Снижения или как минимум поддержания на уровне 2014 года процентных ставок по ипотечным продуктам национальным оператором рынка ипотечного кредитования – ОАО «АИЖК» и т.п.

В целях обеспечения господдержки заемщиков, уже имеющих ипотечную задолженность, то особую тревогу в условиях резкого роста валютного курса в конце 2014 года вызывает ситуация с «валютными ипотечниками». Несмотря на то, что доля «валютной ипотеки» в общем объеме ипотечной задолженности на сегодняшний день невелика и составляет по данным ЦБ РФ на 1.12 2014 г. только 3,86%, ситуация с этой категорией заемщиков добавляет социальную напряженность в обществе, обострившуюся под влиянием опасений о будущей экономической нестабильности.

В этой ситуации встает закономерный вопрос, должны ли первичные кредиторы отвечать за рост курса валюты и решать возникшую проблему? Очевидно, что нет, поскольку любой банк это всего лишь финансовый посредник на рынке, эффект функционирования которого равен процентной марже, рассчитываемой как разность между процентной доходностью по выданным кредитам и привлеченным депозитам. И поскольку, вкладчики, разумеется, не собираются терять повышенную в разы доходность от валютных вкладов, то и банк не имеет и не может иметь финансовых источников решения возникшей проблемы.

Ответственность за возникновение подобной ситуации может быть возложена только на государство, которое, во-первых допустило разворачивание валютного кризиса, а в-вторых, разрешило в стране с одной из самых волатильных валют в мире существование валютной ипотеки. В этой связи представляется, что и решаться проблема валютной ипотеки должна за счет ресурсов государства, а именно валютных резервов ЦБ РФ.

Уполномоченным органом, ответственным за решение проблем ипотечных заемщиков должно быть выбрано Агентство по реструктуризации ипотечных жилищных кредитов (АРИЖК), которому в условиях нарастания кризисных тенденций в экономике России необходимо возобновить свою деятельность. Механизмом решения может стать выкуп АРИЖК валютных ипотечных кредитов у коммерческих банков с последующей конвертацией задолженности заемщиков в рубли по курсу, действующему на 1 октября 2014 года. Что касается ставок по ипотечным кредитам, то условия конвертации должны предусматривать их повышение до уровня действующих в АИЖК на 1 ноября 2014 г. Обоснованность такого повышения очевидна и связана с несоразмерностью ставок по рублевым и валютным кредитам. Так, если по итогам ноября 2014 г. средневзвешенная ставка по рублевым ипотечным кредитам, выданным с начала года, составляла 12,37%, то по валютным только 9,32% [5].

Очевидно, что предложенный механизм реструктуризации ипотечных валютных кредитов в рублевые имеет выраженную социальную направленность. Поэтому и реализовываться этот механизм должен только для социально незащищенных слоев населения, к которым можно отнести граждан, купивших по валютной ипотеке свое единственное жилье. Также от подобной схемы должны быть отсечены граждане, имеющие стабильный доход в иностранной валюте.

Что касается Заемщиков по «рублевой ипотеке», составляющих основную долю ипотечных должников, то и им будущий 2015 год способен принести трудности с обслуживанием ипотечных кредитов. Для этой категории должников могут быть предложены такие популярные в мировой практике меры как:

1. Выкуп у первичных кредиторов проблемных ипотечных активов специализированным ипотечным агентством, которым в данном случае будет являться АРИЖК, с дальнейшими мероприятиями по реструктуризации задолженности.

2. Временная фиксация плавающих процентных ставок.

3. Списание части задолженности и (или) начисленных пеней.

4. Временное снижение размера ежемесячного платежа и т.д.

Также, перспективной мерой здесь может являться активное участие государства в создании фонда социального жилья [10].

Цель государственного регулирования в предкризисных условиях развития экономики будет считаться достигнутой, в случае если удастся не только предотвратить спад на рынках жилья и ипотеки, но и создать предпосылки для повышения экономической активности в системе ИЖК.

Заключение

В целом, проведенный анализ состояния ипотечного и жилищного рынков, а также тенденций их развития в предкризисных условиях хозяйствования позволяет заключить, что несмотря на устойчивый рост анализируемых рынков в 2014 году, общее замедление экономики, обуславливаемое неблагоприятными для России макроэкономическими тенденциями в совокупности с резкой дестабилизацией финансового рынка в конце исследуемого периода, способны вызвать существенный спад экономической активности в системе ипотечного жилищного кредитования в 2015 году. Глубина и продолжительность этого спада будет зависеть от срочности и адекватности реагирования государства на кризисные явления. Предложенные в статье меры антикризисного государственного регулирования способны не только оказать стабилизирующее воздействие на систему ИЖК в условиях разворачивающегося финансового кризиса, но и как минимум не снизить доступность ипотечных кредитов для населения.

Источники:

2. Российская Федерация: ежемесячные тенденции экономического развития. Ноябрь 2014 г. / Аналитический обзор Всемирного Банка.

3. Информационно-аналитический портал «Деловая жизнь».

4. Официальный сайт ОАО «Агентство по ипотечному и жилищному кредитованию».

5. Официальный сайт Банка России.

6. Официальный сайт ООО «РУСИПОТЕКА».

7. Официальный сайт Сбербанка.

8. Коростелева Т.С. Экономическое обоснование реализации эффективных схем ипотечного кредитования объектов долевого участия в строительстве // Вестник Самарского государственного университета. — 2011. — № 6 (87). — С. 45-53.

9. Коростелева Т.С. Региональная ипотека: вектор развития // Региональная экономика: теория и практика. — 2014. — № 42 (369) — С. 45-60.

10. Инновационный подход к формированию социального жилья в Республике Татарстан / М.Ш. Хуснуллин, И.Ф. Гареев, Г.M. Хуснуллина [и др.] // Национальные интересы: приоритеты и безопасность. — 2010. — № 5. — С. 72-76.

Страница обновлена: 04.02.2026 в 09:12:22

Download PDF | Downloads: 65 | Citations: 19

Russian housing and mortgage market in 2014: condition, issues and state regulating mechanisms

Korosteleva T.S.Journal paper

Russian Journal of Housing Research

Volume 1, Number 1 (October-December, 2014)

Abstract:

The article estimates the condition of the Russian housing and mortgage market on the background of the declining macroeconomic situation, problems of operation are detected, dynamics of key indicators is analysed. The effect of mortgage on housing market development in the existing macroeconomic situation is studied. The special attention is paid to the analysis and evaluation of mortgage risks under conditions of growth of uncertainty on financial markets. The need in the state regulation of the housing mortgage system (HMS) is proven and justified, tools for the state regulation are suggested. Implementation of the said measures will provide for the stable and incremental development of the HMS under conditions of general economic instability. Statistic analytical methods have been served as methodic tools for this study.

Keywords: state regulation, dynamics, mortgage, mortgage market, housing market, indicator

JEL-classification: G21, R31, E51, G28