О взаимосвязи инвестиций в жилищное строительство и экономического роста

Залкинд Л.О.1

1 Институт экономических проблем им. Г.П. Лузина Кольского научного центра Российской академии наук, г. Апатиты, ,

Скачать PDF | Загрузок: 96 | Цитирований: 18

Статья в журнале

Жилищные стратегии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 1, Номер 1 (Октябрь-Декабрь 2014)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23442628

Цитирований: 18 по состоянию на 07.12.2023

Аннотация:

В экономической литературе сохраняется дискуссия о роли жилищного строительства в экономической жизни регионов и стран, о том, могут ли являться жилищные инвестиции активатором экономического роста территории. В данной статье дается обзор эмпирических исследований о роли жилищных инвестиций в экономическом росте в условиях разных экономических систем. Определено, что основным используемым методом при исследовании взаимосвязи ВРП и жилищных инвестиций являются метод Грейнджера, являющийся одним из методом коинтеграционной регрессии. Большинство исследований подтверждает мультипликативный эффект жилищных инвестиций и их положительное воздействие на экономический рост. В тоже время, существуют отличия в роли и месте жилищных инвестиций в экономическом росте территории в условиях разных экономических систем и на разных этапах экономического цикла.

Ключевые слова: экономический рост, корреляция, жилищные инвестиции, ВРП, коинтеграция

JEL-классификация: O18, E22, O40

Введение

Уровень развития жилищной сферы и её влияния на экономический рост страны и регионов является важным фактором формирования экономической и социальной политики государства. Вложения в жилищное строительство и реновацию жилых зданий формируют жилищные инвестиции, являющиеся частью инвестиционных вложений в экономику. Развитие жилищного строительства увеличивает производимый валовый продукт, создает спрос на продукцию смежных отраслей промышленности, транспорта. Кроме этого, развитие жилищной сферы влияет на мобильность рабочей силы, эффективность её использования, а также на уровень человеческого капитала в целом. Экономическая политика в развитых странах в значительной степени обращает внимание на состояние жилищного рынка и жилищного строительства, используя различные виды косвенного воздействия на его развитие. Это внимание к жилищной сфере обусловлено множественностью эмпирических доказательств мультипликативного влияния развития жилищного рынка на экономической рост стран и регионов.

Основным спорным моментом, обсуждаемом экономистами, являлось вопрос о том, какой процесс являются преобладающим: жилищные ли инвестиции могут позволить стране увеличить ВВП, или рост ВВП ведет к росту жилищных инвестиций, а также вопрос о том, насколько этот процесс работает в развитых и развивающихся странах. В этой статье не ставится задача охватить весь спектр экономических воззрений на роль и место жилищной сферы в экономическом развитии, автором осуществлена выборка работ по вопросу жилищных инвестиций и экономического роста. Хотя к жилищным инвестициям в целом относятся не только вложения в строительство домов, но также вложения в ремонты и реновацию существующего жилья, но основное внимание экономистами уделяется сегменту инвестиций в жилищное строительство.

Общие походы к роли жилищного строительства в экономическом росте

В своей работе Drewer [1] доказывает, что хотя в ряде случаев, до определенных пределов, строительная отрасль может стимулировать экономический рост на краткосрочный период, в тоже время она может создавать угрозу экономике за счет пузыря, образующегося в результате интенсивного развития строительства. Также по его мнению, в ряде случае, развитие строительства – это лишь последствие экономического роста.

В 1993 г. вышла работа Мирового банка [2], в которой использовались данные по многим странам в послевоенный период. Было определено, что жилищные инвестиции в ВВП очень малы, примерно 2-4%, когда ВВП на душу составляет ниже 1000 USD, но быстро начинают расти, до 8% ВВП, когда ВВП на душу населения достигает 1000-5000 USD, затем их рост в ВВП опять замедляется и сохраняется на стабильном уровне, когда ВВП на душу достигает большего уровня.

В более поздней работе Berns и Grebler [3] была выдвинута гипотеза, что доля инвестиций в жилищное строительство в ВВП связана с этапом экономического развития в перевернутом U-образной манере: соотношение сначала возрастает с увеличением ВВП на душу населения, когда экономика набирает обороты, но достигает пика, когда экономика вступает в период со средним доходом, а затем имеет тенденцию к снижению, когда экономика становится развитой. Эта гипотеза в настоящее время подтверждена теоретически и эмпирически [4] и используется в исследованиях в данной сфере.

Кроме этого, в своей статье 2007 г. Leamer [5] доказывает, что жилищные инвестиции, являясь ключевым компонентом ВВП развитых стран, являются важнейшим ранним индикатором наступающей рецессии - "лучший прогнозный индикатор экономического цикла". В этой работе делается вывод о том, что жилищные инвестиции в США имеют потребительский, а не производственный бизнес-цикл, соотвественно, их вклад в ВВП зависит от ожиданий и предпочтений потребителей. и жилищные инвестииции могут иметь случайный характер влияния на нормальный экономический рост. В тож время слабый жилищный сектор увеличивает угрозы для экономического роста в кризисные и рецессионные периоды развития экономики.

Таким образом, эти работы в основном подтверждали теорию о том, что рост ВВП является стимулятором роста жилищных инвестиций. В тоже время, в ряде работ обосновывается вывод о том, что жилищные инвестиции сами по себе могут быть мультипликатором экономического роста.

Эмпирические исследования зарубежных экономистов

В развитых странах, в которых свободный жилищный рынок существует долгое время, накоплен значительный материал о взаимосвязи жилищных инвестиций, развития жилищного рынка и экономического роста. Наиболее глубоко проработан этот вопрос на жилищном рынка США. Основными характеристиками рынка жилья и жилищного строительства в США можно выделить:

- подавляющее преобладание частного сектора на жилищном рынке;

- высокий уровень конкуренции;

- низкие административные барьеры;

- контроль выполнения строительных норм и правил;

- достаточные земельные ресурсы;

- высокая доступность ипотечных кредитов для населения;

- субсидирование штатами жилищного строительства.

Состояние жилищного рынка в США и его влияние на экономический рост страны и штатов описывается в работах R. Green [6], Е.Coulson and М.Kim [7], M. Davis [8], H.Katsura [9] и других.

Основным методом для исследования взаимосвязи жилищных инвестиций и ВВП является тест нелинейной причинности по Грейнджеру, основанный на методе векторной авторегресии (VAR). Согласно данному методу «степень влияния одной системы на другую оценивается по изменению точности прогноза поведения первой системы при введении в прогностическую математическую модель данных о колебаниях второй системы. Уменьшение ошибки прогноза истолковывается как признак влияния второй системы на первую.» [10] Для реализации теста Грейнджера выделяются стационарные данные, формируется параметры авторегрессии с определенной длиной лага и делается оценка модели векторной авторегрессии. Если временные ряды не являются стационарными, но интегрированы до первого порядка, применяется их разность для приведения их к стационарному виду.

Данный метод был использован при анализе поквартальных данных за 1959-1992 гг. в США [11] и показал, что жилищные инвестиции являются причиной роста ВВП, в то время как инвестиции в нежилищные активы являются последствием роста ВВП.

В другой работе, использовавшей метод векторной авторегрессии на данных США, авторы делают вывод о том, что шоки в жилищном инвестировании оказывают значительно более значительное влияние на ВВП, чем нежилищное инвестирование [12].

Также большой объем исследований о роли и месте жилищного рынка и жилищных инвестиций в экономическом росте страны проведен в Великобритании. Условия существования жилищного рынка Великобритании отличаются от США. В Великобритании выше административные барьеры на рынке жилищного строительства, более жесткий контроль строительных норм, небольшой рынок земельных ресурсов и ниже доступность ипотечных кредитов. Анализ работ [13], исследующих жилищную сферу Великобритании, привел к следующим выводам:

- экономическая политика правительства в сфере жилья подорвала макроэкономическую стабильность за счет широкой доступности кредитов и медленного роста предложения жилья;

- влияние жилищных инвестициий на макроэкономическую ситуацию идет по двум направлениям: а) непосредственное развитие производственных секторов жилщного строительства и реконструкции; б) и формирования потребительских предпочтений в сторону повышения спроса на жилье;

- в период экономического кризиса в падении ВВП значительную роль, определяющую более 30% спада, играет снижение жилищных инвестиций;

- жилищный сектор играет важную роль в макроэкономическом развитии, как имеющий самый высокий коэффициент мультипликации в общенациональном масштабе.

В странах, имеющих другой уровень экономического развития, можно наблюдать некоторые интересные феномены, выбивающиеся из общей картины.

Так, анализ поквартальных данных жилищных инвестиций в Южной Корее за период 1970-2002 гг. [14] методом векторной авторегресии, показал, что жилищные инвестиции не воздействовали на национальный ВВП, а изменялись в соотвествии с колебаниями ВВП. В тоже время нежилищные инвестиции являлись стимулятором ВВП. Автор работы полагает, что такое разное воздействие жилищных и нежилищных инвестиций на ВВП объясняется экономической политикой государства и экономической ситуацией.

В 2004 г. опубликована статья Т.Lewis [15], содержащая анализ зависимости между уровнем экономической активности, производством нефти и доходами от нефтяного производства, и активностью строительного сектора в Тринидад-и-Тобаго. Эти данные свидетельсвуют о том, что доходы от нефтяной промышленности и развитие нефтяных производств привело к росту строительной отрасли в период 1966-2002 гг. В этот период уровень добавленной стоимости, произведенной в строительстве, следовал общеэкономической ситуации. Между 1980-1992 гг. уже строительная отрасль была основным фактором активизации экономического роста в стране.

В настоящее время китайскими экономистами уделяется большое внимание влиянию жилищного строительства на экономический рост в Китае. Китайский опыт является очень интересным для России, потому что свободный жилищный рынок, также, как и масштабное частное жилищное строительство, появилось в Китае сравнительно недавно – после 1998 г., после длительного периода планового развития.

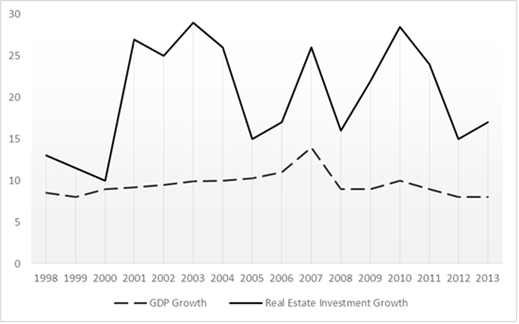

Простой графический анализ роста ВВП и роста жилищных инвестиций, по данным китайских ученых, не дает возможности оценить взаимовлияние ВВП и жилищных инвестиций (рис. 1), так как с момента появления частного рынка жилья рост инвестиций в недвижимость в два раза опережал рост ВВП страны [16].

Рисунок 1. Изменения роста инвестиций в недвижимость и роста ВВП Китая за перид 1998-2013 гг. Источник: Nie, J., Cao, G. China’s Slowing Housing Market and GDP Growth// The Macro Bulletin. Macroeconomic Research from the Federal reserve Bank of Kansas City. – 25 August 2014.

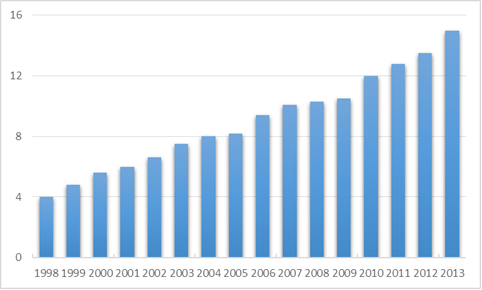

Этот взрывной рост в итоге привел к тому, что доля жилищных инвестиций в ВВВ выросла в Китае с 4% до 15% за исследуемый период (рис. 2).

Рисунок 2. Доля инвестициий в недвижимость в ВВП Китая за период 1998-2013 гг. Источник: Nie, J., Cao, G. China’s Slowing Housing Market and GDP Growth // The Macro Bulletin. Macroeconomic Research from the Federal reserve Bank of Kansas City. – 25 August 2014.

В более углубленных исследованиях жилищной сферы китайскими экономистами применяется метод Грейнджера, позволяющий проследить более глубокую взаимосвязь исследуемых явлений, и используют поквартальные данные для удлинения временного ряда. Эти исследования показывают, что в настоящее время жилищные инвестиции оказывают значительное долгосрочное влияние на китайскую экономику. Эмпирические данные [17] по жилищным инвестициям в Китае с 1981 по 1999 гг. свидетельствуют о том, что влияние ВВП на жилищные и на не-жилищные инвестиции в долгосрочной перспективе значительно в одинаковой степени. В тоже время, существует и обратная связь между инвестициями и ВВП. Инвестиции в жилищное строительство оказываются более значительным двигателем развития национальной экономики, чем нежилищные инвестиции. Такое внимание к жилищным и нежилищным инвестициям объясняется отмеченным другими экономистами их различной роли в экономическом росте. В тоже время авторы указывают на то, что несбалансированное расширение масштабов инвестиций в жилищное строительство может привести к серьезным проблемам, потому что колебания в объемах жилищных инвестиций в краткосрочной перспективе будет оказывать влияние на стабильность национальной экономики. Необходимо отметить, что данное исследование охватывает в основном период, когда преобладающим видом инвестирования в жилье являлись государственные инвестиции.

В другой статье L. Hong [18], исследующей инвестиции в недвижимость в Китае на основе панельных данных за период 1994 по 2010 гг., делается вывод о том, что положительное влияние инвестиций в жилую недвижимость на экономический рост сильнее в краткосрочной перспективе. В долгосрочной перспективе эффект будет отрицательным, поскольку жилищные инвестиции являются важным фактором для краткосрочных колебаний экономики и приводят к риску спада экономики в долгосрочной перспективе. Также отмечается межрегиональная дифференциация Китая в размерах жилищных инвестиций за рассматриваемый период.

Таким образом, опыт других стран показывает, что воздействие жилищных инвестиций на экономический рост значительно. В краткосрочном периоде жилищные инвестиции позволяют ускорить экономический рост внезависимости от этапа экономического цикла. Рост жилищных инвестиций обеспечивается проведением либеральной экономической политики и снятием административных барьеров на земельном рынке. В среднесрочном и долгосрочном будущем жилищные инвестиции влияют на экономический рост не только непосредственно, но и косвенно, через формирование спроса на продукцию смежных производств, а также благодаря увеличению мобильности рабочей силы и качества жизни населения. Значительную роль в формировании объемов жилищных инвестиций играет экономическая политика государства и финансовых агентов.

Эмпирические исследования российских экономистов

В российской экономической литературе в настоящее время незначительное количество исследований по взаимосвязи жилищных инвестиций и ВВП, что обусловлено различными причинами: недостаточностью корректных статистических данных; короткий период для сопоставления показателей, не позволяющей применять эконометрические уравнения для долгосрочных временных рядов; низкий интерес исследователей к жилищному рынку из-за недооценки его возможного влияния на экономический рост. Также высокий межрегиональный разрыв в уровне ВРП и жилищных инвестиций определяет необходимость более глубоких региональных исследований и недостаточную точность анализа на общенациональном агрегированном уровне.

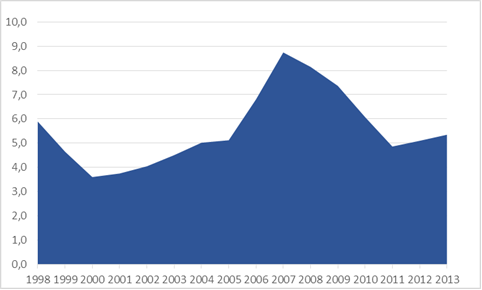

Графический анализ изменений ВВП России и вложений в жилую недвижимость [19] (рис. 3) не дает возможности предположения корреляции между этими показателями. А доля этих инвестиций в ВВП страны (рис. 4) за 1998-2013 гг. составляла в среднем 5,6%, ни разу не превысив порог в 9%.

В работе Гончаровой [20] исследуется российский рынок недвижимости и его взаимосвязь с региональным валовым продуктом за период 1998-2007 гг. Для снижения вариативности при проведении сопоставления динамики инвестиций и ВРП авторами сделана группировка регионов по уровню ВРП на душу населения. Исследование основано на применении метода парной регрессии для определения корреляции показателей.

Рисунок 3. Изменения инвестиций в недвижимость и ВВП Российской Федерации за период 1998-2013 гг. Источник: данные Госкомстата РФ.

Рисунок 4. Доля инвестиций в жилую недвижимость в ВВП Российской Федерации за период 1998-2013 гг. Источник: данные Госкомстата РФ.

Данный метод не позволяет выявить причинно-следственную связь между показателями, но позволяет определить, с определенными допущениями [21], наличие взаимосвязи. На основании анализа авторами делается вывод о том, что при определенных условиях прирост инвестиций в недвижимость оказывал положительное влияние на прирост ВРП. Также авторами отмечается более сильная взаимосвязь между ВРП и жилищными инвестициями, чем между ВРП и вложениями в нежилую недвижимость.

В работе Катаевой и Перского [22] проведена количественная оценка мультипликативного эффекта жилищных инвестиций для одного из регионов России. Был использован времемной лаг в один год за период 1998-2006 гг. между инвестиционными вложениями и ВРП. Полученнное авторами значение мультипликатора автономных жилищных инвестиций составило. К сожалению, в статье не объясняется каким образом в данной методике исключается влияние других факторов на показатели экономического роста региона.

Заключение

Подводя итог обзору существующих исследований о взаимосвязи между экономическим ростом, измеряемым в ВВП и жилищными инвестициями, необходимо выделить следующие моменты:

1. Методики исследования таких сложных взаимосвязей постоянно развиваются, в настоящее время наиболее распостраненым являются методы векторной регресии и коинтеграционной регресии;

2. Сущесвтуют эмпирические доказательства того, что жилищные инвестиции могут быть как «паровозом» экономического роста, так и быть результатом экономичекого роста;

3. Жилищные инвестиции являются важным показателем для состояния экономики, поскольку коллапс инвестиций в жилищное строительство может привести к большим колебаниям ВВП, угрожающим стабильности национальной экономики;

4. Влияние жилишных инвестиций на ВВП четко прослеживается в краткосрочной перспективе, в то время как в долгосрочном периоде усиливается косвенное влияние на ВВП за счет эффективной мобильности рабочей силы и роста качества жизни;

5. Опубликованные в российской экономической литературе исследования данного вопроса на российских данных показывает низкую методическую проработанность исследований и не позволяет сделать вывод о роли жилищных инвестиций в экономическом развитии страны.

[1] Drewer S. Construction and development: A new pwrspective// Habital International. Vol. 5, No 3/4, pp. 395-428, 1980.

[2] World Bank. 1993. Housing: enabling markets to work. A World Bank policy paper. Washington DC; World Bank.

[3] Burns L.S., Grebler L. Resource Allocation to Housing Investment: A comparative International Study// Economic Development and Cultural Change. Vol. 25, No. 1, pp. 95-121, 1976.

[4] Economics for Modern Built Economy/ ed. by Less Ruddock. – New-York, 2009. - 90 p.

[5] Leamer E. Housing is the business cycle // NBER Working Paper No. 13428, September 2007.

[6] Green, R. Follow the leader: how changes in residential and nonresidential investment predict changes in GDP// Real Estate Economics, vol. 25(2), pp. 253-270, 1997.

[7] Coulson E., Kim M.-S. Residential Investment, Non-residential Investment and GDP// Real Estate Economics, vol. 28 (2), pp.233–247, 2000.

[8] Davis M.A., Heathcote J. Housing and the Business Cycle// International Economic Review, vol 46 (3), pp. 751-784, 2005.

[9] Katsura, M. Economic Effects of Housing. - The Urban Institute, Washington, D.C. – 1984. – 49 p.

[10] Корнилов, М.В., Сысоев, И.В. Влияние выбора структуры модели на работоспособность метода нелинейной причинности по Грейнджеру// Изв. вузов «ПНД», т. 21, № 2, 2013. – с. 74-87.

[11] Green, R. Follow the leader: how changes in residential and nonresidential investment predict changes in GDP// Real Estate Economics, vol. 25(2), pp. 253-270, 1997.

[12] Coulson, E., Kim, M.-S. Residential Investment, Non-residential Investment and GDP// Real Estate Economics, vol. 28 (2), pp.233–247, 2000.

[13] Bowen, A. Housing and the macroeconomy in the United Kingdom// Housing Policy Debate, vol. 5(3), pp. 241-51. 1994; Barker, K. Planning Policy, Planning Practice, and Housing Supply //Oxford Review of Economic Policy vol. 24 (1) pp 34–49. 2008; Campbell, J., Cocco, J. How do house prices affect consumption? Evidence from micro data // Journal of Monetary Economics, 54 (3) pp. 591-621. 2007; Monk, S., Munro, M. and Pawson, H. Evaluation of English Housing Policy 19752000: Theme 4: Widening Choice// Report for the Office of the Deputy Prime Minister, 2005; The Role of Housing in theEconomy: A Final Report byRegeneris Consulting andOxford Economics, 2010.

[14] Kim, M-S. A Comparative Study on Residential Investment and Nonresidential Investment in GDP Fluctuation//Korea Research Institute for Human Settlement, Kyunggi-Do, Korea, 2002. – p. 18.

[15] Lewis T.M., Hosein R. Quantifying the relationship between aggregate GDP and construction value added in a small petroleum rich economy// Construction Management and Economics, 2004, № 22, pp. 185 -197.

[16] Nie, J., Cao, G. China’s Slowing Housing Market and GDP Growth// The Macro Bulletin. Macroeconomic Research from the Federal reserve Bank of Kansas City. – 25 August 2014. Pp. 1-3.

[17] Hongyu, L., Park, Y., Siqi, Z. The Interaction between Housing Investment and Economic Growth in China// International Real Estate Review, 2002 Vol. 5 No. 1: pp. 40 – 60.

[18] Hong, L. The Dynamic Relationship between Real Estate Investment and Economic Growth: Evidence from Prefecture City Panel Data in China// IERI Procedia, vol. 7, 2014, pp. 2–7.

[19] Вложения в жилую недвижимость рассчитаны, в данном случае, как произведение площади построенного жилья на средний уровень цен на первичном рынке. Все данные приведены в текущих ценах.

[20] Гончарова, О.Ф., Гончаров, Ф.Г. Инвестиции в недвижимость и экономический рост// Молодой ученый, № 3,2009, с. 47-55.

[21] В частности, применение метода МНК может дать ложную регрессию. См., например: Цыплаков А.А. Некоторые эконометрические методы. Метод макисмального правдоподобия в эконометрике. – Новосибирск: НГУ, 1997. – 129 с.

[22] Катаева Ю.В., Перский Ю.К. Развитие сегмента жилищного строительства как фактор экономического роста региона: мультипликативный эффект// Известия УрГЭУ. – 2009, № 3(25). – с. 101-108.

Источники:

2. Катаева Ю.В., Перский Ю.К. Развитие сегмента жилищного строительства как фактор экономического роста региона: мультипликативный эффект // Известия УрГЭУ. — 2009. — № 3(25). — С. 101-108.

3. Корнилов М.В., Сысоев И.В. Влияние выбора структуры модели на работоспособность метода нелинейной причинности по Грейнджеру // Изв. вузов «ПНД». — 2013. — Т. 21, № 2. — С. 74-87.

4. Цыплаков А.А. Некоторые эконометрические методы. Метод макисмального правдоподобия в эконометрике. — Новосибирск: НГУ, 1997. — 129 с.

5. Barker K. Planning Policy, Planning Practice, and Housing Supply //Oxford Review of Economic Policy. — 2008. — Vol. 24 (1). — pp 34–49.

6. Bowen A. Housing and the macroeconomy in the United Kingdom // Housing Policy Debate. — 1994. — Vol. 5 (3). — pp. 241-51.

7. Burns L.S., Grebler L. Resource Allocation to Housing Investment: A comparative International Study // Economic Development and Cultural Change. — 1976. — Vol. 25, No. 1. — pp. 95-121.

8. Campbell J., Cocco J. How do house prices affect consumption? Evidence from micro data // Journal of Monetary Economics. — 2007. — 54 (3). — pp. 591-621.

9. Coulson E., Kim M.-S. Residential Investment, Non-residential Investment and GDP // Real Estate Economic. — 2000. — Vol. 28 (2). — pp.233–247.

10. Davis M.A., Heathcote J. Housing and the Business Cycle // International Economic Review. — 2005. — Vol. 46 (3). — pp. 751-784.

11. Drewer S. Construction and development: A new perspective // Habital International. — 1980. — Vol. 5, No 3/4. — pp. 395-428.

12. Green R. Follow the leader: how changes in residential and nonresidential investment predict changes in GDP // Real Estate Economics. — 1997. — Vol. 25(2). — pp. 253-270.

13. Economics for Modern Built Economy/ ed. by Less Ruddock. — New-York, 2009. — 90 p.

14. Katsura M. Economic Effects of Housing. — The Urban Institute, Washington, D.C., 1984. — 49 p.

15. Kim M-S. A Comparative Study on Residential Investment and Nonresidential Investment in GDP Fluctuationc // Korea Research Institute for Human Settlement, Kyunggi-Do, Korea 2002. — 18 p.

16. Leamer E. Housing is the business cycle // NBER Working Paper No. 13428. —2007. — September. — 74 p.

17. Lewis T.M., Hosein R. Quantifying the relationship between aggregate GDP and construction value added in a small petroleum rich economy // Construction Management and Economics. — 2004. — № 22. — pp. 185-197.

18. Monk S. Evaluation of English Housing Policy 19752000: Theme 4: Widening Choice / S. Monk, M. Munro, H. Pawson // Report for the Office of the Deputy Prime Minister, 2005.

19. Nie J., Cao G. China’s Slowing Housing Market and GDP Growth // The Macro Bulletin. Macroeconomic Research from the Federal Reserve Bank of Kansas City. — 2014. — 25 August. — pp. 1-3.

20. The Role of Housing in the Economy: A Final Report by Regeneris Consulting and Oxford Economics, 2010.

21. Housing: enabling markets to work. A World Bank policy paper. — Washington DC; World Bank, 1993.

Страница обновлена: 13.03.2026 в 12:07:37

Download PDF | Downloads: 96 | Citations: 18

On interconnection between investments into the housing construction and the economic growth

Zalkind L.O.Journal paper

Russian Journal of Housing Research

Volume 1, Number 1 (October-December, 2014)

Abstract:

The economic literature preserves the discussion about the role of housing construction in the economic life of regions and countries, whether housing investments can be activators of the territorial economic growth. This article gives the review of empiric studies on the role of housing investments for the economic growth under conditions of different economic systems. It has been determined that the main method used for the research of interconnection of GRP and housing investment is the Granger method that is the one of co-integral regression methods. Most of studies prove the multiplication effect of housing investments and their positive impact on the economic growth. At the same time, there are differences in the role and the place of economic investments in the economic growth of territories under conditions of different economic systems and on different stages of the economic cycle.

Keywords: economic growth, correlation, housing investments, GRP, co-integration

JEL-classification: O18, E22, O40