Механизм банковского финансирования индивидуального жилищного строительства: проблемы, перспективы, тенденции

Фаткуллин К.А.1

1 Казанский государственный архитектурно-строительный университет, Россия, Казань

Скачать PDF | Загрузок: 38 | Цитирований: 1

Статья в журнале

Экономика и социум: современные модели развития (РИНЦ)

опубликовать статью

Том 12, Номер 2 (Апрель-июнь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49715912

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

За последние три года спрос на сегмент индивидуального жилищного строительства значительно вырос, что обусловлено постковидным реабилитационным периодом. Данная сфера бизнеса имеет огромный потенциал и государство и банк стремятся усовершенствовать механизм финансирования отрасли. Возможность внедрения в сегмент ИЖС такого инструмента, как эскроу-счёт, может стать ключевым фактором в рекордном развитии данной отрасли.

Ключевые слова: эскроу-счёт, депонирование, бенефициар, застройщик, кредитование, покупатель, ипотечное кредитование

Введение В Российской Федерации, как и в подавляющем большинстве ведущих держав, используется двухуровневая банковская система, суть которой заключается в том, что первый уровень занимает Центральный банк (Банк России) [1], осуществляя контроль над вторым уровнем – коммерческими банками.

В 2022 году каждый сегмент бизнеса нуждается в банковской поддержке, а точнее в банковских инструментах финансирования.

Особенно остро ощутимы среди других отраслей тесные взаимоотношения банков и застройщиков. Однако следует отметить определенные недоработки, которые приводят к недостаточному развитию в сегменте малоэтажного строительства [3] (Razumova, 2016).

В данный момент 41,6 млн семей [6] предпочли бы собственный дом в качестве постоянного места жительства, что говорит об огромном потенциале отрасли. Для удовлетворения такого спроса необходимо обеспечить соответствующее предложение, которое составляет 1372,8 млн квадратных метров, исходя из нормативных документов о минимально необходимой площади жилья на душу населения: ст. 7 ФЗ-218 «Норма предоставления площади жилого помещения» [2].

|

Год

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022 (на 01.05)

|

|

Объем ввода жилья (сегмент ИЖС) млн кв. метров

|

31,8

|

32,7

|

32,42

|

38,5

|

39,8

|

49,1

|

23,7

|

Такого показателя при нынешних темпах развития удастся достичь лишь к 2050 году при имеющемся наборе финансирования сегмента индивидуального жилищного строительства:

· ипотека на постройку дома под залог имеющейся недвижимости;

· типовой потребительский кредит;

· целевой банковский кредит;

· использование средств материнского капитала [7].

Основная часть

Негибкое финансирование частного домостроения, пусть и взаимодополняющее друг друга с обеих сторон (застройщик – клиент), приводит к низкому проценту выданных кредитов, всего лишь 8% от общего объема [9].

С точки зрения финансовых организаций основной причиной отсутствия финансирования является низкое доверие к застройщикам ИЖС. Данный феномен вызван рядом причин, которые можно детализировать на две группы: технические и финансовые.

К техническим относятся:

· недостаточное нормативное регулирование и отсутствие стандартов;

· строительство без проектной документации, как следствие, отсутствие проектных решений, корректных инженерных узлов, конструктивных решений, что приводит к возможным логическим и проектировочным ошибкам.

Если сравнить два сегмента рынка недвижимости – многоквартирное и малоэтажное строительство, то существует огромный набор строительных норм (СНиПов) и сводов правил (СП) для первого и единицы документов – для второго: если для многоквартирного сегмента существует детальное описание использования конструктивного материала (СНиП 2.03.01–84*) [10], нормирование каждого процесса, то для ИЖС лишь некоторая обобщенная выжимка, например противопожарная безопасность (СП 53.13330.2010 (п. 6.5) или свод правил об общих положениях планировки и застройки объекта (СП 42.13330.2016) [11].

48 статья части 3 ГК РФ от 29.12.2004 [12] гласит, что если этажность дома ниже трех, то проектная документация является лишь собственной инициативой застройщиков. Среди существенного количества девелоперов встречаются и недобросовестные, которые используют данную статью в корыстных целях.

Существует масса примеров, когда отсутствие проекта приводило покупателей к серьезным финансовым потерям, например, в интервью от 17.06.2022 у Дмитрия Машкова (https://www.youtube.com/watch?v=Jgu6GK-0C_4) с одним из прорабов в КП «Калипсо Village». В данном выпуске описан случай, когда покупатель обратился в определенную строительную компанию, которая увеличила по собственному усмотрению фундамент под одноэтажный дом в два раза по сравнению с требуемым объемом и принудила собственника платить удвоенную сумму.

К финансовым причинам отсутствия банковской поддержки относятся:

· слаборазвитые проектное финансирование и ипотечное кредитование [13];

· недостаток собственных средств у девелоперов, что препятствует реализации крупных проектов «комплексного ИЖС»;

· застройщики с минимальным уставным капиталом;

· недобросовестная застройка, девелоперы, не переживающие за репутационные риски, отсутствие контроля.

Отсутствие проектного финансирования обусловлено несколькими факторами:

1. Инженерные сети. В сравнении с многоквартирным домостроением, где пятно застройки будет составлять 20–30 соток, а значит, что и сети будут проложены лишь на данном участке и более не требуется, в ИЖС размеры земельного участка при строительстве коттеджного поселка будут начинаться от 2–3 гектар. Такая разница подразумевает огромную дельту и в затратах на монтаж внутриплощадочных сетей, что приводит к дисбалансу между банком и застройщиком.

2. Также следует учитывать, что составление финансовой модели и разработка проекта – многогранный процесс, и банк будет учитывать каждую тонкость – все, что связано с реализацией активов.

3. Стремление девелоперов работать в «черную», «заплатите наличными и мы снизим стоимость на 10–20%», нежелание платить налоги.

Также не менее привлекательным к рассмотрению является такой фактор, как уставной капитал организации. Автором статьи было проведено исследование данных, представленных на портале «СБИС», в результате которого было выявлено, что 9 из 10 крупнейших застройщиков ИЖС в Республике Татарстан обладают уставным капиталом в размере 10–12 тысяч рублей. Исходя из данной ситуации, можно сделать вывод, что девелоперы сами формируют к себе недоверие у клиентов и тем более у финансовых организаций, отвечая за миллионные проекты всего лишь десятью процентами от стоимости одного квадратного метра.

Перспективность, респектабельность и неудовлетворенный спрос побуждают государство совместно с банковской системой разрабатывать новые продукты, которые послужат толчком к развитию отрасли.

Так, с 2022 года при поддержке Министерства строительства РФ и Центрального банка РФ будут введены новые для сегмента малоэтажного строительства банковские инструменты финансирования и кредитования. Среди наиболее востребованных: льготная ипотека, ранее действовавшая исключительно при строительстве многоквартирных домов; POS-кредиты, исключающие необходимость залога для получения кредита на частный дом, более того, ведется работа по улучшению существующих продуктов кредитования – над снижением ставки. К тому же в 2022 году ожидается выход на рынок крупных девелоперов и застройщиков, а также новых финансовых организаций, которые ранее не работали в данном сегменте.

Исследуя тему кредитования индивидуального жилищного строительства [4] (Grudtsina, Kozlova, 2006), нельзя обойти стороной не столь известный финансовый инструмент, как сельхозипотека. В общем понимании, это программа льготной ипотеки на приобретение и строительство недвижимости в сельской местности.

Основное преимущество – низкие переплаты по кредиту, ставка варьируется от 0,1% до 3%.

Однако данный инструмент содержит в себе ряд недостатков:

· программу финансирует Минсельхоз РФ. В случае если министерство прекратит финансирование, процентная ставка по ипотеке изменится. Она будет состоять из суммы ключевой ставки и ставки на момент подписания ипотечного договора;

· жилье нельзя продать минимум 5 лет независимо от того, когда был выплачен последний взнос. То есть как минимум 5 лет недвижимость должна находиться в собственности заемщика;

· у сельской ипотеки несколько ограничений:

1. Нет возможности рефинансировать уже взятый заем под льготную ставку.

2. Невозможно использовать материнский капитал в качестве первоначального взноса.

3. Также сельскую ипотеку один заемщик может оформить единожды в жизни, в то время как семейную ипотеку можно брать несколько раз [5].

Помимо общих условий существует негативный отечественный опыт, отражающий высокие риски использования данного инструмента, если покупатель не имеет богатого юридического опыта за плечами.

Например, клиенты Россельхозбанка из Новосибирска планировали приобрести недвижимость по данной программе. 02.05.2020 года была одобрена заявка на сельскую ипотеку, 28.05.2020 года были приняты документы по недвижимости. Однако 17.06.2020 года программа была остановлена, финансирование завершилось. По итогу семья оплатила оценку недвижимости, работу риелтора и внесла аванс за объект. 29 июня 2020 года сотрудники банка предложили взять ипотеку по другой программе, но уже по процентной ставке в 2 раза выше, более того, требуя первоначальный взнос наличными средствами.

На основании вышеизложенного можно сделать вывод о том, что малоэтажный сегмент рынка недвижимости имеет огромные перспективы и неудовлетворенный спрос на 98,3%, вызвано это слабым развитием экономической составляющий ИЖС-бизнеса. Ситуация на рынке и в сфере может существенно измениться за счет введения успешно проявивших себя при многоквартирном домостроении инструментов банковского финансирования. Речь идет об эскроу-счетах как средстве развития проектного финансирования и механизме ипотечного кредитования.

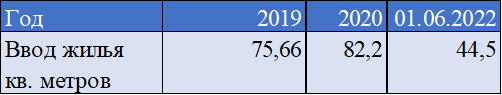

Рисунок 2. Объем ввода жилья на территории РФ

Источник: составлено автором на основании данных, размещенных на портале Минстроя РФ (https://minstroyrf.gov.ru/trades/zhilishnaya-politika/8/).

Существенный прирост, свыше 5 млн квадратных метров между 2019 и 2020 годами, был вызван введением в сегмент МКД механизма эскроу-счетов от 01.07.2019 «О привлечении средств дольщиков с использованием счетов эскроу по договорам участия в долевом строительстве, заключенным до 01.07.2019, см. ФЗ от 25.12.2018 № 478-ФЗ» [14]. К началу уже 2020 года при использовании данного финансового инструмента было построено 10 млн кв. метров. Прирост составил свыше 13%. Однако не стоит забывать, финансовые возможности девелоперов многоквартирного сегмента отличаются наличием возможностей и итак уже имеющимися инструментами проектного финансирования и ипотечного кредитования. Еще один существенный момент, обязательный для учета, – безопасность покупателей. При введении в работу застройщиков эскроу-счетов [8] у девелоперов пропала возможность воспользоваться деньгами клиентов, не предоставив им законный объект недвижимости.

Также, если рассматривать депонирование средств, следует принять во внимание аккредитивы. Механизм схож с предыдущим инструментом, однако при нем финансовая организация будет выступать лишь посредником и гарантом передачи денег от покупателя продавцу.

Стремясь к максимально эффективному сотрудничеству между банком и строительным бизнесом, необходимо прорабатывать и инструменты кредитования самих покупателей.

С учетом возможных нововведений в банковском инструментарии финансирования прогнозируемый рост объема ввода жилья в сегменте ИЖС будет составлять 56,7 млн кв. м уже в этом году. Такими темпами достичь удовлетворения спроса на «свой дом» получится уже к 2040 году, исключая ежегодный рост ввода, увеличение предложения, вызванное новыми продуктами ипотечного кредитования и выходом на рынок крупных девелоперов из сегмента МКД.

Источники:

2. Федеральный закон от 19 июля 2011 г. N 247-ФЗ "О социальных гарантиях сотрудникам органов внутренних дел Российской Федерации и внесении изменений в отдельные законодательные акты Российской Федерации" (с изменениями и дополнениями) Статья 7. Норма предоставления площади жилого помещения, источник: https://base.garant.ru/12188106/e88847e78ccd9fdb54482c7fa15982bf/;

3. Разумова И. А. Ипотечное кредитование: Учебное пособие. 3-е изд. стер. / И.А. Разумова. - Санкт-Петербург : Питер, 2016. - 304 с. - ISBN 978-5-388-00766-7;

4. Л. Ю. Грудцина, М. Н. Козлова Ипотека. Кредит. Комментарий жилищного законодательства: Юридический справочник 2006. – 114с. - ISBN 5-699-13835-8;

5. Ивасенко А.Г. Факторы и условия развития земельной ипотеки в России: научная статья, источник: https://cyberleninka.ru/article/n/faktory-i-usloviya-razvitiya-zemelnoy-ipoteki-v-rossii/viewer

6. А.Сауков Обзорная статья на портале ЕРЗ: «В мае рекордно вырос спрос на загородные дома» от 11.06.2022 источник: https://erzrf.ru/news/eksperty-v-maye-rekordno-vyros-spros-na-zagorodnyye-doma?regions=%D0%A0%D0%A4&fbclid=IwAR1m7GhsE47YjJY2KILtFBoftCH4bBEVdNL1bEcCxELUtxxqg5oclEsSrBM&tag=%D0%94%D0%BE%D1%81%D1%82%D1%83%D0%BF%D0%BD%D0%BE%D1%81%D1%82%D1%8C%20%D0%B6%D0%B8%D0%BB%D1%8C%D1%8F;

7. Г.Тихонов Финансовые инструменты, которые помогут построить вам свой дом: обзорная статья от 01.05.2022, истоник: https://sk-individom.ru/finansovie-instrumenti,-kotorie-pomogut-vam-postroit-svoy-dom/;

8. Минстрой представил законопроект об эскроу для ИЖС: https://realty.rbc.ru/news/619ce4bf9a794726044af777 от 24.11.2021;

9. Статистика по выданным кредитам на жильё, данные на 31.05.2022 источник: https://frankrg.com/72157 Frank RG;

10. СНиП 2.03.01-84* БЕТОННЫЕ И ЖЕЛЕЗОБЕТОННЫЕ КОНСТРУКЦИИ Источник: http://gostrf.com/normadata/1/4294854/4294854677.htm;

11. СП 42.13330.2016 «СНиП 2.07.01-89* Градостроительство. Планировка и застройка городских и сельских поселений» (Приказ Минстроя России от 30 декабря 2016 г. № 1034/пр) https://minstroyrf.gov.ru/docs/14465/;

12. ГрК РФ Статья 48. Архитектурно-строительное проектирование? Источник: http://www.consultant.ru/document/cons_doc_LAW_51040/b884020ea7453099ba8bc9ca021b84982cadea7d/;

13. Книга 6 «Руководство по реализации проектов», источник: ДОМ РФ chrome-extension://efaidnbmnnnibpcajpcglclefindmkaj/https://minstroy.midural.ru/uploads/06%20%D0%9A%D0%BD%D0%B8%D0%B3%D0%B0%206%20%D0%A0%D1%83%D0%BA%D0%BE%D0%B2%D0%BE%D0%B4%D1%81%D1%82%D0%B2%D0%BE%20%D0%BF%D0%BE%20%D1%80%D0%B5%D0%B0%D0%BB%D0%B8%D0%B7%D0%B0%D1%86%D0%B8%D0%B8%20%D0%BF%D1%80%D0%BE%D0%B5%D0%BA%D1%82%D0%BE%D0%B2.pdf;

14. Федеральный закон от 30.12.2004 N 214-ФЗ (ред. от 14.03.2022) "Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации"http://www.consultant.ru/document/cons_doc_LAW_51038/57da6efc7ca337d428cf526d01e70925ce5bdcb0/ .

Страница обновлена: 24.12.2025 в 19:09:54

Download PDF | Downloads: 38 | Citations: 1

Mechanism of bank financing of individual housing construction: problems, prospects, trends

Fatkullin K.A.Journal paper

Economics and society: contemporary models of development

Volume 12, Number 2 (April-June 2022)

Abstract:

Over the past three years, the demand for individual segments of housing construction has grown significantly, which covers the post-COVID rehabilitation period. This area of business has great potential and the state has access to the implementation of the industry's financing mechanism. The possibility of accepting such an instrument as an escrow account in the IHC segment can become a sensitive element in the record development of this industry.

Keywords: escrow account, deposit, beneficiary, developer, lending, buyer, mortgage lending

References:

Grudtsina L.Yu., Kozlova M.N. (2006). Ipoteka. Kredit. Kommentariy zhilishchnogo zakonodatelstva: Yuridicheskiy spravochnik [Mortgage. Credit. Comment on Housing Legislation: Legal Reference] (in Russian).

Razumova I. A. (2016). Ipotechnoe kreditovanie [Mortgage lending] Saint Petersburg: Piter. (in Russian).