Проблемы финансирования и развития малого бизнеса в России

Мухина И.В.1

1 Институт развития бизнеса и стратегий Саратовского государственного технического университета имени Ю.А. Гагарина, ,

Скачать PDF | Загрузок: 29

Статья в журнале

Российское предпринимательство *

Том 16, Номер 3 (Февраль 2015)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье выявлены проблемы финансирования и развития отечественного малого бизнеса, предложены пути их преодоления с целью создания благоприятных условий для дальнейшего развития.

Ключевые слова: малый бизнес, венчурное финансирование, политика налогообложения, финансовые проблемы малого бизнеса

Малый бизнес России медленно и нелегко, но развивается, набирает опыт и завоевывает свое место в структуре экономики. Малый бизнес является неотъемлемым элементом современной рыночной экономики, способствующим обеспечению высокого уровня и качества жизни населения. Субъекты малого предпринимательства на изменения конъюнктуры рынка гибко реагируют. Для них характерны быстрый оборот ресурсов, высокая динамика роста, придание экономике дополнительной стабильности, насыщение рынка товарами и услугами, формирование конкурентной среды. Малый бизнес способен решить проблему занятости населения, создавая новые рабочие места, что является актуальным в современных рыночных условиях.

Роль и значение малого бизнеса

Малый бизнес, в силу своей специфики, не требует от начинающего предпринимателя специальных технических знаний. Как правило, для создания предприятия малого бизнеса не требуется большого начального капитала за исключением таких отраслей, как «наука и научное обслуживание».

Основными факторами, оказывающими влияние на развитие субъектов малого бизнеса, являются:

1) условия спроса в регионе;

2) специфика отраслевой структуры экономики региона;

3) региональный бизнес-климат.

Региональный бизнес-климат в большей степени, чем первые два фактора, определяется политикой региональных властей, а его качество служит оценкой работы администраций регионов.

Роль и значение субъектов малого предпринимательства в том, что, работая и развиваясь в собственных интересах, развивается экономика государства в целом. Деятельность субъектов малого бизнеса полезна как для каждого гражданина в отдельности, так и для экономики страны в целом. В этой связи малый бизнес заслуживает государственную поддержку и признание.

Как показывает зарубежный опыт, непременное условие успеха в развитии субъектов малого бизнеса заключается во всесторонней и стабильной государственной поддержке. В экономически развитых странах субъектам малого бизнеса оказывается существенная поддержка, поскольку малый бизнес – важный экономический сектор, который оказывает влияние на развитие экономики и решение социальных проблем.

Государственная поддержка субъектов малого предпринимательства представлена системой финансово-экономического, организационно-правового и социального обеспечения функционирования и развития малых предприятий.

Проблемы финансирования и развития малого бизнеса: причины и пути их преодоления

Современное состояние малого бизнеса в России (согласно данным на 01.01.2013 г.) имеет противоречивый характер: не сбалансирована отраслевая структура, наблюдается значительная концентрация в розничной и оптовой торговле – 39,3%, операциях с недвижимым имуществом, аренде и предоставлении услуг – 20,4% [4]. Неравномерное экономическое развитие субъектов Российской Федерации отражается на распределении субъектов малого бизнеса: в Центральном Федеральном округе – 71,6%, в Северо-Кавказском Федеральном округе – 5,6%.

Доля малых предприятий в ВВП по прежнему остается низкой, около 21% [4]. Развитие малого бизнеса во многом зависит от возможностей его финансирования.

На сегодняшний день финансирование малого бизнеса осуществляется за счет трех основных источников: собственный капитал, бюджетные средства и кредитование.

В современных экономических условиях малым предприятиям необходимо найти такие пути развития, которые бы позволили сохранить бизнес и, несмотря на ограниченные возможности в привлечении ресурсов, увеличить его масштабы и организовать программы модернизации и строительства современных мощностей.

Финансовый менеджмент малого бизнеса – это четкое и грамотное распределение расходов и доходов своего предприятия, планирование прибыли, налогов и многое другое.

Хозяйственная деятельность малого предприятия неразрывно связана с его финансовой деятельностью.

К видам хозяйственной деятельности организации относятся:

– операционная деятельность, в ней оценивается способность организации к генерации денежных средств на поддержку производственного процесса;

– инвестиционная деятельность – это процесс направления денежных средств на инвестиции, который показывает, будут ли в будущем производственные мощности поддерживать имеющийся уровень операционной деятельности и обеспечить заданный уровень рентабельного производства;

– финансовая деятельность, которую характеризуют денежные потоки финансовых средств.

Финансовая деятельность заключается в формировании собственных средств организации, ее доходности, привлечении заемных средств, распределении доходов, которые образуются в ходе этой деятельности, их использовании для целей дальнейшего развития организации.

Финансовая деятельность малых предприятий, работающих в условиях рынка, выглядит следующим образом. Уставный капитал инвестируют в производство, в процессе него создают стоимость, которая выражается в цене реализованной продукции. Финансовая деятельность малых предприятий – это часть экономической деятельности, основные ее принципы заключаются в рациональном использовании финансовых средствэ, заинтересованности в ответственности за результаты, контроле финансово-хозяйственной деятельности.

Главной целью финансовой деятельности малых предприятий является решение вопросов, где, когда и как использовать финансы с целью повышения эффективности производства и извлечения максимума прибыли.

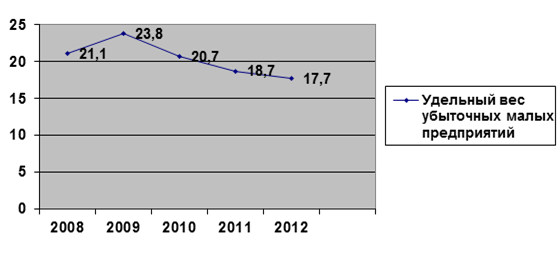

Данные проведенного исследования показывают, что собственные источники финансирования для дальнейшего развития имеют далеко не все малые предприятия. Число убыточных малых предприятий по состоянию на 01.01.2013 г. составило 106668 с суммой убытка 305994 млн руб. [4]. Удельный вес убыточных малых предприятий в общем их количестве составил 17,6%, в том числе (см. рис.):

– в промышленности – 9,8%,

– в сельском хозяйстве – 5,2%,

– в строительстве – 11,5%,

– на транспорте – 6,7%,

– в оптовой и розничной торговле – 40,4%.

Рисунок. Удельный вес убыточных малых предприятий за 2008-2012 гг., %

Как видно на рисунке 1, в период с 2008 по 2012 гг. удельный вес убыточных малых предприятий, начиная с 2009 г., имеет тенденцию к сокращению, что расценивается как положительный фактор повышения финансовой устойчивости малых предприятий.

Динамичное и эффективное развитие инвестиционной деятельности – это необходимое условие стабильного функционирования и развития экономики.

Следует отметить тот факт, что при относительно низких инвестициях малые предприятия приносят большую отдачу по сравнению с крупными фирмами.

В таблице 1 представлена структура инвестиций в основной капитал малых предприятий в 2011-2012 гг. [4].

Таблица 1. Инвестиции в основной капитал малых предприятий в 2011‑2012 гг.

|

Показатель

|

2011 г.

|

2012 г.

|

|

Инвестиций в основной капитал – всего, млрд. руб.

|

431,6

|

521,5

|

|

в том числе за счет средств федерального бюджета

|

2,4

|

4,0

|

|

в

процентах к итогу

|

0,5

|

0,8

|

Как видно из данных таблицы 1, инвестиции в основной капитал малых предприятий в 2011-2012 гг. возрастают. Однако, несмотря на это, малые предприятия в России на современном этапе в своей деятельности сталкиваются с недостаточностью материально-технической и финансовой ресурсной базы.

Доля инвестиций в основной капитал малых предприятий по видам экономической деятельности за период 2011–2012 гг. увеличилась в обрабатывающем производстве с 14,5 до 16,3%; в строительстве с 23,4 до 23,8%; в оптовой и розничной торговле с 10,1 до 10,8% и уменьшилась в сельском хозяйстве с 17,2 до 16,0%; на транспорте и связи с 3,9 до 3,7%; операции с недвижимым имуществом, аренда и предоставление услуг с 25,3 до 23,6% [4].

Это означает, что ситуация с инвестированием в основной капитал малых предприятий по видам экономической деятельности сложилась неблагоприятная, поскольку отсутствует перелив ресурсов в образовании, научных исследованиях и разработках, здравоохранении и предоставлении социальных услуг. Больше половины всех инвестиций в основной капитал малых предприятий направляются в строительство, оптовую и розничную торговлю, сельское хозяйство.

Анализ динамики инвестиций в основной капитал малых предприятий по округам РФ за период с 2011–2012 гг. (см. табл. 2) показал, что самая высокая инвестиционная активность наблюдается в Центральном федеральном округе (с 22,6 до 27,3%), на втором месте – Приволжский Федеральный округ. Однако за период в 2012 по сравнению с 2011 гг. произошло снижение (с 26,2 до 25,7%) [4]. В остальных округах наблюдается значительное снижение инвестиционной активности малых предприятий.

Таблица 2. Распределение инвестиций в основной капитал малых предприятий по округам РФ в 2011-2012 гг.

|

Округи

РФ

|

Удельный

вес показателей, %

| |

|

2011 г.

|

2012 г.

| |

|

1 Центральный федеральный округ

|

22,6

|

27,3

|

|

2 Северо-Западный

федеральный округ |

5,9

|

5,9

|

|

3 Южный федеральный округ

|

16,6

|

14,3

|

|

4 Северо-Кавказский

федеральный округ |

2,3

|

3,1

|

|

5 Приволжский федеральный округ

|

26,2

|

25,7

|

|

6 Уральский федеральный округ

|

6,1

|

5,1

|

|

7 Сибирский федеральный округ

|

17,6

|

15,8

|

|

8 Дальневосточный

федеральный округ |

2,6

|

2,7

|

Таким образом, для российского малого бизнеса вопросы поиска источников финансирования и инвестиций не только не теряют своей актуальности, а наоборот, приобретают все более критический характер.

Основные проблемы финансирования малого бизнеса заключаются в несовершенной и нестабильной нормативно-правовой базе, чрезмерной фискальной нагрузке, недостатке собственных средств, высоких процентах по кредитам. Так, по данным проведенного «ОПОРА РОССИИ» исследования предпринимательского климата, низкая доступность финансовых ресурсов является ключевой проблемой бизнес-климата для российского малого бизнеса [3]. Причем чем больше период, на который планируется привлечь заемные средства, тем меньше вероятность их получить. Причина тому – высокие ставки по кредитам.

Основными причинами, которые помешали предпринимателям получить кредит, являются:

– высокие процентные ставки (47,4% опрошенных);

– невозможность предоставить залог в требуемых банком объемах (27,2%);

– невозможность предоставления финансовых документов, которые требует банк, и слишком короткие сроки кредитования (18%) [3].

Доступность венчурного финансирования очень низкая. Подавляющее большинство руководителей компаний заявляют, что в их регионе нереально привлечь деньги из венчурных фондов под рисковые бизнес-проекты.

Следует отметить, что венчурное финансирование может рассматриваться в дополнении к среднесрочному и долгосрочному кредитному финансированию.

Субъекты малого предпринимательства обладают большей способностью к нововведениям, нежели крупные предприятия.

Открывая новый бизнес, рассчитывать на кредиты начинающему предпринимателю зачастую довольно сложно. Российские банки неохотно финансируют стартапы, предпочитая делать ставку на уже имеющие опыт работы на рынке компании с понятными перспективами, поддающимися сравнительно простой оценке. Но если цель – создание малой высокотехнологичной компании, специализирующейся на разработке и внедрении наукоемких продуктов, то можно попытаться привлечь средства венчурного фонда, специализирующегося на поиске и покупке долей в высокорисковых, но потенциально и высокоприбыльных малых компаниях.

Главная цель венчурного инвестора – получение прибыли после продажи своей доли в компании, получаемой в обмен на финансирование проекта. Так что искусство инвестора заключается в поиске подходящего объекта для инвестиций – перспективного стартапа, способного «выстрелить» благодаря какой-либо инновационной технологии или сервису.

При этом чрезвычайно важная роль, разумеется, отводится комплексной оценке реализуемости инновационного проекта, оценке бизнес-плана компании, претендующей на венчурные инвестиции. Не последнюю роль играет оценка квалификации команды, намеревающейся работать над проектом: даже самую перспективную идею можно загубить на этапе реализации.

Венчурное финансирование не обеспечено гарантиями, финансовый риск неудачи принимают на себя инвесторы. При венчурном финансировании основатель предприятия и ее инвестор являются добровольными деловыми партнерами, которые имеют свою долю в акциях предприятия, их материальное вознаграждение зависит от успешности развития предприятия.

Инвестиции могут быть предоставлены в виде покупки доли компании или предоставления займа. В мировой практике, как правило, речь идет о 5–10%, однако российские венчурные инвесторы иногда претендуют на 50–70% [4]. Как правило, в дальнейшем венчурный инвестор имеет определенный контроль над фирмой и оказывает влияние на происходящие в ней процессы. В среднем срок венчурного финансирования составляет около 3–5 лет. По истечении этого времени венчурный инвестор выходит из бизнеса, продавая свою долю основному собственнику или стратегическому инвестору.

В России венчурные фонды стали создаваться с 1994 г. Однако венчурное финансирование малого бизнеса пока не получило значительного распространения.

Причины заключаются [4]:

– в низком уровне развития фондового рынка, который является важнейшей компонентой обращения венчурного капитала, поскольку доход венчурного фонда возникает при продаже пакета акций инновационного предприятия, возросшего в цене;

– в недостатке отечественных инвестиционных ресурсов;

– в низкой информационной прозрачности российского рынка интеллектуальной собственности, что ведет к трудностям в поиске предприятий-реципиентов и инновационных проектов под венчурные инвестиции;

– в несовершенстве законодательной базы, негативно влияющей на деятельность венчурного капитала в России.

На фоне международных сопоставлений российский бизнес-климат для малого предпринимательства выглядит малопривлекательно. Россия по большинству показателей находится во второй, так называемой неблагополучной, половине рейтингов [3]. Так, Россия серьезно отстает в вопросах доступа малого бизнеса к финансированию, доступа квалифицированных кадров, в т.ч. квалифицированных управленцев, в вопросе внедрения новых технологий, а также по показателям проблем с инфраструктурой и покупательной способностью. В то же время следует отметить, что в трех из девяти рейтингов (стоимость рабочей силы, административное регулирование, оргструктуры малых предприятий) позиции России по сравнению с другими странами выглядят относительно благополучно.

Среди предприятий преобладает мнение, что региональные администрации уделяют недостаточно внимания вопросам развития малого бизнеса [3]. При этом каждая десятая из опрошенных компаний участвует в какой-либо программе поддержки предпринимательства малого бизнеса, реализуемой региональными властями, и большинство компаний-участников ощущают пользу, которую им дает участие в программах. В муниципальные программы поддержки малого бизнеса вовлечено меньшее количество компаний.

На наш взгляд, необходимо совершенствовать государственную финансовую поддержку, направленную на повышение доступности источников финансирования для развития субъектов малого бизнеса, учитывая их важную роль и значение в экономике. Речь идет об условиях налогообложения и кредитования, правового регулирования, государственной финансовой поддержки малых предприятий. Необходимо широкое внедрение гарантийных схем и механизма субсидирования части процентной ставки по кредитам субъектам малого бизнеса, активизация венчурного финансирования.

Необходимо разработать серьезные меры по изменению инвестиционного климата в России, создать инвестиционные стимулы. Выход из сложившейся ситуации возможен посредством технического перевооружения производства, обновления техники и технологии. Решающая роль здесь отводится налоговым механизмам, а именно: введение налоговых каникул для начинающего малого бизнеса, налоговые поступления от малого бизнеса должны поступать в бюджеты муниципальных образований. Налоговая политика государства не должна носить пассивный характер, необходимо целенаправленно побуждать малые предприятия к проведению модернизации и обновлению производства.

Заключение

1. Активизация развития венчурного финансирования отечественного малого бизнеса возможна посредством:

– расширения масштабов и повышения эффективности бюджетного финансирования перспективных малых инновационных организаций;

– развития механизмов государственно-частного партнерства в инновационной сфере;

– предоставления налоговых льгот для стимулирования привлечения средств в венчурные инвестиции;

– налаживания кооперационных связей между крупными компаниями и малыми предприятиями, которые выпускают наукоемкую продукцию;

– совершенствования правовой базы венчурного инвестирования посредством принятия федерального закона о венчурном финансировании.

2. В России государственная финансовая поддержка субъектов малого бизнеса включает в себя практически полный комплекс мероприятий, направлений, форм и методов, которые используются в развитых странах. Приоритетные задачи в данной области заключаются в выявлении и устранении факторов, которые блокируют реализацию государственных финансовых программ поддержки малого бизнеса, разработке и внедрении их качественных изменений при максимальном использовании наиболее действенных механизмов.

Страница обновлена: 16.02.2026 в 18:58:57

Download PDF | Downloads: 29

Financing- and development-related problems of small-sized enterprises in Russia

Mukhina I.V.Journal paper

Russian Journal of Entrepreneurship *

Volume 16, Number 3 (February, 2015)

Abstract:

The article reveals financing- and development-related problems of small-sized domestic enterprises and proposes ways to overcome these problems in order to create favorable conditions for future development.

Keywords: taxation policy, small-sized enterprises, financial problems of small-sized enterprises, venture capital financing