Вопросы применения концепции управления стоимостью при проведении аналитических процедур на предприятии

Скачать PDF | Загрузок: 26

Статья в журнале

Российское предпринимательство *

№ 13 (211), Июль 2012

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В современных российских условиях концепция управления стоимостью предприятия получает все большее распространение. В работе рассмотрены принципы оценки стоимости имущества, включая стоимость действующего предприятия (бизнеса). В качестве примера приведены результаты финансового анализа деятельности предприятия и результаты оценочных работ, проиллюстрировано их соответствие.

Ключевые слова: финансовый анализ, концепция управления стоимостью, оценка рыночной стоимости

В современной экономической литературе существует целый спектр подходов к определению критериев эффективности функционирования предприятий, пришедших на смену положений об оценке рентабельности и прибыльности как основного критерия. Например, можно выделить следующие основные подходы: подход на основе маркетинга, логистический подход, подход на основе менеджмента качества и непрерывного реинжиниринга бизнес-процессов. Однако все вышеперечисленные подходы имеют в своей основе показатели стоимости и критерий стоимости предприятия как основную характеристику эффективности его функционирования. Так, например, подход на основе маркетинга нацелен на стабилизацию доходов предприятия и удержание конкурентного положения на рынке, логистический подход направлен на оптимизацию общих издержек в целом по предприятию, как логистической системе, подход на основе менеджмента качества ориентирован на увеличение доходности предприятия за счет кривых обучения. Таким образом, именно концепция управления стоимостью позволяет обобщить все вышеперечисленные подходы и количественно выразить эффект от принятия тех или иных управленческих решений в виде прироста стоимости предприятия.

Среди работ зарубежных ученых, касающихся вопросов управления стоимостью предприятия можно выделить подход к оценке экономической добавленной стоимости предприятия (EVA™) разработанный Беннетом Стюартом и консалтинговой компанией Stern Stewart & Co, подход к оценке добавленной стоимости для акционеров (SVA), разработанный Альфредом Раппапортом и Джоэлом Штерном, исследования нобелевских лауреатов Мертона Миллера и Франко Модильянни, разработки партнеров консалтинговой компании McKinsey Тома Коупленда, Тима Коллера и Джека Муррина, а также компании KPMG и Асвата Дамодарана [1, 2].

Среди российских разработок, касающихся концепции управления стоимостью, можно отметить работы Чернозуба О.Л. [5], а также Козыря Ю.В. [6].

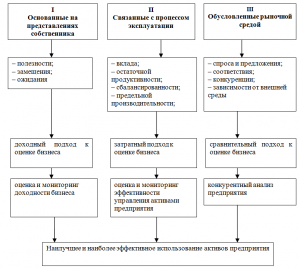

Оценка рыночной стоимости имущества, в том числе действующего предприятия (бизнеса), базируется на ряде принципов, непосредственно связанных с эффективностью деятельности предприятия. Назначение принципов оценки бизнеса – отражение закономерных тенденций поведения субъектов рыночной экономики относительно бизнеса. Выделяют три группы взаимосвязанных принципов (см. рис. 1) [1–9].

Рис. 1 Принципы оценки бизнеса и их взаимосвязь с направлениями аналитических процедур при оценке эффективности деятельности предприятия

Соответственно реализация принципов оценки, связанных с представлениями собственника, при анализе деятельности предприятия позволяет производить постоянный мониторинг доходности бизнеса. То есть с позиции концепции управления стоимостью, при анализе финансово-хозяйственной деятельности и ее планировании появляется возможность опираться не только на показатели рентабельности и денежного потока, но и рассматривать такие параметры, как средневзвешенная стоимость капитала, экономическая прибыль, добавленная стоимость и т.д. Таким образом, рассчитывая стоимость предприятия доходным подходом, мы получаем обобщенную характеристику тех денежных потоков, которые генерирует данное предприятие.

Подходы к оценке стоимости предприятия

Реализация принципов оценки, связанных с процессом эксплуатации имущества, позволяет получить информацию о качестве управления активами предприятия. Если показатель рыночной стоимости предприятия как действующего бизнеса или рыночной стоимости предприятия, полученной доходным или сравнительным подходами, оказывается существенно ниже значения, полученного затратным подходом, то это говорит о неэффективности управления активами предприятия, о его неконкурентоспособности, и неспособности генерировать достаточные денежные потоки. Следовательно, деятельность такого предприятия нецелесообразна.

Реализация принципов оценки, связанных с рыночной средой, позволяет соотносить результаты деятельности предприятия со среднеотраслевыми параметрами и проводить конкурентный анализ на основе количественных методов, избегая субъективизма экспертных оценок. Стандартные оценочные методы и технологии, применяемые в рамках сравнительного подхода, который, в свою очередь, основан на данной группе принципов, позволяют понять насколько эффективно функционирует исследуемое предприятие относительно аналогичных предприятий отрасли. Следовательно, рыночная стоимость предприятия, полученная при использовании сравнительного подхода – это своего рода показатель конкурентоспособности предприятия и эффективности его деятельности относительно аналогичных предприятий.

В практике оценочной деятельности, особенно в России, зачастую возникают ситуации несоответствия стоимости, полученной различными подходами. Обычно такую ситуацию воспринимают как ошибку оценщика, однако, по мнению автора, это может свидетельствовать о неэффективности управления предприятием, об отсутствии инвестиционной политики, о неспособности реализовывать инновации в своей деятельности. Резкое превышение стоимости, полученной затратным подходом над результатом доходного подхода, говорит о неэффективном управлении активами предприятия и о наличии большого количества бизнес-процессов, разрушающих стоимость. Превышение результата доходного подхода над сравнительным позволяет оценить стоимость конкурентных преимуществ, созданных предприятием за счет реализации портфеля инновационных и инвестиционных проектов.

Пример анализа деятельности предприятия

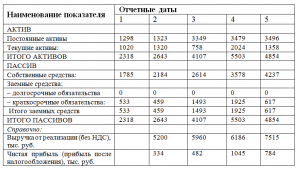

Для демонстрации предложенного подхода рассмотрим результаты оценки рыночной стоимости предприятия, деятельность которого свелась к простой сдаче имеющегося на балансе недвижимого имущества в аренду, при этом другие проекты развития деятельности предприятия отсутствуют. Агрегированный баланс предприятия (см. табл. 1) позволяет составить представление об объемах деятельности предприятия, структуре ресурсов используемых предприятием.

Таблица 1

Агрегированный баланс предприятия, тыс. руб. [12]

Основные финансовые коэффициенты, рассчитанные в рамках проведения анализа хозяйственной деятельности предприятия, представлены в табл. 2.

Таблица 2

Основные финансовые коэффициенты предприятия [12]

По результатам анализа деятельности предприятия практически все показатели рентабельности являются нормальными величинами, соответствующими отраслевым и рыночным нормам, однако если за основу расчета взять рыночную стоимость имущества, а не балансовую, показатель рентабельности активов будет составлять 3%, что является крайне низкой величиной в современных рыночных условиях.

Хотя, с точки зрения финансового анализа предприятие является финансово устойчивым и защищенность прав кредиторов высока, на данном предприятии отсутствуют какая-либо инвестиционная и инновационная политика. Все денежные средства вложены в текущий бизнес, жизненный цикл, которого находится в фазе стагнации, при этом инновационных проектов, направленных на повышение доходов в будущем на предприятии не реализуется. Таким образом, предприятие можно охарактеризовать как финансово устойчивое, с низкой рентабельностью.

Результаты расчета рыночной стоимости предприятия как действующего бизнеса представлены в табл. 3.

Таблица 3

Результаты расчета рыночной стоимости предприятия различными подходами [12]

![]()

Из таблицы видно, что результат, полученный доходным подходом, существенно ниже, чем результаты полученные другими подходами, однако это не ошибка оценщика. Если рассматривать результаты оценки под призмой результатов финансового анализа деятельности предприятия, становится ясно, что предприятие демонстрирует крайне неэффективное управление своими активами. Кроме того, стоимость предприятия как набора активов выше, чем стоимость предприятия как действующего бизнеса. Воспринимать такое положение дел как действующий бизнес можно только в том случае, если активы попали к собственнику предприятия каким-то нерыночным путем (по цене, существенно, ниже рыночной или бесплатно).

Заключение

Таким образом, можно сделать вывод, что применение концепции управления стоимостью в аналитических процедурах выгодно дополняет инструменты финансового анализа и способствует более эффективному принятью управленческих решений. В дополнение к стандартным инструментам финансового анализа, используемым в текущей управленческой деятельности для принятия решений необходимо также применять оценочные технологии. Сопоставление результатов полученных методами сравнительного, затратного и доходного подхода позволяет сделать более точные выводы об эффективности деятельности предприятия, выявить недостатки управления и наметить пути их устранения.

Источники:

2. Дамодаран, А. Инвестиционная оценка: инструменты и методы оценки любых активов. М: Альпинабизнесбукс, 2006

3. Криворотов В.В., Мезенцева О.В. Управление стоимостью: применение оценочных технологий в управлении предприятием. M: ЮНИТИ ДАНА, 2005.

4. Оценка бизнеса / Под ред. А.Г. Грязновой, М.А. Федотовой. М: Финансы и статистика, 2007.

5. Чернозуб О.Л. Жизнь после кризиса: Стоимостной подход к управлению частной компанией. М: Альпина паблишерз, 2011.

6. Козырь Ю.В. Стоимость компаний. Оценка и управленческие решения. М.: Альфа-Пресс, 2009.

7. ASA Business Valuation Standards. American Society of Appraisers, 2008.

8. Европейские стандарты оценки 2003. М.: Российское общество оценщиков, 2006.

9. Стандарты оценки RICS. М: RICS, Альпина паблишерз, 2011.

10. Мезенцева А.В., Платонов А.М. Совершенствование механизма оценки предприятия как имущественного комплекса на основе метода реальных опционов с целью учета фактора цикличности экономических систем // Финансовая аналитика: проблемы и решения. 2011. №45(87). С. 10–15.

11. Мезенцева О.В., Мезенцева А.В. Эффективность финансового рынка России как индикатор состояния инвестиционного климата // Финансовая аналитика: проблемы и решения. 2011. № 32 (74). С. 25–31.

12. Отчет № 01-1.1-06 «Об определении рыночной стоимости 100 % пакета акций открытого акционерного общества». ООО «Центр оценки собственности и инвестиционных технологий». Екатеринбург, 2011.

Страница обновлена: 16.02.2026 в 03:33:26

Download PDF | Downloads: 26

Application of the Concept of Value Management When Conducting Analytical Procedures at an Enterprise

Mezentseva O.V.Journal paper

Russian Journal of Entrepreneurship *

№ 13 / July, 2012

Abstract:

In the current conditions, the concept of enterprise value based management is becoming more and more common in Russia. The paper discusses the principles of asset valuation, including business valuation. The results of a company’s financial analysis and the results of valuation are given as an example to illustrate their compliance.

Keywords: valuation, financial analysis, concept of value based management