О сущности и магистральных направлениях эффективной государственной макроэкономической инвестиционной политики

Владимиров С.А.1

1 Российская академия народного хозяйства и государственной службы при Президенте РФ, ,

Скачать PDF | Загрузок: 60 | Цитирований: 3

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 6, Номер 4 (Октябрь-Декабрь 2016)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=29128998

Цитирований: 3 по состоянию на 07.12.2023

Аннотация:

Предложена инновационная методология формирования государственной инвестиционной программы на длительный период – до 33 40 лет, состоящей из жестких («квантированных») рядов инвестиционных проектов любого уровня и сфер социально-экономической общественной деятельности, различающихся исключительно по строгим, заранее установленным государством, численным значениям ограниченного числа показателей экономической эффективности государственных инвестиций, которые находятся в гармоничной сбалансированной взаимосвязи с утвержденным высшим государственным органом управления народным хозяйством Российской Федерации национальным параметром (нормой дисконта), характеризующим минимальные требования общества к эффективности инвестиционных проектов, численное значение которого определяется по авторской методике, в увязке с прогнозами экономического и социального развития страны, в том числе темпом экономического роста [2;3].

Ключевые слова: инвестиции, государство, макроэкономика, эффективность, сбалансированность, национальный параметр минимальной общественной эффективности инвестиций

Введение

Экономическая мысль развивалась в значительной мере потому, что люди стремились дать оценку различным социально-экономическим системам, измерить их эффективность. Положительные реформационные преобразования в экономике России невозможны без эффективного государственного регулирования деятельности компетентных структур, специализирующихся на привлечении и оценке результативности инвестиций в наиболее значимые для государства и общества сферы жизнедеятельности, в том числе отрасли народного хозяйства (особенно строительство) и регионы [1] (Vilenskiy, Livshits, Smolyak, 2002). При этом объективный анализ макроэкономической политики государства (регионов) должен абстрагироваться от факторов узкоотраслевого характера. Бюджетная реформа последних лет предусматривает принципиально новую организацию управления общественными финансами с переходом от парадигмы «управления затратами» к парадигме «управления результатами».

Под «стратегической сбалансированной программой государственных инвестиций (ССПГИ)» автором понимается совокупность исключительно государственных инвестиций, включенных в государственный бюджет на прогнозируемый период от одного до максимум сорока лет и предполагаемых к вложению на всех рынках (фондовом и реальных инвестиций), состоящая из жестких («квантированных») рядов инвестиционных проектов любого уровня и сфер социально-экономической общественной деятельности, различающихся исключительно по строгим, заранее установленным государством, численным значениям ограниченного числа показателей экономической эффективности государственных инвестиций, которые находятся в гармоничной сбалансированной взаимосвязи с утвержденным высшим государственным органом управления народным хозяйством Российской Федерации национальным параметром (нормой дисконта), характеризующим минимальные требования общества к эффективности инвестиционного проекта, численное значение которого определяется по авторской методике, в увязке с прогнозами экономического и социального развития страны, в том числе темпом экономического роста [2, 3] (Vladimirov, 2002a; Vladimirov, 2002b).

Сущность и принципиальное отличие предлагаемой методологии формирования государственной инвестиционной программы от традиционно сложившейся в том, что решающее значение приобретает не количество и, как правило, голословно обещаемая зачастую безответственными инициаторами самых разных уровней «несомненная качественная» эффективность предлагаемых ими инвестиционных проектов (у разных авторов для современной России это количество варьируется от пятнадцати–двадцати до сорока–пятидесяти тысяч), а жесткая сбалансированность количества и экономической эффективности инвестиционных проектов с участием государства на прогнозируемый конкретный период времени.

Расширяем горизонты прогнозов

Перед макроэкономической политикой развитого государства при формировании содержания ССПГИ обычно ставятся следующие цели: стабилизация и ускорение темпов экономического роста; борьба с инфляцией; осуществление необходимых структурных сдвигов в производстве и экономике вообще; более полное и эффективное использование производственных ресурсов; стимулирование НТП; подготовка квалифицированных кадров; повышение конкурентоспособности национального производства (экономики) на мировом рынке. При этом основными требованиями к содержанию ССПГИ являются: сочетание долгосрочных, средне- и краткосрочных инвестиционных программ; масштабы и структура (отраслевые и региональные аспекты); принципы инвестиционной политики государства; необходимые меры по реализации инвестиционных программ.

Главной причиной, серьезно осложняющей в настоящее время эффективное управление значительным множеством инвестиционных проектов с участием государственных инвестиций, по мнению автора, является отсутствие внятной и строгой методологии и методики формирования содержания государственной инвестиционной программы, зачастую преследующей не до конца согласованные, нередко противоречащие друг другу цели социально-экономического развития.

Исходя из вышеуказанной причины можно перечислить дополнительные объективные факторы, заведомо затрудняющие объективную оценку всей совокупности предлагаемых государству или инициируемых им инвестиционных проектов:

а) технические затруднения в управлении чрезвычайно большим множеством инвестиционных проектов с разными показателями стоимости, доходности и сроками окупаемости, отраслевой, региональной, социальной принадлежности;

б) невозможность качественно (достоверно, своевременно и полно) проверять всю техническую, организационную и финансовую информацию, служащую основой для решений об участии государства в конкретном инвестиционном проекте;

в) быстрый рост стоимости получения соответствующей информации о ходе реализации и фактически достигнутой экономической эффективности инвестиционных проектов, а на фондовом рынке – накапливающиеся высокие издержки трансакций по продаже одних активов и покупке других – комиссионные брокерам, расходы на регистрацию сделок и пр.

Этапы

формирования содержания ССПГИ определяются, прежде всего, расчетным горизонтом

(сроком) прогнозирования, в свою очередь определяемым степенью точности

абсолютного большинства экономико-статистических расчетов, не превышающей ![]() 3 %, что для показателя общественной

эффективности инвестиционных проектов соответствует R=

0,03, то есть максимальному сроку окупаемости около 33‑40 лет (

3 %, что для показателя общественной

эффективности инвестиционных проектов соответствует R=

0,03, то есть максимальному сроку окупаемости около 33‑40 лет (![]() =1/0,03 = 33). Предлагаемый автором

перспективный период (33-40 лет) вполне соответствует практике макроэкономического

программирования и стратегического долгосрочного развития страны в целом

и ее конкретных регионов и отраслей. ССПГИ включает всевозможные

национальные и международные крупномасштабные инвестиционные проекты,

в том числе реструктуризацию отраслей народного хозяйства, фундаментальные

научные исследования и разработки вместе со сферой ВПК-безопасности

страны, новые города, их крупные районы, уникальные инженерные общественные

сооружения (например, проект железной дороги, проходящей через Берингов пролив

и соединяющей Байкало-Амурскую магистраль с Аляской США или

газонефтепродуктопровод по дну Балтийского моря из России в Германию-Англию),

крупные социально-экологические проекты, производственные предприятия, корабли,

самолеты и т.п.

=1/0,03 = 33). Предлагаемый автором

перспективный период (33-40 лет) вполне соответствует практике макроэкономического

программирования и стратегического долгосрочного развития страны в целом

и ее конкретных регионов и отраслей. ССПГИ включает всевозможные

национальные и международные крупномасштабные инвестиционные проекты,

в том числе реструктуризацию отраслей народного хозяйства, фундаментальные

научные исследования и разработки вместе со сферой ВПК-безопасности

страны, новые города, их крупные районы, уникальные инженерные общественные

сооружения (например, проект железной дороги, проходящей через Берингов пролив

и соединяющей Байкало-Амурскую магистраль с Аляской США или

газонефтепродуктопровод по дну Балтийского моря из России в Германию-Англию),

крупные социально-экологические проекты, производственные предприятия, корабли,

самолеты и т.п.

Учитывая, что по организационно-процедурным причинам почти невозможен эффективный (жесткий) контроль за реализацией инвестиционных проектов с участием государства в сроки меньшие (или некратные) одному кварталу, автор предлагает качественно новую научно обоснованную методологию формирования сбалансированной стратегической программы государственных инвестиций (ССПГИ).

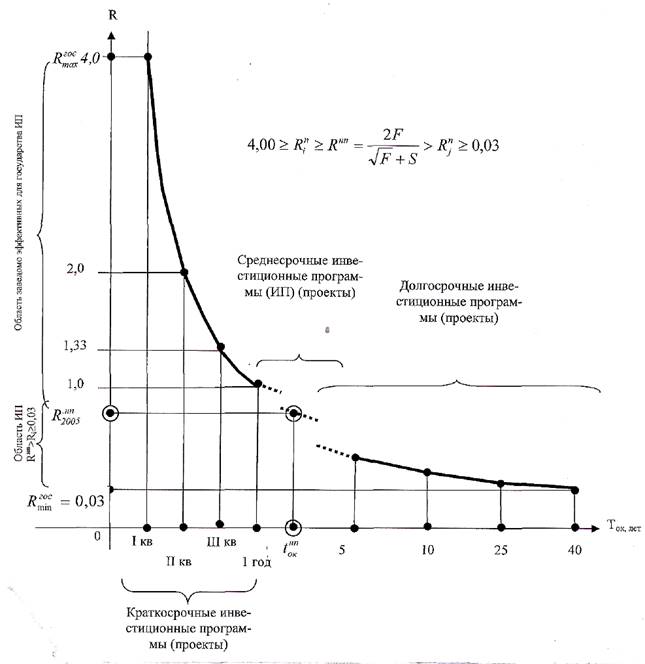

Введем шкалу конкретных реальных значений показателя общественной эффективности государственных инвестиций, исходя из принципа:

а) при сроке окупаемости инвестиционных проектов с участием государства до четырех лет включительно – конкретные значения показателей общественной эффективности инвестиций утверждаются высшим государственным органом на каждый квартал, начиная с первого квартала расчетного горизонта прогнозирования соответствующего бюджета;

б) при сроке окупаемости свыше четырех лет до восьми лет включительно – полугодичные;

в) при сроке с девяти лет до десяти включительно – ежегодные;

г) при сроке с одиннадцати лет до шестнадцати включительно – одно значение показателя общественной эффективности государственных инвестиций на каждые два года;

д) при сроке окупаемости с семнадцати до сорока лет включительно – одно значение показателя общественной эффективности государственных инвестиций на каждые четыре года.

Вышеуказанный ряд конкретных утвержденных высшим государственным органом неизменных численных значений показателей общественной эффективности государственных инвестиций может быть представлен в виде:

а) таблицы:

|

№ № инвестиц.

ряда |

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

|

Срок

окупаемости, , лет

|

0,25

|

0,5

|

0,75

|

1,0

|

1,25

|

1,50

|

1,75

|

2,0

|

2,25

|

2,50

|

2,75

|

|

R

|

4,00

|

2,00

|

1,33

|

1,00

|

0,80

|

0,67

|

0,58

|

0,50

|

0,45

|

0,40

|

0,37

|

|

12

|

13

|

14

|

15

|

16

|

17

|

18

|

19

|

20

|

21

|

22

|

23

|

|

3,0

|

3,25

|

3,50

|

3,75

|

4,0

|

4,50

|

5,0

|

5,50

|

6,0

|

6,50

|

7,0

|

7,50

|

|

0,34

|

0,31

|

0,29

|

0,27

|

0,25

|

0,23

|

0,20

|

0,19

|

0,17

|

0,16

|

0,15

|

0,14

|

|

24

|

25

|

26

|

27

|

28

|

29

|

30

|

31

|

32

|

33

|

34

|

|

8,0

|

9,0

|

9,50

|

10,0

|

11–12

|

13‑14

|

15‑16

|

17‑20

|

21‑24

|

25‑28

|

29‑32

|

|

0,13

|

0,12

|

0,11

|

0,10

|

0,09

|

0,08

|

0,07

|

0,06

|

0,05

|

0,04

|

0,03

|

|

|

Рис. 1. Схема стратегической сбалансированной программы государственных инвестиций развитого государства

Таким образом, ССПГИ предусматривает

на прогнозируемый (в том числе «плавно перетекающий») срок до сорока

лет максимум тридцать четыре строго определенных показателя общественной

эффективности государственных инвестиций, («квантов эффективного экономического

действия государства»), включающих в себя ограниченное множество

(соответственно их общую стоимость) инвестиционных проектов всевозможных

отраслей и регионов народного хозяйства, общественной жизни, жестко

сбалансированных относительно утвержденных высшим госорганом темпов

экономического роста, нормы государственных инвестиций и национальным

параметром ![]()

![]() (нормой

дисконта), характеризующим минимальные требования общества к эффективности

вышеуказанных инвестиционных проектов, в свою очередь увязанного с прогнозами

экономического и социального развития страны на соответствующий

период времени.

(нормой

дисконта), характеризующим минимальные требования общества к эффективности

вышеуказанных инвестиционных проектов, в свою очередь увязанного с прогнозами

экономического и социального развития страны на соответствующий

период времени.

При этом каждый инвестиционный ряд, в зависимости от своей общей стоимости и показателя экономической эффективности, вносит соответствующий вклад в достижение установленного высшим государственным органом темпа экономического роста на соответствующий прогнозируемый период, то есть справедливо равенство:

![]() , (1)

, (1)

где:

![]() соответственно, доли экономического

роста, достигаемые за счет государственных инвестиций, с показателями

экономической эффективности, соответственно, не меньшей и меньшей,

чем утвержденный государством национальный параметр, в соответствии

с авторской методикой определяемым по формуле [3]:

соответственно, доли экономического

роста, достигаемые за счет государственных инвестиций, с показателями

экономической эффективности, соответственно, не меньшей и меньшей,

чем утвержденный государством национальный параметр, в соответствии

с авторской методикой определяемым по формуле [3]:

![]() , (2)

, (2)

где

![]() показатель общественной эффективности

государственных расходов;

показатель общественной эффективности

государственных расходов; ![]() - норма

государственных расходов.

- норма

государственных расходов.

Строгий расчет – реальная эффективность

В соответствии с предлагаемой автором методологией формирования ССПГИ происходит жесткая ранжировка представленных соответствующими инициаторами государству инвестиционных проектов не, как правило, по бесконечно различающимся многочисленным «хитровычисленным» значениям показателей эффективности, а по вышеуказанной неизменной утвержденной государством шкале (ряда) конкретных численных показателей экономической эффективности государственных инвестиций. Если инициаторы (независимо от их уровня) соответствующих инвестиционных проектов не в состоянии по любым причинам безусловно соответствовать требованиям вышеуказанной шкалы эффективности государственных инвестиций, их претензии на получение государственных инвестиций должны быть немедленно отвергнуты.

Очевидно, что в общем случае общая сумма государственных инвестиций (и, соответственно, их норма) на прогнозируемый период включает в себя три вида инвестиций (инвестиционных рядов) по отношению к количественному значению показателя их экономической эффективности:

а) с положительным

значением – R > 0 (в том числе R>![]() );

);

б) с нулевой эффективностью – R=0 (в том числе безвозмездные – по скрытой логике политиков, покровительствующих неким общественным силам, включая временных союзников…);

в) с отрицательной эффективностью – R< 0 ( убыточные инвестиции как по причинам неверного прогнозирования, так и по причинам преднамеренного казнокрадства-банкротства в самой грубой и вульгарной форме – полученные инициаторами проектов государственные инвестиции не только разворовываются, но и навсегда переводятся за границу).

В реальной жизни последние два вида государственных инвестиций необходимо учитывать как заведомо неэффективные и при заданных государственным бюджетом темпе экономического роста и норме инвестиций абсолютно недопустимо утверждать, что-де общественный показатель эффективности государственных инвестиций заведомо легко определяется отношением вышеуказанных темпов экономического роста к производной от бюджета норме государственных инвестиций. Очевидно, что фактическая норма государственных инвестиций с R>0 составит:

![]() (3)

(3)

Только одно это обстоятельство неизбежно

заставляет назначать ![]() в соответствие с авторской

методикой, а не безвольно назначать численное значение показателя

общественной эффективности государственных инвестиций в прогнозируемом

бюджете «от достигнутого». Нетрудно заметить, что при стремлении суммы

государственных инвестиций с показателями общественной эффективности

не большими нуля к нулю, показатель общественной эффективности

государственных инвестиций

в соответствие с авторской

методикой, а не безвольно назначать численное значение показателя

общественной эффективности государственных инвестиций в прогнозируемом

бюджете «от достигнутого». Нетрудно заметить, что при стремлении суммы

государственных инвестиций с показателями общественной эффективности

не большими нуля к нулю, показатель общественной эффективности

государственных инвестиций ![]() будет стремиться

к численному значению национального параметра, то есть:

будет стремиться

к численному значению национального параметра, то есть:

![]() .

.

В свою очередь государственные инвестиции с положительным значением показателя общественной эффективности инвестиций делятся на две строго определенных группы:

1) ![]() – определяемых численным значением

показателя общественной эффективности государственных инвестиций не меньшим,

чем утвержденный высшим государственным органом национальный параметр (то есть

для этой группы государственных инвестиций всегда справедливо соотношение-

– определяемых численным значением

показателя общественной эффективности государственных инвестиций не меньшим,

чем утвержденный высшим государственным органом национальный параметр (то есть

для этой группы государственных инвестиций всегда справедливо соотношение-![]() );

);

2) ![]() – определяемых численным значением

показателя общественной эффективности государственных инвестиций меньшим, чем

утвержденный высшим государственным органом национальный параметр (

– определяемых численным значением

показателя общественной эффективности государственных инвестиций меньшим, чем

утвержденный высшим государственным органом национальный параметр (![]() ).

).

Введем следующие обозначения:

![]()

![]() доля нормы государственных

инвестиций, приходящаяся на соответствующий инвестиционный ряд в прогнозируемый

период с показателем общественной эффективности государственных инвестиций

не меньшим, чем утвержденный высшим государственным органом (то есть

доля нормы государственных

инвестиций, приходящаяся на соответствующий инвестиционный ряд в прогнозируемый

период с показателем общественной эффективности государственных инвестиций

не меньшим, чем утвержденный высшим государственным органом (то есть ![]()

![]() );

);

![]() –

доля нормы государственных инвестиций, приходящаяся на соответствующий

инвестиционный ряд в прогнозируемый период с показателем общественной

эффективности меньшим, чем утверждённый высшим государственным органом (то

есть-

–

доля нормы государственных инвестиций, приходящаяся на соответствующий

инвестиционный ряд в прогнозируемый период с показателем общественной

эффективности меньшим, чем утверждённый высшим государственным органом (то

есть- ![]() <

< ![]() ).

).

Нетрудно видеть, что ![]() откуда следует:

откуда следует: ![]() (4)

(4)

На основании вышеизложенного, справедливо равенство:

![]()

![]() , что эквивалентно (после деления

обеих частей равенства на

, что эквивалентно (после деления

обеих частей равенства на ![]() ):

):

![]() (5)

(5)

В достаточно интересном и простом

случае – при ![]() , получим:

, получим:

![]()

![]() , (6)

, (6)

Приведем основные примеры.

1. Пусть в прогнозируемом

государственном бюджете задано самое простое – соотношение между ![]() и

и ![]() –

когда

–

когда ![]() . Следовательно,

. Следовательно, ![]() ,

поэтому для соблюдения условия сбалансированности СПГИ допустим при

,

поэтому для соблюдения условия сбалансированности СПГИ допустим при ![]() и например, заданных государством

и например, заданных государством ![]() (что соответствует

(что соответствует ![]() , то есть расположению нормативного срока

окупаемости между двумя соседними – двенадцатым и тринадцатым

инвестиционными рядами, определяемыми численными значениями показателей

общественной эффективности государственных инвестиций равными соответственно

, то есть расположению нормативного срока

окупаемости между двумя соседними – двенадцатым и тринадцатым

инвестиционными рядами, определяемыми численными значениями показателей

общественной эффективности государственных инвестиций равными соответственно ![]() и

и ![]() )

необходимо выполнение (6), то есть:

)

необходимо выполнение (6), то есть:

![]() =

2х0,318 – 1,33 = – 0,694 – что свидетельствует о заведомой

несбалансированности СПГИ при принятых значениях

=

2х0,318 – 1,33 = – 0,694 – что свидетельствует о заведомой

несбалансированности СПГИ при принятых значениях ![]() =1,33

и

=1,33

и ![]() , поскольку прогнозировать заведомо

отрицательную эффективность государственных инвестиций в государственном

бюджете преступно (хотя очевидно, что в данном случае имеет место

умышленное занижение невероятного в открытой сбалансированной экономике

темпа экономического роста: 1,33 х 0,50 = 0,655- то есть

, поскольку прогнозировать заведомо

отрицательную эффективность государственных инвестиций в государственном

бюджете преступно (хотя очевидно, что в данном случае имеет место

умышленное занижение невероятного в открытой сбалансированной экономике

темпа экономического роста: 1,33 х 0,50 = 0,655- то есть ![]() В то же время, сбалансированная СПГИ

при вышеуказанных значениях макроэкономических показателей –

В то же время, сбалансированная СПГИ

при вышеуказанных значениях макроэкономических показателей – ![]() ,

, ![]() ,

, ![]() безусловно реальна в случаях,

определяемых соответствующими экстремальными соотношениями, вытекающими

из (6): так как

безусловно реальна в случаях,

определяемых соответствующими экстремальными соотношениями, вытекающими

из (6): так как ![]() , следовательно

, следовательно ![]() 0,03 = 0,616 – 0,03 = 0,613. Учитывая

жестко заданную государством шкалу значений показателей общественной

эффективности государственных инвестиций, приходим к выводу, что в нашем

конкретном случае

0,03 = 0,616 – 0,03 = 0,613. Учитывая

жестко заданную государством шкалу значений показателей общественной

эффективности государственных инвестиций, приходим к выводу, что в нашем

конкретном случае ![]() . Методом перебора («ползучего

эмпиризма») с учетом жестких требований к погрешности расчетов,

которая не должна превышать

. Методом перебора («ползучего

эмпиризма») с учетом жестких требований к погрешности расчетов,

которая не должна превышать ![]() абсолютного значения

вычисляемого показателя экономической эффективности государственных инвестиций,

приходим к выводу, что возможны следующие сочетания инвестиционных рядов

в прогнозируемой ССПГИ:

абсолютного значения

вычисляемого показателя экономической эффективности государственных инвестиций,

приходим к выводу, что возможны следующие сочетания инвестиционных рядов

в прогнозируемой ССПГИ:

а) ![]() и

и ![]() =2 х 0,318 – 0,33 = 0,306

=2 х 0,318 – 0,33 = 0,306![]() =

= ![]() (с

точностью (0,31- 0,306)/0,31= 1,3 %, что вполне допустимо);

(с

точностью (0,31- 0,306)/0,31= 1,3 %, что вполне допустимо);

б) ![]() и

и ![]()

![]() =

0,636 – 0,45 =0,186

=

0,636 – 0,45 =0,186![]()

![]() =0,19

(с безусловно допустимой погрешностью – 0,6 %).

=0,19

(с безусловно допустимой погрешностью – 0,6 %).

в) ![]() и

и ![]() = 0,636 – 0,37 = 0,266

= 0,636 – 0,37 = 0,266 ![]()

![]() =0,27

(с такой же погрешностью – 0,6 %).

=0,27

(с такой же погрешностью – 0,6 %).

Сочетания остальных инвестиционных рядов –

![]() и

и ![]() не соответствуют

требованиям сбалансированности СПГИ (погрешность удовлетворения требования (6)

превышает 6‑10 %).

не соответствуют

требованиям сбалансированности СПГИ (погрешность удовлетворения требования (6)

превышает 6‑10 %).

2. Достаточно показательным будет пример

с разнообразными значениями и структурой ![]() и

и ![]() . Пусть (при прежнем значении

утвержденного высшим государственным органом

. Пусть (при прежнем значении

утвержденного высшим государственным органом ![]() ):

):

а) ![]() 0,60

0,60![]() , в свою очередь состоящая из инвестиционных

рядов, максимальное число которых не должно превышать согласно

утвержденной государством шкале двенадцати рядов и конкретная стоимость

которых определяется в долях от утвержденной государственным бюджетом

суммы (точнее нормы) государственных инвестиций, например:

, в свою очередь состоящая из инвестиционных

рядов, максимальное число которых не должно превышать согласно

утвержденной государством шкале двенадцати рядов и конкретная стоимость

которых определяется в долях от утвержденной государственным бюджетом

суммы (точнее нормы) государственных инвестиций, например: ![]() =0,10;

=0,10; ![]() ;

;![]() ;

;

б) ![]() состоящая

из не более двадцати двух рядов (34 – 12 = 22), определяемых аналогично

вышеуказанным ограничениям, например:

состоящая

из не более двадцати двух рядов (34 – 12 = 22), определяемых аналогично

вышеуказанным ограничениям, например: ![]()

![]()

![]() .

.

Проверим СПГИ на сбалансированность согласно (5) и таблице:

0,10 х 4,00 + 0,30 х 0,80 + 0,20 х 0,33 +

0,10 х 0,31 + 0,15 х 0,25 + 0,10 х 0,06 = 0,7805![]() ,

следовательно, прогнозируемая СПГИ заведомо не сбалансирована относительно

утвержденных высшим государственным органом фундаментальных макроэкономических

показателей, а именно:

,

следовательно, прогнозируемая СПГИ заведомо не сбалансирована относительно

утвержденных высшим государственным органом фундаментальных макроэкономических

показателей, а именно: ![]() и

и ![]() .

.

Если исходить из предположения, что ![]()

![]() ,

тогда необходимо откорректировать

,

тогда необходимо откорректировать ![]() . В первую очередь

необходимо ограничить

. В первую очередь

необходимо ограничить ![]() в соответствии с (5):

0,318 – (0,031 + 0,0375 + 0,006) = 0,2435.

в соответствии с (5):

0,318 – (0,031 + 0,0375 + 0,006) = 0,2435.

Методом переборов («ползучего эмпиризма») можно предложить два варианта ССПГИ при безусловном соблюдении требований (4) и (5) в пределах допустимой погрешности:

а) ![]() при

при ![]() ;

; ![]() при

при ![]() ;

; ![]() при

при ![]() , то есть откорректированный вариант

имеет следующий вид:

, то есть откорректированный вариант

имеет следующий вид:

0,10 х 0,67 + 0,20 х 0,37 + 0,30 х 0,33 + 0,10 х 0,31 + 0,15 х 0,25 + 0,10 х 0,06 = 0,3145, то есть погрешность относительно требований (3) не превышает (0,318 – 0,3145)/0,318 =1,1 %, что вполне допустимо;

б) ![]() при

при ![]() ;

; ![]() при

при ![]() ;

; ![]() при

при ![]() , то есть второй откорректированный

вариант ССПГИ имеет следующий вид:

, то есть второй откорректированный

вариант ССПГИ имеет следующий вид:

0,10 х 0,40 + 0,20 х 0,37 + 0,30 х 0,45 + 0,10 х 0,31 + 0,15 х 0,25 + 0,10 х 0,06 =0,3235, то есть погрешность относительно требований (3) не превышает (0,318 – 0,3235)/0,318 =1,7 %, что также вполне допустимо.

При всех остальных сочетаниях ![]() в этом примере при вышеуказанных

ограничениях, утвержденных высшим государственным органом численных значений

макроэкономических показателей на прогнозируемый период, погрешность

при попытках удовлетворить требование (5) намного превышает 7‑10 %.

в этом примере при вышеуказанных

ограничениях, утвержденных высшим государственным органом численных значений

макроэкономических показателей на прогнозируемый период, погрешность

при попытках удовлетворить требование (5) намного превышает 7‑10 %.

Основательность подхода – залог успеха

Авторская методика предполагает три этапа формирования портфеля государственных инвестиций:

а)

вначале включаются в ССПГИ (финансируются) только инвестиционные проекты

с R![]() R

R![]() (по любому

экономико-математически и юридически обоснованному расчетом экономической

эффективности предпочтению господствующей политической, хозяйственной, научной

элиты и общественных сил);

(по любому

экономико-математически и юридически обоснованному расчетом экономической

эффективности предпочтению господствующей политической, хозяйственной, научной

элиты и общественных сил);

б)

включение в ССПГИ (финансирование) инвестиционных проектов граничного

участка – ![]() ;

;

в)

финансирование инвестиционных проектов c

![]()

![]() по любому

предпочтению вышеуказанной элиты и общественных сил, но при обязательном

условии (5), то есть выявлении наиболее предпочтительных ИП среди

неравноценных.

по любому

предпочтению вышеуказанной элиты и общественных сил, но при обязательном

условии (5), то есть выявлении наиболее предпочтительных ИП среди

неравноценных.

В соответствии с предлагаемой методологией все инициаторы соответствующих инвестиционных проектов с участием государства будут поставлены в двойные рамки:

1) если по истечению утвержденной государством шкалы срока окупаемости государственных инвестиций не будет достигнута соответствующая их экономическая эффективность, инициатор обязан вернуть соответствующую задолженность, определяемую как «омертвление» государственных средств;

2) и наоборот, если соответствующий инициатор инвестиционного проекта досрочно достигнет установленной государством эффективности инвестиционного проекта, сверхдоговорная прибыль остается в его собственности.

Таким образом, в соответствии с предлагаемой автором методологией и методикой сам факт получения государственных инвестиции соответствующим инициатором будет свидетельствовать об основательности его намерений, что в конечном счете приведет к повышению экономической эффективности государственных инвестиций, в том числе и за счет возможного снижения их неэффективного объема путем исключения соответствующих ИП, лоббируемых недобросовестными и неэффективными инициаторами любого уровня. Очевидно, что требования к содержанию прогнозирования ССПГИ в территориально-отраслевом разрезе конкретных регионов, отраслей народного хозяйства и общественной жизни полностью определяются аналогично.

При оценке и анализе экономической эффективности инвестиционных проектов в строительстве и отборе их для финансирования используются следующая методология и принципы: моделирование потоков продукции, ресурсов и денежных средств; учет результатов анализа рынка, финансового предприятия, претендующего на реализацию проекта, степени доверия к руководителям проекта, влияние его реализации на окружающую природную среду, конкурентоспособность, экономическую безопасность и т.д.; определение эффекта посредством сопоставления ожидаемых интегральных результатов и предстоящих затрат с ориентацией на достижение требуемой нормы дохода на капитал или иных показателей; приведение предстоящих разновременных доходов и расходов к условиям их соизмеримости по экономической ценности в начальном периоде; учет влияния инфляции (все расчеты делаются либо только на основе реальных величин, очищенных от инфляции, либо только на основе номинальных величин), задержек платежей, неопределенности и иных рисков, связанных с осуществлением проекта; учет альтернативных издержек (учет всех гипотетически возможных доходов, которые предприятие не получит, инвестируя данный проект); учет возможных параметров в осуществлении проекта; расчеты на основе реального поступления и расходования денег, а не бухгалтерских проводок.

Наиболее сложным и важным является вопрос об определении риска в расчетах эффективности. Понимание экономической действительности будет неполным, если систематически не учитывать неизбежных факторов неопределенности и риска. Фундаментальная неопределенность будущего означает, что будущие значения переменных неизвестны и не могут быть определены при помощи теории вероятностей. Информации о будущем до тех пор, пока оно не наступило, просто не существует, поэтому, сколь бы ни были велики возможности сбора и обработки данных, будущее останется неопределенным, то есть источник неопределенности заключен не в человеке, а в самой сути окружающего мира. Не существует полностью рациональных общественных процессов вообще, а в экономике тем более.

Одновременно инвестиционные проекты переходят из сферы расчетов, планирования в зону принятия решений «на ходу», лавирования. Естественно, анализ эффективности инвестиционных проектов опирается на сочетание знания и искусства, расчетов и эмоций, тонких и не всегда надежных человеческих отношений, внезапных искушений, спадов, порывов и т.д., то есть втягивается в иррациональную сферу. «Снимаются» неопределенности субъективными оценками экспертов, конструкторов, руководителей, сделанными ими, как правило, не на основе абсолютно точного знания, а на основе собственного опыта, интуиции, предпочтения или интереса. Общая математическая теория оптимального уменьшения неопределенности изучает два основных вопроса: а) можно ли уменьшить неопределенность до заданного уровня? и б) сколько это будет стоить? Можно выделить две причины, по которым ограничиваются приближенным решением: а) либо задачу невозможно решить точно, б) либо точное решение не нужно.

Определение степени сложности представляет собой общую проблему формулировки и оценки инвестиционных моделей. Условие соответствия действительности говорит в пользу создания сложных моделей ИСЭП. Возможности же определения проектных данных и связанные с этим затраты, проблема нахождения оптимального решения и способность участников ИСЭП (прежде всего лица принимающего решения) правильно и своевременно интерпретировать результаты исследования его эффективности свидетельствуют о необходимости ограничиться «реалистическими моделями».

В настоящее время отечественные монополии недостаточно заинтересованы в создании детальной и прозрачной системы оценки сметной стоимости строительства объектов, так как это может привести к определенному снижению стоимости, а значит и к уменьшению объемов инвестиций, направляемых на реализацию инвестиционных проектов, что потребует определенных усилий по дополнительной мобилизации внутренних ресурсов для обеспечения ввода объектов в установленные сроки на проектную мощность. При проведении конкурсов как среди подрядчиков, так и поставщиков материально-технических ресурсов зачастую превалируют лоббистские интересы.

Центр тяжести проектных работ должен быть перенесен с нового строительства на изучение нужд и потребностей переустройства действующих предприятий, поведенческую практику большинства населения данной группы населенных мест, удовлетворение его материальных и духовных потребностей в рамках суточного и недельного циклов жизнедеятельности, анализ демографической ситуации, платежеспособного спроса населения. Особое внимание должно уделяться всесторонней и объективной экспертизе проектных решений на их соответствие современным требованиям НТП.

В основе знания

Информационное обеспечение любой сложной социально-экономической системы, в том числе ИСЭП, относится к категории понятий, которым нет однозначного исчерпывающего определения. Если сокращение добычи полезных ископаемых, выпуска предметов потребления, средств производства, сужение сферы услуг оказывает отрицательное, но не катастрофическое влияние на положение страны, то нехватка или отсутствие важной для принятия решений информации может привести к непоправимым общественным катаклизмам даже при наличии необходимого для жизнедеятельности страны запаса материальных ресурсов.

В РФ проблема информационного обеспечения определяется прежде всего тем, что новая система статистической и бухгалтерской отчетности еще не создана, а старая резко ухудшилась из‑за падения дисциплины отчетности. Сформированная в последние годы практически новая российская статистика должна поэтому учитывать сомнительную во многих отношениях приватизацию, бурно разросшуюся коррупцию, экономическую разбалансированность, сохранение значительного теневого сектора российской экономики и пр. До сих пор отсутствует полная информация об уровне фактической эффективности капитальных вложений в отдельных отраслях и подотраслях промышленности и хозяйствах в сравнении с предусмотренными в проектах, о «лаге» капитальных вложений и т.д. Игнорирование общих условий систематического учета затрат может привести к искажению учетной информации и как следствие поставить под угрозу само существование как участников, так, естественно, и самого ИСЭП.

Необходима разработка ежегодных справочников стоимостных показателей по отраслям, регионам и типам инвестиционных проектов на единицу мощности создаваемой строительной продукции, создание классификатора строительной продукции, отражающего полную номенклатуру объектов, входящих в перспективный план капитального строительства.

Требуется не просто информация, а недостающее знание, определяемое отсутствием, противоречивостью и нечеткостью необходимых (в том числе исходных) данных, альтернативностью возможных путей решения, особенностями отдельных рынков и методов проникновения на эти рынки, то есть комплексное изучение информационных потоков. Экономический анализ, выступая основным потребителем информационных данных, используемых в процессе ретроспективного, текущего и перспективного анализа, скорее, чем какая-либо другая специальная наука, выявит достоинства и недостатки действующей системы экономической информации.

Целями создания автором системы показателей эффективности ИСЭП является: а) анализ их взаимосвязей; б) определение степени воздействия реализации ИСЭП на улучшение конечных результатов деятельности предприятия (участников) за счет экономии трудовых, материальных, амортизационных и прочих затрат, снижение себестоимости продукции; в) улучшение конкурентоспособности продукции, финансового состояния предприятия за счет повышения рентабельности, дохода и прибыли, внеоборотных активов, собственного капитала; г) оценка эффективности ИСЭП в целом; д) согласование общегосударственных, корпоративных и личных интересов при производстве и распределении конечных результатов; е) обеспечение взаимосвязи с нормативными показателями, показателями налогообложения, образования фонда оплаты труда и экономического стимулирования [4].

Систему показателей эффективности ИСЭП определяют факторы надежности, полезности, качества, экономичности, финансовой реализуемости, технологичности, эстетичности, «фоновые» условия реализации ИСЭП, «сопряженный» эффект, эффективность предэксплуатационной подготовки, рациональной структуры инвестиций в народном хозяйстве и другие. Особую группу показателей эффективности ИСЭП составляют: а) интегральный показатель экономической безопасности; б) организационной эффективности (способности лица, принимающего решение и участников ИСЭП правильно воспринимать информацию и своевременно делать выводы вплоть до прекращения проекта); в) точность всех экономических расчетов.

В случае принятия соответствующими государственными органами авторской методологии формирования ССПГИ очевидными являются следующие положительные для общества последствия:

а)

появляется более зримая качественно высшего уровня состязательность инициаторов

инвестиционных проектов с участием государства – не противопоставление

вообще: «старое – новое» (в том числе протаскивание в Россию псевдоновых –

давно отживших свое в развитых странах «грязных» технологий), а противопоставление:

«более экономически эффективное относительно R![]() » – «менее экономически

эффективное относительно R

» – «менее экономически

эффективное относительно R![]() »);

»);

б) повышение авторитета добросовестных экономистов и финансовых математиков;

в) дебюрократизация управленческих структур в сфере государственных инвестиций, поскольку станет невозможным беспредельное волюнтаристское безответственное внедрение госбюрократами любого уровня «своих» инвестиционных проектов в ССПГИ по причине их «интуитивно-социально-экономической эффективности»;

г)

возможность оперативной корректировки содержания ССПГИ по результатам

каждого квартала, года, соответствующего отчетного периода, с применением

жестких государственных санкций. Например, по результатам бюджетного года

не достигли ![]() конкретные инвестиционный

проекты в соответствующих инвестиционных рядах, тем самым подвергли

опасности достижение утвержденного государством темпа экономического роста.

Одновременно другие инвестиционные проекты с участием государственных

инвестиций достигли соответствующего норматива экономической эффективности

раньше соответствующего срока окупаемости. Очевидно, не представляет

особенного труда соответствующая корректировка ССПГИ на будущий бюджетный

год.

конкретные инвестиционный

проекты в соответствующих инвестиционных рядах, тем самым подвергли

опасности достижение утвержденного государством темпа экономического роста.

Одновременно другие инвестиционные проекты с участием государственных

инвестиций достигли соответствующего норматива экономической эффективности

раньше соответствующего срока окупаемости. Очевидно, не представляет

особенного труда соответствующая корректировка ССПГИ на будущий бюджетный

год.

Понятно, что сами корректировки состава инвестиционных проектов в составе государственных бюджетов и тем более их причины и последствия могут быть чрезвычайно болезненными для авторитета и тщеславия весьма авторитетных политиков, высших хозяйственных руководителей, общественных деятелей, экономистов, различных экспертов – инициаторов заведомо экономически неэффективных ИП (вплоть до отстранения их от государственных должностей, лишения соответствующих званий, статусов, привлечения к уголовной ответственности).

Суть корректировки – гибкое реагирование (принудительное регулирование) количества и экономической эффективности инвестиционных проектов в ограниченной стоимости ССПГИ. При этом соотношения между количеством инвестиционных проектов в соответствующем инвестиционном ряду, определяемые конкретными показателями общественной эффективности государственных инвестиций и сроками окупаемости, могут быть самыми различными (от знаменитого закона нормального распределения до абсолютно случайных, хаотичных) и определяются исключительно сбалансированностью сумм государственных инвестиций соответствующих рядов, их соответствующими показателями экономической эффективности относительно утвержденных высшим государственным органом национального параметра и темпа экономического роста.

Заключение

Авторская методика создает научную базу для обращенной в будущее управленческой инвестиционно-инновационной деятельности путем более широкого внедрения дескриптивных (описательных) методов управления. Однако не следует забывать, что сущность текущего бюджета должна основываться не на описательной, а на разнообразной количественной информации (элементами которой в то же время могут быть результаты прогнозов с помощью эконометрических, имитационных, сценарных, оптимизационных моделей в соответствии с реальным экономическим потенциалом.

Это позволит вовлечь в процесс принятия решений (в том числе стратегических) по государственным инвестициям более широкий круг добросовестных компетентных участников, выдвинуть на первый план анализ возможных последствий их реализации, начать обсуждение заблаговременно и вести его последовательно и конструктивно. Такие методы станут важным элементом социального механизма гражданского общества.

Очевидно, что научное обоснование содержания ССПГИ тесно связано с экономическим прогнозированием, планированием, предплановыми исследованиями вообще и позволит [5]:

– обнаружить в народном хозяйстве тенденции, ведущие к обострению противоречий и принять меры по их разрешению за счет модернизации существующих структур;

– предвидеть импульсы, ожидаемые со стороны НТП;

– определить направления, требующие наиболее пристального внимания и выявить альтернативы по каждому из них;

– сформировать заслуживающие специального анализа варианты прогноза;

– оценивать последствия решений, сопряженных с каждым из этих вариантов;

– сформировать рекомендации государственным плановым органам.

Автор умышленно избегает темы диверсификации инвестиций (простая диверсификация, диверсификация по Тобину, диверсификация по отраслям, и странам, диверсификация согласно модели оценки капитальных активов, диверсификация по Марковицу-Тобину с использованием показателя чистой текущей стоимости – NPV), полагая, что все инициаторы инвестиционных проектов, претендующие на государственные инвестиции в любом объеме, компенсируют всевозможные риски за свой счет и ни в каком случае – за счет государства. Таким образом, структура ССПГИ обеспечивает прогнозируемую стабильную доходность всех государственных инвестиций при минимальном риске этих инвестиций (при почти полном отсутствии систематических – неустранимых рисков, связанных с государственной инвестиционной политикой). В результате оптимальная ССПГИ отыскивается путем простого подбора, осуществляемого посредством достаточно простой, хотя и очень насыщенной множеством вычислений компьютерной программы.

Чтобы быть уверенным в правильном отборе финансовых инвестиционных проектов с привлечением государственных инвестиций необходимо проводить квалифицированный анализ не просто фондового рынка и трендов на нем, а ситуации на рынках реальных товаров (продукции компаний, покупных ресурсов на нее) и финансового состояния компаний, чьи акции являются инвестиционными активами. Ведь фондовый рынок лишь отражает – плохо или хорошо – изменение указанных факторов. Более того, следует учитывать и изменение макроэкономической ситуации в стране и в мире в целом, потому что оно также может разрушить сложившиеся статистические зависимости. Таким образом, эффективная работа по оптимальной диверсификации портфеля государственных инвестиций может осуществляться только командой равноправных высокопрофессиональных финансовых математиков и экономистов.

Очевидно, что авторский подход к формированию ССПГИ существенно отличается от продолжительное время (более сорока лет, с 1947 года) пропагандировавшейся в СССР и используемой немалым количеством современных российских экономистов методики академика Т.С. Хачатурова, а также современными МР-2000 [6]. В соответствии с первой методикой допустимыми и заслуживающими реализации могут признаны лишь такие решения о капитальных вложениях (современных государственных инвестициях), которые характеризуются достаточно высоким ожидаемым ежегодным уровнем ежегодной отдачи – не ниже фиксированного для всего народного хозяйства норматива (его численное значение рекомендовалось не меньше 12‑15 %, при соответствующем сроке окупаемости не больше 8–9 лет). Этот порочный подход был распространен с капитальных и на другие виды ресурсов – трудовые, природные и прочие. В основе подобных построений лежат предпосылки, выполнение которых в хозяйственной реальности проблематично – в частности, о возможности достаточно точного стоимостного оценивания всех факторов, имеющих значение для принимаемого решения, в том числе социальных, экологических, научно-технических, о возможности любого перераспределения ресурсов между потребляющими их хозяйственными объектами в течение экономически обозримого периода.

В соответствии с МР-2000 для принятия решения об экономической эффективности любого инвестиционного проекта достаточно рассмотреть совокупность нескольких показателей (прежде всего – чистая приведенная стоимость, внутренняя норма доходности, срок окупаемости и др.) без увязки их с прогнозами экономического и социального развития страны, темпами экономического роста, минимальными требованиями общества к эффективности инвестиционного проекта, тем более с участием государственных инвестиций.

Предлагаемый автором подход к формированию ССПГИ, очевидно, свободен от этих недостатков и предполагает:

а) реальное взаимодействие формальных и содержательных аспектов планирования государственного бюджета – главной сметы доходов и расходов общественной жизни;

б) учет системных эффектов, возникающих практически при любых взаимодействиях хозяйственных единиц (субъектов) на всех уровнях экономических структур;

в) учет требований неформального анализа результатов моделирования и их коррекцию (в том числе экспертами, государственными и общественными органами и организациями).

Автор выражает надежду, что в современных реалиях при условии принятия его рекомендаций высшими госорганами настоящая работа будет способствовать повышению эффективности производственной, финансовой и инвестиционной деятельности всех участников инвестиционного процесса различных отраслей, регионов и форм собственности, отбору действительно целесообразных инвестиционных предложений, придаст новый импульс развитию теории, методологии и практики экономического анализа в более эффективном управлении инвестиционными программами и проектами во всех отраслях и регионах и тем самым содействовать повышению конкурентоспособности российской экономики, повышению уровня и качества жизни граждан [7] (Vladimirov, 2014).

Источники:

2. Владимиров С.А. О показателе эффективности инвестиций // Финансы. – 2002. – № 6. – С. 73.

3. Владимиров С.А. Определение минимальной общественной эффективности инвестиционно-строительных проектов – один из главных способов борьбы с коррупцией // История государства и права. – 2002. – № 6.

4. Владимиров С.А. Минимальное значение показателя общественной эффективности инвестиционных проектов в открытой экономике // Известия высших учебных заведений. Строительство. – 2001. – № 2. – С. 68.

5. // Экономико-математический энциклопедический словарь. – 2004.

Методические рекомендации по оценке эффективности инвестиционных проектов (вторая редакция)

7. Владимиров С.А. Модель сбалансированной макроэкономической системы // Проблемы теории и практики управления. – 2014. – № 5. – С. 126-134.

Страница обновлена: 26.02.2026 в 00:24:06

Download PDF | Downloads: 60 | Citations: 3

The nature and main towards effective state investment policy

Vladimirov S.A.Journal paper

Russian Journal of Innovation Economics

Volume 6, Number 4 (October-December 2016)

Abstract:

A innovative methodology for creating your country of vennoy-investment program for a longer period – up to 33 40 years old, consisting of a hard ( "kvantirovannyh") series of investment projects at all levels and areas with socio-economic-social activity, differing only by strict, pre-established state , the numerical values of a limited number of indicators of economic efficiency of public investments, which are harmonious balanced relationship with the approved high state of the Russian Federation, the body managing the national economy national parameters (discount rate), which characterizes the minimum requirements of society to the effectiveness of investment projects, the numerical value of which is determined by the author's method , in conjunction with forecasts for economic and social development of the country, including the pace of economic growth [2, 3].

Keywords: Macroeconomics; State; investments; efficiency; balance; setting national minimum general-stvennoj efficiency investments; programs; projects; regulation

References:

Vilenskiy P.L., Livshits V.N., Smolyak S.A. (2002). Otsenka effektivnosti investitsionnyh proektov. Teoriya i praktika [Assessment of efficiency of investment projects. Theory and practice] Moscow: Delo. (in Russian).

Vladimirov S.A. (2001). Minimalnoe znachenie pokazatelya obschestvennoy effektivnosti investitsionnyh proektov v otkrytoy ekonomike [The minimum value of the index of social efficiency of investment projects in an open economy]. Izvestiya vysshikh uchebnyh zavedeniy. Stroitelstvo. (2). 68. (in Russian).

Vladimirov S.A. (2002). O pokazatele effektivnosti investitsiy [The investment effectiveness indicator]. Finansy. (6). 73. (in Russian).

Vladimirov S.A. (2002). Opredelenie minimalnoy obschestvennoy effektivnosti investitsionno-stroitelnyh proektov – odin iz glavnyh sposobov borby s korruptsiey [Determination of the minimum social efficiency of investment projects in construction as one of the main ways of fighting corruption]. Istoriya gosudarstva i prava. (6). (in Russian).

Vladimirov S.A. (2014). Model sbalansirovannoy makroekonomicheskoy sistemy [The model of balanced macroeconomic system

]. Problemy teorii i praktiki upravleniya. (5). 126-134. (in Russian).