Методология структурирования системы финансово-промышленной группы

Скачать PDF | Загрузок: 30

Статья в журнале

Российское предпринимательство *

№ 7 (67), Июль 2005

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В основе любой предпринимательской задачи лежат два фундаментальных критерия: максимум дохода и минимум риска. Через эти принципы реализуется главная задача бизнеса - прирост и сохранение капитала. Под приростом капитала понимается как его количественный рост в стоимостном выражении, так и качественное совершенствование натурально-вещественного состава капитала, обусловленного влиянием научно-технического прогресса.

Ключевые слова: научно-технический прогресс, финансово-промышленные группы, бизнес, финансовая устойчивость

В основе любой предпринимательской задачи лежат два фундаментальных критерия: максимум дохода и минимум риска. Через эти принципы реализуется главная задача бизнеса - прирост и сохранение капитала. Под приростом капитала понимается как его количественный рост в стоимостном выражении, так и качественное совершенствование натурально-вещественного состава капитала, обусловленного влиянием научно-технического прогресса.

На сохранение и прирост капитала активное влияние оказывают ряд факторов объективного и субъективного характера. Одну из определяющих ролей играют процессы интеграции, которые, на наш взгляд, позволяют решить общую двухкритериальную задачу максимизации дохода (прироста капитала) и минимизации риска сокращения капитала, прежде всего, благодаря минимизации издержек и эффекту диверсификации капитала. При этом интеграция на макроуровне позволяет управлять с его помощью даже теми рисками, которые на микроуровне не диверсифицируемы.

Рассмотрим структуру и методологию формирования отечественной промышленно-банковской интеграции в ее высшей форме, к которой принадлежат финансово промышленные группы (ФПГ).

Можно выделить четыре основных направления банковско-промышленной интеграции. Первое - интеграцию банков с другими субъектами экономики для сохранения нормального воспроизводственного цикла, обеспечения его оборотными средствами и инвестициями.

Второе направление – создание, так называемых, финансовых групп. Это объединение коммерческих банков, страховых, инвестиционных и финансовых компаний, пенсионных, инвестиционных, паевых и других фондов. Это объединение различных кредитно-финансовых структур, обслуживающих клиентов неодинаковой производственной ориентации.

Третье направление характеризуется интеграцией банков между собой при сохранении юридической и хозяйственной самостоятельности. Это направление является частным случаем второго, но имеет самостоятельную законодательную базу.

Четвертое направление интеграции является наиболее отдаленным и перспективным. Оно связано с формированием финансово-промышленных групп.

В соответствии с Законом РФ «О финансово-промышленных группах» ФПГ определяется как «совокупность юридических лиц, действующих как основное и дочерние общества либо полностью, либо частично объединивших свои материальные и нематериальные активы (система участий) на основании договора о создании ФПГ в целях технологической или экономической интеграции для реализации инвестиционных и иных проектов и программ, направленных на повышение конкурентоспособности и расширение рынков сбыта товаров и услуг, повышение эффективности производства, создание новых рабочих мест».

На первый взгляд, четвертое направление в соответствии с юридическим определением может считаться каждым из первых трех в зависимости от видов и форм юридических лиц. Однако четкие правила формирования ФПГ, регламентированные законодательством, придают этой интеграционной форме существенную специфику, что обусловливает необходимость исследования этого направления интеграции.

Изучение данного вопроса предполагает решение следующих задач:

‑ анализ мирового опыта развития и функционирования ФПГ;

‑ экономико-философское осмысление системы ФПГ на уровне создания определенной социально-экономической и финансовой категорий;

‑ формирование целей и задач, стоящих перед ФПГ;

‑ создание оптимальной структуры ФПГ;

‑ разработку системы анализа финансовых потоков ФПГ;

‑ разработку методологии управления рисками в системе ФПГ;

‑ управление финансовой устойчивостью ФПГ как системы;

‑ исследование социальных экономических функций системы ФПГ;

‑ формирование моделей региональных ФПГ.

Рассмотрим модель ФПГ, представленную в виде одномерной цепочки П – Б – С – ПФ.

Здесь П ‑ промышленное производство; Б ‑ банк; С ‑ страховая организация или система организаций, ПФ ‑ пенсионный фонд. Оценим ее целесообразность с точки зрения целей, стоящих перед ФПГ.

В качестве цели формирования ФПГ как системы примем максимизацию финансовой устойчивости и минимизацию издержек при общении с внешней финансово-экономической средой. В качестве основного звена системы примем промышленное производство. Построим систему, оптимизирующую указанные показатели.

Основными поставщиками финансовых ресурсов предприятия и инструментом капитализации свободных денежных ресурсов являются банки. Очевидно, что процентные ставки по кредитам и капитализации инвестиций существенно отличаются. Эта разница формирует прибыль банка и расходы предприятия. Формирование диады «предприятие-банк» минимизирует расходы предприятия. Однако при этом необходимо рассчитать расходы на объединение и период окупаемости проекта. Здесь следует отметить, что диадическая структура является нежизнеспособной. Минимальной жизнеспособной фигурой является треугольник. Замыкание диады до триады осуществляется через включение в систему страховой организации. В рамках двухкритериальной задачи страхование является универсальным и одним из наиболее действенных способов управления риском предпринимательской деятельности. Однако оно имеет существенный и иногда решающий недостаток.

Страхование стоит денег и во многих случаях значительных, причем при не наступлении страхового случая страховые взносы, уплаченные предприятием, не возвращаются. Поэтому для уменьшения этих издержек целесообразно включить в систему ФПГ страховую компанию. Однако для минимизации расходов на страхование одной страховой компании, вообще говоря, недостаточно. Это обусловлено страховым законодательством, согласно которому единичный страховой риск полностью принимается на собственное удержание, если он не превосходит 10% собственных средств страховой компании. В противном случае риск необходимо передавать в перестрахование. Но тогда значительная часть денежных средств будет уходить за пределы системы ФПГ. Поэтому для дальнейшей минимизации издержек целесообразно в систему страхования ФПГ включать перестраховочную компанию. Вследствие этого под блоком «С» будем понимать страховую компанию или диаду «страховая компания ‑ перестраховочная компания».

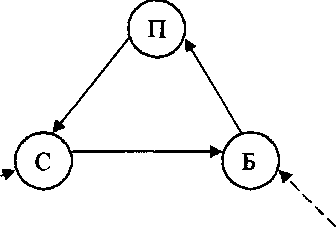

Целесообразность включения перестраховочной компании поддается расчету. Для этого необходимо выяснить, что выгоднее: увеличить уставной капитал страховой компании или создать перестраховочную компанию и предавать ей часть рисков. Построенная триада изображена на рис. 1. Рис. 1.

Рис. 1.

Следует подчеркнуть, что вершины триады являются равноправными элементами системы, так как страховые организации и банки являются самостоятельными субъектами финансовых рынков и могут иметь прибыль и рентабельность, сопоставимые или даже превышающие прибыль и рентабельность основного производства. На рис. 1 сплошными стрелками изображен финансовый поток, образующий замкнутый цикл: предприятия, страхуя свои риски, передают денежные средства в систему страхования, страховые организации инвестируют собранные взносы в банк, который кредитует предприятие.

Отсюда следует, основная часть денежных потоков не выходит из системы ФПГ. Кроме того, элементы «С» «Б» подпитывают систему финансовыми ресурсами (пунктирные стрелки), взятыми из внешней финансовой среды за счет страхования внешних рисков и банковских операций.

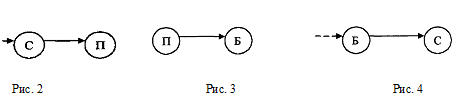

Построенная триада (рис.1) содержит не только замкнутый финансовый поток самофинансирования предприятия. Существуют еще два потока, увеличивающие финансовую устойчивость системы (рис.2, 3, 4).

Согласно рис. 2 страховая компания возмещает ущерб предприятию при наступлении страховых случаев за счет собственных средств, формируемых предприятием, но, главным образом, за счет средств, привлеченных из внешней среды. Следовательно, для предприятия страховая компания является инструментом самострахования за счет средств внешней среды. При применении классической стратегии управления риском самострахованием предприятие вынуждено создавать резервный фонд, рентабельность хранения которого существенно ниже рентабельности предпринимательской деятельности. Иными словами при таком подходе значительная часть финансовых ресурсов безвозвратно рассеивается во внешней финансовой среде.

Согласно рис. 3, предприятие инвестирует в банк свободные денежные средства для получения дополнительной прибыли и поддержания финансовой устойчивости самого банка. Здесь небезынтересным представляется расчет соотношения между процентными ставками по вкладам и по кредитованию в рамках системы, представленной на рис.4, в зависимости от правовых форм связей между элементами системы. По этой схеме банк страхует свои риски за счет собственных средств и главным образом за счет средств внешней финансовой среды. Иными словами происходит своеобразное самострахование банка за счет внешней среды.

Построенная технология интеграции чрезвычайно полезна при реализации на региональном уровне для сравнительно небольших и мобильных предпринимательских комплексов. В Дальневосточном регионе имеют место стихийные попытки реализовать указанные построения. Так, например, один из лесопромышленных комплексов учредил при себе страховую и перестраховочную компании. Эта система образует триаду. Однако триада эта не является треугольником, так как не хватает одной связи между перестраховочной компанией и предприятием. Для замыкания этой системы необходим центр концентрации финансового капитала, т.е. банк. Данный способ организации можно замыкать также путем реинвестированием страховых резервов перестраховочной компании в предприятие.

Триада, изображенная на рис.1, уже сама по себе является жизнеспособной. Однако в ней не хватает еще одного очень важного элемента, имеющего ярко выраженную социальную направленность. В качестве этого компонента следует выбрать негосударственный пенсионный фонд (НПФ).

Пенсионное обеспечение имеет во всех странах мира триодическую структуру: государственное пенсионное обеспечение по старости ‑ дополнительное пенсионное обеспечение, приобретаемое самим потенциальным пенсионером ‑ корпоративное пенсионное обеспечение, предоставляемое работникам корпораций.

Корпоративные пенсии в промышленно развитых странах являются важным элементом договора о социальном партнерстве между трудом и капиталом. В России действует в основном одна ветвь пенсионной триады ‑ государственная пенсия, во многих регионах, в том числе и в Дальневосточном ‑ практически единственная. Следовательно, учреждение НПФ в регионе имеет существенное и очень важное значение не только для ФПГ, но и для населения региона в целом. Кроме того, внесение этого элемента в систему повысит ее финансовую устойчивость.

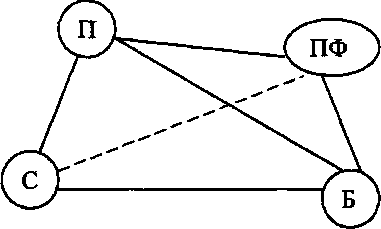

Внесение в систему ФПГ четвертого элемента выводит ее из плоского триадического состояния в пространственное тетроидальное. Изобразим систему в форме тетраэдра (рис.5). Рис. 5

Рис. 5

Тетраэдр описывается четырьмя триадами и шестью связями ‑ ребрами, связывающими его вершины. С точки зрения системного анализа необходимо изучать вначале отдельно триадические структуры и связи между элементами и затем всю систему в целом, которая представляет собой новое качество по отношению к сумме ее составляющих. Поскольку основным элементом ФПГ является система предприятий, связанных производственно-технологической цепочкой, она представлена в виде вершины «П», изучение структуры которой весьма существенно для целей построения методологии управления ФПГ [l].

Источники:

Страница обновлена: 10.11.2025 в 09:45:52

Download PDF | Downloads: 30

Metodologiya strukturirovaniya sistemy finansovo-promyshlennoy gruppy

Serkin M.Y.Journal paper