Прогнозирование цены криптовалюты с использованием технологий искусственного интеллекта

Помулев А.А.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 65

Статья в журнале

Теневая экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 8, Номер 4 (Октябрь-декабрь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=80566163

Аннотация:

В статье рассматриваются практические аспекты применения нейросетевых технологий в целях прогнозирования цены криптовалюты на примере биткоина. Актуальность темы обусловлена динамичным развитием рынка цифровых активов и высокой волатильностью криптовалют, что требует создания новых инструментов для анализа и прогнозирования цен на них. Разработана архитектура рекуррентной LSTM-нейронной сети, позволяющая прогнозировать цену биткоина на горизонте 10 дней. Средняя абсолютная ошибка (MAE) модели составила 2993.9 долларов. Способность модели к аппроксимации по метрике R2 составляет 0,94, что свидетельствует о ее хорошем качестве. Разработанная модель позволяет достичь высокой точности прогнозирования в сравнении с традиционными статистическими методами и имеет высокий потенциал для автоматизации торговых стратегий и управления рисками на криптовалютном рынке

Ключевые слова: криптовалюта, теневая экономика, биткоин, нейронная сеть, машинное обучение

JEL-классификация: E26, J46, O17

Введение

В связи с тем, что рынок криптовалют продолжает активно развиваться и привлекать внимание как частных инвесторов, так и крупных финансовых организаций, данная тема является актуальной. Благодаря высокой степени волатильности в таких криптовалютах как Bitcoin, Ethereum и других создаются огромные возможности для получения прибыли, а также серьезные риски для участников рынка. Именно в этой связи становится актуальной задача, направленная на прогнозирование курсов криптовалют, позволяющая минимизировать риски и принимать более обоснованные инвестиционные решения.

Методы технического и фундаментального анализа не всегда могут быть эффективными в прогнозировании курсов криптовалют из-за их уникальной природы. Влияние на курс криптовалюты оказывают не только экономические и политические факторы, но и инновационные разработки, регуляторные изменения и даже социальные тенденции. Данное обстоятельство делает задачу прогнозирования достаточно сложной и требует использования современных технологий искусственного интеллекта. Глубокое обучение и нейронные сети показывают высокую эффективность при обработке больших объемов информации и поиске сложных нелинейных зависимостей. В случае использования нейронных сетей для анализа временных рядов и прогнозирования, появляется возможность учитывать множество факторов одновременно и адаптироваться к меняющимся условиям рынка.

Степень проработанности темы.

Научные работы, посвященные прогнозированию цен на ценные бумаги, эволюционировали от использования традиционных авторегрессионных моделей до нейронных сетей. Технические индикаторы и модели типа ARIMA и SARIMA рассмотрены в работах Добрина М.В., Стрекалова Д.С. [5], Karthikeyan C. [17] и других. Исследованием применения технологии нейросетевого моделирования в рамках прогнозирования цен на акции публичных эмитентов занимались Low P.R., Sakk E. [21], Gülmez B. [14], Li Q., Kamaruddin N., Al-Jaifi H.A. [19], Hang L., Liu D., Xie F.A. [15], Ali A.I., Bilal N.S., Marwa A.F. [10], Chen C., Xue L., Xing W. [13], Shet A., Ashika S, Hanumanth D.N, Shetty S. [24], Jeevan В., Naresh E., Kumar B.P., Kambli P. [16] и другие.

Криптовалюты не являются исключением в плане научных интересов. В публикации Sarkar M. and et. [23] предлагается улучшенная модель временных рядов с использованием более эффективных алгоритмов и экспертной системы для прогнозирования рыночной неопределенности и обеспечения доходности.

Также встречаются исследования, в ходе которых изучались способы использования нейронных сетей для прогнозирования обменных курсов криптовалют. Нейронные сети, использующие долговременную память (LSTM), показали более высокую эффективность по сравнению с традиционными временными рядами, такими как ARIMA [18]. Модель нейронной сети, которую разрабатывали авторы [18], имеет горизонт прогноза в 1 день, а коэффициент детерминации на тестовых данных составляет 0,54, что очень мало.

В отдельных научных исследованиях для определения цены биткоина на следующий день были использованы нейронные сети обратного распространения ошибки (BPNN), которые продемонстрировали высокую степень точности [22]. В высокочастотной торговле (торговля внутри одного дня – на минуты, секунды) также применяются свёрточные нейронные сети (CNN) и гибридные модели CNN-LSTM [12]. Кроме того, можно отметить работы, посвященные разработке нейронных сетей с несколькими входами для обработки данных разных криптовалют, которые дают возможность повысить эффективность прогнозирования цен и их колебаний [20]. В работе Almasri E. [11] также используется нейронная сеть для прогнозирования дневных цен криптовалют.

В рассмотренных исследованиях продемонстрирован потенциал технологий нейронных сетей в предоставлении прогнозов обменного курса криптовалют, однако они ориентированы на прогнозирование в течение одного дня или же на минуты. Однако другие краткосрочные периоды прогнозирования (неделя-месяц) не рассматриваются. Также все представленные работы не содержат открытого кода разрабатываемой нейронной сети, что не позволяет ее протестировать.

Цель исследования заключается в совершенствовании методов прогнозирования цены криптовалюты на примере биткоина в целях улучшения эффективности краткосрочной торговой стратегии.

Основная часть

Следует отметить, что криптовалюта - цифровой финансовый актив, который создается и учитывается в распределенной базе данных цифровых транзакций. «Криптовалюта позволяет легко и быстро перемещать большие суммы, и к ней можно получить доступ из любой точки мира» [6].

Крипто-индустрия характеризуется своей дуалистической природой. С одной стороны, криптовалюта является средством для отмывания денежных средств, полученных преступным путем, провоцирует дополнительную нагрузку на энергетическую инфраструктуру регионов. С другой стороны, позволяет обеспечить прозрачность операций. «Массовое подключение к блокчейн-архитектуре экономических агентов может помочь в борьбе с теневым сектором экономики, при этом гарантируя прозрачность транзакций, которые проходят между ними» [1].

«Криптовалюты могут быть объектами инвестирования, а не только средством платежа» [8].

Настоящий анализ посвящен оценке стоимости биткоина в долларах, которая формируется в процессе торгов на бирже. График роста цены биткоина с 2014 по 2024 гг. представлен на рис. 1.

Рис. 1 Цена биткоина с 2014 по 2024 гг. (долларов)

Источник: составлено автором в Python по данным yahoo.finance [2]

Рост цены биткоина обусловлен большим вниманием со стороны институциональных и розничных инвесторов. Развитие технологий, таких как Lightning Network, улучшило возможности использования биткоина. Рост экономической неопределенности, такой как инфляция и политическая нестабильность, увеличил привлекательность биткоина как "безопасной гавани". Росту также способствует медийный интерес и поддержка со стороны знаменитостей и публичных личностей.

Все озвученные факторы привели к росту интереса к биткоину как альтернативному активу. При этом фундаментальных факторов роста цены не прослеживается.

При этом стоит отметить высокую степень волатильности курса. Среднее значение цены с 2014 года составляет 19057.97 долларов, стандартное отклонение - 21233.418 долларов. Коэффициент вариации составляет 111.41% ((21233.417872 / 19057.967240) × 100).

После выборов в США в 2024 году и победы Д. Трампа на ожиданиях, что правительство займет более мягкую позицию по отношению к криптовалютам, сложилась ситуация особой степени перекупленности биткоина. На рис. 2 представлен график индекса относительной силы (RSI, Relative Strength Index) — технический индикатор, который используется для оценки силы тренда и определения состояний перекупленности или перепроданности финансовых инструментов на рынке. Индекс разработан Дж. Уэллсом Уайлдером в 1978 году и описан в его книге «Новые концепции технических торговых систем» [9].

Рис. 2 показывает динамику цены биткоина за последний месяц и индекс относительной силы (RSI). С 1 ноября до 21 ноября наблюдается значительный рост цены с 70,000 до 95,000 долларов. Индекс относительной силы (RSI) поднялся выше уровня 70 примерно к середине графика, что свидетельствует о зоне перекупленности. Затем он снижается к отметке около 50, показывая ослабление покупательского давления.

Рис. 2 График цены биткоина за последний месяц (долларов) и индекс относительной силы (RSI)

Источник: рассчитано автором в Python по данным yahoo.finance [2]

Поскольку RSI вошел в зону перекупленности и начал снижаться, возможно, есть потенциал к коррекции цены. Однако неизвестно конечное значение данной коррекции для принятия инвестиционных решений.

Для решения данной проблемы воспользуемся рекуррентной нейронной сетью архитектуры долговременной краткосрочной памяти (LSTM), т.к. в рассмотренных исследованиях она демонстрировала хорошее качество. Данный тип нейронной сети специально разработан для обработки последовательных данных и временных зависимостей. В отличие от стандартных RNN, LSTM способна эффективно запоминать долгосрочные зависимости в данных, что делает её особенно подходящей для задач прогнозирования временных рядов.

LSTM-модель обучается на последовательностях данных, используя обратное распространение ошибки через время. Это позволяет ей корректировать веса переменных таким образом, чтобы лучше учитывать как краткосрочные, так и долгосрочные зависимости.

Разработка модели LSTM для прогнозирования цены биткоина на горизонте 10 дней.

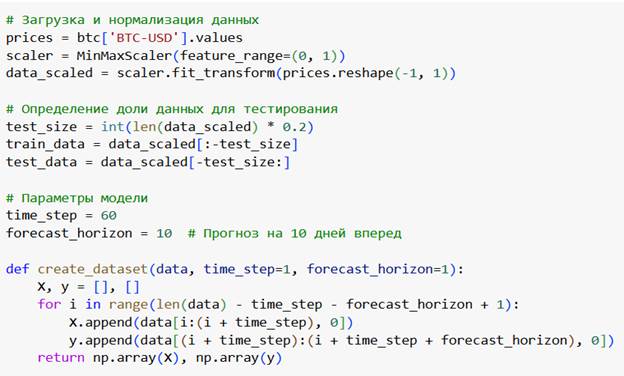

После загрузки данных (всего 3734 значений) о котировках биткоина осуществлена их нормализация для улучшения сходимости модели. С использованием MinMaxScaler масштабируются значения так, чтобы минимальное значение стало 0, а максимальное — 1. Это помогает модели лучше обучаться, так как уменьшается влияние больших значений (рис. 3).

Следующим этапом осуществлялось разделение данных на обучающую и тестовую выборки. Размер тестовой выборки рассчитывался как 20% от общего количества данных. Обучающие данные (train_data) берутся до последних test_size элементов. Тестовые данные (test_data) из последних test_size элементов.

Рис. 3. Подготовка данных к обучению

Источник: составлено автором в Python по данным открытой библиотеки [4]

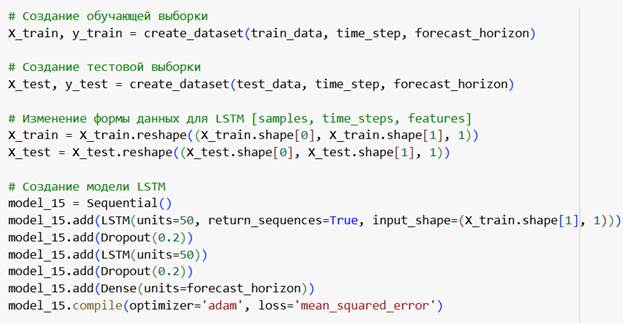

Далее создано временное окно для обучения (рис. 3). На вход подаются данные (data), длина временного окна (time_step) и горизонт прогноза (forecast_horizon). X содержит последовательность из значений цены за последние 60 дней. Y содержит значения для прогноза на следующие 10 дней. На выходе возвращаются два массива — входные данные X и целевые значения y. Затем созданы обучающие и тестовые выборки с изменением формы данных для LSTM. Данные преобразуются так, чтобы каждая последовательность имела форму [time_steps, features], где features=1 (только одно измерение — цена).

Важным этапом является создание архитектуры и обучение модели (рис. 4).

Рис. 4. Создание обучающей и тестовой выборки, архитектура модели

Источник: составлено автором в Python по данным открытой библиотеки [3; 7]

Сформирована последовательная модель (Sequential), к которой добавлялись слои:

- первый слой LSTM с 50 нейронами и параметром return_sequences=True, что позволяет возвращать последовательности (требуется для следующего слоя LSTM);

- слой Dropout с коэффициентом 0.2 для регуляризации (в целях предотвращения переобучения);

- второй слой LSTM с 50 нейронами (без возвращения последовательностей);

- один слой Dropout с коэффициентом 0.2;

- полносвязный слой (Dense) с числом выходов, равным горизонту прогноза (forecast_horizon=10), что соответствует прогнозу на 10 дней вперед.

Модель компилировалась с оптимизатором Adam и функцией потерь mean_squared_error (MSE), которая минимизирует среднеквадратичную ошибку (рис. 4).

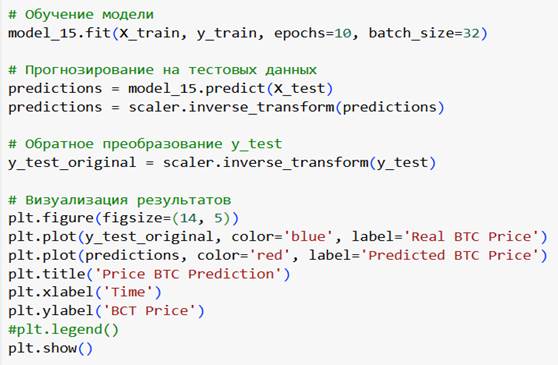

Модель обучалась в течение 10 эпох (epochs=10) с размером батча 32 (batch_size=32) (рис. 5).

После обучения модель проверяется на тестовых данных. Прогнозируемые значения масштабируются обратно к исходному диапазону цен с помощью scaler.inverse_transform (рис. 5).

Рис. 5. Обучение и тестирование LSTM модели

Источник: составлено автором в Python по данным открытой библиотеки [3]

По рис. 6 истинных цен (y_test_original) и прогнозируемых цен (predictions) можно сделать вывод о достаточно хорошей способности модели к аппроксимации.

Рис.

6. Истинные (голубая линия) и предсказанные значения (красная линия)

Рис.

6. Истинные (голубая линия) и предсказанные значения (красная линия)

Источник: разработано автором в Python

На тестовых данных средняя абсолютная ошибка (MAE) составила 2993.9 долларов, а коэффициент детерминации (R²) определен на уровне 0.940. Данные метрики свидетельствуют о высоком качестве полученной модели.

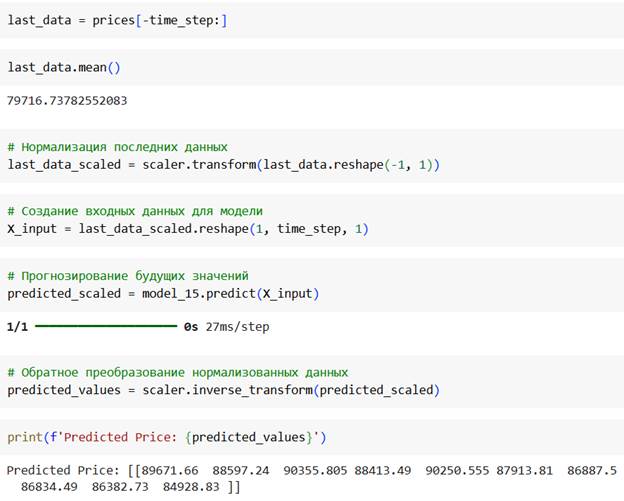

Подавая на вход модели значения цены биткоина за последние 60 дней, на выходе получаем прогноз цены на 10 дней вперед (рис. 7).

Ключевые преимущества полученной модели:

1. позволяет эффективно моделировать временные зависимости и паттерны в данных, что особенно важно для анализа временных рядов, таких как цены криптовалют;

2. может быть адаптирована для различных горизонтов прогнозирования (например, прогноз на 1 день, 10 дней и т.д.), что делает её универсальной для различных целей;

3. способна выявлять сложные нелинейные зависимости в данных, которые могут быть неочевидны для традиционных статистических методов;

4. процесс прогнозирования становится полностью автоматическим, что сокращает необходимость ручного анализа данных;

5. может быть масштабирована для работы с большими данными и различными активами;

6. использование «прореживания» способствует снижению риска переобучения.

Рис. 7. Использование модели для прогнозирования цены биткоина на 10 дней вперед

Источник: составлено автором в Python

Ограничения модели:

1. чувствительность к качеству входных данных. Шум в данных, пропуски или ошибки могут существенно ухудшить качество прогнозов;

2. криптовалютный рынок характеризуется высокой волатильностью и непредсказуемостью, что усложняет задачу долгосрочного прогнозирования. Модель может плохо справляться с внезапными рыночными изменениями;

3. несмотря на использование регуляризации (Dropout), модель может переобучаться на исторических данных и плохо обобщать новые рыночные условия;

4. модель учитывает только исторические данные о ценах и не принимает во внимание макроэкономические факторы, новости, настроения рынка или другие переменные, которые могут существенно влиять на цену криптовалюты;

5. обучение LSTM-модели требует значительных вычислительных ресурсов, особенно при увеличении объема данных или сложности модели.

Заключение

Предложенный подход имеет значительный потенциал для автоматизации торговых стратегий и управления рисками на криптовалютном рынке благодаря способности LSTM-моделей учитывать временные зависимости в данных и выявлять сложные паттерны.

Полученная модель может быть интегрирована в алгоритмические торговые стратегии для автоматического открытия и закрытия позиций на основе прогнозов цен. Прогнозы могут использоваться для определения точек входа и выхода из сделок, а также для адаптации стратегии к текущим рыночным условиям. Появляется возможность определить потенциальные зоны риска (например, ожидаемые снижения цен), что позволяет заранее принимать меры по хеджированию или ограничению убытков.

Однако для успешного применения необходимо учитывать ограничения модели, такие как зависимость от качества данных и высокая волатильность рынка. В перспективе возможна интеграция дополнительных переменных (макроэкономических и новостных) и улучшение архитектуры модели для повышения ее точности и адаптивности к быстро меняющимся рыночным условиям.

Источники:

2. Yahoo! Finance's API. Библиотека yfinance на Python. [Электронный ресурс]. URL: https://pypi.org/project/yfinance/ (дата обращения: 06.12.2024).

3. Библиотека для работы с нейронными сетями Keras. [Электронный ресурс]. URL: https://keras.io/api/layers/ (дата обращения: 06.12.2024).

4. Библиотека машинного обучения на Python sklearn. [Электронный ресурс]. URL: https://scikit-learn.org/stable/index.html (дата обращения: 06.12.2024).

5. Добрина М.В., Стрекалова Д.С. Прогнозирование цены закрытия акций в Python // Экономическое прогнозирование: модели и методы: Материалы XVII Международной научно-практической конференции, Воронеж, 22–23 декабря 2021 года. Воронежский государственный университет. Воронеж: Воронежский государственный университет. Воронеж, 2022. – c. 109-112.

6. Как сегодня отмывают деньги через блокчейн. 2023. [Электронный ресурс]. URL: https://tenchat.ru/media/1483793-kak-segodnya-otmyvayut-dengi-cherez-blokcheyn (дата обращения: 06.12.2024).

7. Крис Э. Машинное обучение с использованием Python. / Сборник рецептов. - Петербург: БХВ, 2022. – 384 c.

8. Помулев А.А. Цифровая валюта – инструмент противодействия теневой экономической деятельности? // Теневая экономика. – 2021. – № 4. – c. 267-274. – doi: 10.18334/tek.5.4.113746.

9. Торговая техника RSI Deep Three Move. [Электронный ресурс]. URL: https://www.mql5.com/ru/articles/12846 (дата обращения: 06.12.2024).

10. Ali A.I., Bilal N.S., Marwa A.F. Forecasting Stock Prices with an Integrated Approach Combining ARIMA and Machine Learning Techniques ARIMAML // Journal of Computer and Communications. – 2023. – № 11. – p. 58-70. – doi: 10.4236/jcc.2023.118005.

11. Almasri E., Arslan E. Predicting Cryptocurrencies Prices with Neural Networks // 2018 6th International Conference on Control Engineering & Information Technology (CEIT). 2018. – p. 1-5.– doi: 10.1109/CEIT.2018.8751939.

12. Alonso-Monsalve S., Suárez-Cetrulo A.L., Cervantes A., Quintana D. Convolution on neural networks for high-frequency trend prediction of cryptocurrency exchange rates using technical indicators // Expert Systems with Applications. – 2020. – p. 113250. – doi: 10.1016/j.eswa.2020.113250.

13. Chen C., Xue L., Xing W. Research on Improved GRU-Based Stock Price Prediction Method // Applied Sciences. – 2023. – № 13. – p. 8813. – doi: 10.3390/app13158813.

14. Gülmez B. Stock price prediction with optimized deep LSTM network with artificial rabbits optimization algorithm // Expert Systems with Applications. – 2023. – № 227. – p. 120346.

15. Hang L., Liu D., Xie F. A Hybrid Model Using PCA and BP Neural Network for Time Series Prediction in Chinese Stock Market with TOPSIS Analysis // Scientific Programming. 2023. – p. 1-15.– doi: 10.1155/2023/9963940.

16. Jeevan В., Naresh E., Kumar B.P., Kambli P. Share Price Prediction using Machine Learning Technique // In: 3rd International Conference on Circuits, Control, Communication and Computing (I4C). Bangalore. India. Bangalore, 2018. – p. 1-4.– doi: 10.1109/CIMCA.2018.8739647.

17. Karthikeyan C, Anselin Nisha S., Anandan P., Prabha R., Mohan D., Vijendra Babu D. Predicting Stock Prices Using Machine Learning Techniques // In: 6th International Conference on Inventive Computation Technologies (ICICT). Coimbatore. India. Coimbatore, 2021. – p. 1-5.– doi: 10.1109/ICICT50816.2021.9358537.

18. Lakshmi, M., Karthick T., Sornalakshmi K, Sangeetha M. Cryptocurrency Price Prediction Using LSTM Neural Networks // International Conference on Recent Trends in Data Science and its Applications. 2023.– doi: 10.13052/rp-9788770040723.130.

19. Li Q., Kamaruddin N., Al-Jaifi H.A. Forecasting Stock Prices Changes Using Long-Short Term Memory Neural Network with Symbolic Genetic Algorithm. Research Square. 2023. DOI: 10.21203/rs.3.rs-3284486/v1

20. Livieris I.E., Kiriakidou N., Stavroyiannis S., Pintelas P. An Advanced CNN-LSTM Model for Cryptocurrency Forecasting // Electronics. – 2021. – № 10. – p. 287. – doi: 10.3390/electronics10030287.

21. Low P.R., Sakk E. Comparison between autoregressive integrated moving average and long short term memory models for stock price prediction IAES // International Journal of Artificial Intelligence (IJ-AI). – 2023. – № 12. – p. 1828-1835. – doi: 10.11591/ijai.v12.i4.pp1828-1835.

22. Radityo A., Munajat Q., Budi I. Prediction of Bitcoin exchange rate to American dollar using artificial neural network methods // International Conference on Advanced Computer Science and Information Systems (ICACSIS). 2017.– doi: 10.1109/ICACSIS.2017.8355070.

23. Sarkar M., Pratima M. N., Darshan R., Chakraborty D., Agrebi M. An Intelligent Model for Identifying Fluctuations in the Stock Market and Predicting Investment Policies with Guaranteed Returns // Internet of Things. 2023. – p. 91-115.– doi: 10.1007/978-3-031-33808-3_6.

24. Shet A., Ashika S, Hanumanth D.N, Shetty S., Ranganatha K. Stock price prediction using machine learning // International Journal of Engineering Applied Sciences and Technology. – 2022. – № 7. – p. 225-228. – doi: 10.33564/ijeast.2022.v07i02.034.

Страница обновлена: 03.03.2026 в 08:32:50

Download PDF | Downloads: 65

Cryptocurrency price prediction with the help of artificial intelligence technologies

Pomulev A.A.Journal paper

Shadow Economy

Volume 8, Number 4 (October-December 2024)

Abstract:

The article discusses the practical aspects of applying neural network technologies to predict the price of cryptocurrencies on the example of bitcoin. The relevance of the topic is due to the dynamic development of the digital asset market and the high volatility of cryptocurrencies, which requires the creation of new tools for analyzing and predicting their prices. To predict the price of bitcoin over a ten-day horizon, the architecture of a recurrent LSTM neural network has been developed. The model's mean absolute error (MAE) was $2,993.9. The model's ability to approximate the R2 metric is 0.94, which indicates its good quality. The developed model can achieve high predictive accuracy compared to traditional statistical methods and has a high potential for automating trading strategies and risk management in the cryptocurrency market.

Keywords: cryptocurrency, shadow economy, bitcoin, neural network, machine learning

JEL-classification: E26, J46, O17

References:

Ali A.I., Bilal N.S., Marwa A.F. (2023). Forecasting Stock Prices with an Integrated Approach Combining ARIMA and Machine Learning Techniques ARIMAML Journal of Computer and Communications. (11). 58-70. doi: 10.4236/jcc.2023.118005.

Almasri E., Arslan E. (2018). Predicting Cryptocurrencies Prices with Neural Networks 2018 6th International Conference on Control Engineering & Information Technology (CEIT). 1-5. doi: 10.1109/CEIT.2018.8751939.

Alonso-Monsalve S., Suárez-Cetrulo A.L., Cervantes A., Quintana D. (2020). Convolution on neural networks for high-frequency trend prediction of cryptocurrency exchange rates using technical indicators Expert Systems with Applications. 149 113250. doi: 10.1016/j.eswa.2020.113250.

Bezpalov V. V., Bondarenko V. V. (2021). Tenevoy sektor i vozmozhnosti primeneniya tekhnologii blokcheyn v tselyakh ego snizheniya [The shadow sector and the possibilities of using blockchain technology to reduce it]. Sciences of Europe. (68). 24-30. (in Russian). doi: 10.24412/3162-2364-2021-68-2-24-30.

Chen C., Xue L., Xing W. (2023). Research on Improved GRU-Based Stock Price Prediction Method Applied Sciences. (13). 8813. doi: 10.3390/app13158813.

Dobrina M.V., Strekalova D.S. (2022). Prognozirovanie tseny zakrytiya aktsiy v Python [Stock closing price prediction in Python] Economic forecasting: models and methods. 109-112. (in Russian).

Gülmez B. (2023). Stock price prediction with optimized deep LSTM network with artificial rabbits optimization algorithm Expert Systems with Applications. (227). 120346.

Hang L., Liu D., Xie F. (2023). A Hybrid Model Using PCA and BP Neural Network for Time Series Prediction in Chinese Stock Market with TOPSIS Analysis Scientific Programming. 1-15. doi: 10.1155/2023/9963940.

Jeevan V., Naresh E., Kumar B.P., Kambli P. (2018). Share Price Prediction using Machine Learning Technique In: 3rd International Conference on Circuits, Control, Communication and Computing (I4C). Bangalore. India. 1-4. doi: 10.1109/CIMCA.2018.8739647.

Karthikeyan C, Anselin Nisha S., Anandan P., Prabha R., Mohan D., Vijendra Babu D. (2021). Predicting Stock Prices Using Machine Learning Techniques In: 6th International Conference on Inventive Computation Technologies (ICICT). Coimbatore. India. 1-5. doi: 10.1109/ICICT50816.2021.9358537.

Kris E. (2022). Mashinnoe obuchenie s ispolzovaniem Python [Machine learning using Python] (in Russian).

Lakshmi, M., Karthick T., Sornalakshmi K, Sangeetha M. (2023). Cryptocurrency Price Prediction Using LSTM Neural Networks International Conference on Recent Trends in Data Science and its Applications. doi: 10.13052/rp-9788770040723.130.

Livieris I.E., Kiriakidou N., Stavroyiannis S., Pintelas P. (2021). An Advanced CNN-LSTM Model for Cryptocurrency Forecasting Electronics. (10). 287. doi: 10.3390/electronics10030287.

Low P.R., Sakk E. (2023). Comparison between autoregressive integrated moving average and long short term memory models for stock price prediction IAES Journal of Artificial Intelligence (IJ-AI). (12). 1828-1835. doi: 10.11591/ijai.v12.i4.pp1828-1835.

Pomulev A.A. (2021). Tsifrovaya valyuta – instrument protivodeystviya tenevoy ekonomicheskoy deyatelnosti? [Is digital currency a tool to counter shadow economic activity?]. Shadow Economy. 5 (4). 267-274. (in Russian). doi: 10.18334/tek.5.4.113746.

Radityo A., Munajat Q., Budi I. (2017). Prediction of Bitcoin exchange rate to American dollar using artificial neural network methods International Conference on Advanced Computer Science and Information Systems (ICACSIS). doi: 10.1109/ICACSIS.2017.8355070.

Sarkar M., Pratima M. N., Darshan R., Chakraborty D., Agrebi M. (2023). An Intelligent Model for Identifying Fluctuations in the Stock Market and Predicting Investment Policies with Guaranteed Returns Internet of Things. 91-115. doi: 10.1007/978-3-031-33808-3_6.

Shet A., Ashika S, Hanumanth D.N, Shetty S., Ranganatha K. (2022). Stock price prediction using machine learning International Journal of Engineering Applied Sciences and Technology. (7). 225-228. doi: 10.33564/ijeast.2022.v07i02.034.