Оптимизация структуры денежных потоков как одна из задач предварительного анализа проектов государственно-частного партнерства

Першин А.А.1![]()

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 33

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 7 (Июль 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68568253

Аннотация:

В настоящей статье приводится разработанная автором методика оптимизации денежных потоков в проектах государственно-частного партнёрства, которая позволяет подбирать рациональные условия финансирования, ориентированные на сбалансированное соблюдение интересов всех основных участников таких проектов при одновременном соблюдении определённых ограничений.

Основное отличие предлагаемой методики от существующих методов, традиционно применяющихся для решения задачи оптимизации денежных потоков инвестиционных проектов, заключается в структурировании разрозненных механизмов, использующихся в обозначенных методах, в рамках формирования консолидированного подхода и его адаптации для применения в проектах государственно-частного партнёрства, обладающих определённой спецификой, дополнительно усложняющейся современными тенденциями развития российской экономики. Другими словами, обозначенная методика представляет собой результат синтеза применяемых в бизнесе наработок в области корпоративных финансов и их усовершенствования с целью адаптации для применения в рамках структурирования ГЧП-проектов, реализуемых на российском рынке.

Методическая ценность данного подхода обусловлена тем, что он позволяет решить не только проблему минимизации нагрузки на бюджет государственного партнёра, но и задачу достижения «баланса интересов» стейкхолдеров проекта.

Настоящая статья рассчитана на работников финансового блока корпораций, участвующих в реализации ГЧП-проектов, сотрудников государственных органов, заинтересованных в использовании ГЧП-механизмов для развития инфраструктуры, а также исследователей-экономистов, изучающих проблемы финансового механизма проектов государственно-частного партнёрства.

Ключевые слова: государственно-частное партнёрство, структура финансирования, инструменты финансирования, финансирование проектов государственно-частного партнёрства

JEL-классификация: G17, G30, H54

ВВЕДЕНИЕ

Ввиду динамичности институциональной среды на российском рынке государственно-частного партнёрства вопрос оптимизации структуры денежных потоков ГЧП-проектов сохраняет свою актуальность. Особую значимость данной проблеме придаёт также заинтересованность всех участников проекта в такой оптимизации, что дополнительно обусловлено возможной разнонаправленностью их интересов. Подобные аспекты также дополнительно подчёркивают тот факт, что процесс предварительного анализа в рамках структурирования концессионных проектов является одним из ключевых этапов их реализации.

Теоретические аспекты структурирования проектов государственно-частного партнёрства в контексте финансового механизма отражены в работах множества отечественных и зарубежных исследователей. Вопросы взаимодействия участников ГЧП-проектов описаны в публикациях Булл Б. [9], Календжяна С. О. [1], Макарова И. Н. [4], Фаркухарсона Э. [11] и др. Проблемы совершенствования механизмов финансирования проектов государственно-частного партнёрства раскрывали в своих исследованиях Калинин Н. В. [2], Киреева Е. В. [3], Петрикова Е. М., [5] и др. Особенности привлечения финансирования в ГЧП-проекты отражены в работах Делмона Д. [10], Рыковой И. Н. [6], Слепова В. А. [7], Йескомба Э.Р. [12] и др.

Целью настоящей статьи является демонстрация научно обоснованного методического подхода и практических рекомендаций по оптимизации денежных потоков и, как следствие, структуры финансирования инфраструктурных проектов государственно-частного партнёрства.

Научная новизна исследования заключается в разработке методики оптимизации денежных потоков ГЧП-проектов, основанной на консолидации применяемых в бизнесе наработок в области корпоративных финансов и их усовершенствовании с целью адаптации для применения в рамках структурирования проектов государственно-частного партнёрства, реализуемых на российском рынке.

Гипотеза настоящего исследования заключается в том, что в условиях динамично меняющейся внешней среды решение проблемы оптимизации структуры денежных потоков проектов государственно-частного партнёрства является одной из приоритетных задач на российском рынке ГЧП, что в перспективе может обеспечить повышение эффективности реализации таких проектов и, как следствие, оказать благотворное влияние на устойчивое инфраструктурное развитие государства.

В рамках данной работы были использованы методы количественного и качественного исследования, а также метод экономико-математического моделирования.

В качестве формы реализации ГЧП-проекта в контексте настоящей статьи использована преимущественно концессия. В следующих положениях использован соответствующий данной форме понятийный аппарат.

ОПРЕДЕЛЕНИЕ ОСНОВНЫХ БЕНЕФИЦИАРОВ ОПТИМИЗАЦИИ СТРУКТУРЫ ДЕНЕЖНЫХ ПОТОКОВ ГЧП-ПРОЕКТОВ

Первым шагом при решении задачи рассматриваемой оптимизации является определение её основных бенефициаров. К ним можно отнести всех участников проекта, которые напрямую задействованы в процессе его финансирования и получения от его реализации материальной выгоды. Процесс привлечения финансирования в проект, в свою очередь, связан с соблюдением определённых ограничений (ковенантов). Данные ограничения наряду показателями, имеющими ключевое значение для участников проекта, отражены в следующей таблице.

Таблица 1

Ключевые ковенанты основных стейкхолдеров ГЧП-проектов

|

Стейкхолдер

|

Ключевые

анализируемые показатели проекта

|

Основные

ограничения (ковенанты)

|

|

1. Концессионер (СПК) *

|

Ø Свободный денежный поток проекта (FCFF);

Ø Показатели финансовой устойчивости проекта (DSCR и пр.); Ø Структура капитала проекта (DR project); Ø Стоимость капитала проекта (WACC project); Ø Срок погашения старшего долга (SDRP) *; Ø Срок погашения акционерного займа (младшего долга) (SLRP); Ø Кассовые разрывы (CG); Ø Чистая приведённая стоимость проекта (NPV project); Ø Внутренняя норма доходности проекта (IRR project); Ø Индекс доходности проекта (PI project); Ø Простой срок окупаемости проекта (DPP project). Ø Дисконтированный срок окупаемости проекта (DPP project). |

Ø IRR project >

WACC project

Ø NPV project > 0 Ø PI project > 1 Ø ∑CG = 0 |

|

2. Концедент

|

Ø Необходимый объём капитального гранта с графиком его предоставления

(КГ);

Ø Необходимая плата концедента (ПК) с графиком её предоставления в соответствующих периодах t (ПК t); Ø Минимальный гарантированный доход (МГД); Ø Концессионная плата (КП); Ø Показатели бюджетной эффективности: o Свободный денежный поток концедента (BCF); o Чистая приведённая стоимость для концедента (BNPV); o Внутренняя норма доходности для концедента (BIRR); o Индекс бюджетной эффективности (BPI или PI b). Ø Расширенная чистая приведенная стоимость (ENPV); Ø Денежные потоки всех бюджетов бюджетной системы РФ (CFB); Ø Коэффициент сравнительного преимущества (kvfm). |

Ø ENPV > 0

Ø kvfm > 0 ** |

|

3. Финансирующие организации

|

Ø Соотношение собственного и заёмного капитала в проекте (D/E project);

Ø Лимит выборки по кредиту (старшего долга) с графиком его предоставления ***; Ø Срок погашения старшего долга (SDRP); Ø Показатели финансовой устойчивости проекта o Коэффициент покрытия выплат по обслуживанию долга (DSCR); o Коэффициент покрытия процентов (ISCR); o Коэффициент покрытия долга денежными потоками (LLCR) и пр. |

Как

правило, содержат пороговые значения и устанавливаются финансирующей

организацией на основе внутренних регламентов:

Ø D/E min ≤ D/E project ≤ D/E max Ø SDRP min ≤ SDRP project ≤ SDRP max Ø DSCR min ≤ DSCR project ≤ DSCR max Ø ISCR min ≤ ISCR project ≤ ISCR max Ø LLCR min ≤ LLCR project ≤ LLCR max |

|

4. Инвесторы ****

|

Ø Свободный денежный поток для инвестора (FCFE);

Ø Срок погашения акционерного займа (SLRP); Ø Структура капитала компании-инвестора (DR equity); Ø Стоимость капитала компании-инвестора (WACC equity); Ø Чистая приведённая стоимость для инвестора (NPV equity); Ø Внутренняя норма доходности для инвестора (IRR equity) Ø Индекс доходности для инвестора (PI equity); Ø Дисконтированный срок окупаемости для инвестора (DPP equity). |

Ø SLRP ≤ SDRP max

Ø IRR equity > WACC equity Ø NPV equity > 0 Ø PI equity > 1 |

* Имеется в виду долговые обязательства перед финансирующей организацией. В системе субординации долговых обязательств заёмщика старший долг обладает более высоким приоритетом, чем младший.

** На практике показатель сравнительного преимуществ должен быть больше 0, т.к. в противном случае реализация проекта в форме ГЧП нецелесообразна. Однако формально необходимость оценки сравнительного преимущества при реализации проекта в форме концессии в нормативной базе не закреплена.

*** Определяется индивидуально в процессе структурирования проекта.

**** Некоторые компетенции и показатели могут относиться как к концессионеру, так и к инвестору, что зависит от организационной структуры частного партнёра.

Интересы вышеописанных бенефициаров, в свою очередь, можно охарактеризовать как требования к результатам проекта, которые должны учитываться при условии соблюдения рассмотренных ковенантов. Достижение наилучшего соответствия результатов проекта требованиям его стейкхолдеров является основной целью рассматриваемой оптимизации структуры денежных потоков проекта. К таким требованиям можно отнести:

1. Требования концессионера к финансовой эффективности проекта.

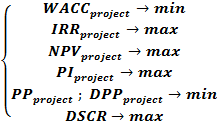

Требования концессионера заключаются в первую очередь в улучшении критериев эффективности проекта с точки зрения его финансовой эффективности и устойчивости. Функция оптимизации данных показателей в может быть представлена следующим образом:

(1)

(1)

2. Требования концедента к условиям финансирования и целевому уровню бюджетной и социально-экономической эффективности проекта.

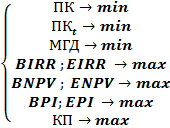

Требования концедента заключаются в первую очередь в минимизации расходов его бюджета, выраженных в форме платы концедента, причем как в общей сумме таких расходов, так и в годовом выражении. Также немаловажными являются такие дополнительные параметры, как бюджетная и социально-экономическая эффективность проекта. Третьей составляющей ключевых параметров оптимизации для концедента является концессионная плата – часть прибыли от проекта, которая распределяется в пользу концедента на закреплённых в соглашении условиях (как правило – доля от чистой прибыли).

Функция оптимизации вышеперечисленных показателей может быть представлена следующим образом:

(3)

(3)

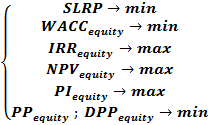

3. Требования инвесторов к финансовой эффективности проекта.

В рамках выполнения данных требований необходимо производить расчёт критериев эффективности проекта с точки зрения его инвестиционной привлекательности. Функция оптимизации данных показателей может быть следующей:

(2)

(2)

Важно отметить, что несмотря на общую заинтересованность всех стейкхолдеров проекта в его успешной реализации, некоторые из рассмотренных выше интересов носят разнонаправленный характер. Так, например, увеличение платы концедента (ПК) ведёт к улучшению показателей коммерческой эффективности проекта, что соответствует положительному влиянию на соблюдение интересов концессионера и инвесторов. В то же время увеличение платы концедента может негативно повлиять на позицию концедента в краткосрочном периоде ввиду увеличения необходимых для бюджетирования платежей государственного партнёра. Наличие подобных противоречий выступает в качестве одной из ключевых предпосылок возникновения необходимости в рассматриваемой оптимизации структуры денежных потоков проекта.

В свою очередь, краеугольным камнем в вопросе привлечения финансирования в проект является расчёт графика выборки и обслуживания долговых обязательств (как старшего, так и младшего долга). Особую значимость данный фактор приобретает ввиду того, что от него напрямую зависит как коммерческая составляющая проекта для инвестора, так и объём необходимых платежей государства, которые должны быть заблаговременно забюджетированы.

На практике в контексте определения графика выборки денежных средств в форме долгового финансирования принято исходить из принципа привлечения более «дешевых» денежных средств в первую очередь. Классическим подходом для расчёта графика погашения, в свою очередь, является следование принципу «сглаживания» денежных потоков проекта с последующим расчётом погашения долговых обязательств аннуитетными платежами [12].

В качестве способа такого сглаживания обычно используется механизм резервирования денежных средств под определённую потребность. Такой подход позволяет распределить планируемые крупные одномоментные затраты во времени, что может положительно повлиять на денежные потоки, а также на финансовую устойчивость проекта.

Однако рассматриваемый механизм сглаживания денежных потоков не является универсальным решением ввиду того, что некоторые из таких потоков могут быть плавающими и труднопредсказуемыми (например, выручка, непредвиденные расходы и пр.). В данном случае резервирование средств имеет весьма ограниченную возможность противодействия данному эффекту. По этой причине такой подход целесообразнее использовать в качестве дополнительной меры управления денежными потоками.

Нельзя также не упомянуть существование ряда ограничительных условий, связанных с привлечением финансирования, затрудняющих применение традиционных методов расчёта графика выборки и погашения долговых обязательств, основанных на сглаживании денежного потока и погашении аннуитетными платежами. Так, например, для использования некоторых инструментов финансирования ГЧП-проектов [14], необходимо соответствие следующим финансовым ковенантам, закреплённым в нормативной документации [13]:

1. Необходимость соответствия расходования привлекаемых средств целевым направлениям использования, прописанным в постановлении (только на финансирование капитальных затрат);

2. Поддержание в каждом отчетном периоде проекта доли собственных инвестиций в проект не менее определённого значения;

3. Поддержание в каждом отчетном периоде проекта коэффициента покрытия выплат по обслуживанию долга (DSCR) в пределах определённого интервала.

Необходимость соответствия целевому уровню DSCR наряду с возможным наличием существенного количества плавающих денежных потоков существенно затрудняет применение аннуитета как метода расчёта платежей по долговым обязательствам ввиду высокой вероятности невыполнения условия соответствия определённому интервалу DSCR. Другими словами, чем меньше интервал требуемых значений DCSR, тем больше вероятность несоблюдения данного условия при использовании аннуитетного графика погашения долговых обязательств.

Введение подобных ограничений является одной из основных предпосылок возникновения потребности в изменении логики расчётов в рамках рассматриваемой оптимизации структуры денежных потоков проекта, т.к. традиционные методы не обладают достаточной универсальностью. Для этой цели далее представлена методика вычисления рационального графика выборки и погашения долговых обязательств, а также оптимального уровня государственной поддержки (платы концедента / МГД), позволяющего достичь вышеописанного баланса интересов в условиях соблюдения рассмотренных требований.

ВЫЧИСЛЕНИЕ РАЦИОНАЛЬНОГО ГРАФИКА ВЫБОРКИ ДЕНЕЖНЫХ СРЕДСТВ, ПРЕДОСТАВЛЯЕМЫХ В РАМКАХ ЗАЁМНОГО ФИНАНСИРОВАНИЯ

Учитывая тот факт, что на заёмные средства (старший долг) зачастую проценты начисляются по льготной ставке (например, при использовании инструментов долгового проектного финансирования [1]), что существенно снижает стоимость капитала, целесообразным становится снижение доли собственного финансирования (младшего долга) до минимально возможного уровня. Стоит также отметить, что немаловажной является также приоритизация выборки старшего долга в контексте очерёдности привлечения заёмных средств, т.к. это позволит обеспечить некоторое снижение объёма начисляемых процентов на инвестиционной стадии. В противном случае возникает удорожание стоимости реализации проекта, что негативно сказывается на интересах как концедента, так и концессионера.

Однако тот факт, что поддержание такого соотношения необходимо в каждом отчётном периоде, вызывает некоторые сложности при расчёте структуры финансирования и существенно влияет на график выборки старшего и младшего долга. К таким сложностям можно отнести следующие факторы:

1. Неравномерность распределения графика выборок (т.к. объем необходимых в отчетном периоде средств для привлечения зависит от графика освоения капитальных затрат, который, как правило, неравномерный);

2. Влияние средств, полученных в процессе возмещения НДС с капитальных затрат и направляемых на софинансирования проекта на инвестиционной стадии, которые также зависят от графика освоения капитальных затрат, на соотношение источников в структуре финансирования;

3. Целевой характер заёмного финансирования (средства старшего долга могут быть использованы только на финансирование определённых затрат, регламентированных институтом, предоставляющим финансирование, которые включают, как правило, только капитальные затраты).

В этой связи порядок расчёта графика выборки старшего долга может быть математически представлен в следующем виде:

![]() (4)

(4)

где ![]() – необходимый объём выборки

старшего долга в периоде t;

– необходимый объём выборки

старшего долга в периоде t; ![]() – максимально возможный объём

выборки старшего долга, исходя из его целевого использования в периоде t;

– максимально возможный объём

выборки старшего долга, исходя из его целевого использования в периоде t;

![]() – расчётный объём выборки

старшего долга, исходя из необходимого соотношения собственных и заёмных

средств в структуре финансирования в периоде t.

– расчётный объём выборки

старшего долга, исходя из необходимого соотношения собственных и заёмных

средств в структуре финансирования в периоде t.

В рамках

настоящего расчёта показатели ![]() и

и ![]() вычисляются следующим образом:

вычисляются следующим образом:

![]() (5)

(5)

где ![]() – группа расходов;

– группа расходов; ![]() – сумма расходов i–й группы по проекту, которые могут быть профинансированы за счёт

старшего долга в периоде t.

– сумма расходов i–й группы по проекту, которые могут быть профинансированы за счёт

старшего долга в периоде t.

![]() (6)

(6)

где ![]() – общие расходы по проекту

на инвестиционной стадии в периоде t;

– общие расходы по проекту

на инвестиционной стадии в периоде t; ![]() – целевая доля старшего долга в структуре финансирования проекта

на инвестиционной стадии в периоде t.

– целевая доля старшего долга в структуре финансирования проекта

на инвестиционной стадии в периоде t.

Таким образом, применяя

предложенную методику расчёта, становится возможным вычисление оптимального

графика выборки старшего долга ( ![]() ), удовлетворяющего условию привлечения долгового проектного

финансирования и одновременно минимизирующего стоимость привлекаемого для реализации

проекта капитала. Далее рассмотрен подход к вычислению оптимального графика

погашения старшего долга.

), удовлетворяющего условию привлечения долгового проектного

финансирования и одновременно минимизирующего стоимость привлекаемого для реализации

проекта капитала. Далее рассмотрен подход к вычислению оптимального графика

погашения старшего долга.

ВЫЧИСЛЕНИЕ РАЦИОНАЛЬНОГО ГРАФИКА ПОГАШЕНИЯ ДОЛГОВЫХ ОБЯЗАТЕЛЬСТВ, ПОЗВОЛЯЮЩЕГО ПОДОБРАТЬ ОПТИМАЛЬНЫЙ УРОВЕНЬ ГОСУДАРСТВЕННОЙ ПОДДЕРЖКИ

Введение требования к

целевому уровню коэффициента покрытия выплат по обслуживанию долга (DSCR)

меняет подход к расчёту графика погашения кредитов и займов на эксплуатационной

стадии проекта. При такой логике расчёта целесообразно использование метода «Debt

sculpting», предполагающего

вычисление дифференцированного графика погашения долговых обязательств

посредством распределения свободного денежного

потока проекта, доступного для выплаты процентов и основного тела долга ( ![]() ) в определённой сохраняющейся в течение всего периода погашения

пропорции.

) в определённой сохраняющейся в течение всего периода погашения

пропорции.

Стоит отметить, что вопрос о возможности применения механизма «Debt sculpting» в качестве альтернативного инструмента расчёта графика погашений долговых обязательств в проектах государственно частного партнёрства уже встречался в работах некоторых зарубежных исследователей [11]. Однако вектор рассмотрения данной тематики остался преимущественно на уровне постановки проблемы. Поэтому целесообразным является проведение отдельного исследования данного вопроса с целью определения перспектив использования рассматриваемого подхода для структурирования ГЧП-проектов, а также экстраполяции полученных результатов на российскую экономическую действительность.

Сама методика

применения механизма «Debt sculpting» в контексте структурирования финансирования инвестиционных

проектов наиболее подробно описана в трудах Э. Бодмера [8]. В соответствии с

ней, показатели ( ![]() и

и ![]() ) могут быть рассчитаны

следующим способом:

) могут быть рассчитаны

следующим способом:

![]() (7)

(7)

где ![]() - коэффициент покрытия выплат по

обслуживанию долга в периоде t;

- коэффициент покрытия выплат по

обслуживанию долга в периоде t; ![]() – свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t;

– свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t; ![]() – выплата

тела старшего долга по модулю в периоде t;

– выплата

тела старшего долга по модулю в периоде t; ![]() – погашение процентов по старшему долгу по модулю в периоде t.

– погашение процентов по старшему долгу по модулю в периоде t.

![]() (8)

(8)

где ![]() – свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t;

– свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t; ![]() – баланс денежных средств на

начало периода t;

– баланс денежных средств на

начало периода t; ![]() – операционный денежный поток с учетом суммы операций по

резервным счетам в периоде t;

– операционный денежный поток с учетом суммы операций по

резервным счетам в периоде t; ![]() – сумма процентных выплат по

модулю в периоде t;

– сумма процентных выплат по

модулю в периоде t; ![]() – инвестиционный денежный

поток в периоде t;

– инвестиционный денежный

поток в периоде t; ![]() – привлечение заёмных средств (кредитов/займов) в периоде t;

– привлечение заёмных средств (кредитов/займов) в периоде t; ![]() – поступления от увеличения

уставного капитала в периоде t;

– поступления от увеличения

уставного капитала в периоде t; ![]() – поступления от выпуска собственных долговых обязательств в периоде t;

– поступления от выпуска собственных долговых обязательств в периоде t;

При условии

распределения всех свободных денежных средств на погашение долговых

обязательств показатель ![]() должен соответствовать

следующей зависимости:

должен соответствовать

следующей зависимости:

![]() (9)

(9)

где ![]() – выплата

тела старшего долга по модулю в периоде t;

– выплата

тела старшего долга по модулю в периоде t; ![]() – погашение процентов по старшему долгу по модулю в периоде t;

– погашение процентов по старшему долгу по модулю в периоде t; ![]() – расчётный показатель выплаты тела акционерного займа по модулю в периоде t;

– расчётный показатель выплаты тела акционерного займа по модулю в периоде t; ![]() – погашение процентов по акционерному займу по модулю в периоде t.

– погашение процентов по акционерному займу по модулю в периоде t.

Суть применения метода «Debt sculpting» в рассматриваемом контексте заключается в расчёте такого дифференцированного графика погашения старшего долга, который позволит поддерживать показатель DSCR на целевом уровне. Математически такая зависимость может быть изображена следующим образом:

![]() (10)

(10)

где ![]() – расчётный показатель выплаты тела старшего долга по модулю в периоде t;

– расчётный показатель выплаты тела старшего долга по модулю в периоде t; ![]() – свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t;

– свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t; ![]() – целевой коэффициент покрытия выплат по

обслуживанию долга в периоде t;

– целевой коэффициент покрытия выплат по

обслуживанию долга в периоде t; ![]() – погашение процентов по старшему долгу по модулю в периоде t.

– погашение процентов по старшему долгу по модулю в периоде t.

Аналогичным способом возможно вывести формулу для расчёта графика погашения акционерного займа:

![]() (11)

(11)

где ![]() – расчётный показатель выплаты тела акционерного займа по

модулю в периоде t;

– расчётный показатель выплаты тела акционерного займа по

модулю в периоде t; ![]() – свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t;

– свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t; ![]() – целевой коэффициент покрытия выплат по

обслуживанию долга в периоде t;

– целевой коэффициент покрытия выплат по

обслуживанию долга в периоде t; ![]() – погашение процентов по акционерному займу по модулю в периоде t.

– погашение процентов по акционерному займу по модулю в периоде t.

Таким образом, применяя

данную методику расчёта, становится возможным вычисление оптимального графика

погашения старшего долга ( ![]() ) и акционерного займа (

) и акционерного займа ( ![]() ), удовлетворяющего условию привлечения долгового проектного

финансирования.

), удовлетворяющего условию привлечения долгового проектного

финансирования.

Дополнительно стоит уточнить, что в данном случае решающее значение имеет целевой уровень DSCR, т.к. именно он отражает ту пропорцию, в которой будет происходить погашение старшего и младшего долга. Как уже отмечалось ранее, чем выше такой уровень DSCR, тем выгоднее положение концессионера, т.к. у него появляется возможность осуществлять погашение младшего долга более быстрыми темпами. Однако, как правило, финансирующие организации, предоставляющие заёмные средства, не позволяют производить погашение младшего долга до погашения старшего. Поэтому наиболее рациональным решением является установление такого уровня целевого DSCR, который позволит осуществить одновременное погашение старшего и младшего долга. В свою очередь, такой подход реализуем только в том случае, если данный целевой DSCR будет соответствовать устанавливаемым финансирующей организацией ковенантам. Поэтому установление ограничения на максимальный уровень DSCR в значительной степени влияет на соотношение периодов возмещения старшего и младшего долга.

Далее

рассмотрен вариант применения выведенных зависимостей для оптимизации денежных

потоков концессионного проекта, обладающего раскрытой ранее спецификой. Подобную

оптимизацию возможно осуществить посредством использования методики, которая, в

свою очередь, является развитием подхода, предложенного

Э. Бодмером. В качестве объекта

оптимизации в данном ключе выступает плата концедента, особенностью которой

является её влияние на график погашения долговых обязательств концессионера, а

именно – увеличение свободного денежного потока

проекта, доступного для выплаты процентов и основного тела долга ( ![]() ) за счёт привлекаемой платы

концедента, приводящее к снижению сроков погашения заёмных обязательств.

Подобная зависимость может быть отражена следующим способом:

) за счёт привлекаемой платы

концедента, приводящее к снижению сроков погашения заёмных обязательств.

Подобная зависимость может быть отражена следующим способом:

![]() (12)

(12)

Как уже отмечалось ранее, одним из параметров описанной выше функции оптимизации для концедента является минимизация платы концедента. В то же время для концессионера таким параметром будет являться снижение сроков погашения акционерного займа (SLRP), которого можно добиться путём повышения платы концедента. Таким образом, возникает необходимость в подборе определённого графика погашения долговых обязательств и, как следствие, графика выборки платы концедента, который позволит достичь баланса интересов концессионера и концедента при одновременном соблюдении описанных выше условий привлечения долгового проектного финансирования.

Стоит также отметить,

что в данных предпосылках также присутствует следующая проблема – снижение

уровня платы концедента, выбираемой в периоде t

( ![]() ), может привести к увеличению общей суммы

необходимой платы концедента (

), может привести к увеличению общей суммы

необходимой платы концедента ( ![]() ), а также к увеличению минимального гарантированного дохода

(МГД), который по своей сути представляет собой объём государственных денежных

средств, находящихся под риском. Такой

эффект возникает вследствие увеличения срока погашения заёмных средств, что, в

свою очередь, увеличивает процентные расходы и, как следствие, повышает

потребность в плате концедента в будущих периодах. В то же время слишком

сильное увеличение выбираемой в периоде платы концедента ведёт к увеличению

нагрузки на бюджет, что также может быть неприемлемым условием для концедента.

), а также к увеличению минимального гарантированного дохода

(МГД), который по своей сути представляет собой объём государственных денежных

средств, находящихся под риском. Такой

эффект возникает вследствие увеличения срока погашения заёмных средств, что, в

свою очередь, увеличивает процентные расходы и, как следствие, повышает

потребность в плате концедента в будущих периодах. В то же время слишком

сильное увеличение выбираемой в периоде платы концедента ведёт к увеличению

нагрузки на бюджет, что также может быть неприемлемым условием для концедента.

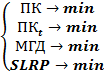

Таким образом, функция оптимизации вышеперечисленных показателей может быть представлена следующим образом:

(13)

(13)

Решение поставленной задачи оптимизации при соблюдении данных условий возможно путём вычисления оптимального графика привлечения платы концедента, обеспечивающего достижение баланса интересов концессионера и концедента в контексте описанных выше требований. Логика подбора рассматриваемого графика привлечения платы концедента может быть выражена через следующую зависимость:

![]() (14)

(14)

где ![]() – выплата

тела старшего долга по модулю в периоде t;

– выплата

тела старшего долга по модулю в периоде t; ![]() – погашение процентов по старшему долгу по модулю в периоде t;

– погашение процентов по старшему долгу по модулю в периоде t; ![]() – расчётный показатель выплаты тела акционерного займа по

модулю в периоде t;

– расчётный показатель выплаты тела акционерного займа по

модулю в периоде t; ![]() – погашение процентов по акционерному займу по модулю в периоде t;

– погашение процентов по акционерному займу по модулю в периоде t; ![]() – свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t.

– свободный денежный поток проекта, доступный для выплаты процентов

и основного тела долга в периоде t.

Для упрощения данной

математической модели можно предположить, что плата концедента является

единственным источником для погашения долга ( ![]() ). Следовательно, формулу 14

можно преобразовать и представить в следующем виде:

). Следовательно, формулу 14

можно преобразовать и представить в следующем виде:

![]() (15)

(15)

Дополнительно стоит уточнить, что ситуация, при которой плата концедента является единственным источником для возмещения заёмных средств, достаточно часто встречается в проектах государственно частного партнёрства, что особенно свойственно проектам социальной сферы, реализуемым посредством СГЧП и не имеющим доходной части. Данный факт дополнительно подчёркивает обоснованность применения предлагаемой методики для разных форм реализации ГЧП-проектов.

Дальнейший расчёт

заключается в вычислении минимального размера выбираемой в каждом периоде платы

концедента, позволяющей соблюсти описанные выше ковенанты привлечения долгового

проектного финансирования. В рамках поставленной задачи предлагается исходить

из следующей логики – объём процентных платежей по старшему ( ![]() ) и младшему (

) и младшему ( ![]() ) долгу

в каждом периоде t известен и

определяется исходя из остатка задолженности. Следовательно, необходимо

вычислить такой объем погашения тела старшего и/или младшего долга в каждом периоде

t, который позволит полностью

погасить задолженность за определённый срок при соблюдении целевого уровня DSCR.

) долгу

в каждом периоде t известен и

определяется исходя из остатка задолженности. Следовательно, необходимо

вычислить такой объем погашения тела старшего и/или младшего долга в каждом периоде

t, который позволит полностью

погасить задолженность за определённый срок при соблюдении целевого уровня DSCR.

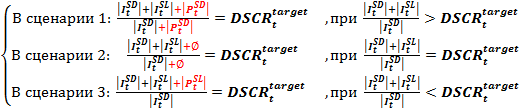

Стоит также отметить,

что в процессе приведения выбираемой в каждом периоде платы концедента к

минимальному значению при соблюдении условия поддержания целевого DSCR

может возникнуть 3 возможных сценария, зависящих от соотношения объёмов и, как

следствие, начисленных процентов по старшему и младшему долгу, а также при

условии отсутствия погашения тела старшего и младшего долга ( ![]() ):

):

1.

Расчётный ![]() может быть больше

может быть больше ![]() ;

;

2.

Расчётный ![]() может быть равен

может быть равен ![]() ;

;

3.

Расчётный ![]() может быть меньше

может быть меньше ![]() .

.

Для того чтобы в 1-м и 3-м сценарии выполнялось условие соответствия расчётного DSCR целевому, необходимо ввести в уравнение погашение старшего и младшего долга соответственно. Такая зависимость будет выглядеть следующим образом:

(16)

(16)

Далее, путём математических преобразований данных зависимостей становится возможным вычисление минимально возможного размера выбираемой в периоде платы концедента, позволяющей достичь соответствия расчётного DSCR целевому значению:

(17)

(17)

Таким образом, при условии минимизации выбираемой в периоде платы концедента, а также отсутствия прочих источников погашения получаются следующие результаты:

·

В

1-м сценарии погашения тела младшего долга не происходит, плата концедента

направляется на погашение процентов по старшему и младшему долгу и тела

старшего долга ( ![]() );

);

·

Во

2-м сценарии погашения тела старшего и младшего долга не происходит, плата

концедента направляется только на погашение процентов по старшему и младшему

долгу ( ![]() );

);

·

В

3-м сценарии погашение старшего долга не происходит плата концедента

направляется на погашение процентов по старшему и младшему долгу и тела

младшего долга ( ![]() ).

).

На практике ни один такой сценарий не является удовлетворительным. Однако вычисление параметра минимально возможной платы концедента, а также соотношения расчётного и целевого значения DSCR, при условии отсутствия погашения тела старшего и младшего долга, позволяет сформировать первоначальную базу для дальнейшего расчёта графика погашения старшего и младшего долга. Соответственно, путём пропорционального увеличения вычисленного графика минимальных значений платы концедента становится возможным подобрать её оптимальный объём, позволяющий сформировать наиболее рациональный график погашения долговых обязательств, а также достичь баланса интересов сторон.

Подобная методика расчёта государственной поддержки также подходит для применения в проектах социальной сферы, реализуемых в форме СГЧП, в которых, как правило, отсутствует коммерческая составляющая (выручка). В качестве платы концедента в данном случае будет выступать инвестиционный платёж, необходимый для покрытия долговых обязательств частного партнёра.

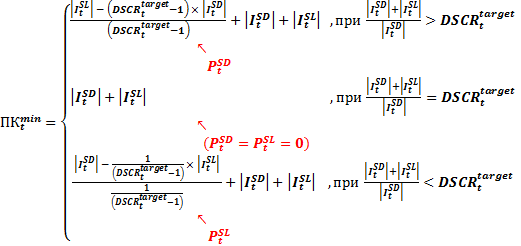

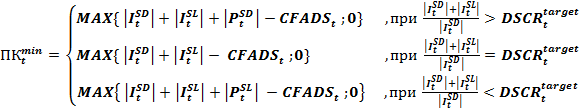

В свою очередь, при

реализации проектов, способных генерировать выручку, т.е. обладающих

положительным денежным потоком, доступным для погашения

долга

( ![]() ), логика расчёта минимальной платы концедента

несколько меняется. Как уже отмечалось ранее, по своей сути плата концедента

представляет собой денежные средства, увеличивающие

), логика расчёта минимальной платы концедента

несколько меняется. Как уже отмечалось ранее, по своей сути плата концедента

представляет собой денежные средства, увеличивающие ![]() . По этой причине, расчёт минимальной платы концедента в каждом

периоде (

. По этой причине, расчёт минимальной платы концедента в каждом

периоде ( ![]() ) будет зависеть от объёма денежного потока, доступного для погашения

долга (

) будет зависеть от объёма денежного потока, доступного для погашения

долга ( ![]() ). Так, в контексте описанных выше сценариев соответствия

расчётного DSCR целевому, необходимый минимальный

уровень платы концедента возникает при условии нехватки

). Так, в контексте описанных выше сценариев соответствия

расчётного DSCR целевому, необходимый минимальный

уровень платы концедента возникает при условии нехватки ![]() для покрытия минимального объёма долговых обязательств,

рассчитанного с помощью предлагаемой методики. В данном случае расчёт

минимальной платы концедента (

для покрытия минимального объёма долговых обязательств,

рассчитанного с помощью предлагаемой методики. В данном случае расчёт

минимальной платы концедента ( ![]() ) может осуществляться следующим способом:

) может осуществляться следующим способом:

(18)

(18)

Необходимо также отметить, что данные формулы предназначены для вычисления именно минимального объёма платы концедента в каждом периоде, позволяющего соблюсти условия привлечения финансирования. В свою очередь, для достижения, обозначенного выше баланса интересов государственного и частного партнёра необходимо путём последовательного увеличения подобрать её оптимальный объём, позволяющий сформировать наиболее рациональные графики выборки платы концедента и погашения долговых обязательств, удовлетворяющие обе стороны.

В укрупнённом виде алгоритм применения предлагаемой методики может выглядеть следующем образом:

1. Определение условий привлечения финансирования (ставок по старшему и младшему долгу, структуры финансирования, целевого уровня DSCR и прочих ковенантов);

2. Расчёт рационального графика выборки старшего и младшего долга (минимизации доли более дорогого младшего долга в структуре финансирования, а также приоритизации выборки старшего долга в первые период инвестиционной стадии);

3. Расчёт положительного денежного потока, доступного для погашения долговых обязательств (при его наличии);

4. Вычисление с помощью предлагаемой методики минимального уровня платы концедента, позволяющего соблюсти условия привлечения финансирования (при недостатке прочих источников);

5. Проверка соответствия экономики проекта требованиям концессионера в рамках коммерческой эффективности и устойчивости;

6. При непрохождении проверки из предыдущего этапа увеличение рассчитанного минимального уровня платы концедента до оптимального значения, позволяющего достичь баланса интересов стейкхолдеров, с последующим повторением вышеобозначенной проверки;

7. Расчёт рационального графика погашения старшего и младшего долга с помощью описанных выше методов.

Дополнительно стоит упомянуть, что предлагаемая методика может быть применима как в проектах, не обладающих коммерческой составляющей, так и в предполагающих наличие выручки. Также, если в условиях привлечения финансирования нет ограничения максимального DSCR, предлагаемая методика может быть использована в целях инвестора (например, для подбора необходимого DSCR, позволяющего сбалансировать графики погашения старшего и младшего долга под необходимое соотношение сроков погашения долговых обязательств). Всё вышесказанное придаёт рассматриваемой методике определённую универсальность в контексте структурирования проектов государственно-частного партнёрства.

ЗАКЛЮЧЕНИЕ

Таким образом, использование предлагаемой методики позволяет производить необходимые для оптимизации денежных потоков вычисления требуемого уровня государственной поддержки (платы концедента) в рамках реализации проектов государственно-частного партнёрства. Под оптимизацией в данном ключе следует понимать расчёт рационального графика выборки платы концедента, позволяющего сократить срок погашения долговых обязательств частного партнёра перед финансирующей организацией и инвесторами, а также минимизировать общий объём платы концедента и принимаемого на себя государственным партнёром объёма минимального гарантированного дохода, при одновременном выполнении необходимых для привлечения долгового проектного финансирования условий. Подобный подход позволяет определить обоснованную оптимальную комбинацию условий финансирования ГЧП-проекта, и тем самым достичь вышеупомянутого баланса интересов его стейкхолдеров.

Помимо развития существующей методической базы в сфере исследования особенностей реализации проектов государственно-частного партнёрства теоретическая значимость предлагаемой методики также заключается в возможности применения её положений для дальнейшего развития теоретических концепций в области корпоративных финансов.

Источники:

2. Калинин Н.В., Медведева Т.В., Ромицына Г.А. Совершенствование финансового механизма реализации проектов в рамках государственно-частного партнерства в Российской Федерации // Международный научно-исследовательский журнал. – 2018. – № 2(68). – c. 53-56. – doi: 10.23670/IRJ.2018.68.023.

3. Финансовый механизм государственно-частного партнёрства: теория и практика // Вестник Академии. – 2013. – № 3. – c. 9-13.

4. Макаров И.Н. Государственно-частное партнерство в системе финансового взаимодействия государства и финансов корпораций как инструмент регулирования экономических и социальных процессов // Экономические отношения. – 2017. – № 1. – c. 87-96. – doi: 10.18334/eo.7.1.37395.

5. Петрикова Е.М., Локшин Н.В. Методологические аспекты реализации механизма финансирования проектов ГЧП // Вестник Российского экономического университета им. Г.В. Плеханова. – 2021. – № 4(118). – c. 26-38. – doi: 10.21686/2413-2829-2021-4-26-38.

6. Рыкова И.Н. Подходы к формированию механизма финансирования инфраструктурных проектов и оценке эффективности бюджетных инвестиций с учетом приоритизации бюджетных расходов // Вестник БИСТ (Башкирского института социальных технологий). – 2015. – № 1(26). – c. 7-15.

7. Слепов В.А., Роденкова Т.Н., Алиев Д.К. Оценка эффективности механизма финансирования научно-технических проектов государственно-частного партнёрства // Финансовая жизнь. – 2019. – № 4. – c. 62-66.

8. Bodmer E. Corporate and Project Finance Modeling: Theory and Practice. - Hoboken, New Jersey, U.S.:Wiley, 2013. – 587 p.

9. Bull B., McNeill D. Development Issues in Global. Governance Public–Private Partnerships and Market Multilateralism. - London: Routledge, 2007. – 215 p.

10. Delmon J. Public-Private Partnership Projects in Infrastructure: An Essential Guide for Policy Makers. - Cambridge: Cambridge University Press, 2011. – 258 p.

11. Farquharson E., Yescombe E.R. Public-Private Partnerships for Infrastructure: Principles of Policy and Finance. / 2nd Edition. - London: Butterworth-Heinemann, 2018. – 548 p.

12. Yescombe E.R. Public-Private Partnerships: Principles of Policy and Finance. / 1st Edition. - London:Butterworth-Heinemann, 2007. – 368 p.

13. Постановление Правительства РФ от 31.12.2020 № 2459 (ред. от 19.06.2023) «Об утверждении Правил финансирования проектов с использованием облигаций специализированных обществ проектного финансирования и о внесении изменения в Положение о Правительственной комиссии по региональному развитию в Российской Федерации»

14. Портал СОПФ «Инфраструктурные облигации». [Электронный ресурс]. URL: https://xn--n1aceo.xn--d1aqf.xn--p1ai/ (дата обращения: 21.01.2024).

Страница обновлена: 20.11.2025 в 14:56:12

Download PDF | Downloads: 33

Optimization of cash flow structure as one of the goals of preliminary analysis of public-private partnership projects

Pershin A.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 7 (July 2024)

Abstract:

This article presents the author's methodology for the optimization of cash flows in public-private partnership projects, which allows the selection of rational financing conditions focused on the balanced observance of the interests of all major participants in such projects, while observing certain restrictions.

The main difference between the proposed methodology and existing techniques traditionally used to solve the problem of cash flows optimization for investment projects is the structuring of various mechanisms used in these techniques within the framework of a consolidated approach and its adaptation for public-private partnership projects with certain specifics, further complicated by modern trends in the development of the Russian economy.

In other words, the presented methodology is the result of a synthesis of business developments in the field of corporate finance and their improvement in order to adapt them for use within the framework of structuring PPP projects implemented in the Russian market.

The methodological value of this approach lies in the fact that it allows solving not only the problem of minimizing the burden on the budget of the state partner but also the task of achieving a balance of interests of the project participants.

The article is addressed to the employees of the financial bloc of companies involved in the implementation of PPP projects, government officials interested in PPP mechanisms for the development of infrastructure, as well as economic researchers studying the problems of the financial mechanism of public-private partnership projects.

Keywords: public-private partnership, financing structure, funding tool, public-private partnership project funding

JEL-classification: G17, G30, H54

References:

Finansovyy mekhanizm gosudarstvenno-chastnogo partnyorstva: teoriya i praktika [Financial mechanism of public-private partnerships: theory and practice]. (2013). Academy’s Herald. (3). 9-13. (in Russian).

Bodmer E. (2013). Corporate and Project Finance Modeling: Theory and Practice location Hoboken, New Jersey, U.S.: Wiley.

Bull B., McNeill D. (2007). Development Issues in Global. Governance Public–Private Partnerships and Market Multilateralism London: Routledge.

Delmon J. (2011). Public-Private Partnership Projects in Infrastructure: An Essential Guide for Policy Makers Cambridge: Cambridge University Press.

Farquharson E., Yescombe E.R. (2018). Public-Private Partnerships for Infrastructure: Principles of Policy and Finance London: Butterworth-Heinemann.

Kalendzhyan S.O., Pershin A.A. (2024). Tendentsii razvitiya institutsionalnoy sredy v ramkakh primeneniya mekhanizmov gosudarstvenno-chastnogo partnerstva v sovremennoy Rossii [Trends in the development of the institutional environment within the framework of the application of public-private partnership mechanisms in modern Russia]. Journal of Economics, Entrepreneurship and Law. 14 (4). 1257-1270. (in Russian). doi: 10.18334/epp.14.4.120889.

Kalinin N.V., Medvedeva T.V., Romitsyna G.A. (2018). Sovershenstvovanie finansovogo mekhanizma realizatsii proektov v ramkakh gosudarstvenno-chastnogo partnerstva v Rossiyskoy Federatsii [Improvement of financial mechanism of project implementation within framework of state-private partnership in Russian Federation]. International Research Journal. (2(68)). 53-56. (in Russian). doi: 10.23670/IRJ.2018.68.023.

Makarov I.N. (2017). Gosudarstvenno-chastnoe partnerstvo v sisteme finansovogo vzaimodeystviya gosudarstva i finansov korporatsiy kak instrument regulirovaniya ekonomicheskikh i sotsialnyh protsessov [Public-private partnership in a system of financial interaction between the state and corporate finances as a tool for regulation of economic and social processes]. Journal of international economic affairs. 7 (1). 87-96. (in Russian). doi: 10.18334/eo.7.1.37395.

Petrikova E.M., Lokshin N.V. (2021). Metodologicheskie aspekty realizatsii mekhanizma finansirovaniya proektov GChP [Methodological aspects of using mechanism of financing projects based on state and private partnership]. Bulletin of Plekhanov Russian University of Economics. 18 (4(118)). 26-38. (in Russian). doi: 10.21686/2413-2829-2021-4-26-38.

Rykova I.N. (2015). Podkhody k formirovaniyu mekhanizma finansirovaniya infrastrukturnyh proektov i otsenke effektivnosti byudzhetnyh investitsiy s uchetom prioritizatsii byudzhetnyh raskhodov [Approaches to the formation of a financing mechanism for infrastructure projects and assessment of the effectiveness of budget investments, taking into account the prioritization of budget expenditures]. Vestnik BIST (Bashkirskogo instituta sotsialnyh tekhnologiy). (1(26)). 7-15. (in Russian).

Slepov V.A., Rodenkova T.N., Aliev D.K. (2019). Otsenka effektivnosti mekhanizma finansirovaniya nauchno-tekhnicheskikh proektov gosudarstvenno-chastnogo partnyorstva [Funding mechanisms evaluation in science and technical projects with public-private partnership]. Financial life. (4). 62-66. (in Russian).

Yescombe E.R. (2007). Public-Private Partnerships: Principles of Policy and Finance London: Butterworth-Heinemann.