Развитие доверительной среды кредитного рынка в контексте границ кредита

Николаев К.А.1![]()

1 Оренбургский государственный университет, ,

Скачать PDF | Загрузок: 36

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 6 (Июнь 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=68015190

Аннотация:

Статья посвящена проблеме исследования доверительной среды кредитного рынка в условиях формирования оптимальных границ кредита между кредитором и заемщиком. Проведён анализ ретроспективных и современных точек зрения о наличии зависимости между границами кредита и доверием. Автором отмечается необходимость рассмотрения совокупности количественных и качественных аспектов при методологическом исследовании данных категорий. Предложено описание взаимосвязи соблюдения границ кредита кредитором и заемщиком через категории доверия и лояльности в условиях действия закона возвратности кредита. Систематизировано представление о формировании доверительной среды с учётом исследуемых категорий и инфраструктуры кредитного рынка России. Подчеркивается связь границ кредита и доверия с информационной прозрачностью кредитной среды и уровнем асимметрии информации, в том числе принимается во внимание концепция «банк как информационный процессор». Предложены пути и меры по рациональному расширению границ кредита в результате развития инфраструктуры информационного посредничества, восстановления регионального банкинга, расширения технологических решений, изменения подходов к регулированию кредитной деятельности с учётом масштаба бизнеса кредитора и рационального отношения к кредиту как инструменту интенсификации экономического развития, что послужит укреплению фундамента доверительной среды.

Ключевые слова: кредит, кредитный рынок, доверие, лояльность, границы кредита

Введение

В условиях новых вызовов времени насущным вопросом является процесс обеспечения сбалансированной и адекватной активности на кредитном рынке. Возникновение угроз дестабилизации кредитного рынка в результате генерации кредитного риска определяется состоянием среды, в рамках которой формируются кредитные отношения. Доверие как элемент среды опосредованно влияет на расширение или сужение кредита в экономике. Недостаток или негативная деформация доверия на кредитном рынке ведёт к искажению сущности кредита как явления и нарушению его законов и границ. На практике несоблюдение законов и нарушение границ кредита могут привести к избыточной, фидуциарной кредитной экспансии и ухудшению качества кредитных отношений, что, в свою очередь, негативно влияет на роль кредита в экономическом развитии страны.

Сегодня соблюдение границ кредита в рамках построения доверительных отношений на отечественном кредитном рынке является актуальной проблемой. Свидетельствует об этом и сравнение динамики индекса кредитного оптимизма населения, темпов прироста ссудной задолженности населения и индекса условий банковского кредитования (далее - УБК), позволяющего определить уровень требования банков к заемщикам. Вышеуказанные показатели представлены на рисунке 1.

Рисунок 1 – Темпы прироста кредитования домашних хозяйств, индекс кредитного оптимизма, среднее значение индекса УБК

Источник: Рассчитано и составлено автором на основе [1,7]

Так, на фоне увеличения ссудной задолженности граждан индекс кредитного оптимизма с 2015 года в среднем составляет около 26% при максимально возможном значении показателя в 90% [7]. Значение данного показателя в исследуемый период относительно устойчиво как в периоды роста индекса УБК (чем выше значение индекса, тем более высокие требования кредиторов к заемщикам), так и в условиях снижения требований банков к заемщикам. Стагнация уровня доверия в условиях роста ссудной задолженности говорит о необходимости создания условий для развития доверительной среды на кредитном рынке в целях соблюдения границ и законов кредита.

В современных реалиях проблема идентификации и соблюдения границ кредита имеет широкую научную дискуссию как на теоретическом, так и прикладном уровне. Однако вопрос об ограниченности и пределах кредита в истории экономической мысли не является новым и освещается в научном дискурсе с XVIII века. Глубокое исследование сущности, границ кредита и значимости доверия в кредитных отношениях с различных точек зрения представлено в фундаментальном труде О.И. Лаврушина [13] «Эволюция теории кредита и его использование в современной экономике». В работе представлен анализ доктрин ученых различных исторических периодов, в том числе подробно рассматривается проблема определения границ кредита в контексте сторонников натуралистической и капиталотворческой теорий кредита, а также советской экономической школы. По мнению самого автора, границы кредита сохраняют специфическую сущность кредита и не позволяют ему трансформироваться в иные экономические категории. В отдельной главе раскрыты аспекты доверия как свойства кредита [13, с 260-278]. В других работах О.И. Лаврушина [11, 12] также можно встретить детальные исследования проблемы доверия в кредитных отношениях. По его мнению, параллельно изучению границ кредита необходим анализ таких свойств кредита как «эффективность» и «доверие» [11, с. 13-14].

Среди исследователей, затрагивающих влияние категории «доверие» на кредит и кредитный рынок, отметим работы Г.Н. Белоглазовой [2], Л.П. Кроливецкой [2], Г. М. Монастырской [15] и А. Синкевич [17]. Авторы отмечают важность наличия в кредитных отношениях атрибута «доверия», в том числе в фокусе возвратности ссуды. Однако доверие как предмет исследования в данных работах не был рассмотрен через призму границ кредита.

Проблема границ кредита в контексте его законов и форм, а также количественные и качественные индикаторы определения границ неоднократно освещались в работах Н.И. Валенцовой [6]. Ученый придерживается позиции, согласно которой экономические границы кредита определяются законами кредита и кредитной сферы.

Обобщение методологических подходов к границе кредита с позиции эволюции теории кредита отражено в исследовании Т.В. Костериной и Т.А. Пановой [10]. Авторы приходят к выводу, что границы кредита изменяются под воздействием работы кредитного механизма и функций кредита. Авторы отмечают, что на границы кредита влияют все элементы кредитной системы.

В статье Е.А. Шаталовой [20] поднимается вопрос естественного ограничения кредита в экономике в результате изменения объема производства и обзорно затрагивается категория «доверие» в контексте границ кредита с позиции прогнозируемости возвратности ссужаемой стоимости.

Также среди работ, которые затрагивают теоретические аспекты границы кредита и доверия, можно выделить исследования Д.В. Буракова [4, 5], И.В. Ларионовой [14], Е.С. Ненаховой [16] и др. Разнообразные подходы к оценке границ кредита на основе статистического анализа кредитного рынка можно найти в работах зарубежных авторов Angels L. [21], Changan Wang [22], Yili Chien [23], Schularick М. [24]. Оценка границ кредита на практике зачастую базируется исключительно на количественных показателях, где границы кредита определяются уровнем производства, товарооборотом, темпами роста кредитования и динамикой цен на кредитуемые активы. Однако понятие «границы кредита» шире и охватывает отношения между тремя элементами кредитных отношений: кредитор, заемщик и ссужаемая стоимость. Качество данных отношений коррелирует с уровнем доверия на кредитном рынке. При этом большинство исследований лишь обзорно рассматривают связь границ кредита с доверием, не затрагивая особенности инфраструктуры среды и специфику его участников.

Учитывая вышесказанное, считаем целесообразным исследовать кредитных рынок через призму границ кредита в аспекте формирования структурных показателей доверительной среды между кредитором и заемщиком и определить элементы и пути развития данной среды на кредитном рынке России. Создание рациональных условий функционирования кредитного рынка требует комплексного исследования категории «границы кредита» и феномена доверия.

Целью данного исследования являются обзор и расширение методологических основ границы кредита, а также разработка и характеристика структурных элементов объективизации доверительной среды в практической плоскости кредитного рынка России.

Научной новизной исследования выступает формирование авторского подхода к развитию доверительной среды и расширение методологической базы в контексте границ кредита на основе симбиоза теоретических и практических аспектов.

Гипотезой исследования выступает предположение о высокой значимости оценки доверия кредиторов и лояльности заемщиков как с количественной, так и качественной стороны на базе современной инфраструктуры кредитного рынка и современных информационных технологий в условиях вызовов нового времени для российского финансового рынка.

Методологической основой исследования выступили следующие общенаучные методы: анализ, синтез, систематизация, индукция, дедукция и обобщение практического опыта. Для визуализации схем использовался графический редактор Figma. Совокупность вышеуказанных методов и инструментов позволила определить элементы и направления формирования границ кредита в условиях развития доверительной среды.

Основные результаты и обсуждение

Одна из версий возникновения понятия «кредит» основывается на его происхождении от латинского слова «credere» («питаю доверие») [8, с. 3]. Действительно, если обратиться к работам отечественных и зарубежных экономистов XIII-XX веков можно отметить, что зачастую они связывали кредит и его границы с уровнем доверия. Ретроспективный срез точек зрения экономических мыслителей представлен в таблице 1.

Таблица 1

Ретроспективный взгляд на связь доверия и границ кредита

|

Автор

|

Агрегированная

характеристика связи границ кредита с доверием

|

|

Дж.

Ло [13, c. 348]

|

Объем ссуды

должен быть ограничен не только фондами заемщика, но и уровнем доверия к

нему.

|

|

А.

Ган [13, с. 348]

|

Банки являются

«посредниками в доверии». При должном уровне доверия и договорённости

банковского сообщества кредит имеет неограниченный творческий потенциал.

Размер предложения кредита зависит от степени доверия банков.

|

|

Х.

Шторх [13, с. 126]

|

Кредит и есть

доверие.

|

|

Х.

Бунге [3, с. 20]

|

Кредитные

отношения базируются на доверии. Доверие, в свою очередь, выражается как в

нравственной, так и в вещественной форме.

|

|

И. А. Трахтенберг [18, с. 433]

|

Определённые

кредитные сделки требуют высокого уровня доверия. Доверие способно расширять

границы кредитной экспансии.

|

Однако в современных реалиях существуют различные точки зрения о самом явлении доверия в кредитной сфере. Так, согласно одной из них «доверие» является важным элементом кредита, при этом выступает лишь свойством и присуще не только кредитным, но и другим социально-общественным отношениям [12, с. 47]. По нашему мнению, категория «доверие» не может являться исключительным основанием для определения границ кредита, но вместе с тем она является важным элементом, характеризующим среду, в рамках которой реализуются кредитные отношения. Иными словами, недостаток доверия ограничивает уверенность участников кредитных отношений в благонамеренности друг друга.

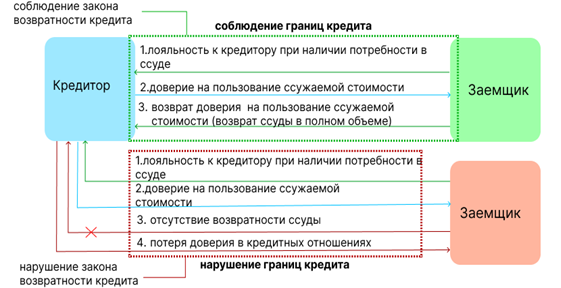

Доверие и границы кредита имеют как количественную, так и качественную (для доверия – морально-нравственную) оценку. Наиболее отчётливо влияние доверия можно увидеть на микроэкономическом уровне границ кредита. С позиции кредитора, влияние выражается в организации процесса принятия решения о выдаче ссуды. Данный процесс включает в себя определение лимита кредитования, рейтинговой оценки заемщика, уровня кредитного риска и формирование профессионального суждения по ссуде, что напрямую связано с формированием статуса доверия к заемщику и направлено на соблюдение основного закона кредита – закона возвратности. С позиции заемщика, проявление доверия к кредитору корректнее будет отождествлять с понятием «лояльность» [12, с. 50-51]. Заемщик формирует свою лояльность к кредитору, базируясь на способности кредитора удовлетворить его потребности в получении и обслуживании ссуды. Для наглядности нами визуализирована связь границ кредита, доверия и закона возвратности кредита на рисунке 2.

Рисунок 2 – Взаимосвязь доверия и границ кредита

Источник: составлено автором

Заемщик, проявляя лояльность к кредитору, заявляет о наличии спроса на ссужаемую стоимость, а кредитор, в свою очередь, вместе с ссудой предоставляет ему определённый уровень доверия на её использование. В случае своевременного возврата ссуды заемщик возвращает и ранее полученное доверие, соблюдая границы кредита. Следовательно, движение ссужаемой стоимости в рамках кредитных отношений позволяет соблюдать закон возвратности кредита, вместе с тем отсутствие возвратности ссуды ссужает границы кредита и нарушает его основной закон, что подрывает доверие кредитора к заемщику.

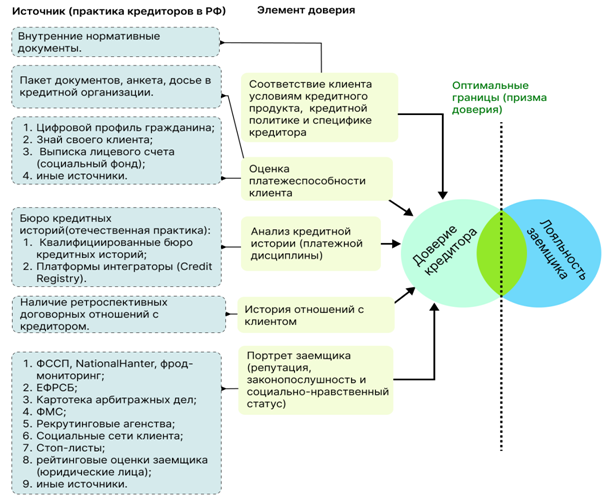

Отождествление доверия с нравственной и вместе с тем с хозяйственной стороной кредитных отношений предает ему объективный характер, который формируется как со стороны кредитора, так и заемщика в процессе формирования кредитных отношений. Не претендуя на исчерпывающий характер, предлагается рассмотреть совокупность показателей, формирующих доверие между кредитором и заемщиком в рамках практики российских кредиторов (рисунок 3).

Рисунок 3 – Границы кредита через призму доверия кредитора

Источник: составлено автором

Отметим, что представленные элементы влияют и на другие аспекты оценки заемщика со стороны кредитора, но вместе с тем они объективизируют и уровень его доверия. В современных условиях одним из элементов формирования портрета заемщика и его риск-профиля является транспарентность и доступность информации о нем, в том числе из внешних источников. Развитие в российской практике таких технологий, как «Единая биометрическая система», «Цифровой профиль гражданина», «Знай своего клиента» и институтов квалифицированных бюро кредитных историй (далее - КБКИ) направлено на формирование транспарентной и доверительной среды между кредитором и заемщиком. Заемщик, предоставляя кредитору согласие на получение данных через данные информационные ресурсы, проявляет лояльность к кредитору. Кредитор же склонен доверять информации, получаемой из официальных и проверенных источников, что позволяет ему минимизировать кредитные и операционные риски, асимметрию информации и эффективно осуществлять мониторинг возвратности ссуды. Формирование доверительной и прозрачной среды способствует оптимальному расширению границ кредита и сокращает риски избыточной кредитной экспансии.

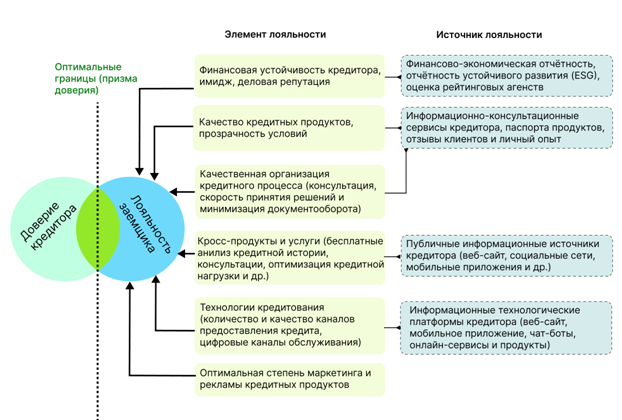

Учитывая, что границы кредита необходимо рассматривать в контексте не только кредитора (здесь справедливо использовать не «границы «кредита», а «границы кредитования»), но и заемщика, рассмотрим элементы, формирующие лояльность клиента к кредитору. Границы через призму лояльности клиента представлены на рисунке 4.

Рисунок 4 – Границы кредита через призму лояльности заемщика

Источник: Составлено автором

Высокий уровень прозрачности деятельности, качество и технологичность сервисов и продуктов кредитора участвуют в формировании лояльности заемщика. Важно отметить, что лояльность заемщиков отражается и на ресурсной базе кредитора, что также определяет масштабы кредитного рынка. Очевидно, что оптимальность границ кредита в условиях формирования доверительной среды базируется на объеме известной о субъектах кредитных отношений информации. В России вопрос открытости и безопасности данных особенно актуален в условиях запуска по инициативе президента России В.В. Путина национального проекта «Экономика данных» [9]. Опыт кредиторов в обмене и хранении информации при взаимодействии с заемщиком может сыграть важную роль в развитии «больших данных» в стране. Поэтому в теории банковского менеджмента существует подход к определению банка «как информационный процессор» [19, с. 2].

Для развития и модернизации доверительной среды и качественного расширения границ кредита отечественного кредитного рынка, на наш взгляд, необходимо:

- развитие институтов информационных посредников;

- сохранение и возрождение региональных банков, которые детально осведомлены о потребностях заемщиков в своих регионах;

- совершенствование государственных информационных систем, развитие открытых API (программный интерфейс приложения), формирование широкой и доступной сети телекоммуникаций в стране;

- увеличение уровня кредитной культуры кредиторов и заемщиков.

В целях реализации вышеуказанных направлений можно выделить следующие инструменты и пути решения:

- развитие институтов рейтинговых агентств для профессиональной и объективной оценки участников кредитного рынка;

- дальнейшее повышение качества работы институтов бюро кредитных историй и интенсификация концепции КБКИ за счёт совершенствования форматов обмена данными с кредиторами и консультационной поддержки заемщиков;

- дифференцированный подход к регулированию кредиторов по масштабу и специфике их деятельности, фондирование небольших и средних банков и расширение их участия в кредитных госпрограммах;

- популяризация рационального отношения к кредиту и благонадёжного поведения за счёт развития науки о кредите.

Заключение

Таким образом, формирование доверительной среды кредитного рынка, определенно, является важным аспектом качественного расширения границ кредита. Анализ категории границ кредита через призму доверия показал многогранность данного вопроса, которая определяется разнообразными подходами авторов к доверию в рамках теории кредита, а также необходимостью принимать во внимание сущность и специфику всех участников кредитных отношений. Определяя границу кредита, кредитор оценивает доверие в количественном и качественном отношениях на основе полученных от заемщика агрегированных данных и внешних информационных посредников. Сознательный заемщик основывается не только на потребности в ссуде, но и на показателях, формирующих уровень лояльности к кредитору. Для соблюдения границ кредита и его основного закона возвратности необходимо подходить комплексно к развитию доверительной среды на кредитном рынке. Комплекс мер должен включать в себя развитие институтов информационного посредничества, внедрение новых технологий обмена данными, введение новшеств в регулятивной сфере и формирование общественной кредитной культуры. Рациональные кредитные отношения, базирующиеся на природе кредита, являются решающим фактором долгосрочного развития экономики страны и благосостояния населения.

Источники:

2. Белоглазова Г.Н. Банковское дело. Организация деятельности коммерческого банка. / Учебник и практикум для академического бакалавриата / под редакцией Г.Н. Белоглазовой, Л.П. Кроливецкой. – 3-е изд., перераб. и доп. - М.: Юрайт, 2008. – 625 c.

3. Бунге Н. Теория кредита: Сочинение [Ксерокопия]. - Киев: Университетская типография, 1852. – 311 c.

4. Бураков Д.В. Классификации теорий кредита в исторической ретроспективе: вопросы доверия, производительности кредита и его воздействия на экономику // Экономика и социум. – 2014. – № 2. – c. 797-803.

5. Бураков Д.В. Управление цикличностью движения кредита. / Монография. - М.: КНОРУС, 2021. – 288 c.

6. Валенцева Н.И. Теоретические и методические основы границ кредитной деятельности коммерческих банков // Банковские услуги. – 2018. – № 2. – c. 2-11.

7. Индекс кредитного оптимизма. Вциом. [Электронный ресурс]. URL: https://wciom.ru/ratings/indeks-kreditnogo-optimizma-doverija (дата обращения: 13.04.2024).

8. Едронова В.Н., Хасянова С.Ю. Анализ кредитоспособности заемщика // Финансы и кредит. – 2001. – № 18. – c. 3-9.

9. Путин объявил о запуске национального проекта «Экономика данных». Интерфакс. [Электронный ресурс]. URL: https://www.interfax.ru/russia/948352 (дата обращения: 12.04.2024).

10. Костерина Т.М., Панова Т.А. Методологические основы анализа кредита границ кредита // Финансы и кредит. – 2015. – № 32. – c. 26-38.

11. Лаврушин О.И. Базовые основы теории кредита и его использование в современной экономике // Journal of Economic Regulation. – 2017. – № 2. – c. 6-15. – doi: 10.17835/2078-5429.2017.8.2.006-015.

12. Лаврушин О.И. О доверии в кредитных отношениях // Деньги и кредит. – 2015. – № 9. – c. 46-51.

13. Лаврушин О.И. Эволюция теории кредита и его использование в современной экономике. / Монография. - М.: КНОРУС, 2016. – 394 c.

14. Ларионова И.В. К вопросу о сущности кредита, его границах и внутренней силе развитии // Финансовые рынки и банки. – 2021. – № 11. – c. 60-62.

15. Монастырская Г.М. Доверие как фактор конкурентоспособности банка // Вестник Оренбургского государственного университета. – 2011. – № 8. – c. 183-186.

16. Ненахова Е.С. Кредитная экспансия коммерческих банков в современной экономике. / Автореферат дис.,.. кандидата экономических наук: 08.00.10. - М., 2012. – 24 c.

17. Синкевич А.И. Оценка доверия банкам республики Беларусь: концептуальный и методический подход // Экономика и банки. – 2023. – № 1. – c. 23-33.

18. Трахтенберг И.А. Денежное обращение и кредит при капитализме. - М: Изд-во Акад. наук СССР, 1962. – 780 c.

19. Трифонов Д.А. Портфельные подходы в банковском менеджменте, их содержание и эволюция // Современные технологии управления. – 2015. – № 5. – c. 52-58.

20. Шаталова Е.П. О некоторых проблемах границ потребительского кредита: анализ на основе теории кредита профессора О.И. Лаврушина // Финансовые рынки и банки. – 2021. – № 11. – c. 93-96.

21. Angels L. Credit expansion and the economy // Applied Economics Letters. – 2015. – № 22. – p. 1-12.

22. Changan Wang Credit Expansion and the Social Trust // Authorea. – 2023. – № 6. – p. 1-20.

23. Yili Chien, Hyungsuk Lee, Hyungsuk Lee Credit Expansion and Markups // Federal Reserve Bank of St. Louis. – 2022. – № 1. – p. 1-12.

24. Schularick М., Taylor A. Credit booms gone bust: monetary policy, leverage cycles and financial crises, 1870–2008 // American Economic Review. – 2009. – № 102. – p. 1029-1061.

Страница обновлена: 27.11.2025 в 13:44:40

Download PDF | Downloads: 36

Development of the trust environment of the credit market in the context of credit limits

Nikolaev K.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 6 (June 2024)

Abstract:

The article is devoted to the problem of studying the trust environment of the credit market in connection with the formation of optimal credit limits between the debtee and the debtor. The analysis of retrospective and modern points of view on a relationship between credit limits and trust is carried out. The author notes the need to consider the totality of quantitative and qualitative aspects in the methodological study of these categories. A description of the relationship between the observance of the credit limits by the debtee and the debtor through the categories of trust and loyalty in the conditions of the law of repayment of the loan is proposed. Taking into account the studied categories and infrastructure of the Russian credit market, the idea of formation of a trust environment is systematized. The connection between the limits of credit and trust with the information transparency of the credit environment and the degree of information asymmetry is emphasized. The concept of bank as an information processor is examined.

The author suggests the ways and measures of rational expansion of credit limits as a result of development of the infrastructure of information mediation, restoration of regional banking, expansion of technological solutions, and changes in approaches to regulation of credit activities, taking into account the scale of the debtee's business and a rational attitude to credit as a tool for intensification of economic development. All this will serve to strengthen the foundations of a trustworthy environment.

Keywords: credit, credit market, trust, loyalty, credit limit

References:

Angels L. (2015). Credit expansion and the economy Applied Economics Letters. (22). 1-12.

Beloglazova G.N. (2008). Bankovskoe delo. Organizatsiya deyatelnosti kommercheskogo banka [Banking business. Organization of the activities of a commercial bank] Moscow: Yurayt. (in Russian).

Bunge N. (1852). Teoriya kredita: Sochinenie [Kserokopiya] [Credit Theory: Essay] Kiev: Universitetskaya tipografiya. (in Russian).

Burakov D.V. (2014). Klassifikatsii teoriy kredita v istoricheskoy retrospektive: voprosy doveriya, proizvoditelnosti kredita i ego vozdeystviya na ekonomiku [Classifications of credit theories in historical retrospect: issues of trust, credit productivity and its impact on the economy]. Economy and society (Ekonomika i socium). (2). 797-803. (in Russian).

Burakov D.V. (2021). Upravlenie tsiklichnostyu dvizheniya kredita [Managing the cyclical flow of credit] Moscow: KNORUS. (in Russian).

Changan Wang (2023). Credit Expansion and the Social Trust Authorea. (6). 1-20.

Edronova V.N., Khasyanova S.Yu. (2001). Analiz kreditosposobnosti zaemshchika [Analysis of the borrower's creditworthiness]. Finance and credit. (18). 3-9. (in Russian).

Kosterina T.M., Panova T.A. (2015). Metodologicheskie osnovy analiza kredita granits kredita [Methodological bases of the credit limit analysis]. Finance and credit. (32). 26-38. (in Russian).

Larionova I.V. (2021). K voprosu o sushchnosti kredita, ego granitsakh i vnutrenney sile razvitii [To the question about the essence of the credit, its boundaries and internal force]. Finansovye rynki i banki. (11). 60-62. (in Russian).

Lavrushin O.I. (2015). O doverii v kreditnyh otnosheniyakh [On the confidence in credit relations]. Money and Credit. (9). 46-51. (in Russian).

Lavrushin O.I. (2016). Evolyutsiya teorii kredita i ego ispolzovanie v sovremennoy ekonomike [The evolution of the theory of credit and its use in the modern economy] Moscow: KNORUS. (in Russian).

Lavrushin O.I. (2017). Bazovye osnovy teorii kredita i ego ispolzovanie v sovremennoy ekonomike [The theory of the credit basis and its use in modern economy]. Journal of economic regulation. 8 (2). 6-15. (in Russian). doi: 10.17835/2078-5429.2017.8.2.006-015.

Monastyrskaya G.M. (2011). Doverie kak faktor konkurentosposobnosti banka [Trust as a factor of the bank's competitiveness]. Vestnik of Orenburg State University. (8). 183-186. (in Russian).

Nenakhova E.S. (2012). Kreditnaya ekspansiya kommercheskikh bankov v sovremennoy ekonomike [Credit expansion of commercial banks in the modern economy] Moscow. (in Russian).

Schularick M., Taylor A. (2009). Credit booms gone bust: monetary policy, leverage cycles and financial crises, 1870–2008 American Economic Review. (102). 1029-1061.

Shatalova E.P. (2021). O nekotoryh problemakh granits potrebitelskogo kredita: analiz na osnove teorii kredita professora O.I. Lavrushina [On some problems of the boundaries of consumer credit: analysis based on the theory of credit of professor O. I. Lavrushin]. Finansovye rynki i banki. (11). 93-96. (in Russian).

Sinkevich A.I. (2023). Otsenka doveriya bankam respubliki Belarus: kontseptualnyy i metodicheskiy podkhod [Assessment of trust in banks of the republic of belarus: conceptual and methodological approach]. Economics and banks. (1). 23-33. (in Russian).

Trakhtenberg I.A. (1962). Denezhnoe obrashchenie i kredit pri kapitalizme [Money circulation and credit under capitalism] Moscow: Izd-vo Akad. nauk SSSR. (in Russian).

Trifonov D.A. (2015). Portfelnye podkhody v bankovskom menedzhmente, ikh soderzhanie i evolyutsiya [A portfolio approach to bank management, content and evolution]. Modern management technologies. (5). 52-58. (in Russian).

Valentseva N.I. (2018). Teoreticheskie i metodicheskie osnovy granits kreditnoy deyatelnosti kommercheskikh bankov [Theoretical and methodical bases of border lending activities of commercial banks]. Banking services. (2). 2-11. (in Russian).

Yili Chien, Hyungsuk Lee, Hyungsuk Lee (2022). Credit Expansion and Markups Federal Reserve Bank of St. Louis. (1). 1-12.