Методология типизации финансовых услуг в контексте защиты прав потребителей

Криворучко С.В.1,2, Достов В.Л.3,4, Шуст П.М.3,4, Ризванова И.А.1,2

1 Финансовый университет при Правительстве Российской Федерации, ,

2 Институт финансовых исследований Финансового факультета ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации», ,

3 Совет Ассоциации участников рынка электронных денег и денежных переводов АЭД, ,

4 Институт финансовых исследований Финансового факультета ФГОБУ ВО «Финансовый университет при Правительстве Российской Федерации», ,

Скачать PDF | Загрузок: 37

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 18, Номер 5 (Май 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67961828

Аннотация:

В статье рассматриваются вопросы, касающиеся разработки методологии типизации финансовых услуг в контексте защиты прав потребителей с учетом синергетического воздействия цифровизации платежных услуг и санкционных ограничений. По итогам анализа формального и функционального определении финансовой услуги выделены ее компоненты. Авторами была разработана методология институциональной и функциональной/продуктовой типизации финансовых услуг в контексте защиты прав потребителей, а также методология типизация технологий и инструментов финансовых услуг в контексте защиты прав потребителей. Материалы данного исследования представляют интерес для ученых, исследователей денежных и платежных отношений, руководителей подразделений Аппарата Правительства РФ, отвечающих за эффективное развитие финансового сектора российской экономики, ответственных работников Банка России, Министерства финансов РФ и Министерства экономического развития РФ, руководителей профильных комитетов Государственной Думы и Совета Федерации РФ

Ключевые слова: финансовая услуга, институциональный подход, функциональный подход,цифровизация финансовых услуг, защита прав потребителей, цифровая экономика

Финансирование:

Статья подготовлена по результатам исследований, выполненных за счет бюджетных средств по государственному заданию Финуниверситету

JEL-классификация: E50 E51 E52 G10 G21

Введение

Актуальность исследования определяется необходимостью совершенствования развития защиты прав потребителей в условиях цифровизации финансовых услуг. В данном случае, первостепенной задачей является разработка методологии типизации финансовых услуг в контексте защиты прав потребителей в условиях цифровизации финансовых услуг для дальнейшего изучения и исследования данного направления в целях совершенствования системы защиты прав потребителей.

Целью работы является разработка методологии типизации финансовых услуг в контексте защиты прав потребителей в условиях цифровизации финансовых услуг. Задачами являются: представление формального и функционального определения «финансовой услуги; разработка методологии институциональной и функциональной/продуктовой типизации финансовых услуг в контексте защиты прав потребителей, а также методологии типизации технологий и инструментов финансовых услуг в контексте защиты прав потребителей. Теоретической основой исследования послужили научные труды отечественных и зарубежных ученых по проблемам развития теории цифровизации финансовых услуг и процессов защиты прав потребителей. Методы проведения исследования ориентированы на использование системного, эволюционного и институционального подходов и опираются на анализ направлений, задач и мероприятий по совершенствованию рынка финансовых услуг в современной экономике России.

Типизация финансовых услуг представляет задачу, значение которой выходит далеко за пределы академического интереса. Наиболее очевидным практическим применением таких типизаций является формулировка регуляторного подхода (в частности – в области защиты прав потребителей и разумеется, базового подхода в целом). Задача выработки критериев таких типизаций является сложной как в силу многомерности финансовых услуг, так и бессмысленности ее рассмотрения вне рамок целеполагания – например в целях оптимизации монетарной политики [1] мы заинтересованы в одних типологиях, в рамках борьбы с отмыванием денег и финансированием терроризма [2] – в других.

С точки зрения защиты прав потребителя мы сформулируем ряд возможных критериев типизации и рассмотрим их значимость с точки зрения компонент защиты прав потребителя. При этом в вопросе защиты прав потребителя, следуя ЦБ РФ, мы выделим три аспекта [3,4].

Первый – финансовая доступность (inclusion), которая определяет право клиента на получение необходимых финансовых услуг.

Второй – право клиента на защиту (protection) в узком смысле, от злоупотреблений организаций, предоставляющих услугу. Здесь мы для компактности не рассматриваем защиту клиента от злонамеренных действий третьей стороны – кибермошенничества, социальной инженерии и тому подобного, однако критерии классификации и их трактовка тут достаточно близки.

Третий – финансовое обучение/грамотность (education/literacy), обеспечивающая право клиента на осознанный выбор и использование финансовой услуги. В данном разделе мы обсудим определение финансовой услуги, приведем основные типизации, вытекающие из сути финансовой услуги, опишем каждую из этих типизаций в трех упомянутых аспектах. Так же мы приведем примеры вспомогательных типизаций, характеризующих широту и сложность проблемы типизации в целом.

Формальное и функциональное определение финансовой услуги

Наиболее функциональное определение данного понятия в российском праве дано в п. 2 ст. 4 Федерального закона от 26.07.2006 N 135-ФЗ "О защите конкуренции" (ред. от 10.07.2023 г.) «Финансовая услуга - банковская услуга, страховая услуга, услуга на рынке ценных бумаг, услуга по договору лизинга, а также услуга, оказываемая финансовой организацией и связанная с привлечением и (или) размещением денежных средств юридических и физических лиц» [5]. При этом под финансовой организацией понимается хозяйствующий субъект, оказывающий финансовые услуги, - кредитная организация, профессиональный участник рынка ценных бумаг, организатор торговли, клиринговая организация, микрофинансовая организация, кредитный потребительский кооператив, страховая организация, страховой брокер, общество взаимного страхования, негосударственный пенсионный фонд, управляющая компания инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов, специализированный депозитарий инвестиционных фондов, паевых инвестиционных фондов, негосударственных пенсионных фондов, ломбард (финансовая организация, поднадзорная ЦБ РФ), лизинговая компания (иная финансовая организация, финансовая организация, не поднадзорная ЦБ РФ) (п. 6 ст. 4 Закона о защите конкуренции). Будучи определенным законом, на практике данный термин часто трактуется расширительно или, наоборот, более узко [6]. Например, в понятие финансовой услуги могут включаться услуги консультирования по вопросам, связанным с финансовой деятельностью физических и юридических лиц. Очевидно, что ряд субъектов, с точки зрения потребителя очевидным образом предоставляющих финансовые услуги, как-то операторы мобильной связи, агрегаторы, небанковские платежные агенты и прочие с трудом подпадают под это определение.

С точки зрения регуляторного подхода данное определение заметно ориентируется на институциональное построение регулирования финансовых услуг в Российской Федерации, обсуждаемое ниже. В свете стремительного развития технологий финансовых услуг и выхода на рынок соответствующих типов игроков применимость закрытого списка субъектов оказания услуги, используемая в этом подходе, оказывается ограниченной. Платежная экосистема становится все более сложной и многосвязной, в ней появляются разнообразные посредники, агрегаторы, поставщики информационных услуг и другие игроки [7,8]. Более того, ряд продуктов и услуг оказывается взаимосвязанными, например выдача кредита микрофинансовой организацией на банковскую карту. Ряд услуг, воспринимаемых пользователем как финансовые, вообще выводятся за рамки традиционного финансового сегмента, как, например BNPL-кредитование, которое ряд авторов определяет как нерегулируемое вообще [9] (хотя было бы правильно говорить о правоотношениях в рамках общего права).

В рамках международного опыта издавна более широко используется функциональный и микрофункциональный (микропруденциальный) подход [10,11], в рамках которого субъектность поставщика финансовой услуги вторична по отношению к ее содержанию. Разумеется, как описано в ранних работах, финансовая услуга не является самоцелью, а средством. Например, в работах Демиргук-Кунт А. с соавторами [12-14] описывается обоснование необходимости поставить финансовые системы в центр процесса развития экономики и в целом, и в сегменте обслуживания социально-незащищенных категорий граждан, поскольку инклюзивные и хорошо функционирующие финансовые системы имеют решающее значение для более продуктивного и рационального направления ресурсов и обеспечения того, чтобы риск принимали на себя те, кто обладает наибольшими возможностями для управления им. Это приводит к бессмысленности формальных институциональных ограничений для эффективно работающих продуктов с пропорционально-низкими уровнями риска.

Наконец, ряд позиций в определении 135-ФЗ неактуален для предмета исследования, сводящегося исключительно к розничным услугам для физических лиц. Поэтому в качестве основы мы рассмотрим банковские услуги, включая случаи, когда функционально эти услуги оказываются небанковскими организациями.

Во всех этих определениях мы можем выделить три компоненты финансовой услуги:

1) организацию, предоставляющую услугу,

2) продукт, составляющий содержание этой услуги,

3) технологию предоставления.

Разумеется, не менее важна типизация субъекта, которому оказывается данная услуга, например в контексте социально-незащищенных слоев общества [15], но данная тема выходит за рамки настоящего исследования.

Методология институциональной типизации финансовых услуг в контексте защиты прав потребителей

В изучении равно как функционировании и регулировании финансового рынка есть два подхода, институциональный и функциональный.

В институциональном подходе регулятор выделяет определенные категории организаций, наделяя их некоторым набором функций. Соответствующие критерии ложатся в основу данной типизации. Такой поход характерен для стран с германской системой права [1].

В функциональном подходе регулятор регулирует выполнение определенных функций по отдельности, позволяя институту собирать из них конструктор. Такой подход характерен, в значительной мере для ЕС и стран с англосаксонской системой права.

С точки зрения традиционного регулятора, особенно действующего в рамках германского (континентального) права крайне существенным является трактовка субъекта, осуществляющего услугу. Более того, с учетом сложности современной платежной экосистемы субъектов может быть несколько -- например эмитент карты, платежная система, эквайер, платежный агрегатор образуют платежную цепочку, с точки зрения клиента абсолютно незаметную. При этом в восприятии клиента трактовка субъекта (тов) как правило является несущественной (с точки зрения платежей) или средне существенной с (точки зрения сохранности средств для платежных (квази)счетов, депозитов и инвестиционных продуктов. Развитие финансовой экосистемы неизбежно приводит к размытию и усложнению институциональной модели. Мы обсудили это выше при определении финансовых услуг в целом, применительно к финансовой доступности существует ряд специализированных работ, например [16, 17] где подробно обсуждает пропорциональное соотношение между институциональным и функциональным подходом. При этом академические авторы из около регуляторной среды несколько тяготеют к институциональным моделям, в то время как практики, при развитии новых технологий однозначно склонны к функциональной. В целях нашей типизации мы дадим список операторов финансовых услуг, который, может быть, в дальнейшем сокращен или дополнен.

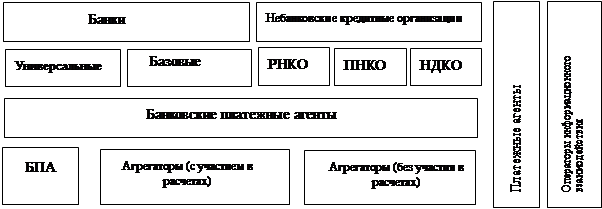

Россия исторически очень жестко придерживается институционального регулирования, хотя в последнее время обозначены намерения [18] по повышению роли регулирования функционального (агрегаторы, небанковские поставщики платежных услуг и так далее). Чтобы продемонстрировать последствия такого подхода, приведем диаграмму институализированных поставщиков платежных услуг на 2024 год на рисунке 1.

Рисунок 1 - Институализированные поставщики платежных услуг на 2024 год (РНКО – расчетная небанковская кредитная организация, ПНКО - платежная небанковская кредитная организация, НДКО - небанковская депозитно-кредитная организация, БПА – банковские платежные агенты)

Источник: Стратегия развития национальной платежной системы на 2021 – 2023 годы [18].

Мы видим громоздкость этой схемы и, более того, ЦБ РФ планирует, как упоминалось выше, добавить к ней еще три типа небанковских поставщиков платежных услуг. Как следствие, типизация, полностью построенная на институциональном принципе громоздка и неэффективна.

Методология функциональной/продуктовой типизации финансовых услуг в контексте защиты прав потребителей

Для целей данного исследования мы определим финансовый продукт как результат деятельности банка или иной организации, частной или государственной, направленный на удовлетворение потребностей клиентов и выполнения регуляторных требований, доступный на финансовом клиентском рынке. Исторически также определялось понятие финансовой (банковской) услуги, как операции по обслуживанию клиента, но для большинства целей это разделение на данный момент не является принципиальным в силу предоставления большинства продуктов в нематериальном виде, а в виде некоторой операции (взаимодействия) с клиентом. Также ряд традиционно банковских операций (оплата товаров и услуг, например), может осуществляться небанковской организацией. Более широкое определение финансового продукта и услуги включает также традиционно небанковские услуги, например услуги страхования или доступа к рынку ценных бумаг. В свою очередь, с точки зрения клиента, на данный момент целый ряд таких услуг предоставляется через (квази)банковские интерфейсы (например, брокерские разделы приложений онлайн банкинга) и психологически воспринимается как банковские. Отвлекаясь в данном исследований от регуляторных различий, мы можем предложить следующий каталог массовых финансовых продуктов на базовом уровне.

1. Инфраструктурные

1) Универсальный (платежный) счет и его аналоги (функция хранение денег и базового фондирования)

2) Депозита и его аналоги (функция получения дохода)

3) Кредит в различный формах (функция повышения ликвидности)

2. Базовые

1) Пополнение счетов

2) Перевод средств между счетами

3) Оплата товаров и услуг (технически сходно с 2b, но функционально воспринимается клиентом как принципиально отличное)

4) Внесение и выдача наличных

3. Инвестиционные.

4. Страховые

5. Информационные.

Необходимо отметить, что одна и та же функция может обеспечивать банками, небанковскими операторами и нефинансовыми институтами. Некоторые примеры приведены в таблице 2.

Таблица 2 -Примеры массовых финансовых продуктов на базовом уровне [2]

|

|

Традиционная модель

|

Альтернативные модели со схожим

функционалом [3]

|

|

Инфраструктурные

услуги

|

|

|

|

Универсального

(платежного) счета (функция хранение денег и базового фондирования)

|

Кредитные

организации

|

Открытие

кошелька (ЭСП [4])

оператором электронных денег, открытие квазисчетов операторами сотовой связи,

квазиденежные счета [5]

|

|

Открытие

депозита (функция получения дохода)

|

Кредитные

организации

|

Нефинансовые

кредитные операторы

|

|

Выдача

кредита (счета)(функция повышения ликвидности)

|

Кредитные

организации

|

Операторы

BNPL,

микрофинансовые

организации

|

|

Базовые

операции

|

|

|

|

Пополнение

счетов

|

Кредитные

организации [6]

|

Агентские

сети (включая основанные на платежных терминалах), платежные агрегаторы

|

|

Перевод

средств между счетами

|

Кредитные

организации

|

Агентские

сети, (включая основанные на платежных терминалах), платежные агрегаторы,

ОСС, Почта России

|

|

Переводы

без открытия счета

|

Кредитные

организации

|

Небанковские

системы денежных переводов, специальные лицензии (Почта)

|

|

Оплата

товаров и услуг

|

Кредитные

организации

|

Агентские

сети, операторы сотовой связи, платежные агрегаторы и иные агрегаторы,

институты со специальным статусом

|

|

Внесение

и выдача наличных

|

Кредитные

организации

|

Агентские

сети (включая ритейл), независимые сети терминалов.

|

|

Инвестиционные

продукты

|

Брокеры

и иные участники рынка ценных бумаг

|

Кооперативы,

ПИФы

|

|

Информационные

функции

|

Не

определено

|

Не

определено

|

Методология типизация технологий и инструментов финансовых услуг в контексте защиты прав потребителей

Под технологией мы будем понимать любые человеческие, аппаратные и программные ресурсы доставки продукта клиенту. В зарубежной литературе для этой цели используется понятие инструмента [19]. Большинство авторов рассматривают современные цифровые технологии как один из ключевых инструментов достижения защиты прав потребителя при обеспечении финансовой доступности. Существует, например, статистический анализ экспертных оценок [20], анализирующий как новые технологии обеспечивают адаптивность, низкую себестоимость инструмента, безопасность, удобство для пользователя, низкие комиссии, быстрое и предсказуемое время совершения операции, доступность отчетов по операциям, простое принятие решение для совершения необходимых действий, интероперабельность между различными банками и общая юзабилити. Очевидно, позитивную роль играют все факторы, но наиболее значимыми являются удобство, низкие комиссии, высокая и предсказуемая скорость операций, интероперабельность между различными банками (то есть возможность клиента одного банка взаимодействовать с клиентами другого банка и/или его сервисами) и юзабилити [7]. Также показано, что для достижения результата желательно обеспечить совокупность всех описанных параметров, хотя и доли в успехе у них могут варьироваться. Типичный список массовых инструментов выглядит так [21]:

1) электронные деньги;

2) мобильные деньги;

3) интернет (он-лайн) банкинг;

4) дебетовые карты;

5) кредитные карты;

6) терминалы розничных точек;

7) агентские сети.

Мы сразу оговоримся что, несмотря на долгую историю всех этих инструментов, формальные определения для многих из них существенно расходятся в разных источниках и географиях. Например, определение электронных денег может варьироваться от, практически любой технологии, использующей цифровое хранение стоимости для платежей и чем-либо отличающейся от модели традиционных банковских счетов, включая предоплаченные карты, электронные кошельки, криптовалюты до узких определений, принятых, например в Российской Федерации или Республике Беларуси. Тем не менее, поскольку эта классификация является распространенной в мировой литературе, то мы будем на нее активно опираться.

Электронные деньги

В одном из первых определений электронные деньги (e-money) в широком смысле описывались как электронный накопитель денежной стоимости на техническом устройстве (пользовательском или централизованном сервере), которое может широко использоваться для осуществления платежей в пользу организаций, не являющихся эмитентом электронных денег. Устройство действует как предоплаченный инструмент на предъявителя, который не обязательно предполагает наличие банковских счетов в операциях [22].

При этом электронные деньги в зарубежной литературе рассматриваются в гораздо более широком контексте, чем в России [23].

В Европейской директиве по электронным деньгам [24] электронные деньги означают «электронно, в том числе магнитно, хранимую денежную стоимость, представленную требованием к эмитенту, которая выдается при получении средств с целью совершения платежных операций, как определено в пункте 5 статьи 4 Директивы 2007/64/EC, и которая принимается физическим или юридическим лицом, отличным от эмитента электронных денег». В настоящее время это определение снабжено множеством оговорок, тем не менее отражает функциональную суть и основные преимущества инструмента благодаря потенциалу для обеспечения широкого спектра положительных эффектов, таких как комфорт и конфиденциальность, снижение связанных расходов, потенциальные новые бизнесы, а также распространение финансовой деятельности в он-лайн (Woda, 2006) [25]. В России электронные деньги определены в Федеральном законе от 27.06.2011 г. № 161-ФЗ «О национальной платежной системе» гораздо более узко и, по сути, являются квази-счетами (электронными средствами платежа, кошельками) в кредитных организация с упрощенным режимом регулирования [8]. Основным отличием российских электронных денег от банковского счета является возможность удаленного открытия кошельков. Суммируя, электронными деньгами мы будем называть совокупность продуктов, близких по функционалу к базовому (платежному) банковскому счету, без функции кредитования и депозитов, использующих цифровые технологии и подпадающие под упрощенный регуляторный режим.

Мобильные деньги

Определение мобильных денег варьируется от чрезвычайно широкого «сервиса, в котором мобильный телефон используется для предоставления финансовых услуг» [26] до крайне ограниченного круга платежей по механизму Premium SMS. Опять-таки, в силу отсутствия надежного единого определения, мы будем понимать под мобильными деньгами финансовые сервисы, тесно привязанные к деятельности операторов мобильных сетей (ОМС) и сотовым телефонам, исключая из них предоставление на мобильных телефонах (смартфонах) услуг онлайн банкинга и прочих описанных в приведенной классификации услуг. При этом фондирование по данному инструменту производится самим оператором. Мобильные деньги исторически рассматривались как основной цифровой канал для обеспечения финансовой доступности, во многом благодаря успеху проекта M-PESA в Кении [27] но, по мере проникновения смартфонов и традиционных банковских сервисов роль ОМС в финансовом сегменте начала падать.

Интернет-банкинг

Интернет-банкинг (включая веб-интерфейс и он-лайн банкинг в приложениях) в различных воплощениях давно стал неотъемлемым реквизитом развитых стран. Ряд исследователей предполагал, что, в своем развитии традиционный он-лайн банкинг станет монопольным методом удовлетворения потребностей различных социальных групп, вытеснив другие инструменты. Эта точка основывалась на сосредоточении в банках большого объема разнообразных активов, наличии свободных средств для финансирования и, в последние годы, аппетита к цифровизации. Тем не менее, этого не случилось по причине определенной инертности банков, дорогой инфраструктуры и регуляторных рисков. Тем не менее, банки, как по собственной инициативе, так и под давлением регулятора, дают весьма развитые продукты и инструменты для расширения финансовой доступности.

Банкоматы

Банкоматы являются традиционным инструментом оказания финансовых услуг. Исторически они выполняли функцию выдачи наличных по кредитным картам, в настоящее время современный банкомат представляет собой офис самообслуживания, в котором клиент может выполнить практически все функции, доступные в отделении банка. Последние модели, включающие системы видеосвязи с банком, сканнеры, принтеры и диспенсеры для документов по сути дела реализуют полный цикл обслуживания клиента от открытия счета до использования совокупности всех банковских продуктов. Отметим также более дешевое решение в виде киосков финансового самообслуживания (терминалов), которые в силу сокращенного функционала гораздо проще в изготовлении и дешевле.

Дебетовые карты

Дебетовые карты являются традиционным банковским инструментом, но в последние годы их выпуск во многих странах разрешается небанковским организациям [28]. В ряде исследований показано, что простой перевод выплаты пособий на дебетовые карты приводит к росту накоплений для бедных слоев общества [29]. Отметим, что технология допускает ряд модификаций, например ограничение по назначению платежа, что, наряду с поощрением накоплений, позволяет контролировать расходы. Отметим, что дебетовый карты часто выполняют роль прокси-инструмента, например при выдаче кредитов микрофинансовыми организациями.

Кредитные карты

Кредитные карты также являются традиционным банковским инструментом и, вероятно, наименее подверженным историческому развитию и адаптации. Их доступность для ряда категорий населения ограничена вследствие отсутствия кредитной истории и/или надежных источников дохода. Тем не менее, в настоящее время наметился определенное развитие этого механизма, включая выпуск карт нефинансовыми организациями [30].

Терминалы розничных точек продаж (PoS)

Терминалы розничных точек продажи, и розничные торговые точки в целом, в последние годы превращаются в точки оказания финансовых услуг. Это и выдача наличных, и оплата услуг третьих сторон по агентской модели, и мгновенное кредитование, по модели BNPL или иной. Основным преимуществом точек продажи является их распространённость. Де факто, в большинстве таких случаев в том или ином виде присутствует формальная агентская схема.

Агентские сети

Агентские сети стали одним из первых инструментов достижения финансовой доступности, задолго до появления цифровых инструментов финансовой доступности. Их возможности стали предметом множества исследований [31], продемонстрировавших быстроту разворачивания, многофункциональность, адаптивность, относительно низкую стоимость внедрения и быструю адаптацию к новым функциям и технологиям. Примером может быть быстрое разворачивание агентских сетей платежных терминалов в России и ближайшем зарубежье, агентская компонента M-PESA, сети приема платежей на базе ритейла в развитых странах и так далее. Агентские сети до сих пор сохраняют актуальность в большинстве развитых и развивающихся стран.

Заключение

Исходя из вышеизложенного, финансовую услугу необходимо рассматривать как совокупность следующих компонент:

- организация, предоставляющую услугу;

- продукт, составляющий содержание этой услуги;

- технологии предоставления.

В рамках исследования сформулирована методология институциональной, функциональной/продуктовой типизации финансовых услуг в контексте защиты прав потребителей, а также предложена методология типизация технологий и инструментов финансовых услуг в контексте защиты прав потребителей, также проанализированы ее значимость с точки зрения компонент защиты прав потребителей.

При этом в защите прав потребителя было выделено три аспекта:

- финансовая доступность, которая определяет право клиента на получение необходимых финансовых услуг;

- право клиента на защиту, в узком смысле, от злоупотреблений организаций, предоставляющих услугу;

- финансовое обучение/грамотность, обеспечивающая право клиента на осознанный выбор и использование финансовой услуги.

[1] Что для самой Германии на данный момент уже не совсем верно в силу подчиненности общему регулированию ЕС.

[2] Здесь мы ограничиваемся кодифицированными продуктами, оставляя в стороне различные инвестиции в распределенных финансах и другие неформальные предложения.

[4] 161-ФЗ ограничивает открытие кошельков кредитными организациями. Тем не менее в мировой практике открытие кошельков допускается для широкого круга небанковских операторов. Также в Российской Федерации в 2024 году в Государственную Думу будет внесен проект закона об небанковских поставщиках платежных услуг.

[5] Этим мы, в отсутствие единого термина, обозначаем различные бонусные программы с широким функционалом и отличным от фиатной валюты номиналом.

[6] Здесь и далее функционал может осуществляться кредитными организациями как самостоятельно (close-loop), так и в составе платежных систем.

[7] Пригодность использования или юзабилити (англ. «usability» – возможность использования, полезность) – это «свойство системы, продукции или услуги, при наличии которого установленный пользователь может применить продукцию в определенных условиях использования для достижения установленных целей с необходимой результативностью, эффективностью и удовлетворенностью» (ГОСТ Р ИСО 9241-210–2012 Эргономика взаимодействия человек-система).

Источники:

2. Anti-Money Laundering/Combating the Financing of Terrorism. Imf. [Электронный ресурс]. URL: https://www.imf.org/external/np/leg/amlcft/eng/aml1.htm. (дата обращения: 05.03.2024).

3. Защита прав потребителей финансовых услуг. Банк России. [Электронный ресурс]. URL: https://cbr.ru/protection_rights/ (дата обращения: 05.03.2024).

4. Служба по защите прав потребителей и обеспечению доступности финансовых услуг. Банк России. [Электронный ресурс]. URL: https://cbr.ru/about_br/bankstructute/szpp/ (дата обращения: 05.03.2024).

5. Федеральный закон от 26.07.2006 # 135-ФЗ (ред. от 29.12.2022) «О защите конкуренции». СПС Консультант Плюс. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_61763/ (дата обращения: 12.06.2023).

6. Тужилова-Орданская Е.В. Понятие финансовой услуги // Правовое государство: теория и практика. – 2014. – № 1 (35). – c. 149–152.

7. Достов В.Л. Финансовый рынок как фактор экономического роста. - С.-П.: Санкт-Петербургского государственного экономического университета, 2019. – 212 c.

8. Криворучко С.В., Лопатин В.А., Достов В.Л. Современные платежные системы и технологии. - М.: Кнорус, 2022. – 248 c.

9. Benedict, Guttman-Kenney Buy now, pay later (BNPL),..on your credit card / Guttman-Kenney Benedict, Firth Chris, Gathergood John // 2022. – Pp. 1-26

10. Warren P., Hogan Warren P., Sharpe Ian G. Hogan Prudential Regulation of the Financial System: A Functional Approach // Agenda. – 1997. – № 1. – p. 15-28.

11. Steven L. Schwarcz The Functional Regulation of Finance. Harvard Law School. [Электронный ресурс]. URL: https://corpgov.law.harvard.edu/ (дата обращения: 05.04.2024).

12. Demirguc-Kunt, A. Finance for all? Рolicies and pitfalls in expanding access / A. Demirguc-Kunt, P. Honohan, T. Beck // World Bank. – 2008

13. Demirguc-Kunt, A., & Klapper. (2012). Measuring financial inclusion: The Global Findex Database. Policy Research Working Paper No. 6025, Washington DC: World Bank

14. Demirguc-Kunt, A., Klapper, L., & Singer, D. (2017). Financial inclusion and inclusive growth: A review of recent empirical evidence. Policy Research Working Paper No. 8040, Washington DC: World Bank идругиепубликации

15. Christian Henrik Vulnerability and vulnerable groups from an intersectionality perspective / Henrik Christian, Kuran Alexander at al // International Journal of Disaster Risk Reduction. – 2020.

16. Payment System Regulation for Improving Financial Inclusion. [Электронный ресурс]. URL: http://www.cgdev.org/content/publications/payment-system-regulation-improving-financial-inclusion (дата обращения: 05.03.2024).

17. Overview of Financial Inclusion, Regulation, and Education. [Электронный ресурс]. URL: http://www.adb.org/sites/default/files/publication/190672/adbi-wp591.pdf (дата обращения: 05.03.2024).

18. Стратегия развития национальной платежной системы на 2021–2023 годы. Банк России. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/120210/strategy_nps_2021-2023.pdf (дата обращения: 13.04.2024).

19. RevistaFinanzas y Política Económica. [Электронный ресурс]. URL: http://www.scielo.org.co/scielo.php?pid=S2248-60462022000100017&script (дата обращения: 05.04.2024).

20. Durai T., Stella G. Digital finance and its impact on financial inclusion. [Электронный ресурс]. URL: https://www.researchgate.net/profile/Tabitha-Durai-2/publication/330933079_DIGITAL (дата обращения: 04.04.2024).

21. Peterson K. Ozili, 2022, Digital financial inclusion. [Электронный ресурс]. URL: https://www.researchgate.net/publication/358221520_Digital_Financial_Inclusion (дата обращения: 02.02.2024).

22. Electronic Money. [Электронный ресурс]. URL: https://www.ecb.europa.eu/stats/money_credit_banking/electronic_money/html/index.en.html (дата обращения: 02.02.2024).

23. Достов В.Л., Кузнецов В.А., Шуст П.М. Электронные деньги как инструмент оптимизации платежного оборота // Деньги и кредит. – 2013. – № 12. – c. 7–13.

24. Directive 2009/110/EC of the European Parliament and of the Council. [Электронный ресурс]. URL: https://eur-lex.europa.eu/legal-content/EN/TXT/HTML/? (дата обращения: 02.02.2024).

25. Analysis of the Use of Electronic Money in Efforts to Support the Less Cash Society. [Электронный ресурс]. URL: https://www.researchgate.net/publication/303478948_Analysis_of_the_Use_of_Electronic_Money_ (дата обращения: 02.02.2024).

26. ОпределениеАссоциации GSM, Mobile Money for Unbanked. [Электронный ресурс]. URL: https://www.gsma.com/mobilefordevelopment/wp-content/uploads/2012/06/mobilemoneydefinitionsnomarks56.pdf (дата обращения: 03.02.2024).

27. What is M-PESA?. Vodafone. [Электронный ресурс]. URL: https://www.vodafone.com/about-vodafone/what-we-do/consumer-products-and-services/m-pes (дата обращения: 22.03.2024).

28. Достов В.Л. Предоплаченные карты: дилеммы регулирования и особенности функционала // Расчеты и операционная работа в коммерческом банке. – 2013. – № 5.

29. Bachas Pierre, Gertler Paul, Higgins Sean, Seira Enrique How Debit Cards Enable the Poor to Save More // The Journal of Finance. – 2021. – № 4.

30. Azevedo Viviane, Garone Lucas Figal, Maffioli Alessandro, Olarte Liliana Credit cards issued by non-financial companies: An alternative tool for financial inclusion and economic development? // Journal of Development Effectiveness. – 2019. – doi: 10.1080/19439342.2021.1874481.

31. Cash-in / cash-out for rural agent networks, CGAP. [Электронный ресурс]. URL: https://www.afi-global.org/publications/regional-policy-framework-to-strengthen-agent-networks-for-digital-financial-services-dfs/and other (дата обращения: 05.04.2024).

Страница обновлена: 12.01.2026 в 03:38:31

Download PDF | Downloads: 37

Methodology of typification of financial services in the context of consumer rights protection

Krivoruchko S.V., Dostov V.L., Shust P.M., Rizvanova I.A.Journal paper

Creative Economy

Volume 18, Number 5 (May 2024)

Abstract:

The article discusses issues related to the development of a methodology for typification of financial services in the context of consumer rights protection, taking into account the synergistic effects of digitization of payment services and sanctions restrictions. Based on the results of the analysis of the formal and functional definition of a financial service, its components are highlighted. The authors have developed a methodology of institutional and functional product typification of financial services in the context of consumer protection, as well as a methodology of typification of technologies and tools of financial services in the context of consumer rights protection. The materials of this study are of interest to scientists, researchers of monetary and payment relations, heads of departments of the Government of the Russian Federation responsible for the effective development of the financial sector of the Russian economy, executive officials of the Bank of Russia, the Ministry of Finance of the Russian Federation and the Ministry of Economic Development of the Russian Federation, heads of relevant committees of the State Duma and the Federation Council of the Russian Federation.

Keywords: financial services, institutional approach, functional approach, financial services digitalization, consumer protection, digital economy

Funding:

JEL-classification: E50 E51 E52 G10 G21

References:

Analysis of the Use of Electronic Money in Efforts to Support the Less Cash Society. Retrieved February 02, 2024, from https://www.researchgate.net/publication/303478948_Analysis_of_the_Use_of_Electronic_Money_

Anti-Money Laundering/Combating the Financing of TerrorismImf. Retrieved March 05, 2024, from https://www.imf.org/external/np/leg/amlcft/eng/aml1.htm.

Azevedo Viviane, Garone Lucas Figal, Maffioli Alessandro, Olarte Liliana (2019). Credit cards issued by non-financial companies: An alternative tool for financial inclusion and economic development? Journal of Development Effectiveness. doi: 10.1080/19439342.2021.1874481.

Bachas Pierre, Gertler Paul, Higgins Sean, Seira Enrique (2021). How Debit Cards Enable the Poor to Save More The Journal of Finance. (4).

Cash-in / cash-out for rural agent networks, CGAP. Retrieved April 05, 2024, from https://www.afi-global.org/publications/regional-policy-framework-to-strengthen-agent-networks-for-digital-financial-services-dfs/and other

Christian Henrik (2020). Vulnerability and vulnerable groups from an intersectionality perspective / Henrik Christian, Kuran Alexander at al International Journal of Disaster Risk Reduction. 50

Directive 2009/110/EC of the European Parliament and of the Council. Retrieved February 02, 2024, from https://eur-lex.europa.eu/legal-content/EN/TXT/HTML/?

Dostov V.L. (2013). Predoplachennye karty: dilemmy regulirovaniya i osobennosti funktsionala [Prepaid cards: Regulatory dilemmas and functional features]. Raschety i operatsionnaya rabota v kommercheskom banke. (5). (in Russian).

Dostov V.L. (2019). Finansovyy rynok kak faktor ekonomicheskogo rosta [The financial market as a factor of economic growth] (in Russian).

Dostov V.L., Kuznetsov V.A., Shust P.M. (2013). Elektronnye dengi kak instrument optimizatsii platezhnogo oborota [Electronic money as a tool of the optimization of payments turnover]. Money and Credit. (12). 7–13. (in Russian).

Durai T., Stella G. Digital finance and its impact on financial inclusion. Retrieved April 04, 2024, from https://www.researchgate.net/profile/Tabitha-Durai-2/publication/330933079_DIGITAL

Electronic Money. Retrieved February 02, 2024, from https://www.ecb.europa.eu/stats/money_credit_banking/electronic_money/html/index.en.html

Krivoruchko S.V., Lopatin V.A., Dostov V.L. (2022). Sovremennye platezhnye sistemy i tekhnologii [Modern payment systems and technologies] (in Russian).

Overview of Financial Inclusion, Regulation, and Education. Retrieved March 05, 2024, from http://www.adb.org/sites/default/files/publication/190672/adbi-wp591.pdf

Payment System Regulation for Improving Financial Inclusion. Retrieved March 05, 2024, from http://www.cgdev.org/content/publications/payment-system-regulation-improving-financial-inclusion

Peterson K. Ozili, 2022, Digital financial inclusion. Retrieved February 02, 2024, from https://www.researchgate.net/publication/358221520_Digital_Financial_Inclusion

RevistaFinanzas y Política Económica. Retrieved April 05, 2024, from http://www.scielo.org.co/scielo.php?pid=S2248-60462022000100017&script

Steven L. Schwarcz The Functional Regulation of FinanceHarvard Law School. Retrieved April 05, 2024, from https://corpgov.law.harvard.edu/

Tarasov V.I. (2000). Problemy sovremennyh deneg i monetarnaya politika [Problems of modern money and monetary policy]. Belorusskiy ekonomicheskiy zhurnal. (3). 4–11. (in Russian).

Tuzhilova-Ordanskaya E.V. (2014). Ponyatie finansovoy uslugi [The concept of financial services]. Pravovoe gosudarstvo: teoriya i praktika. (1 (35)). 149–152. (in Russian).

Warren P., Hogan Warren P., Sharpe Ian G. (1997). Hogan Prudential Regulation of the Financial System: A Functional Approach Agenda. (1). 15-28.

What is M-PESA?Vodafone. Retrieved March 22, 2024, from https://www.vodafone.com/about-vodafone/what-we-do/consumer-products-and-services/m-pes