Система поддержки принятия инвестиционных решений в хедж-фонде на основе логико-лингвистического моделирования и цифрового двойника

Воронова Н.С.1![]() , Яковлева Е.А.2

, Яковлева Е.А.2![]() , Шарич Э.Э.1

, Шарич Э.Э.1![]() , Яковлева Д.Д.1

, Яковлева Д.Д.1![]()

1 Санкт-Петербургский государственный университет, Россия, Санкт-Петербург

2 Санкт-Петербургский государственный экономический университет, ,

Скачать PDF | Загрузок: 45

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 1 (Январь-март 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=52456683

Аннотация:

В статье представлено методическое обеспечение в виде разработанного алгоритма принятия решений для формализации системы поддержки принятия решений на основе логико-лингвистического моделирования знаний и ситуационного подхода к управлению. Методическое обеспечение адаптировано для принятия инвестиционных решений в хедж-фондах с учетом параметров и ограничений специфики финансового рынка с применением кросс-секторального и кросс-функционального риск-менеджмента. Алгоритм создан на основе цифрового двойника хедж-фонда посредством выбора и оцифровки основных параметров и индикаторов для решения проблемных ситуаций в управлении инвестициями для хедж-фондов и других участников финансового рынка. Разработанные рекомендации в виде альтернативного сетевого графика были апробированы в процессе принятия инвестиционных решений хедж-фонда с уточненной характеристикой информационных потоков между элементарными объектами системы, описанием взаимодействия элементарных объектов в цифровом двойнике и представлением фреймовом представлении знаний для принятия решений для принятия решений.

Ключевые слова: финансовые рынки, когнитивное моделирование, логико-лингвистическое моделирование, система поддержки принятия решений, цифровой двойник

JEL-классификация: O31, O33, G11, G13, G17

Введение

В современных условиях управление инвестициями в хедж-фонде характеризуется активным воздействием современных технологий на процедуру агрегации, отбора и обработки информационных потоков о движении капитала на финансовых рынках за счет таких технологий, как искусственный интеллект, машинное обучение, блокчейн, обработка больших данных. Это обуславливает необходимость разработки и адаптации методического обеспечения для системы управления объектами финансового рынка. Исследование основано на работах зарубежных и отечественных ученых, занимающихся теориями стратегического управления, принятия решений, теорией инвестиций, теорией систем и системного анализа, ситуационного и адаптивного управления – научные труды Р.Л. Акоффа, И.Ансофа, Болотовой Л.С., Волковой В.Н., Клейнера Г.Б., Кукора Б.Л., Клименкова Г.В., Поспелова Д.А., Г. Марковица, У. Шарпа, Ю. Фама, К. Френча, Халина В.Г., Черновой Г.В. [1, 2].

Информационной базой исследования служат данные статистических бюро, мировых рейтинговых и аналитических агентств, доклады РАН. Примененные методы исследования – это логика, диалектика, теория систем и системный анализ, семиотика и, в частности, логико-лингвистическое моделирование, положения теории ситуационного управления и адаптивного подхода к управлению, теории искусственного интеллекта.

Цель исследования – формализация системы поддержки принятия инвестиционных решений хедж-фонда на основе технологий логико-лингвистического моделирования.

В контексте гипотезы исследования необходимо обосновать применение логико-лингвистического моделирования в виде фреймового представления знаний о принятии финансовых решений в рамках системного, ситуационного подхода для формализации системы поддержки принятия инвестиционных решений хедж-фонда, что должно обуславливать характеристики оцифрованных параметров и свойств, агрегируемых создаваемым цифровым двойником.

Новизной и отличием от работ других авторов является интеллектуальная обработка свойств и параметров объекта управления на основе цифрового двойника хедж-фонда.

1. Методическое обеспечение системы поддержки принятия инвестиционных решений

Для придания системе поддержки принятия решений (СППР) формализованного вида, то есть представление ее в виде информационной и цифровой модели процесса принятия решения, необходимо использовать современные методические инструменты, включая «непременный атрибут познавательных процессов» или «метазнания или знания о знаниях» [1, с. 56]. Под методическим обеспечением понимается интеллектуальный механизм перехода от сбора информации, знаний, их агрегации и обработки к конечному результату – достижению целевого значения состояния элементарного объекта в финансовом секторе экономике [2, с.122] путем алгоритмизации его основных этапов с позиции теории принятия решений [3, c. 3110]. Представим алгоритм принятия решений в СППР, который может быть адаптирован под конкретные ситуации или элементарные объекты, предметные области [4, c.130]:1. Агрегирование информации об объекте исследования, составление базы знаний, на основе которой и будет производиться процесс анализа и обработки данных для поиска решения на основе концептуального каркаса социальной экономической системы, предложенного Б.Л.Кукором в теории адаптивного управления [5, c.46];

2. Анализ потоков между элементарными объектами на основе оцифрованных параметров и свойств, раскрывающих «связи параметров входа (управляющего воздействия и прогноза) с параметрами цели» [5, c.61-64];

3. Сопоставление потребностей и возможностей потоков на входе и выходе из элементарного объекта управления для выработки управляющего воздействия, «состоящего из двух частей: инструктирование (правило достижения цели) и мотивации (извещение объекта об удельной ценности альтернатив)» [5, c.207];

4. Идентификация проблемных ситуаций с помощью логико-лингвистического моделирования на основе анализа потребностей и возможностей и прогноза «о будущем значении нерегулируемых субъектом параметров входа в систему (пессимистический и оптимистический)» [5, c.206];

5. Сопоставление каждого класса проблемных ситуаций с управленческими решениями, в том числе при реализации функции учета «о свершившихся событиях к моменту речи на ресурсах и операциях сетевого графика» [5, c.206];

6. Составление фреймов знаний на основе логико-лингвистического моделирования в динамике. Актуализация и формирование параметров целеполагания «о желаемом значении параметра выхода из объекта в терминах результата деятельности» и параметров учета «о свершившихся событиях к моменту речи на ресурсах и операциях сетевого графика» для принятия решений на основе фреймового представления знаний о ситуации и путях ее решения [5, с.206]. В настоящем случае это:

¾ Определение стратегий инвестиционного портфеля;

¾ Кросс-секторальное распределение риска;

¾ Выбор стратегии инвестирования.

7. В случае нецелесообразности или неудовлетворения результатами СППР лицом, принимающем решение, производится повторная калибровка модели и постоянный мониторинг оцифрованных параметров стратегий инвестирования на основе цифрового двойника модели объекта или методами когнитивно-графического представления информации [6, c. 117]. Оценка результатов принятого решения и мониторинг на основе цифрового двойника состояния системы. Мониторинг параметров модели, потоков, проблемных ситуаций для обновления базы знаний об объекте.

Говоря непосредственно о реализации инвестиционных решений в хедж фонде, то задача сводится к конструированию оптимального портфеля под имеющимися ограничениями (заданными извне) и предположениями управляющим фонда о необходимой или желаемой доходности активов (hurdle rate), о потенциальных принимаемых рисках фондом, ковариацией между портфельными активами и ограничениями, накладываемыми другими участниками деятельности хедж-фонда – инвесторами (достижение максимального значения коэффициента Шарпа [7, c. 49–58] при минимальном стандартном отклонении доходности активов от средней величины и при пропорциональном вкладе отдельных активов в общий риск портфеля). Все это практически недостижимо без кросс-секторального и кросс-функционального риск-менеджмента (для которого и необходимо создание СППР). Другими словами, процесс принятия решения сводится к определению весовых коэффициентов по риску для активов в портфеле и минимизации этих значений. Так же одним из защитных механизмов (принятие решения, по которым так же требуется) может быть техника стоп-лосс, позволяющая ограничивать потери фонда [8, c.25]. Более того важно учитывать влияние таких инструментов как опционы, фьючерсы, где возможно получение большого уровня кредитного плеча, повещающее потенциальную доходность и потенциальные риски потерь пропорционально. Опираясь на исследование [9, c.480] опишем основные процедуры риск-менеджмента для апробации моделей оптимизации портфеля фонда, которые будут впоследствии заложены в цифровой двойник объекта:

· Определение стратегий портфеля: управляющий хедж-фонда моделирует стратегии, используя известные риск-факторы, с целью извлечения избыточной прибыли на открытом рынке. Для оценки целесообразности реализации той или иной стратегии используется историческая (ретроспективная) доходность, волатильность, показатели диверсификации и т.д.

· Кросс-секторальное распределение риска: так же это можно назвать бюджетированием риска. Инвестор определяет относительные веса стратегий и формирует матрицу решений для выбора наиболее подходящего или допустимого множества стратегий (в данном случае множество задается ожидаемым или желаемым показателем риск/доход или значением коэффициента Шарпа и т.д.).

· Распределение риска: менеджер определяет оптимальное разделение риска по портфелю. Это выполняется за счёт динамического изменения распределения риска между портфельной стратегий и безрисковыми активами (лонг акции, шорт облигации и так далее). Таким образом, через мониторинг проблемной ситуации - системы соотношения риска между рисковыми и безрисковыми активами – получается соблюдать целевое значение состояния портфеля – константа стандартного отклонения доходности (минимизированное).

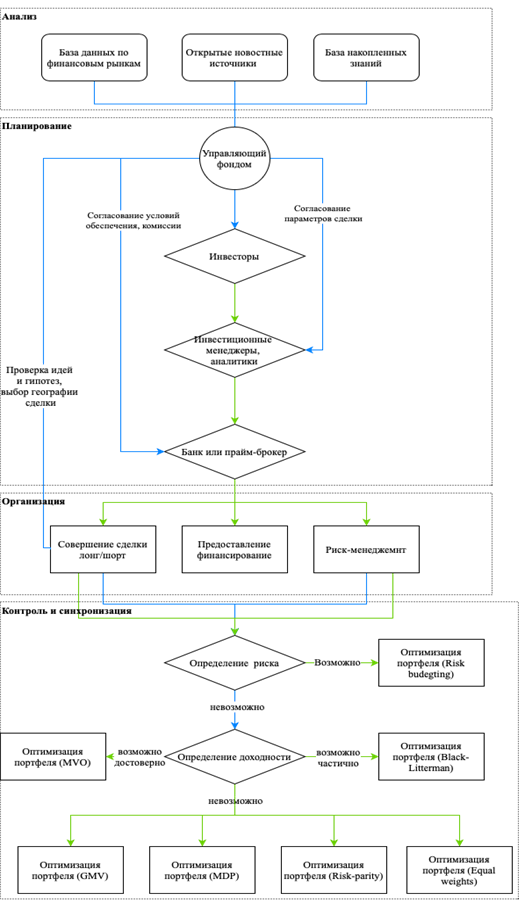

При алгоритмизации процесса принятия решений одним из основных пунктов является идентификация методического обеспечения СППР, которое выражается в цифровом двойнике – агрегаторе знаний об объекте управления [10, с. 1375]. Рассмотрим цифровой двойник на примере крупнейшего хедж-фонда в мире с активами под управлением в 140+ млрд. долларов – Bridgewater LLC (рис. 1).

Рис. 1 Цифровой двойник для СППР

Источник: составлено авторами

Обработанная информация через оцифровку основных параметров и индикаторов [11, c.266] передается в СППР для последующего анализа и систематизации на основе формализации этих данных в виде потоков – информационных, финансовых и ресурсных [12, c.240]. Данные потоки между элементарными объектами системы в их исходном или текущем положении и целевом состоянии так же позволяют определить потребности и возможности каждого элементарного объекта, при определении разрывов между которыми и возникает отклонения параметров исходных от желаемого или целевого значения, что говорит о наличии неразрешенных проблемных ситуациях, узких местах и угрозах, разобщении системы для процесса принятия инвестиционного решения [4, c. 146-195].

Апробация системы поддержки принятия инвестиционных решений хедж-фонда

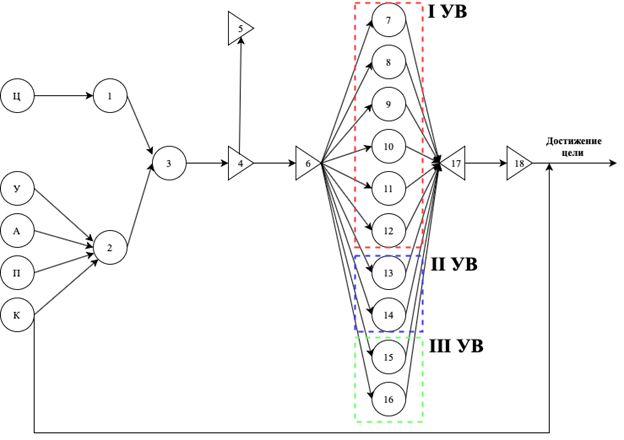

Для анализа проблемных ситуаций и их сопоставления с управляющими решениями [4, с.268, 13, с.100], а также выявления узких мест, необходимо построение альтернативного сетевого графика процесса принятия инвестиционных решений хедж-фонда. Стрелки в данном графике – потоки, а круги являются элементарными объектами.Каждому классу проблемных ситуаций можно сопоставить набор возможных управленческих решений. Построение альтернативной сетевой модели в виде графика процесса достижения оптимального состояния объекта управления позволяет сузить область поиска альтернативных решений и свести их к нескольким, которые, исходя из накопленных знаний управляющего фондом, будут иметь наивысшую вероятность осуществления [14, с. 3176].

Следующие мероприятия детализируют процесс управления системой принятия решения. В случае если на стадии контроля результатов лицо, принимающем решение, получает неудовлетворительный результат, то производится разработка нового решения [15, с.347].

Детальное изучение альтернативного сетевого графика позволяет построить информационную когнитивную модель управленческого процесса в виде динамического когнитивного сценария [13, с.100-101] и далее цифровую [16, с.1818] с дальнейшим картированием [17, c.40-42, 18]. Так, альтернативный сетевой график для реализации цели «оптимизация портфеля с целью минимизации волатильности и максимизации доходности» строится с сигнала о проблемных ситуациях – «добавление или исключение инвестиции из портфеля фонда» [7]. Решение проблемной ситуации и проведение работ будет связано с оценкой актива, выявлением оптимальных весов для каждого актива внутри портфеля, прогнозом коэффициентов эффективности, риск менеджментом, а целевое значение будет - «максимизация избыточной прибыли». Если же не достигнуто желаемое состояние, из-за получения менеджеров фонда информации об отсутствии ресурсов для проведения анализа сделки, то это проблема первого класса, которая возникла из-за нарушения взаимодействия между элементами [5 c. 98-102, 13, с. 101].

Рис. 2 Альтернативный сетевой график процесса принятия инвестиционных решений внутри хедж-фонда

Источник: составлено авторами на основе [5 c. 98-102, 13, с. 101].

Условные обозначения (рис.2): Ц – целеполагание; У – учет; А – анализ; П – прогнозирование; К – контроль; УВ I – управляющие воздействия по определению, есть ли потребность в ресурсах; УВ II – управляющие воздействия по определению взаимосвязи между отдельными элементами системы; УВ III – управляющие воздействия по обеспечению информационными ресурсами; 1 – составление плана инвестирования; 2 – анализ текущего состояния портфеля; 3 – идентификация проблемных ситуациях; 4 – оценка ее; 5 – решение проблемной ситуации нецелесообразно с учетом расходуемых ресурсов; 6 – классификация проблемных ситуаций по трем классам проблем; 7 – перемещение средств внутри элементарными объектами; 8 – перемещение средств между элементарными объектами; 9 – получение средств от контрагентов; 10 – возможность использования сторонних ресурсов; 11 – изменение метода управления процессов ; 12 – повышение эффективности; 13 – изменение целевых параметров объекта; 14 – изменение целевых параметров субъекта; 15 – изменение структуры управления; 16 – замена методической основы управления; 17 – планирование шагов реализации стратегии; 18 – контроль.

Далее рассмотрим и охарактеризуем основные потоки, через которые взаимосвязаны элементарные объекты в модели (табл. 1):

Табл. 1 Перечень потоков хедж-фонда Bridgewater LLC

|

Поток

|

П1

|

В1

|

П2

|

В2

|

П3

|

В3

|

П4

|

В4

|

|

Информационный

|

Потребность в

обеспечении точной информации

|

Возможность

мониторинга

|

Потребность в финансировании

|

Возможность получения финансирования

|

Количество

совершенных сделок

|

Возможность увеличение кол-ва сделок

|

Потребность получения финансирования сделки

|

Возможность получения финансирования по контракту

|

|

Финансовый

|

Финансирование маржинальных позиций

|

Возможность

маржинального финансирования

|

Потребность в текущей ликвидности

|

Возможность получения текущей ликвидности

|

Потребность в оплате manager fee

|

Возможность оплаты комиссионных

|

Потребность в ликвидности со стороны инвесторов

|

Возможность получения ликвидности

|

|

Ресурсный

|

Получение

специальных условий торговли

|

Возможность получения специальных условий

|

Условные заявки

|

Возможность использования условных заявок

|

Потребность в аналитике

|

Получение аналитики

|

Эффективное использование средств

|

Возможность эффективного использования средств

|

Обозначения П1..4 – это потребности 1..4; В1..4 – это возможности 1..4

Заметим, что при нарушении соответствия между потребностями и возможностями объектов управления возникает резкий дефицит ресурсов, что нарушает процесс оптимального принятия решения о целевом значении проблемной ситуации.

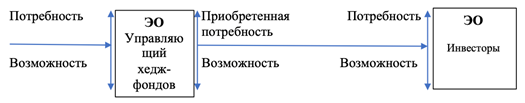

Далее более подробно рассмотрим взаимодействие двух элементарных объектов – «Управляющий хедж-фонда» и «Инвесторы», поскольку данное взаимодействие является основополагающим для хедж-фонда и в его рамках происходит определение стратегий инвестирования (рис.3).

Рис. 3 Взаимодействие элементарных объектов в цифровом двойнике

Источник: составлено авторами [13, с.99]

При несовпадении потребностей и возможностей «Управляющий хедж-фонда» и «Инвесторы» возникает проблемная ситуация, связанная с необходимостью принятия решений по инвестированию и выбором инвестиционной стратегии (проблемная ситуация 1 класса), в данном случае лимитирующий критерий – наличие и объем ресурсов для инвестирования. Исследуем более подробно данную ситуацию на основе системного подхода и логико-лингвистического моделирования – посредством фрейма потока между данными элементарными объектами по дескриптивным функциям управления: таким как целеполагание, учет, анализ и прогноз (табл. 2).

Табл. 2 Фрейм потока

|

1. Целеполагание

| |||||

|

Код

|

Оцифрованный параметр - целевое

значение

|

Значение

| |||

|

I

|

Достижение необходимого объема финансовых

ресурсов для реализации инвестиционных стратегий и формирования

инвестиционного портфеля

|

Мax

| |||

|

Учет

| |||||

|

Код

|

Оцифрованный параметр

|

Тип

| |||

|

W

|

Вес активов

|

Числовая

| |||

|

P

|

Доля от общей доходности

|

Числовая

| |||

|

R

|

Доля от общего риска

|

Числовая

| |||

|

L

|

Доходность/риск

|

Числовая

| |||

|

S

|

Коэффициент Шарпа

|

Числовая

| |||

|

D

|

Коэффициент диверсификации

|

Числовая

| |||

|

Fin

|

Общий объем финансирования

|

Числовая

| |||

|

G

|

Сохранение гомеокинетического равновесия

|

Качественная

| |||

|

Прогноз

| |||||

|

Код

|

Оцифрованный параметр

|

Пессим.

|

Оптим.

| ||

|

It

|

Объем финансовых ресурсов для

инвестирования

|

уменьшается

|

увеличивается

| ||

|

Управляющее воздействие

| |||||

|

Код

|

Название

|

Тип

| |||

|

M1

|

Выбор стратегии инвестирования (релокация

средств между активами в портфеле)

|

Качественная

| |||

Целевое значение данного потока - достижение необходимого объема финансовых ресурсов для реализации инвестиционных стратегий и формирования инвестиционного портфеля, что определяется следующими параметрами: вес активов, доля от общей доходности, доля от общего риска, доходность/риск, коэффициент Шарпа, коэффициент диверсификации, сохранение гомеокинетического равновесия. Функция прогноза в фрейме реализуется на основе прогноза объема финансовых ресурсов для инвестирования, а управляющее воздействие - выбор стратегии инвестирования. По параметрам фрейма (оцифрованным и агрегируемым цифровым двойником) СППР проводит анализ на основе алгоритмизации зависимостей между ними [19, с.570].

Так, на основе данного фрейма, СППР проводит выбор наилучших стратегий для инвестирования и формирования инвестиционного портфеля, что позволяет сохранить равновесие в потоках между элементарными объектами (потребности и возможности совпадают). Соответствие потребностей и возможностей между элементарными объектами, в свою очередь, обеспечивает сохранение гомеокинетического равновесия в системе, в данном контексте риск потери гомеокинетического равновесия может измеряться соотношением нарушений в потоках между элементарными объектами к общему числу потоков. При реализации механизма СППР на основе логико-лингвистического моделирования и системного подхода данный риск возможно минимизировать.

Выводы

Таким образом, в статье рассматривалась проблема формализации принятия инвестиционных решений для хедж-фонда на финансовых рынках в целях повышения эффективности инвестиционных стратегий. Проведена формализация СППР для хедж-фонда путем разработки алгоритма принятия решений на основе системного подхода и соответственной модификацией модели традиционной теории принятия решений на основе логико-лингвистического моделирования посредством фреймового представления знаний по дескриптивным функциям управления. Приведено информационное обеспечение СППР в виде цифрового двойника объекта управления и оцифрованных параметров, анализируемых во фреймах СППР. Разработанные рекомендации были апробированы в виде альтернативного сетевого графика процесса принятия инвестиционных решений хедж-фонда. Дальнейшее направление исследования может быть связано с применением нейросетевых технологий в СППР.

Источники:

2. Хрусталёв Е.Ю. Когнитивная модель развития банковской системы РФ // Экономика и математические методы. – 2011. – № 2. – c. 117-127.

3. Воронова Н.С., Яковлева Е.А., Шарич Э.Э., Яковлева Д.Д. Системы поддержки принятия решений в составе интеграционных механизмов финансового рынка ЕАЭС в контексте устойчивого развития // Экономика, предпринимательство и право. – 2021. – № 12. – c. 3105-3120. – doi: 10.18334/epp.11.12.113950.

4. Яковлева Е.А., Гаджиев М.М., Шарич Э.Э., Яковлева Д.Д. Когнитивное усиление системы принятия и поддержки решений // Лидерство и менеджмент. – 2021. – № 1. – c. 127-144. – doi: 10.18334/lim.8.1.111421.

5. Кукор Б.Л., Клименков Г.В. Адаптивное управление промышленным комплексом региона: теория, методология, практика. / Монография. - Екатеринбург: ФГБУН Институт экономики Уральского отделения РАН, 2017. – 306 c.

6. Емельянова Ю.Г., Фраленко В.П. Методы когнитивно-графического представления информации для эффективного мониторинга сложных технических систем // Программные системы: теория и приложения. – 2018. – № 4(39). – c. 117-158. – doi: 10.25209/2079-3316-2018-9-4-3-117-158.

7. Sharpe W.F. The Sharpe ratio // The Journal of Portfolio Management. – 1994. – p. 49-58.

8. Акимов С.А. Гармоничность и практицизм; хедж- фонды: реалии и перспективы // Российское предпринимательство. – 2011. – № 9-2. – c. 22-28.

9. Voronova N.S., Iakovleva D.D., Vinogradov A.N., Sharich E.E. Designing a Decision Support System for Capital Markets // Lecture Notes in Networks and Systems. – 2022. – p. 473-486. – doi: 10.1007/978-3-030-98832-6_42.

10. Бирев Л.Э., Белкин И.О. Цифровой двойник // Инновации. Наука. Образование. – 2021. – № 26. – c. 1375-1380.

11. Юрин А.А., Емельяненко А.С. Применение нечеткого когнитивного моделирования в рамках парадигмы «цифровой двойник» // Скиф. Вопросы студенческой науки. – 2019. – № 12-2(40). – c. 254-271.

12. Горелова Г.В. Когнитивный подход к имитационному моделированию сложных систем // Известия ЮФУ. Технические науки. – 2013. – № 3(140). – c. 239-250.

13. Кукор Б.Л., Куршев Е.П., Виноградов А.Н. Разработка динамического когнитивного сценария функционирования предприятия и производственных комплексов в процессе управления экономикой // Теоретические проблемы стратегического планирования на микроэкономическом уровне: Сборник докладов участников секционных заседаний XXI Всероссийского симпозиума. Москва, 2020. – c. 98-101.– doi: 10.34706/978-5-8211-0783-1-s1-27.

14. Никульников Н.В., Иваев М.И., Шевырева А.Д. Использование систем поддержки принятия решений в торговой компании // Экономика, предпринимательство и право. – 2022. – № 11. – c. 3173-3184. – doi: 10.18334/epp.12.11.116665.

15. Чурсин Р.А., Каплун Е.С. Основы управления проектами по созданию радикально новой продукции в современных экономических условиях // Финансовая экономика. – 2021. – № 5. – c. 345-351.

16. Glaessgen E., Stargel D. The digital twin paradigm for future NASA and US Air Force vehicles // 53rd AIAA/ASME/ASCE/AHS/ASC Structures, Structural Dynamics and Materials Conference 20th AIAA/ASME/AHS Adaptive Structures Conference 14th AIAA. Honolulu, 2012. – p. 1818.– doi: 10.2514/6.2012-1818.

17. Кулинич А.А. Систематизация когнитивных карт и методов их анализа // Независимое экспертное обозрение. – 2012. – c. 38-48.

18. Stylios C. D. et al. Mathematical formulation of fuzzy cognitive maps // Proceedings of the 7th Mediterranean Conference on Control and Automation. 1999. – p. 2251-2261.

19. Rosen R., Wichert G., Lo G., Bettenhausen K. About The Importance of Autonomy and Digital Twins for the Future of Manufacturing // IFAC-PapersOnLine. – 2015. – № 3. – p. 567-572. – doi: 10.1016/j.ifacol.2015.06.141.

Страница обновлена: 21.11.2025 в 11:49:40

Download PDF | Downloads: 45

Hedge fund investment decision support system based on logical-linguistic modeling and digital twin

Voronova N.S., Yakovleva E.A., Sharich E.E., Yakovleva D.D.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 1 (January-March 2023)

Abstract:

The article presents methodological support in the form of a developed decision-making algorithm for formalizing a decision support system based on logical-linguistic knowledge modeling and a situational approach to management. The methodological support is adapted for making investment decisions in hedge funds, taking into account the parameters and limitations of the financial market specifics using cross-sectoral and cross-functional risk management. The algorithm is based on the hedge fund digital twin by selecting and digitizing the main parameters and indicators to solve problematic situations in investment management for hedge funds and other financial market participants. The developed recommendations in the form of an alternative network diagram were tested in the process of making investment decisions of a hedge fund with a refined characteristic of flows between elementary objects of the system and a description of the interaction of elementary objects in a digital twin and a frame representation of knowledge for decision making.

Keywords: financial markets, cognitive modeling, logical-linguistic modeling, decision-support system, digital twin

JEL-classification: O31, O33, G11, G13, G17

References:

Akimov S.A. (2011). Garmonichnost i praktitsizm; khedzh- fondy: realii i perspektivy [Harmony and practicality; hedge funds: realities and prospects]. Russian Journal of Entrepreneurship. (9-2). 22-28. (in Russian).

Birev L.E., Belkin I.O. (2021). Tsifrovoy dvoynik [Digital twin]. Innovatsii. Nauka. Obrazovanie. (26). 1375-1380. (in Russian).

Chursin R.A., Kaplun E.S. (2021). Osnovy upravleniya proektami po sozdaniyu radikalno novoy produktsii v sovremennyh ekonomicheskikh usloviyakh [Basics of project management for creating radically new products in modern economic conditions]. Financial economics. (5). 345-351. (in Russian).

Emelyanova Yu.G., Fralenko V.P. (2018). Metody kognitivno-graficheskogo predstavleniya informatsii dlya effektivnogo monitoringa slozhnyh tekhnicheskikh sistem [Methods of cognitive-graphical representation of information for effective monitoring of complex technical systems]. Programmnye sistemy: teoriya i prilozheniya. 9 (4(39)). 117-158. (in Russian). doi: 10.25209/2079-3316-2018-9-4-3-117-158.

Glaessgen E., Stargel D. (2012). The digital twin paradigm for future NASA and US Air Force vehicles 53rd AIAA/ASME/ASCE/AHS/ASC Structures, Structural Dynamics and Materials Conference 20th AIAA/ASME/AHS Adaptive Structures Conference 14th AIAA. 1818. doi: 10.2514/6.2012-1818.

Gorelova G.V. (2013). Kognitivnyy podkhod k imitatsionnomu modelirovaniyu slozhnyh sistem [Cognitive approach to simulation of large systems]. IZVESTIYA SFedU. ENGINEERING SCIENCES. (3(140)). 239-250. (in Russian).

Khrustalyov E.Yu. (2011). Kognitivnaya model razvitiya bankovskoy sistemy RF [Cognitive model of the Russian banking system]. Economics and the Mathematical Methods. 47 (2). 117-127. (in Russian).

Kukor B.L., Klimenkov G.V. (2017). Adaptivnoe upravlenie promyshlennym kompleksom regiona: teoriya, metodologiya, praktika [Adaptive management of the region's industrial complex: theory, methodology, practice] Yekaterinburg: Institut ekonomiki Uralskogo otdeleniya RAN. (in Russian).

Kukor B.L., Kurshev E.P., Vinogradov A.N. (2020). Razrabotka dinamicheskogo kognitivnogo stsenariya funktsionirovaniya predpriyatiya i proizvodstvennyh kompleksov v protsesse upravleniya ekonomikoy [Development of a dynamic cognitive scenario for the enterprise and production complexes in economic management] Theoretical problems of strategic planning at the microeconomic level. 98-101. (in Russian). doi: 10.34706/978-5-8211-0783-1-s1-27.

Kulinich A.A. (2012). Sistematizatsiya kognitivnyh kart i metodov ikh analiza [Systematization of cognitive maps and methods of analysis]. Nezavisimoe ekspertnoe obozrenie. 38-48. (in Russian).

Nikulnikov N.V., Ivaev M.I., Shevyreva A.D. (2022). Ispolzovanie sistem podderzhki prinyatiya resheniy v torgovoy kompanii [Decision support system in a trading company]. Journal of Economics, Entrepreneurship and Law. 12 (11). 3173-3184. (in Russian). doi: 10.18334/epp.12.11.116665.

Pospelov D.A. (1996). Desyat «goryachikh tochek» v issledovaniyakh po iskusstvennomu intellektu [Ten hotspots in AI research]. Intellektualnye sistemy. 1 47-56. (in Russian).

Rosen R., Wichert G., Lo G., Bettenhausen K. (2015). About The Importance of Autonomy and Digital Twins for the Future of Manufacturing About The Importance of Autonomy and Digital Twins for the Future of Manufacturing. 48 (3). 567-572. doi: 10.1016/j.ifacol.2015.06.141.

Sharpe W.F. (1994). The Sharpe ratio The Journal of Portfolio Management. 49-58.

Stylios C. D. et al. (1999). Mathematical formulation of fuzzy cognitive maps Proceedings of the 7th Mediterranean Conference on Control and Automation. 2251-2261.

Voronova N.S., Iakovleva D.D., Vinogradov A.N., Sharich E.E. (2022). Designing a Decision Support System for Capital Markets Lecture Notes in Networks and Systems. 442 473-486. doi: 10.1007/978-3-030-98832-6_42.

Voronova N.S., Yakovleva E.A., Sharich E.E., Yakovleva D.D. (2021). Sistemy podderzhki prinyatiya resheniy v sostave integratsionnyh mekhanizmov finansovogo rynka EAES v kontekste ustoychivogo razvitiya [Decision support systems as part of the EAEU financial integration mechanisms amidst sustainable development]. Journal of Economics, Entrepreneurship and Law. 11 (12). 3105-3120. (in Russian). doi: 10.18334/epp.11.12.113950.

Yakovleva E.A., Gadzhiev M.M., Sharich E.E., Yakovleva D.D. (2021). Kognitivnoe usilenie sistemy prinyatiya i podderzhki resheniy [Cognitive enhancement of decision-making and support systems]. Leadership and Management. 8 (1). 127-144. (in Russian). doi: 10.18334/lim.8.1.111421.

Yurin A.A., Emelyanenko A.S. (2019). Primenenie nechetkogo kognitivnogo modelirovaniya v ramkakh paradigmy «tsifrovoy dvoynik» [Application of fuzzy cognitive modeling in the framework of the «digital twin» paradigm]. Skif. Voprosy studencheskoy nauki. (12-2(40)). 254-271. (in Russian).