Принятие инвестиционных решений хедж-фондом на основе динамического риск-контроля

Яковлева Е.А.1![]() , Гаджиев М.М.2

, Гаджиев М.М.2![]() , Шарич Э.Э.3

, Шарич Э.Э.3![]() , Яковлева Д.Д.3

, Яковлева Д.Д.3![]()

1 Санкт-Петербургский государственный экономический университет, Россия, Санкт-Петербург

2 Дагестанский государственный университет народного хозяйства, Россия, Махачкала

3 Санкт-Петербургский государственный университет, Россия, Санкт-Петербург

Скачать PDF | Загрузок: 47 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 1 (Январь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48019677

Цитирований: 2 по состоянию на 31.03.2023

Аннотация:

В статье рассмотрено управление инвестиционным процессом в хедж-фонде в современных условиях, которые характеризуются активным воздействием современных технологий на процедуру агрегации, отбора и обработки признаков информации, информационных потоков, знаний о финансовых рынках за счет применения в процессе принятия решений таких технологий, как искусственный интеллект, машинное обучение, блокчейн, обработка больших данных. В работе показано использование управляющими фонда современных прикладных инструментов для автоматизации процесса распределения инвестиций внутри портфеля фонда для минимизации стандартного отклонения (риска) и максимизации избыточной прибыли. Однако, как известно, хедж-фонды исторически были олицетворением исключительных способностей управляющего фонда по эффективному использованию и распределению на открытом финансовом рынке доверенной ему инвесторами ликвидности за счет накопленного опыта и базы знаний.

Ключевые слова: инвестиции, хедж-фонд, портфель, инвестиционная стратегия, факторы, риск

JEL-классификация: G11, G14, G30

Введение

Современная теория принятия финансовых решений и инвестиционного анализа в большей степени базируется на презумпциях, сформулированных в середине ХХ века такими учеными-финансистами, как Франко Модильяни и Роберт Мертон [1] (Franco Modigliani, Merton Miller, 1958), Фишер Блэк [2] (Fisher Blek, Mayron Skoulz, 1973), Пол Кутнер [3], и другими. С тех пор и не изменилась конечная цель исследований – определение активов или операций, которые бы принесли наибольшую выгоду лицу, принимающему решение об осуществлении инвестиций. В рамках же достижения этой цели необходимо комплексно оценить объект инвестирования (который в большинстве случаев представляет собой или долю в активах, или обязательства отдельной компании), что требует от инвестора применения как количественных, так и качественных методов оценки. Учитывая сложность объекта исследования – предприятия, рассматриваемого как отдельная экономическая система, осуществляющая нетривиальную хозяйственно-инвестиционную, финансовую, научно-исследовательскую и производственную деятельность, можно утверждать, что качество исследований объектов инвестирования «средних» инвесторов достаточно низкое и неполноценное, и соответственно, таковым же качеством обладают инвестиционные решения [4].

Цель исследования лежит в плоскости определения инвестиционной стратегии хедж-фонда.

Научная новизна исследования сосредоточена на синтезе методов инвестиционного анализа и риск-контроля для определения активов или операций, которые бы принесли наибольшую выгоду хедж-фонда.

Авторская гипотеза заключается в интеграционном подходе к применению инструментов динамического риск-контроля в системе поддержки принятия решений по инвестированию внутри хедж-фонда.

Финансовый сектор и проблема принятия решений при инвестировании

Финансовый сектор как основополагающее звено современной мировой экономики напрямую влияет на состояние развития национальной экономики и, как следствие, на уровень благосостояния населения. Необходимо отметить, что финансовая система состоит из множества взаимосвязанных элементов и представляет собой многоярусную систему управления, что само по себе усложняет процесс принятия инвестиционных решений и их эффективность, например, верхний ярус – министерство финансов, правительство, внебюджетные фонды и т.д., нижний – рынок коллективных инвестиций, управляющие компании, брокеры и т.д.). В связи с этим зачастую достижение удовлетворительных показателей экономического роста, ВВП, уровня безработицы, инвестиций в основной капитал, уровня инфляции, доходов населения практически невозможно из-за низкой адаптации и корректировки внутреннего механизма самоорганизации элементов финансовой системы в выполнении целей управления. Прежде всего, это проявляется в невыполнении плана реализации бюджетов различных уровней, кассовых разрывов в бюджетах, низком уровне инвестиций в информационные технологии, искажении в соотношении денежных средств на банковских вкладах и в инвестиционном секторе и т.д. Это, в свою очередь, ведет к негативным и некачественным финансовым и инвестиционным решениям (или к их отсутствию) всех элементов финансовой системы.

Финансовые институты, в свою очередь, всегда являлись и продолжают быть первопроходцами ведущих новшеств в информационных технологиях. Растущая конкуренция и необходимость быстрой адаптации к изменяющейся конъюнктуре финансовых рынков в мире вынуждают финансовых агентов своевременно внедрять новейшие технологии для организации как обслуживания клиентов, так и принятия инвестиционных решений. Поскольку предметом исследования данной работы является проблема поддержки принятия финансовых решений, то обратимся к процессу разработки и утверждения инвестиционных стратегий и планов внутри передовых финансовых институтов – хедж-фондов.

Методы анализа инвестиционных решений внутри хедж-фондов

Проблема организации принятия инвестиционных решений внутри хедж-фондов активно исследовалась в конце 90-х – начале 2000-х годов – в период, на который пришелся бурный рост института хедж-фондов. Важно отметить, что хедж-фонды по большей части имплементируют концепции инвестирования и портфельного управления: от разработок таких ученых, как Марковиц (1952) [5] (Markowitz, 1959) (современная портфельная теория) – базовая стратегия buy and hold, учитывающая лишь квантифицируемые параметры, такие как средняя и рыночная доходность, стандартное отклонение, до стратегии формирования портфеля опционов Мертона (1969, 1971) [6]. Цель же портфельного управления – выбрать активы, слабо коррелированные и с высокой отдачей или доходностью в условиях неопределенности и неполноты информации. Это можно назвать двухфазным процессом: первая фаза заключается в сканировании и выборе активов, соответствующих целям и параметрам фонда, вторая фаза включает в себя последующее присваивание оптимальных долей каждому активу в портфеле.

Несмотря на то, что доходность и риск – превалирующие элементы при формировании портфеля активов, эти показатели не в полной мере отражают информацию, принимаемую во внимание портфельным управляющим при принятии инвестиционных решений (Чэн и Джоу) [7] (Geng Heng, Zhang Cheng, Zhou Frank, 2020). Менеджеры фонда также могут брать во внимание нелинейные или качественные факторы, которые идут врознь с современной портфельной теорией. Предположение и нормальности распределения доходности активов является камнем преткновения в построении надежных и прогнозируемых ценовых моделей, что снижает эффективность управления фондом. Исправить противоречие пытались такие исследователи, как Правен, Кумар, и Чэн [7, 8] (Geng Heng, Zhang Cheng, Zhou Frank, 2020), предложив усовершенствовать анализ проблемы конструирования портфеля фонда через мультифакторные модели, основанные на принципах нечеткой логики, энтропии и нелинейности факторов, то есть их асимметрии или смещенности. Ликвидность также является важным фактором при принятии инвестиционных решений, поскольку потребность в быстрой продаже без значительных ценовых проскальзываний – задача любого хедж-фонда. Ряд исследований, в том числе Джалота, Такур и Миттал [9] (Jalota Hemant, Thakur Manoj, Mittal Garima., 2016), используя положения теории Кейнса [10] (Keĭns, 2002) о предпочтении ликвидности, попытались включить в модель портфельной оптимизации переменную ликвидности. В результате была получена трехфакторная модель оценки (риск – доходность – ликвидность). Однако ни одно из приведенных исследований не учитывает нестабильность и непредсказуемость (нечеткость, нелинейность, неполноту информации) финансовых рынков и, соответственно, всех переменных, используемых в прогностических моделях. Например, все труды, пытающиеся включить такой параметр, как ликвидность, надежны лишь в краткосрочном периоде, поскольку долгосрочная ликвидность актива не учитывается и не прогнозируется. Таким образом, требуется дальнейшее исследование проблемы принятия решений на уровне хедж-фондов, поскольку текущие методы крайне нестабильны и рискованны из-за опоры на исключительно количественные параметры с фиксированными величинами [5] (Markowitz, 1959).

Другая проблема вытекает из устоявшегося предположения о том, что будущая доходность активов или инвестиций может быть спрогнозирована или экстраполирована, основываясь на предыдущем или историческом поведении цен. Данное предположение является фундаментом большинства эконометрических моделей, в том числе линейных и нелинейных регрессий. К сожалению, такие модели способны «предугадывать» или предсказывать изменение цен на коротких временных промежутках по причине упрощения сложности и динамичности свойств субъектов и объектов, работающих на финансовых рынках, различия их интересов и задач управления и делают их совершенно непригодными на более длительной дистанции. Рыночная неопределенность, асимметрия и неполнота информации – данные вопросы не могут быть решены с помощью теории вероятности. Более того, инвестиционные менеджеры и партнеры фондов предпочитают лингвистические переменные, то есть качественные, при формировании или инвестиционной стратегии, или решения, например, «высокая ликвидность», «низкий риск», «низкая доходность» и так далее. Это породило множество научных изысканий в области использования логико-лингвистических моделей при принятии финансовых решений и нечетко-логических построений. Первым таким трудом является универсальный инструмент, предложенный профессором Заде [11] (Amel-Zadeh Amir, George Serafeim, 2017), – теория нечеткой логики, дающая возможность квантификации и математического описания лингвистических и качественных величин. Однако последующие исследования, предпринявшие попытку применить теорию нечетких множеств на финансовые рынки и портфельную теорию, также обладали несовершенствами, присущими исключительно математическим или количественным моделям (Ли, Фанг, Сонг) [12] (Cai Fang, Han Song, Li Dan, Li Yi, 2017). Связано это с тем, что объекты, представленные в виде нечетких множеств, можно выразить в качестве функции принадлежности, принимающей значения на промежутке от 0 до 1, и попытка использовать нечеткую логику при принятии финансовых и инвестиционных решений, где активы представлены сложными, непредсказуемыми объектами, сводится к предопределению функции принадлежности, то есть фиксации ее значений, что опять-таки приводит к проблеме, описанной ранее. Более того, упоминалось о несовершенстве использования теории вероятности при построении прогностических моделей, но неопределенность и вероятность тесно связаны между собой, что создает новое противоречие.

Определение организационной структуры хедж-фондов

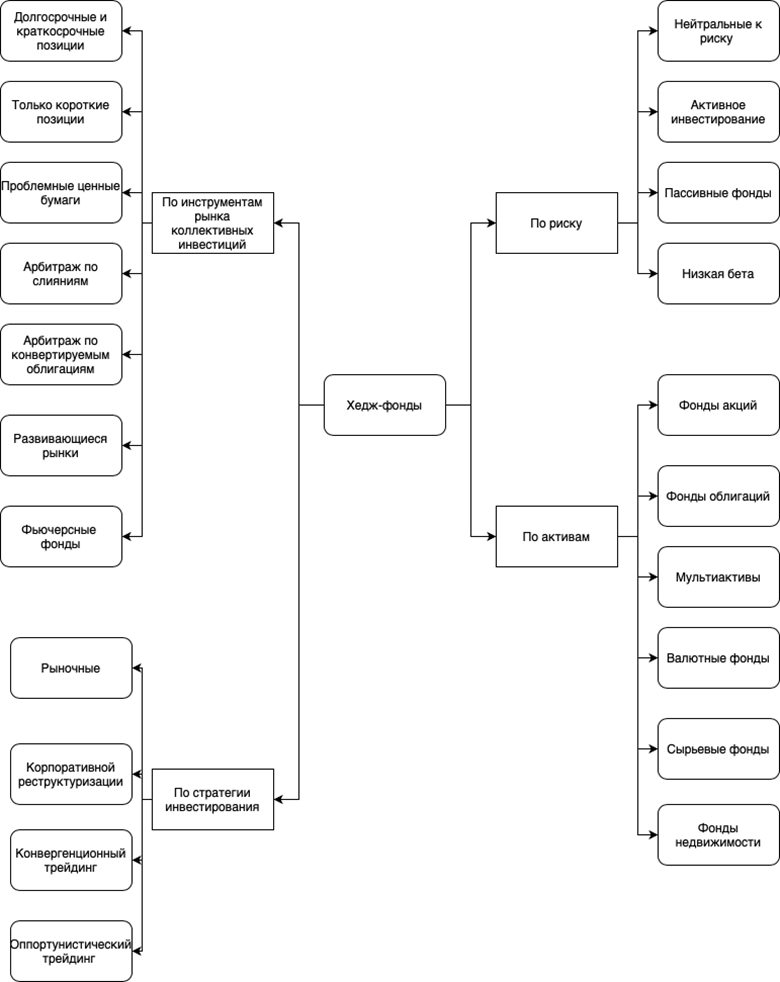

Проблему принятия решения на уровне хедж-фондов наиболее рационально рассматривать с определения фонда как объекта, функционирующего в общей экономической системе (национальной или глобальной финансовой или экономической системе), что предполагает наличие определенных характеристик этого объекта, а именно организационной структуры, в которой как раз таки и находится субъект, принимающий инвестиционные решения. Однако прежде чем представлять структуру функционирования фонда, необходимо рассмотреть классификации хедж-фондов, поскольку различия в характеристиках фондов будут напрямую влиять на процесс реализации решений об инвестировании средств (рис. 1).

Классификация фондов по признакам риска является ключевой, поскольку именно она и отражает процесс принятия решения об использовании той или иной стратегии торговли. Например, нейтральные к риску фонды будут чаще использовать стратегии арбитража, поскольку приемлемое для них соотношение риск/активы будет достаточно низко из-за небольшого или минимального риск-аппетита со стороны инвесторов фонда. Казалось бы, стратегию фонда определяет управляющий или менеджер, который обладает видением о рынках и старается добиться положительной альфы, однако зачастую процесс стратегическо-управленческого планирования подвергается корректировке или вовсе утверждается советом директоров хедж-фонда, в котором мажоритарный вес голосов имеют инвесторы. В связи с этим помимо проблемы подбора наиболее доходной стратегии, наименьшего соотношения риска к активам, минимизации налоговой нагрузки, избегания делевереджа и коррелированности портфельных активов возникает проблема агентских отношений, которая потенциально может привести к потере доходности, заинтересованности менеджеров в получении финансовой выгоды, а не развитии бизнеса и т.д. Это, в свою очередь, деструктурирует, искажает и усложняет процесс принятия решений на уровне стратегического планирования и управления. Помимо этого существующая организационная структура фондов предполагает разделение управленческого центра и центра ликвидности компании, поскольку это отвечает двум главным операционным целям: 1) снижение налоговой нагрузки на бизнес – центр ликвидности смещается в юрисдикции с «щадящими» налоговыми ставками на прибыль (Багамские острова, Виргинские острова, Мальта, Кипр, Гибралтар и т.д.) и 2) развитие бизнеса на благоприятных рынках – центр управления смещается в страны с большим пулом крупных инвесторов (США, Россия, Китай, Гонконг, страны Западной Европы, Швейцария и т.д).

Рисунок 1. Классификация хедж-фондов

Источник: составлено авторами.

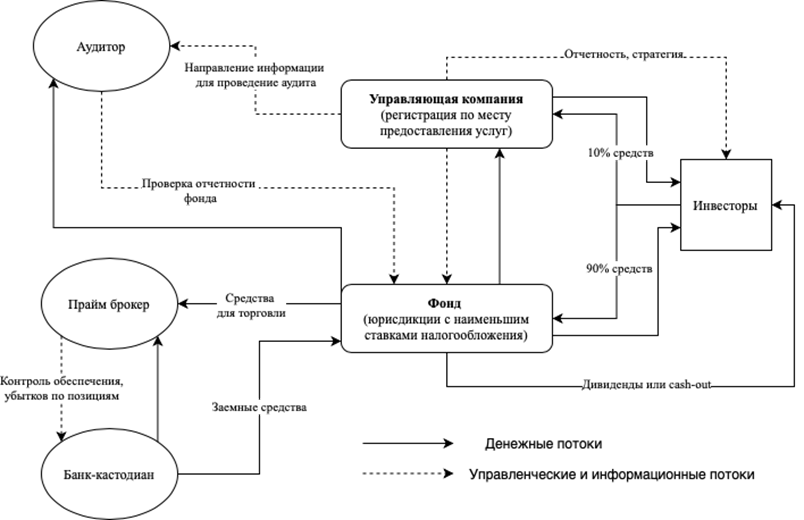

Отсюда вытекают два важных предположения, которые способны влиять и, по сути, фактурируют процесс принятия решений в хедж-фонде. Во-первых, ввиду ограничений, наложенных организационно-правовой формой такого объекта, как фонд, невозможно достичь максимальной эффективности принятых решений, поскольку внешние факторы, такие как госрегулирование, инвесторы, аудиторы, партнеры-брокеры, банки-кастодианы, могут в достаточной мере ограничивать масштаб, набор активов и риски стратегий, внедряемых фондом. В связи с этим важно продиагностировать все уровни принятия решений в хедж-фонде. Для этого рассмотрим организационную структуру «типичного» хедж-фонда, реализующего как долгосрочные, так и краткосрочные позиции (рис. 2).

Рисунок 2. Организационная структура хедж-фонда

Источник: составлено авторами.

Репрезентация структуры фонда раскрывает основных агентов хедж-фонда, которые также активно принимают участие в корректировке или контроле управленческих и информационных потоков. В первую очередь это инвесторы, которые инвестируют денежные средства в фонд и ожидают возврата денежных потоков в виде дивидендов или cash-out (обратного выкупа собственной доли фонда). Инвесторы ожидают от фонда предоставления регулярной финансовой и управленческой отечности, которая в полной мере бы отражала положение дел внутри компании, а также ее планы, стратегию развития и генерации альфы. Вторым по значимости является такой субъект, как аудитор или аудиторская компания, поскольку валидация и подтверждение указанной в отчетности информации, а также проверка наличия установленной ликвидности и умеренности риска хедж-фонда – гарантия результата и возможности продолжения деятельности компании. Усомнение в надежности и прозрачности предоставляемой управляющими фонда информации может повлечь за собой пересмотр инвесторами своего отношения к управленческому составу компании, в том числе ограничение выплаты управленческих комиссий менеджеру (management fee) и комиссий за превышение финансовых результатов (success fee). Важно отметить и влияние банков и банков-кастодианов при управлении ликвидностью фонда. Получая индивидуальные условия обслуживания, крупные хедж-фонды зачастую способны обеспечить себе большие уровни левереджа, который может доходить до 2,000%, что, в свою очередь, влечет за собой значительные кредитные риски. Такая «перегрузка» заемными средствами приводит к большой вероятности ликвидации позиций и средств фонда, что неоднократно происходило за время развития индустрии.

Для более детального понимания, как все-таки принимаются решения на уровне хедж-фондов, рассмотрим отдельные элементы риск-факторов, их классификацию и составляющие процесса портфельного управления.

Риск-факторы

Прежде чем обратиться к рассмотрению основных портфельных стратегий хедж-фондов, дадим определения терминам, используемым в профессиональной области инвестиционного менеджмента:

· Риск-факторы – или так называемая альтернативная бета (альтернативные инвестиции, то есть все производные финансовые инструменты, за исключением акций, облигаций и денежных средств), или экзотическая бета; синтетические активы, сконструированные таким образом, чтобы обеспечивать возможность получения избыточной прибыли, которая не может быть получена путем реализации базовой стратегии «buy and hold» традиционных активов. Риск-факторы можно также определить как набор торговых правил или стратегий, которые включают в себя множество активов и торговых инструментов, позволяющих нивелировать систематический риск.

· Альфа – разница между среднерыночной доходностью или индексной доходностью (бенчмарк) и доходностью портфеля, сформированного профессиональным игроком рынка, то есть «избыточная» прибыль.

· Бета – корреляция цены отдельного актива и рынка (рыночного индекса) в целом.

· Методы конструирования портфеля – набор правил выбора инструментов и веса отдельного инструмента в общей совокупности активов, доступных отдельному инвестору при принятии решения о покупке/продаже активов (с учетом как собственных, так и заемных средств).

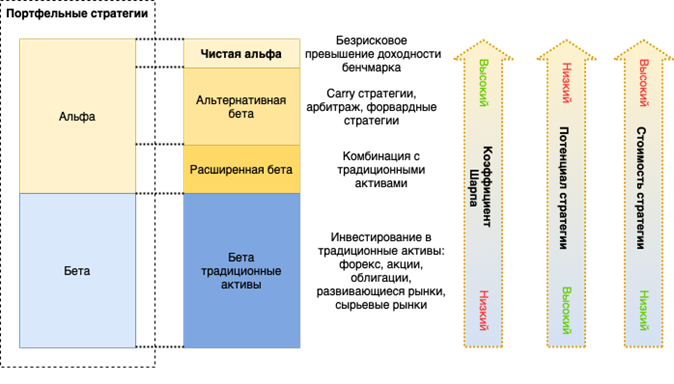

Исторически инвестиционные менеджеры определяли доходность портфеля как комбинацию «альфа» и «бета». По мере того как стали появляться другие возможности получения премии за риск, в том числе в нетрадиционных источниках, таких как арбитраж риска, валютные «carry trade» стратегии, стоимостное инвестирование и т.д., необходимая или приемлемая премия за риск стала также снижаться, поскольку поиск и отбор активов, которые бы приносили «альфа», значительно усложнился. Отсюда спектр доходности по шкале от «беты» до «альфы», коэффициента Шарпа, сложности и стоимости инвестирования ожидаемо растут, в то время как потенциал стратегии инвестирования растет (рис. 3). Это вызвано тем, что, например, использование «бета» стратегии инвестирования в индекс S&P 500, который представляет собой агрегированную доходность компаний, входящих в него, не имеет ограничений, и потенциал ее масштабирования высок, в то время как попытка найти пригодный актив для получения доходности выше рыночной, то есть получения «альфа», ограничена и не всегда обернется успехом (поскольку положительное «альфа» у одного инвестора приводит к негативному у другого и т.д).

Вместе с тем, согласно теории систем, в данную модель необходимо добавить риск потери равновесия или угрозу кибербезопасности для субъекта и объекта управления и определять уже граничные условия гомеокинетического равновесия в системе на основе когнитивных логико-лингвистических моделей. Такое дополнение значительно увеличит объем параметров управления для учета, анализа и прогноза риск-факторов хедж-фонда и потребует уже применения современных СППР управляющими фонда.

Рисунок 3. Портфельные стратегии

Источник: составлено авторами.

В связи с этим управляющие хедж-фондов, прежде всего, устанавливают инвестиционные цели или так называемую инвестиционную философию, которая как раз-таки и предопределяет набор риск-факторов, которые призваны максимизировать доходность портфеля и снизить риск за счет минимизации кросс-портфельной корреляции. Следующим шагом является определение весов каждого актива или риск-фактора (в зависимости от инвестиционных целей, плана и т.д.).

Самый простой способ – распределение весов с фиксированной величиной, то есть вне зависимости от рыночной конъюнктуры веса активов в портфеле не меняются, ребалансировка производится лишь по мере реализации или приобретения новых активов. Также возможно использование модели обратной волатильности, при которой тем активам, что имели наибольшую волатильность, присваиваются наименьшие веса и т.д. Однако автор считает, что для более полной картины необходимо привести полный список возможных методов учета риска при формировании портфеля фонда:

1) веса в зависимости от рыночной стоимости (чем выше рыночная стоимость актива, тем выше веса);

2) оптимизация по среднему отклонению доходности;

3) глобальный минимум среднего отклонения (формирование портфеля с наименьшим возможным средним отклонением);

4) глобальная диверсификация (снижение кросс-корреляции);

5) оптимизация через модель Блэка-Литтермана (учет не только ковариации доходности активов, но и предпочитаемой доходности инвестиционным менеджером).

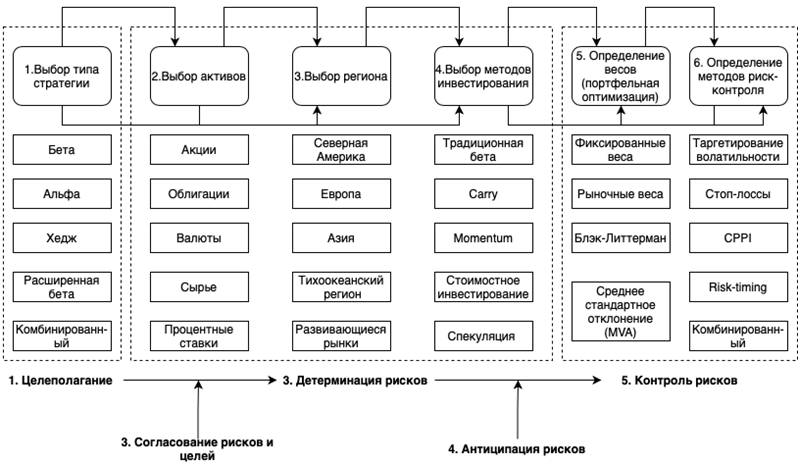

После определения метода распределения долей активов в портфеле управляющий фондом может перейти от микроменеджмента к хеджированию и управлению риском на уровне всего портфеля. Такое межуровневое управление позволяет максимизировать эффективность ЛПР (менеджера) на этапе конструирования и перехода к этапу реализации. Управление риска на уровне портфеля состоит лишь из одной задачи – распределение денежных фондов между отобранными объектами инвестирования и безрисковыми активами. Весь процесс реализации процесса принятия инвестиционных решений представлен на рисунке 4.

Рисунок 4. Процесс определения риск-факторов при принятии инвестиционных решений

Источник: составлено авторами.

Для классификации же риск-факторов альтернативных активов или альтернативных стратегий необходимо использовать такой же подход, то есть рассматривать премии за риск как зависимость от экономических факторов, риска и ее изменения при различных рыночных условиях (рис. 4). Схожий подход был реализован исследователями Фама и Френч [13] (Fama, French, 1992) при попытке стандартизировать и классифицировать факторы, влияющие на премию за риск на рынке капитала. Для этого выделим основные риск-факторы или риск-стратегии, реализуемые хедж-фондам для минимизации систематического риска фонда: традиционные, carry, рыночное движение, стоимостные и волатильность. В идеальной экономической системе для достижения наибольшей избыточной прибыли фондом, все риск-факторы (стратегии) должно были быть независимыми (абсолютно некоррелированными), ортогональными и полными, то есть иметь способность объяснить любой систематический риск стратегии (или проще говоря, нивелировать систематический или рыночный риск). На практике же эти предположения не выполняются или стремятся к соответствию этим параметрам [14, 15] (Voronova, Sharich, Yakovleva, 2020; Zinder, 2019). Например, корреляция между риск-факторами практически никогда не будет приближаться к нулю, однако, корреляция на уровне всего портфеля активов может снижаться до незначительных размеров. В последнюю очередь эти стратегии должны формировать покрывать все пространство всевозможных рисков, которые могут быть использованы для получения дополнительной прибыли, то есть данные стратегии должны в полной мере идентифицировать и устранять рыночные неэффективности. Из-за отсутствия практике состояния идеального рынка и наличия неэффективности и появляется премия за риск или избыточная прибыль субъекта инвестирования. В рамках данного исследования, мы лишь обозначим теоретическую составляющую риск-факторов альтернативных инвестиций хедж-фондов, поскольку именно это будет квантифицируемым или числовым параметром, определяющим результат процесса принятия инвестиционного решения. Прочие же составляющие, такие как влияние внешней среды на стратегии, класс активов, макроэкономические факторы влияния (ВВП, инфляция, темпы роста экономики), не будут рассмотрены.

Заключение

Несмотря на эту тотальную цифровизацию всех внутренних процессов хедж-фонда, положение последних на рынке достаточно ухудшилось. Все больше доминирует сегмент пассивного инвестирования через вложение в индексы, в то время как рынок коллективных инвестиций и в том числе «активного» инвестирования показывает неудовлетворительные показатели доходности. Таким образом, в хедж-фондах, в том числе для принятия инвестиционных решений в коллективном инвестировании, требуется новый механизм интеграции способностей управляющих фондов с информационными системами, увеличения эффективности взаимодействия между ними, что достижимо через внедрение и формализацию систем поддержки решений (СППР), экспертных систем, что приведет к увеличению потенциала фонда на получение избыточной прибыли.

Источники:

2. Фишер Блэк, Майрон Скоулз Стоимость опционов и корпоративных обязательств. Журнал политической экономии. [Электронный ресурс]. URL: ttps://dev.abcdef.wiki/wiki/Fischer_Black#References (дата обращения: 11.04.2021).

3. Кутнер П. Случайный характер цен на фондовом рынке. MIT Press. - 1964

4. Распоряжение Правительства РФ от 28 июля 2017 г. N 1632-р Об утверждении программы «Цифровая экономика Российской Федерации». Гарант. [Электронный ресурс]. URL: http://base.garant.ru/71734878 (дата обращения: 14.04.2021).

5. Markowitz H.M. Portfolio Selection: Efficient Diversification of Investment. - New York: Wiley, 1959.

6. Мертон Р. Теория рационального ценообразования опционов. - 1973

7. Geng Heng, Zhang Cheng, Zhou Frank The Dark Side of Reporting Credibility: Evidence from Intangible Investments. Ssrn.com. [Электронный ресурс]. URL: https://ssrn.com/abstract=3650784 or http://dx.doi.org/10.2139/ssrn.3650784.

8. Kumar Praveen, Li Dongmei Capital Investment, Innovative Capacity, and Stock Returns. Journal of Finance, Forthcoming. [Электронный ресурс]. URL: https://ssrn.com/abstract=2668797.

9. Jalota Hemant, Thakur Manoj, Mittal Garima. Modelling and constructing membership function for uncertain portfolio parameters: A credibilistic framework // Expert Systems with Applications. – 2016. – p. 40-56. – doi: 10.1016/j.eswa.2016.11.014.

10. Кейнс Дж.М. Общая теория занятости, процента и денег. / Пер. с англ. - М.: Гелиос АРВ, 2002. – 352 c.

11. Amel-Zadeh Amir, George Serafeim Why and How Investors Use ESG Information: Evidence from a Global Survey. - Harvard Business School Working Paper, 2017. – 51 p.

12. Cai Fang, Han Song, Li Dan, Li Yi Institutional Herding and Its Price Impact: Evidence from the Corporate Bond Market // Journal of Financial Economics. – 2017. – doi: 10.2139/ssrn.2693717.

13. Fama E.F., French K.R. The cross-section of expected stock returns // Journal of Financial Economics. – 1992. – № 2. – p. 427-465.

14. Воронова Н.С., Шарич Э.Э., Яковлева Д.Д. Архитектура системы поддержки принятия инвестиционных решений в финансовой экономике на основе мониторинга рыночной конъюнктуры // Экономика, предпринимательство и право. – 2020. – № 12. – c. 2933-2946. – doi: 10.18334/epp.10.12.111452 .

15. Зиндер Е.З. Моделирование и формирование общего для управления развитием крупномасштабных сетевых систем с неоднородными участниками // Управление развитием крупномасштабных систем MLSDʼ2019: Материалы двенадцатой международной конференции Научное электронное издание. Москва, 219. – c. 217-220.– doi: 10.25728/mlsd.2019.1.0217 .

16. Иванов В.В., Воронов В.С., Воронова Н.С. и др. Современные финансовые рынки. / Монография для магистрантов, обучающихся по программам направления «Финансы и кредит». - Москва: Проспект, 2016. – 576 c.

17. Волкова В.Н., Денисов А.А. Теория систем и системный анализ. / 2-е изд., перераб. и доп. - М.: Издательство Юрайт, 2021. – 563 c.

18. Воронова Н.С. Перспективы ответственного финансирования в энергетике России. / Сборник статей по результатам международного научно–исследовательского семинара. - СПб.: ООО «Скифия–принт», 2016. – 86-93 c.

Страница обновлена: 26.12.2025 в 07:00:01

Download PDF | Downloads: 47 | Citations: 2

Making investment decisions by a hedge fund based on dynamic risk control

Yakovleva E.A., Gadzhiev M.M., Sharich E.E., Yakovleva D.D.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 1 (January 2022)

Abstract:

The management of the investment process in a hedge fund in modern conditions is considered. Modern technologies actively influence aggregation, selection and processing of information, information flows, knowledge about financial markets. Technologies such as artificial intelligence, machine learning, blockchain, and big data processing are used in the decision-making process. The use of modern applied tools by fund managers to automate the process of allocating investments within the fund's portfolio to minimize the standard deviation (risk) and maximize excess profit is shown. However, hedge funds have historically been the personification of the exceptional abilities of the fund manager to effectively use and distribute the liquidity entrusted to him by investors on the open financial market due to the accumulated experience and knowledge base.

Keywords: investments, hedge fund, portfolio, investment strategy, factors, risk

JEL-classification: G11, G14, G30

References:

Amel-Zadeh Amir, George Serafeim (2017). Why and How Investors Use ESG Information: Evidence from a Global Survey Harvard Business School Working Paper.

Cai Fang, Han Song, Li Dan, Li Yi (2017). Institutional Herding and Its Price Impact: Evidence from the Corporate Bond Market Journal of Financial Economics. doi: 10.2139/ssrn.2693717 .

Fama E.F., French K.R. (1992). The cross-section of expected stock returns Journal of Financial Economics. 47 (2). 427-465.

Franco Modigliani, Merton H. Miller (1958). The Cost of Capital, Corporation Finance and the Theory of Investment The American Economic Review. 48 (3). 261-297.

Geng Heng, Zhang Cheng, Zhou Frank The Dark Side of Reporting Credibility: Evidence from Intangible InvestmentsSsrn.com. Retrieved from https://ssrn.com/abstract=3650784 or http://dx.doi.org/10.2139/ssrn.3650784

Ivanov V.V., Voronov V.S., Voronova N.S. i dr. (2016). Sovremennye finansovye rynki [Modern financial markets] Moscow: Prospekt. (in Russian).

Jalota Hemant, Thakur Manoj, Mittal Garima. (2016). Modelling and constructing membership function for uncertain portfolio parameters: A credibilistic framework Expert Systems with Applications. 71 40-56. doi: 10.1016/j.eswa.2016.11.014.

Keĭns Dzh.M. (2002). Obshchaya teoriya zanyatosti, protsenta i deneg [General theory of employment, interest and money] M.: Gelios ARV. (in Russian).

Kumar Praveen, Li Dongmei Capital Investment, Innovative Capacity, and Stock ReturnsJournal of Finance, Forthcoming. Retrieved from https://ssrn.com/abstract=2668797

Markowitz H.M. (1959). Portfolio Selection: Efficient Diversification of Investment New York: Wiley.

Volkova V.N., Denisov A.A. (2021). Teoriya sistem i sistemnyy analiz [Systems theory and system analysis] M.: Izdatelstvo Yurayt. (in Russian).

Voronova N.S. (2016). Perspektivy otvetstvennogo finansirovaniya v energetike Rossii [Prospects for responsible financing in the Russian energy sector] SPb.: OOO «Skifiya–print». (in Russian).

Voronova N.S., Sharich E.E., Yakovleva D.D. (2020). Arkhitektura sistemy podderzhki prinyatiya investitsionnyh resheniy v finansovoy ekonomike na osnove monitoringa rynochnoy konyunktury [The architecture of the investment decision support system in the financial economy on the basis of monitoring of market conditions]. Journal of Economics, Entrepreneurship and Law. 10 (12). 2933-2946. (in Russian). doi: 10.18334/epp.10.12.111452 .

Zinder E.Z. (219). Modelirovanie i formirovanie obshchego dlya upravleniya razvitiem krupnomasshtabnyh setevyh sistem s neodnorodnymi uchastnikami [Modeling and formation of a common for managing the development of large-scale network systems with heterogeneous participants] Managing the development of large-scale MLSD'2019 systems. 217-220. (in Russian). doi: 10.25728/mlsd.2019.1.0217 .