Анализ контроля таможенной стоимости товаров в системе администрирования таможенных доходов

Немирова Г.И.1![]() , Иванова А.М.2

, Иванова А.М.2

1 Российская таможенная академия, Россия, Люберцы

2 Федеральная таможенная служба РФ, Россия, Москва

Скачать PDF | Загрузок: 84 | Цитирований: 6

Статья в журнале

Экономические отношения (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 3 (Июль-сентябрь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=49845656

Цитирований: 6 по состоянию на 30.01.2024

Аннотация:

В статье контроль таможенной стоимости товаров рассматривается как важный инструмент в системе администрирования таможенных доходов федерального бюджета. На основе анализа результатов контроля таможенной стоимости отражена роль таможенных органов в системе администрирования таможенных доходов. Анализ применения судебной практики корректировки таможенной стоимости товаров позволил выявить проблемы законодательства в данной области и предложить направления их решения.

Посредством функционального моделирования процесса корректировки таможенной стоимости определены сценарии изменения объёма доходов федерального бюджета, формируемого за счёт таможенных платежей. Применение моделирования направлено на обеспечение предсказуемости и прогнозируемости доходов бюджета, снижение финансовых рисков государства.

Ключевые слова: федеральный бюджет, таможенная стоимость, администрирование таможенных платежей, таможенный контроль, доходы бюджета, экономическая безопасность

JEL-классификация: H61, H56, H68

ВВЕДЕНИЕ

Доходы бюджетов всех уровней бюджетной системы выступают важным источником развития национальной экономики. В процессе формирования бюджетов органы государственной власти и органы местного самоуправления определяют источники доходов бюджетов и направления их целевого развития. В этой связи актуальным является анализ источников доходов бюджетов, планирование дополнительных ресурсов, позволяющих устойчиво и экономически безопасно развиваться государству.

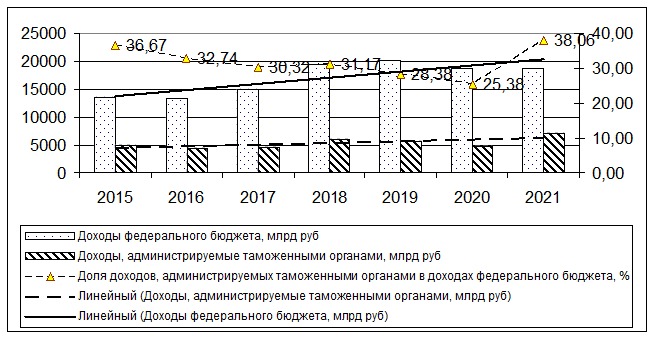

Важная роль в системе администрирования доходов бюджетной системы, а именно доходов федерального бюджета, отводится таможенным органам. Таможенные органы администрируют в среднем 30 процентов доходов федерального бюджета, исполняя при этом фискальную и контрольную функцию и обеспечивая тем самым экономическую безопасность страны (рис. 1).

Рисунок 1. Доля доходов, администрируемых таможенными органами в доход федерального бюджета за 2015–2021 гг.

Figure 1. The share of revenues regulated by customs duties in the federal budget revenue for 2015–2021 Источник: построено по данным официального сайта ФТС России. URL: www. customs.ru (дата обращения: 20.01.2022).

Как подтвердил анализ, объем поступающих таможенных доходов зависит как от объема внешнеторговой деятельности, что можно условно отнести к объективным причинам изменения доходов федерального бюджета, так и от эффективной деятельности институтов, администрирующих эти платежи (субъективные причины). При этом отмечаем, что таможенные платежи вплоть до 2021 года имели отрицательную динамику. Такому явлению естественно имеются объективные и субъективные причины, которые будут проанализированы в статье посредством системного анализа.

На таможенные органы возлагается большая ответственность как на администраторов таможенных доходов, выполняющих определенные функции по обеспечению экономической безопасности государства, которая реализуется посредством контрольной деятельности и привлечения доходов в бюджетную систему.

Основными направлениями проверочных мероприятий должностных лиц таможенных органов выступают:

1) проверка величины заявленной таможенной стоимости;

2) контроль достоверности заявленного кода товарной номенклатуры внешнеэкономической деятельности Евразийского экономического союза (ТН ВЭД ЕАЭС);

3) контроль за соблюдением ограничений по пользованию и распоряжению условно выпущенными товарами.

В ходе исследования посредством применения факторного анализа установлено, что при осуществлении контрольной деятельности таможенными органами больше всего нарушений выявляется именно по этим трем направлениям, среди которых наиболее актуальным выступает контроль заявленной участниками внешнеэкономической деятельности (ВЭД) таможенной стоимости товаров.

Стоит отметить, что контроль таможенной стоимости является одним из самых сложных в системе администрирования таможенных платежей. Сложность контроля обусловлена тем, что таможенная стоимость имеет особенности формирования в зависимости от выбранных условий поставок и стоимости товара, наличия или отсутствия подтверждающих сведений о товаре. Меняя метод определения таможенной стоимости, можно изменить величину таможенной стоимости как в сторону снижения, так и увеличения, соответственно, и размер величины таможенных платежей как величины имеющей прямо пропорциональную зависимость от таможенной стоимости.

Актуальность исследования таможенного контроля таможенной стоимости обусловлена также тем, что размер таможенной стоимости влияет и на формирование налогооблагаемой базы для акциза и налога на добавленную стоимость (НДС) при применении адвалорной или комбинированной ставки, а также таможенных сборов. В таможенном тарифе преобладают адвалорные ставки таможенных пошлин, поэтому в большинстве случаев таможенная стоимость является основой для исчисления таможенных платежей.

Должностные лица таможенных органов, применяя системный подход, обязаны проверять наличие компонентов, составляющих таможенную стоимость в сроки, отведенные на осуществление таможенного контроля, и не допустить нарушения таможенного законодательства Евразийского экономического союза (ЕАЭС) и законодательства Российской Федерации о таможенном регулировании, что подтверждает востребованность научных исследований в данной области.

Способы совершения правонарушений декларантами, методы их выявления таможенными органами, характеристика правонарушений в области контроля таможенной стоимости, зависимость таможенных платежей от таможенной стоимости остаются актуальными задачами на протяжении многих лет. Данные вопросы исследовались в трудах А.А. Артемьева, А.В. Агаповой, Гладкова А.Р., Баландиной Г.В., Бурдина В. Е., Зыкова А.А., Липатовой Н.Г., В.Е. Новикова, М.О. Румянцевой, Ю.В, Пономарева Ю.Ю., Савельевой Т.И., Синельникова-Мурылева С.Г., Трошкиной Т.Н. и др.

Так, Трошкина Т.Н., обращая внимание на проблемы актуальности исследования в данной области, отмечает: «Проблема эффективности фискальных инструментов таможенного администрирования сохраняет значимость. На сегодняшний день таможенные органы сталкиваются с комплексом проблем, большинство из которых носит системный характер. Среди них – занижение таможенной стоимости и их недостоверное декларирование, неразвитость системы информации, низкая эффективность таможенного контроля, отсутствие системного подхода к анализу информации» [15] (Troshkina, 2017).

Ученые многие годы исследуют проблемы формирования и контроля таможенной стоимости, выявляя проблемы в данной области и предлагая определенные направления их решения. Так, Новиков В.Е. считает, что «для обеспечения нормального функционирования тарифного регулирования необходимо, прежде всего, откорректировать методологию контроля таможенной стоимости. «Таможенная стоимость при ввозе и вывозе товаров должна определяться не на основе заявленной декларантом таможенной стоимости, а приниматься на уровне таможенной стоимости, учтенной при разработке таможенного тарифа» [12, с. 80–88] (Novikov, 2020, р. 80–88).

Исследователь Савельева Т.И. для решения проблем контроля таможенной стоимости предлагает воспользоваться «скользящим» индикатором, доказывая, что «индикатор уровня таможенной стоимости выступает как встроенный механизм гибкости системы управления рисками, позволяющий автоматически обеспечивать полноту уплаты таможенных платежей при изменении общего уровня цен в отношении декларируемого товара, повышая оперативность контроля таможенной стоимости» [14, с. 179–183] (Saveleva, 2020, р. 179–183).

На аспект необходимости контроля указано и в Стратегии развития таможенной службы Российской Федерации до 2030 года. Принимаемые Россией экономические и политические контрсанкции, перекрытие таможенных границ вынуждают российских и иностранных производителей товаров искать новые способы сбыта товаров, нередко криминального характера. Появление новых схем совершения правонарушений в области таможенного дела в условиях автоматизации процессов и развития информационных технологий является угрозой национальной безопасности и экономике страны и требует совершенствования методов борьбы с ними [1].

«В условиях кризисной и посткризисной экономики, как правило, роль таможенных платежей возрастает. Этот аспект актуализирует исследования в области изыскания направлений эффективного администрирования таможенных платежей в доход федерального бюджета» [11, с. 120] (Nemirova, 2018, р. 120).

Данные положения подтверждают важность таможенного контроля таможенной стоимости в системе администрирования таможенных доходов и необходимость исследования проблем формирования таможенных платежей в системе доходов федерального бюджета.

Целью научной статьи является определение значимости контроля таможенной стоимости в системе администрирования таможенных доходов, выявление основных проблемных аспектов, обусловливающих угрозы экономической безопасности государства в исследуемой области, а также выработка направлений устранения и предупреждения выявленных угроз.

Научная гипотеза – предотвращение неверного отражения таможенной стоимости декларантами в таможенных документах позволит снизить угрозы экономической безопасности государства посредством пополнения доходов федерального бюджета и снижения правонарушений при перемещении товаров через таможенную границу.

Основными методами исследования при подготовке и написании научной статьи стали метод системного анализа, монографический (описательный), моделирование, процессный подход.

Контроль таможенной стоимости товаров в роли инструмента администрирования таможенных доходов

В соответствии со статьей 7 ГАТТ (1947) под таможенной стоимостью понимается действительная стоимость, и за основу таможенной стоимости не может быть принята какая-то произвольная или минимальная величина. При этом под «действительной стоимостью» понимается стоимость, за которую товар продается или предлагается к продаже при нормальном течении торговли и в условиях полной конкуренции. [2]

Согласно Единому таможенному тарифу Евразийского экономического союза [3] и Федеральному закону от 21.05.1993 № 5003-1 «О таможенном тарифе» [4], установлены законодательно шесть методов определения таможенной стоимости: 1) метод по стоимости сделки с ввозимыми товарами; 2) метод по стоимости сделки с идентичными товарами; 3) метод по стоимости сделки с однородными товарами; 4) метод вычитания; 5) метод сложения; 6) резервный метод. Причем эти методы должны быть рассмотрены для применения поэтапно, т.е. если один метод не может быть применим согласно законодательству, то используют второй метод и т.д.

Основное назначение таможенной стоимости товаров – быть базой для расчета таможенных платежей. Наличие общедоступной методики и установленных правил определения таможенной стоимости ставит всех участников ВЭД в равные условия и позволяет существенно повысить степень определенности при организации внешнеторговых операций, заранее просчитать все необходимые экономические параметры заключенных сделок, однако правонарушения в данной области встречаются довольно часто.

Контроль таможенной стоимости, как при декларировании и выпуске товаров, так и проведении таможенной проверки, осуществляется путем проведения следующих действий:

- определения правильности выбранного декларантом метода таможенной стоимости, т.е. осуществления проверки соответствия выбранного метода условиям внешнеторгового договора, представленным документам и заявленным при декларировании сведениям;

- контроля правильности определения декларантом структуры заявленной таможенной стоимости, т.е. оценки на основе документального подтверждения включения всех предусмотренных законодательством для данного метода компонентов и их обоснования.

Проверка величины заявленной таможенной стоимости осуществляется как до выпуска, так и после выпуска товаров, поэтому важно сформировать процессы контроля на всех этапах перемещения товаров через таможенную границу ЕАЭС.

Согласно Стратегии развития Федеральной таможенной службы Российской Федерации на период до 2030 года [5], приоритетным направлением развития таможенных органов является таможенный контроль таможенной стоимости на этапе после выпуска товаров, поэтому в статье акцентировано преимущественное внимание именно на данном этапе контроля.

Как подтвердил анализ контрольной деятельности таможенных органов, в большинстве случаев система контроля таможенной стоимости заключает в себя этапы: 1) уточнение заявленных сведений (запрос документов); 2) рассмотрение возможности использования избранного декларантом метода определения таможенной стоимости; 3) определение величины таможенной стоимости, которая закладывалась в основу для исчисления таможенных платежей.

Согласно отчету ФТС России по направлению контроля таможенной стоимости в 2020 году, в отношении более 165 тысяч деклараций на товары внесены изменения в сведения, заявленные в декларацию на товары и декларацию таможенной стоимости товаров, по результатам которых привлечено в федеральный бюджет 20,5 млрд рублей (в 2019 году скорректировано 183 тысяч деклараций и привлечено 20,6 млрд рублей). [6] Внесение корректировок в декларацию на товары свидетельствует о скрытых проблемах.

Данная статистика включает таможенный контроль как на этапе выпуска, так и после выпуска товаров в форме проверки таможенных, иных документов и (или) сведений в соответствии со статьей 326 Таможенного кодекса ЕАЭС и приказом ФТС России от 25 августа 2009 г. № 1560 «Об утверждении порядка проведения проверки документов и сведений после выпуска товаров и (или) транспортных средств». [7]

Согласно отчетам Федеральной таможенной службы России, статистика нарушений в 2020 году по сравнению с 2019 годом имеет тенденцию к снижению. Сумма доначисленных таможенных платежей при этом на одну декларацию увеличилась с 112,4 тыс. рублей в 2019 году до 123,8 тыс. рублей в 2020 году при одновременном снижении доли товарных партий с корректировками таможенной стоимости. [8]

Создавшемуся положению есть объективные причины, с одной стороны, активное внедрение информационных технологий в таможенных органах, таких как «Личный кабинет участника ВЭД», позволяющий участникам ВЭД оперативно обмениваться информацией с таможенными органами; механизм предварительного информирования, направленный на снижение рисков. В качестве причин стоит выделить и снижение количества таможенных проверок согласно заявленным стратегическим целям таможенных органов, предусматривающим снижение административной нагрузки на бизнес.

С другой стороны, снижение правонарушений обусловлено уменьшением внешнеторгового оборота, связанным с введением запретов и ограничительных мер с некоторыми государствами. «Фискальная эффективность может быть подвержена нестабильности и зависеть от макро – и микроэкономических условий» [6] (Lev, Bolonin, Leshchenko, 2022).

Однако результаты исследования свидетельствует о необходимости усиления контроля со стороны таможенных органов за декларируемой участниками ВЭД таможенной стоимостью товаров. Недобросовестные участники ВЭД при ввозе товаров специально занижают таможенную стоимость для того, чтобы уменьшить базу для исчисления таможенных пошлин, налогов, в результате чего федеральный бюджет Российской Федерации недополучает значительные суммы денежных средств.

Имеется и практика возвращенных по результатам судебных споров таможенных платежей, неверно подтвержденных таможенными органами к оплате участниками в доход федерального бюджета по результатам контроля таможенной стоимости. Из федерального бюджета в 2020 году возвращено 1028,9 млн рублей таможенных платежей по решениям судебных органов и по результатам проведенного ведомственного контроля (в 2019 году – 540,3 млн рублей), из них 784,8 млн рублей – по решениям судебных органов (76,3%) и 244,1 млн рублей – по результатам ведомственного контроля (23,7%). [9]

Еще одним проблемным аспектом в контроле таможенной стоимости является применение базисных условий поставки товара, от которого зависит размер таможенной стоимости, хотя базисные условия поставки являются унифицированными правилами. Однако их трактование не является единообразным и имеет свои особенности в разных странах.

«Базисные условия поставки» устанавливают структуру цены в зависимости от того, включаются расходы по перевозке, страхованию и иные расходы, связанные с перемещением товара от продавца к покупателю, в цену товара или нет. Соответственно, от этих условий зависит цена товара, что, несомненно, отражается на таможенной стоимости и объеме исчисленных таможенных платежей. Они установлены с целью понимания прав и обязанностей сторон в рамках внешнеторговой деятельности и их унификации, Международной торговой палатой разработаны «Базисные условия поставки», которые с соответствующими торговыми терминами и их толкованием включены в сборники торговых терминов Инкотермс-2020 (ранее 1936,…, 2000, 2010 годов).

В судебной практике не всегда признаются документы, используемые во внешнеторговой деятельности, что вызывает определенный казус. Например, судами зачастую не признаются в качестве подтверждения заявленной таможенной стоимости экспортных деклараций ответы на международные запросы или ценовая информация, полученная из информационных ресурсов таможенных органов [2, с. 104–115] (Artemev, 2021, р. 104–115).

Участники ВЭД (декларанты), как правило, находятся в разных странах. Данный аспект вносит коррективы в их деятельность, обусловленную различным национальным законодательством. В этих условиях участники ВЭД, пытаясь учесть эти особенности, зачастую желая повлиять на цену сделки, подготавливают двойной пакет документов. При этом документы имеют одинаковые реквизиты, но отличаются только величиной стоимости и условиями поставки. Данный подход сдерживает финансовые операции и отражает необходимость унификации норм национального законодательства и стремления к их стандартизации.

Анализ практики позволил выявить, что наиболее часто заявляемыми условиями поставки являются условия группы C или D. Эти условия, согласно «Инкотермс», предполагают, что основная перевозка оплачена, то есть расходы по перевозке уже включены в таможенную стоимость. Возникает проблема, обусловленная тем, что проверить достоверность этих сведений ФТС России не всегда представляется возможным, так как документы составлялись иностранным лицом. В соответствии с нормами международного права никакая из торгующих сторон не может иметь доступ к документации, если она не является резидентом данной страны.

«Отсутствие четких критериев достоверности некоторых документов законодательством является достаточно частой причиной проигрышей таможенных органов» [1, с. 30–35] (Agapova, 2019, р. 30–35).

В этой связи целесообразно создавать более благоприятные условия для усиленного взаимодействия таможенных служб различных государств, направленные на обмен информации не только в рамках последующего контроля, но и предварительного контроля.

С целью решения данной проблемы некоторые авторы считают, «важным направлением совершенствования системы контроля таможенной стоимости товаров является разработка и финансирование на законодательном уровне критериев достоверности документов и сведений, представляемых декларантами таможенным органам» [9, с. 60] (Minakova, Derkach, Solodukhina, Kuzmichyova, 2021, р. 60) Хотя предложение является дискуссионным.

При анализе результатов судебной практики обращает на себя внимание рост количества обращений декларантов в судебные органы по результатам проведенных таможенных проверок в части корректировок таможенной стоимости. Так, в 2019 году в судебные органы с целью оспаривания решений таможенных органов в части корректировки таможенной стоимости было подано 11 883 заявления в арбитражный суд, из них 35% дел было рассмотрено в пользу участников ВЭД. [10]

Проблемный аспект заключается в том, что таможенные органы в процессе таможенной проверки или применения других форм контроля запрашивают у участников ВЭД документы и сведения, подтверждающие применение того или иного метода таможенной стоимости. Если же в период проверки в указанные законодательными актами и нормативными документами сроки эти сведения и документы не предоставлены в таможенный орган, значит, они не могут служить основанием для подтверждения конкретного метода определения таможенной стоимости.

Однако участники ВЭД впоследствии все же изыскивают меры по предоставлению указанных сведений и документов в арбитражном суде, доказывая обоснованность применения конкретного метода определения таможенной стоимости, и суды зачастую принимают это обоснование. В итоге возникает спорная ситуация, которая должна быть законодательно урегулирована.

Приходится соглашаться с мнением М.О. Румянцевой, которая считает, что «при рассмотрении дел об оспаривании решений таможенных органов о корректировке таможенной стоимости в суд не должны быть представлены декларантом новые доказательства, которыми не располагали таможенные органы на момент вынесения решения таможенных органов о корректировке таможенной стоимости, за исключением случаев, если лицо, ходатайствующее о представлении новых доказательств, обосновало не возможность их представления административному органу по причинам, независящим от него» [13, с. 81–86] (Rumyantseva, 2021, р. 81–86).

Следует обратить внимание на факт, который отметил А.А. Артемьев: «в настоящее время методологические подходы для квалификации отдельных платежей, которые с формальной точки зрения не подлежат включению в таможенную стоимость товаров, исходя из принципов Всемирной торговой организации, не сформированы. Однако с учетом их экономического смысла могут возникать соответствующие последствия» [2, с. 104–115] (Artemev, 2021, р. 104–115).

Более кардинальный подход к совершенствованию администрирования таможенных платежей и контроля таможенной стоимости предлагают Баландина Г.В., Пономарев Ю.Ю., Синельников-Мурылев С.Г., рассматривая как перспективное направление, как интегрирование информационных систем таможенных и налоговых органов, так и передачу взимания ввозных таможенных пошлин в ведение налоговых органов, поскольку ввозные таможенные пошлины имеют налоговый характер [3] (Balandina, Ponomaryov, Sinelnikov-Murylyov, 2019).

Стоит отметить целесообразность данного предложения. К тому же такой подход позволяет снизить фискальную нагрузку на таможенные органы.

Авторы также считают, что необходима разработка новых методик таможенного и налогового контроля для сближения методов контроля (в том числе взаимное использование подходов к контролю таможенной стоимости и к контролю за трансфертным ценообразованием) [3] (Balandina, Ponomaryov, Sinelnikov-Murylyov, 2019).

Недостоверное декларирование таможенной стоимости приобретает масштабный характер. Со стороны участников ВЭД применяются разнообразные способы представления сведений, не отражающих реальную стоимость сделки, и декларируются недостоверные сведения о таможенной стоимости товаров, чтобы уклониться от уплаты таможенных платежей.

Н.Г. Липатова, А.Р. Гладков предлагают в качестве перспективного направления в исследуемой области совершенствовать организационный механизм оценки достоверности величины таможенной стоимости и рассматривают вариант использования услуг организаций, специализирующихся на проведении исследований цен товаров. Авторы считают, что «независимость подобных организаций от таможенных органов и участников ВЭД, их авторитет и высокая квалификация специалистов способствуют объективной оценке рыночной цены, основанной на результатах анализа рынка товара» [7, с. 80–86] (Lipatova, Gladkov, 2019, р. 80–86).

Ретроспективный анализ позволяет констатировать, что правонарушения имеют различную специфику, которая зависит от направления перемещения товаров. Если при ввозе товаров недобросовестные участники ВЭД стараются занизить таможенную стоимость с целью меньшей оплаты налогов (НДС и акцизов) и таможенных пошлин, то при вывозе товаров таможенную стоимость преднамеренно завышают с целью возмещения наибольшей суммы НДС из бюджета.

Большая роль в выявлении правонарушений отводится скоординированным контрольным мероприятиям таможенных и налоговых органов. На основе анализа таможенной статистики выявлено, что таможенными органами во взаимодействии с налоговыми органами за 2020 год проведено 385 проверочных мероприятий, по результатам которых дополнительно начислено таможенных платежей, пеней и штрафов на общую сумму 10,258 млрд рублей. В том числе проведено 84 скоординированных контрольных мероприятия (в 2019 году – 187, в 2018 году – 208). Дополнительно начислено по результатам скоординированных контрольных мероприятий таможенных платежей, пеней и штрафов на общую сумму 2,39 млрд рублей (в 2019 году – 4,36 млрд рублей, в 2018 году – 1,62 млрд рублей). [11] [12] По сути, суммы доначислений равны бюджету одного муниципального образования.

Несмотря на снижение количества проведенных скоординированных контрольных мероприятий с целью снижения административной нагрузки на бизнес, сумма доначисленных платежей и выявленных правонарушений не снижается. По результатам проверочных мероприятий таможенными органами в 2020 году возбуждено 197 дел об административных правонарушениях (АП) и 16 уголовных дел.

Определенную особенность формирования таможенной стоимости и ее проверки имеют товары топливо-энергетического комплекса, что характерно для экспорта нефти и нефтепродуктов. На проблемы в данной области обращает внимание Магомедов И.Р., отмечая: «в графе 45 декларации на товары «Таможенная стоимость» указывается условная таможенная стоимость, которая документально не подтверждается декларацией таможенной стоимости» [8, с. 31] (Magomedov, 2020, р. 31).

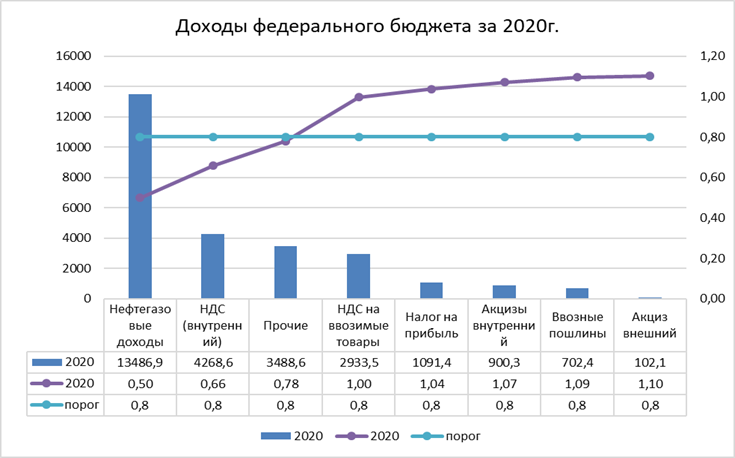

В качестве подтверждения значимости исследуемых доходов представим структуру доходов федерального бюджета, рассчитанного по Парето за 2020 год. Показатели свидетельствуют о том, что на нефтегазовые доходы, НДС внутренний и прочие доходы приходится 80% доходов федерального бюджета (рис. 2).

Примечание. На диаграмме столбиком представлены доходы федерального бюджета за 2020 год в млрд руб., графически в виде линии изображены пороговые данные за 2020 год в %, рассчитанные по Парето.

Рисунок 2. Структура доходов федерального бюджета, рассчитанного по Парето за 2020 год

Figure 2. The structure of federal budget revenues expected by Pareto for 2020

Источник: построено по данным официального сайта ФТС России. URL: www. customs.ru (дата обращения: 20.01.2022).

«Доля нефтегазовых доходов в общей сумме доходов федерального бюджета составляет в среднем от 35 до 43 процентов, т.е. выше ¼ доходов федерального бюджета» [10, с. 119] (Nemirova, 2020, р. 119).

Данные аспекты свидетельствуют о наличии нерешенных задач в области контроля таможенной стоимости. Смещение акцентов таможенного контроля на этап после выпуска товаров и имеющиеся при этом правонарушения, связанные с недостоверным заявлением таможенной стоимости, нацеливают на необходимость разработки модели контроля таможенной стоимости на этапе после выпуска товаров.

Моделирование контроля таможенной стоимости

В настоящее время существует многообразие классификаций моделей, формируемых по различным признакам. В качестве наиболее результативной для построения процесса контроля таможенной стоимости была выбрана функциональная модель.

Функциональная модель, как правило, предназначается для описания процессов выполнения определенных действий либо совершения каких-либо операций [4, с. 85] (Burdin, Zaytseva, Lipatova, 2014, р. 85). Воспользуемся для анализа функциональной моделью.

Процесс построения модели проводился по следующим этапам:

1-й этап – построение модели существующей системы контроля таможенной стоимости;

2-й этап – проведение исследований на построенной модели, изменение условий функционирования, усовершенствование существующей системы контроля таможенной стоимости, доработка модели.

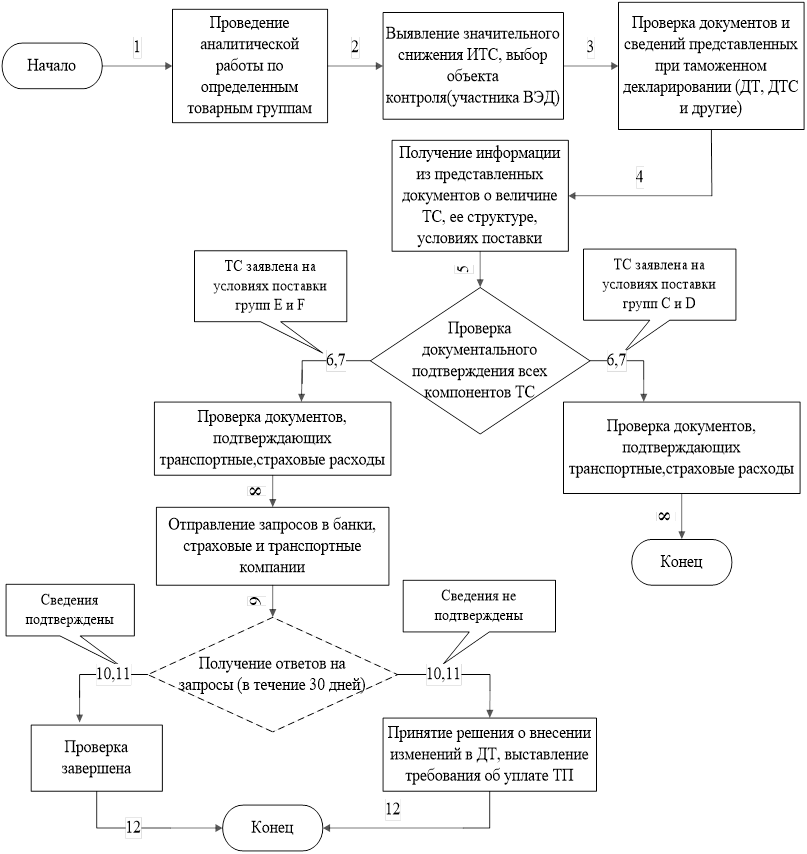

На первом этапе моделирования строим (описываем) существующую модель контроля таможенной стоимости. Должностные лица таможенных органов проводят аналитическую работу по определенным товарным группам с целью прослеживания динамики индекса таможенной стоимости. По результатам работы в качестве объекта контроля выбираются конкретные участники ВЭД. Для подтверждения величины заявленной таможенной стоимости на этом этапе проверяются заявленные сведения и документы, представленные при таможенном декларировании. Из представленных документов и сведений должностные лица таможенных органов получают информацию о примененной величине таможенной стоимости, ее структуре и условиях поставки товаров согласно ИНКОТЕРМС, выбирая группы C, D, E, F.

С целью обеспечения полноты поступления платежей в федеральный бюджет структура таможенной стоимости проверяется в части достоверного заявления сведений о дополнительных начислениях (раздел «Б» ДТС-1). В декларации таможенной стоимости (ДТС-1) имеется достаточно большое количество дополнительных начислений, которые могут быть прибавлены к цене, фактически уплаченной или подлежащей уплате. Наибольшее внимание уделяется транспортным и страховым расходам. Чтобы убедиться, что декларант представил достоверные сведения о транспортных и страховых расходах, таможенные органы отправляют запросы в транспортные и страховые компании. На основе полученных запросов принимается решение о завершении проверки либо внесении изменений в декларацию на товары (ДТ).

Процесс контроля таможенной стоимости, касающийся проверки достоверности сведений о транспортных и страховых расходах, представлен в виде функциональной модели на рисунке 3.

Примечание. ИТС – индекс таможенной стоимости; ДТ – декларация на товары; ДТС – декларация таможенной стоимости; ТС – таможенная стоимость; ТП – таможенные платежи.

Рисунок 3. Существующая модель контроля таможенной стоимости, позволяющая проверить включение транспортных и страховых расходов в таможенную стоимость

Figure 3. An essential customs value control model that allows you to check the inclusion of transport and insurance costs in the customs value

Источник: составлено авторами.

Как видно из представленной модели, ответы на запросы транспортные и страховые компании присылают в течение 1 месяца, а иногда бывает в течение полугода, что значительно затрудняет процесс контроля. За это время товар может быть полностью реализован, что усложняет процесс привлечения участника ВЭД к уголовной или административной ответственности. В условиях цифровизации экономики возможности ускорения ответов на запросы таможенных органов у компаний возрастают.

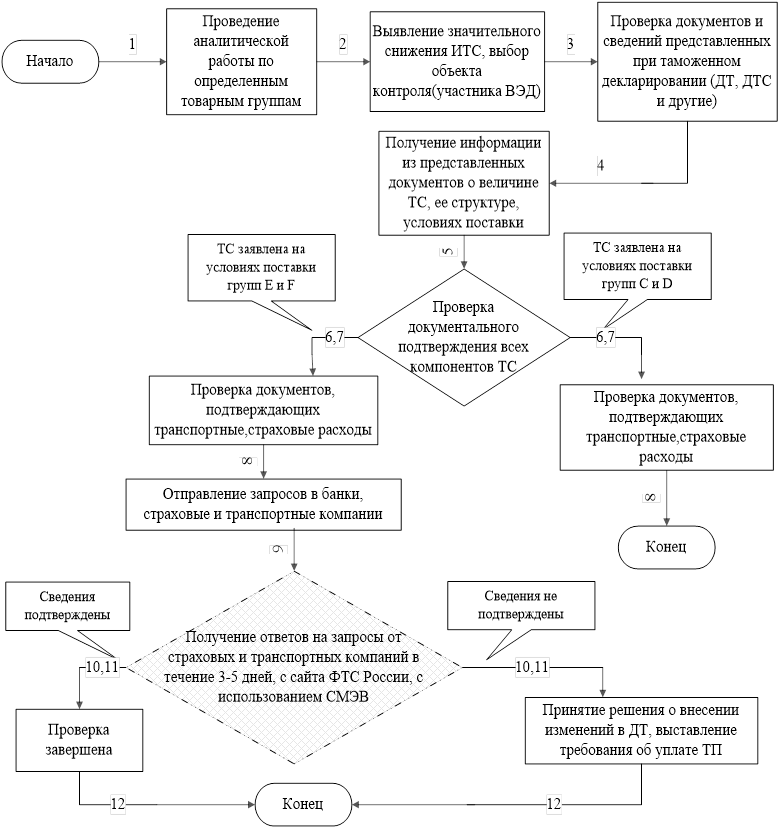

С методологической точки зрения моделирование позволяет повысить эффективность контроля таможенной стоимости и обеспечить своевременное поступление платежей в федеральный бюджет, однако для выполнения практических задач считаем необходимым принятие следующих решений:

1. На сайте ФТС России в ресурсе «Лицевой счет участника ВЭД» создать вкладку (раздел) «Информация от транспортных, страховых и иных организаций». В этом случае должностные лица таможенных органов смогут получить доступ к такой информации через сайт ФТС России. Транспортные и страховые компании, в свою очередь, получат возможность формирования сведений по запросу ФТС России в электронном формате.

2. Подключить транспортные и страховые компании к системе межведомственного электронного взаимодействия (СМЭВ) в целях борьбы с занижением величины страховых и транспортных расходов.

3. На законодательном уровне обязать транспортные, страховые компании и иные организации присылать ответы на запросы исполнительных органов власти, в том числе и таможенных органов, в течение 3–5 дней. При непредоставлении ответов на запросы в течение указанного срока обосновать причины такого непредставления. В противном случае транспортная или страховая компания должна быть привлечена к административной ответственности.

В рамках исследования построена функциональная модель контроля таможенной стоимости проверки достоверности сведений о транспортных и страховых расходах, позволяющая учитывать предложенные рекомендации, представлена на рисунке 4.

Примечание. ИТС – индекс таможенной стоимости; ДТ – декларация на товары; ДТС – декларация таможенной стоимости; ТС – таможенная стоимость; ТП – таможенные платежи; СМЭВ – система межведомственного электронного взаимодействия.

Рисунок 4. Улучшенная модель контроля таможенной стоимости, позволяющая проверить включение транспортных и страховых расходов в таможенную стоимость

Источник: составлено авторами.

Таким образом, по результатам исследования делаем следующие выводы.

Во-первых, при таможенном контроле наиболее часто выявляются правонарушения в области недостоверного заявления таможенной стоимости, что подтверждено анализом на основе данных таможенной статистики.

Во-вторых, анализ результатов судебной практики свидетельствует о необходимости корректировки таможенного законодательства в части документов, позволяющих подтверждать таможенную стоимость.

В-третьих, правонарушения в сфере недостоверного заявления таможенной стоимости, совершенные умышленно, необходимо рассматривать как одну из важных угроз экономической безопасности, поскольку это снижает доходы федерального бюджета.

С целью устранения выявленных проблем рекомендуется: унифицировать таможенное законодательство, максимально ориентируя его на нормы международного права; стандартизация документов, используемых в международной практике; улучшение взаимодействия между таможенными органами и участниками ВЭД.

Полагаем, что предложенные рекомендации по совершенствованию системы контроля таможенной стоимости ускорят процесс контроля таможенной стоимости и, как следствие, обеспечат своевременное поступление таможенных платежей в федеральный бюджет в полном объеме.

Заключение

Результаты исследования позволяют утверждать, что проблемы контроля таможенной стоимости товаров остаются актуальными как в условиях кризисной, так и стабильной экономики. Выводы, изложенные в статье на основе данных таможенной статистики, подтверждают наличие проблем в области определения таможенной стоимости и требуют дальнейших изысканий в решении выявленных проблем.

Внедрение в практику предложенных рекомендаций позволит оптимизировать таможенное законодательство в части контроля таможенной стоимости товаров, перемещаемых через таможенную границу ЕАЭС и, соответственно, администрирования таможенных доходов, увеличивая доходы федерального бюджета.

Более того, совершенствование системы контроля таможенной стоимости положительно повлияет на таможенное регулирование ВЭД как один из основных методов государственного регулирования внешнеторговой деятельности и обеспечения экономической безопасности государства.

[1] Распоряжение Правительства РФ от 23.05.2020 № 1388-р «Стратегия развития таможенной службы Российской Федерации до 2030 года» // Гарант URL [Электронный ресурс] https://www.garant.ru/files/9/3/1376639/strategiya-razvitiya-tamozhennoy-sluzhby-rf.pdf (дата обращения: 22.06.2022).

[2] Генеральное соглашение по тарифам и торговле (ГАТТ 1947) // Гарант URL [Электронный ресурс] //https://base.garant.ru/2560614/(дата обращения: 22.06.2022).

[3] Единый таможенный тариф Евразийского экономического союза (приложение к Решению Совета Евразийской экономической комиссии от 16.07.2012 № 54) [Электронный ресурс] // Официальный ресурс Евразийской экономической комиссии. URL: https://eec.eaeunion.org/(дата обращения: 22.06.2022).

[4] Закон РФ от 21.05.1993 № 5003-1 «О таможенном тарифе» // Гарант URL [Электронный ресурс] // https://base.garant.ru/10101366/.

[5] Распоряжение Правительства РФ от 23.05.2020 № 1388-р «Стратегия развития таможенной службы Российской Федерации до 2030 года» // Гарант URL [Электронный ресурс] https://www.garant.ru/files/9/3/1376639/strategiya-razvitiya-tamozhennoy-sluzhby-rf.pdf (дата обращения: 22.06.2022).

[6] На основе: Итоговые доклады о результатах и основных направлениях деятельности ФТС России // Официальный сайт ФТС России. URL: https://customs.gov.ru/activity/results/itogovye-doklady-o-rezul-tatax-deyatel-nost (дата обращения: 22.06.2022).

[7] Приказ ФТС России от 25 августа 2009 г. № 1560 «Об утверждении порядка проведения проверки документов и сведений после выпуска товаров и (или) транспортных средств» // [Электронный ресурс] https://www.alta.ru/tamdoc/09pr1560/. (дата обращения: 22.06.2022).

[8] Итоговый доклад о результатах и основных направлениях деятельности ФТС России в 2020 году // [Электронный ресурс] // http://customs.gov.ru/activity/results/itogovye-doklady-o-rezul-tatax-deyatel-nosti/document/268607 (дата обращения: 22.06.2022).

[9] Итоговый доклад о результатах и основных направлениях деятельности ФТС России в 2020 году // [Электронный ресурс] // http://customs.gov.ru/activity/results/itogovye-doklady-o-rezul-tatax-deyatel-nosti/document/268607 (дата обращения: 22.06.2022).

[10] Итоговый доклад о результатах и основных направлениях деятельности ФТС России в 2020 году // [Электронный ресурс] // http://customs.gov.ru/activity/results/itogovye-doklady-o-rezul-tatax-deyatel-nosti/document/268607 (дата обращения: 22.06.2022).

[11] Информация о результатах взаимодействия подразделений таможенного контроля после выпуска товаров с налоговыми органами и результатах скоординированных контрольных мероприятий январь – декабрь 2019 года // [Электронный ресурс]// http://customs.gov.ru/activity/results/rezul-taty-vzaimodejstviya-tamozhennyx-i-nalogovyx-organov/2020-go (дата обращения: 22.06.2022).

[12] Информация о результатах взаимодействия подразделений таможенного контроля после выпуска товаров с налоговыми органами и результатах скоординированных контрольных мероприятий январь – декабрь 2020 года // [Электронный ресурс]// http://customs.gov.ru/activity/results/rezul-taty-vzaimodejstviya-tamozhennyx-i-nalogovyx-organov/2020-go (дата обращения: 22.06.2022).

Источники:

2. Артемьев А.А. Методология определения таможенной стоимости товаров при выплате дивидендов зарубежному продавцу // Финансовый журнал. – 2021. – № 3. – c. 104-115.

3. Баландина Г.В., Пономарёв Ю.Ю., Синельников-Мурылёв С.Г. Таможенное администрирование в России: какими должны быть современные процедуры. - М.: Издательский дом «Дело» РФНХиГС, 2019. – 100 c.

4. Бурдин В. Е., Зайцева В. Е., Липатова Н. Г. Моделирование современных технологий таможенного контроля. / монография. - М.: Изд-во Российской таможенной академии, 2014. – 146 c.

5. Зыков А.А. Таможенная стоимость и ее проблемы в современном таможенном деле // Вестник Московского университета им. С. Ю. Витте. Экономика и управление. – 2016. – № 4 (19). – c. 25–30.

6. Лев М.Ю., Болонин А.И., Лещенко Ю.Г. Налоговое администрирование как механизм укрепления экономической безопасности налоговой системы государства // Экономическая безопасность. – 2022. – № 2. – c. 525-545.

7. Липатова Н. Г., Гладков А. Р. Методический подход к исследованию рыночной цены товара для целей контроля таможенной стоимости // Вестник Российской таможенной академии. – 2019. – № 3. – c. 80-86.

8. Магомедов И.Р. Особенности таможенного декларирования и таможенного контроля нефти и нефтепродуктов из Российской Федерации. / в книге «Актуальные вопросы деятельности таможенных органов в условиях цифровой экономики» : монография под общ. ред. д-ра экон. наук Г.И. Немировой. - М.: РИО Российской таможенной академии, 2020. – 31 c.

9. Минакова И.В., Деркач Н.Е., Солодухина О.Н., Кузьмичёва И.Г. Особенности контроля таможенной стоимости таможенными органами в условиях функционирования Евразийского экономического союза // Регион: системы, экономика, управление. – 2021. – № 4. – c. 54-61.

10. Немирова Г.И. Анализ реализации фискальной функции таможенных органов в условиях цифровизации экономики. / в книге «Актуальные вопросы деятельности таможенных органов в условиях цифровой экономики» : монография под общ. ред. д-ра экон. наук Г.И. Немировой. - М.: РИО Российской таможенной академии, 2020. – 117-138 c.

11. Немирова Г.И. Таможенный контроль как инструмент формирования доходов федерального бюджета и регулирования внешнеторговой деятельности. / в книге «Перспективы развития таможенного контроля и таможенного регулирования в условиях функционирования Евразийского экономического союза»: монография под общ. ред. д-ра экон. наук Г.И. Немировой. - М.: РИО Российской таможенной академии, 18. – 120-137 c.

12. Новиков В.Е. Таможенная стоимость в системе таможенного регулирования и контроля // Вестник Российской таможенной академии. – 2020. – № 3. – c. 80-88.

13. Румянцева М.О. Проблемные аспекты доказывания по делам об оспаривании решений таможенных органов о корректировке таможенной стоимости // Вестник Российской таможенной академии. – 2021. – № 2. – c. 81-86.

14. Савельева Т.И. «Скользящий» индикатор как механизм совершенствования системы управления рисками // Вестник Российской таможенной академии. – 2020. – № 1. – c. 179-183.

15. Трошкина Т.Н. Администрирование таможенных платежей в государствах-членах ЕАЭС: вопросы правового регулирования // Право. Журнал Высшей школы экономики. – 2017. – № 2. – c. 237-252.

16. Итоговый доклад о результатах и основных направлениях деятельности ФТС России в 2020 году. [Электронный ресурс]. URL: http://customs.gov.ru/activity/results/itogovye-doklady-o-rezul-tatax-deyatel-nosti/document/268607 (дата обращения: 22.06.2022).

Страница обновлена: 04.12.2025 в 12:07:36

Download PDF | Downloads: 84 | Citations: 6

Analysis of customs value control in the customs revenue administration system

Nemirova G.I., Ivanova A.M.Journal paper

Journal of International Economic Affairs

Volume 12, Number 3 (July-september 2022)

Abstract:

The article considers the control of customs value of goods as an important tool in the system of customs revenues administration. On the basis of the analysis of customs value control, the role of customs authorities in the system of customs revenues administration is reflected. Analysis of judicial practice of the customs value adjustment allowed to identify the problems of legislation and to propose directions for their solution.

The results of functional modelling of customs value adjustment are presented. Scenarios of changes in the volume of federal budget revenues, formed at the expense of customs payments, are defined. Modelling is aimed at ensuring predictability of budget revenues and reducing financial risks.

Keywords: federal budget, customs value, administration of customs payments, customs control, budget revenues, economic security

JEL-classification: H61, H56, H68

References:

Agapova A.V. (2019). Problemy tamozhennyh organov, voznikayushchie pri kontrole tamozhennoy stoimosti tovarov [The problems of the custom authorities occurring at the control of customs value of goods]. Ekonomika. Pravo. Innovatsii. (3). 30-35. (in Russian).

Artemev A.A. (2021). Metodologiya opredeleniya tamozhennoy stoimosti tovarov pri vyplate dividendov zarubezhnomu prodavtsu [The flow of dividends to the seller: customs valuation methodology]. The Journal of Finance. (3). 104-115. (in Russian).

Balandina G.V., Ponomaryov Yu.Yu., Sinelnikov-Murylyov S.G. (2019). Tamozhennoe administrirovanie v Rossii: kakimi dolzhny byt sovremennye protsedury [Customs administration in Russia: what modern procedures should be] (in Russian).

Burdin V. E., Zaytseva V. E., Lipatova N. G. (2014). Modelirovanie sovremennyh tekhnologiy tamozhennogo kontrolya [Modeling of modern customs control technologies] (in Russian).

Lev M.Yu., Bolonin A.I., Leschenko Yu.G. (2022). Nalogovoe administrirovanie kak mekhanizm ukrepleniya ekonomicheskoy bezopasnosti nalogovoy sistemy gosudarstva [Tax administration as a mechanism for strengthening the tax system economic security]. Ekonomicheskaya bezopasnost. (2). 525-545. (in Russian).

Lipatova N. G., Gladkov A. R. (2019). Metodicheskiy podkhod k issledovaniyu rynochnoy tseny tovara dlya tseley kontrolya tamozhennoy stoimosti [Methodical approach to the study of the market price of goods for the customs value control purposes]. Head of Russian Customs Academy. (3). 80-86. (in Russian).

Magomedov I.R. (2020). Osobennosti tamozhennogo deklarirovaniya i tamozhennogo kontrolya nefti i nefteproduktov iz Rossiyskoy Federatsii [Features of customs declaration and customs control of oil and petroleum products from the Russian Federation] (in Russian).

Minakova I.V., Derkach N.E., Solodukhina O.N., Kuzmichyova I.G. (2021). Osobennosti kontrolya tamozhennoy stoimosti tamozhennymi organami v usloviyakh funktsionirovaniya Evraziyskogo ekonomicheskogo soyuza [Features of customs value control by customs authorities in the conditions of functioning of the Eurasian Economic Union]. Region: sistemy, ekonomika, upravlenie. (4). 54-61. (in Russian).

Nemirova G.I. (18). Tamozhennyy kontrol kak instrument formirovaniya dokhodov federalnogo byudzheta i regulirovaniya vneshnetorgovoy deyatelnosti [Customs control as a tool for generating federal budget revenues and regulating foreign trade activities] (in Russian).

Nemirova G.I. (2020). Analiz realizatsii fiskalnoy funktsii tamozhennyh organov v usloviyakh tsifrovizatsii ekonomiki [Analysis of the implementation of the fiscal function of customs authorities in the conditions of digitalization of the economy] (in Russian).

Novikov V.E. (2020). Tamozhennaya stoimost v sisteme tamozhennogo regulirovaniya i kontrolya [Customs value in the system of customs control measures]. Head of Russian Customs Academy. (3). 80-88. (in Russian).

Rumyantseva M.O. (2021). Problemnye aspekty dokazyvaniya po delam ob osparivanii resheniy tamozhennyh organov o korrektirovke tamozhennoy stoimosti [Problematic aspects of evidence in cases of challenging decisions of customs authorities on customs value adjustment]. Head of Russian Customs Academy. (2). 81-86. (in Russian).

Saveleva T.I. (2020). «Skolzyashchiy» indikator kak mekhanizm sovershenstvovaniya sistemy upravleniya riskami [Moving indicator as the mechanism for improving risk management system]. Head of Russian Customs Academy. (1). 179-183. (in Russian).

Troshkina T.N. (2017). Administrirovanie tamozhennyh platezhey v gosudarstvakh-chlenakh EAES: voprosy pravovogo regulirovaniya [Legal regulation of administering customs payments in EAEU states]. Pravo. Zhurnal Vysshey shkoly ekonomiki. (2). 237-252. (in Russian).

Zykov A.A. (2016). Tamozhennaya stoimost i ee problemy v sovremennom tamozhennom dele [Customs value and its problems in modern customs affairs]. Vestnik Moskovskogo universiteta im. S. Yu. Vitte. Ekonomika i upravlenie. (4 (19)). 25–30. (in Russian).