Трансформация механизма обеспечения финансовой безопасности страховых организаций в условиях внедрения риск-ориентированного подхода

Костяева Е.В.1![]() , Аксенова Н.И.1

, Аксенова Н.И.1![]()

1 Новосибирский государственный технический университет, Россия, Новосибирск

Скачать PDF | Загрузок: 73 | Цитирований: 4

Статья в журнале

Экономическая безопасность (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 5, Номер 2 (Апрель-июнь 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48777071

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

Деятельность страховых организаций в силу своей специфики порождает множество рисков и угроз, что в свою очередь обуславливает необходимость формирования защиты, основанной на трансформации механизма обеспечения финансовой безопасности в фокусе его ориентированности на устойчивое развитие всего страхового рынка. В данной статье рассмотрено понятие финансовой безопасности страховой организации, уточнено содержание и особенности механизма обеспечения финансовой безопасности страховой организации, даны рекомендации по его усовершенствованию в условиях внедрения риск-ориентированного подхода.

Ключевые слова: финансовая безопасность, риски, угрозы, механизм обеспечения финансовой безопасности, риск-ориентированный подход

JEL-классификация: D81, G22, G28

Введение. Согласно исследованию, проведенному компанией КПМГ [1], страховой рынок России в среднесрочной перспективе будет демонстрировать рост, обусловленный сложившейся стабильностью и происходящими на страховом рынке позитивными изменениями, и к 2024 г. объем страховых сборов достигнет 2,3 трлн руб. [26]. В условиях ожидаемого роста страхового рынка вопросы обеспечения финансовой безопасности страховых организаций адекватно текущим и перспективным условиям приобретают особую актуальность. К первостепенным задачам обеспечения стабильности развития страхового рынка относятся своевременное выявление точек уязвимости и источников риска (макроэкономического риска, системного риска и др.) и разработки эффективной системы мер по их элиминированию. Страховой рынок России в настоящий момент находится в процессе постепенного перехода к новой системе регулирования, основанной на установленном европейской Директивой Solvency II риск-ориентированном подходе [3] (Aksenova, 2021). С учетом роли и места страхового рынка в системе обеспечения финансовой безопасности государства [13, 23] (Kostyaeva, Aksenova, 2017; Smirnova, Mashyanova, 2020) вопросы развития и повышения стабильности и финансовой безопасности этого значимого сегмента финансового рынка имеют стратегический характер. Следует отметить, что существует достаточное количество работ, посвященных вопросам обеспечения финансовой безопасности различных хозяйствующих субъектов, в то время как количество исследований, посвященных вопросам обеспечения финансовой безопасности страховых организаций, существенно меньше, в связи с этим не все задачи эффективного регулирования и обеспечения финансовой безопасности решены. Так, Сушкова И.А. в своей работе [24] (Sushkova, 2019) подчеркивает необходимость разработки индикативной системы, включающей пороговые значения отдельных индикаторов, а также методики оценки уровня финансовой и экономической безопасности страховой организации.

Исследованием методов и механизмов обеспечения финансовой безопасности страхового рынка занимались Лобанов С.Ю. (2018, 2019) [18, 19] (Lobanov, 2018; Lobanov, 2019), Сушкова И.А. (2019) [24] (Sushkova, 2019), Дегтярь О.А. с соавторами (2021) [32] (Diegtiar, Lutsenko, Polyvana, Pushkar, Zhovtyak, 2021). Ельцин А.А. (2020) в своей работе исследовал механизмы обеспечения финансовой устойчивости системы социального страхования России в условиях влияния мировых финансовых кризисов [7] (Eltsin, 2020). Ибрагимов К.М. (2018) рассматривал проблемы обеспечения финансовой устойчивости страховщиков в условиях трансформаций мирового страхового рынка, финансовой системы и мировых экономических процессов в целом [9] (Ibragimov, 2018). К внешним негативным факторам, влияющим на финансовую безопасность страховой организации, следует также отнести экономические преступления в сфере страхования [28, 30] (Yusupova, 2019; Agarkova, Shmatko, Agarkov, 2016).

Вопросам оценки уровня финансовой безопасности страховой организации посвящены работы Бовсуновськой Г.С. (2015) [31] (Bovsunovska, 2015), Тургаевой А.А. с соавторами (2020) [33] (Turgaeva, Kashirskaya, Zurnadzhyants, Latysheva, Pustokhina, Sevbitov, 2020), Ачкасовой С.А. (2017) [29] (Achkasova, 2017), Бобошко Н.М. (2017) [4] (Boboshko, 2017), Сытнык Н.С. и Кравцовой О.В. (2019) [25] (Sytnyk, Kravtsova, 2019), Гладковской Е.Н. с соавторами (2017) [6] (Gladkovskaya, Maksimova, Teterkina, 2017). Обзор источников показал, что авторы используют как комплексный подход к оценке финансовой безопасности страховщика, так и акцентируют внимание на каком-то определенном финансовом показателе. Так, Ачкасова С.А. (2017) в качестве основного показателя для оценки финансовой безопасности страхового рынка называет рыночную капитализацию [29] (Achkasova, 2017).

Цель данного исследования состоит в уточнении и развитии содержания механизма обеспечения финансовой безопасности страховых организаций в условиях внедрения концепции риск-ориентированного подхода к регулированию страхового сектора.

Научная новизна заключается в совершенствовании механизма обеспечения финансовой безопасности страховых организаций, который ориентирован на достижение долгосрочных целей страховщика в части поддержания его устойчивого развития, а также обеспечения финансовой устойчивости и платежеспособности в условиях перехода системы регулирования страховой отрасли России к риск-ориентированному подходу. С учетом вышеизложенного в статье уточнено понятие и содержание механизма обеспечения финансовой безопасности страховых организаций, выявлены ключевые направления его трансформации в условиях адаптации к риск-ориентированному подходу и турбулентности внешней среды.

Современный подход к управлению финансовой безопасностью страховщиков предполагает систематическое обновление его инструментария и механизмов обеспечения; ориентированность на устойчивое развитие экономических субъектов. В связи с вышесказанным авторская гипотеза сводится к тому, что внедряемый риск-ориентированный подход к регулированию страхового сектора требует создания не только комплексного подхода к формированию механизма обеспечения финансовой безопасности страховых организаций, но и трансформации его ключевых элементов.

Выполненное исследование базируется на контент-анализе современного нормативно-правового обеспечения деятельности страховых организаций, с более глубокой проработкой изменений, обусловленных внедрением риск-ориентированного подхода к регулированию страхового сектора. Для формулирования тенденций современных исследований и выбора из их числа наиболее релевантных применялись методы библиометрического анализа (анализ цитирования; анализ реферативных журналов; количественный анализ публикаций отдельных авторов; количественный анализ публикаций ученых отдельных стран мира), применялся индикативный подход.

Риски и угрозы в системе обеспечения финансовой безопасности страховых организаций. Контент-анализ современного нормативно-правового обеспечения в области страхового дела позволил сделать вывод об отсутствии в них официально закрепленного определения терминологической конструкции «финансовая безопасность страховых организаций». Дефиниции «финансовая устойчивость» и «платежеспособность», взаимосвязанные с исследуемой категорией, также не нашли отражения в правовых актах, хотя требования регулятора к их уровню постоянно повышаются, особенно в условиях внедрения риск-ориентированного подхода к регулированию страхового сектора [14] (Kostyaeva, 2021). Поэтому предположение о повышении требований к механизму обеспечения финансовой безопасности страховых организаций, основанное на взаимосвязи категорий, является вполне логичным.

Исследователи в своих работах занимаются разработкой данной дефиниции применительно к страховой отрасли, вводя понятия: финансовая безопасность страховой организации, финансовая безопасность сферы страхования [4] (Boboshko, 2017), финансовая безопасность страхового рынка [15] (Kuzovleva, 2015), финансовая безопасность рынка услуг страховых компаний [20] (Lobanov, 2019), финансово безопасная страховая компания [30] (Agarkova, Shmatko, Agarkov, 2016). В данной статье под финансовой безопасностью страховой организации (далее – ФБСО) понимается состояние ее защищенности от негативного воздействия внешних и внутренних угроз, обеспечивающее устойчивое функционирование экономического субъекта и достижение стратегических и тактических целей в условиях турбулентности внешней и внутренней среды.

В процессе осуществления своей деятельности любая страховая организация подвержена негативным воздействиям внешней и внутренней среды, иными словами, рискам и угрозам. Риски и угрозы имеют общие черты и различия, поэтому эти категории целесообразно рассматривать во взаимосвязи. Риск чаще всего оказывает отрицательное влияние на уровень финансовой безопасности. Однако не следует исключать положительный или даже нейтральный результат его воздействия. Риск является вероятностной категорией, если применить условную шкалу оценки возможности причинения ущерба от 0 до 1, то количественный переход риска в угрозу можно представить следующим образом (табл. 1).

Таблица 1

Шкала количественной оценки возможности причинения ущерба

|

Вероятность

причинения ущерба

|

Стадия

негативного воздействия

|

|

0,1–0,5

|

риск

|

|

0,5–0,7

|

«угрозоформирующий» этап

|

|

0,7–0,9

|

угроза

|

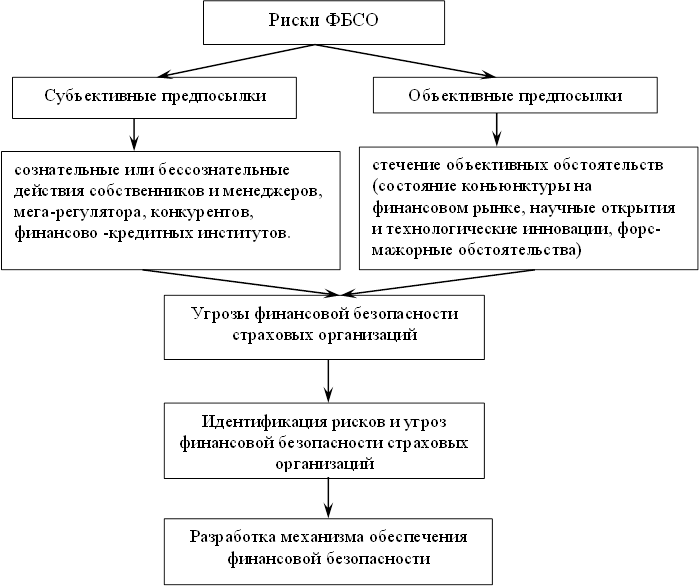

Такая шкала оценки позволяет увидеть различие между риском и угрозой, в данном контексте угроза рассматривается как стадия развития риска. Другими словами, угрозу можно охарактеризовать как риск, реализуемый по неблагоприятному сценарию, который выходит за рамки безопасной неопределенности условий деятельности экономического субъекта. На рисунке 1 отражена логика взаимосвязи рисков и угроз в системе обеспечения финансовой безопасности страховых организаций.

Рисунок 1. Логика взаимосвязи рисков и угроз в системе обеспечения

финансовой безопасности страховой организации

Источник: составлено авторами.

Риски и угрозы различаются и по своему содержанию. Чаще всего угрозы финансовой безопасности предпринимательства рассматривают не только как потенциальные, но и как реальные действия различных субъектов, нарушающие состояние защищенности экономического субъекта и приводящие к ущербу либо вовсе к прекращению деятельности данного субъекта [22] (Sannikova, 2017).

В свою очередь, угроза утраты ФБСО – это реальная или потенциальная возможность дестабилизирующего влияния разного рода факторов на деятельность страховых организаций, приводящая к ухудшению их платежеспособности, финансовой устойчивости и результативности.

Для принятия обоснованных решений менеджерам страховых организаций важно идентифицировать риски, измерять их, выбирать приоритетные и правильно оценивать, какой именно способ управления рисками следует применить.Управление рисками можно охарактеризовать как процесс принятия и выполнения решений, которые позволяют снизить финансовые последствия неблагоприятных событий в деятельности страховых организаций. И хотя большая часть этих рисков носит труднопредсказуемый характер, ими можно и нужно управлять.Теория управления риска предлагает несколько типовых стратегий, которые могут быть использованы страховыми организациями: принимать риски; избегать рисков; нейтрализовывать риски; передавать риски [11] (Karanina, 2015).Принятие риска основано на оценках возможных потерь. Очевидно, чем выше риск, тем больше будет страховая премия в целях компенсации риска, который берет на себя страховщик. Основной задачей при использовании данной стратегии является верная классификация и адекватная оценка принимаемых рисков. Важность и эффективность наличия доступных официальных баз данных для оценки потенциальных рисков страховщиков подчеркивают в своей работе Богатырев А.В. и Бородин А.Н. (2020) [5] (Bogatyrev, Borodin, 2020). Избегание риска как такового противоречит самой сущности деятельности страховой организации. Поэтому в данном случае речь может идти о том, что страховая организация не принимает риск по отдельному договору, если вероятность наступления страхового случая близка к единице и может привести к росту убыточности и снижению финансовой устойчивости. В большинстве случаев избегание риска означает, что страховые организации распределяют риски, которые могут привести к снижению их финансовой устойчивости (существенная страховая сумма), между собой с помощью механизма сострахования.

Нейтрализация рисков. Особенностью деятельности страховых организаций является использование части средств страхового фонда на осуществление превентивных мероприятий, направленных на снижение вероятности наступления страховых случаев и тяжести их последствий.

Передача риска осуществляется посредством использования системы перестрахования, которая является одним из условий обеспечения финансовой устойчивости и платежеспособности страховщика. Аверченко О.Д. в своей работе подчеркивает значимость перестраховочной деятельности как фактора обеспечения финансовой безопасности страхового рынка [2] (Averchenko, 2019).

Механизм обеспечения финансовой безопасности страховой организации и его трансформация. Создание эффективной системы защиты любого экономического субъекта, в том числе страховой организации, от негативного воздействия угроз является сложным и непрерывным процессом, направленным на предотвращение ущербов. В отношении страховой организации предотвращение ущербов подразумевает достижение приемлемого уровня убыточности страхового портфеля, обеспечивающего эффективность деятельности на среднеотраслевом уровне.

Ключевым этапом обеспечения финансовой безопасности является формирование эффективного механизма, адекватного количественным и качественным параметрам экономической стратегии и специализации страховой организации.

В теории корпоративных финансов существует устоявшаяся точка зрения по поводу состава компонентов финансового механизма хозяйствующего субъекта. Финансовый механизм экономического субъекта включает следующие компоненты: финансовые методы; финансовые инструменты; информационное обеспечение; нормативно-правовое обеспечение [16] (Kurilov, 2011). Считаем, что аналогичные компоненты характерны и для механизма обеспечения ФБСО, однако имеют отличия в контексте целевых установок и содержательного наполнения компонент. В связи с чем авторами определен механизм обеспечения финансовой безопасности страховой организации как совокупность инструментария и методов правового и информационного обеспечения, адекватного требованиям регулятора и специализации страховщика, позволяющего эффективно противодействовать рискам и угрозам и устойчиво функционировать в долгосрочной перспективе.

Финансовые методы можно определить как совокупность определенных приемов и процедур, обеспечивающих достижение финансовых целей экономического субъекта. К ним традиционно относят: финансовый учет и анализ, финансовое регулирование, планирование, бюджетирование и контроль.

К финансовым инструментам относятся акции, облигации, векселя и другие ценных бумаги, используемые страховой организацией для размещения временно свободных собственных средств и страховых резервов, в рамках соблюдения действующего законодательства по регулированию инвестиционной деятельности.

Нормативно-правовое обеспечение представляет собой совокупность нормативно-правовых актов, устанавливающих требования к финансовой устойчивости и платежеспособности страховых организаций. В свою очередь, информационное обеспечение – это совокупность внутренней и внешней информации, необходимой для принятия финансовых и инвестиционных решений страховщиком.

Определившись с составом механизма обеспечения ФСБО, уточним его содержательное наполнение с учетом специфики страховой деятельности и регуляторных требований. Основополагающими направлениями обеспечения ФБСО являются укрепление платежеспособности, повышение финансовой устойчивости и эффективности деятельности страховых организаций. Уточненная авторами модель механизма обеспечения ФСБО представлена на рисунке 2.

Дальнейшая трансформация механизма обеспечения ФБСО обусловлена усилением требований к уровню финансовой устойчивости и платежеспособности в условиях внедрения риск-ориентированного подхода к регулированию страхового сектора (РОПРСС).

Рисунок 2. Механизм обеспечения финансовой безопасности страховой организации

Источник: составлено авторами.

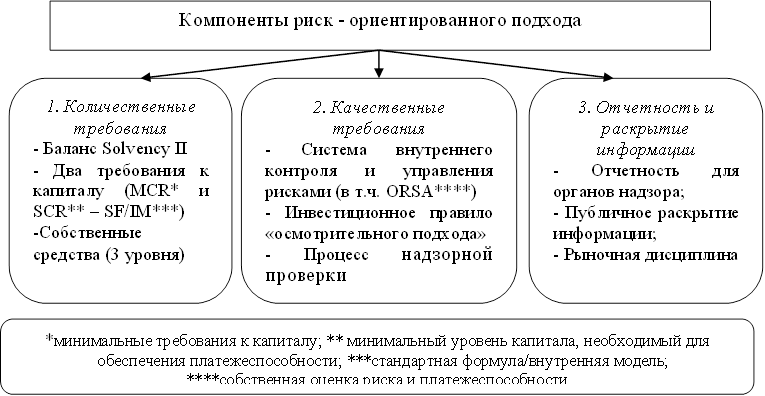

Идея внедрения РОПРСС в Российской Федерации основана на положениях Solvency II и сконцентрирована в первую очередь на развитии аналитического инструментария оценки финансовой устойчивости и платежеспособности страховщиков и приведении отечественного законодательства в соответствие с лучшими международными практиками в области надзора и регулирования. Повышение финансовой устойчивости и платежеспособности страховых организаций является не только направлением обеспечения финансовой безопасности, но и приоритетной задачей Концепции внедрения риск-ориентированного подхода к регулированию страхового сектора. С целью успешного решения этих задач регулятором утверждены меры, которые окажут влияние и на содержание механизма обеспечения ФСБО:

- обеспечение достаточного уровня капитала с учетом характерных для страховщиков рисков и временного горизонта, в течение которого гарантируется обеспечение всех обязательств страховщика с требуемой вероятностью;

- внедрение двух уровней требований к капиталу (минимальные требования к капиталу и требования к капиталу для обеспечения платежеспособности);

- внедрение правил справедливой оценки активов и наилучшей оценки обязательств страховой организации, соответствующих международным практикам;

- внедрение процедур собственной оценки рисков и платежеспособности [12].

Концепция внедрения РОПРСС после обсуждения с субъектами страхового дела нашла конкретизацию в Положении Банка России от 10.01.2020 г. № 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков» [1]. Основные компоненты поэтапно внедряемого риск-ориентированного подхода представлены на рисунке 3, на котором видно, что в содержании всех трех компонент прослеживаются новые требования к уровню капитала, системе контроля и управления рисками, к отчетности и раскрытию информации. Очевидно, что нововведения найдут отражение в содержании механизма обеспечения ФСБО.

В частности, количественные требования к капиталу усложнили процедуру выбора индикаторов и оценки финансовой безопасности [17] (Leshchenko, 2018), следовательно, произойдут изменения в аналитическом обеспечении. Теперь в соответствии с правилами Solvency II финансовая устойчивость и платежеспособность определяются на основе индивидуальных рисков конкретной страховой организации; установления уровня достаточности капитала страховых организаций с учетом уровня риска; а также сформированной модели внутренних рисков страховых организаций.

Рисунок 3. Содержательная характеристика компонент РОПРСС

Источник: составлено авторами по [1, 12].

Расчет минимального уровня потребности в капитале теперь осуществляется путем диверсификации рисков и определения необходимой величины покрытия каждого их них [21] (Plakhova, 2021).

Внедрение риск-ориентированного подхода инициировало необходимость развития системы индикаторов оценки ФБСО, предусматривающей учет влияния нестраховых рисков на уровень ФБСО. В состав нестраховых рисков, влияющих на собственный капитал страховщика, включили разновидности рыночного риска (7 видов) и кредитный риск.

Качественные требования (компонента 2) создали необходимость усовершенствования системы корпоративного управления страховой организации. В контексте механизма обеспечения ФСБО наибольший интерес представляет трансформация системы управления рисками и системы контроля, которую планируется реализовать посредством усиления комплаенс-функции [8] (Ermolovskaya, Vertiprakhova, 2021), функций внутреннего аудита и управления рисками, а также актуарной функции. Внедрение различных форм отчетности (компонента 3) положительно скажется на расширении информационного поля механизма обеспечения ФБСО.

Как указано на рисунке 2, к числу ключевых направлений обеспечения ФБСО относится обеспечение финансовой устойчивости и укрепление платежеспособности страховщика. В качестве ключевого индикатора оценки финансовой устойчивости и платежеспособности страховщика традиционно применяется расчет нормативного соотношения собственных средств и принятых обязательств страховщика. Существенное превышение первого показателя над вторым является одной из основных предпосылок обеспечения высокого уровня ФБСО. Данный индикатор не потерял значимости в современной системе оценки в условиях РОПРСС, но претерпел кардинальную содержательную трансформацию. Считаем, что в текущих условиях оценка уровня ФБСО может быть проведена при включении в систему индикаторов нормативного соотношения собственных средств и принятых обязательств страховщика, которое в соответствии с Положением № 710-П [1] теперь рассчитывается с учетом влияния нестраховых рисков.

Заключение

Обобщая результаты проведенного исследования, можно констатировать объективную необходимость трансформации ключевых компонентов механизма обеспечения ФБСО, обусловленных внедрением риск-ориентированного подхода к регулированию страхового сектора.

Авторами в рамках проведенного исследования введено понятие механизма обеспечения финансовой безопасности страховой организации, уточнено содержание и особенности механизма обеспечения финансовой безопасности страховой организации, разработаны рекомендации по его усовершенствованию в условиях внедрения риск-ориентированного подхода, в числе которых следующие:

- страховые организации должны уделять больше внимания формированию эффективного механизма противодействия рискам и угрозам «на основе систематического мониторинга индикаторов» [10] (Karavaeva, Lev, 2021);

- разработка регламентированного механизма обеспечения ФБСО, адекватного изменяющимся условиям, должно практиковаться во всех страховых организациях независимо от масштаба их деятельности;

- развитие аналитического, нормативно-правового и информационного обеспечения механизма должно базироваться на исследовании лучших отечественных и зарубежных практик управления корпоративными финансами.

Совершенствование механизма обеспечения ФБСО будет способствовать повышению надежности страховых организаций, обеспечивая им устойчивое конкурентное преимущество, что, в свою очередь, положительным образом скажется на устойчивом развитии отечественного страхового рынка.

[1] KPMG (рус. КПМГ) – одна из крупнейших в мире сетей, оказывающих профессиональные услуги, и одна из аудиторских компаний Большой четвёрки наряду с Deloitte, Ernst & Young и PwC. Международная штаб-квартира расположена в Амстелвене (Нидерланды).

Источники:

2. Аверченко О. Д. Функционирование страхового рынка с позиции финансовой безопасности // Страховое дело. – 2019. – № 11(320). – c. 21-26.

3. Аксенова Н. И. Развитие страхового рынка России в контексте риск-ориентированного подхода к его регулированию // Страховое дело. – 2021. – № 4(337). – c. 16-21.

4. Бобошко Н. М. Оценка обеспечения финансовой безопасности сферы страхования // Инновационное развитие экономики. – 2017. – № 3(39). – c. 210-215.

5. Богатырев А. В., Бородин А. Н. Риск как экономическая категория и угрозы финансовой безопасности страховых компаний // На страже экономики. – 2020. – № 4(15). – c. 9-14. – doi: 10.36511/2588-0071-2020-4-9-14.

6. Гладковская Е. Н., Максимова Т. В., Тетеркина Л. Б. Оценка финансового состояния страховой организации как способ выявления угроз финансовой безопасности // Экономика и предпринимательство. – 2017. – № 8-1(85). – c. 893-899.

7. Ельцин А. А. Совершенствование механизмов обеспечения экономической безопасности системы социального страхования Российской Федерации // Проблемы экономики. – 2020. – № 5. – c. 105-109.

8. Ермоловская О. Ю., Вертипрахова А. А. Налоговый комплаенс – право, обязанность или моральная норма // Экономическая безопасность. – 2021. – № 3. – c. 685-696. – doi: 10.18334/ecsec.4.3.112093.

9. Ибрагимов К. М. Вопросы усиления финансовой стабильности в страховых компаниях в контексте глобальной экономической безопасности // Российское предпринимательство. – 2018. – № 9. – c. 2367-2382. – doi: 10.18334/rp.19.9.39313.

10. Караваева И. В., Лев М.Ю. Итоги проведения V Международной научно-практической конференции «Сенчаговские чтения» «Новые вызовы и угрозы экономике и социуму России» // Экономическая безопасность. – 2021. – № 3. – c. 853-887. – doi: 10.18334/ecsec.4.3.112368.

11. Каранина Е. В. Финансовая безопасность (на уровне государства, региона, организации, личности). / Монография. - Киров: ФГБОУ ВО «ВятГУ», 2015. – 239 c.

12. Концепция внедрения риск-ориентированного подхода к регулированию страхового сектора в Российской Федерации. [Электронный ресурс]. URL: https://cbr.ru/Content/Document/File/41412/concept_solvency_II.pdf (дата обращения: 20.01.2022).

13. Костяева Е. В., Аксенова Н. И. Устойчивое развитие страхового рынка как фактор обеспечения экономической безопасности страны // Экономика и предпринимательство. – 2017. – № 9-3 (86-3). – c. 1065–1070.

14. Костяева Е. В. Развитие дефиниций «финансовая устойчивость» и «платежеспособность» в условиях внедрения риск-ориентированного подхода к регулированию страхового сектора // Развитие теории финансовой устойчивости: сб. ст. 1 междунар. научно-практ. конф. Новосибирск, 19 окт. 2021 г. Новосибирск, 2021. – c. 94–98.

15. Кузовлева Н.Ф. Актуальные проблемы обеспечения финансовой безопасности страхового рынка в условиях нарастания кризисных явлений в экономике // Научный альманах. – 2015. – № 8(10). – c. 245-252.

16. Курилов К. Ю. Финансовый механизм, его содержание и основные компоненты // Вестник Волжского университета. – 2011. – № 24. – c. 146-152.

17. Лещенко Ю. Г. Финансовая безопасность российской федерации в условиях финансовой глобализации // Экономическая безопасность. – 2018. – № 3. – c. 237-248. – doi: 10.18334/ecsec.1.3.100546.

18. Лобанов С. Ю. Тенденции развития методов обеспечения финансовой безопасности рынка страховых услуг // Управление экономическими системами: электронный научный журнал. – 2018. – № 6(112). – c. 42.

19. Лобанов С. Ю. Организация обеспечения финансовой безопасности для рынка услуг страховых компаний // Экономика: теория и практика. – 2019. – № 2(54). – c. 42-49.

20. Лобанов С. Ю. Показатели финансовой безопасности рынка услуг страховых компаний // Научное обозрение: теория и практика. – 2019. – № 3(59). – c. 352-359.

21. Плахова Т. А. Страховой рынок Российской Федерации в обеспечении социально-экономической безопасности: ждать ли прорыва? // Экономическая безопасность. – 2021. – № 4. – c. 959-970. – doi: 10.18334/ecsec.4.4.113628.

22. Санникова И. Н. Индикаторы экономической безопасности предприятия // Управление современной организацией. – 2017. – № 2 (8). – c. 204-209.

23. Смирнова Е. А., Машьянова Е. Е. Устойчивость страхового рынка и его влияние на финансовую безопасность государства // Экономика и предпринимательство. – 2020. – № 5(118). – c. 280-283. – doi: 10.34925/EIP.2020.118.5.056.

24. Сушкова И. А. Финансовая безопасность сферы страхования: понятие, угрозы, методы обеспечения // Экономическая безопасность и качество. – 2019. – № 1(34). – c. 34-37.

25. Сытнык Н. С., Кравцова О. В. Оценка финансовой безопасности страхового рынка в современных условиях // Бизнес информ. – 2019. – № 10(501). – c. 219-225. – doi: 10.32983/2222-4459-2019-10-219-225.

26. Темкина Ю., Никитенко Н. Страховой рынок в России: перспективы роста до 2024 г. [Электронный ресурс]. URL: insurance-in-russia-2024-forecast.html (дата обращения: 14.01.2022).

27. Феофилова Т.Ю. Основополагающие категории теории экономической безопасности // Экономика и управление. – 2009. – № 8(46). – c. 22-25.

28. Юсупова А. Р. Экономические преступления в сфере страхования как угроза финансовой безопасности // Мир политики и социологии. – 2019. – № 6. – c. 104-108.

29. Achkasova S. A. Developing the methodical approach to assessing the financial security of insurance market // Financial and credit activity-problems of theory and practice. – 2017. – № 22. – p. 71-78.

30. Agarkova L. V., Shmatko S. G., Agarkov V. V. Efficiency measures of protection of financial security insurance market Russia // Экономика и управление: проблемы, решения. – 2016. – № 2-4. – p. 14-18.

31. Bovsunovska H. S. The improvement of methodology for determining the financial security level of insurance market // Actual Problems of Economics. – 2015. – № 165(3). – p. 318-327.

32. Diegtiar O.A., Lutsenko O.A., Polyvana L.A., Pushkar T. A., Zhovtyak H.A. Improvement of Methodological Approaches to Determining Directions of Ensuring Financial Security of Insurance Companies of Ukraine // Estudios de economia aplicada. – 2021. – № 5 (39). – doi: 10.25115/eea.v39i5.4908.

33. Turgaeva A. A., Kashirskaya L. V., Zurnadzhyants Y. A., Latysheva O. A., Pustokhina I. V., Sevbitov A. V. Assessment of the financial security of insurance companies in the organization of internal control // Entrepreneurship and Sustainability Issues. – 2020. – № 7(3). – p. 2243-2254.

Страница обновлена: 10.01.2026 в 14:19:48

Download PDF | Downloads: 73 | Citations: 4

Transformation of the mechanism for ensuring financial security of insurance organizations in the context of the risk-based approach

Kostyaeva E.V., Aksenova N.I.Journal paper

Economic security

Volume 5, Number 2 (April-June 2022)

Abstract:

The activity of insurance organizations, due to its specific nature, generates many risks and threats, which in turn necessitates the formation of protection based on the transformation of the financial security mechanism in the focus of the sustainable development of the entire insurance market. This article discusses the concept of financial security of an insurance organization. The authors clarify the content and features of the mechanism for ensuring the financial security of an insurance organization and give recommendations for its improvement in the context of the risk-based approach.

Keywords: financial security, risks, threats, financial security mechanism, risk-based approach

JEL-classification: D81, G22, G28

References:

Achkasova S. A. (2017). Developing the methodical approach to assessing the financial security of insurance market Financial and credit activity-problems of theory and practice. (22). 71-78.

Agarkova L. V., Shmatko S. G., Agarkov V. V. (2016). Efficiency measures of protection of financial security insurance market Russia Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). (2-4). 14-18.

Aksenova N. I. (2021). Razvitie strakhovogo rynka Rossii v kontekste risk-orientirovannogo podkhoda k ego regulirovaniyu [Development of the Russian insurance market in the context of a risk-based approach to its regulation]. Strakhovoe delo. (4(337)). 16-21. (in Russian).

Averchenko O. D. (2019). Funktsionirovanie strakhovogo rynka s pozitsii finansovoy bezopasnosti [Operation of the insurance market from financial security position]. Strakhovoe delo. (11(320)). 21-26. (in Russian).

Boboshko N. M. (2017). Otsenka obespecheniya finansovoy bezopasnosti sfery strakhovaniya [Assessment of financial security of the insurance sector]. Innovative development of economy. (3(39)). 210-215. (in Russian).

Bogatyrev A. V., Borodin A. N. (2020). Risk kak ekonomicheskaya kategoriya i ugrozy finansovoy bezopasnosti strakhovyh kompaniy [Risk as an economic category and threats to the financial security of insurance companies]. Na strazhe ekonomiki. (4(15)). 9-14. (in Russian). doi: 10.36511/2588-0071-2020-4-9-14.

Bovsunovska H. S. (2015). The improvement of methodology for determining the financial security level of insurance market Actual Problems of Economics. (165(3)). 318-327.

Diegtiar O.A., Lutsenko O.A., Polyvana L.A., Pushkar T. A., Zhovtyak H.A. (2021). Improvement of Methodological Approaches to Determining Directions of Ensuring Financial Security of Insurance Companies of Ukraine Estudios de economia aplicada. (5 (39)). doi: 10.25115/eea.v39i5.4908.

Eltsin A. A. (2020). Sovershenstvovanie mekhanizmov obespecheniya ekonomicheskoy bezopasnosti sistemy sotsialnogo strakhovaniya Rossiyskoy Federatsii [Improvement of mechanisms for ensuring economic security of the social insurance system of the Russian Federation]. The problems of Economy. (5). 105-109. (in Russian).

Ermolovskaya O. Yu., Vertiprakhova A. A. (2021). Nalogovyy komplaens – pravo, obyazannost ili moralnaya norma [Tax compliance - right, duty, or moral code]. Ekonomicheskaya bezopasnost. (3). 685-696. (in Russian). doi: 10.18334/ecsec.4.3.112093.

Feofilova T.Yu. (2009). Osnovopolagayushchie kategorii teorii ekonomicheskoy bezopasnosti [Fundamental categories of economic security theory]. Economics and management. (8(46)). 22-25. (in Russian).

Gladkovskaya E. N., Maksimova T. V., Teterkina L. B. (2017). Otsenka finansovogo sostoyaniya strakhovoy organizatsii kak sposob vyyavleniya ugroz finansovoy bezopasnosti [Evaluation of the financial status of the insurance organization as a method of detecting the threat of financial security]. Journal of Economy and Entrepreneurship. (8-1(85)). 893-899. (in Russian).

Ibragimov K. M. (2018). Voprosy usileniya finansovoy stabilnosti v strakhovyh kompaniyakh v kontekste globalnoy ekonomicheskoy bezopasnosti [Issues of strengthening of financial stability in insurance companies in the context of global economic security]. Russian Journal of Entrepreneurship. (9). 2367-2382. (in Russian). doi: 10.18334/rp.19.9.39313.

Karanina E. V. (2015). Finansovaya bezopasnost (na urovne gosudarstva, regiona, organizatsii, lichnosti) [Financial security (at the level of the state, region, organization, individual)] (in Russian).

Karavaeva I. V., Lev M.Yu. (2021). Itogi provedeniya V Mezhdunarodnoy nauchno-prakticheskoy konferentsii «Senchagovskie chteniya» «Novye vyzovy i ugrozy ekonomike i sotsiumu Rossii» [Results of the 5th international scientific and practical conference]. Ekonomicheskaya bezopasnost. (3). 853-887. (in Russian). doi: 10.18334/ecsec.4.3.112368.

Kostyaeva E. V. (2021). Razvitie definitsiy «finansovaya ustoychivost» i «platezhesposobnost» v usloviyakh vnedreniya risk-orientirovannogo podkhoda k regulirovaniyu strakhovogo sektora [Development of definitions of «financial stability» and «solvency» in the context of the introduction of a risk - based approach to the regulation of the insurance sector] Development of the theory of financial stability. 94–98. (in Russian).

Kostyaeva E. V., Aksenova N. I. (2017). Ustoychivoe razvitie strakhovogo rynka kak faktor obespecheniya ekonomicheskoy bezopasnosti strany [Sustainable development of the insurance market as a factor for securing the state economic security]. Journal of Economy and Entrepreneurship. (9-3 (86-3)). 1065–1070. (in Russian).

Kurilov K. Yu. (2011). Finansovyy mekhanizm, ego soderzhanie i osnovnye komponenty [Financial mechanism, content and basic components]. Vestnik Volzhskogo universiteta. (24). 146-152. (in Russian).

Kuzovleva N.F. (2015). Aktualnye problemy obespecheniya finansovoy bezopasnosti strakhovogo rynka v usloviyakh narastaniya krizisnyh yavleniy v ekonomike [Actual problems of ensuring the financial security of the insurance market in the conditions of increasing crisis phenomena in the economy]. Science Almanac. (8(10)). 245-252. (in Russian).

Leschenko Yu. G. (2018). Finansovaya bezopasnost rossiyskoy federatsii v usloviyakh finansovoy globalizatsii [Financial security of the Russian Federation in the context of financial globalization]. Ekonomicheskaya bezopasnost. (3). 237-248. (in Russian). doi: 10.18334/ecsec.1.3.100546.

Lobanov S. Yu. (2018). Tendentsii razvitiya metodov obespecheniya finansovoy bezopasnosti rynka strakhovyh uslug [Trends in the development of methods for ensuring financial security of the insurance market]. Management of economic systems: scientific electronic journal. (6(112)). 42. (in Russian).

Lobanov S. Yu. (2019). Organizatsiya obespecheniya finansovoy bezopasnosti dlya rynka uslug strakhovyh kompaniy [Organization of financial security for the insurance companies services market]. Economics: theory and practice. (2(54)). 42-49. (in Russian).

Lobanov S. Yu. (2019). Pokazateli finansovoy bezopasnosti rynka uslug strakhovyh kompaniy [Indicators of financial safety of the insurance market]. “Science Review: Theory and Practice”. (3(59)). 352-359. (in Russian).

Plakhova T. A. (2021). Strakhovoy rynok Rossiyskoy Federatsii v obespechenii sotsialno-ekonomicheskoy bezopasnosti: zhdat li proryva? [The insurance market of the Russian Federation in providing socio-economic security: should we wait for a breakthrough?]. Ekonomicheskaya bezopasnost. (4). 959-970. (in Russian). doi: 10.18334/ecsec.4.4.113628.

Sannikova I. N. (2017). Indikatory ekonomicheskoy bezopasnosti predpriyatiya [Indicators of economic security of the enterprise]. Upravlenie sovremennoy organizatsiey. (2 (8)). 204-209. (in Russian).

Smirnova E. A., Mashyanova E. E. (2020). Ustoychivost strakhovogo rynka i ego vliyanie na finansovuyu bezopasnost gosudarstva [Stability of the insurance market and its impact on the financial security of the state]. Journal of Economy and Entrepreneurship. (5(118)). 280-283. (in Russian). doi: 10.34925/EIP.2020.118.5.056.

Sushkova I. A. (2019). Finansovaya bezopasnost sfery strakhovaniya: ponyatie, ugrozy, metody obespecheniya [Financial security of the insurance sector: the concept, threats, methods of ensuring]. Ekonomicheskaya bezopasnost i kachestvo. (1(34)). 34-37. (in Russian).

Sytnyk N. S., Kravtsova O. V. (2019). Otsenka finansovoy bezopasnosti strakhovogo rynka v sovremennyh usloviyakh [Assessing the financial security of the insurance market in today's environment]. Biznes inform. (10(501)). 219-225. (in Russian). doi: 10.32983/2222-4459-2019-10-219-225.

Turgaeva A. A., Kashirskaya L. V., Zurnadzhyants Y. A., Latysheva O. A., Pustokhina I. V., Sevbitov A. V. (2020). Assessment of the financial security of insurance companies in the organization of internal control Entrepreneurship and Sustainability Issues. (7(3)). 2243-2254.

Yusupova A. R. (2019). Ekonomicheskie prestupleniya v sfere strakhovaniya kak ugroza finansovoy bezopasnosti [Economic offenses in the sphere of insurance as a threat to financial security]. Mir politiki i sotsiologii. (6). 104-108. (in Russian).