Russian pension system: comparing the profitability of investing pension savings

Pankrukhina A.M.1, Syunyakova V.R.1, Tregub A.V.1

1 Финансовый университет при Правительстве Российской Федерации, Russia

Download PDF | Downloads: 35

Journal paper

Journal of Economics, Entrepreneurship and Law (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Volume 11, Number 12 (december 2021)

Indexed in Russian Science Citation Index: https://elibrary.ru/item.asp?id=47943169

Abstract:

In this article, the authors consider possible ways for Russian citizens to benefit from the changes taking place in the pension system of Russia. The purpose of this research was to study ways to increase retirement savings and evaluate the effectiveness of such methods. This topic is always actively discussed by both experts and ordinary people, which proves the relevance of this article. The scientific novelty lies in the analysis of potential benefits when choosing one of three possible scenarios for managing pension savings existing in Russia at the moment. The methodology is based on such scientific methods as analysis, synthesis, and comparison. A comparative analysis of the investment portfolios structures, private and public management companies and non-state pension funds was carried out.

The risk assessment of these portfolios for 10 years is given. Calculations of savings were made when transferring the management of pension savings to the three mentioned organizations. The levels of profitability of the above mentioned portfolios are compared. The principles of calculating the old-age retirement pension are described. As a result, it is concluded that the greatest efficiency from investing pension savings is achieved by a commercial management company due to the highest profitability of its investment portfolio compared to other options. This conclusion confirms the results of other researchers.

Keywords: compulsory pension insurance, pension savings, pension system, profitability of the investment portfolio, management company, non-state pension fund

JEL-classification: H55, J26, I38

Введение

Вектор развития мировой экономики в целом и российской экономики в частности диктует необходимость реформ, направленных на изменение организации пенсионных систем. При планировании и разработке мероприятий по реформированию пенсионной системы многие правительства не стремятся найти новое, доселе никем не испробованное решение – это слишком рискованно. На деле правительства нередко обращаются либо к рекомендациям, выпущенным такими международными организациями, как Организация экономического сотрудничества и развития (ОЭСР) или Всемирный банк, либо к успешному опыту других стран. Всем пенсионным системам, признанным лучшими мировыми практиками, присущи две общие черты: наличие нескольких уровней пенсионного страхования с их гармоничной взаимосвязью, а также значимая роль обязательных накопленных пенсионных планов (в ряде стран даже государственные планы могут являться накопительными). Ряд экспертов считают, что усовершенствование законодательства о добровольной системе пенсионного страхования должно быть проведено с учетом существующего мирового опыта этой сферы и на основе действующего законодательства России. Эти меры помогут не допустить распространенных ошибок в реформировании пенсионной системы [7] (Kalmykov, 2020). При этом для России характерна своя специфика – она обусловлена как уже имеющимся опытом реформирования пенсионной системы, который был накоплен за время существования СССР, так и текущей экономической ситуацией в нашей стране. И здесь уже не подходит предыдущий способ – необходимо выявлять и влиять на элементы накопительной пенсионной системы, значимые в наибольшей степени влияния для российской действительности.

Мировой опыт

Как показывают исследования мировой практики реформ пенсионного законодательства, реформа пенсионной системы – это почти непрерывный процесс даже в тех странах мира, чьи пенсионные системы принято считать эталонными. На первый взгляд может показаться, что принципы функционирования пенсионных систем предполагают наличие стабильных и устоявшихся правил игры. Однако в силу постоянного возникновения новых вызовов пенсионные системы необходимо реформировать для сохранения эффективности выполнения ими своих функций. Главным вызовом пенсионных систем всех развитых стран является проблема старения населения. Данная проблема приводит к тому, что в целом продолжительность жизни увеличивается, но норма сбережения падает. Это может потребовать от правительств разных стран увеличения таких государственных трансферт, как, например, социальные пособия. Росту расходов государственные власти чаще всего предпочитают проведение пенсионной реформы, целью которой является рост числа граждан с адекватным пенсионным доходом. Для этого в последние годы все чаще практикуется внедрение новых механизмов, которые способствуют увеличению охвата населения и стимулируют осуществление сбережений. Добиться адекватности этих сбережений – задача гораздо более сложная [2] (Budko, Fedotov, 2017).

Трансформация пенсионной системы России

Следуя мировым трендам, в последние годы динамично меняется и пенсионная система РФ, что часто делает ее предметом оживленных дискуссий. Основной тенденцией последних лет является увеличение вовлеченности граждан в формирование своей будущей пенсии практически с первого рабочего дня [15] (Shvandar, Anisimova, 2021). На данный момент в России действует распределительно-накопительная пенсионная система, что предполагает наличие базовой, страховой и накопительной части в общей трудовой пенсии по старости каждого гражданина [10] (Tulenty, Ermolaeva, Raba, 2021). Базовая часть представляет собой фиксированную выплату, индексируемую каждый год с учетом уровня инфляции. Страховая составляющая является суммой всех платежей, которые производил работодатель в Фонд социального страхования в пользу застрахованного и официально трудоустроенного работника. Реальные деньги, уплаченные работодателем, становятся пенсионными выплатами россиян, уже находящихся на пенсии. В это время на счете работника, от имени которого производится отчисление, накапливаются баллы или индивидуальные пенсионные коэффициенты (далее – ИПК). Стоимость ИПК не стабильна, а увеличивается каждый год (например, в 2020 году 1 пенсионный балл стоил 93 руб., в 2021 году – 98,86 руб.), и именно на их основании будет определятся ежемесячный размер пенсии после достижения гражданином соответствующего возраста [9] (Tereshchenko, Balashova, 2021).

Третий элемент пенсии – накопительный. Именно касательно него в последние годы произошло много изменений. До 2014 года накопительная часть пенсии представляла собой реальные суммы денег – пенсионные накопления – которые формировались так же, как и страховая часть, работодателем в зависимости от зарплаты работника, но хранились в Пенсионном фонде РФ (далее – ПФР) или негосударственных пенсионных фондах (далее – НПФ). Пенсионные накопления инвестировались ПФР и НПФ в различны ценные бумаги, доходность которых обеспечивала прирост будущей пенсии гражданина и могла стать приятным бонусом после окончания рабочей деятельности. Однако с 2014 г. действует мораторий, который согласно закону о заморозке пенсионных накоплений был продлен до 2023 года. Теперь не ежемесячные отчисления работодателя формируют пенсионные накопления, а сам работник.

Таким образом, размер трудовой пенсии по старости рассчитывается по формуле (1):

|

,

|

(1)

|

СЧТПС – страховая часть трудовой пенсии по старости;

НЧТПС – накопительная часть трудовой пенсии по старости.

Размер страховой части трудовой пенсии по старости определяется по формуле (2):

|

,

|

(2)

|

Т – ожидаемый срок, в течение которого застрахованному работнику будут производиться выплаты трудовой пенсии по старости, в месяцах;

СЧбаз – фиксированный базовый размер страховой части трудовой пенсии по старости.

Пенсионный капитал, в свою очередь, вычисляется по формуле (3):

|

,

|

(3)

|

СВ – сумма валоризации;

ПК2 – сумма страховых взносов и иных поступлений в Пенсионный фонд Российской Федерации за застрахованное лицо начиная с 01.01.2021.

Второй элемент трудовой пенсии по старости – ее накопительная часть – может быть определен исходя из формулы (4):

|

,

|

(4)

|

Для наглядности рассмотрим пример. Приведены средние значения за период 2019–2021 гг. Важно, что согласно 167-ФЗ, приостановлено формирование накопительной пенсии за счет страховых взносов на обязательное пенсионное страхование до 2024 года.

Таким образом,

- размер трудовой пенсии по старости гражданина N в 2020 году = 5 686,25+956 = 6 642,25 рублей,

- размер трудовой пенсии по старости гражданина N в 2021 году = 6 044,48+3 300 = 9 344,25 рублей.

Отсюда делаем вывод, что размер пенсии увеличился на 40% при уровне инфляции в 2020 и 2021 гг. = 4,9% и 7,4% (на сентябрь, по сообщению Интерфакса) соответственно.

Для стимулирования «предприимчивости» граждан в 2019 году был разработан Гарантированный пенсионный план (далее – ГПП) [8] (Kravchenko, 2020). Он предоставляет возможность каждому россиянину, написав заявление, выбрать НПФ и отчислять в него некоторую часть (на усмотрение гражданина) своего дохода. При этом есть некоторые ограничения. Так, в случае если клиент НПФ захочет забрать из него свои средства раньше, чем через 5 лет после открытия счета, то он потеряет весь инвестиционный доход, заработанный НПФ. К тому же клиент НПФ не может никак влиять на структуру инвестиционного портфеля, который НПФ собрал, используя его накопления [6] (Andrianov, Shafirov, Kotova, 2020).

Государственная программа предполагает гарантирование прав застрахованных лиц в системе обязательного пенсионного страхования (далее –ОПС). Данная система гарантирует сохранность СПН застрахованных лиц, формирующих накопительную пенсию в ПФР или НПС, в которых предоставляются услуги по обязательному пенсионному страхованию. Основой системы гарантирования является Агентство по страхованию вкладов, которое и осуществляет выплаты.

Важно сказать, что налогового вычета с самой пенсии не существует, так как она не облагается НДФЛ [12] (Frumina, 2021). Однако можно заключить договор с НПС и вносить регулярно (например, ежемесячно или ежеквартально) какую-либо сумму, которую потом можно получить как некую прибавку к пенсии. В этом случае можно оформить налоговый вычет на взносы и вернуть часть суммы. Также это возможно при внесении на накопительную часть дополнительных взносов. Такой налоговый вычет является социальным, поэтому требуется предоставить документы о фактических расходах. Он может суммироваться и с иными видами социального налогового вычета. Стоит отметить, что пенсионер может завести индивидуальный инвестиционный счет (далее – ИИС). Так, можно выбрать тип вычета (на взносы, на доходы) и получать вычеты согласно законодательству (НК РФ) [5] (Amirkhanova, 2020).

В случае если гражданин хочет влиять на то, куда буду вложены его сбережения, активно развивается еще один инструмент воздания пенсионных накоплений – управляющие компании (далее – УК).

В рейтинге НПФ по доходности пенсионных накоплений в 2021 году лидирующие позиции занимают НПФ Сбербанка (АО) со значением 7,29%; «НПФ ГАЗФОНД» с уровнем доходности 5,68% и «НПФ «Открытие» (АО) – (3,58%).

Страховщик ПФР – выбор УК за вами, но ее невозможно выбрать, являясь страхователем НПФ. Так, выбор УК, заключение договора и распределение средств – полностью зависят от НПФ, так как для них важны минимальные риски. Напротив, частные УК инвестируют часть пенсионных средств в высокорисковые активы. Для тех, кто не столь сильно обеспокоен своей будущей пенсией, есть вариант доверить свои накопления ПФР. Последний направит эти средства в управляющую компанию – Внешэкономбанк (далее – ВЭБ УК), которая и будет заниматься инвестированием (табл. 1)

Table 1

Сравнение вознаграждений УК и ПФР

|

Страховщик

|

Вознаграждение

УК

|

Вознаграждение

фонда за успех

|

Вознаграждение

фонда за управление

|

|

ПФР

|

Частные

УК: до 10% дохода

Государственная УК: 200 млн+0,02% от стоимости чистых активов (далее – СЧА) |

Отсутствует

|

Отсутствует

|

|

НПФ

(накопления)

|

–

|

До

15% дохода и от 0,75% от СЧА

|

–

|

|

НПФ

(резервы)

|

До

10% дохода

|

До

15% от оставшейся части дохода

|

Отсутствует

|

В связи с заявлениями Банка России о том, что накопительная пенсия до 2023 года исчезнет как механизм, целесообразно говорить об еще одном, предложенном мегарегулятором взамен, инструменте формирования пенсионных накоплений – третьей форме индивидуальных инвестиционных счетов (далее – ИИС) [20].

Пенсионные накопления в условиях инфляции

В реальных экономических условиях пенсионные накопления подвержены множеству рисков. Одной из главных угроз для пенсионных накоплений граждан России является инфляция. Рассмотрим взаимодействие накопительной пенсии и инфляции более детально. Не секрет, что из-за инфляции мы теряем часть денег – точнее, происходит уменьшение их покупательной способности. Такая же ситуация складывается и с пенсионными накоплениями [16] (Shvandar, Anisimova, 2019).

Как правило, рост показателя инфляции сопровождается снижением инвестиционного дохода. Это происходит в период кризиса, когда норма возврата на инвестиции должна снижаться. Однако справедливо и обратное: в годы снижения уровня инфляции происходит рост нормы возврата на инвестиции и показатели доходности восстанавливаются. И это означает, что влияние инфляции на доход от инвестирования накоплений контрциклично [3] (Terentieva, 2019).

Для того чтобы оценить влияние инфляции на рост накопленных средств, необходимо учитывать как инфляцию, так и уровень доходности за длительный период, на котором шоковые колебания будут нивелированы. Однако это не означает, что формировать пенсионные накопления бессмысленно. Под влиянием инфляции в долгосрочной перспективе в экономике происходит рост денежной массы и номинальных заработных плат, что позволяет продолжать накапливать средства. Для наибольшей эффективности от инвестирования эксперты советуют доверять управление своих накоплений НПФ или УК. Но и им не всегда удается защитить накопления своих клиентов от обесценения. Это следует из результатов исследования компании «Пенсионные актуарные консультации» и ассоциации «Альянс пенсионных фондов». Согласно данному обзору, результаты деятельности НПФ за период с 2015 года смогли превысить убытки от инфляции в 43% случаев, УК – 45,7% [13] (Khadykina, 2020).

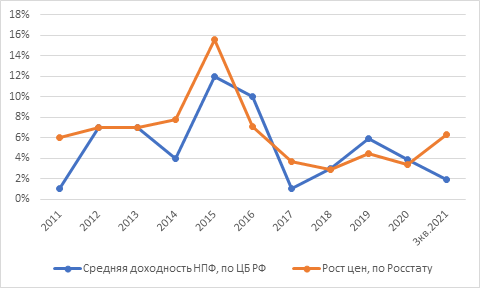

Проведем собственное небольшое исследование для того, чтобы выяснить, действительно ли профессиональные участники финансового рынка неуспешны в области защиты сбережений граждан. В качестве показателя, иллюстрирующего инфляцию, возьмем индекс потребительских цен или индекс роста цен. В качестве индикатора успеха компаний, кому мы доверяем наши накопления в борьбе с их обесценением, – показать средний уровень доходности НПФ по данным Банка России. Из графика (рис. 1) можно видеть, что до 2015 г. года инвестиционная стратегия профучастников была фактически проигрышной, так как с 2011 г. по 2015 г. им лишь один раз в 2013 г. удалось достичь доходности выше, чем уровень инфляции. Период 2016–2020 гг. был для НПФ достаточно удачным – им удавалось получать доход, превышающий либо равный обесценению. Только в 2017 г. темп роста цен на 3% превысил доходность портфеля НПФ. Примечательно, что даже в кризисный 2020 г. компании сумели справиться с возросшей волатильностью рынка и преумножить накопления своих клиентов. Причиной, вероятно, стала поддержка со стороны государства или мягкая денежно-кредитная политика Банка России. Однако в 2021 г. выбранная стратегия инвестирования оказалась проигрышной – только за первые 3 квартала инфляция превысила доходность портфеля НПФ на 4%.

Рисунок 1. Динамика средней доходности НПФ и инфляции

Источник: Официальный сайт Банка России.

Анализ структуры инвестиционных портфелей

Для того чтобы понять, стоят ли того все усилия по поиску НПФ или частной УК, которые предложили бы лучшие условия или гораздо более выгодно доверить свои деньги государственным структурам, необходимо сравнить ряд статистических показателей представителей каждой группы компаний, предлагающих свои услуги по преумножению пенсионных накоплений. Возьмем для анализа: СБЕР Негосударственный пенсионный фонд «СБЕР» (далее – СБЕР НПФ), Управляющую компанию «БКС» (далее – УК БКС) и Управляющую компанию «ВЭБ» (далее – УК ВЭБ).

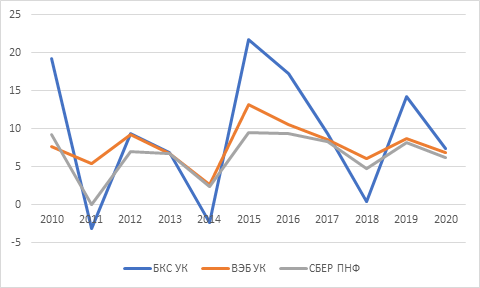

Для начала рассмотрим динамику результатов инвестирования пенсионных накоплений, представленную в виде графика динамики доходности инвестирования пенсионных накоплений на рисунке 2.

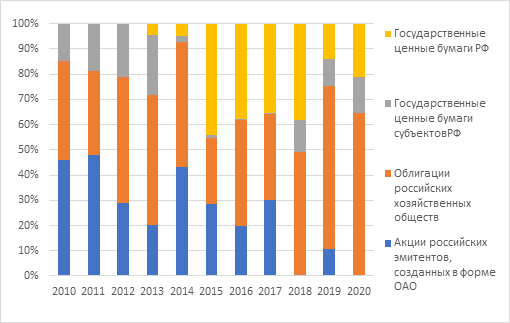

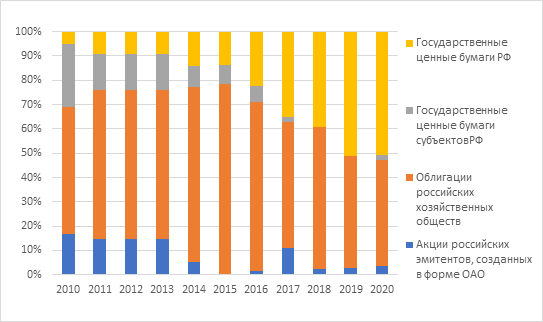

Далее рассмотрим структуру инвестиционных портфелей тех же трех организаций. Динамика структуры вложений первой из них – УК БКС представлена на рисунке 3. Как можно видеть, пенсионные накопления данной частной УК инвестируется как в государственные ценные бумаги, так и бумаги, эмитируемые коммерческими организациями. В разные периоды с 2010 по 2020 год их доля в портфеле менялась. Если условно разделить ценные бумаги по эмитенту на государственные и коммерческие, то последние наибольшую долю за рассматриваемый период занимали в 2014 году, что отчасти объясняется ростом странового риска России из-за санкционных ограничений, что негативно сказалось на рискованности облигаций федерального займа. Наибольший удельный вес в портфеле УК БКС государственные ценные бумаги составили в 2018 г.

Рисунок 2. Динамика доходности инвестирования пенсионных накоплений НПФ СБЕР

Источник: Официальный сайт ПФР и Официальный сайт НПФ СБЕР.

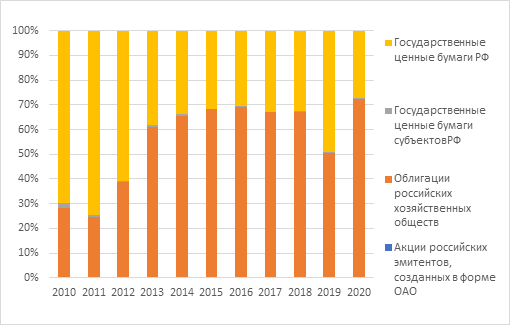

Особенностью структуры портфеля УК ВЭБ (рис. 4) является то, что в нем практически не представлены государственные ценные бумаги субъектов РФ и акции российских эмитентов – 99% активов вложено в государственные ценные бумаги РФ и облигации российских хозяйствующих субъектов. После стремительного роста доли государственных ценных бумаг в период 2011–2013 гг. в течение пяти последующих лет структура оставалась практически неизменной. Интересные изменения произошли в 2020 году, когда после резкого снижения удельного веса облигаций частных эмитентов в 2019 году их доля выросла до исторического максимума [21]. Причина этого может лежать в финансовых проблемах, которые многие российские предприятия начали испытывать из-за пандемического кризиса. Одним из способов решения данных проблем является привлечение заемных средств при помощи долговых финансовых инструментов, в частности эмиссии облигаций.

Рисунок 3. Структура инвестиционного портфеля УК

Источник: Официальный сайт ПФР.

Главной особенностью инвестиционного портфеля НПФ СБЕР (рис. 5) является то, что начиная с 2016 г. наблюдается снижение доли облигаций российских компаний в структуре совокупного инвестиционного портфеля. Вместе с этим противоположная тенденция присуща государственным ценным бумагам РФ – их доля с 2016 года увеличивается. Стоит заметить, что если до 2016 года рост удельного веса государственных ценных бумаг РФ происходит за счет снижения доли государственных ценных бумаг субъектов РФ, то есть совокупная доля вложений в государственные активы не изменялась или изменялась незначительно, то после 2016 г. расширение доли государственных ценных бумаг РФ происходило в ущерб доле ценных бумаг коммерческих организаций [22].

Рисунок 4. Структура инвестиционного портфеля УК ВЭБ

Источник: Официальный сайт ПФР.

Таким образом, можно констатировать, что инвестиционный портфель НПФ СБЕР стал более консервативным.

Рисунок 5. Структура инвестиционного портфеля НПФ СБЕР

Источник: Официальный сайт НПФ СБЕР.

Так, кому же доверить свои пенсионные накопления, чтобы не оставаться «с грошами»? Ответим на данный вопрос на примере среднестатистического жителя города Москвы – гражданина N. Для этого допустим, что он является наемным работником и ежемесячно получает среднюю по данным Мосгорстата заработную плату в размере 88,9 тыс. руб. В 2014 году, на тот момент ему 30 лет, он узнает о том, что теперь он должен самостоятельно заботиться о формировании прибавки к своей будущей пенсии. Для этого он решает инвестировать пенсионные накопления либо в НПФ СБЕР, либо УК БКС, либо оставить все как есть и предоставить возможность УК ВЭБ распоряжаться ими. Критерий принятия решения в пользу одного их путей – получение наибольшей суммы к моменту выхода на пенсию по старости, т.е. к 60 годам.

Гражданин N готов ежемесячно откладывать 10% от своей зарплаты в течение 30 лет. В качестве годовой процентной ставки будем считать усредненную доходность каждой из организаций за последние 10 лет. Данные о среднем уровне доходности представлены в таблице 2.

Таблица 2

Ежегодный и средний уровень доходности инвестиционных портфелей УК БКС, УК ВЭБ и НПФ СБЕР за период 2010–2020 гг.

|

Год

|

УК

БКС

|

УК

ВЭБ

|

НПФ

СБЕР

|

|

2010

|

19,21

|

7,62

|

9,27

|

|

2011

|

-3,17

|

5,47

|

0,00

|

|

2012

|

9,40

|

9,21

|

7,03

|

|

2013

|

6,91

|

6,71

|

6,72

|

|

2014

|

-2,39

|

2,68

|

2,41

|

|

2015

|

21,79

|

13,15

|

9,55

|

|

2016

|

17,21

|

10,53

|

9,41

|

|

2017

|

9,35

|

8,59

|

8,35

|

|

2018

|

0,47

|

6,07

|

4,80

|

|

2019

|

14,18

|

8,70

|

8,21

|

|

2020

|

7,34

|

6,87

|

6,19

|

|

Средняя

доходность

|

9,12

|

7,78

|

6,54

|

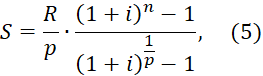

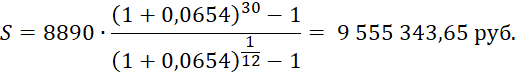

С учетом данных условий для подсчета размера пенсионных накоплений гражданина N к моменту его 60-летия воспользуемся формулой наращенной стоимости p-срочной ренты:

![]()

S – будущая стоимость пенсионные накоплений;

R/p – размер ежемесячных отчислений гражданина N;

p – частота отчислений, производимых гражданином N в течение 1 года;

i – процентная ставка в виде доходности инвестиционного портфеля;

n – количество лет до пенсии, в течение которых гражданин N будет формировать свой фонд.

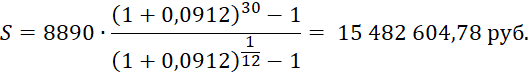

Подставив значения, имеем следующие результаты для УК БКС:

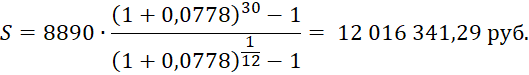

Для УК ВЭБ:

Для НПФ СБЕР:

Таким образом, наиболее выгодный вариант инвестирования пенсионных накоплений предлагается УК БКС, так как по результатам расчетов его наращенная стоимость является наибольшей. Это объясняется тем, что при прочих равных условиях сценарий инвестирования с наибольшей доходностью является наиболее предпочтительным. В рассматриваемом примере такая доходность в размере 9,12% годовых предложена именно УК БКС.

Пенсионная система современности: изменения и интересные факты

Хотелось бы отметить некоторые нововведения, которые будут реализованы уже в следующем году. Во-первых, при наступлении чрезвычайных ситуаций у пенсионеров будет возможность получить пенсию ранее положенного срока, подав заявление в ПФР. Во-вторых, при банкротстве пенсионера, запрещено производить удержания из выплат по судебным листам. Кроме того, пенсионеры смогут оформлять доставку пенсии по нужному адресу и получать ее любым удобным для них способом [28]. В 2022 году после смерти пенсионера деньги смогут получить его наследники, подав соответствующее заявление в ПФР. Президент Российской Федерации Владимир Владимирович Путин подписал поправку к закону «Об обязательном пенсионном страховании», согласно которому стало возможным передавать в ПФР средства, которые были конфискованы у коррупционеров в связи с совершением коррупционных правонарушений [29]. Здесь рассматриваются как и сами конфискованные денежные средства, так и денежные средства, полученные от реализации конфискованного имущества.

К сожалению, Россия занимает одно из последних мест в рейтинге стран для пенсионеров. И если у нас низкий уровень пенсий, то завершают этот список страны, в которых пенсии не выплачиваются. Так, например, в Индии, Пакистане и Ираке могут получать пенсию лишь чиновники и военнослужащие. Положение России в этом списке может быть связано с такими актуальными проблемами, как сокращение страховых выплат, то есть увеличивается лишь базовая часть пенсии, при этом уровень зависимости от заработка сходит к минимуму [1] (Jérôme Lefranc, 2015).

Далее стоит отметить отношения «государство – работник – пенсионер», при такой системе ни один из участников не заинтересован в создании капитала. Можно предположить, что работодатель может быть равнодушен к формированию пенсионного капитала своего сотрудника, но в этом случае в таком же положении оказывается и работник. Важно отметить и теневой сектор, который оказывает значительное влияние на уровень пенсий в стране. Стоит помнить, что объем теневого сектора в нашей стране достаточно высок и на 2020 год составил 30% объема официального ВВП страны, что превышает аналогичный показатель прошлого периода (то есть 2019 года) на три процентных пункта. К сожалению, уровень пенсий в Российской Федерации настолько низок, что равен прожиточному минимуму [14] (Cherkasskaya, 2019). Важным фактором низкого положения России в рейтинге стран для пенсионеров является и низкая рождаемость при увеличении продолжительности жизни. Так, количество трудоспособного населения сильно снизилось, что порождает проблему финансовой обеспеченности пенсионеров. Кроме того, в России существует тенденция досрочного выхода на пенсию. В отличие от небольшого количества таких отраслей в Европе (буквально 3–5 профессий) в нашем государстве таких профессиональных групп порядка двух тысяч. Недостатком пенсионной системы является и неиндексируемость выплат работающих пенсионеров. Следовательно, дополучить несколько процентов к пенсии такие граждане могут лишь после увольнения [11] (Fatkhlislamova, 2019).

Парадоксальность ситуации заключается в том, что ПФР занимает 1-е место по количеству сотрудников. Приводя в пример Соединенные Штаты Америки, стоит отметить, что количество их сотрудников в соответствующем органе в два с половиной раза меньше при уровне пенсий в 10 раз выше наших.

Хотелось бы обсудить вопрос пенсионного обеспечения лиц, проживающих за границей. Так, граждане России, проживающие в ста двадцати пяти странах мира, получают пенсии, выплачиваемые ПФР. Для этого эмигрантам необходимо обратиться в территориальный орган ПФР, собрав пакет необходимых документов [4] (Babich, 2019).

Интересным фактом является то, что на российскую пенсию могут претендовать и иностранцы, и лица без гражданства. Такие пенсионеры получают пенсии в общем порядке согласно законодательству Российской Федерации. Для этого необходимо официально проработать более 6 месяцев в нашей стране и иметь документы, позволяющие пребывать на ее территории.

Важной проблемой, возникшей вместе с появлением и распространением коронавирусной инфекции COVID-19, является соотношение возраста выхода на пенсию и средней продолжительности жизни, которая сильно уменьшилась в связи с высокой заболеваемостью людей старше 60–65 лет [8] (Kravchenko, 2020).

Заключение

Пенсионный фонд является крупнейшим социальным внебюджетным фондом в России, который осуществляет свою деятельность согласно законодательству Российской Федерации и Положению о Пенсионном фонде для государственного управления пенсионным обеспечением. В рамках программ социальной защиты, представленных в Положении и обнародованных на сайтах городов нашего государства, оказывается адресная материальная помощь престарелым и нетрудоспособным гражданам. На выплату пенсий и пособий населению используется основная часть всех средств Пенсионного фонда.

Подводя итоги, стоит сказать, что социальная пенсия и вся пенсионная система в целом являются значимыми показателями страны, так как показывают уровень жизни граждан, которые прекратили трудовую деятельность по возрасту, доверие граждан государству, уровень социальной напряженности и другие. Стоит учитывать, что государство несет ответственность лишь за базовую часть пенсии, а значит, что людям стоит уделять наибольшее внимание накопительной части пенсии и инвестициям благодаря УК. К сожалению, пенсионная система имеет ряд недостатков, поэтому бюджет порой разбалансирован. Это можно связать с нецелевым расходованием средств в связи с низким уровнем доходности ПФР. В качестве возможных путей совершенствования пенсионной системы можно сказать об улучшении тарифной политики (например, сделать страховую ставку единой и сбалансированной в зависимости от уровня жизни будущих пенсионеров); совершенствование страховой политики или упрощение системы страховых взносов.

Доходность – это важнейший показатель для пенсионеров, который зависит от поведения рынка, умения анализировать и управлять рисками, финансовой грамотности и инвестиционных навыков. Чтобы сделать вывод о достаточности доходности, можно сравнить ее с уровнем инфляции или индексом потребительских цен. Так, результат получится максимально точным и показательным. Важно смотреть как доходность отдельно за конкретные годы, так и динамику за несколько лет.

Отмечая влияние пандемии, можно отметить, что (согласно данным Банка России) доходность инвестирования пенсионных накоплений и резервов в 2020 году осталась выше уровня инфляции, но сократилась относительно 2019 года. Одной из причин снижения стали отрицательные результаты I квартала, вызванные негативной конъюнктурой фондового рынка в связи распространением коронавирусной инфекции в мире и в России.

В завершение хочется сказать, что исполнительный директор компании Royals Dutch Shell, великобританец Йорен ван дер Веер, официально получал самую высокую пенсию на планете, которая равна 1,3 миллионам фунтов. Таким образом, нам всем есть куда стремиться.

Страница обновлена: 02.05.2025 в 23:59:01

Russia

Russia