Конкурентный стратегический подход к финансовому анализу деятельности коммерческого банка

Зеленева Е.С.1, Дедикова Е.Р.1

1 Финансовый университет при Правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 38

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 5 (Май 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=67918265

Аннотация:

Необходимость финансового анализа деятельности коммерческих банков актуальна всегда в целях стратегического финансового планирования и бизнес-планирования банковской деятельности. В российских условиях высокой концентрации банковского рынка необходим новый подход к финансовому анализу, который позволит не только выстраивать стратегию улучшения финансовых показателей, но и позволит выстраивать бизнес-стратегию, направленную на улучшение конкурентной позиции банка в условиях рынка. Ввиду этого в данной работе предложен конкурентных подход к финансовому анализу деятельности коммерческого банка, отличающийся сравнением показателей исследуемого банка с показателями ближайших конкурентов по сумме активов, позволяющий выявить конкурентные преимущества банка и его конкурентные недостатки, на основе которых возможно выстроить бизнес-стратегию банка. По итогам финансового анализа ОТП-Банка на основе конкурентного подхода удалось выявить направления совершенствования бизнес-стратегии банка для улучшения его конкурентной позиции. Статья представляет интерес менеджерам ОТП-Банка и иных коммерческих банков, а также исследователям финансовой деятельности кредитных организаций

Ключевые слова: коммерческий банк, финансовый анализ, конкурентный подход, собственный капитал, ликвидность, доходность

JEL-классификация: G21, G28, Е52, E58

Введение

Актуальность финансового анализа коммерческих банков обусловлена необходимостью построения грамотной финансовой стратегии на любой стадии экономического цикла. В кризисный и посткризисный период грамотный финансовый анализ наиболее необходим для выявления проблем и поиска путей решений. При этом финансовый анализ и его результаты должны позволять не только выстраивать финансовую стратегию, но и бизнес-стратегию с целью решения финансовых проблем не только финансовыми, но и нефинансовыми методами, например, продвижением новых банковских продуктов и услуг, расширением продаж существующих продуктов. Поэтому применение конкурентного стратегического подхода, предлагаемого в данной работе, представляется необходимым при проведении финансового анализа коммерческих банков в настоящее время.

Финансовому анализу деятельности кредитных организаций посвящено много работ российских и зарубежных авторов. Условно существующие исследования можно разделить на три группы.

Авторы первой группы исследований анализируют влияние внешних и внутренних факторов на финансовые показатели кредитных организаций, такие как рентабельность, доходность и финансовая устойчивость. Так, Хамуд Наваль и др. [1] в своем исследовании показывают, что существуют факторы, значительно влияющие на финансовые результаты банков, например, качество ссуд, объем неработающих ссуд и процентная маржа. Управление данными факторами помогает повысить доходность и рентабельность коммерческих банков. Результаты исследования Анджом Вашека и Фарук Атм [2] показывают, что достаточность капитала, доходность и развитие банковского сектора оказывают положительное и статистически значимое влияние на финансовую устойчивость исламских банков. В модели Сах Гунджа и Покхарел Шива [3] исследуется достаточность капитала, качество активов, качество управления, рентабельность и состояние ликвидности выборочных банков. В статье Зарецкой В.Г. и др. [4] приводится новая эконометрическая модель, которая может быть использована для более эффективного прогнозирования финансовых результатов конкретного банка. Булетова Н.Е. и Шарипова З.Н. [5] в своем исследовании акцентируют внимание на влиянии инновационно-инвестиционной деятельности банка как фактора его финансовой эффективности. Важность внедрения инноваций в деятельность коммерческого банка доказывается и в работах Подложёнова И.М. [6], Погребинской Е.А. и Жен На Л. [7], Ештокина С.В [8].

Авторы второй группы исследований акцентируют внимание на конкуренции как факторе финансовой эффективности коммерческих банков. Например, в работе Абдул Халима и др. [9] доказывается, что чем ниже уровень банковской конкуренции, тем ниже уровень принятия банковских рисков и тем выше уровень финансовой стабильности банков. Тянь Гуанин и др. [10] в своей работе показывают, что усиление банковской конкуренции значительно увеличивает владение безналичными финансовыми активами кредитных организаций особенно в условиях высокой информационной асимметрии. Венде М. и Парамиталакшми Р. [11] приводят сравнительную характеристику финансовых показателей двух банков, но не раскрывают возможности совершенствования стратегического развития данных банков на основе выявленных различий. Вопросы конкуренции банков в части внедрения технологий, открытия подразделений и размещения банкоматов рассматриваются как факторы финансовой эффективности банков в работе Одинцова В.О. и Вечкинзовой Е.А. [12]

Авторы третьей группы исследований анализируют финансовые показатели коммерческих банков с целью моделирования их стратегического развития. В исследовании Мванги Ю. и Керре Д. [13] коммерческим банкам Кении рекомендуют активнее применять стратегическую ориентацию, разработанную авторами, с целью повышения эффективности своей деятельности, особенно при разработке новых продуктов, которые позволят им занять новую рыночную нишу для своих товаров и услуг, что сделает их более конкурентоспособными. В работе Нтамвуца Обри и Гитахи Самсон [14] коммерческим банкам рекомендуется последовательно работать над улучшением своего стратегического лидерства, планирования, креативности, технологических навыков и компетентности в области человеческих ресурсов для улучшения финансовых результатов. В статье Масила Льюис и др. [15] доказывается, что бизнес-стратегия, управление взаимоотношениями с клиентами, стратегическое партнерство и организационная культура имеют положительную и значимую взаимосвязь с финансовой эффективностью деятельности кредитных организаций. Родионова Г.А. и Новосельцева М.М. [16] выявляют проблемы в операционной деятельности ПАО «МИнБанк» для совершенствования его стратегии повышения безопасности. Гречишникова Д.Ю. и Новосельцева М.М. [17] предлагают стратегию управления долговой нагрузкой заемщиков для воздействия на финансовые результаты кредитных организаций. Ештокин С.В. в своих исследованиях [18-19] поднимает вопросы управления кредитными и информационными рисками кредитных организаций с целью повышения их экономической безопасности и финансовой эффективности. Лев М.Ю. и др. [20] разрабатывают финансовые мероприятия для повышения финансовой устойчивости коммерческих банков и экономической безопасности.

Таким образом, обзор исследований показывает, что финансовому анализу банковской деятельности посвящено большое количество работ, в которых исследуется влияние на финансовые результаты банков структуры их активов и пассивов, уровня конкуренции в банковской системе, нефинансовых стратегических целей. Однако мы не находим работ, где применялся бы конкурентный подход к финансовому анализу банков с целью формирования стратегии их развития. Ввиду этого целью настоящего исследования является развитие теоретических основ применения конкурентного подхода к финансовому анализу банковской деятельности и практических основ использования предлагаемого подхода для выявления направлений совершенствования финансовой и нефинансовой стратегии банковской деятельности. Гипотеза исследования состоит в том, что сравнение финансовых показателей коммерческих банков с финансовыми показателями их ближайших конкурентов (по сумме активов) позволяет выявить направления совершенствования бизнес-стратегии исследуемого банка. Научная новизна исследования состоит в том, что предложен и апробирован конкурентный стратегический подход к финансовому анализу коммерческих банков, отличающийся сравнением показателей исследуемого банка с показателями ближайших конкурентов по сумме активов, позволяющий выявить конкурентные преимущества банка и его конкурентные недостатки, на основе которых возможно выстроить бизнес-стратегию банка.

Методология исследования

Конкурентный стратегический подход обычно применяется в исследованиях финансового развития на макроуровне [21,22], заключается в сравнении финансовых показателей с показателями конкурентов и подразумевает выстраивание системы целевых показателей для достижения уровня финансового развития конкурентов.

В данной работе мы предлагаем использование конкурентного подхода на микроуровне. Его суть будет заключаться в сравнении финансовых показателей коммерческого банка с показателями его ближайших конкурентов по объему активов (см. рис. 1).

![]()

![]()

Рисунок 1. Конкурентный стратегический подход к финансовому анализу коммерческих банков.

Источник: составлено авторами

Таким образом, выявление отклонений финансовых показателей от финансовых показателей банков-конкурентов, соразмерных по размеру активов, позволит выявить сильные и слабые стороны финансовой стратегии банка, на основе чего можно предложить направления ее совершенствования, а также направления совершенствования нефинансовой стратегии банка.

Использование предлагаемого нами конкурентного подхода имеет ряд преимуществ:

1. Позволяет сравнивать банк-объект исследования с близкими по размеру банками, а не со среднерыночными показателями, что позволяет задавать более адекватные цели по финансовому планированию в условиях олигополизированной банковской системы России;

2. Метод конкурентного подхода является применимым для небольших и средних по размеру банков, многие из которых являются региональными. Развитие регионального банкинга – одна из наиболее актуальных задач в настоящее время;

3. Метод позволяет не только проводить финансовый анализ и формировать финансовую стратегию, но и задавать бизнес-стратегию банка, так как в процессе анализа выявляется необходимость наращения финансовых показателей по различным направлениям банковской деятельности.

Поэтому далее произведем оценку структуры и динамики активов и пассивов выбранного для исследования ОТП банка и его конкурентов, показателей их доходности, на основе чего произведем сравнение и выявим направления стратегического развития объекта исследования. По состоянию на декабрь 2023 года ОТП банк находится на 29 месте в рейтинге банков по размеру активов. Их размер составляет 350 887,619 млн рублей. С ноября 2023 года ОТП Банк показатель активов увеличился на 0,08%, что говорит о положительной тенденции в его деятельности. Ближайшими конкурентами ОТП Банка по размеру активов являются Уральский банк реконструкции и развития (далее – конкурент 1) и Банк ТКБ (далее – конкурент 2) [23-25].

Анализ пассивов ОТП Банка

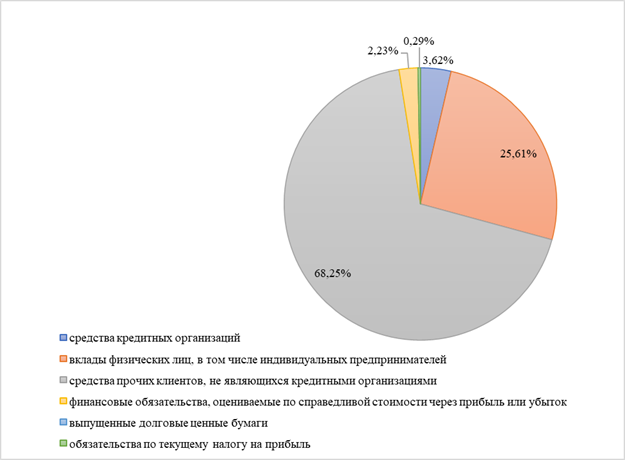

Привлеченные ресурсы коммерческого банка занимают значительную долю в его пассивах, а управление ими в зависимости от макро- и микроэкономических показателей становится важным условием как для сохранения стабильности, так и устойчивого роста бизнеса. Объем и структура привлеченных ресурсов ОТП Банка на 01.10.2023 представлены на Рисунке 2.

Рисунок 2. Структура привлеченных ресурсов ОТП Банка на 01.10.23 г.

Источник: составлено авторами на основе данных [23]

Аналогичные расчеты были проведены и для банков конкурентов, из них видно, что более 90% всех обязательств трех рассматриваемых банков составляют средства клиентов, но средства физических лиц среди привлеченных средств ОТП Банка имеют доли около 27%, в то время как у конкурентов 1 и 2 эти доли составляют 62% и 42% соответственно, что позволяет говорить об ориентированности банков на тот или иной тип клиентов. Также стратегию банков может отражать динамика обязательств. Расчеты показывают, что за рассматриваемый период ОТП Банк и Банк ТКБ увеличили величину своих обязательств, но сделали это с помощью различных стратегий. В то время как ОТП Банк сделал акцент на привлечении средств клиентов, увеличив их размер в 2,15 раза, но при этом пожертвовав долей выпущенных долговых ценных бумаг, Банк ТКБ увеличил размер своих обязательств, увеличив и размер привлеченных средств клиентов, и долговых ценных бумаг. В свою очередь у Уральского банка реконструкции и развития сократились размеры привлеченных средств, а вместе с ними и общий размер обязательств. Но важно отметить и увеличение в 2,71 раза объема долговых ценных бумаг [23-25].

Динамика показателей показывает различие в стратегиях банков, в их целях и путях их достижения. Но стоит отметить, что у всех рассмотренных банков доля привлеченных средств составляет около 85-90% от числа пассивов, что говорит о положительных тенденциях в управлении привлеченными ресурсами, ведь они являются главнейшим ресурсом для выполнения активных операций банком. ОТП Банк имеет высокие темпы роста числа и сумм депозитов, что говорит об упрочнении позиций банка в своей отрасли, привлечении новых клиентов и формировании стабильной ресурсной базы для совершения кредитных операций.

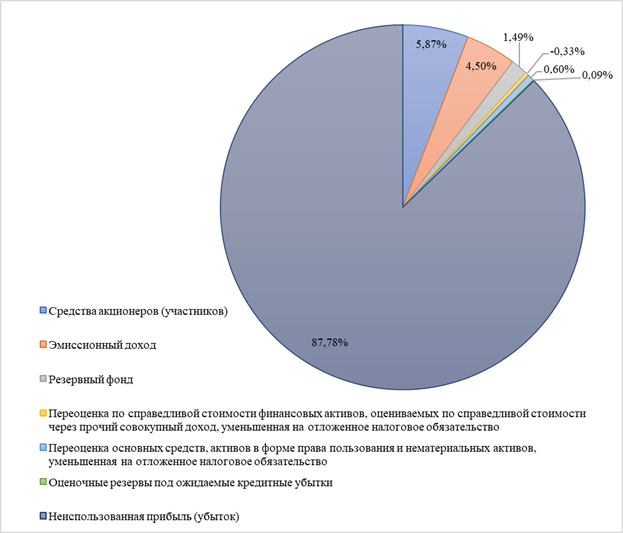

Далее проанализируем структуру пассивов ОТП-Банка (см. Рисунок 3). Несмотря на то, что в среднем собственные средства коммерческого банка составляют всего лишь десятую часть его пассивов, они являются важным источником покрытия непредвиденных потерь и убытков, а также обеспечивают бесперебойную деятельность банка во времена кризисов.

Рисунок 3. Объем и структура собственного капитала ОТП Банка на 01.10.2023 г.

Источник: составлено авторами на основе данных [23]

Аналогичные расчеты структуры собственных средств были произведены также и для банков конкурентов. Можно сделать вывод, что для ОТП Банка и Банка ТКБ основным источником является неиспользованная прибыль, 88% и 73% соответственно от всего размера собственных средств. А для Уральского банка реконструкции и развития основным источником являются вклады в имущество, которые составляют 91% от собственных средств, а за отчетный период банк понес убыток, что может как раз-таки служить объяснением такого распределения долей в составе собственных ресурсов.

В целом собственные средства являются как для самих банков, так и их клиентов одним из гарантов финансовой устойчивости банка и его способности расплатиться по своим обязательствам. Чем больше размер собственных средств банка, тем он более надежен для клиентов, ведь риск неплатёжеспособности снижается. Именно поэтому для поддержания высокого уровня доверия к банку, необходимо эффективное и грамотное управление своими источниками собственных средств.

Но по самой структуре собственных средств понять ситуацию достаточно сложно, поэтому для оценки эффективности управления ими используются различные показатели оценки и планирования капитала, предложенные Банком России [26] (см. Таблица 1).

Таблица 1. Критерии оценки капитала

|

Наименование

показателя

|

Обозначение

|

Значения

(%)

|

Вес

| |||

|

1

балл

|

2

балла

|

3

балла

|

4

балла

| |||

|

Показатель достаточности собственных

средств (капитала)

|

ПК1

|

>=11

|

<

11 и >=8,1

|

8

|

<

8

|

3

|

|

Показатель оценки качества капитала

|

ПК2

|

>=10

|

<

10 и >=8

|

<

8 и >=6

|

<

6

|

2

|

|

Показатель достаточности базового

капитала

|

ПК3

|

>=9

|

<

9 и >=4,6

|

4,5

|

<4,5

|

3

|

|

Показатель достаточности основного

капитала

|

ПК4

|

>=10

|

<

10 и >=6,1

|

6

|

<6

|

3

|

Согласно форме отчетности 0409135 ОТП Банка по состоянию на 01.10.2023 [27]: ПК1=24,532%, ПК2=14,20%, ПК3=19,818%, ПК4=19,818%

Расчет обобщающего результата (РГК) производится по формуле:

![]() ,

(1)

,

(1)

где:

![]() – оценка от 1 до 4 показателя из

таблицы 1,

– оценка от 1 до 4 показателя из

таблицы 1,

![]() – оценка по шкале относительной

значимости от 2 до 3 показателя из таблицы 1.

– оценка по шкале относительной

значимости от 2 до 3 показателя из таблицы 1.

На 01.10.2023: РГК= ![]() 1

1

Обобщающий результат по группе показателей оценки капитала характеризует состояние капитала как хорошее. Все показатели достаточности капитала превосходят минимальные в несколько раз, что говорит о выборе успешной стратегии по управлению источниками собственных средств Банка ОТП.

Анализ активов ОТП Банка

Активы коммерческого банка имеют для него не меньшее значение чем пассивы, ведь именно активы приносят коммерческому банку прибыль, которая и является одной из ключевых целей бизнеса. Основными источниками активов всех рассматриваемых банков являются кредиты, выданные клиентам, они составляют около 80% активов ОТП Банка и около 70% активов его конкурентов [23-25] (см. рисунок 3).

Рисунок 3. Объем и структура активов ОТП Банка на 01.10.2023 г.

Источник: составлено авторами на основе данных [23]

Также среди активов ОТП Банка важное значение имеют средства банка в кредитных организациях, что отличает его от конкурентов, ведь данный актив у Уральского банка реконструкции и развития и ТКБ Банка не составляет и 1%. Для Банка ТКБ важными статьями являются чистые вложения в финансовые активы и ценные бумаги, они имеют долю 14% и 10% соответственно от всех активов банка. У Уральского банка реконструкции и развития около 8% активов составляют финансовые активы [23-25].

Таким образом, из расчетов заметно, что стратегии банков относительно управления объемом и структурой активов разнятся, каждый из банков выбирает свой способ их формирования в зависимости от целей бизнеса, его ориентированности на конкретный тип клиентов. Так, объем кредитования клиентов ОТП Банка увеличился в 2 раза, а объем собственных средств размещенных в других кредитный организациях - в 2,6 раза. Увеличение кредитования говорит о выстраивании доверительных и долгосрочных отношений с клиентской базой, а также о привлечении новых заемщиков. Уральский банк реконструкции и развития и Банк ТКБ снизили свою зависимость от других банков за рассматриваемый период, с помощью уменьшения объема средств, находящихся в других кредитных организациях [24-25]. Банк ТКБ, придерживаясь своей стратегии, увеличил объем вложений в финансовые активы и ценные бумаги, а также увеличил объем кредитования, что поспособствовало совокупному росту активов. Размер активов Уральского банка уменьшился, во-первых, из-за снижения объемов кредитования, а также из-за уменьшения размера финансовых активов, которые имеют достаточно большую долю среди активов банка. Размер активов ОТП Банка за год вырос почти в 2 раза, это может служить подтверждением эффективности стратегии банка относительно формирования активов.

Анализ доходности ОТП Банка

Доходность банка является одним из важнейших показателей для привлечения новых клиентов и акционеров, а также для укрепления их доверия. Доходность может характеризовать успешность политики, проводимой банком, эффективность управления им [28].

Из трех рассматриваемых банков на 01.01.2023 наибольший финансовый результат получил Банк ТКБ, в то время как Уральский банк реконструкции и развития лишь понес убытки [23-25]. Причиной этого являются большие операционные расходы Уральского банка реконструкции и развития и ОТП Банка. Более того, у Уральского банка размер процентных расходов превышает размер процентных доходов, что говорит о необходимости изменения стратегии и принятия дополнительных мер.

ОТП Банк в 2022 году получил финансовый результат в 21 раз меньше прошлогоднего. Причиной этого стали возросшие почти в 2,5 раза процентные расходы на фоне уменьшения операционных доходов, а также незначительного роста процентных доходов [23]. Также одной из причин можно назвать состояние всего банковского сектора в 2022 году. Прибыль банковского сектора в 2022 году упала в 12 раз из-за введенных санкций, убытков от валютной переоценки и значительного роста резервов, увеличиваемых на случай банкротства и неплатежеспособности банков. В первом полугодии 2022 года выросла стоимость риска, банки в основном несли убытки, снижалась чистая процентная маржа. В первом полугодии 89 кредитных организаций были убыточными, доверие населения, как и всегда во время шоков, снизилось, что также оказало влияние на показатели всего сектора. Однако благодаря различным стратегиям банков, денежно-кредитной политике ЦБ РФ уже к концу года банковский сектор снова стал получать прибыль [29].

Несмотря на рост всех показателей, как доходов, так и расходов ТКБ Банк увеличил финансовый результат своей деятельности за год почти в 1,3 раза, что говорит об успешности управления ресурсами банка. Основной проблемой ОТП Банка и Уральского банка реконструкции и развития стал резкий скачок и без того высоких процентных и операционных расходов, которые, в свою очередь, нивелировали доходы, полученные за год. Таким образом, двум последним банкам необходимо направить деятельность на уменьшение расходов.

Выводы

В результате проведенной работы можно отметить, что состояние активов, пассивов, ликвидности ОТП Банка является конкурентным. Однако за 2022 год возникла некоторая проблема с доходностью, финансовый результат на 01.01.2023 оказался намного ниже, чем в прошлом году. Одной из причин можно назвать в целом кризисную ситуацию в банковском секторе в 2022 году, которая характеризовалась оттоком ликвидности, убытками и высокими рисками [29]. Но, проанализировав структуру активов ОТП Банка, можно прийти к выводу, что Банк в течение 2022-2023 годов не вкладывал средства в ценные бумаги других коммерческих банков или фирм. Данный вид активов может принести достаточно большой доход банку, поэтому, вероятно, вложение в ценные бумаги может быть одним из инструментов банка для увеличения количества активов и доходности.

Учитывая ориентацию банка на работу с юридическими лицами, внедрение лизинговых услуг или услуг фактора могло бы также приносить прибыль организации, более того, предоставление этих услуг могло бы помочь Банку в привлечении новых клиентов. Возможность получения услуги лизинга и факторинга может заинтересовать новых крупных заемщиков. В банковской отрасли сейчас наблюдается тренд на создание экосистем с различными услугами помимо кредитования. Это могло бы стать одной из долгосрочных целей ОТП Банка, который в числе своих стратегических целей выделяет вхождение в двадцатку банков по величине активов в Российской Федерации.

Кроме того, большее количество рекламы и популярность бренда могут помочь ОТП Банку в достижении своей цели, ведь многие клиенты, как физические лица, так и юридические, обладают некоторым скепсисом по отношению к банкам, которые имеют малую известность и популярность. Еще одним способом увеличения клиентской базы, а вместе с ней и процентных доходов, является ориентация на большую долю физических лиц среди вкладчиков и заемщиков ОТП Банка.

В свою очередь, одной из причин низких финансовых результатов можно считать высокие операционные и процентные расходы ОТП Банка. По этой причине Банку следовало бы пересмотреть свою стратегию относительно расходов.

Несмотря на некоторые недостатки, выявленные в процессе финансового анализа ОТП Банка с использованием предложенного конкурентного подхода, стоит отметить, что ОТП Банк имеет свои перспективы роста на рынке предоставления банковских услуг. В последнее время наблюдается движение ОТП Банка на более высокие позиции в рейтинге банков по размеру активов, что может говорить о достаточно успешной конкурентной политике Банка и его стратегии развития.

·

Источники:

2. Anjom Washeka, Faruq Atm Financial Stability Analysis of Islamic Banks in Bangladesh // European Journal of Business and Management Research. – 2023. – № 8. – p. 320-326.

3. Sah Gunja, Pokharel Shiva Analysis of Financial Performance of Nepalese Commercial Banks using CAMEL Approach // Cognition. – 2023. – № 5. – p. 37-49.

4. Zaretskaya Vera, Osinevich Lyudmila, Pozhidaev Savelii An analysis of the financial condition of Russian banks: Traditional and econometric methods // Finance and Credit. – 2023. – № 29. – p. 2314-2345.

5. Булетова Н.Е., Шарипова З.Н. Оценка эффективности инновационно-инвестиционной деятельности коммерческого банка: усовершенствованный подход // Креативная экономика. – 2012. – № 6.

6. Подложёнов И.М. Совершенствование оценки эффективности инновационной деятельности в коммерческих банках // Креативная экономика. – 2011. – № 12. – c. 62-66.

7. Погребинская Е.А., Жен На Л. Управление развитием мобильной платежной платформы в коммерческих банках // Экономика высокотехнологичных производств. – 2021. – № 2. – c. 135-143. – doi: 10.18334/evp.2.2.111145.

8. Ештокин С.В. Использование искусственного интеллекта для развития цифровой системы современных моделей взаимодействия коммерческих банков и их клиентов // Экономика и социум: современные модели развития. – 2020. – № 4. – c. 381-390. – doi: 10.18334/ecsoc.10.4.111409.

9. Abdul Halim Md, Moudud-Ul-Huq Syed, Sobhani Farid, Karim, Ziaul Nesa Zinnatun The Nexus of Banks' Competition, Ownership Structure, and Economic Growth on Credit Risk and Financial Stability. 11. 203. [Электронный ресурс]. URL: http://dx.doi.org/10.3390/economies11080203 (дата обращения: 22.02.2024).

10. Tian Guangning, Li Bo, Cheng Yue Bank competition and corporate financial asset holdings. International Review of Financial Analysis. 84. 102391. [Электронный ресурс]. URL: http://dx.doi.org/10.1016/j.irfa.2022.102391 (дата обращения: 22.02.2024).

11. Wende Maria, Paramitalaksmi Ratri Comparative Analysis Of Financial Performance Of Bank Bpd Diy And Bank Jateng For The 2019-2022 Period. Global Financial Accounting Journal. [Электронный ресурс]. URL: http://dx.doi.org/10.37253/gfa.v7i2.8858 (дата обращения: 22.02.2024).

12. Одинцов В.О., Вечкинзова Е.А. Оценка эффективности функционирования коммерческих банков России на основе анализа среды функционирования // Креативная экономика. – 2021. – № 5. – c. 2017-2032. – doi: 10.18334/ce.15.5.112118.

13. Mwangi Justinah, Kerre Dorcas Influence Of Strategic Orientation on Performance of Commercial Banks in Kenya: Case of Study Family Bank Limited // International Journal of Business Management, Entrepreneurship and Innovation. – 2023. – № 5. – p. 134-156.

14. Ntamvutsa Aubrey, Gitahi Samson Strategic Factors Influencing Banking Sector Competitiveness in Rwanda // A Case Study of Bank of Kigali, Rwanda. Journal of Strategic Management. – 2023. – № 7. – p. 121-151.

15. Masila Lewis, Mbaya Joyce, Gachuru George Effect of Strategic Management Practices on the Performance of Commercial Banks in Makueni County // Edith Cowan Journal of Strategic Management. – 2023. – № 6.

16. Родионова Г.А., Новосельцева М.М. Влияние операционной кредитной деятельности коммерческого банка на его экономическую безопасность (на примере ПАО «МИнБанк») // Экономика, предпринимательство и право. – 2022. – № 2. – c. 793-806. – doi: 10.18334/epp.12.2.114187.

17. Гречишникова Д.Ю., Новосельцева М.М. Анализ операционной деятельности коммерческих банков по оценке уровня долговой нагрузки населения в современных условиях // Экономика, предпринимательство и право. – 2021. – № 5. – c. 1237-1244. – doi: 10.18334/epp.11.5.112083.

18. Ештокин С.В. Обеспечение экономической безопасности коммерческих банков путем оптимизации кредитных рисков // Экономическая безопасность. – 2019. – № 2. – c. 157-173. – doi: 10.18334/ecsec.2.2.100635.

19. Ештокин С.В. Высокие технологии обеспечения экономической безопасности коммерческих банков в условиях перехода в индустрию 4.0.: опыт азиатского региона // Экономика Центральной Азии. – 2020. – № 3. – c. 221-232. – doi: 10.18334/asia.4.3.111627.

20. Лев М.Ю., Медведева М.Б., Лещенко Ю.Г. Оценка устойчивости коммерческого банка в аспекте экономической и финансовой безопасности // Экономическая безопасность. – 2023. – № 1. – c. 173-200. – doi: 10.18334/ecsec.6.1.117469.

21. Gospodarchuk G., Zeleneva E. Assessment of Financial Development of Countries Based on the Matrix of Financial Assets // Economies. – 2022. – № 10(5). – p. 122.

22. Gospodarchuk Galina, Zeleneva Elena Financial Development Strategies: Defining Objectives and Priorities // Emerging Science Journal. – 2023. – № 7. – p. 1990-2004.

23. Годовая отчетность за 2023 год акционерного общества «ОТП Банк». [Электронный ресурс]. URL: https://cbr.ru/banking_sector/credit/coinfo/a2023/?regnum=2766 (дата обращения: 04.02.2024).

24. Годовая отчетность за 2023 год публичного акционерного общества «ТРАНСКАПИТАЛБАНК». [Электронный ресурс]. URL: https://cbr.ru/banking_sector/credit/coinfo/a2023/?regnum=2210 (дата обращения: 04.02.2024).

25. Годовая отчетность за 2023 год публичного акционерного общества «Уральский банк реконструкции и развития». [Электронный ресурс]. URL: https://cbr.ru/banking_sector/credit/coinfo/a2023/?regnum=429 (дата обращения: 05.02.2024).

26. Указание Банка России от 11 июня 2014 г. N 3277-У «О методиках оценки финансовой устойчивости банка в целях признания ее достаточной для участия в системе страхования вкладов» (с изменениями и дополнениями). [Электронный ресурс]. URL: https://base.garant.ru/70710774/ (дата обращения: 06.02.2024).

27. Информация об обязательных нормативах и о других показателях деятельности ОТП Банка по состоянию на 1 июня 2023 г. [Электронный ресурс]. URL: https://cbr.ru/banking_sector/credit/coinfo/f135/2151/?regnum=2766&dt=2023-06-01 (дата обращения: 06.02.2024).

28. Волошина О. Б. Доходность банка как один из основных показателей его экономического положения // Известия высших учебных заведений. – 2014. – № 1(29). – c. 158-172.

29. Аналитический обзор банковского сектора в 2022 году. [Электронный ресурс]. URL: https://cbr.ru/Collection/Collection/File/43816/analytical_review_bs-2022.pdf (дата обращения: 08.02.2024).

Страница обновлена: 22.11.2025 в 06:28:21

Download PDF | Downloads: 38

A competitive strategic approach to the financial analysis of a commercial bank's activities

Zeleneva E.S., Dedikova E.R.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 14, Number 5 (May 2024)

Abstract:

The need for financial analysis of the activities of commercial banks is always relevant for the purposes of strategic financial and business planning of banking activities. In the Russian conditions of high concentration of the banking market, a new approach to financial analysis is needed. This approach should make it possible to develop not only a strategy for improving financial performance but also a business strategy aimed at improving the bank's competitive position in the market.

Thus, the article proposes a competitive approach to the financial analysis of the activities of a commercial bank, characterized by comparing the indicators of the studied bank with those of its closest competitors in terms of assets, which allows to identify the competitive advantages of the bank and its competitive disadvantages.

The application of this approach will make is possible to build a business strategy of the bank.

Based on the results of the OTP Bank's financial analysis, application of the competitive approach made it possible to identify areas for improving the bank's business strategy to improve its competitive position. The article is of interest to managers of OTP Bank and other commercial banks, as well as researchers of financial activities of credit institutions.

Keywords: commercial bank, financial analysis, competitive approach, equity, liquidity, profitability

JEL-classification: G21, G28, Е52, E58

References:

Abdul Halim Md, Moudud-Ul-Huq Syed, Sobhani Farid, Karim, Ziaul Nesa Zinnatun The Nexus of Banks' Competition, Ownership Structure, and Economic Growth on Credit Risk and Financial Stability. 11. 203. Retrieved February 22, 2024, from http://dx.doi.org/10.3390/economies11080203

Anjom Washeka, Faruq Atm (2023). Financial Stability Analysis of Islamic Banks in Bangladesh European Journal of Business and Management Research. (8). 320-326.

Buletova N.E., Sharipova Z.N. (2012). Otsenka effektivnosti innovatsionno-investitsionnoy deyatelnosti kommercheskogo banka: usovershenstvovannyy podkhod [Efficiency evaluation of commercial bank innovative-investment activity: improved approach]. Creative economy. (6). (in Russian).

Eshtokin S.V. (2019). Obespechenie ekonomicheskoy bezopasnosti kommercheskikh bankov putem optimizatsii kreditnyh riskov [Ensuring the economic security of commercial banks by optimizing credit risks]. Economic security. 2 (2). 157-173. (in Russian). doi: 10.18334/ecsec.2.2.100635.

Eshtokin S.V. (2020). Ispolzovanie iskusstvennogo intellekta dlya razvitiya tsifrovoy sistemy sovremennyh modeley vzaimodeystviya kommercheskikh bankov i ikh klientov [Using artificial intelligence to develop a digital system of modern interaction models between commercial banks and their customers]. Economics and society: contemporary models of development. 10 (4). 381-390. (in Russian). doi: 10.18334/ecsoc.10.4.111409.

Eshtokin S.V. (2020). Vysokie tekhnologii obespecheniya ekonomicheskoy bezopasnosti kommercheskikh bankov v usloviyakh perekhoda v industriyu 4.0.: opyt aziatskogo regiona [High technologies for ensuring the economic security of commercial banks in the context of the transition to Industry 4.0: the Asian region experience]. Journal of Central Asia Economy. 4 (3). 221-232. (in Russian). doi: 10.18334/asia.4.3.111627.

Gospodarchuk G., Zeleneva E. (2022). Assessment of Financial Development of Countries Based on the Matrix of Financial Assets Economies. (10(5)). 122.

Gospodarchuk Galina, Zeleneva Elena (2023). Financial Development Strategies: Defining Objectives and Priorities Emerging Science Journal. (7). 1990-2004.

Grechishnikova D.Yu., Novoseltseva M.M. (2021). Analiz operatsionnoy deyatelnosti kommercheskikh bankov po otsenke urovnya dolgovoy nagruzki naseleniya v sovremennyh usloviyakh [Analysis of the commercial banks operational activity to assess the level of the population debt burden in modern conditions]. Journal of Economics, Entrepreneurship and Law. 11 (5). 1237-1244. (in Russian). doi: 10.18334/epp.11.5.112083.

Hamood Nawal, Saidi Al, Matriano Maria Teresa Analysis of the Overall Financial Performance of the Top Ranking Omani Commercial Banks. Retrieved February 22, 2024, from https://www.researchgate.net/publication/378006156_Analysis_of_the_Overall_Financial_Performance_of_the_Top

Lev M.Yu., Medvedeva M.B., Leschenko Yu.G. (2023). Otsenka ustoychivosti kommercheskogo banka v aspekte ekonomicheskoy i finansovoy bezopasnosti [Assessing the sustainability of a commercial bank in terms of economic and financial security]. Economic security. 6 (1). 173-200. (in Russian). doi: 10.18334/ecsec.6.1.117469.

Masila Lewis, Mbaya Joyce, Gachuru George (2023). Effect of Strategic Management Practices on the Performance of Commercial Banks in Makueni County Edith Cowan Journal of Strategic Management. (6).

Mwangi Justinah, Kerre Dorcas (2023). Influence Of Strategic Orientation on Performance of Commercial Banks in Kenya: Case of Study Family Bank Limited International Journal of Business Management, Entrepreneurship and Innovation. 5. 134-156. (5). 134-156.

Ntamvutsa Aubrey, Gitahi Samson (2023). Strategic Factors Influencing Banking Sector Competitiveness in Rwanda A Case Study of Bank of Kigali, Rwanda. Journal of Strategic Management. (7). 121-151.

Odintsov V.O., Vechkinzova E.A. (2021). Otsenka effektivnosti funktsionirovaniya kommercheskikh bankov Rossii na osnove analiza sredy funktsionirovaniya [Evaluation of commercial banks in Russia based on the analysis of the operating environment]. Creative Economy. 15 (5). 2017-2032. (in Russian). doi: 10.18334/ce.15.5.112118.

Podlozhyonov I.M. (2011). Sovershenstvovanie otsenki effektivnosti innovatsionnoy deyatelnosti v kommercheskikh bankakh [Improvement of performance evaluation of innovation activity in commercial banks]. Creative economy. (12). 62-66. (in Russian).

Pogrebinskaya E.A., Zhen Na L. (2021). Upravlenie razvitiem mobilnoy platezhnoy platformy v kommercheskikh bankakh [Managing the development of a mobile payment platform in commercial banks]. High-tech Enterprises Economy. 2 (2). 135-143. (in Russian). doi: 10.18334/evp.2.2.111145.

Rodionova G.A., Novoseltseva M.M. (2022). Vliyanie operatsionnoy kreditnoy deyatelnosti kommercheskogo banka na ego ekonomicheskuyu bezopasnost (na primere PAO «MInBank») [The impact of a commercial bank's operational credit activity on its economic security (MinBank, PJSC case)]. Journal of Economics, Entrepreneurship and Law. 12 (2). 793-806. (in Russian). doi: 10.18334/epp.12.2.114187.

Sah Gunja, Pokharel Shiva (2023). Analysis of Financial Performance of Nepalese Commercial Banks using CAMEL Approach Cognition. (5). 37-49.

Tian Guangning, Li Bo, Cheng Yue Bank competition and corporate financial asset holdingsInternational Review of Financial Analysis. 84. 102391. Retrieved February 22, 2024, from http://dx.doi.org/10.1016/j.irfa.2022.102391

Voloshina O. B. (2014). Dokhodnost banka kak odin iz osnovnyh pokazateley ego ekonomicheskogo polozheniya [The profitability of the bank as one of the main indicators of its economic situation]. Izvestiya vysshikh uchebnyh zavedeniy. (1(29)). 158-172. (in Russian).

Wende Maria, Paramitalaksmi Ratri Comparative Analysis Of Financial Performance Of Bank Bpd Diy And Bank Jateng For The 2019-2022 PeriodGlobal Financial Accounting Journal. Retrieved February 22, 2024, from http://dx.doi.org/10.37253/gfa.v7i2.8858

Zaretskaya Vera, Osinevich Lyudmila, Pozhidaev Savelii (2023). An analysis of the financial condition of Russian banks: Traditional and econometric methods Finance and Credit. (29). 2314-2345.