Циклический анализ в поиске перспективных точек роста (на примере российской фармацевтической промышленности)

Хмелева Г.А.1![]() , Семенычев В.К.2

, Семенычев В.К.2![]() , Коробецкая А.А.3

, Коробецкая А.А.3![]()

1 Самарский государственный экономический университет, Россия, Самара

2 Самарский национальный исследовательский университет им. акад. С.П. Королева, Россия, Самара

3 Системный интегратор «Вебзавод», Россия, Самара

Скачать PDF | Загрузок: 56 | Цитирований: 4

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 11, Номер 3 (Июль-сентябрь 2021)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=46618227

Цитирований: 4 по состоянию на 31.03.2023

Аннотация:

В статье предпринята попытка предложить новаторский подход к выявлению точек роста региональной экономики, опираясь на циклический анализ. Исследование основано на данных Федеральной службы государственной статистики по регионам за 2005-2020 годы. В качестве объекта исследования выбран сектор российской фармацевтической промышленности, актуальность развития которой беспрецедентно возросла в условиях COVID-19. Новизна статьи заключается как в методическом аппарате, так в инструментарии и в полученных выводах. В статье авторы придерживаются отраслевого лагеря экономической науки, в котором под точкой роста понимаются такие секторы экономики, которые в среднесрочной перспективе (4-6 лет) способны показать устойчивый, выше средних значений, рост. Такое предположение является следствием применения циклического подхода к анализу отраслевой динамики в 28 российских регионах с наиболее полной статистической базой фармсектора. Для анализа цикличности были использованы 11 аддитивных и аддитивно-мультипликативных моделей трендов. Оставили модели цикла, показавшие свою состоятельность по критериям коэффициента детерминации и коэффициента Тейла. В ходе исследования были получены оценки цикличности фармсектора для Российской Федерации и анализируемых регионов. Была обнаружена значительная асинхронность циклов, дифференциация регионов по длине и глубине цикла, но в целом по России пандемия вызвала значительную повышательную волну. Представлены регионы, в которых фармсектор находится на пике, на дне своего развития, а также отмечены регионы с наибольшим потенциалом роста фармсектора в предстоящие годы. Авторы считают, что предложенный методический аппарат будет служить хорошим дополнением традиционному отраслевому анализу на данных статистики экономики региона и предприятий, широко используемого в настоящее время в консалтинге для поиска точек роста и привлечения инвестиций в экономику региона.

Ключевые слова: циклы; циклический анализ; регион; точка роста; фармацевтическая промышленность; производство лекарственных средств

Финансирование:

Исследование выполнено при финансовой поддержке РФФИ в рамках научного проекта № 20-010-00549.

JEL-классификация: Е32, Е37, L52

Введение

Постановка проблемы и обзор исследований по теме

Поиск точек роста относится к важным методологическим задачам, от решения которых зависит успех управления устойчивым и сбалансированным пространственным развитием и российских регионов, и России в целом. При этом актуально не только оценить вклад отрасли в экономической рост региона, но и устойчивость этого роста в прогнозируемом периоде. Поскольку российские регионы существенно различаются по природно-климатическим условиям, трудовому потенциалу, ресурсам и прочим социально-экономическим условиям, важно применение дифференцированных подходов к экономической политике.

Оправданным объектом исследования для проблемы поиска точек регионального роста является производство лекарственных средств. Во-первых, ковидный кризис обусловил пристальное внимание ко всему, что связано с медициной и с производством лекарственных средств в том числе. Во-вторых, ввиду высокого порога входа на рынок в регионах, как правило, сосредоточено небольшое количество ключевых игроков, которые располагают достаточными финансовыми ресурсами, материальными средствами, технологиями, квалифицированными кадрами, что позволяет собрать фактологический материал для подтверждения или опровержения гипотез.

Высокая зависимость российской фармацевтики от импортных субстанций обусловила широкую поддержку этой отрасли со стороны государства. В 2019 году около трети рынка лекарственных средств составили государственные закупки [1]. Российская фармацевтика нуждается в развитии, поскольку основное производство представлено в основном производством дженериков, т.е. копий оригинальных лекарств, на которые истек срок патента. Кроме того, существует нехватка материалов, производимых для медицинских целей. Поддержка только крупных и сильных производств в регионах, существующих уже долгое время, является ограничительным механизмом для тех регионов, которые хотели бы выявить и поддержать новые точки роста своей экономики за счет фармацевтики как инновационной сферы с наиболее устойчивым спросом в силу своей специфики.

Поиск точек роста является нетривиальной задачей исследования по двум основным причинам. Во-первых, методологически авторы до сих пор расходятся во мнении, что именно можно отнести к точке роста и какими критериями она должна обладать. Во-вторых, существенно различаются методологические подходы к их выявлению.

В отношении определения точки роста региональной экономики в литературе авторы сходятся во мнении, что точка роста является источником экономического развития [2, 3] (Bondar at al., 2018; Molchan, 2011). Авторы обращают внимание на необходимость различать понятия «точки роста» и «драйверы роста», хотя их поиск призван решить одну и ту же проблему: выявление путей и факторов, способствующих не только ускорению, но и появлению нового качества динамики экономического развития [4] (Ivanova, Terskaya, 2015). Выявление таких факторов осуществляется в рамках теорий инвестиций и инноваций, которые рассматривают динамику развития под влиянием инвестиций в инновации, как это наблюдается на примере кондратьевских волн.

В понимании точки роста можно выделить два подхода: территориальный и отраслевой. В первом случае под точкой роста часто можно встретить понимание локализаций на территории особых экономических зон [5] (Bykhalova, Bogomolova, 2009). В настоящее время территориальный подход использует Агентство стратегических инициатив при формировании креативных кластеров.

В рамках второго направления точкой роста является отрасль на растущем рынке, то есть со значительным потенциалом роста спроса на производимую продукцию. Такой подход фокусирует внимание на поиске отраслей с опережающими темпами развития и, соответственно, ускорением экономического роста стран и регионов. Особый интерес это направление вызывает для стран с трансформирующимися и развивающимися рынками. Неслучайно много работ в этом направлении в отношении Китая и Индии [6, 7] (Zhou at al., 2021; Valli, Saccone, 2009). Ускоренные темпы роста в отрасли способствуют структурным изменениям в экономике. В этом смысле отрасли – точки роста могут служить хорошим источником информации о потенциальных изменениях структуры экономики [8] (Hass, 2021). Аналогичных взглядов придерживаются российские ученые, предлагающие в качестве ключевых критериев потенциальных точек роста обращать внимание на способность влиять на валовый региональный продукт, ориентацию на внешний рынок, потенциал мультипликативного эффекта на смежные виды деятельности, инвестиционный и социальный потенциал [9] (Polyanin, Pronyaeva, 2020). В практике консалтинга выявление точек роста решается с помощью скрининга отраслей промышленности с целью выявления секторов с наибольшим потенциалом спроса на продукцию, замещения импорта, роста экспорта, возможностей ввода новых и расширения действующих мощностей предприятий [10].

Источниками отраслевого роста являются наиболее успешные предприятия. В литературе встречается и подход, при котором точками роста выступают бизнес-единицы, которые нуждаются в особом внимании со стороны государства [11, 12] (Kotov, 2010; Yudanov, 2007). Роль быстрорастущих компаний в свое время подметил лауреат Нобелевской премии Д. Берч. Пионерный анализ траекторий развития тысяч американских фирм позволил ему сделать вывод о том, что большинство крупных компаний и мелких компаний растут медленно и вносят минимальный вклад в ВВП. Однако есть небольшая группа компаний, для которых характерно сочетание динамичного и устойчивого роста. Такие компании «газели», по подсчетам Д. Берча их 4%, стали базой для создания порядка 70% рабочих мест в США в 1988–1992 годах [13] (Birch, Medoff, 1994). Столь выдающиеся результаты не могли не вызвать критику, но сам факт снова и снова находил подтверждение в новых работах [14, 15] (Kirchhoff, 1994; Delmar at al., 2003). С точки зрения вопроса проблематики нашего исследования важным представляется обратить внимание на важные критерии точек роста: динамика и устойчивость роста.

Драйверы роста направлены на формирование и реализацию условий для придания ускорения экономическому развитию. В качестве драйверов развития могут выступают институты развития, дорожно-транспортная, логистическая и IT-инфраструктура. Кластерные структуры, с одной стороны, как определенные территории с высокой концентрацией взаимодействующих предприятий отрасли могут выступать точками роста. С другой, эффективность механизмов их взаимодействия и кооперации может выступать драйвером регионального развития. В качестве потенциальных точек роста выступают территории с преференциальным режимом, такие как особые экономические зоны [5] (Bykhalova, Bogomolova, 2009).

Методология определения точки роста экономики опирается на два основных подхода: первый связан с качественным анализом и обработкой информации, а второй представлен инструментальными методами и сбором доказательной базы на основе отобранных исследователем критериев. В рамках инструментального подхода можно выделить два направления. Первое связано с анализом динамики основных экономических показателей в целом и в разрезе отраслей [16] (Yudanov, 2010). Второе направление, в котором выполнено и наше исследование, представлено построением моделей нелинейной динамики. В частности, можно отметить работу китайских представителей этого направления, которые строят эконометрическую модель для изучения направлений технологических инноваций и структурных изменений на примере китайских провинций [6] (Zhou at al., 2021), что позволило выделить переломные моменты в структурной модернизации Китая и подтвердить необходимость перехода от имитаций к инновациям с целью стимулирования экономического роста. В нем целесообразно отразить и идею Д. Берча, который при анализе статистики быстрорастущих компаний обращал внимание не только на динамику, но и устойчивость роста, что позволило отсечь компании, показавшие случайный рывок.

В данном исследовании авторы трактуют точки роста как отрасли, которые в среднесрочном периоде показывают динамику выше средних значений и устойчивый рост. Важно отметить, что в силу высокой дифференциации межрегиональных различий динамика и устойчивость отраслевого роста отраслей существенно различается, может зависеть как от внутренних факторов (устойчиво высокий спрос, обеспеченность трудовыми и материальными ресурсами, качество управления в компаниях – представителях отрасли), так и внешних факторов (мировые кризисы, санкции). На наш взгляд, важным для суждений об отрасли как точке роста региона является понимание того, насколько те или иные отрасли адаптируются в условиях кризисных явлений, что также говорит об устойчивости регионального развития. Такую информацию в нелинейной парадигме предоставляет циклический анализ, в котором важной методологической и эконометрической проблемой является измерение динамики и устойчивости развития отрасли в стране и регионе.

Цель настоящего исследования – предложить новаторский метод поиска точек роста для привлечения инвестиций в экономику региона, используя циклический анализ (циклы Китчина), выявляя закономерности развития явления на основе ретроспективных данных.

Гипотеза исследования заключается в том, что циклический анализ является перспективным методом сравнительной оценки устойчивости развития в отраслевом разрезе, позволяет выявить как общие, так и частные закономерности развития и ответить на ключевой вопрос государственного управления об адресности и своевременности оказания мер поддержки, чтобы получить реальную и видимую отдачу.

Новизна исследования заключается в авторском методическом аппарате, инструментарии и полученных выводах.

Данные и методы исследования

Информационной базой исследования послужили официальные данные Федеральной службы государственной статистики РФ по 28 регионам, в которых представлены оперативные (ежемесячные) данные по индексу производства (в процентах к предыдущему периоду) за период январь 2005 года по февраль 2021 года по группе 21 ОКВЭД-2: производство лекарственных средств и материалов, применяемых в медицинских целях. За период 2005–2016 гг. учитывались данные сопоставимой группы ОКВЭД-1 24.4 «Производство фармацевтической продукции». Согласно методологии Росстата, оперативный индекс производства учитывает изменение физического объема производства продукции (товаров, работ, услуг). Выбор для расчета циклов показателя индекса производства обусловлен тем, что он наиболее полно отражает динамику в течение года, а также лишен влияния изменений цен.

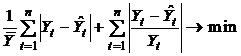

Сформированы инструментарий и методика идентификации моделей динамики. Реализована привычная большинству исследователей декомпозиция траекторий на компоненты. Сглаживание при идентификации моделей трендов выполнено взятием суммы модулей остатков (МНМ):

![]() . (1)

. (1)

МНМ-оценки являются робастными, т. е. устойчивыми к наличию выбросов, ошибок исходных данных и несимметричности их распределения, лучше подходят для распределений стохастической компоненты в наблюдениях с «тяжелыми хвостами», которая характерна для мезодинамики.

Учтена неопределенность структуры стохастической компоненты. При аддитивной структуре использование абсолютных отклонений МНМ вполне логично. Однако при мультипликативной структуре они приводят к искажению модели и, что важнее всего, – прогнозов. Для нее более корректно использовать относительные ошибки:

. (2)

. (2)

В условиях неопределенности, когда мы не можем быть полностью уверены ни в структуре стохастической компоненты, ни в ее законе распределения, желательно сочетать абсолютные и относительные ошибки. Выбран критерий точности следующего вида:

. (3)

. (3)

Для реализации получения оценок параметров использовались

следующие алгоритмы: стохастический обобщенный алгоритм «имитации отжига» [17] (Xiang

at al., 2012);

алгоритм RPROP [18, 19] (Igel, Huesken, 2003; Riedmiller, 1994);

алгоритм, реализованный в стандартной функции nlm [20] (Dennis,

Schnabel, 1983), позволяющий получить более точные оценки после применения RPROP.

Примененные модели трендов выбраны из атласа известных, модифицированных и

новых предложенных [21] (Khmeleva at al.,

2019). Перечисленные ниже

модели используют единые обозначения параметров: ![]() –

асимптотический уровень, отражающий предельное значение, которого может

достигнуть тренд;

–

асимптотический уровень, отражающий предельное значение, которого может

достигнуть тренд; ![]() – амплитуда тренда, – уровень насыщения

для логистических трендов или высота пика колоколообразного тренда;

– амплитуда тренда, – уровень насыщения

для логистических трендов или высота пика колоколообразного тренда; ![]() – скорость роста/спада тренда, отражает быстроту изменения

индикатора во времени и направление динамики (рост/спад, в зависимости от

знака);

– скорость роста/спада тренда, отражает быстроту изменения

индикатора во времени и направление динамики (рост/спад, в зависимости от

знака); ![]() –

характеристика параллельного переноса тренда по оси абсцисс, позволяющая

определить положение важных точек на тренде (точка перегиба логист, пик

колокола);

–

характеристика параллельного переноса тренда по оси абсцисс, позволяющая

определить положение важных точек на тренде (точка перегиба логист, пик

колокола); ![]() – коэффициент асимметрии колоколообразного тренда: если

– коэффициент асимметрии колоколообразного тренда: если

![]() , то колокол имеет рост, более быстрый, чем

спад, а если

, то колокол имеет рост, более быстрый, чем

спад, а если ![]() , то, наоборот, рост к максимуму более

медленный, чем последующий спад.

, то, наоборот, рост к максимуму более

медленный, чем последующий спад.

В качестве моделей трендов использованы:

![]() ,

, ![]() ,

,

![]() ,

(4)

,

(4)

![]() ,

, ![]() ,

(5)

,

(5)

![]() , (6)

, (6)

![]() , (7)

, (7)

![]() , (8)

, (8)

![]() , (9)

, (9)

, (10)

, (10)

. (11)

. (11)

Для каждого ряда динамики идентифицируются все 11 моделей тренда как по всей длины выборки, так и с разбиением на части по точкам структурных сдвигов (для каждой модели они могут быть разными). Отметим адекватность практике нелинейных моделей, особенно логистических: кумулятивных и импульсных, с фиксированной и настраиваемой асимметрией.

Циклические колебания, в отличие от сезонных, не являются строго периодическими. Для их сглаживания использовали вейвлет-преобразование и моделирование полученных компонент разложения ARMA-моделями.

Для оценки точности полученных моделей и прогнозов воспользуемся распространенными показателями: коэффициентом детерминации R2 и вторым коэффициентом Тейла kT2 [22] (Theil, Wage, 1964). Обычно принимают, что коэффициент детерминации для точности моделирования не ниже 0,9 считается отличным, не ниже 0,8 – хорошим, не ниже 0,7 – удовлетворительным. Для прогноза обычно рассчитывают не точность, а погрешность. Если она в границах до 10% – отлично, до 20% – хорошо, до 50% – удовлетворительно. Все полученные оценки оказались в диапазоне от «отлично» до «хорошо».

Результаты исследования и их обсуждение

Предложенная методика позволила определить регионы – потенциальные точки роста фармацевтической промышленности.

Для начала рассчитали среднегеометрические темпы роста промышленного производства и среднеквадратическое отклонение по анализируемым регионам (табл. 1).

Таблица 1

Средние темпы роста производства продукции по группе 21 ОКВЭД-2 в 2005–2021 гг.

|

Регион

|

Январь 2005 г. – декабрь 2014 г.

|

Январь 2015 г. – февраль 2021 г.

| ||

|

Среднегеометрическая темпа

роста индекса промышленного производства,% к предыдущему месяцу

|

Среднее квадратическое

отклонение,%

|

Среднегеометрическая темпа

роста индекса промышленного производства,% к предыдущему месяцу

|

Среднее квадратическое

отклонение,%

| |

|

Алтайский

край

|

99,50

|

34,85

|

99,55

|

23,32

|

|

Владимирская

область

|

100,88

|

25,91

|

100,01

|

39,50

|

|

Волгоградская

область

|

102,49

|

37,81

|

97,78

|

26,61

|

|

г.

Москва

|

99,71

|

43,92

|

99,78

|

30,81

|

|

Ивановская

область

|

101,07

|

14,88

|

99,51

|

14,68

|

|

Иркутская

области

|

101,02

|

95,20

|

101,97

|

32,91

|

|

Калужская

область

|

111,86

|

43655,85

|

102,00

|

26,11

|

|

Кемеровская

область

|

98,84

|

19,40

|

101,35

|

40,63

|

|

Кировская

область

|

101,74

|

29,10

|

101,10

|

41,47

|

|

Костромская

область

|

100,19

|

29,06

|

99,48

|

33,13

|

|

Курганская

область

|

99,89

|

12,72

|

100,78

|

14,16

|

|

Курская

область

|

100,37

|

19,53

|

114,01

|

134,57

|

|

Московская

область

|

100,52

|

20,45

|

96,22

|

145,99

|

|

Нижегородская

область

|

100,17

|

18,88

|

100,13

|

26,83

|

|

Новосибирская

область

|

98,78

|

28,29

|

100,67

|

18,77

|

|

Пензенская

область

|

95,89

|

15,86

|

99,63

|

17,85

|

|

Пермский

край

|

100,05

|

26,19

|

100,98

|

28,53

|

|

Республика

Башкортостан

|

107,84

|

116,15

|

93,50

|

28,47

|

|

Республика

Мордовия

|

100,29

|

100,38

|

101,09

|

31,98

|

|

Республика

Татарстан

|

101,39

|

226,55

|

100,99

|

18,78

|

|

Рязанская

область

|

99,48

|

88,41

|

101,31

|

603,51

|

|

Самарская

область

|

103,48

|

105,83

|

99,43

|

13,53

|

|

Свердловская

область

|

100,04

|

26,10

|

101,73

|

19,07

|

|

Ставропольский

край

|

100,37

|

36,44

|

99,54

|

33,01

|

|

Тверская

область

|

99,16

|

25,46

|

100,35

|

21,36

|

|

Томская

область

|

98,69

|

42,59

|

99,31

|

95,55

|

|

Тюменская

область

|

99,82

|

26,06

|

100,09

|

24,57

|

|

Хабаровский

край

|

100,05

|

31,39

|

100,59

|

19,36

|

Расчеты показывают, что по кругу большинства анализируемых регионов существенного прироста производства фармацевтической продукции не наблюдается. В 2005–2014 годы из всех регионов можно выделить Калужскую область, Республику Башкортостан, Самарскую область, в которых рост продукции по среднегеометрическому показателю составил 111,86%, 107,84% и 103,48% соответственно. Более 1% составил средний ежемесячный прирост производства фармацевтической продукции в Волгоградской Ивановской, Иркутской, Кировской областях и Республике Татарстан. За период январь 2014 – февраль 2021 гг. выделяется Курская область, в которой показатель роста фармсектора в среднем составил 114,01%.

Об устойчивости или неустойчивости роста показателя можно судить по значению среднеквадратического отклонения. Данные таблицы 1 показывают, что регионы в значительной степени различаются по вариативности отклонений ежемесячных темпов роста показателя. Наибольшую неустойчивость проявила в 2005–2014 гг. Калужская область. За период январь 2014 – февраль 2021 гг. отклонения от средних значений становятся более умеренными. Таким образом, простые методы статистики предоставляют ограниченные возможности для того, чтобы делать выводы о том, может ли отрасль в том или ином регионе выступить в качестве перспективной точки роста.

Циклический анализ в этом смысле является более информативным.

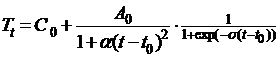

На рисунке 1 представлено наложение циклов всех исследованных регионов (точки от черного до темно-желтого, чем ближе точка к среднему уровню, тем она ярче), цикл по динамике отрасли для Российской Федерации в целом (зеленая линия), среднее значение всех циклов (красная линия), их медиана (желтая сплошная линия) и квартили (желтые пунктирные линии). Циклы каждого региона нормированы и центрированы для сопоставимости их уровней, поэтому график по оси ординат представлен в безразмерных единицах.

Рисунок 1. Региональные циклы производства лекарственных средств и материалов, применяемых в медицинских целях

Источник: рассчитано авторами по данным Росстат (gks.ru).

В один и тот же период времени в одних регионах может наблюдаться рост, в других – падение. Различия наблюдаются по длительности и глубине цикла. Но в целом по России в 2020 году наблюдается повышательная волна. В таблице 2 представлены более подробные данные о длине цикла, глубине его падения и роста для 7 из 28 анализируемых регионов и Российской Федерации в целом.

Таблица 2

Основные характеристики циклов отдельных регионов России

|

Регион

|

Даты стадий циклов

|

Средняя длина цикла, мес.

|

Размах цикла,%

|

R2

| ||

|

Мин.

|

Макс.

| |||||

|

Российская

Федерация

|

ноль

(2006- 8); пик (2007- 6); ноль (2008- 3); дно (2009- 3); ноль (2010- 4); пик

(2012- 5); ноль (2013- 9); дно (2014–11); ноль (2016- 5); пик (2016–11); ноль

(2017- 5); дно (2018- 8); ноль (2019- 6)

|

54,6

|

-12,6

|

35,0

|

0,960

| |

|

Алтайский

край

|

дно

(2005- 9); ноль (2007- 8); пик (2009- 7); дно (2011- 8); пик (2013- 3); ноль

(2014- 3); дно (2016–12); ноль (2018–10); пик (2020- 3)

|

56,3

|

-20,9

|

31,1

|

0,824

| |

|

Владимирская

область

|

ноль

(2007- 9); пик (2009- 4); дно (2010- 3); пик (2011–11); ноль (2013- 9); дно

(2015–11); ноль (2018- 9); пик (2019–11)

|

56,6

|

-137,5

|

135,0

|

0,730

| |

|

Калужская

область

|

дно

(2007–12); ноль (2007–11); пик (2009- 6); дно (2011- 4); пик (2012- 1); ноль

(2013–10); дно (2015- 8); пик (2018–12); дно (2018- 3); ноль (2018- 7); пик

(2020–11)

|

47,1

|

-26131490,4

|

12430702,4

|

0,907

| |

|

Кировская

область

|

ноль

(2006–11); пик (2008–12); дно (2008–11); пик (2011- 1); ноль (2013- 4); дно

(2016- 6); ноль (2019- 8)

|

82,3

|

-373,8

|

224,1

|

0,835

| |

|

Курская

область

|

дно

(2006- 3); ноль (2008–12); пик (2009- 1); ноль (2010- 4); дно (2015- 1); ноль

(2016–12); пик (2017- 4); ноль (2019–11)

|

92,5

|

-390716,6

|

408146,1

|

0,766

| |

|

Нижегородская

область

|

ноль

(2006- 1); пик (2006–10); ноль (2007- 8); дно (2008- 6); ноль (2009- 5); пик

(2010- 1); ноль (2010- 8); дно (2011- 5); ноль (2012- 1); пик (2013- 3); ноль

(2014- 4); дно (2014- 9); ноль (2015- 2); пик (2016–10); ноль (2018- 2); дно

(2019- 8)

|

43,2

|

-30,8

|

34,5

|

0,795

| |

|

Новосибирская

область

|

ноль

(2006- 5); дно (2006–11); ноль (2007- 5); пик (2008- 5); ноль (2009- 1); дно

(2011- 6); пик (2013- 4); дно (2015–12); ноль (2017- 9)

|

62,0

|

-11,8

|

29,8

|

0,911

| |

|

Республика

Татарстан

|

ноль

(2006- 2); дно (2006–11); ноль (2008–12); пик (2008- 7); ноль (2009- 1); дно

(2010- 5); пик (2012- 8); дно (2014- 9); пик (2016- 9); дно (2018- 2); ноль

(2019–12)

|

50,9

|

-320,8

|

899,2

|

0,731

| |

|

Самарская

область

|

ноль

(2006- 4); пик (2008–12); ноль (2009- 2); дно (2010- 5); пик (2013- 6); дно

(2013- 7); ноль (2014- 5); пик (2015–11); ноль (2017- 5); дно (2018- 4); пик

(2019- 4)

|

41,9

|

-2635,4

|

2333,7

|

0,897

| |

Сектор фармпроизводства характеризуется относительно невысокой средней длиной цикла (от пика до пика) – 54,6 мес., или 4,5 года. Это несколько меньше, чем в целом по обрабатывающему сектору – 4,8 года. В зависимости от фактических условий для производителей (стоимость привлекаемых средств, курс национальной валюты, конъюнктура рынка, деловая активность в отрасли, степень запуска новых мощностей и использование действующих мощностей, состояние рынка труда) длина цикла претерпевала колебания в анализируемые 2005–2021 годы и различается по регионам.

Наибольшие колебания цикла наблюдались в Иркутской, Курской областях, Республике Башкортостан и Самарской области. Размах колебаний различается по регионам, имеет асинхронный характер, что говорит о неустойчивом характере производства, может возрастать в периоды усиления внешних влияний. Для фармацевтической промышленности особенно показательным выступил 2020 год, когда высокая потребность в ее продукции позволила преодолеть предыдущие достигнутые пики и сформировать новые общероссийские максимумы. Так, в Курганской области в январе 2021 года произведено в 3,6 раз больше лекарственных средств по сравнению с аналогичным периодом прошлого года. В Курганской области локализованы быстроразвивающиеся компании ОАО «Синтез» (участник холдинга «Биннофарм Групп» группы АФК «Система», «Нацимбио» Госкорпорации Ростех) и ООО «Велфарм» [23]. Приближение к пику цикла наблюдается также в Республике Мордовия. Здесь располагается третье по выручке и активам в стране предприятие АО «Биохимик», интенсивно развивающееся в последние годы благодаря запуску широкой линейки антибиотиков нового поколения [24]. Вместе с тем и в этот период не сложилось единой динамики, многие регионы выглядели ниже средних значений.

Циклический анализ позволяет провести сравнение динамики между регионами с развитым уровнем промышленности и теми, где отрасль имеет значительный потенциал, который можно реализовать, оказав поддержку в нужное время. Циклический анализ позволяет оценить время, когда отрасли в регионе в наибольшей степени готовы реализовать накопленный потенциал, а стадия цикла и точка перегиба минимума укажут на необходимость своевременной поддержки (со стороны властей), чтобы придать ускорение развитию отрасли.

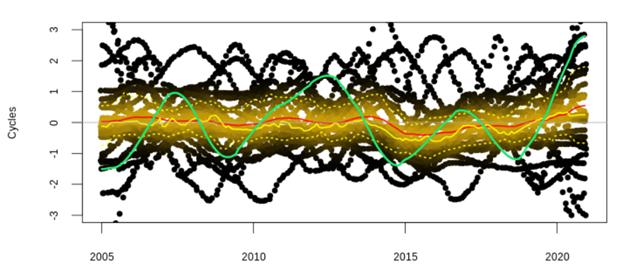

Для сравнения рассмотрим регионы с развитым производством лекарственных средств и материалов, применяемых в медицинских целях, и регионы, в которых этот сектор менее развит, но может выступить точкой роста. Алтайский край и Владимирская область являются признанными центрами производства лекарственных средств в России. Во Владимирской области находятся три крупных фармацевтических предприятия лекарственного рынка России. Это АО «Генериум» (выручка более 19 млрд руб.), АО «Эс Джи Биотех» (выручка более 6 млрд руб.), ООО «Генериум-Некст» (выручка около 3 млрд руб.).

В Нижегородской расположено одно из крупнейших российских предприятий АО «Нижфарм» с выручкой более 39 млрд руб., а также еще порядка 50 более мелких предприятий, осуществляющих деятельность по производству лекарственных средств. В целом в Нижегородской и Владимирской областях тренд имеет поступательный характер (рис. 2).

Рисунок 2. Циклы фармсектора Нижегородской области (А) и Владимирской области (B), январь 2005 года – февраль 2021 года

Источник: рассчитано авторами по данным Росстат (gks.ru).

Динамика развития фармсектора Нижегородской области в значительной степени согласуется с результатами АО «Нижфарм» (группа STADA). С января 2017 года по декабрь 2019 года наблюдалась понижательная динамика. В 2020 г. фармсектор Нижегородской области вошел в стадию роста. Отметим, что в 2020 году выручка АО «Нижфарм» увеличилась на 81% [25]. Приобретение портфеля продуктов Takeda за счет заемных средств хотя и выступило причиной убытка компании, но в перспективе будет способствовать росту производства и коммерческих результатов. Руководство компании считает, что передача прав на 20 востребованных у потребителей препаратов на территории России, Грузии, Армении, Азербайджана, Белоруссии, Казахстана и Узбекистана позволит компании Stada «стать одним из ключевых игроков на большом и динамично развивающемся рынке» [26].

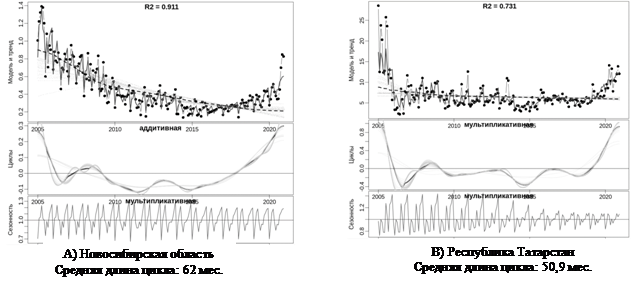

На пике производства фармацевтической продукции находятся в 2020 году Новосибирская область и Республика Татарстан (рис. 3).

Рисунок 3. Циклы фармсектора Новосибирской области (А) и Республики Татарстан (B), январь 2005 года – февраль 2021 года

Источник: рассчитано авторами по данным Росстат (gks.ru).

Циклический анализ позволяет «посмотреть со стороны» и сделать вывод о том, что, например, в Новосибирской области в целом наблюдается нисходящий тренд. В Республике Татарстан – слабонисходящий тренд. Краткосрочный фактор достижения или приближения к пику волны в совокупности с долгосрочным нисходящим трендом обуславливают необходимость разработки серьезных мер модернизации сектора в указанных регионах. 2020 г. для предприятий региона, как и в целом для сектора, характеризовался особо благоприятной конъюнктурой. Можно предположить, что имеющаяся производственная база была задействована для производства востребованной в условиях пандемии продукции. Но чтобы переломить тренд, необходимы серьезные усилия региональных властей на долгосрочную перспективу.

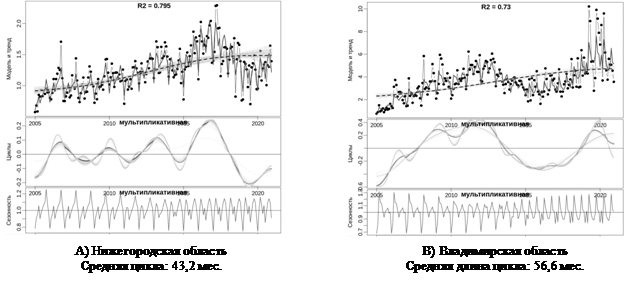

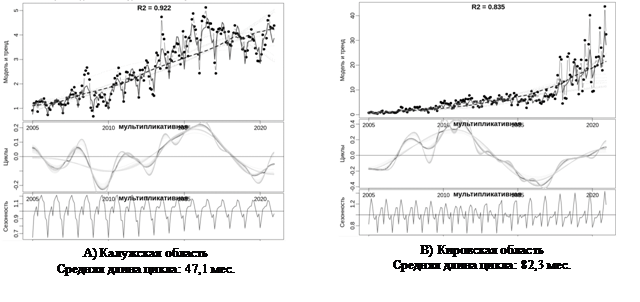

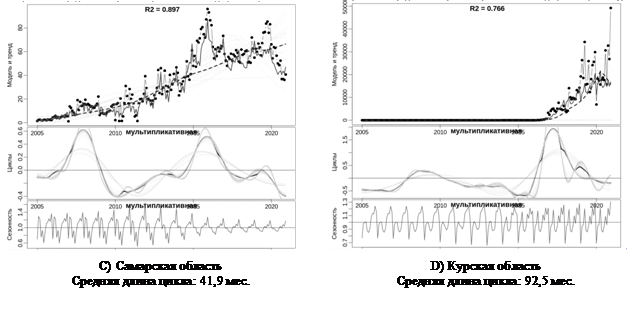

Несколько иная картина в Калужской, Кировской, Самарской и Курской областях (рис. 4).

Рисунок 4. Циклы фармсектора Калужской области (А) и Кировской области (B), Самарской области (С), Курской области (D), январь 2005 года – февраль 2021 года

Источник: рассчитано авторами по данным Росстат (gks.ru).

В Калужской, Кировской, Самарской и Курской областях сформировался повышательный тренд, и в 2019–2020 годах оформилось дно цикла, зафиксировав переход к повышательной стадии. Уровень доверия к полученным моделям циклов достаточно высок и превышает 0,75. Несмотря на общий повышательный тренд, характер динамики в регионах различается. В Калужской и Самарской областях можно наблюдать схожую тенденцию с 2005–2006 гг. Несмотря на отдельные периоды отрицательной динамики, в целом фармсектор проявляет устойчивый рост. Отметим, что позитивная динамика развития фармсектора этих регионах было подмечена и ранее. В Калужской области в 2011 году и в марте 2012 года был оформлен кластер «Фармацевтика, биотехнологии и биомедицина». Развитие кластера поддержано включением в перечень инновационных кластеров в рамках приоритетного проекта Минэкономразвития России «Развитие инновационных кластеров – лидеров инвестиционной привлекательности мирового уровня». В настоящее время в Калужской области по данным аудиторской платформы TestFirm по анализируемому виду деятельности осуществляют деятельность 23 предприятия. Самые крупные из них – ООО «Астразенека Индастриз» с выручкой в 2020 году 14,1 млрд руб., ЗАО «Берлин-Фарма» с выручкой 4,9 млрд руб., ООО «Ниармедик Фарма» с выручкой 4,2 млрд руб. На уровне региона фармсектор отнесен к числу стратегических приоритетов развития. В Самарской области развитие фармсектора также осуществляется на кластерной основе. На региональном уровне здесь было поддержано создание в 2014 году инновационного территориального кластера медицинских и фармацевтических технологий Самарской области. В настоящее время в Самарской области, по данным аудиторской платформы TestFirm, по анализируемому виду деятельности осуществляют деятельность 25 предприятий. Самые крупные из них – ООО «Озон» с выручкой в 2020 году 17,4 млрд руб., ООО «Пранафарм» с выручкой 2,9 млрд руб., ООО «Озон Фарм» с выручкой 1,5 млрд руб. Развитие сектора также отнесено к числу региональных приоритетов.

В Кировской и Курской областях интенсивное развитие фармсектора наблюдается с 2016–2017 годов. В Курской области локализовано незначительное число фармпредприятий (всего 6) во главе с одним из крупных игроков на рынке ОАО «Фармстандарт-Лексредства» (входит в группу PHS Фармстандарт) с выручкой в 2020 году 25,7 млрд руб. Мы считаем, что в данных регионах сложились благоприятные условия для запуска новых проектов в данной отрасли. Учитывая мировую долгосрочную тенденцию благоприятной конъюнктуры для всех секторов вокруг здоровья человека, при совместных усилиях бизнеса и государства сектор производства лекарственных средств и материалов, применяемых в медицинских целях, может выступить точкой роста для Калужской, Кировской, Самарской и Курской областей.

Заключение

В проведенном выше исследовании представлен и апробирован циклический анализ, который авторы применили для цели поиска точек роста региональной экономики. Данный подход отличатся от ранее используемых по нескольким позициям. Во-первых, циклический анализ ранее в принципе не был применен для подобной цели. Во-вторых, предложен дифференцированный подход к построению моделей отраслевой цикличности (кумулятивный или мультипликативный) с целью повышения точности моделирования цикличности. В-третьих, для каждого региона построены модели тренда и цикла, очищенные от сезонного фактора, что в дополнение к дифференцированному подходу к моделированию позволяет получить объективную оценку динамики развития в отрасли в отличие от простых методов статистического подсчета средних темпов роста индекса промышленного производства. В-четвертых, циклический анализ является хорошим инструментом ответа на один из ключевых ответов на вопрос о длине цикла, которая предоставляет важную информацию инвестору и производителю. Понимание средних значений длительности этапов роста и падения позволяет оценить временные перспективы отдачи от частных и государственных инвестиций в проекты, мер отраслевой поддержки. Использование предложенной модели позволяет дифференцировать регионы по уровню устойчивости развития отрасли, выделить регионы с падающим, стагнирующим или растущим трендом.

Дальнейшее развитие видится нам по двум ключевым направлениям: расширение спектра применения предложенного подхода и уточнением метода. Интересным и практически полезным представляется формирование электронного атласа региональных отраслевых циклов. Авторами на основе предложенной методики построены адекватные модели по еще 11 видам деятельности кроме рассмотренной в данном исследовании. Это такие виды деятельности, как добыча полезных ископаемых, добыча нефти и природного газа, добыча металлических руд, обрабатывающие производства, производство пищевых продуктов, производство нефтепродуктов, производство химических веществ и химических продуктов, производство резиновых и пластмассовых изделий, производство металлургическое, производство компьютеров, электронных и оптических изделий, производство автотранспортных средств, прицепов и полуприцепов. Важным представляется провести глубокий анализ факторов цикличности, а также их дифференциации и асинхронности. Однако Росстат не предоставляет важные для этого данные об объемах производства, занятости, инвестициях по группе 21 ОКВЭД-2, что значительно ограничивает исследовательские возможности.

Источники:

2. Бондарь А.В., Лис П.А., Слиж В.И. Предпринимательский университет как точка роста экономики знаний // Белорусский экономический журнал. – 2018. – № 4(85). – c. 105-122.

3. Молчан А.С. Формирование точек экономического роста как базовая экономическая стратегия развития и модернизации региональной экономики // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. – 2011. – № 67. – c. 259-282.

4. Иванова Л.Н., Терская Г.А. Точки роста и драйверы развития: к вопросу о содержании понятий // Журнал институциональных исследований. – 2015. – № 7(2). – c. 120-133. – doi: 10.17835/2076-6297.2015.7.2.120-133.

5. Быхалова И.Г., Богомолова И.В. Особые экономические зоны: «точки роста» и «точки опоры». Особые экономические зоны регионального уровня в борьбе с проявлениями экономического кризиса // Российское предпринимательство. – 2009. – № 10-1. – c. 155-159.

6. Zhou X.X., Cai Z.M., Tan K.H., Zhang L.L., Du J.T., Song M.L. Technological innovation and structural change for economic development in China as an emerging market // Technological Forecasting and Social Change. – 2021. – p. 120671. – doi: 10.1016/j.techfore.2021.120671.

7. Valli V., Saccone D. Structural Change and Economic Development in China and India // European Journal of Comparative Economics. – 2009. – № 1. – p. 101-129.

8. Hass M. Coupled support for sugar beet in the European Union: Does it lead to market distortions? // Journal of Agricultural Economics. – 2021. – № 1. – p. 9-14. – doi: 10.1111/1477-9552.12435.

9. Полянин А.В., Проняева Л.И. Современная концепция региональных точек экономического роста // Регион: системы, экономика, управление. – 2020. – № 2(49). – c. 24-33. – doi: 10.22394/1997-4469-2020-49-2-24-33.

10. Выявление точек роста для привлечения прямых инвестиций в экономику региона. Предложение PwC на оказание консультационных услуг. Pwc.ru. [Электронный ресурс]. URL: https://www.pwc.ru/ru/industries/infrastructure-investment/pwc-brochure-investment-opportunities-for-region.pdf.

11. Котов Д.В. Проблема управления инновационным развитием экономики: государство, регион, кластер // Электронный научный журнал «Нефтегазовое дело». – 2010. – № 1. – c. 38.

12. Юданов А.Ю. «Быстрые» фирмы и эволюция российской экономики // Вопросы экономики. – 2007. – № 2. – c. 85-100. – doi: 10.32609/0042-8736-2007-2-85-100.

13. Birch D., Medoff J. Labor Markets, Employment Policy, and Job Creation. - Westview: Boulder, Co, 1994. – 159-168 p.

14. Kirchhoff B.A. Entrepreneurship and Dynamic Capitalism. - Westport. Conn: Praeger, 1994. – 240 p.

15. Delmar F., Davidsson P., Gartner W.B. Arriving at the High-Growth Firm // Journal of Business Venturing. – 2003. – № 2. – p. 189-216. – doi: 10.1016/S0883-9026(02)00080-0.

16. Юданов А.Ю. Носители предпринимательства: фирмы-газели в России // Журнал новой экономической ассоциации. – 2010. – № 5(5). – c. 91-108.

17. Xiang, Y., Gubian, S., Suomela, B., Hoeng J. Generalized Simulated Annealing for Efficient Global Optimization: the GenSA Package for R // The R journal. – 2013. – № 1. – p. 13-29. – doi: 10.32614/RJ-2013-002.

18. Igel C., Huesken M. Empirical evaluation of the improved Rprop learning algorithms // Neurocomputing. – 2003. – p. 105-123. – doi: 10.1016/S0925-2312(01)00700-7.

19. Riedmiller M. Advanced supervised learning in multilayer perceptrons - from backpropagation to adaptive learning techniques // Computer Standards and Interfaces. – 1994. – № 3. – p. 265-278. – doi: 10.1016/0920-5489(94)90017-5.

20. Dennis J.E., Schnabel R.B. Numerical Methods for Unconstrained Optimization and Nonlinear Equations. , 1983. – 394 p.

21. Хмелева Г.А., Семенычев В.К., Коробецкая А.А. и др Российские регионы в условия санкций: возможности опережающего развития экономики на основе инноваций. / Монография. - Самара: Изд-во Сам. гос. ун-та, 2019. – 446 c.

22. Theil H., Wage S. Some Observations on Adaptive Forecasting // Management Science. – 1964. – p. 198-206. – doi: 10.1287/mnsc.10.2.198.

23. Фармацевтические предприятия в Курганской области увеличили производство. Правительство Курганской области. [Электронный ресурс]. URL: https://kurganobl.ru/content/farmacevticheskie-predpriyatiya-v-kurganskoy-oblasti-uvelichili-proizvodstvo (дата обращения: 10.06.2021).

24. На страже лекарственной безопасности. Российская газета. [Электронный ресурс]. URL: https://rg.ru/2019/06/21/reg-pfo/saranskij-zavod-biohimik-naladit-vypusk-150-novyh-lekarstv.html (дата обращения: 10.06.2021).

25. «Нижфарм» сработал в убыток в 2020 году. Коммерсант. [Электронный ресурс]. URL: https://www.kommersant.ru/doc/4772325 (дата обращения: 10.06.2021).

26. Немецкая Stada купила права на «Кардиомагнил» и 19 других препаратов. Рбк. [Электронный ресурс]. URL: https://www.rbc.ru/business/05/11/2019/5dc133179a7947afedba8bb3 (дата обращения: 10.06.2021).

Страница обновлена: 09.01.2026 в 04:03:41

Download PDF | Downloads: 56 | Citations: 4

Cyclical analysis in the search for promising growth points (on the example of the Russian pharmaceutical industry)

Khmeleva G.A., Semenychev V.K., Korobetskaya A.A.Journal paper

Russian Journal of Innovation Economics

Volume 11, Number 3 (July-september 2021)

Abstract:

The authors of the article made an attempt to offer an innovative approach to identifying the points of growth of the regional economy, based on a cyclical analysis. The study is based on the Federal State Statistics Service data for the regions for 2005-2020. The research object is the sector of the Russian pharmaceutical industry. Its relevance has increased unprecedentedly in the conditions of COVID-19. The novelty of the article lies both in the methodological apparatus, in the tools and in the conclusions obtained. In the article, the authors adhere to the branch camp of economic science, in which the growth point is understood as such sectors of the economy that in the medium term (4-6 years) are able to show steady, above-average growth. This assumption is a consequence of the cyclical approach application to the analysis of industry dynamics in 28 Russian regions with the most complete statistical database of the pharmaceutical sector. 11 additive and additive-multiplicative trend models were used to analyze the cyclicity. The authors left the cycle models that showed their consistency according to the criteria of the determination coefficient and the Theil index. In the course of the study, estimates of the cyclical nature of the pharmaceutical sector for the Russian Federation and the analyzed regions were obtained. There was a significant asynchrony of cycles, differentiation of regions by the length and depth of the cycle. But in general, the pandemic caused a significant upward wave in Russia. The regions where the pharmaceutical sector is at its peak, at the bottom of its development, are presented, as well as the regions with the greatest growth potential of the pharmaceutical sector in the coming years are marked. The authors believe that the proposed methodological apparatus will serve as a good complement to the traditional industry analysis based on the statistics of the region's economy and enterprises, which is currently widely used in consulting to find growth points and attract investment in the region's economy.

Keywords: cycles, cyclic analysis, region, growth point, pharmaceutical industry, drug manufacturing

Funding:

JEL-classification: Е32, Е37, L52

References:

Birch D., Medoff J. (1994). Labor Markets, Employment Policy, and Job Creation Westview: Boulder, Co.

Bondar A.V., Lis P.A., Slizh V.I. (2018). Predprinimatelskiy universitet kak tochka rosta ekonomiki znaniy [Enterpreneurial university as a growth point of knowledge economy]. Belorusskiy ekonomicheskiy zhurnal. (4(85)). 105-122. (in Russian).

Byhalova I.G., Bogomolova I.V. (2009). Osobye ekonomicheskie zony: «tochki rosta» i «tochki opory». Osobye ekonomicheskie zony regionalnogo urovnya v borbe s proyavleniyami ekonomicheskogo krizisa [Special economic zones: «points of increase» and «points of rest». Struggle of regional special economic zones against the economic crisis frustrations]. Russian Journal of Entrepreneurship. (10-1). 155-159. (in Russian).

Delmar F., Davidsson P., Gartner W.B. (2003). Arriving at the High-Growth Firm Journal of Business Venturing. 18 (2). 189-216. doi: 10.1016/S0883-9026(02)00080-0.

Dennis J.E., Schnabel R.B. (1983). Numerical Methods for Unconstrained Optimization and Nonlinear Equations Prentice-Hall, Englewood Cliffs, NJ.

Hass M. (2021). Coupled support for sugar beet in the European Union: Does it lead to market distortions? Journal of Agricultural Economics. 10 (1). 9-14. doi: 10.1111/1477-9552.12435.

Igel C., Huesken M. (2003). Empirical evaluation of the improved Rprop learning algorithms Neurocomputing. 50 105-123. doi: 10.1016/S0925-2312(01)00700-7.

Ivanova L.N., Terskaya G.A. (2015). Tochki rosta i drayvery razvitiya: k voprosu o soderzhanii ponyatiy [Points of growth and drivers of development: on the question of the concepts content]. Journal of Institutional Studies. (7(2)). 120-133. (in Russian). doi: 10.17835/2076-6297.2015.7.2.120-133.

Khmeleva G.A., Semenychev V.K., Korobetskaya A.A. i dr (2019). Rossiyskie regiony v usloviya sanktsiy: vozmozhnosti operezhayushchego razvitiya ekonomiki na osnove innovatsiy [Russian regions in the conditions of sanctions: opportunities for advanced economic development based on innovations] Samara: Izd-vo Sam. gos. un-ta. (in Russian).

Kirchhoff B.A. (1994). Entrepreneurship and Dynamic Capitalism Westport. Conn: Praeger.

Kotov D.V. (2010). Problema upravleniya innovatsionnym razvitiem ekonomiki: gosudarstvo, region, klaster [Management problem of innovation development of economy: state, region, cluster]. Electronic scientific journal. (1). 38. (in Russian).

Molchan A.S. (2011). Formirovanie tochek ekonomicheskogo rosta kak bazovaya ekonomicheskaya strategiya razvitiya i modernizatsii regionalnoy ekonomiki [Forming of economic growth points as basic economic strategy of development and modernization of regional economics]. Scientific Journal of KubSAU. (67). 259-282. (in Russian).

Polyanin A.V., Pronyaeva L.I. (2020). Sovremennaya kontseptsiya regionalnyh tochek ekonomicheskogo rosta [Modern concept of regional points of economic growth]. Region: sistemy, ekonomika, upravlenie. (2(49)). 24-33. (in Russian). doi: 10.22394/1997-4469-2020-49-2-24-33.

Riedmiller M. (1994). Advanced supervised learning in multilayer perceptrons - from backpropagation to adaptive learning techniques Computer Standards and Interfaces. 16 (3). 265-278. doi: 10.1016/0920-5489(94)90017-5.

Theil H., Wage S. (1964). Some Observations on Adaptive Forecasting Management Science. 10 198-206. doi: 10.1287/mnsc.10.2.198.

Valli V., Saccone D. (2009). Structural Change and Economic Development in China and India European Journal of Comparative Economics. 6 (1). 101-129.

Xiang, Y., Gubian, S., Suomela, B., Hoeng J. (2013). Generalized Simulated Annealing for Efficient Global Optimization: the GenSA Package for R The R journal. 5 (1). 13-29. doi: 10.32614/RJ-2013-002.

Yudanov A.Yu. (2007). «Bystrye» firmy i evolyutsiya rossiyskoy ekonomiki ["Fast" firms and the evolution of the Russian economy]. Voprosy Ekonomiki. (2). 85-100. (in Russian). doi: 10.32609/0042-8736-2007-2-85-100.

Yudanov A.Yu. (2010). Nositeli predprinimatelstva: firmy-gazeli v Rossii [Embodiments of entrepreneurial spirit: «gazelle-firms» in russia]. The Journal of the New Economic Association. (5(5)). 91-108. (in Russian).

Zhou X.X., Cai Z.M., Tan K.H., Zhang L.L., Du J.T., Song M.L. (2021). Technological innovation and structural change for economic development in China as an emerging market Technological Forecasting and Social Change. 167 120671. doi: 10.1016/j.techfore.2021.120671.