IPO как источник финансирования деятельности компании: на примере Казахстана

Чупанова Х.А.1, Муртазаева У.А.2

1 Санкт-Петербургский государственный университет, Россия, Санкт-Петербург

2 Дагестанский институт развития образования, Россия, Махачкала

Скачать PDF | Загрузок: 39

Статья в журнале

Экономика Центральной Азии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 4, Номер 3 (Июль-сентябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44667589

Аннотация:

Фондирование компаний может осуществляться многочисленными способами, такими как: выпуск облигаций, векселей, привлечение банковских кредитов, использование собственных средств акционеров. Однако с возрастающей ролью инноваций в экономике, все большую популярность приобретают альтернативные источники фондирования компании, особенно на ранних этапах развития компаний. Данная статья посвящена исследованию опыта первичного публичного размещения акций в Республике Казахстан. Раскрывается понятие IPO, его преимущества и недостатки, анализируются опыт IPO казахстанских компании на отечественных и международных рынках

Ключевые слова: IPO, цели и участники IPO, Казахстанская фондовая биржа, первичное публичное размещение

JEL-классификация: G11, G19, G32

Введение

Развитие современной экономики предопределяет использование альтернативных источников финансирования компаний. Решение компании о выходе на публичный рынок говорит о том, что она способна перейти на более высокий и качественно новый уровень развития. Прохождение процедуры IPO (Initial public offering) открывает перед компанией не просто широкие возможности рынка, но и позволяет обрести ей рыночную капитализацию. Интересы участников пересекаются в достижении максимальной цены акций на вторичном рынке, которая является производной от хороших результатов деятельности, назначения адекватной цены IPO и высокой ликвидности акций на вторичных торгах. Ликвидность же на вторичном рынке, в свою очередь, зависит от числа акций в выпуске, рынков, на которых эти акции обращаются, и рыночных агентов (там, где они используются), занятых распространением данных акций.

Процедура проведения IPO на казахстанском рынке не такая обширная, как в Европе, США, на развивающихся рынках Бразилии, Индии и Китая. Причиной является передел собственности, стартовавший в 1990-х годах на фоне кризиса, следовательно, IPO не мог пользоваться популярностью среди инструментов привлечения инвестиционных ресурсов.

Цель данной статьи – исследование IPO как источника финансирования деятельности компании в Республике Казахстан.

В соответствии с поставленной целью были определены следующие задачи:

· рассмотреть понятие IPO, участников и их цели;

· проанализировать преимущества и недостатки процедуры IPO;

· исследовать особенности казахстанских IPO.

1. Понятие IPO, участники и цели

В современной литературе широко используется аббревиатура IPO, происходящая от англоязычного термина Initial public offering. Несмотря на то, что сам термин подразумевает первичное публичное размещение ценных бумаг, здесь частично может присутствовать вторичное предложение, что означает продажу уже принадлежащих акционерам ценных бумаг. Особенностями первичного размещения ценных бумаг являются: открытая подписка, а также размещение на организованных торгах.

В законе Республики Казахстан «О рынке ценных бумаг» от 02 июля 2003 года нет определения IPO, но раскрывается понятие первичного рынка ценных бумаг. В законе под ним понимается размещение объявленных эмиссионных ценных бумаг эмитентом за исключением дальнейшего размещения эмитентом ранее выкупленных им эмиссионных ценных бумаг на вторичном рынке ценных бумаг [1].

Фондовая биржа Казахстана дает следующее определение IPO: «Классический IPO – первичное публичное размещение акций компании на фондовом рынке для продажи неограниченному кругу лиц» [8].

Под первичным публичным размещением (IPO) следует понимать размещение простых и привилегированных акций нового выпуска на бирже либо иным способом (у финансового посредника) неограниченному кругу лиц.

Прежде чем перейти к изучению первичного публичного размещения акций казахстанских компаний, необходимо рассмотреть основных участников процедуры IPO, каждый из которых преследует свои цели. В академической литературе чаще всего выделяют три ключевые заинтересованные стороны: компания, продавец и инвесторы. При этом цели участников могут пересекаться и дополнять друг друга.

Компания выступает главным заинтересованным участником данной процедуры, и роль руководства компании отражается на всех этапах: от стадии подготовки до завершения. Основная нагрузка по осуществлению желаний акционеров ложится на менеджмент, различные аналитические службы, представляющие собой главный инструмент, с помощью которого активизируется подготовка компании к данной процедуре.

Следующая группа участников процедуры IPO – организаторы размещения. К обозначенной группе участников относятся: биржи, букраннеры, андеррайтеры и другие участники, выполняющие функции поддержки и обеспечения организации торгов. Особая роль здесь отводится инвестиционному банку, который управляет сделкой или спонсирует ее в целях гарантии соблюдения сбалансирования интересов участников данного процесса. Поддержка размещения акций – это достаточно важная функция, поскольку здесь имеет место страховка инвестора для получения дополнительной ликвидности, иными словами, андеррайтер страхует акции от цепного отказа инвесторов [2] (Vdovichenko, 2012).

Третья группа участников – инвесторы, от предпочтений и настроения которых напрямую зависит успешность размещения. Волатильность рынка и спрос инвесторов сказываются на динамике спроса на акции. Благоприятная ситуация в отрасли, инвестиционная привлекательность определяют успешность размещения. При планировании выхода на биржу необходимо учитывать тот факт, что цикличность рынка отражается на спросе акций какой-либо отрасли.

2. Преимущества и недостатки процедуры IPO

Рассмотрим положительные и отрицательные последствия, с которыми может столкнуться компания при проведении процедуры первичного публичного размещения акций.

Среди положительных результатов от проведения рассматриваемой процедуры привлечения капитала можно выделить:

1. Увеличение долгосрочного капитала компании.

Фондирование компании является необходимым шагом в процессе деятельности для достижения различных целей, связанных как с осуществлением капиталовложений, так и проведением научных исследований, внедрением высокотехнологичных средств производства, а также в некоторых случаях со снижением налоговой нагрузки [7].

2. Повышение ликвидности.

Выход компании на рынок публичного капитала позволяет получить ей рыночную капитализацию, которая в большинстве случаев выше стоимости закрытых, частных фирм. При первичном публичном размещении акций их ликвидность повышается, следовательно, повышается стоимость компании. Для держателей акций это является несомненным плюсом, поскольку они могут получить выгоду от продажи своих акции в любое время или использовать их в качестве залога для обеспечения кредитов [7].

3. Получение справедливой оценки стоимости бизнеса.

Любая компания при выходе на IPO обретает рыночную стоимость, что является следствием наличия информации в открытых источниках, которая позволяет легко оценить рыночную стоимость компании, являющуюся более высокой по сравнению с частными компаниями, не проводящими процедуру IPO, а также способствует повышению доверия со стороны участников рынка [7]. При этом сам вопрос привлечения капитала в фирму напрямую зависит от рыночной ситуации, то есть возможности организовать бизнес со сверхприбылью при согласованной возможности ее расширения и роста при различных условиях [5] (Chupanova, 2019).

4. Появление средств для проведения слияний и поглощений.

После вывода на биржу акции, находящиеся в свободном обращении на рынке ценных бумаг, могут использоваться как своего рода валюта для приобретения других компаний. Помимо этого компания может успешно осуществлять внедрение научных и опытно-конструкторских разработок с последующим отражением их в качестве нематериальных активов на балансе.

5. Улучшение имиджа, повышение прозрачности, улучшение корпоративного управления.

Выбор биржи во многом влияет на имидж компании, так, например, компания может приобрести широкую известность и стать узнаваемой благодаря признанию на международном уровне, что, несомненно, в целом повысит доверие со стороны инвесторов.

Привлеченный капитал способствует быстрому расширению бизнеса, поглощению, обновлению технологической базы, не требующих возникновения долгосрочных обязательств [3] (Kondratova, 2005). Однако наряду с указанными преимуществами имеется ряд недостатков, свойственных для большинства компаний, проводящих процедуру IPO. Они вытекают во многих случаях из несоответствия поставленным целям и, как следствие, нерационального и неоправданного выбора источника фондирования. Итак, рассмотрим поподробнее основные недостатки IPO.

1. Высокие издержки на проведение процедуры размещения акций.

Данный недостаток является ожидаемым вследствие необходимости осуществления затрат, связанных с подготовкой и проведением размещения, включая оплату услуг внешних консультантов для сопровождения листинга и содействия в соблюдении законодательных требований, а также подготовки качественной и регулярной отчетности, общения с инвесторами, что, соответственно, требует значительных денежных и временных затрат [7].

2. Более жесткие требования к отчетности и раскрытию информации.

Ряд требований к раскрытию информации касаются вопросов результатов деятельности по продуктам или сегментам: выплата вознаграждений высшему руководству, а также раскрытие информации о долях в капитале членов высшего руководства и основных акционеров [8].

3. Относительное снижение контроля за компанией и ограничение свободы действий руководства.

Появление в компании акционеров и совета директоров влечет необходимость согласования ряда основных вопросов. Если раньше владелец бизнеса мог вести деятельность так, как считает нужным, то теперь у него появляются партнеры в лице акционеров и нужно периодически перед ними отчитываться [6] (Shvaygert, 2015). Также нужно отметить, что управленческая система в целом становится менее устойчивой в связи постоянной трансформацией финансовых и производственных данных.

4. Проблематичность отмены проведенного IPO.

При выходе на биржу нужно учитывать то, что обратный процесс перехода в частную компанию может оказаться дорогостоящим и сложным. То есть дальнейшая деятельность компании будет осуществляться в формате публичного общества.

3. Казахстанский рынок IPO: основные тенденции

До недавнего времени долгосрочные публичные размещения как способ привлечения инвестиций не пользовались популярностью в Казахстане. Но в результате экономических реформ правительством были приняты некоторые законодательные, экономические и организационные принципы продвижения IPO на внутреннем рынке. Так, казахстанский рынок IPO развивался, и на рынке заключалось все больше сделок, появлялись новые участники рынка, совершенствовалась законодательная база [12] (Nurasheva, 2020).

Фондовая биржа Казахстана была основана в 1993 году в результате введения национальной валюты, и главными ее задачами выступало обеспечение организации и развития национального валютного рынка. В 1996 году биржа получила лицензию на организацию торгов ценным бумагами. Казахстанская фондовая биржа играет ключевую роль в развитии фондового рынка республики. Ниязбекова Ш.У. выделяет 4 особенности развития фондового рынка Казахстана [4] (Niyazbekova, 2014):

· слабая инвестиционная привлекательность рынка ввиду отсутствия привлекательных финансовых инструментов;

· спекулятивная направленность рынка;

· несовершенство функционирования инфраструктуры рынка из-за отсутствия необходимых институтов, обеспечивающих обращение ценных бумаг;

· развитие коллективных инвестиций за счет поддержки государства.

За последние 5 лет на Фондовой бирже Казахстана было проведено 7 IPO компаниями: Kcell, «КазТрансОйл», KEGOC, «БАСТ», «АЗМ», «БАСТ», «Банк Астаны» (табл. 1).

Таблица 1

IPO на Казахстанской фондовой бирже (2012–2017)

|

Код

|

Компания

|

Дата

|

|

ABBN

|

Банк Астаны

|

29.06.2017

|

|

BAST

|

БАСТ

|

09.03.2017

|

|

AKZM

|

АЗМ

|

21.07.2016

|

|

BAST

|

БАСТ

|

08.04.2015

|

|

KEGC

|

KEGOC

|

18.12.2014

|

|

KZTO

|

КазТрансОйл

|

20.12.2012

|

|

KCEL

|

Kcell

|

12.12.2012

|

По данным Всемирного Банка, динамика рыночной капитализации котируемых отечественных компаний (представляет собой цену акции, умноженную на количество акций в обращении) с 1998 по 2019 год имеет восходящий положительный тренд. В 2006 и 2007 годах произошел резкий скачок, что, по нашему мнению, связано с проведением IPO крупнейших компаний Казахстана и привлечением средств не только с отечественной фондовой биржи, но и с мировой. Рынок акционерного капитала крайне чувствителен к макроэкономическим показателям, поэтому период кризисных явлений в экономике отразился на динамике рыночной капитализации компаний в 2008–2009 гг.

Рисунок 1. Рыночная капитализация котируемых казахстанских компаний (в долларах США) за 1998–2019 гг.

Источник: составлено автором на основе [11].

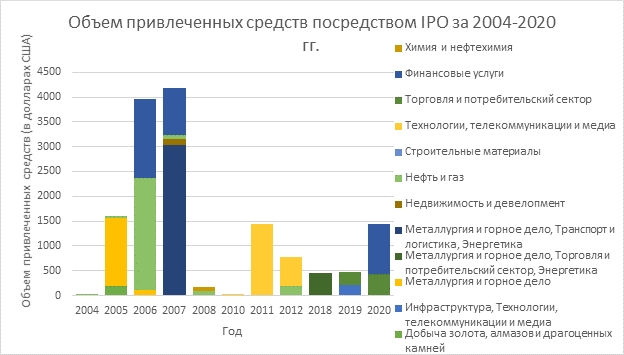

Далее рассмотрим объем привлеченных средств за всю историю IPO казахстанских компаний (в выборку включены компании, проводившие IPO за данный период, где страной операций выступает Казахстан).

Рисунок 1. Объем привлеченных средств посредством IPO за 2004–2020 гг.

Источник: составлено автором на основе [9].

Как и предполагалось, 2006 и 2007 годы ознаменовались крупнейшими IPO в таких отраслях, как металлургия и горное дело, транспорт, финансовые услуги, нефть и газ, недвижимость и девелопмент.

В 2020 году провел IPO на Лондонской фондовой бирже Казахстанский банковский и финтех-холдинг Kaspi.kz, по итогам которого получил от инвесторов 1 миллиард долларов. В сегодняшних условиях многие компании приостановили проведение процедуры первичного публичного размещения акций в силу различных причин, в том числе вызванных пандемией. Несмотря на негативное влияние пандемии на экономику стран, банку удалось провести успешное IPO и привлечь средства. Предполагается, что такой успех связан с развитием финансовых технологий в компании и предоставлением инновационных сервисов клиентам по всему Казахстану.

Заключение

Выход на публичный рынок капитала сопровождается различными трудностями, поэтому перед размещением акций необходимо оценить целесообразность и рискованность такого способа фондирования. Перед компанией открывается новый источник фондирования – это рынок, и следовательно, в связи с открытостью и прозрачностью информации о компании и ее отчетности, доступ к традиционным кредитным ресурсам намного облегчается. Проведение процедуры размещения акций на публичном рынке порождает ряд ключевых требований, касающихся раскрытия отчетности, количественных критериев деятельности, ряд ограничений по требованиям той или иной биржи. Поэтому тщательное изучение готовности компании к размещению акций играет важную роль в успешности привлечения средств. Анализ IPO казахстанских компаний показал, что за последние 5 лет на Фондовой бирже Казахстана было проведено 7 IPO компаниями: Kcell, «КазТрансОйл», KEGOC, «БАСТ», «АЗМ», «БАСТ», «Банк Астаны». Процесс первичного публичного размещения акций требует огромных ресурсов, следовательно, позволить себе IPO могут очень крупные компании. Среди успешных IPO на иностранной бирже можно считать выход Казахстанского банковского и финтех-холдинга Kaspi.kz, который, по оценкам аналитиков, оказался успешным. Выход на рынок IPO выступает важным показателем развития частных предприятий Казахстана. Тем не менее на данном этапе развитие IPO в Казахстане сопровождается наличием сдерживающих факторов, проявляющихся в развитии инфраструктуры и инвестиционной среды. Текущая конъюнктура фондового рынка Казахстана далека от состояния, благоприятствующего проведению процедуры первичного публичного размещения акций, данный фактор обусловлен сложной процедурой выхода на биржу, которая требует не только финансовых ресурсов, но и административных, юридических и временных.

Источники:

2. Вдовиченко А.Н. Динамика ликвидности на рынке первичных публичных размещений (IPO) // Экономический журнал. – 2012. – № 4. – c. 515.

3. Кондратова С. IPO как источник финансирования деятельности компаний // Национальная Ассоциация Ученых (НАУ). Серия 7, Экономические науки. – 2005. – № 2. – c. 109-113.

4. Ниязбекова Ш.У. Современное состояние развития фондового рынка республики казахстан // Интернет-журнал «НАУКОВЕДЕНИЕ». – 2014. – № 1. – c. 7.

5. Чупанова Х.А. Взаимосвязь рыночной капитализации с показателями стоимости высокотехнологичных компаний // Экономика, предпринимательство и право. – 2019. – № 3. – c. 191–206.

6. Швайгерт Д.В. Проблемы реструктуризации быстрорастущих компаний при подготовке к выходу на рынок IPO // Проблемы теории и практики управления. – 2015. – № 3. – c. 26.

7. Https://studylib.ru/doc/2135520/rukovodstvo-ey-po-publichnomu-razmeshheniyu-akcij (дата обращения: 16.05.2020) URL: https://studylib.ru/doc/2135520/rukovodstvo-ey-po-publichnomu-razmeshheniyu-akcij (дата обращения: 16.05.2020).

8. Https://www.pwc.ru/en/capital-markets/assets/roadmap-for-an-ipo-rus.pdf (дата обращения: 16.05.2020)

9. Информационно-аналитический сайт Preqveca. URL: http://www.preqveca.ru/placements/?Sf%5Bipo_t%5D=&sf%5Bipo%5D=0&sf%5Bstatus%5D=0&sf%5Bcountr%5D=1&sf%5Bspec%5D=0&sf%5Blisting%5D=0&sf%5Bpsf%5D=&sf%5Bpst%5D=&sf%5Bpt%5D=0&sf%5Bind%5D=0&sf%5Bpef%5D=&sf%5Bpet%5D=&rec_start=30&rec_start=0 (дата обращения 19.10.2020)

10. Казахстанская фондовая биржа. [Электронный ресурс]. URL: https://kase.kz/ru/future-listing-ipo/ (дата обращения: 19.10.2020).

11. The Word Bank. [Электронный ресурс]. URL: https://www.vsemirnyjbank.org (дата обращения: 18.10.2020).

12. Nurasheva K.K. The IPO market: global practices, development trends and ipo in kazakhstan // Digest Finance. – 2020. – № 1. – p. 9.

Страница обновлена: 27.12.2025 в 03:34:48

Download PDF | Downloads: 39

IPO as a source of financing for the company's activity: on the example of Kazakhstan

Chupanova K.A., Murtazaeva U.A.Journal paper

Journal of Central Asia Economy

Volume 4, Number 3 (July-september 2020)

Abstract:

Companies can be funded in many ways, such as issuing bonds, promissory notes, attracting Bank loans, and using shareholders' own funds. However, with the increasing role of innovation in the economy, alternative sources of company funding are becoming increasingly popular, especially at the early stages of company development. This article is devoted to the study of the experience of initial public offering of shares in the Republic of Kazakhstan. The article reveals the concept of IPO, its advantages and disadvantages, analyzes the experience of Kazakhstan companies IPO in domestic and international markets.

Keywords: IPO, IPO goals and participants, Kazakhstan stock exchange, initial public offering

JEL-classification: G11, G19, G32

References:

Chupanova Kh.A. (2019). Vzaimosvyaz rynochnoy kapitalizatsii s pokazatelyami stoimosti vysokotekhnologichnyh kompaniy [The correlation of market capitalization with indicators of the value of high-tech companies]. Journal of Economics, Entrepreneurship and Law. (3). 191–206. (in Russian).

Kondratova S. (2005). IPO kak istochnik finansirovaniya deyatelnosti kompaniy [IPO as a source of companies financing candidate of economic sciences, associate professor]. Natsionalnaya Assotsiatsiya Uchenyh (NAU). Seriya 7, Ekonomicheskie nauki. (2). 109-113. (in Russian).

Niyazbekova Sh.U. (2014). Sovremennoe sostoyanie razvitiya fondovogo rynka respubliki kazakhstan [The current state of equity market development of the republic of Kazakhstan]. Internet-zhurnal «NAUKOVEDENIE». (1). 7. (in Russian).

Nurasheva K.K. (2020). The IPO market: global practices, development trends and ipo in kazakhstan Digest Finance. (1). 9.

Shvaygert D.V. (2015). Problemy restrukturizatsii bystrorastushchikh kompaniy pri podgotovke k vyhodu na rynok IPO [Problems of restructuring fast-growing companies in their preparation to enter the IPO market]. Theoretical and Practical Aspects of Management. (3). 26. (in Russian).

The Word Bank. Retrieved October 18, 2020, from https://www.vsemirnyjbank.org

Vdovichenko A.N. (2012). Dinamika likvidnosti na rynke pervichnyh publichnyh razmeshcheniy (IPO) [Liquidity dynamics on initial public offerings market]. Economic Journal. (4). 515. (in Russian).