Анализ теоретических подходов к определению понятия «источник финансирования инвестиционных проектов»

Скачать PDF | Загрузок: 241 | Цитирований: 2

Статья в журнале

Креативная экономика (РИНЦ, ВАК)

опубликовать статью | оформить подписку

№ 11 (83), Ноябрь 2013

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=21034632

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

В статье рассматриваются имеющиеся в экономической литературе подходы к определению сущности понятия «источник финансирования инвестиционных проектов», выделяются имеющиеся достоинства и недостатки, а также предлагается авторский подход к определению понятия «источник финансирования инвестиционных проектов» как на макро-, так и на микроуровне.

Ключевые слова: инвестиционные ресурсы, капитал предприятия, источники финансирования инвестиционных проектов, ресурсное обеспечение инвестиционной деятельности

Успешное функционирование любого хозяйствующего субъекта в современных условиях развития национальной и мировой экономики в значительной степени связано с его инвестиционной деятельностью. Одной из наиболее актуальных проблем осуществления инвестиционной деятельности является проблема организации ее ресурсного обеспечения.

Ключевым понятием в данной теме является понятие «источник финансирования инвестиционного проекта». Вместе с тем до настоящего времени в экономической литературе отсутствует единый подход к его определению.

Ключевые подходы к определению термина «источник финансирования инвестиционных проектов

Анализ экономической литературы, посвященной вопросам ресурсного обеспечения инвестиционной деятельности, позволяет выделить три ключевых подхода к определению термина «источник финансирования инвестиционных проектов»: макроэкономический подход, микроэкономический подход и подход, в соответствии с которым указанный термин раскрывается через право собственности на него [1].

В соответствии с первым подходом (макроэкономическим) в качестве «источника финансирования инвестиционных проектов» рассматриваются фонд национального дохода, часть фонда возмещения совокупного общественного продукта и некоторая часть ранее созданного национального богатства, используемые на капитальные вложения. Сторонниками данного подхода являются Букато В.И., Лапидус М.Х., Г.П. Подшиваленко, Д.С. Моляков и др. [6, 12, 29]

Определения, относимые ко второму подходу (микроэкономическому), носят более практический, «осязаемый» характер и направлены прежде всего на раскрытие термина «источники финансирования инвестиционных проектов» как специфического актива, соответствующего определенной характеристике или классификации. Подобные определения рассматривают источники финансирования инвестиционных проектов» преимущественно как денежные средства, являющиеся инвестиционными ресурсами, или же (более конкретно) как денежные средства в виде прибыли, амортизационных отчислений, банковских кредитов, бюджетных средств и проч. Среди ученых, придерживающихся данного подхода, можно назвать Борисова А.Б., Валдайцева С.В., Воробьева П.П., Зеленкову Н.М., Игонину Л.Л., Сергеева И.В., Веретенникову И.И., Яновского В.В. [2, 5, 7, 9, 10, 25 и др ]

Третий подход к раскрытию термина «источник финансирования инвестиционных проектов» основывается на его рассмотрении через право собственности. В соответствии с данным подходом источники финансирования инвестиционных проектов бывают собственные, заемные и привлеченные [8, 12, 22, 24, 26].

Анализ работ указанных авторов позволил выявить, что первые два подхода имеют своей целью дать сущностную характеристику исследуемого понятия с различных точек зрения: в первом случае – экономики в целом, а во втором – хозяйствующего субъекта, что является их безусловным достоинством. Однако, по нашему мнению, указанные определения требуют уточнения.

В рамках макроэкономического подхода в экономической литературе при определении понятия «источник финансирования» используются показатели макроэкономической статистики СССР, основу которой составлял баланс народного хозяйства. Определения, предлагаемые сторонниками данного подхода, соответствовали принятой модели макроэкономической статистики. Вместе с тем Россия, начиная с 1988 года, перешла к использованию системы национальных счетов (СНС), оперирующей показателями, отличными от показателей Баланса народного хозяйства. В связи с чем, по нашему мнению, требуется рассмотреть источники финансирования инвестиционных проектов с точки зрения СНС.

Существенным недостатком определений, приведенных в рамках микроэкономического подхода, является то, что они пытаются определить источник как некий актив, существующий в той или иной форме (денежные средства, фонды денежных средств, финансовые ресурсы, инвестиционные ресурсы). Вместе с тем согласно толковому словарю русского языка под термином источник понимается «то, что дает начало чему-нибудь, откуда исходит что-нибудь» [19]. Руководствуясь подобной логикой, можно прийти к выводу о том, что источником являются не сами деньги, конкретные виды финансовых и инвестиционных ресурсов или иных активов, а то, откуда происходят данные активы.

Таким образом, говоря об источнике необходимо, прежде всего, говорить не о форме, в которую он в последующем облачается, а о его сущности. В связи с чем, по нашему мнению, микроэкономический подход к определению термина «источник финансирования» требует в отличие от макроэкономического похода не просто приведения в соответствие с действующей системой используемых показателей, а существенной смысловой доработки.

Третий подход к определению термина «источник финансирования», базирующийся на праве собственности на источник, несмотря на свою наглядность, все же не дает сущностного определения исследуемого понятия, в связи с чем не может быть рассмотрен в качестве приемлемого для целей настоящего исследования. Вместе с тем основы данного подхода могут быть использованы при рассмотрении различных подходов к классификации источников финансирования инвестиционных проектов.

Таким образом, раскрытие термина «источник финансирования инвестиционного проекта» следует осуществлять в двух направлениях: через развитие макроэкономического и микроэкономического подходов.

Макроэкономический подход

В соответствии с принципами и подходами макроэкономической теории в качестве основного источника финансирования инвестиционного проекта можно выделить национальный продукт. Основным макроэкономическим показателем для реального статистического измерения национального продукта является валовой внутренний продукт, который может быть определен в любой из фаз воспроизводственного процесса.

ВВП на стадии производства определяется как стоимость товаров и услуг, произведенных на территории данной страны за определенный период времени.

Для целей анализа источников финансирования инвестиционных проектов необходимым представляется рассмотрение определений ВВП в сфере распределения и потребления.

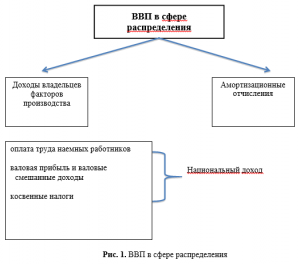

ВВП в сфере распределения определяется как сумма всех первичных доходов и материальных затрат субъектов экономики за определенный период времени [15]. При подсчете ВВП на данной стадии кругооборота он может быть представлен двумя компонентами (рис. 1.).

Национальный доход является основным источником инвестиционных ресурсов в экономике страны, в условиях товарного производства в стоимостном выражении он представляет собой вновь созданную стоимость.

Методологической основой исчисления национального дохода является теория факторов производства, согласно которой национальный доходявляется суммой доходов от труда и собственности. Он распадается на заработную плату, промышленную и торговую прибыль, процент и земельную ренту. При этом концепция национального дохода основана на суммировании всех доходов, полученных от любой деятельности (производственной и непроизводственной) [30]. Фактически, каждый из первичных доходов, будь то доход от труда или доход от собственности, может стать источником финансирования инвестиций.

Вторым источником финансирования инвестиций является та часть ВВП, которая в отличие от национального дохода представляет собой не вновь созданную стоимость, а перенесенную стоимость потребленных средств, образованную прошлым трудом. Эту часть ВВП составляют амортизационные отчисления, которые также могут использоваться на инвестиционные цели.

Третьим источником финансирования инвестиций являются косвенные налоги, которые представляют собой первичный доход государства. Включение косвенных налогов в состав ВВП в сфере распределения обусловлено необходимостью обеспечения равенства между произведенным и распределенным ВВП (ВВП в сфере производства замаскированно, через цены товаров и услуг включает сумму косвенных налогов). Косвенные налоги, составляя доход государства в случае, если они не используются на государственные расходы, которые носят некапитальный характер, могут рассматриваться как потенциальный источник финансирования инвестиций.

Не менее важным с точки зрения анализа источников инвестиционных ресурсов представляется рассмотрение ВВП в сфере потребления. Он представляет собой сумму всех направлений использования (потребления) благ, или сумма всех затрат, на которые пошла произведенная за определенный период времени продукция [1].

Анализ основных компонентов ВВП в сфере потребления не дает прямого ответа на вопрос источников инвестиционных ресурсов в экономике, однако преобразовав формулу расчета ВВП в сфере потребления, можно получить ее в виде, представляющемся полезным для целей настоящего исследования.

Итак, изначальная формула, выражающая структуру ВВП в сфере потребления, выглядит следующим образом:

Y = C + I + G + NX, (1)

где

Y – ВВП, I – валовые инвестиции,

С – конечное потребление,

G - государственные закупки товаров и услуг,

NX – чистый экспорт/импорт [1].

В данном виде формула ВВП была предложена в рамках кейнсианского подхода, базовым постулатом которого является равенство сбережений и инвестиций.

Главным показателем данной формулы, с точки зрения нашего исследования, является показатель валовых инвестиций (I). Валовые инвестиции, или валовое накопление, в целом по экономике показывают чистое приобретение резидентами товаров и услуг, произведенных в текущем периоде или поступивших по импорту, но не потребленных в нем. Валовое накопление включает валовое накопление основного капитала, изменение запасов материальных оборотных средств и чистое приобретение ценностей [2].

По стоимости валовые инвестиции представляют собой сумму амортизационных отчислений, соответствующих потреблению (износу) основного капитала, и чистых инвестиций, являющихся капиталовложениями, направленными на расширение производства [15].

В соответствии с правилами построения системы основных макроэкономических показателей (СНС) в целях анализа взаимосвязи текущего счета и счета движения капитала приведенное выше тождество может быть представлено в следующем виде [16]

Y – C – G = I + NX, (2)

При этом в левой части тождества находится величина национальных сбережений (S), представляющая собой часть валового располагаемого дохода, которая не используется на конечное потребление и фактически является базой для инвестиций.

Переписав указанное тождество, можно прийти к следующему его виду:

S – I = NX, (3)

Данная форма записи основного тождества национальных счетов показывает связь между международными потоками средств, предназначенных для накопления капитала (S–I), и чистым международным потоком товаров и услуг (NX).

Величина (S–I) представляет собой разницу внутренних инвестиций и внутренних сбережений.

Если инвестиции превышают национальные сбережения (I>S), это свидетельствует о том, что часть инвестиций была профинансирована за счет средств, привлеченных из-за рубежа. Наоборот, если национальные сбережения превышают внутренние инвестиции (S>I), то избыток используется для кредитования зарубежных стран (то есть фактически происходит так называемый экспорт капитала). В этом случае избыточные средства могут использоваться для предоставления займов другим странам, а также для накопления валютных резервов.

Таким образом, ключевым источником инвестиционных ресурсов для экономики страны являются национальные сбережения текущего и всех предшествующих периодов (то есть часть дохода, которая не была потрачена на конечное потребление), а также средства, поступающие в экономику страны в рамках международного притока капитала. Однако, как было показано выше, национальные сбережения могут не полностью использоваться на цели инвестирования и, как следствие, уходить из экономики страны, образуя таким образом отток капитала.

В целом национальное сбережение может быть разложено на следующие составные части: частное и государственное сбережение, причем частное сбережение, в свою очередь, может быть разделено на сбережения домохозяйств и сбережения бизнеса.

Рассмотрим указанные выше виды сбережений [18]:

1) личные сбережения (personal savings), или сбережения домохозяйств, которые могут быть подсчитаны как разница между располагаемым личным доходом (PDI, от англ. personal disposable income) и расходами на личное потребление:

S personal = PDI – С, (4)

2) сбережения бизнеса (savings of business), включающие амортизацию и нераспределенную прибыль корпораций, которые являются основой для простого и расширенного воспроизводства;

В совокупности сбережения домохозяйств и сбережения бизнеса образуют частные сбережения (private savings):

S private = S personal + S business, (5)

3) государственные сбережения (government savings), которые имеют место в случае излишка (положительного сальдо) государственного бюджета, когда доходы бюджета (budget incomes) превышают расходы (budget expenses).

S government = budget incomes– budget expenses > 0, (6)

К доходам государственного бюджета относятся все налоговые поступления, прибыль государственных предприятий, доходы от приватизации и прочее:

Доходы бюджета = индивидуальные налоги + налог на прибыль корпораций + косвенные налоги на бизнес + взносы на социальное страхование + прибыль государственных предприятий + доходы от приватизации

Расходы бюджета = государственные закупки товаров и услуг + трансферты + проценты по государственным облигациям

Сальдо бюджета = доходы бюджета – расходы бюджета

Таким образом, национальные сбережения (national savings) представляют собой сумму частных сбережений и государственных сбережений:

S national = S private + S government, (7)

4) сбережения иностранного сектора (foreign sector savings) имеют место в случае дефицита (отрицательного сальдо) торгового баланса страны, когда импорт превышает экспорт. Это означает, что доходы иностранного сектора от продажи своих товаров и услуг данной стране (для данной страны это расходы по импорту) превышают расходы на покупку товаров и услуг данной страны (для нее – это доходы от экспорта):

S foreign = Im - Ex > 0, (8)

Таким образом, валовые инвестиции представляют собой сумму сбережений всех институциональных единиц национальной экономики, уменьшенную на величину оттока национальных сбережений и увеличенную на величину притока сбережений институциональных единиц-нерезидентов:

I = S private + S government + S foreign = S private + (T – G) + (Im – Ex), (9)

где T – налоговые поступления в бюджет.

Микроэкономический подход

Переходя к исследованию термина «источник финансирования» в рамках микроэкономического подхода необходимым представляется изучение основ самого ресурсного обеспечения инвестиционной деятельности субъектов хозяйствования.

Главным условием осуществления любого направления деятельности субъекта хозяйствования является наличие достаточного ресурсного обеспечения. Применительно к инвестиционной деятельности субъекта хозяйствования базой его ресурсного обеспечения выступают инвестиционные ресурсы. От характера формирования этих ресурсов во многом зависит уровень эффективности не только инвестиционной, но и всей хозяйственной деятельности субъекта хозяйствования.

Рассмотрим основные подходы современных исследователей к определению сущности данного понятия. Анализ различных работ по данной тематике позволяет выявить, что в экономической литературе сложилось два основных подхода.

Первый подход может быть представлен следующими определениями: «Инвестиционные ресурсы представляют собой все виды финансовых активов, привлекаемых для осуществления вложений в объекты инвестирования» [11]. Подобной точки зрения придерживаются Ковалев В.В. [14], Розенберг Дж. М. [23], Шеремет В.М. [28] и др.

Данное определение, по нашему мнению, достаточно узко трактует термин «инвестиционные ресурсы», предполагая возможность их существования исключительно в виде денежных средств, ценных бумаг и прочих финансовых активов. Безусловно, высокая ликвидность делает такие финансовые активы как денежные средства и определенные категории ценных бумаг основной формой инвестиционных ресурсов, способных в случае необходимости быть легко трансформированными в любую требующуюся форму активов. Однако теория и практика осуществления инвестиционной деятельности показывают, что при ее осуществлении инвестиционные ресурсы могут привлекаться и в иных формах: материальной (здания, машины, оборудование), нематериальной (патенты, секреты производства («ноу-хау»), товарные знаки и т.д.).

В аналогичном направлении инвестиционные ресурсы рассматривались в работах таких экономистов как Бард В.С. [3], Бочаров В.В., Павлова Л.Н. [21], Маренков Н.Л. [17], которые определяют инвестиционные ресурсы как «ценности, вкладываемые в те или иные инвестиционные проекты с целью прироста богатства в том или ином виде». Определения, данные указанными экономистами расширяют возможный состав инвестиционных ресурсов и одновременно устраняют недостаток приведенного выше определения.

По нашему мнению, более корректным представляется подход к определению термина «инвестиционные ресурсы», отраженный в работах Бланка И.А., который определяет инвестиционные ресурсы предприятия как «все формы капитала, привлекаемого им для осуществления вложений в объекты реального и финансового инвестирования» [4].

Представляется, что именно в рамках данного подхода к определению понятия «инвестиционные ресурсы» можно выстроить логичную иерархию понятий, входящих в сферу настоящего исследования.

Действительно, когда мы говорим об инвестиционных ресурсах, мы, прежде всего, подразумеваем конкретные активы, которые инвестируются в определенный объект (денежные средства, материальные и нематериальные активы). То есть рассмотрение сущности понятия «инвестиционные ресурсы» позволяет прежде всего ответить на вопрос: «Посредством чего может быть осуществлено финансирование инвестиционного проекта?». Вместе с тем даже несмотря на то, что характеристика инвестиционных ресурсов как конкретных видов активов имеет важное значение, все же, как уже указывалось выше, они представляют собой прежде всего форму существования капитала, привлеченного предприятием, в то время как область настоящего исследования заставляет нас обратиться к сущности категории, которая позволила бы ответить на вопрос: «Что было источником формирования активов, посредством которых может быть осуществлено финансирование инвестиционного проекта?».

По нашему мнению, таким источником выступает аккумулируемый предприятием капитал, материальным носителем (формой существования) которого, в свою очередь, являются инвестиционные ресурсы.

При этом сразу необходимо отметить, что несмотря на значительное внимание исследователей к категории «капитал», до настоящего времени не выработано единого мнения относительно ее сущности. Даже наиболее общий взгляд на имеющиеся в экономической литературе основные подходы к определению данной категории позволяет выделить как минимум пять концепций капитала: монетарную, материально-вещественную, концепцию человеческого капитала, социально-экономическую и концепцию всеобъемлющего капитала [31]. В рамках каждой из концепций исследователи пытались выявить сущность, формы существования и движения данной категории в соответствии с современной для них парадигмой развития общества, каждый раз выявляя новые грани данной категории и тем самым расширяя представление о ней.

Признавая невозможность отрицания ни одной из трактовок капитала, накопленных научной мыслью за многие годы, для целей настоящего исследования наиболее приемлемым представляется подход, заложенный классической политэкономической школой и школой марксизма, в соответствии с которыми в наиболее общем виде капитал рассматривался как стоимость, способная к самовозрастанию.

Безусловно, эта стоимость не существует в экономической системе абстрактно, сама по себе, оно обличена в определенную форму, как уже говорилось выше, она имеет свой материальный носитель – конкретный инвестиционный ресурс, представляющий собой форму существования этой стоимости. Аккумулируя капитал, предприятие фактически получает стоимостной источник образования конкретных активов – инвестиционных ресурсов.

Так, предприятие, привлекая для финансирования своих потребностей кредит, одновременно получает и источник (заемный капитал), и актив (денежные средства). Инвестиционным ресурсом при этом является денежная форма заемного капитала. Аналогичная ситуация характерна и для материальных активов, например, здания, внесенного в качестве вклада в уставный капитал: источником является собственный капитал, а активом – здание. Инвестиционным ресурсом в данном случае является материальная форма собственного капитала.

Данный подход к определению источника финансирования инвестиционного проекта на микроуровне через капитал как стоимость, способную к самовозрастанию, согласуется и с макроэкономическим подходом, в рамках которого именно ВВП является источником финансирования инвестиций, при этом, как было показано ранее, ВВП представляет собой стоимость произведенных товаров и услуг.

Принимая во внимание изложенное, соотнесение понятий «инвестиционный ресурс» и «капитал» с термином «источник финансирования», можно представить в следующем виде (рис. 2).

Вывод

Обобщая результаты проведенного исследования в области теоретических подходов к определению источников финансирования инвестиционных проектов, можно сделать следующие выводы.

Проведенный анализ позволил:

1) выявить невозможность отождествления понятия «источники финансирования инвестиционных проектов» на макро- и микроуровне, в силу того, что каждый из уровней экономики оперирует своими категориями;

2) представленные в экономической литературе подходы не позволяют в полной мере раскрыть сущность данного понятия как в силу использования устаревших категорий макроэкономической статистики, осуществляемой в рамках баланса народного хозяйства (в рамках макроэкономического подхода), так и в силу раскрытия сущности данного понятия через форму его существования, а не через его сущность (в рамках макроэкономического подхода).

По итогам произведенного анализа предлагается в качестве источника финансирования инвестиций в рамках макроэкономического подхода рассматривать валовое сбережение национальной экономики текущего года, валовое сбережение прошлых лет, материализованное в виде национального богатства, а также импорт капитала.

На основании соотнесения ключевых понятий, входящих в сферу исследования («инвестиционный ресурс», «капитал», «источник финансирования»), произведенного в рамках микроэкономического подхода, под «источником финансирования инвестиционного проекта» предлагается подразумевается капитал, аккумулируемый предприятием с целью его вложения в инвестиционный проект.

[1] Отметим, что данная формула чаще используется при проведении теоретического анализа, на практике же при расчете ВВП на стадии потребления он представляет собой сумму конечного потребления товаров и услуг, валового накопления и сальдо внешней торговли (чистый экспорт/импорт). Таким образом, государственные закупки распадаются на две составляющие – конечное потребление и валовые инвестиции. Данная форма представления ВВП представляется более корректной, тем не менее, в целях проводимого в настоящей работе анализа не накладывает принципиальных ограничений. См., например, официальный сайт Федеральной службы государственной статистики: Консолидированные счета. http://www.gks.ru.

[2] Официальный сайт Федеральной службы государственной статистики: Консолидированные счета. URL: http://www.gks.ru.

[1]В экономической литературе наряду с термином «источник финансирования инвестиционных проектов» также используются термины «источник финансирования инвестиций», «источник финансирования инвестиционной деятельности», «источник финансирования капитальных вложений». По нашему мнению, несмотря на имеющиеся отличия между рассмотренными понятиями, заключающимися прежде всего в конкретизации объекта инвестирования (будь то объекты реального или финансового инвестирования) и степени охвата инвестиционного процесса (от инвестиционного процесса, связанного со всеми объектам инвестирования, или же только с реальными), указанные отличия не влияют на состав источников, за счет которых осуществляется финансирование того или иного объекта. В связи с чем для целей настоящего исследования рассмотрение всей совокупности терминов, объединенных под общим понятием «источник финансирования», представляется возможным.

Источники:

2. Айларов Т.С. Источники реального инвестирования и их влияние на финансовый результат деятельности предприятий: дис. канд. экон. наук: 08.00.10 / Академия бюджета и казначейства Минфина РФ. – М., 2005. – 133с.

3. Бард В.С. Финансово-инвестиционный комплекс: теория и практика в условиях реформирования российской экономики. М.: Финансы и статистика, 1998. – 304 с.

4. Бланк И.А. Инвестиционный менеджмент. – Киев: Эльга-Н, Ника-Центр, 2001. – 448 с.

5. Борисов А.Б. Большой экономический словарь. – М.: Книжный мир, 2009. - С. 860 с.

6. Букато В.И., Лапидус М.Х. Финансирование технического перевооружения и реконструкции предприятий. – М.: Финансы и статистика, 1989. – 204 с.

7. Валдайцев С.В., Воробьев П.П. Инвестиции. – М.: Проспект, 2006. – 440 с.

8. Валинурова Л.С., Казакова О.Б. Инвестирование: учебник для вузов. – М.: Волтерс Клувер, 2010. – 448 с.

9. Зеленкова Н.М. Финансирование и кредитование капитальных вложений. Учебник. – М.: Финансы, 1979. – 264 с.

10. Игонина Л.Л. Инвестиции. – М.: Инфра-М, 2007. – 514 с.

11. Игонина Л.Л. Инвестиции. – М.: Экономист, 2005. – 478 с.

12. Игошин Н.В. Инвестиции. Организация управления и финансирование: учебник для вузов. – М.: ЮНИТИ-ДАНА, 2001. – 542 с.

13. Инвестиции: учебник под ред. Подшиваленко Г.П. – М.: КНОРУС, 2008. – 496 с.

14. Ковалев В.В. Введение в финансовый менеджмент. – М.: Финансы и статистика, 2007. – 763 с.

15. Макроэкономика. Теория и российская практика: учебник / под ред. А.Г. Грязновой и Н.Н. Думной. – М.: КНОРУС, 2008, 688 с.

16. Макроэкономические связи в платежном балансе // Экономика. URL: http://www.economy-web.org/?p=644.

17. Маренков Н.Л. Основы управления инвестициями: Учебник. М.: Едиториал УРСС, 2003. – 480 с.

18. Матвеева Т.Ю. Курс лекций по макроэкономике. – М.: ГУ ВШЭ, 2001, URL: http://www.ereport.ru/articles/macro/macro04.htm.

19. Ожегов С.И., Шведова Н.Ю. Толковый словарь русского языка: 80 000 слов и фразеологических выражений / Российская академия наук. Институт русского языка им. В.В. Виноградова. – М.: Азбуковник, 1997. – 944 с

20. Официальный сайт Федеральной службы государственной статистики. URL: http://www.gks.ru

21. Павлова Л.Н. Финансовый менеджмент: Управление денежным оборотом предприятия. М.: ЮНИТИ, 1995. – 400 с.

22. Попков В.П., Семенов В.П. Организация и финансирование инвестиций. – СПб.: Питер, 2001. – 224 с.

23. Розенберг Дж. М. Инвестиции: Терминологический словарь / Пер. с англ. А.М. Волковой, А.В. Щедрина. – М., 1997. – 400 с.

24. Седаш Т. Н., Серегина Е. Ю., Тютюкина Е. Б. Стратегия финансирования инвестиций в российской электроэнергетике, Вестник РУДН., Сер. Экономика. -М., 2009.- №1. – С.24-26.

25. Сергеев И.В., Веретенникова И.И., Яновский В.В. Организация и финансирование инвестиций. – М.: Финансы и статистика, 2002. – 285 с.

26. Сторчак А.Ю. Финансирование инвестиций российскими компаниями путем первичного публичного размещения акций: дис. канд. экон. наук: 08.00.10 / Научно-исследовательский финансовый институт Министерства финансов РФ. – М., 2006. – 192 с.

27. Турковская Н.В. Методы финансирования при разработке инвестиционной стратегии предприятия: дис. канд. экон. наук: 08.00.05, 08.00.10 / Санкт-Петербургский государственный инженерно-экономический университет. – СПб., 2006. – 188 с.

28. Управление инвестициями: в 2-х т. Т 2. / Шеремет В.В., Павлюченко В.М., Шапиро В.Д. и др. – М.: Высшая школа, 1998. – 416 с.

29. Финансирование и кредитование капитальных вложений / под ред. Д.С. Молякова. – М.: Финансы и статистика, 1988. – 341 с.

30. Финансово-кредитный словарь: в 3-х томах. Т. II. К-П / Гл. редактор В.Ф. Гарбузов. – М.: Финансы и статистика, 1984, 511 с.

31. Щедриков Р.А. Индивидуальный капитал: сущность, формы и закономерности развития: дис. канд. экон. наук: 08.00.01 / Саратовский государственный социально-экономический университет. – Саратов, 2003. – 157 с.

Страница обновлена: 20.02.2026 в 18:28:01

Download PDF | Downloads: 241 | Citations: 2

Analysis of Theoretical Approaches to Determination of Concept “The Source of Investment Projects Financing”

Bulgakova L.G.Journal paper

Creative Economy

№ 11 / November, 2013

Abstract:

The approaches to determination of the essence of the notion “the source of investment projects financing”, represented in economic literature, are considered, actual advantages and disadvantages are noted, and the author’s approach to determination of the notion “the source of investment projects financing” both on macro- and micro-levels is proposed.

Keywords: investment resources, source of investment projects financing, resource provision of investment activities, enterprise’s capital