Построение конкурентной карты рынка минеральной воды в регионе

Щепакин М.Б.1, Куренова Д.Г.1, Кривошеева Е.В.1, Бондаренко А.Г.1

1 Кубанский государственный технологический университет, Россия, Краснодар

Скачать PDF | Загрузок: 50 | Цитирований: 1

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 7 (Июль 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=43812133

Цитирований: 1 по состоянию на 28.06.2023

Аннотация:

Обозначена проблема обострения конкурентной борьбы на рынке минеральной воды в регионе. Обращено внимание на выявление фактов, которые влияют на рыночные позиции субъектов предпринимательства и определяют тенденции развития рынка. Проведен анализ рынка минераль-ной воды Краснодарского края по основным параметрам. Выявлены рыночные доли предприятий-конкурентов на рынке минеральной воды в регионе.

Построена конкурентная карта минеральной воды для рассмотренного реги-она. Предложено расширить маркетинговый инструментарий управления развитием рынка минеральной воды, адаптируя его к интересам потребите-лей, производителей и иных рыночных субъектов

Ключевые слова: рынок минеральной воды, регион, основные параметры рынка, конкурентная позиция, конкурентная карта рынка, инструменты развития рынка

JEL-классификация: D47, D49, L26

Введение

Чтобы иметь определенные конкурентные преимущества на изменяющемся рынке, предприятиям той или иной отраслевой сферы необходимо оценить их рыночное положение в отрасли, а также определить свое место на конкурентной карте того или иного рынка. Конкурентная карта рынка – распределение рыночных долей конкурентов, позволяющее определить и контролировать место конкурента на рынке и собственной фирмы в сравнении с конкурентами. Построение конкурентной карты рынка является заключительным этапом маркетинговых исследований конкурентов и формирует представление об имеющихся у предприятий преимуществах в тех или иных составляющих их деятельности. Конкурентные позиции производственных предприятий определяются с использованием разных методических подходов [1–5] (Shchepakin, Krivosheeva, 2015; Shchepakin, Khandamova, Erok, Fedin, 2016; Shchepakin, Khandamova, Ivakh, Fedin, 2017; Shchepakin, Avdeeva, Ivakh, Latynina, 2016; Khandamova, Krivosheeva, Kurenova et al., 2019) и могут приводить к разным выводам в отношении их маркетингового поведения [6, 7] (Shchepakin, 2016; Shchepakin, Erok, Kuznetsova, 2016). Следует принимать во внимание при постановке задачи на исследование того или иного рынка в условиях его функционирования и развития те факторы, которые определяют характер возможных тенденций в изменении его ключевых параметров. Эти изменения могут быть связаны с ресурсным обеспечением развития субъектов бизнеса [8] (Shchepakin, Mikhaylova, 2014), с мотивационными установками субъектов на изменения их конкурентного положения [9] (Shchepakin, Khandamova, Gubin, 2020) в условиях нарастающей нестабильности, а также спонтанно возникших нестандартных обстоятельств их функционирования (например, вызванных пандемией коронавируса).

Целью исследования является построение конкурентной карты рынка минеральной воды (на примере отдельного региона), а также учет многообразия факторов, ориентирующих бизнес на поиск недостающих ресурсов и выявление имеющихся у него конкурентных преимуществ, для установления рационального набора маркетинговых инструментов для воздействия на целевые аудитории потребителей и потенциальных партнеров.

Методы исследования: индукция и дедукция, анализ и синтез, метод обобщения и сравнения, логико-интуитивный метод, экономический и статистический анализ, системный подход, метод экспертных оценок.

Анализ рынка минеральной воды в Краснодарском крае

В Краснодарском крае, учитывая его природные, климатические и рыночно-конъюнктурные условия, одним из наиболее развитых рынков является рынок минеральной воды. Нами принят этот рынок для исследований в контексте установления соотношения конкурентных позиций его основных игроков и оценки состояния тенденции его развития в изменяющихся условиях нестабильности.

Современный рынок минеральной воды характеризуется положительной динамикой производства и достаточно большим количеством игроков – как отечественных, так и зарубежных. Так, за последние пять лет объем продаж минеральных и питьевых вод в России увеличился на 16,2%. Незначительное снижение показателя отмечалось в 2015 г. в кризисное время (на 3,2%), однако уже в 2018 г. объем продаж увеличился на 8,7%, чему способствовал, в частности, повышенный спрос на питьевую воду в целом, связанный с погодными условиями. В структуре рынка производства бутилированной воды в России доля воды минеральной составляет 38,5%, питьевой (в том числе газированной) – 61,5% [10].

Анализируя ситуацию на рынке в целом, можно отметить, что ведущими брендами минеральной воды являются Bon Aqua, Aqua Minerale, «Боржоми», «Ессентуки», «Святой источник». При этом Карачаево-Черкесская Республика является лидером по объему выпуска продукции (9,5%) (Подмосковье – 9%, Липецкая область и Ставропольский край – 7,9 и 7,2% соответственно) [11]. Следует отметить, что потребитель подвержен «локальному патриотизму»: 60% россиян предпочитают покупать воду местных производителей [12].

Таким образом, в условиях обостренной конкуренции, когда на рынке преобладают успешные зарубежные производители, отечественным предприятиям необходимо максимально уделять внимание занимаемой им конкурентной позиции на рынке, что позволит грамотно сформулировать конкурентную стратегию своего поведения на рынке.

Существует достаточное количество методов оценки конкурентной позиции предприятия, представленных как в отечественных практиках (в трудах А.Ю. Юданова [16] (Yudanov, 2001), А.А. Азоева [13] (Azoev, Chelenkov, 2000)), так и зарубежных (И. Ансоффа [14] (Ansoff, 2010), А. Томпсона [15] (Tompson, Striklend, 2000)). При этом зарубежный опыт не всегда адаптивен к российским условиям.

Более двух веков самыми популярными в России считаются Кавказские Минеральные Воды (КМВ – Кисловодск, Минеральные Воды, Ессентуки, Горячий Ключ и т.д.). На территории Кавказа находится большое количество скважин, из которых добывают минеральную и питьевую воду десятки предприятий. Именно поэтому, чтобы иметь определенные конкурентные преимущества, предприятиям необходимо изучить свое положение на рынке. Нами была собрана информация о предприятиях, функционирующих в КМВ и реализующих свою продукцию в торговых точках г. Краснодара, а также выявлены их конкурентные позиции. Выявление конкурентных позиций проводилось путем построения конкурентной карты рынка [17, 18] (Kurenova, Bondarenko, 2016; Kurenova, Krivosheeva, Mikhaylova, Bondarenko, 2017) с последующим выделением лидеров рынка, предприятий с сильной конкурентной позицией, предприятий со слабой конкурентной позицией и аутсайдеров рынка.

Для построения конкурентной карты рынка систематизирована и проанализирована информация за прошедшие два года по отдельным субъектам рынка (табл. 1).

Таблица 1

Объем ресурсов предприятий-конкурентов, имеющих место на рынке минеральной воды, тыс. руб.

|

Наименование фирмы

|

Объем ресурсов 2017 г.

|

Объем ресурсов 2018 г.

|

Темп

роста, % |

|

ООО

«Арома-Юг»

|

25736

|

27757

|

107,85

|

|

АО «ЗМВ

«Горячеключевской»

|

352100

|

377411

|

107,19

|

|

ООО «ЭКО-Лаб»

|

23612

|

47859

|

202,69

|

|

ООО

Лимонадная фабрика «Майкопская»

|

79766

|

95474

|

119,69

|

|

ООО

«Фирма «Аква-Дон»

|

321981

|

235592

|

73,17

|

|

ООО

«Ручеёк»

|

390675

|

481204

|

123,17

|

|

ООО

«Айсберг»

|

34522

|

34341

|

99,48

|

|

ООО

«Пилигрим-Аква»

|

45154

|

29098

|

64,44

|

|

ПО

УЗМВ «Волжанка»

|

1108250

|

1189270

|

107,31

|

|

ЗАО

«ВК «Старый Источник»

|

1192180

|

1253490

|

105,14

|

|

АО «Нарзан»

|

1026620

|

1012630

|

98,64

|

|

АО «Калинов

родник»

|

140019

|

100930

|

72,08

|

|

ЗАО

«Висма-Архыз»

|

70289

|

73898

|

105,13

|

|

ООО «Шишкин лес холдинг»

|

142414

|

114311

|

80,27

|

|

Итого

|

4953318

|

5073265

|

|

Для определения динамики рынка (Tm) использовались данные общего объема рынка за рассматриваемый период:

Tm = ((5073265 – 4953318)/ 4953318)) х 12/12 +1 = 1,024, или 102,4%.

Динамика рынка минеральной воды составляет 102,4%. Следовательно, рынок минеральной воды находится в состоянии позиционного роста. Так как 0,7<Tm<1,4, то показатель интенсивности конкуренции (Ut) будет равен:

Ut = 1,4*1,023/0,7 = 2,05.

Для расчета рентабельности рынка (Rm) используются отчет о финансовых результатах, показатели выручки, валовой прибыли и себестоимости (табл. 2).

Таблица 2

Данные для расчета рентабельности рынка

|

Предприятие

|

2017 г.

|

2018 г.

| ||||

|

Выручка,

тыс. руб. |

Прибыль,

тыс. руб. |

Себестоимость,

тыс. руб. |

Выручка,

тыс. руб. |

Прибыль,

тыс. руб. |

Себестоимость,

тыс. руб. | |

|

ООО «Арома-Юг»

|

25736

|

2

|

25734

|

27757

|

1835

|

25922

|

|

АО «ЗМВ «Горячеключевской»

|

352100

|

88930

|

263170

|

377411

|

98984

|

278427

|

|

ООО «ЭКО-Лаб»

|

23612

|

-3723

|

27335

|

47859

|

4323

|

43536

|

|

ООО Лимонадная фабрика

«Майкопская» |

79766

|

30915

|

48851

|

95474

|

29645

|

65829

|

|

ООО «Фирма «Аква-Дон»

|

321981

|

82951

|

239030

|

235592

|

39991

|

195601

|

|

ООО «Ручеёк»

|

390675

|

82219

|

308456

|

481204

|

121107

|

360097

|

|

ООО «Айсберг»

|

34522

|

14766

|

19756

|

34341

|

14684

|

19657

|

|

ООО «Пилигрим-Аква»

|

45154

|

12810

|

32344

|

29098

|

9154

|

19944

|

|

ПО УЗМВ

«Волжанка» |

1108250

|

398803

|

709450

|

1189270

|

451986

|

737285

|

|

ЗАО «ВК

«Старый Источник» |

1192180

|

510252

|

681932

|

1253490

|

500491

|

753000

|

|

АО «Нарзан»

|

1026620

|

522873

|

503742

|

1012630

|

508965

|

503663

|

|

АО «Калинов родник»

|

140019

|

100674

|

39345

|

100930

|

90184

|

10746

|

|

ЗАО «Висма-Архыз»

|

70289

|

5441

|

64848

|

73898

|

19382

|

54516

|

|

ООО «Шишкин лес холдинг»

|

142414

|

74655

|

33063

|

114311

|

109351

|

39656

|

|

ИТОГО

|

4953318

|

1921568

|

2997056

|

47859

|

2000082

|

3107879

|

На основе таблицы 2 рассчитан показатель «рентабельности рынка» за 2017 г. и 2018 г.

Rm 2017 = 1921568/2997056=64,1%;

Rm 2018 = 2000082/3107879=64,4%.

На основе полученных значений показателя определен коэффициент интенсивности по рентабельности (Ur). Если имеется неравенство 0<Rm<1, то Ur = 1-Rm.:

2017 г.: 0<0,641<1, Ur = 1-0,641 = 0,359;

2018 г.: 0<0,644<1, Ur = 1-0,644 = 0,356.

Значения коэффициентов рентабельности показывают превышение предложения над спросом. Следовательно, выявлено сильное влияние конкуренции на динамику рынка в традиционных условиях экономического роста.

В таблице 3 представлены рыночные доли предприятий-конкурентов.

Таблица 3

Рыночные доли предприятий-конкурентов

|

Предприятие

|

2017

г.

|

2018

г.

|

Темп

прироста доли рынка, %

| ||

|

Выручка,

тыс. руб. |

Доля

рынка, %

|

Выручка,

тыс. руб. |

Доля

рынка, %

| ||

|

ООО «Арома-Юг»

|

25736

|

0,52

|

27757

|

0,55

|

5,3

|

|

АО «ЗМВ «Горячеключевской»

|

352100

|

7,11

|

377411

|

7,44

|

4,7

|

|

ООО «ЭКО-Лаб»

|

23612

|

0,48

|

47859

|

0,94

|

97,9

|

|

ООО Лимонадная фабрика «Майкопская»

|

79766

|

1,61

|

95474

|

1,88

|

16,9

|

|

ООО «Фирма «Аква-Дон»

|

321981

|

6,50

|

235592

|

4,64

|

-28,6

|

|

ООО «Ручеёк»

|

390675

|

7,89

|

481204

|

9,49

|

20,3

|

|

ООО «Айсберг»

|

34522

|

0,70

|

34341

|

0,68

|

-2,9

|

|

ООО «Пилигрим-Аква»

|

45154

|

0,91

|

29098

|

0,57

|

-37,1

|

|

ПО УЗМВ «Волжанка»

|

1108250

|

22,37

|

1189270

|

23,44

|

4,8

|

|

ЗАО «ВК «Старый Источник»

|

1192180

|

24,07

|

1253490

|

24,71

|

2,7

|

|

АО «Нарзан»

|

1026620

|

20,73

|

1012630

|

19,96

|

-3,7

|

|

АО «Калинов родник»

|

140019

|

2,83

|

100930

|

1,99

|

-29,6

|

|

ЗАО «Висма-Архыз»

|

70289

|

1,42

|

73898

|

1,46

|

2,6

|

|

ООО «Шишкин лес холдинг»

|

142414

|

2,88

|

114311

|

2,25

|

-21,6

|

|

ИТОГО

|

4929958

|

100,00

|

5028515

|

100,00

|

–

|

Исходя из данных таблицы 3, средняя рыночная доля (Sm), приходящаяся на одно предприятие, составила 0,07. На основе полученного значения средней рыночной доли интенсивность конкуренции (Ud) в 2018 г. составила 11,85, что свидетельствует о ведущейся острой конкурентной борьбе между производителями за потребителя и его внимание.

Основываясь на полученных значениях показателей интенсивности конкуренции по динамике рынка, интенсивности конкуренции по рентабельности и интенсивности конкуренции по долям рынка, рассчитаем общий показатель интенсивности конкуренции Uc:

Uc = ![]() .

.

Общий показатель интенсивности конкуренции стремится к 0, следовательно конкуренция на рынке минеральной воды обостряется.

Для оценки общей степени монополизации рынка применим четырехдольный показатель концентрации CR4, представляющий собой общую сумму четырех наибольших долей предприятий на рынке минеральной воды:

CR4 = 23,44 % + 24,71 % + 19,96 % + 9,49 % = 77,6 %, или 0,776.

Следовательно, четыре лидера рынка имеют 77,6% рынка. Так как четырехдольный показатель концентрации больше 0,75, рынок минеральной воды Краснодарского края можно считать высококонцентрированным.

На основе полученных долей рынка рассчитан индекс Херфиндаля –

Хиршмана (ИХХ) путем суммирования возведенных в квадрат значений долей рынка:

ИХХ = 23,442 + 24,712 + 19,962 + 9,492 …2,252 = 1741,95.

Полученное значение меньше 2500. Следовательно, слияния и поглощения на рынке минеральной воды не запрещены.

Построение конкурентной карты рынка минеральной воды

Для определения границ групп аутсайдеров, фирм со слабой, сильной конкурентной позицией и лидеров рынка устанавливают: минимальное и максимальное значение доли среди предприятий; среднеарифметическую рыночную долю для всех предприятий, находящихся на анализируемом рынке (Sm); число слабых (N1) и сильных (N2) фирм. На рынке Краснодарского края: Sm = 0,07; N1 = 9, N2 = 5.

Рассчитаем средние доли в группах:

Sm1 = 1/9*(0,55 +0,94+1,88+4,64+0,68+0,57+1,99+1,46+2,25) = 1,66

Sm2 = 1/5*(23,44+24,71+19,96+9,49+7,44) = 17,01

Smax = 24,71 и Smin = 0,55

Расчет дисперсии (Ϭ1, Ϭ2) производен для каждой из групп. Выделены следующие группы предприятий: а) слабые предприятия: ООО «Арома-Юг», ООО «ЭКО-Лаб», ООО Лимонадная фабрика «Майкопская», ООО «Фирма «Аква-Дон», ООО «Айсберг», ООО «Пилигрим-Аква», АО «Калинов родник», ЗАО «Висма-Архыз» и ООО «Шишкин лес холдинг» (Ϭ1); б) сильные предприятия: ПО УЗМВ «Волжанка», ЗАО «ВК «Старый Источник», АО «Нарзан» и ООО «Ручеёк» (Ϭ2). Тогда Ϭ1 = 3,72; Ϭ2 = 16,05.

В таблице 3 определен темп прироста рыночной доли (Ts). Ts max = 97,9; Ts min = - 37,1. Рассчитаем среднеарифметическое значение рыночной доли предприятий рынка минеральной воды (табл. 4).

Таблица 4

Расчет средней арифметической доли рынка

|

2017 г.

|

Значение средней арифметической в 2017

г.

|

2018 г.

|

Значение средней арифметической в 2018

г.

|

|

Dср ООО

«Арома-Юг»

|

0,07

|

Dср ООО «Арома-Юг»

|

3,93

|

|

Dср АО «ЗМВ

«Горячеключевской» |

1,00

|

Dср АО «ЗМВ

«Горячеключевской» |

53,14

|

|

Dср ООО «ЭКО-Лаб»

|

0,07

|

Dср ООО «ЭКО-Лаб»

|

6,71

|

|

Dср ООО

Лимонадная фабрика «Майкопская»

|

0,23

|

Dср ООО Лимонадная фабрика

«Майкопская» |

13,43

|

|

Dср ООО

«Фирма

«Аква-Дон» |

0,91

|

Dср ООО «Фирма «Аква-Дон»

|

33,14

|

|

Dср ООО «Ручеёк»

|

1,10

|

Dср ООО «Ручеёк»

|

67,79

|

|

Dср ООО

«Айсберг»

|

0,10

|

Dср ООО «Айсберг»

|

4,86

|

|

Dср ООО

«Пилигрим-Аква»

|

0,13

|

Dср ООО «Пилигрим-Аква»

|

4,07

|

|

Dср ПО

УЗМВ

«Волжанка» |

3,13

|

Dср ПО УЗМВ

«Волжанка» |

167,43

|

|

Dср ЗАО

«ВК «Старый Источник»

|

3,37

|

Dср ЗАО «ВК «Старый Источник»

|

176,50

|

|

Dср АО

«Нарзан»

|

2,90

|

Dср АО «Нарзан»

|

142,57

|

|

Dср АО

«Калинов родник»

|

0,40

|

Dср АО «Калинов родник»

|

14,21

|

|

Dср ЗАО «Висма-Архыз»

|

0,20

|

Dср ЗАО «Висма-Архыз»

|

10,43

|

|

Dср ООО «Шишкин лес холдинг»

|

0,40

|

Dср ООО «Шишкин лес холдинг»

|

16,07

|

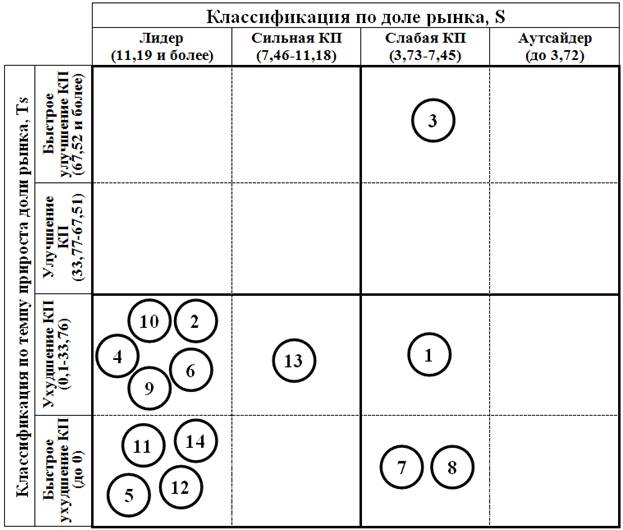

На основе таблицы 4 нами рассчитано среднеквадратическое отклонение, которое совместно с минимальным и максимальным значениями определяет границы представленных групп (S1, S2): S1 = 35,334, S2 = 68,52. По результатам проведенных расчетов нами была построена конкурентная карта рынка минеральной воды (рис. 1).

Рисунок 1. Конкурентная карта рынка минеральной воды

в Краснодарском крае

Условные обозначения: 1 – ООО «Арома-Юг», 2 – АО «ЗМВ «Горячеключевской», 3 – ООО «ЭКО-Лаб», 4 – ООО Лимонадная фабрика «Майкопская», 5 – ООО «Фирма «Аква-Дон», 6 – ООО «Ручеёк», 7 – ООО «Айсберг», 8 – ООО «Пилигрим-Аква», 9 – ПО УЗМВ «Волжанка», 10 – ЗАО «ВК «Старый Источник», 11 – АО «Нарзан», 12 – АО «Калинов родник», 13 – ЗАО «Висма-Архыз», 14 – ООО «Шишкин лес холдинг»; КП – конкурентная позиция.

Источник: составлено авторами.

Построив конкурентную карту рынка, было выявлено, что на рынке минеральной воды отсутствуют аутсайдеры рынка. Отмечается высокое преобладание лидеров рынка (АО «ЗМВ «Горячеключевской», ООО Лимонадная фабрика «Майкопская», ООО «Ручеёк», ПО УЗМВ «Волжанка», ЗАО «ВК «Старый Источник», ООО «Фирма «Аква-Дон», АО «Нарзан», АО «Калинов Родник», ООО «Шишкин лес холдинг»). Но с переходом в «новую» экономику это продлится недолго. Необходимо развивать маркетинговый инструментарий управления поведением участников рынка минеральной воды, ориентируясь на новую маркетингово-коммуникационную платформу, расширяющую возможности онлайн-технологий для воздействия на целевые аудитории потребителей и участников рыночных взаимодействий (партнеров, посредников, заинтересованных корпоративных субъектов, а также органов муниципальной власти).

Заключение

1. Производители минеральной воды сегодня функционируют в ситуации новой нормальности [19] (Mikhaylova, Kurenova, Krivosheeva, Kuznetsova, 2019). С учетом происходящих в последнее время глобальных преобразований, даже в условиях «постнормальности», которая заставляет предприятия пересматривать свои маркетинговые инструменты, делается ставка на переосмысление концепции своего продукта, придание ему отличительных свойств. Например, предполагается выпускать минеральную воду для людей, придерживающихся здорового образа жизни, а также для людей, которым важны: а) состав воды; б) качество тары (отсутствие компонента в пластике «бисфенол А»); в) переход к производству функциональной воды; г) выпуск воды «для детей», воды «для кипячения»; д) репозиционирование (например, вода не лечебная, а целебная – для регулярного потребления); е) продвижение продукции для разных участников рынка в цифровой среде.

2. Эффективными инструментами управления развитием рынка минеральной воды в регионе могут в условиях развития маркетингово-коммуникационной платформы стать онлайн-мерчандайзинг, подкрепленный социальными сетями (Instagram, Tik Tok), а также создание программ Tone of Voice («голос бренда») и т.д. [20] (Kurenova, Shabaeva, 2017). Это позволит предприятиям создавать реальные условия для улучшения их конкурентных позиций на рынке минеральной воды региона.

Источники:

2. Щепакин М.Б., Хандамова Э.Ф., Ерок А.Д., Федин С.В. Управление конкурентной позицией предприятия на нестабильном рынке // Экономика и предпринимательство. – 2016. – № 10-1(75-1). – С. 969-979.

3. Щепакин М.Б., Хандамова Э.Ф., Ивах А.В., Федин С.В. Управление конкурентной позицией предприятия на основе повышения доверия к бизнесу // Вестник Астраханского государственного технического университета. Серия Экономика. – 2017. – № 2. – С. 7-21. DOI: 10.24143/2073-5537-2017-2-7-21

4. Щепакин М.Б., Авдеева Р.А., Ивах А.В., Латынина А.В. Завоевание конкурентной позиции предприятием в условиях его маркетинговой мимик-рии на нестабильном рынке // Экономика и предпринимательство. – 2016. – № 11-1(76-1). – С. 691-700.

5. Маркетинговые инструменты управления конкурентоспособностью производственных предприятий: монография / Э.Ф. Хандамова, Е.В. Кривошеева, Д.Г. Куренова и др. − Краснодар: Изд. ФГБО ВО «КубГТУ», 2019. – 358 с.

6. Щепакин М.Б. Модель управления маркетинговым поведением хозяйствующего субъекта // Экономика и менеджмент систем управления. – 2016. – Т.21. – № 3. – С. 66−79.

7. Щепакин М.Б., Ерок А.Д., Кузнецова О.А. Синхронизация маркетингового поведения субъектов при построении моделей экономического роста бизнеса // Экономика им предпринимательство. – 2016. – № 12-2(77-2). – С. 743-758.

8. Управление ресурсами производственных предприятий хлебопекарной отрасли: монография / М.Б. Щепакин, В.М. Михайлова. – Краснодар: Изд. КубГТУ, 2014. – 154 с.

9. Щепакин М.Б., Хандамова Э.Ф., Губин В.А. Маркетинговое управление нестабильным предприятием при реализации модернизационных преобразований // Экономика, предпринимательство и право. – 2020. – Том 10. – № 1. – С. 11-36. – doi: 10.18334/epp.9.4.41322.

10. URL: https://businesstat.ru/ Анализ рынка минеральных и питьевых вод в России в 2014-2018 гг, прогноз на 2019-2023 гг. (дата обращения 20.05.2020 г.)

11. URL: https://rbc.ru/ Российский медиахолдинг (дата обращения 20.05.2020 г.)

12. URL: https://www.mildberry.ru/cases/ocean/ Океан возможностей пи-тьевой воды (дата обращения 20.05.2020 г.)

13. Азоев Г.Л., Челенков А.П. Конкурентные преимущества фирмы. Гос. ун-т упр., Нац. фонд подготовки кадров. – М.: Новости, 2000. – 254 с.

14. Ансофф И. Стратегический менеджмент: классическое издание / пер. с англ. под ред. Петрова А.Н. – М.: ЗАО «Бизнеском», 2010. – 342 с.

15. Томпсон А.А., Стрикленд А. Дж. Стратегический менеджмент: кон-цепция и ситуации: учебник / пер. с 9-го англ. изд. – М.: ИНФРА-М, 2000. – 412 с.

16. Юданов А.Ю. Конкуренция: теория и практика: учебно-практ. пособие; Финансовая акад. при Правительстве РФ. – 3-е изд., испр. и доп. – М.: Гном и Д, 2001. – 304 с.

17. Куренова Д.Г., Бондаренко А.Г. Анализ конкурентоспособности предприятий на рынке отечественной детской косметической продукции Краснодарского края // Проблемы и перспективы формирования маркетинговых стратегий в условиях нестабильных рынков. Материалы Международной научно-практической конференции (г. Краснодар, 05-20 декабря 2016 г.) – Краснодар: Кубанский государственный университет. – 2016. – С. 91-96.

18. Куренова Д.Г., Кривошеева Е.В., Михайлова В.М., Бондаренко А.Г. Применение моделей матричного анализа для оценки конкурентоспособности предприятия (на примере парфюмерно-косметической отрасли) // Экономика и предпринимательство. – 2017. – № 8-4 (85). – С. 816-826.

19. Михайлова В.М., Куренова Д.Г., Кривошеева Е.В., Кузнецова О.А. New-normal маркетинг в условиях новой нормальности // Международный научно-исследовательский журнал. – 2019. – № 2 (80). – С. 109-116.

20. Куренова Д.Г., Шабаева Е.М. Перспективы развития online-ритейла в России // Поиск новых резервов экономического роста России в условиях трансформации мировой экономики. Материалы международной научно-практической конференции (г. Краснодар, 01 июня 2017 г.). – Краснодар: ФГБУ «Российское энергетическое агентство» Минэнерго России Красно-дарский ЦНТИ- филиал ФГБУ «РЭА» Минэнерго России. – 2017. – С. 32-39.

Страница обновлена: 24.02.2026 в 04:36:09

Download PDF | Downloads: 50 | Citations: 1

Developing a competitive map of the mineral water market in the region

Shchepakin M.B., Kurenova D.G., Krivosheeva E.V., Bondarenko A.G.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 10, Number 7 (July 2020)

Abstract:

The problem of increasing competition in the mineral water market in the region is identified. Attention is drawn to the identification of facts that affect the market positions of business entities and determine market development trends. The analysis of the mineral water market of the Krasnodar Krai by the main indicators is carried out. The market shares of competing enterprises in the mineral water market in the region are identified. A competitive map of mineral water for the considered region was constructed. It is proposed to expand the marketing tools for managing the development of the mineral water market, adapting it to the interests of consumers, manufacturers and other market entities.

Keywords: mineral water market, region, key market indicators, competitive position, competitive market map, market development tools

JEL-classification: D47, D49, L26