Особенности финансирования инвестиционных проектов в сфере инноваций

Карпова В.Б.1

1 Московский государственный текстильный университет им. А.Н. Косыгина, ,

Скачать PDF | Загрузок: 62 | Цитирований: 1

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 3, Номер 2 (2013)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=26240233

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

В статье проанализированы особенности финансирования инвестиционных проектов в сфере инноваций. Рассмотрены современные методы финансирования инвестиционных проектов и основные проблемы, связанные с их внедрением. Разработана графическая схема двухкомпонентной модели проектного финансирования и сформулированы основные принципы ее использования. Дана подробная характеристика проектного финансирования как специфической формы финансирования инвестиционных проектов. Показаны особенности проектного финансирования, его преимущества для применения в инвестиционной деятельности в сфере инноваций, выделены основные элементы моделей структурного финансирования.

Ключевые слова: инновации, инвестиционная деятельность, инвестиционный проект, проектное финансирование, риски проекта, структурное финансирование

В современной экономике форсирование внедрения инноваций в основные бизнес-процессы является главным направлением деятельности предприятия, формирующим ему конкурентные преимущества. Однако при осуществлении этой задачи существует ряд проблем, возникающих с одной стороны в процессе определения объема необходимых инвестиционных ресурсов для реализации проектов, а с другой стороны это появление сложностей, обусловленных высоким уровнем неопределенности результатов проектной деятельности. Так например, в сфере создания, освоения и использования инноваций такая неопределенность приводит к возникновению дополнительных затрат и различных рисков [2]. Поэтому инвесторы, застраховывая риски участия в инновационных проектах, всегда стремятся к формированию гарантий высокой отдачи на вложенный ими инвестиционный капитал.

В свою очередь при высоких рисках это неминуемо приводит к увеличению нормы дисконта и ставки капитализации, что закономерно отражается на динамике роста, как фундаментальной и рыночной стоимости предприятия-проектоустроителя, так и на создаваемых в рамках инновационного проекта результатах интеллектуальной деятельности. Следовательно, участники проекта, и в первую очередь кредиторы проекта, должны быть уверены, что в схему управления проектом заложены необходимые инструменты компенсации возникающих рисков. Одним из таких инструментов может выступать механизм распределения доходов, которые будут возникать при реализации проекта.

В этой связи для успешной инвестиционной деятельности необходимо обосновать стратегию финансирования проекта, и выбрать методы финансирования, определить источники финансирования инвестиций и их структуру. Поэтому выбранный метод финансирования инвестиционного проекта выступает как инструмент привлечения инвестиционных ресурсов в целях обеспечения финансовой реализуемости проекта. В качестве основных методов финансирования инвестиционных проектов менеджмент предприятия может рассматривать следующие подходы: самофинансирование (инвестирование осуществляется только за счет собственных средств); акционирование (сюда можно отнести и прочие формы долевого финансирования); кредитное финансирование (инвестиционные кредиты банков, выпуск облигаций); лизинг; бюджетное финансирование; смешанное финансирование на основе различных комбинаций рассмотренных способов; проектное финансирование [3].

Наряду со значимой заинтересованностью во внедрении современных методов управления финансированием инвестиционной деятельности в сфере инноваций менеджмент сталкивается с рядом проблем, существование которых объясняют следующие обстоятельства [1]:

1. Высокий уровень сложности выбора методов управления источниками финансирования инноваций.

2. Трудности реализации выбранного метода.

3. Сложность планирования и эффективного перераспределения финансовых потоков от различных параллельно реализуемых инвестиционных проектов.

4. Недостаточность проработки критериев для оценки эффективности управления финансированием инвестиционными процессами инновационной направленности.

Для крупных инвестиционных проектов инновационной направленности достаточно сложно получить кредитные ресурсы из-за значительных затрат и сроков их осуществления. В этой связи получение финансовых ресурсов для реализации дорогостоящего и длительного инвестиционного проекта становится наиболее привлекательным на условиях проектного финансирования. Особенность такой специфической формы финансирования инвестиционных проектов заключается в том, что главным обеспечением предоставляемых банками кредитов является сам проект, то есть доходы, которые получит предприятие-проектоустроитель в будущем. Проектное финансирование следует рассматривать как один из методов финансирования инвестиционных проектов, который характеризуется особым способом обеспечения возвратности вложений, в основе которого лежат исключительно или в основном денежные доходы, генерируемые инвестиционным проектом, а также оптимальным распределением всех связанных с проектом рисков между сторонами, участвующими в его реализации [3].

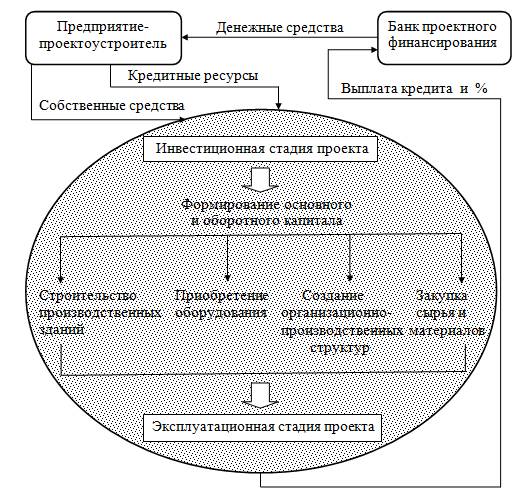

В осуществлении новых направлений бизнеса проектное финансирование подразумевает наличие широкого спектра финансовых инструментов рынка капитала. При этом могут формироваться различные модели. Простейшая (двухкомпонентная) модель проектного финансирования (рисунок 1) ориентирована на взаимодействие двух участников: организатора проекта (предприятия-проектоустроителя) и кредитную структуру (банк проектного финансирования). Для такой модели характерны следующие этапы финансирования проекта:

1. Банк выделяет предприятию-проектоустроителю необходимый для реализации проекта объем финансовых ресурсов. Предоставление таких ресурсов осуществляется в наиболее ликвидной форме, то есть в форме денежных средств.

2. Используя собственный капитал и привлеченные кредитные ресурсы, предприятие-проектоустроитель начинает реализацию инвестиционной стадии проекта. На этой стадии формируется основной и оборотный капитал, необходимый для осуществления следующей, эксплуатационной стадии проекта, (начинается постройка производственных зданий, закупается производственное и офисное оборудование для создаваемых организационно-производственных структур, приобретаются сырье и материалы).

Для данной модели проектного финансирования характерны следующие особенности:

1. С целью реализации конкретного проекта привлекаются ресурсы и производятся расчеты с кредиторами и инвесторами проекта за счет денежного потока, генерируемого самим проектом.

2. Практически не задействованы активы для обеспечения получаемых заемных средств на начальном этапе инвестиционной стадии проекта. Гарантией возврата заемных средств, является сам проект и генерируемый денежный поток. По мере реализации проекта на инвестиционной стадии создаются и приобретаются активы, которые впоследствии могут оформляться в качестве залогового обеспечения. Поэтому проектное финансирование относится к наиболее рискованным формам финансирования инвестиционных проектов.

3. Участники проектного финансирования используют для исполнения проекта различные финансовые инструменты (долевые, долговые, производные) и разнообразные виды договоров.

Таким образом, проектное финансирование является мультиинструментальной [4] формой финансирования, а денежные потоки, генерируемые проектом, являются главным обеспечением возврата заемных ресурсов и выплат ожидаемых доходов инвесторам проекта. Проектное финансирование базируется на прогнозных расчетах будущих доходов, ожидаемых от запуска проекта и, напрямую зависит от результативности реализации проекта и эффективного функционирования предприятия. Особенно важны в проектной деятельности полная увязка путей достижения целей проекта и перспективности основных направлений развития бизнеса.

Рис. 1. Схема двухкомпонентной модели проектного финансирования

При использовании проектного финансирования менеджменту предприятия рекомендуется проводить ряд мероприятий и соблюдать следующие основные принципы:

1. Провести комплексный анализ инновационного проекта, разделить между сторонами-участниками проектного финансирования выявленные риски. При этом высокая неопределенность будущего состояния рынка инновационного продукта или услуги, невозможность достоверно сделать прогноз конкурентоспособности инноваций, создают повышенные риски инновационного проектирования и необходимость осуществлять за ними постоянный (жесткий) контроль.

2. Использовать для оценки изменений в проектном финансировании показатели, характеризующие «запас прочности» инновационного проекта.

3. Проводить отбор поставщиков и подрядчиков с использованием тендерных технологий.

4. Тщательно анализировать договорные отношения, формирующиеся в рамках развития инновационного проекта, использовать и совершенствовать новые смешанные виды гражданско-правовых договоров, позволяющих снизить риск в инновационном предпринимательстве.

5. Осуществлять комплексный мониторинг развития инновационного проекта.

Сформулируем основные преимущества проектного финансирования, которые определяют причины его применения в инвестиционной деятельности в сфере инноваций:

1. Возможность определения лимита ответственности всех участников проектного финансирования.

2. Кредиторы проекта полагаются на обеспечение только самого проекта и на его способность генерировать денежный поток, достаточный для покрытия обязательств.

3. Высокая кредитная нагрузка может составлять до 90% стоимости инновационного проекта.

4. Стоимость кредитной составляющей финансирования учитывает риски проекта.

5. Возможно создание и реализация нескольких проектов в рамках портфеля крупной компании и перераспределения рисков проектного финансирования между всеми участниками проекта.

Также предприятие может сформировать стратегию структурного финансирования, как одного из видов проектного финансирования, если при реализации инвестиционной деятельности будет использовать различные инструменты рынка капитала. Такую стратегию следует применять в тех случаях, когда финансовый потенциал, основанный на собственных ресурсах предприятия-проектоустроителя, существенно меньше объема инвестиционных ресурсов, необходимых для выполнения проекта. Подобная ситуация может возникнуть, когда реализуются крупномасштабные проекты по внедрению нового бизнеса инновационной направленности или при реструктуризации существующего бизнеса с целью существенного расширения и обновления действующего производства. Использование моделей структурного финансирования позволит сделать такие проекты практически осуществимыми. Создаваемые под реализацию конкретного проекта, подобные модели будут иметь индивидуальную структуру.

Структурное финансирование предполагает формирование механизма, объединяющего в единое целое различные финансовые инструменты. Таким образом, предприятие-проектоустроитель получает инвестиционный инструмент, обладающий параметрами, сбалансированными по риску и доходности. В стратегии структурного финансирования в качестве основного источника погашения привлекаемых для реализации проекта финансовых инструментов, объединенных в единую систему, выступают денежные потоки, генерируемые созданными в рамках проекта активами. При этом сам процесс создания модели структурного финансирования является неотъемлемой частью проектного управления инновационной деятельностью.

Важными элементами любой модели структурного финансирования являются инструменты, базирующиеся на привлечении нетрадиционных источников формирования инвестиционного капитала для реализации проекта. К таким источникам относятся оперативный и финансовый лизинг, инвестиционный налоговый кредит, различные виды лицензионных соглашений (например, патентных и беспатентных соглашений) и т.д. При привлечении таких инструментов в рамках структурного финансирования, предприятие-проектоустроитель в качестве ресурсов получает капитал не в виде денежных средств, а в виде различных элементов активов (например, при использовании лизинга и лицензионных соглашений), льгот (например, отсрочки платежей по налогам при использовании инвестиционного налогового кредитования).

Используя подобные механизмы в финансировании инвестиционной деятельности, предприятие-проектоустроитель способно усилить свой потенциал в сфере минимизации различных рисков, возникающих при реализации проекта. Структурное финансирование является разновидностью проектного финансирования и предполагает обязательное распределение риска между участниками. На практике это обстоятельство становится важным фактором успешной реализации проекта инновационной направленности, обеспечивая результативность и эффективность проектной деятельности. Возможность распределения риска между участниками проекта и наличие конкретного механизма такого распределения дают важные преимущества структурному финансированию по сравнению с другими финансовыми моделями, использующимися при реализации проектов в сфере инноваций, характеризующихся высокой долей риска.

Выводы

Предприятие при реализации сложных наукоемких проектов, и особенно проектов, имеющих инновационную направленность, использует широкий перечень инструментов рынка капитала. Проектное финансирование и структурное финансирование как его разновидность могут быть одним из таких инструментов, который позволит предприятию-организатору проекта, сформировать значительный объем ресурсов. Однако кредитные организации, имеющие финансовую заинтересованность, рассчитывают на получение дополнительных доходов от реализации долгосрочного инвестиционного проекта. Использование партнерства предприятия и банка, основанного на непосредственном участии банка в реализации проекта, позволит каждой из сторон диверсифицировать риски участия в инновационном проекте в условиях неопределенности внешней среды.

Источники:

2. Зайцев А.В. Построение эффективной системы управления рисками инновационного проекта в условиях высокой неопределенности // Российское предпринимательство. – 2012. - № 7. – с.32-36.

3. Игонина Л.Л. Инвестиции: Учеб. пособие / Л.Л. Игонина; Под ред. В.А. Слепова. – М.: Юристъ, 2012. – 480 с.

4. Никонова И.А. Проектный анализ и проектное финансирование / И.А.Никонова. — М.: Альпина Паблишер, 2012. — 154 с.

Страница обновлена: 04.03.2026 в 07:38:14

Download PDF | Downloads: 62 | Citations: 1

Specifics of Financing Investment Projects in the Sphere of Innovations

Karpova V.B.Journal paper

Russian Journal of Innovation Economics

Volume 3, Number 2 (2013)

Abstract:

The article analyzes the specifics of financing investment projects in the sphere of innovations. It discusses modern methods of financing investment projects and the main problems connected with their implementation. The author designed a graphical scheme of a two-component model of project finance and formulated the principles of its use. She gave detailed characteristics of project finance as a specific form of financing investment projects, illustrated the special features of project finance, its advantages for investment activity in the sphere of innovations, and distinguished the core elements of structured finance models.

Keywords: innovations, investment project, projects risks, investment activity, project finance, structured finance