Залоговый портфель коммерческого банка

Скачать PDF | Загрузок: 18

Статья в журнале

Российское предпринимательство *

№ 10 (232), Май 2013

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье раскрыто понятие залогового портфеля коммерческого банка, сформулированы основные проблемы при плановом мониторинге залоговых активов, определены перспективные направления развития идеи создания залогового портфеля.

Ключевые слова: кредитование, залог, управление залоговыми рисками, залоговый портфель

Современный этап банковского кредитования корпоративных клиентов прочно закрепил за собой необходимость минимизации кредитных рисков за счет оформления залогового обеспечения в форме материальных залоговых активов (движимое и недвижимое имущество).

Текущий уровень развития процесса кредитования, наработанной практики в формате взаимодействия банк-клиент, а также высокий уровень неценовой конкуренции между коммерческими банками, обостряет проблему по срокам рассмотрения кредитной сделки и оперативности реагирования банка не меняющиеся потребности клиента.

Залоговые операции банка являются процессом в значительной степени вспомогательным, что обусловлено вторичностью залога – как источника возврата кредитных средств. Конечно, это не умоляет роли залога в структуре кредитной сделки. Однако все современные тенденции по работе с залоговым обеспечением направлены на:

– снижение времени оценки и проведения залоговой экспертизы имущества, предлагаемого в залог;

– стандартизацию требований к документам на залоговое обеспечение, их минимизацию с учетом объективной необходимости в залоговом досье;

– оперативное осуществление мониторинга и контроля залоговых активов, оформленных в обеспечение и минимизацию трудозатрат клиента на выполнение требований банка, определенных в его внутренней нормативной документации (далее – ВНД);

– разработку управленческих ориентиров и требований к залоговым активам банка для топ-менеджеров при определении курса кредитования;

–разработку аналитической базы по залоговым активам, способной в моменте представить срез качества залогового портфеля банка.

Указанные выше тенденции определяют необходимость создания в коммерческом банке единой электронной базы – залогового портфеля, способного реализовать все требования кредитного процесса.

Форма структуры залогового портфеля

Авторами статьи предлагается ориентировочная форма структуры залогового портфеля (см. табл. на с.???), которая объединяет в себе основные качественные и количественные показатели кредитных продуктов и параметры залоговых активов, оформленных в обеспечение по ним. Данная форма позволяет решать сразу несколько задач и выполняет роль:

– источника сведений для дальнейшего анализа качественного и количественных характеристик залогового портфеля и обеспеченности кредитного портфеля в целом;

– маршрутной карты для проведения планового мониторинга и контроля залоговых активов;

– отчетной формы при подтверждении справедливой стоимости залога [1] и оперативного отслеживания изменений состава обеспечения, условий и мест его хранения;

– источника сведений об обеспеченности кредитных сделок за счет залогового обеспечения и наличия данных о платежах клиентов по кредитным договорам;

– использования информации о структуре и качестве залогового портфеля для целей формирования резервов на возможные потери по ссудам.

Практика формирования и внедрения залогового портфеля в коммерческом банке показывает, что основная задача определить роли профильных подразделений при занесении данных из кредитной документации в автоматизированные системы банка. Проблема данного процесса состоит в значительных трудозатратах при механической обработке большого объема информации, а также высокой вероятности операционного риска.

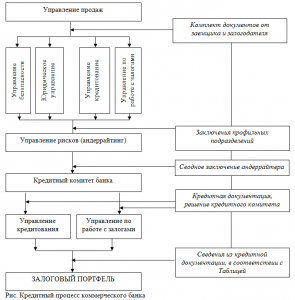

На рис. 1 приведен алгоритм типового кредитного процесса и подразделения-пользователи конечной (согласованной) информации, требующей отражения в залоговом портфеле.

Модель, представленного на рисунке кредитного процесса носит общий характер, но дает представление о степени вовлеченности в него профильных подразделений банка и этапности проведения кредитных операций.

Проблемы формирования залогового портфеля в коммерческих банках

При установленной стандартности проведения структурирования кредитной сделки и ее анализа, вопрос формирования залогового портфеля и участия в нем различных банковских подразделений во многих коммерческих банках остается нерегламентированным. Это обусловлено следующими причинами:

– отсутствием переходящего практического опыта по внедрению проекта «залоговый портфель» в коммерческих банках;

– несогласованность профильных подразделений коммерческих банков при осуществлении документооборота и хранения информации;

– неразвитостью банковского программного обеспечения, решающего локальные проблемы подразделений, а не всего кредитного процесса в целом;

– отсутствием заинтересованности участников кредитного процесса в автоматизации ряда процедур на фоне постоянной высокой нагрузки в рамках рабочей деятельности;

– необходимостью изыскания дополнительных капиталовложений в развитие банковского программного обеспечения и обоснования целесообразности затрат.

Вывод

Согласованная позиция всех участников кредитного процесса о необходимости создания в банке автоматизированного залогового портфеля является ключевым фактором при решении вышеуказанных проблем.

Следует отметить, что в настоящей статье затронуты только общие вопросы, решение которых значительно упростит кредитный бизнес-процесс для всех профильных подразделений, высвободит дополнительные трудовые ресурсы, упростит процесс использования и хранения информации.

[1] В соответствии с п.6.4. Положения о порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности

Источники:

2. Оценка для целей залога: теория, практика, рекомендации / М.А. Федотова, В.Ю. Рослов, О.Н. Щербакова, А.И. Мышанов. – М.: Финансы и статистика, 2008. – 384 с.

Страница обновлена: 08.01.2026 в 10:50:59

Download PDF | Downloads: 18

Pledge Portfolio of a Commercial Bank

Popov N.A., Kupriyanova M.D.Journal paper

Russian Journal of Entrepreneurship *

№ 10 / May, 2013

Abstract:

The article reveals the concept of pledge portfolio of a commercial bank, formulates the main issues of scheduled monitoring of pledged assets, defines perspective directions of development of the idea of pledge portfolio.

Keywords: lending, pledge, pledge portfolio, pledge risks management