Организация риск-менеджмента на современном предприятии

Статья в журнале

Российское предпринимательство *

№ 9 (21), Сентябрь 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

(Продолжение. Начало в № 6, 7, 8/2001)

Продолжение разговора о внутренних факторах развития риск-менеджмента на предприятии. Здесь вниманию читателей предлагается развернутая характеристика финансового фактора. Для понимания сущности вопроса приведем небольшую цитату из предлагаемой вниманию читателей статьи: «Ослабление регулирования финансовой сферы и поощрение экспериментирования в области предпринимательства в странах с рыночной экономикой способствовало становлению и развитию риск-менеджмента на предприятии». То есть финансовый фактор играет очень важную роль в общей концепции риск-менеджмента.

Ключевые слова: управление предприятием, рынок, интеллектуальная собственность, информация, риск-менеджмент

Продолженгие. Начало в № 6, 7, 8/2001.

В прошлом номере журнала мы начали рассматривать факторы и направления развития риск-менеджмента. Были рассмотрены следующие факторы: изменчивость цен, глобализация рынков, налоговые асимметрии и технологические достижения, оказывающие помощь в развитии риск-менеджмента. Как мы и обещали, продолжаем разговор о других факторах и направлениях развития рынка.

Успехи финансовой теории.

Финансовая теория как формальная дисциплина занимается изучением стоимости и риска, поэтому риск-менеджмент требует солидной подготовки специалистов в области финансовой теории, успехи которой последние 20-30 лет в корне изменили отношение к ней финансовой отрасли экономики. Появилось реальное партнерство между финансовой наукой и финансовой отраслью. И как следствие этого факта за указанные десятилетия финансовая отрасль значительно усилила финансирование академических исследований. Взамен финансовая отрасль получила новые финансовые инструменты и методы управления всевозможными финансовыми рисками.

Финансовая наука развилась из экономической науки, и большинство финансовых теоретиков обладает обширной подготовкой в экономической теории и в экономических методах. Постепенно, развиваясь в качестве прикладного раздела экономической науки, финансы, в конечном счете, приобрели достаточное количество отличительных особенностей, чтобы занять свое отдельное место. Поэтому многие ведущие академические институты отделили свои финансовые отделы от экономических служб.

Финансовая теория также тесно связана с бухгалтерским учетом. Связь между бухгалтерскими и финансовыми дисциплинами настолько сильна, что обычной является ситуация, когда обе дисциплины уживаются под крышей одного и того же академического отделения. Поэтому риск-менеджмент требует твердых знаний принципов бухгалтерской отчетности и бухгалтерских нюансов.

Долгое время финансисты-практики сравнительно мало нуждались в специалистах академической науки. Старая поговорка: “Те, которые могут, делают, а те, которые не могут, учат”, ‑ как бы сковывала их мышление. На самом деле основной набор концептуальных средств из инструментария современного риск-менеджера разработан академическими специалистами или практиками, тесно взаимодействовавшими с работниками финансовой науки.

Дальнейшее развитие и укрепление связей между финансовой теорией и финансовой практикой зависит и от соответствующего процесса передачи новых знаний финансовой теории. В настоящее время во многих зарубежных учебных заведениях открыты долгосрочные, среднесрочные и краткосрочные программы обучения риск-менеджменту.

Одним из первых среди высших учебных заведений России в АНХ при Правительстве РФ создана и функционирует учебная программа повышения квалификации “Риск-менеджмент на предприятии”. Эта программа предусматривает в течение учебного года три (октябрьский, февральский и майский) набора учебных групп по 20-25 специалистов с высшим экономическим образованием, желающих стать менеджерами предприятий по управлению финансовыми и предпринимательскими рисками. В перспективе ставится задача введения учебных программ профессиональной переподготовки, то есть создать специальный инкубатор по подготовке риск-менеджеров для финансовых (кредитных) организаций и производственных (нефинансовых) компаний.

Изменение регулирующего законодательства.

Ослабление регулирования финансовой сферы и поощрение экспериментирования в области предпринимательства в странах с рыночной экономикой способствовало становлению и развитию риск-менеджмента на предприятии. Поэтому Российской Федерации, находящейся в начале пути создания полноценной рыночной экономики, целесообразно учесть опыт дерегулирования финансовой системы индустриально развитых стран мира. Изменения регулирующего законодательства Российской Федерации должны осуществляться системно и комплексно. И только тогда это будет способствовать формированию здоровой конкуренции на поле освоения новаторских разработок и бурному развитию финансовых инноваций в России. Тем самым будут расширяться возможности по эффективному управлению финансовых и предпринимательских рисков.

Стоимость информации и стоимость операционных издержек.

В последние годы наблюдается существенное снижение как стоимости информации, на которой основываются многие финансово-инженерные операции компаний и фирм, так и стоимости операционных издержек этих операций. В значительной мере это было обусловлено грандиозным развитием техники за предыдущие два десятилетия.

Значительная часть финансово-инженерной деятельности, в особенности связанная с арбитражными операциями и с многоинструментальными структурированными сделками, зависит от возможности минимизировать стоимость операций и стоимость получения информации. Очевидно, такая тенденция сохранится и в ближайшем будущем, что очень важно для риск-менеджмента.

Все факторы, рассмотренные нами до сих пор, внесли свой вклад в быстрое развитие финансовой инженерии и риск-менеджмента на предприятии. И, как нами было отмечено ранее, все эти факторы носят внешний, экзогенный характер в том смысле, что они работают на развитие риск-менеджмента извне.

Рассмотрим теперь внутренние факторы развития риск-менеджмента на предприятии, т.е. внутрифирменные факторы. В их перечень входят такие обстоятельства, как потребность в ликвидности, нерасположенность менеджеров и акционеров к риску, агентские издержки, повышение уровня специального образования среди управляющих инвестициями и повышение уровня подготовки старшего персонала. Кратко остановимся на них.

Потребность в ликвидности. Сам термин “ликвидность” используется для определения того, насколько легко какие-либо активы превращаются в наличные деньги, а также способности пускать наличные средства в оборот или получать наличность в случае крайней необходимости. И предприятия и физические лица испытывают потребности в ликвидности своих материальных активов и, соответственно, проявляют постоянную заботу на сей счет. Чтобы удовлетворить указанную потребность, за последние 20 лет было разработано много финансовых инноваций.

Во-первых, некоторые инновации были придуманы для облегчения доступа к наличности, тогда как другие должны были облегчить запуск в работу временно свободных наличных средств. В качестве примеров можно привести фонды денежного рынка, депозитные счета денежного рынка, свип-счета, электронные системы платежей и перевода средств, развитие и быстрое расширение рынка коммерческих бумаг и рынка депозитных сертификатов, развитие репо-рынка.

Во-вторых, другие инновации были связаны с попытками создания долгосрочных ценных бумаг, стоимость которых не изменялась бы в такой степени, как стоимость традиционных облигаций с фиксированным купоном, обыкновенных акций и привилегированных акций с фиксированной процентной ставкой. Примерами новых инструментов такого рода могут служить облигации с плавающей ставкой, привилегированные акции с корректирующейся ставкой, ипотеки с корректирующейся ставкой, ценные бумаги с реальной доходностью и чувствительные к ставкам облигации с плавающей ставкой.

В-третьих, некоторые нововведения должны были повысить ликвидность, придав рынку “глубину”. Иногда это проводилось в форме стандартизации ранее нестандартных финансовых инструментов, иногда – за счет структуризации финансового инструмента таким образом, чтобы его можно было легче продавать и покупать на хорошо развитом вторичном рынке, а иногда – за счет мероприятий, повышающих кредитоспособность, с тем чтобы высокорисковый финансовый инструмент заинтересовал инвесторов с низкой рисковой толерантностью.

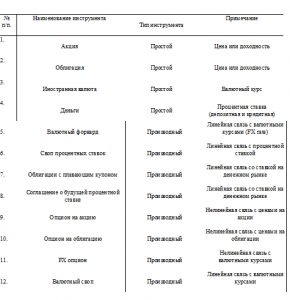

Примерами инноваций последнего типа являются введение “переходных” ценных бумаг на базе пула ипотек, введение облигаций, обеспеченных пулом ипотек, “переупаковка” и избыточное обеспечение активов высокого риска вроде “мусорных” облигаций. И эта работа интенсивно продолжается и имеет перспективную потребность и в будущем. Следовательно, постоянно сохраняется спрос на менеджеров способных обеспечить требуемый уровень ликвидности предприятия и его активов. В табл. 1 приведена классификация финансовых инструментов, обеспечивающих компании ликвидность, которые в перспективе будут масштабно востребованы риск-менеджментом на предприятии.

Таблица 1

Классификация простых и производных инструментов

Нерасположенность к риску. Принято считать основополагающим догматом финансовой теории утверждение, что рациональные люди не расположены к риску. Это не означает, что они не желают нести бремя риска. Скорее это надо понимать в том смысле, что люди готовы нести бремя риска, только если они получают адекватную компенсацию за него.

Нерасположенность к риску. Принято считать основополагающим догматом финансовой теории утверждение, что рациональные люди не расположены к риску. Это не означает, что они не желают нести бремя риска. Скорее это надо понимать в том смысле, что люди готовы нести бремя риска, только если они получают адекватную компенсацию за него.

Центр тяжести финансовых нововведений за последние 20 лет в сфере риск-менеджмента пришелся на введение в оборот очень эффективных инструментов управления риском и на разработку усложненных стратегий управления рисками. К числу эффективных инструментов управления риском относят, прежде всего, процентные фьючерсы, процентные опционы, фьючерсы на фондовые индексы, опционы на акции и на индексы, валютные фьючерсы и валютные опционы. К числу усложненных стратегий управления рисками относят стратегии на основе дюрации и иммунизации, улучшения методов оценивания риска, технологии измерений, стратегии хеджирования и др. (все эти финансовые инструменты были подробно рассмотрены в опубликованном в журнале “Российское предпринимательство” учебном пособии В.К. Селюкова “Рынок ценных бумаг” ‑ №№ 1/2000 – 6/2001 – ред.).

Предприятия и организации в России уже стали более отчетливо, особенно после финансового кризиса 17 августа 1998 г., осознавать наличие рисков, угрожающих их бизнесу. Вместе с тем руководители предприятий будут чувствовать себя неуверенно, если им не дать в руки инструменты современного управления рисками из-за отсутствия соответствующих финансовых знаний. Следует отметить, что и за рубежом наблюдается подобная картина. Но там функционируют и довольно успешно мощные корпорации по оказанию консалтинговых услуг по риск-менеджменту. Некоторый опыт деятельности в этой сфере нарабатывается и у нас в стране.

Окончание разговора о внутренних факторах развития риск-менеджмента на предприятии – в следующем номере журнала.

Страница обновлена: 22.01.2024 в 19:02:00

Organizatsiya risk-menedzhmenta na sovremennom predpriyatii

Protsenko O.D., Tsakaev A.K.Journal paper