Маркетинг в страховании

Статья в журнале

Российское предпринимательство *

№ 7 (19), Июль 2001

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

(Продолжение. Начало в №№ 10-12/2000, №№1-4, 5, 6 /2001)

Особое место в рыночном регулировании страхового дела отводится системе маркетинга и рекламы как интегральному методу исследования и воздействия на страховой рынок с целью получения максимальной прибыли.

Ключевые слова: маркетинг, рынок страхования, прибыль, страховые услуги

Продолжение. Начало в №№ 10-12/2000, №№1-4, 5, 6 /2001

Особое место в рыночном регулировании страхового дела отводится системе маркетинга и рекламы как интегральному методу исследования и воздействия на страховой рынок с целью получения максимальной прибыли.

Маркетинг страховщика.

Маркетинг – это метод управления коммерческой деятельностью страховой компании и метод исследования рынка страховых услуг. Стал применяться западными страховыми компаниями в начале 60-х годов.

Функции маркетинга: формирование спроса на страховые услуги и удовлетворение страховых интересов клиентуры.

Маркетинг включает в себя: планирование, ценообразование, рекламирование, организацию сети продвижения страховых полисов на основе реального и потенциального спроса на страховые услуги.

Страхователь – центральная фигура страхового рынка, цель страховщика - удовлетворить его страховые интересы.

Элементами страхового менеджмента являются:

Задача – завладеть страховым рынком и постоянно контролировать спрос (стратегия и тактика маркетинга).

Основные элементы маркетинга страховщика.

1) Изучение потенциальных страхователей – определение структуры потребительских предпочтений: вкусы, привычки людей, их реакция на различные виды страховых услуг.

2) Изучение мотивов потенциальных клиентов при заключении договоров страхования – ответ на вопрос: почему страхователи отдают предпочтение данному виду страхования? Тесты, анкеты, опросные листы и т.д.

3) Анализ собственно рынка страховой компании – объем емкости рынка по регионам, учет платежеспособного спроса населения;

4) Исследование продукта (вида страховых услуг) – во всех случаях договор страхования должен попасть туда, где потенциальный страхователь его более всего ждет и поэтому, скорее всего, заключит.

5) Анализ форм и каналов продвижения страховых услуг от страховщика к потенциальному клиенту – взаимоотношения с посредниками и страхователями.

6) Изучение конкурентов, определение форм и уровня конкуренции – установление главных конкурентов, их сильные и слабые стороны: финансовое положение, страховые тарифы на конкретном рынке, особенности управления страховым делом.

7) Исследование рекламной деятельности – статистика эффективности рекламы, опросы страхователей.

8) Определение наиболее эффективных способов продвижения страховых услуг от страховщика к потенциальному клиенту – анализ действий посредников.

Существует два основных вида маркетинга в деятельности страховых зарубежных компаний: маркетинг, ориентированный на страховой продукт, и маркетинг, ориентированный на страхователя.

Маркетинг страховщика опирается на следующие основные принципы:

- глубокое изучение конъюнктуры страхового рынка, т.е. взаимосвязи факторов и условий, дающих представление о состоянии страхового рынка в данный момент времени;

- сегментация страхового рынка (выделение секторов – личного и имущественного страхования);

- гибкое реагирование на запросы страхователей;

- инновация (постоянное совершенствование страховых продуктов к требованиям рынка).

Сегментация страхового рынка.

Страховой рынок включает множество типов потенциальных потребителей страховых услуг с разными запросами. Это, прежде всего, люди разного возраста, разного уровня доходов, разных занятий, придерживающихся разных традиций. Это могут быть предприятия и организации разного профиля, масштаба и специфики работы.

Сегмент рынка – это потребители страховых услуг, одинаково реагирующие на те или иные предложения страховых компаний.

Сегментация страхового рынка – это выделение групп страхователей, страховых услуг или страховщиков, обладающих определенными общими признаками.

СК должна выбрать, какую именно услугу (страховой продукт) она будет предлагать и на какую группу потребителей ориентироваться.

В страховании распространена сегментация по географическому, демографическому признакам, по уровню доходов и др.

Географическая сегментация: строится по региональному признаку: республика, область, город, район, префектура.

Демографическая: возраст, пол, размер семьи, уровень доходов.

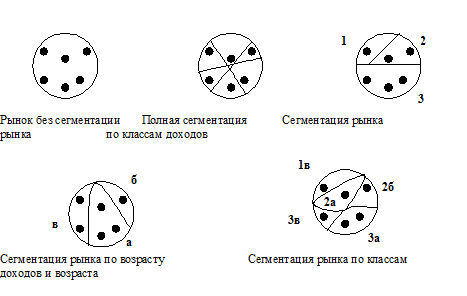

Различают 36 сегментов рынка (рис. 1).

Рис. 1. Схемы сегментации страхового рынка

Методы продвижения страховых услуг:

1) экстенсивный – любые посредники (даже 1–2 договора);

2) исключительный – один генеральный страховой агент в регионе;

3) выборочный – два и более генеральных агентов в регионе.

Моделирование и прогнозирование ситуаций поведения страхователей

Элементы модели поведения страхователей.1. Стимулы – внутренние побудительные мотивы, обусловленные совокупностью внешних и внутренних причин, первичные желания людей по гарантированию будущего.

2. Ощущения – чувственное восприятие человека, предпосылка восприятия или осознание человеком своих потребностей. Истинные ощущения от человека не зависят, значит и не подконтрольны потребителям на рынке. Ощущения – продукты стимулов.

3. Запросы и предпочтения – формируются вслед за ощущениями. Человек еще не осознал, что ему нужно. Запрос страхователя (как потенциального клиента страховщика) – инертное состояние человека, которое проявляется в активном поведении только при адекватной мотивации.

4. Восприятие – это осознание человеком своих действительных нужд и предпочтений. Человеческое восприятие (потенциального клиента страховщика) может соответствовать реальности или воспринимать ее в искаженном виде. 5. Мотивы – побудительные мотивы поведения всегда держат людей в некотором направлении и выступают непосредственной причиной стремления людей как-то снять или устранить риск. Разнообразные мотивы влияют на поведение страхователей на рынке. Задача маркетолога – воздействовать на потенциального страхователя рекламой и другими формами продвижения договоров страхования.

6. Поведение страхователей на рынке определяется соотношением между желанием заключить договор страхования и имеющимися для этого финансовыми возможностями.

Потенциальный страхователь:

- принимает решение о страховании;

- собирает дополнительную информацию о страховщике;

- имеет право отказаться от страхования.

Если страхователь все же заключил договор страхования, он обязательно сопоставит желаемое и действительное.

Таким образом, происходит формирование обратной связи между целями и побудительными мотивами поведения страхователя на рынке и первоначальными его запросами и предпочтениями.

Для прогнозирования будущего (неосознанные потребности людей) главное – проанализировать, как страхователи реагируют на появление принципиально новых видов страхования.

При появлении принципиально нового вида страхования происходят два процесса:

- диффузия нововведения – распространение информации;

- принятие нового вида страхования страхователями.

Этапы восприятия нового вида страховых услуг потенциальными страхователями:

Продолжение следует.

Страница обновлена: 22.01.2024 в 18:20:22

Marketing v strakhovanii

Skrypnikova M.N.Journal paper