Историческая и ожидаемая волатильность российского рубля. Связь курса рубля и нефтяных котировок

Парфенов А.А.1

1 Российская академия народного хозяйства и государственной службы при Президенте Российской Федерации, ,

Скачать PDF | Загрузок: 121

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 3, Номер 1 (Январь-Март 2016)

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

Статья посвящена эмпирическому исследованию исторической и ожидаемой волатильности официального курса рубля, устанавливаемого Банком России за 2002–2015 год. Выявлена сильная зависимость ожидаемой волатильности от исторической. Проведен регрессионный анализ волатильности курса рубля и нефтяных котировок.

Выявлено усиление импортируемой волатильности в кризисные годы в противовес собственной волатильности в спокойные годы.

Ключевые слова: линейная регрессия, ожидаемая волатильность, историческая волатильность, Brent

JEL-классификация: G10, E58, C20

Тезисы (Highlights):

1. Введение

Тема колебаний курса рубля всегда была и будет невероятно актуальной. Центр макроэкономических исследований Сбербанка России незадолго до отпуска рубля в «свободное плавание» в статье «Фиксированный курс рубля: pro et contra» [1] рассуждает о положительных и негативных последствиях введения фиксированного курса рубля как одной из мер по стабилизации ситуации на валютном рынке. Четырьмя годами ранее этим же центром было проведено исследование по выявлению зависимости курса рубля от нефтяных котировок [2]. Были изучены данные за период с 19 февраля 2009 года по 14 июля 2010 года. Исследование показало, что лучше всего ежедневную динамику курса рубля к доллару в период после девальвации объясняет изменение курса доллара США к евро, цен на нефть и CDS российских государственных еврооблигаций. В другом исследовании [3] были проанализированы данные с сентября 2014 года по январь 2015 года. Авторами исследования была предложена формула, описывающая зависимость курса рубля от нефтяных котировок.

Тем интереснее было посмотреть на курс рубля и его связь с котировками нефти до введения свободного курса и после. Особый интерес представляло исследование волатильности рубля при «коридорном» и свободном курсе.

2. Историческая и ожидаемая волатильности

В данной работе используются понятия ожидаемой и исторической волатильностей. Под ожидаемой волатильностью понимается историческая (realized) волатильность фьючерсного контракта на курс доллар США – российский рубль.

В качестве данных использовались официальный курс доллара, ежедневно устанавливаемый Центральным банком России. Для вычисления инфляции были взяты данные по фьючерсному контракту на курс Доллар–Рубль. Данные по последнему были получены с официального сайта Московской Биржи за период торгов с 02.12.2002 по 12.11.2015. Так как в данных Московской Биржи фигурировало две цены фьючерсного контракта: расчетная и средневзвешенная цены, – то были посчитаны регрессионные модели для обоих параметров.

Различим следующие типы волатильности:

1. Realized (или историческая) волатильность считается на основании официальных данных Центрального Банка. Рассчитана краткосрочная историческая волатильность (1 месяц, т. е. 21 день) и долгосрочная (3 месяца, т. е. 63 дня).

2. Implied (или ожидаемая) волатильность рассчитывается на основании двух групп данных:

- Средневзвешенная цена за лот (в случае отсутствия сделок может быть не отражена биржей).

- Расчетная цена (расчетная цена, в случае отсутствия сделок, может изменяться).

При расчете ожидаемой волатильности анализировалась цена ближайшего к исполнению контракта. На этих данных рассчитывалась историческая волатильность и таким образом с помощью фьючерсного контракта оценивалась ожидаемая волатильность.

Аналогично исторической волатильности рассчитывались краткосрочные и долгосрочные ожидаемые волатильности.

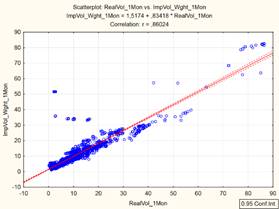

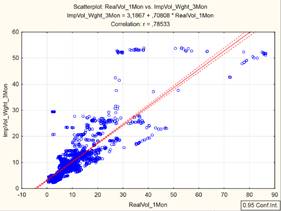

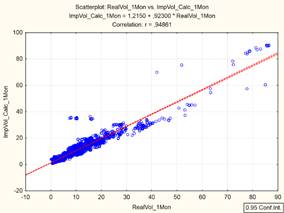

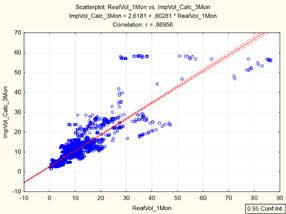

Ниже представлены следующие диаграммы рассеяния для комбинаций из следующих переменных:

- краткосрочная и долгосрочная исторические волатильности;

- краткосрочная и долгосрочная ожидаемые волатильности;

- средневзвешенная и расчетная цены, использованные при расчете ожидаемой волатильности.

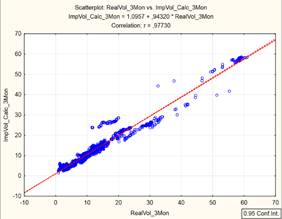

Рисунок 1. Краткосрочная историческая волатильность и краткосрочная ожидаемая волатильность средневзвешенной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

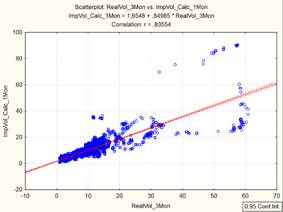

Рисунок 2. Краткосрочная историческая волатильность и долгосрочная ожидаемая волатильности средневзвешенной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

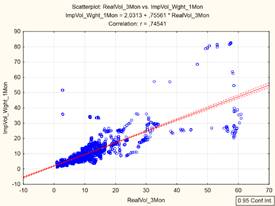

Рисунок 3. Краткосрочная историческая волатильность и краткосрочная ожидаемая волатильности расчетной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

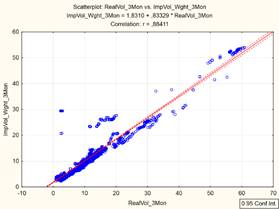

Рисунок 4. Краткосрочная историческая волатильность и долгосрочная ожидаемая волатильность расчетной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

Рисунок 5. Долгосрочная историческая волатильность и долгосрочная ожидаемая волатильность расчетной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

Рисунок 6. Долгосрочная историческая волатильность и краткосрочная ожидаемая волатильность расчетной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

Рисунок 7. Долгосрочная историческая волатильность и краткосрочная ожидаемая волатильность средневзвешенной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

Рисунок 8. Долгосрочная историческая волатильность и долгосрочная ожидаемая волатильность средневзвешенной цены

Источник: рассчитано автором на основании данных ЦБ РФ и Московской Биржи

По полученным результатам можно сделать выводы о том, что ожидаемая волатильность очень сильно зависит от исторической волатильности. Т. е. фьючерс практически не содержит никакой специфической информации о волатильности. Кроме того, связь между долгосрочными волатильностями более сильная, чем между краткосрочными.

3. Волатильность нефти и волатильность рубля

Для оценки ожидаемой волатильности с точки зрения импортируемой волатильности рассматривались фьючерсные контракты на нефть марок Brent и WTI. Данные о контракте на нефть марки Brent были предоставлены биржей InterContinental Exchange (NYSE:ICE), данные по WTI были получены с торговой площадки Chicago Mecrantile Exchange (NYSE:CME). Данные были скачаны с сайта-агрегатора биржевых котировок Quandl.com. Были проанализированы данные по 294 фьючерсным контрактам за период с 01.01.2004 по 01.03.2016.

Для определения ожидаемой стоимости нефти на каждую дату анализировались котировки нефтяных фьючерсов. Под долгосрочной волатильностью понимались контракты с исполнением в один месяц от анализируемой даты. Долгосрочная волатильность оценивалась с помощью контрактов к исполнению в течение трех месяцев. Данный анализ проводился для каждого дня в течение 11 лет.

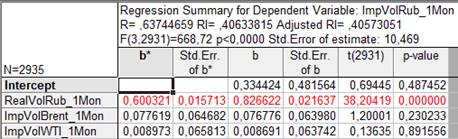

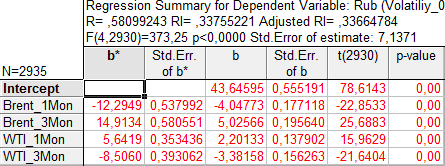

Ниже представлены результаты модели линейной регрессии на основании данных с 01.01.2004 по 28.10.2015 (одномесячная и трехмесячные регрессии соответственно).

Таблица 1

Результат построения модели линейной регрессии. Краткосрочные волатильности

Источник: рассчитано автором на основании данных ЦБ РФ, Chicago Mercantile Exchange, Intercontinental Exchange и Quandl.com

Таблица 2

Результат построения модели линейной регрессии. Долгосрочные волатильности

Источник: рассчитано автором на основании данных ЦБ РФ, Chicago Mercantile Exchange, Intercontinental Exchange и Quandl.com

Модель получилось довольно слабой (возможно, сказывается слишком большая выборка данных), поэтому воспринимать эти данные всерьез не стоит.

Одним из недостатков представленной выше модели регрессии является независимость параметров модели от времени. Очевидно, что такая сложная система является нестационарной. Можно предположить, что имеет место квазистационарный процесс. Т. е. параметры процесса изменяются достаточно медленно. В таком случае анализируемый период можно разбить на несколько интервалов, на которых параметры системы будут изменяться незначительно.

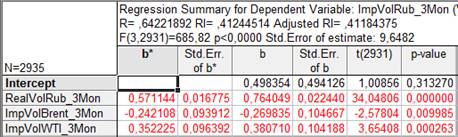

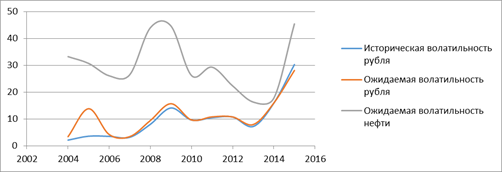

Рассматриваемый период был разбит на 12 интервалов, соответствующих годам с 2004 по 2015 включительно. В качестве зависимой переменной была выбрана ожидаемая краткосрочная волатильность курса рубля. В качестве независимых переменных были взяты краткосрочная историческая волатильность рубля и краткосрочная ожидаемая волатильности нефти марки Brent. Между сортами нефти имеет место сильная корреляция, поэтому была выбрана именно Brent, так как на ее основе рассчитывается нефть марки Urals.

Таблица 3

Результаты регрессий по годам. Зависимая переменная – ожидаемая краткосрочная (одномесячная) волатильность официального курса рубля. Независимые переменные: историческая волатильность рубля и ожидаемая волатильность нефти, зависимая – курс рубля

|

Год

|

kRub

коэффициент при исторической волатильности

|

kOil

коэффициент при

ожидаемой волатильности нефти

|

Отношение коэффициентов

|

R²

качество модели

|

|

2004

|

0.72

|

0.08

|

0.11

|

0.51

|

|

2005

|

-12.98

|

-0.93

|

0.07

|

0.10

|

|

2006

|

1.13

|

0.04

|

0.04

|

0.59

|

|

2007

|

0.50

|

0.03

|

0.06

|

0.46

|

|

2008

|

0.38

|

0.26

|

0.69

|

0.65

|

|

2009

|

0.61

|

0.20

|

0.33

|

0.72

|

|

2010

|

0.90

|

-0.08

|

0.09

|

0.86

|

|

2011

|

0.98

|

-0.01

|

0.01

|

0.80

|

|

2012

|

0.76

|

0.08

|

0.11

|

0.83

|

|

2013

|

0.92

|

0.09

|

0.09

|

0.68

|

|

2014

|

1.06

|

-0.20

|

0.19

|

0.93

|

|

2015

|

0.91

|

0.04

|

0.04

|

0.93

|

Рисунок 9. Абсолютное значение коэффициента при переменной, отвечающей за ожидаемую волатильность нефти

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

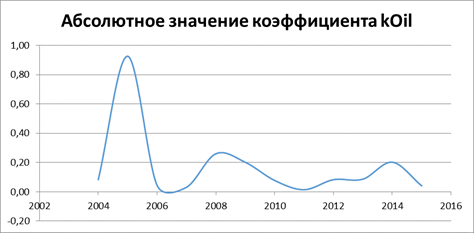

Абсолютные значения коэффициентов kRub и kOil, представленных во втором и третьем столбцах таблицы 3 соответственно показывают количественную меру вклада параметра в модель. Т. е. в 2013 году ожидаемая волатильность рубля обеспечивалась в большей степени исторической волатильностью, нежели ожидаемой волатильностью нефти. Ниже график отношения коэффициента при волатильности нефти к коэффициенту при исторической волатильности.

Рисунок 10. Отношение коэффициента при волатильности нефти к коэффициенту при исторической волатильности рубля

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

Четко видно, что в кризисные годы (2008, вторая волна рецессии в 2012, российский кризис в 2014) влияние волатильности нефти более сильно, чем в спокойные годы (2005, 2006, 2007, 2011, 2013).

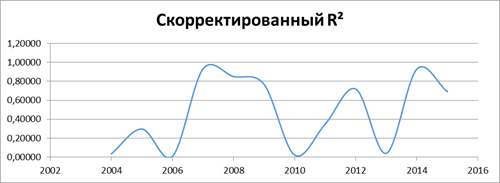

Стоит

обратить внимание на значение ![]() . Этот параметр показывает качество модели регрессии. В

кризисные годы он выше, чем в спокойные. Это можно объяснить тем, что в

кризисные годы на ожидаемую волатильность влияют обе переменные, в противовес

исторической волатильности в спокойные годы. Влияние обоих переменных

одновременно уменьшает ошибку модели и повышает значение

. Этот параметр показывает качество модели регрессии. В

кризисные годы он выше, чем в спокойные. Это можно объяснить тем, что в

кризисные годы на ожидаемую волатильность влияют обе переменные, в противовес

исторической волатильности в спокойные годы. Влияние обоих переменных

одновременно уменьшает ошибку модели и повышает значение ![]() .

.

Кроме того, в целом можно отметить восходящий тренд качества модели. Рост активности торгов по фьючерсному контракту доллар–рубль. Высокая активность торгов по фьючерсному контракту обеспечивает отражение достоверной и справедливой информации будущей цены базисного актива и, наконец, достижение пиковых значений к 2014 году можно связать с отменой валютного коридора и отпуск рубля, введение свободного курса рубля.

Рисунок 11. Скорректированный R² (качество модели) по годам. Зависимая переменная – ожидаемая краткосрочная (одномесячная) волатильность официального курса рубля. Независимые переменные: историческая волатильность рубля и ожидаемая волатильность нефти, зависимая – курс рубля

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

4. Котировки нефти и курс рубля

Было выяснено, что ожидаемая волатильность рубля состоит из ожидаемой волатильности нефти и исторической волатильности рубля. Историческая волатильность есть волатильность предыдущих значений курса. Таким образом, для оценки исторической волатильности надо получить модель образования текущего официального курса.

Вновь обратимся к фьючерсным контрактам на нефть, однако теперь мы будет оценивать не волатильности, а непосредственные значения котировок нефти (по обеим маркам и обоим срокам: один месяц и три) и официального курса ЦБ. Результат регрессии представлен ниже:

Таблица 4

Результат построения модели линейной регрессии. Рубль против фьючерсных котировок нефти

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange, Chicago Mercantile Exchange и Quandl.com

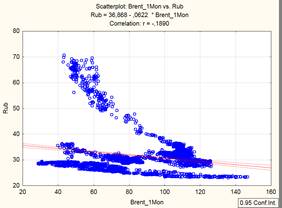

Качество модели составляет 0.33, что говорит нам о неудовлетворительном качестве модели. Посмотрим на диаграммы рассеяния:

Рисунок 12. Диаграмма рассеяния. Котировки Brent к исполнению в ближайшем месяце против официального курса рубля

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

Визуальный анализ говорит нам о том, что зависимость может иметь место быть. Да и события последнего года говорят о том же.

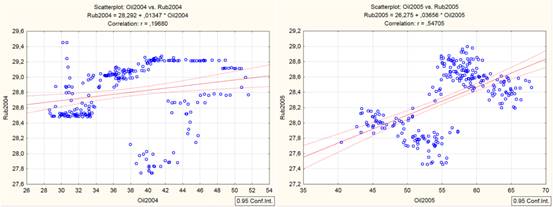

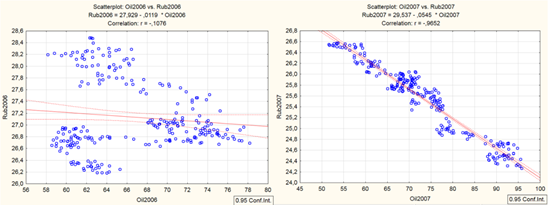

Как и в случае с волатильностью, построение глобальной модели линейной регрессии невозможно в силу нестационарности ряда. Воспользуемся методикой, схожей предыдущей графе, и построим модель для определенных периодов. В качестве зависимой переменной мы возьмем официальный курс ЦБ, в качестве независимой – котировку по фьючерсному контракту нефти марки Brent с исполнением в ближайшем месяце. Так как независимая переменная у нас одна, то результат покажем в виде диаграмм рассеяния.

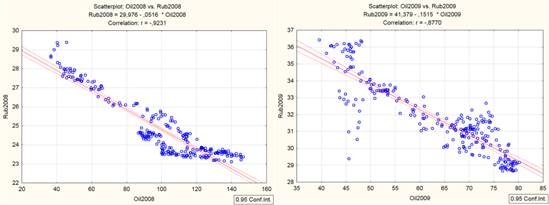

Рисунок 13. Диаграммы рассеяния. Рубль и нефть. 2004 и 2005 годы

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

Рисунок 14. Диаграммы рассеяния. Рубль и нефть. 2006 и 2007 годы

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

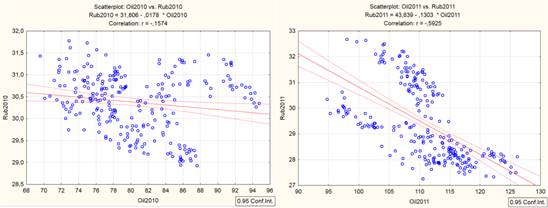

Рисунок 15. Диаграммы рассеяния. Рубль и нефть. 2008 и 2009 годы

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

Рисунок 16. Диаграммы рассеяния. Рубль и нефть. 2010 и 2011 годы

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

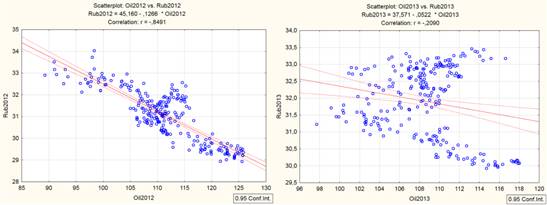

Рисунок 17. Диаграммы рассеяния. Рубль и нефть. 2012 и 2013 годы

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

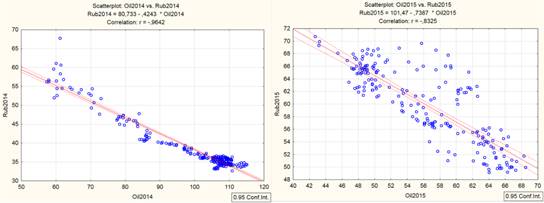

Рисунок 18. Диаграммы рассеяния. Рубль и нефть. 2014 и 2015 годы

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

Полученные коэффициенты регрессии:

Таблица 5

Результаты регрессий по годам. Зависимая переменная – официальный курс рубля. Независимая переменная – котировка по фьючерсному контракту нефти марки Brent к исполнению в ближайшем месяце

|

Год

|

Смещение

|

Коэффициент

|

Скоррект. R²

|

|

2004

|

28.29

|

0.01

|

0.03

|

|

2005

|

26.27

|

0.04

|

0.30

|

|

2006

|

27.93

|

-0.01

|

0.01

|

|

2007

|

29.54

|

-0.05

|

0.93

|

|

2008

|

29.98

|

-0.05

|

0.85

|

|

2009

|

41.38

|

-0.15

|

0.77

|

|

2010

|

31.81

|

-0.02

|

0.02

|

|

2011

|

43.84

|

-0.13

|

0.35

|

|

2012

|

45.16

|

-0.13

|

0.72

|

|

2013

|

37.57

|

-0.05

|

0.04

|

|

2014

|

80.73

|

-0.42

|

0.93

|

|

2015

|

101.47

|

-0.74

|

0.69

|

Рисунок 19. Скорректированный R² (качество модели) по годам. Зависимая переменная – официальный курс рубля. Независимая переменная – котировка по фьючерсному контракту нефти марки Brent к исполнению в ближайшем месяце

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

Картину, аналогичную регрессии волатильности, наблюдаем и здесь. В кризисные годы зависимость официального курса от нефтяных котировок существенно выше, нежели в «спокойные».

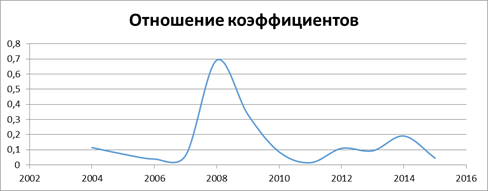

На рисунке 20 показаны среднегодовые волатильности нефти и рубля. Четко видно, что в кризисные годы нефть показывает высокую волатильность. Рублевая волатильность четко следует за нефтяной.

Рисунок 20. Сравнение среднегодовых волатильностей

Источник: рассчитано автором на основании данных ЦБ РФ, Intercontinental Exchange и Quandl.com

5. Выводы

На основании полученных данных можно заключить, что управление инфляцией через ключевую ставку бессмысленно. Реального вклада в инфляцию маневры регулятора не вносят, а губительное влияние на экономику оказывают. Высокие ставки действуют, как удавка. Обесценение рубля вызывает рост цен, который вызывает падение спроса. Как следствие, – снижение рентабельности и необходимость еще большего повышения цен для поддержания предприятий в жизнеспособном состоянии. Возникает своеобразная инфляционная спираль, в противовес ловушке ликвидности. Высокие ставки по кредитам лишь разгоняют инфляцию. В теории они должны тормозить ее. Но эта теория рассчитана на внутреннюю инфляцию, а не импортируемую через падения цен на сырье и удорожание мировой валюты.

Автор выражает глубокую благодарность К. Н. Корищенко за постоянное внимание к данной работе.

[1] Фиксированный курс рубля: pro et contra [Электронный ресурс] // Сбербанк. – 2014. – Режим доступа: http://www.sberbank.ru/common/img/uploaded/analytics/2014/FR29102014.pdf

[2] Курс рубля: фактор риска. Обзор Центра макроэкономических исследований Сбербанка России contra [Электронный ресурс] // Сбербанк. – 2010. – Режим доступа: http://www.sberbank.ru/common/img/uploaded/files/pdf/press_center/Review_100907.pdf

[3] Дворец Н.Н., Шевелев А.Ю. Исследование зависимости курса рубля по отношению к доллару от цены на нефть // Международный журнал прикладных и фундаментальных исследований. – 2015. – № 6–2. – С. 293–295.

Источники:

2. Основные направления единой государственной денежно-кредитной политики на 2015 год и период 2016 и 2017 годов.

3. Alquist R., Kilian L. What do we learn from the price of crude oil futures? // Journal of Applied Econometrics. – 2010. – Vol. 25. – № 4. – P. 539–573.

4. Egelkraut T. M., Garcia P. Intermediate volatility forecasts using implied forward volatility: The performance of selected agricultural commodity options // Journal of Agricultural and Resource Economics. – 2006. – Vol. 31. – № 3. – P. 508–528.

Страница обновлена: 23.02.2026 в 03:45:11

Download PDF | Downloads: 121

The Historical and Implied Volatility of the Russian Ruble. The Link between the Ruble’s Exchange Rate and Oil Quotations

Parfenov A.A.Journal paper

*

Volume 3, Number 1 (January-March, 2016)

Abstract:

The article presents the results of an empirical study of the historical and implied volatility of the ruble’s official exchange rate determined by the Bank of Russia for 2002–2015. It shows that implied volatility depends heavily on the historical one. A regression analysis of the ruble volatility and oil quotations was carried out.

The author educed the increase in the imported volatility in the years of crisis as opposed to the native volatility in the quiet years.

Keywords: linear regression, implied volatility, historical volatility, Brent

JEL-classification: G10, E58, C20