Синдицированное кредитование: новые вызовы

Ушанов А.Е.1![]()

1 Финансовый университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 46

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 11 (Ноябрь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=56576869

Аннотация:

В статье рассмотрена актуальность дальнейшего развития инструментов долгосрочного финансирования инвестиций в российскую экономику. Отмечены достоинства и недостатки инвестиционного кредита, выступающего в качестве такого инструмента. Проанализирована динамика реальных инвестиций в России и мире за последние годы. Раскрыты проблемы, сдерживающие развитие отечественного инвестиционного кредитования, одна из которых заключается в особенностях экономической модели Российской Федерации, при которой спрос на синдицированный кредит предъявлялся в основном предприятиями отраслей, связанных с добычей, первичной переработкой и транспортировкой сырья. Сформулированы причины невозможности функционирования рынка синдицированных кредитов в том виде, в каком он существовал до введения санкций, когда кредит организовывался в основном банками-нерезидентами, с привлечением зарубежного финансирования и с кредитованием в основном в иностранной валюте. Отмечены значимость и особенности организации процесса синдицированного кредитования в новых условиях. Выявлены резервы дальнейшего развития рынка российского синдицированного кредитования.

Ключевые слова: синдицированный кредит, инвестиционная активность, инвестиционный климат, кредитный синдикат

JEL-классификация: E22, E51, G11, H81, P45

Введение

Отход России от сырьевой модели развития и задача построения инновационной экономики предопределяют необходимость ускоренного развития такого инструмента долгосрочного финансирования инвестиций, как синдицированный кредит. До настоящего времени рынок отечественного синдицированного кредитования в силу ряда причин развит недостаточно, и характеризуется относительно небольшими объемами. Дефицит реальных инвестиций является важным фактором замедленной макроэкономической динамики. В связи с санкциями и уходом из страны ряда ведущих игроков рынок синдикации претерпевает серьезные изменения, поэтому стратегия его дальнейшего развития нуждается в коррективах.

Теоретической и методологической основой исследования послужили официальные нормативные документы и научные труды, содержащие вопросы теории и практики синдицированного кредитования. Теоретические и организационные основы синдицированного кредитования, вопросы развития российского и мирового рынка синдицированного кредита, проблемы формирования его нормативно-правовой базы в России нашли отражение в научных публикациях таких авторов как Тарасов А.А. [3, с. 57-62] [6, с. 50-54], [10, с. 56-59], Якубова Т.О. [8, с. 211-212], Балюк И.А. [5, с. 98-104], Сорокина И.О. [9, с. 117], Сологубов А.С. [11, с. 161-164], Горбунова О.А. [15, с. 2182-2200], Горбатко Е.С. [16, с. 1-9], Петрикова Е.М. [17, с. 58-68] и др., В работах дается сравнительная характеристика форм временной банковской консолидации, одна из которых – синдикат [9, с. 4]; приводятся типы сделок по привлечению международного финансирования с рынков инвестиционных кредитов, делается SWOT-анализ синдицированных кредитов, дается сравнительная характеристика синдицированного кредита и еврооблигация [3, с.59-60]; обосновывается тезис о том, что именно значительное сокращение инвестиций в основной капитал как главный драйвер роста – центральная причина начавшейся в 2013 г. стагнации российской экономики [4, с. 6]; высказывается мнение, что, несмотря на сокращение доли России в совокупном объеме мирового рынка синдицированных кредитов, российские частные компании и банки, имеющие доступ к международному синдицированному кредиту, будут и дальше пользоваться этим источником ресурсов [5. с. 102]; обращается внимание на отсутствие в законодательной базе детально проработанных схем юридической ответственности банков-участников друг перед другом и по отношению к заемщику, не ущемляющих их права [11, с. 163].

В то же время, проблемы развития синдицированного кредитования в новых условиях пока не нашли достаточно полного отражения в научной литературе.

Цель исследования – на основе анализа современного рынка синдицированного кредитования, используя литературные источники и эмпирические данные, выявить особенности и проблемы российского рынка, охарактеризовать его в условиях западных санкций, сформулировать ряд мер по дальнейшему развитию отечественного синдицированного кредитования в этих условиях.

Научная новизна состоит в новой трактовке главного фактора формирования спроса на синдицированный кредит в России - инвестиционной активности, фундаментом которой выступает инвестиционный климат в стране.

Авторская гипотеза состоит в том, что в условиях невозможности функционирования российского рынка синдицированных кредитов в том виде, в каком он существовал до 2022 года, поскольку этому препятствуют санкции и изменившийся характер взаимоотношений России с остальным миром, повышение эффективности данного рынка требует дополнительных мер со стороны государства – в плоскости как расширения активности на нем отечественных игроков, так и поисков компромисса с западными партнерами.

Методологическую основу исследования составили общенаучные методы: анализ и синтез, аналогия, сравнение, обобщение научной литературы.

Синдицированный кредит: плюсы и минусы

Указом Президента Российской Федерации от 21.07.2020 г. № 474 «О национальных целях развития Российской Федерации на период до 2030 года» поставлены задачи по ускорению экономического роста, отходу от сырьевой модели развития и построению инновационной экономики в достаточно сжатые сроки. Установлен целевой показатель - обеспечить к 2030 г. реальный рост инвестиций в основной капитал не менее 70% по сравнению с показателем 2020 года [1]. В инвестициях нуждается восстановление многих собственных производств с целью замещения импорта. Кроме этого, в планах развития - запуск в течение ближайших двух лет индустриальных мегапроектов в целом ряде отраслей, прежде всего в обрабатывающей промышленности [2].

В этих условиях возрастает потребность в увеличении финансирования экономического развития, структурной перестройки российской экономики. Повышаются актуальность и практическая значимость развития инструментов долгосрочного финансирования инвестиций, к числу которых относится и синдицированный кредит.

Синдицированный кредит как заем, предоставляемый двумя или более банками на единых условиях в соответствии с подписанным всеми сторонами кредитным соглашением, распространен как в России, так и в международной практике. Предназначенный для развития бизнеса и реализации крупных инфраструктурных проектов, когда прибыль между банками распределяется пропорционально их вложениям, синдицированный кредит привлекателен для банков снижением рисков: выдача займа даже крупному заемщику с безупречной репутацией несет в себе риски, связанные, например, с изменением экономической ситуации настолько, что даже крупный бизнес может обанкротиться. Здесь же эти риски разделяются с другими кредитными организациями.

К недостаткам синдицированного кредита следует отнести длительный процесс оформления, более жесткие требования к заемщику, чем в стандартном корпоративном кредитовании, значительный объем дополнительных расходов, связанных с затратами на организацию синдиката и оформление сделки, а также на комиссионные вознаграждения организатору, агенту, букраннеру и другим участникам синдиката, и др. [3]. Несмотря на это, синдицированный кредит как эффективный инструмент привлечения долгосрочных финансовых ресурсов на сегодняшний день имеет значительный потенциал развития, прежде всего при реализации крупных инвестиционных проектов.

Мировой и российский рынок синдикаций: генезис и современное состояние

Мировой рынок синдицированного кредита развивался с начала 1970-х гг., а в современном его виде – с 1990-х. По данным Банка международных расчетов, на синдицированные кредиты приходилось около 3/4 всего трансграничного финансирования нефинансовых корпораций в мире с начала 2000-х гг. Синдицированные кредиты широко используются в финансировании сделок по слиянию и поглощению, в экспортном и проектном финансировании.

В России первые сделки по синдицированному кредитованию российских заемщиков были проведены позже, с середины 1990-х годов, с началом формирования рыночной экономики и интеграции в мировую финансовую систему. Однако до настоящего времени этот рынок нельзя назвать развитым - в сравнении с другими странами он имеет незначительные объемы, оставаясь в контексте мирового рынка по-прежнему недостаточно развитым для того, чтобы конкурировать с ведущими игроками.

С начала 2000-х годов объемы синдицированного кредитования в России не превышали 2% к ВВП, в то время как в развитых странах, таких как США, Канада, Франция, Германия, его объемы составляют от 5 до 15% к ВВП и более (табл. 1). И если во многих государствах объемы таких сделок в последние два десятилетия устойчиво росли, в России аналогичной тенденции не наблюдалось.

Таблица 1 Норма накопления основного капитала, %% к ВВП

|

Страна

|

2000

|

2012

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Канада

|

6

|

11

|

13

|

13

|

14

|

14

|

14

|

8

|

15,8

|

|

США

|

11

|

10

|

10

|

11

|

12

|

12

|

13

|

8

|

11,2

|

|

ОАЭ

|

1

|

3

|

6

|

5

|

5

|

6

|

8

|

8

|

6

|

|

Франция

|

6

|

3

|

6

|

5

|

5

|

6

|

8

|

8

|

6

|

|

Германия

|

2

|

3

|

4

|

4

|

4

|

5

|

6

|

5

|

4,7

|

|

Китай

|

0

|

1

|

1

|

1

|

1

|

1

|

4

|

1

|

0,8

|

|

Индия

|

0,2

|

3

|

2

|

2

|

2

|

1

|

1

|

1

|

0,9

|

|

Россия

|

1,8

|

0,4

|

1,5

|

0,5

|

0,4

|

0,3

|

1,3

|

1,3

|

1,8

|

Источник: Рейтинг Всемирного банка стран мира по доле объемов синдицированного кредитования в ВВП [Электронный ресурс]. URL: https://databank.worldbank.org/source/global-financial-development/Series/GFDD.DM.12# (дата обращения 20.10.2023)

Во время мирового финансового кризиса 2008-2009 гг. объем привлеченных российскими заемщиками синдицированных кредитов резко снизился, составив за весь 2009 г. всего 6,7 млрд долл. (в 2007 г. - 67 млрд долл.), но затем, начиная с 2010 г., их величина постепенно увеличивалась: в 2010 г. - 33,3 млрд долл., в 2011-м - 46,9 млрд, в 2012-м - 37,5 млрд, в 2013-м - 44,5 млрд. долл. [5]. Однако уже в 2014 г., в связи с обострением геополитической ситуации из-за событий на Украине и присоединением Крыма к России, она упала до 19,1 млрд долл., снизившись в сравнении с 2013 г. в два с лишним раза [5].

Показательны данные Всемирного банка о доле российских сделок на мировом рынке синдикаций в период с 2013 по 2019 гг. (табл. 2).

Таблица 2 Доля российских сделок на мировом рынке синдикаций (%%)

|

Год

|

Доля

российских сделок, %%

|

|

2013

|

1,0

|

|

2014

|

0,2

|

|

2015

|

0,22

|

|

2016

|

0,27

|

|

2017

|

0,46

|

|

2018

|

0,49

|

|

2019

|

0,54

|

Источник: Доля российских сделок на мировом рынке синдикаций. Всемирный банк [Электронный ресурс]. URL: https://www.worldbank.org/en/home (дата обращения 25.10.2023)

В 2020 г. общий объем российского рынка синдицированных кредитов составил более 11,7 млрд долларов [6] (в мире - 4 трлн долл.), в 2021 г., согласно рэнкингу Cbonds, - 39.2 млрд долларов [7].

Старые проблемы и новые вызовы

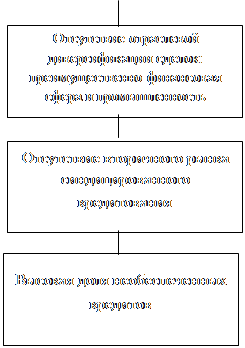

Развитие российского рынка синдицированного кредитования характеризуется рядом проблем экономического и организационно-правового характера (рис. 1); необходимо также учитывать особенности экономической модели Российской Федерации, при которой спрос на синдицированный кредит предъявлялся в основном предприятиями отраслей, связанных с добычей, первичной переработкой и транспортировкой сырья. Именно предприятия этих экспортно-ориентированных отраслей в основном

![]()

Рисунок 1. Проблемы развития синдицированного кредитования в России

Источник: Составлено автором по данным [9], [10], [11].

и имели возможность привлекать синдицированные кредиты, предоставляемые преимущественно в иностранной валюте и с участием банков-нерезидентов. Кроме этого, значительная часть таких кредитов привлекалась не на инвестиционные цели, а на рефинансирование задолженности по облигационным займам и по ранее привлеченным корпоративным ссудам [8].

В 2022 г. российский рынок синдицированного кредитования претерпел серьезные изменения в связи с санкциями и уходом из страны ряда игроков. Иностранные платежные агенты попросту перестали распределять выплаты в отношении российских кредиторов, опасаясь вторичных санкций, особенно если среди российских кредиторов были банки, включенные в SDN-лист [1]. И если после введения санкций в 2014 г. активность нерезидентов на рынке синдицированного кредитования в России снижалась, то в результате новых санкций сократилась практически до нуля. Что касается отечественных игроков, то в первом полугодии 2022 г. он был представлен госкорпорацией ВЭБ. РФ и банком ВТБ с общим объемом сделок 2,3 млрд долларов [12]. Как отмечали по этому поводу в Банке России, после введения «беспрецедентных санкций … иностранные банки выходили из синдицированных кредитов, новые синдицированные кредиты с участием нерезидентов, соответственно, не организовывались» [13].

Стало очевидным, что рынок в том виде, в котором он существовал до 2022 года, когда синдицированный кредит организовывался в основном банками-нерезидентами, с привлечением зарубежного финансирования и с кредитованием в основном в иностранной валюте, а в качестве заемщиков выступали в основном крупные компании, занятые в секторах, связанных с добычей, первичной переработкой и экспортом сырья, в текущих условиях функционировать не может. Этому препятствуют санкции и изменившийся характер взаимоотношений России с остальным миром.

Организация кредитных синдикатов под руководством и при финансовом участии банков-нерезидентов стран, присоединившихся к санкциям, а именно они в значительной мере финансировали синдицированное кредитование в России до 2022 г., стало невозможно или

сопряжено со значительными издержками. При этом тенденция к уходу западных банков с российского рынка сформировалась задолго до 2022 г., а именно с 2014 года, после введения первых санкций и с началом замедления

макроэкономической динамики в экономике России; в 2022 г. этот процесс просто активизировался. Среди банков топ-30 по участию в синдицированном кредитовании числились такие банки с иностранным капиталом как Societe Generale, UniCredit, Citigroup, Commerzbank, Credit Agricole CIB, Credit Suisse, Deutsche Bank, JP Morgan, Barclays, ING Bank и другие. Многие из них ушли с российского рынка в свете событий 2022-2023 гг.

Новые условия – новые особенности синдицированного кредитования

Необходимо подчеркнуть, что в сегодняшних геополитических условиях синдицированное кредитование приобретает особую значимость; потребность в нем с резким ужесточением экономических санкций, введенных против России после начала СВО в 2022 г., только увеличилась. Прежние технологии привлечения долгосрочного финансирования на мировом финансовом рынке, в том числе и через облигационные займы либо в форме синдицированного кредита, в настоящее время не работают.

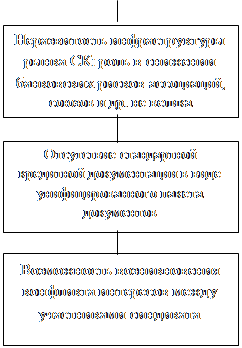

Новые условия определяют и новые особенности организации синдицированных кредитов, среди которых необходимо отметить следующие:

- кредитование преимущественно в рублях: важным является финансирование предприятий, ориентированных на внутренний, а не на внешний спрос, с доходами в основном в рублях, прежде всего, предприятий обрабатывающей промышленности;

- организация кредитных синдикатов российскими банками и ГК ВЭБ РФ как банком развития Российской Федерации, а не только банками-нерезидентами;

- кредитование не только наиболее крупных инфраструктурных долгосрочных проектов с участием системообразующих банков, но и привлечение к синдицированному кредитованию более мелких кредитных организаций, в том числе через развитие вторичного рынка синдицированного кредита.

Выступая в июне 2023 г. на Петербургском международном экономическом форуме, президент России В. Путин отметил, что «...речь идет о переходе на качественно новый уровень развития, о суверенной экономике, которая не только реагирует на рыночные конъюнктуры и учитывает спрос, а сама его формирует. Такая экономика, ее часто называют экономикой предложения, предполагает масштабное наращивание производительных сил и сферы услуг". В этой связи представляется, что наиболее весомым фактором формирования спроса на синдицированный кредит в России является инвестиционная активность, фундаментом которой выступает инвестиционный климат в стране. Недостаточная инвестиционная активность, отражающая эффективность использования ресурсов для достижения целей функционирования экономической системы, как раз и является ключевой проблемой в российской экономике.

Необходимые меры по развитию рынка синдицированного кредитования

Создание благоприятного инвестиционного климата внутри страны и совершенствование инвестиционной политики России предполагает улучшение инфраструктуры, повышение качества правовой защиты инвесторов, уменьшение налоговой нагрузки на бизнес, снижение бюрократических барьеров. Очевидно также, что в ответ на санкции и дальше необходимо принимать меры по снижению зависимости от зарубежных инвестиций и развитию внутренних рынков капитала. Вместе с тем, нельзя не согласиться с мнением, что на долгосрочную перспективу такая стратегия может привести к замедлению экономического роста и ограничению доступа к новым технологиям и инновациям. Необходимо продолжать поиски компромисса с западными партнерами, развивать сотрудничество с другими странами и регионами, чтобы обеспечить стабильное экономическое развитие в будущем.

Государством предпринимаются определенные меры по повышению доступности рублевых синдицированных кредитов через создание механизмов синдицированного кредитования с господдержкой. Тем не менее, даже в рамках «Фабрики проектного финансирования» уровень льготных ставок по синдицированным кредитам на 2,5 процентных пункта выше ключевой ставки Банка России, а это выше среднего уровня рентабельности в реальном секторе российской экономики.

В дополнение к вышеназванным мерам, а также обобщая мнения, высказанные в публикациях на данную тему, сформулируем наиболее актуальные, на наш взгляд, меры по развитию рынка отечественного синдицированного кредитования:

- разработка российских стандартов синдицированного кредитования с учетом новых условий, в которых находится в настоящее время российская экономика, ее потребностей и санкционных ограничений, с использованием международного опыта;

- внесение изменений в Федеральный закон 486-ФЗ и другие нормативные документы в части расширения разрешенного перечня организаций-кредиторов, имея в виду крупные нефинансовые компании;

- изменение экономических нормативов Банка России в части ограничения крупных рисков для возможности привлечения более мелких банков к организации кредитных синдикатов;

- введение во всех законодательных документах возможности переуступки долга в синдикате банков в интересах развития вторичного рынка синдицированного кредитования;

- создание центров для обучения специалистов по синдицированному кредитованию [17];

- гарантии части проекта синдицированного кредитования со стороны государства или институтов развития, например ВЭБ. РФ.

Заключение

Резкое обострение в 2022-2023 гг. тенденции ухода с российского рынка банков-нерезидентов стран, присоединившихся к санкциям, с одной стороны, сделало невозможным функционирование отечественного рынка синдицированного кредитования в прежнем формате, а с другой – выявило особую значимость данного вида финансирования основного капитала в сегодняшних геополитических реалиях. В этих условиях как никогда актуальным является активизация государственных мер по повышению доступности рублевых синдицированных кредитов, расширение числа внутренних участников синдикации, поиск компромисса с западными партнерами.

[1] SDN-лист (SDN, Specially Designated Nationals – Специально Назначенные Лица) - черный список людей и организаций, с которыми гражданам США и постоянным жителям страны запрещено вести бизнес. Включение в SDN-лист означает для банка, в частности, заморозку его активов в США и запрет на расчеты в долларах с любыми американскими контрагентами. В 2023 году в SDN-лист находится 25 российских банков. К настоящему времени под западные санкции разной степени жесткости попали такие банки, как ВТБ, Промсвязьбанк, «Открытие», Совкомбанк, госкорпорация ВЭБ. РФ, банк «Россия», Новикомбанк, Сбербанк, Альфа-банк, Газпромбанк, МКБ и Россельхозбанк.

Источники:

2. Из выступления Председателя Правительства РФ М. Мишустина на Стратегической сессии по развитию промышленности. Government.ru. [Электронный ресурс]. URL: http://government.ru/news/48412/ (дата обращения: 21.10.2023).

3. Тарасов А.А. Управленческий анализ инструментов привлечения международного финансирования // Управление. – 2020. – № 2. – c. 57-62. – doi: 10.26425/2309-3633-2020-2-57-62.

4. Аганбегян А.Г. От стагнации и кризиса – к социально-экономическому подъему // ОРГЗДРАВ: новости, мнения, обучения. Вестник ВШОУЗ. – 2021. – № 2(24). – c. 4-27. – doi: 10.33029/2411-8621-2021-7-2-4-27.

5. Балюк И.А. Мировой рынок синдицированных кредитов: современное состояние, структура и тенденции развития // Вестник Финансового университета. – 2016. – № 4(94). – c. 98-104.

6. Тарасов А.А. Инвестбанки уходят в синдикаты // Национальный банковский журнал. – 2021. – № 3. – c. 50-54.

7. Рэнкинг организаторов синдицированных кредитов России и стран СНГ по итогам 2021 года. Cbonds.ru. [Электронный ресурс]. URL: https://cbonds.ru/news/1551267/ (дата обращения: 27.10.2023).

8. Якубова Т.О. Проблемы рынка синдицированного кредитования // Colloquium Journal. – 2019. – № 26-9(50). – c. 211-212.

9. Сорокина И.О. Проблемы развития синдицированного кредитования в России // Вестник Волжского университета им. В.Н. Татищева. – 2009. – № 16. – c. 242-250.

10. Тарасов А. Перспективы рынка синдицированного кредитования: взгляд китайского банка // Cbonds Review. – 2020. – № 1. – c. 56-59.

11. Сологубов А.С. Недостатки и проблематика сложившейся в России нормативно-правовой базы организации синдицированного кредитования // Проблемы современной экономики. – 2014. – № 4(52). – c. 161-164.

12. РФ стал лидером в рейтинге организаторов синдицированных кредитов в России и СНГ по итогам первого полугодия 2022 года. Вэб. [Электронный ресурс]. URL: https://вэб.рф/press-tsentr/52900/. 01.07.2022 (дата обращения: 15.10.2023).

13. Обзор финансовой стабильности за IV кв. 2022, I квартал 2023 года. Аналитический материал Банка России. Cbr.ru. [Электронный ресурс]. URL: http://www.cbr.ru/Collection/Collection/File/44007/4q_2022_1q_2023.pdf (дата обращения: 24.10.2023).

14. Выступление В.В. Путина на Петербургском международном экономическом форуме (ПМЭФ). Tass.ru. [Электронный ресурс]. URL: https://tass.ru/ekonomika/18038125 (дата обращения: 27.10.2023).

15. Горбунова О.А. Привлечение прямых иностранных инвестиций в российскую экономику в условиях действия санкций // Российское предпринимательство. – 2018. – № 8. – c. 2185-2200. – doi: 10.18334/rp.19.8.39262.

16. Горбатко Е.С. Инвестиционная политика Российской Федерации: влияние санкций // Вестник евразийской науки. – 2023. – № 3. – c. 1-9.

17. Петрикова Е.М., Кудряшова М.В. Особенности синдицированного кредитования как нового инструмента на российском рынке капиталов // Банковское дело. – 2019. – № 5. – c. 58-68.

Страница обновлена: 02.12.2025 в 12:39:21

Download PDF | Downloads: 46

Syndicated lending: new challenges

Ushanov A.E.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 11 (November 2023)

Abstract:

The article considers the relevance of further development of long-term investment financing instruments in the Russian economy. The advantages and disadvantages of an investment loan acting as such a tool are noted. The dynamics of real investments in Russia and the world in recent years has been analyzed. The problems hindering the development of domestic investment lending are revealed.

One of these problems is the economic model of the Russian Federation, where the demand for syndicated loans was mainly represented by companies of industries related to the extraction, primary processing and transportation of raw materials.

The reasons for the inability of the syndicated loan market to function in the form in which it existed before the sanctions, when lending was organized mainly by non-resident banks, with the involvement of foreign financing and lending mainly in foreign currency, are particularized. The significance and features of the syndicated lending process in the new conditions are identified. Reserves for further development of the Russian syndicated lending market have been formulated.

Keywords: syndicated loan, investment activity, investment climate, credit syndicate

JEL-classification: E22, E51, G11, H81, P45

References:

Aganbegyan A.G. (2021). Ot stagnatsii i krizisa – k sotsialno-ekonomicheskomu podemu [From stagnation and crisis to the socio-economic rise of Russia]. ORGZDRAV: novosti, mneniya, obucheniya. Vestnik VShOUZ. 7 (2(24)). 4-27. (in Russian). doi: 10.33029/2411-8621-2021-7-2-4-27.

Balyuk I.A. (2016). Mirovoy rynok sinditsirovannyh kreditov: sovremennoe sostoyanie, struktura i tendentsii razvitiya [Global syndicated loans market: current state, structure and main trends]. Bulletin of the Financial University. 20 (4(94)). 98-104. (in Russian).

Gorbatko E.S. (2023). Investitsionnaya politika Rossiyskoy Federatsii: vliyanie sanktsiy [Investment policy of the Russian Federation: the impact of sanctions]. Vestnik evraziyskoy nauki. 15 (3). 1-9. (in Russian).

Gorbunova O.A. (2018). Privlechenie pryamyh inostrannyh investitsiy v rossiyskuyu ekonomiku v usloviyakh deystviya sanktsiy [Attracting foreign direct investment in the russian economy under the sanctions]. Russian Journal of Entrepreneurship. 19 (8). 2185-2200. (in Russian). doi: 10.18334/rp.19.8.39262.

Petrikova E.M., Kudryashova M.V. (2019). Osobennosti sinditsirovannogo kreditovaniya kak novogo instrumenta na rossiyskom rynke kapitalov [Features of syndicated lending as a new tool in the Russian capital market]. Banking (bankovskoye delo). (5). 58-68. (in Russian).

Sologubov A.S. (2014). Nedostatki i problematika slozhivsheysya v Rossii normativno-pravovoy bazy organizatsii sinditsirovannogo kreditovaniya [Limitations and problems of Russian legal framework of syndicated lending organization]. Problems of modern economics. (4(52)). 161-164. (in Russian).

Sorokina I.O. (2009). Problemy razvitiya sinditsirovannogo kreditovaniya v Rossii [Problems of syndicated lending development in Russia]. Ulletin of the Volzhsky University named after. V.N.. Tatishcheva. (16). 242-250. (in Russian).

Tarasov A. (2020). Perspektivy rynka sinditsirovannogo kreditovaniya: vzglyad kitayskogo banka [Syndicated Lending Market Prospects: a Chinese Bank's View]. Cbonds Review. (1). 56-59. (in Russian).

Tarasov A.A. (2020). Upravlencheskiy analiz instrumentov privlecheniya mezhdunarodnogo finansirovaniya [Managerial analysis of instruments for raising international financing]. Administration. (2). 57-62. (in Russian). doi: 10.26425/2309-3633-2020-2-57-62.

Tarasov A.A. (2021). Investbanki ukhodyat v sindikaty [Investment banks go into syndicates]. Natsionalnyy bankovskiy zhurnal. (3). 50-54. (in Russian).

Yakubova T.O. (2019). Problemy rynka sinditsirovannogo kreditovaniya [The problem of syndicated loan market]. Colloquium Journal. (26-9(50)). 211-212. (in Russian).