Внедрение банками цифровых технологий для преодоления финансовых дисбалансов в современных условиях

Осеев В.А.1![]() , Клеменов Д.А.1

, Клеменов Д.А.1![]()

1 Финансовый Университет при Правительстве Российской Федерации, Россия, Москва

Скачать PDF | Загрузок: 41 | Цитирований: 1

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 2 (Апрель-июнь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54060717

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

В данной статье рассматриваются существующие финансовые дисбалансы, описываются текущие тенденции мирового банковского рынка в условиях повышения процентных ставок со стороны Федеральной резервной системы США и Европейского центрального банка. Рассматриваются возможные пути преодоления вновь возникших дисбалансов с помощью цифровых технологий и интеграции с предприятиями электронной коммерции. Представлен исторический пример дисбаланса и успешное преодоление его банковской системой Испании с использованием цифровых технологий. Описаны перспективы развития и внедрения современных технологий для устранения финансовых дисбалансов в будущем.

Ключевые слова: финансовые дисбалансы, банковский сектор, процентный риск, цифровые технологии, электронная коммерция

JEL-классификация: G21, G28, Е52, E58, O31

Введение

В современном мире существует множество финансовых дисбалансов, вызванных экономическими, политическими и социальными процессами в различных регионах мира, которые могут иметь серьезные последствия. Существующие финансовые дисбалансы в мире являются одной из ключевых проблем, стоящих перед глобальной экономикой, поскольку они могут приводить к серьезным последствиям не только на уровне отдельных стран и их экономического развития, но и могут спровоцировать глобальные кризисы. Глобальные финансовые дисбалансы могут проявляться в виде дефицитов бюджета, диспропорций в торговле, уровнях инфляции или неравномерном распределении богатства. В условиях этих дисбалансов банковский сектор оказывается под давлением, и его функционирование становится менее эффективным.

Банковский сектор на сегодняшний день продолжает играть решающую роль в развитии финансового сектора на мировом уровне. При этом крупнейшие банки мира, особенно американские и европейские, в настоящий момент столкнулись с беспрецедентным ростом процентных ставок, который может оказать существенное воздействие на их стабильность и породить новые финансовые дисбалансы в мире. Тем не менее, цифровые технологии и интеграция с предприятиями в сфере электронной коммерции могут сыграть ключевую роль в преодолении этих рисков и поддержании устойчивости банковского сектора. Свидетельством этому может служить исторический пример успешной цифровой адаптации испанских банков после долгового кризиса, в значительной мере затронувшего финансовую систему Испании.

Актуальность проводимого исследования заключается в повсеместном распространении цифровых технологий в финансовой сфере в условиях назревающего обострения дисбаланса в мировой финансовой системе. Именно в настоящий момент банковские учреждения имеют возможность извлечь максимум из цифровых инструментов для преодоления вновь возникших проблем, связанных с ростом процентных ставок на локальных и мировых рынках капитала.

Большинство ранее проводимых исследований не уделяли достаточного внимания процентному риску для банковского сектора европейского и американского рынка, в то время как в данном исследовании это явление рассмотрено как потенциальная причина возникновения нового финансового дисбаланса, который предстоит решать в первую очередь с использованием инновационных цифровых инструментов.

В основу исследования легли труды российских учёных: Андреева Н.В. [1], Бубнова Ю.Б. [2], Дмитриева Г.С. [3], Зорин Г.Е. [4] и др., зарубежных экономистов: Акерлоф Г.А. и Шиллер Р. [8], Гомбер П. [11], а также данные аналитического агентства Statista [5] и официальных сайтов международных организаций и банков [7, 10, 12, 13, 15].

Новизна научного подхода, применяемого в статье, заключается в увязке цифрового потенциала как финансовых учреждений, так и предприятий реального сектора, в частности занятых в электронной коммерции, с возможностями преодоления финансовых дисбалансов и укрепления национальной экономики.

Целью исследования является выработка и предложение возможных инновационных инструментов для сглаживания последствий процентного кризиса и устранения финансового дисбаланса.

Гипотеза исследования предполагает, что оптимальным является внедрение полного спектра цифровых инструментов в деятельность банковских учреждений и заключение ими партнерских договоренностей с участниками рынка электронной коммерции как лидирующими в плане инноваций среди реального сектора экономики.

Методология исследования предполагает проведение наблюдения, сравнения, анализа, применение способов дедукции и индукции.

Накопленные проблемы банковского сектора развитых стран

В последнее десятилетие европейские и американские банки функционировали в условиях низких процентных ставок, что обусловлено политикой центральных банков, направленной на стимулирование экономического роста и смягчение последствий экономических кризисов. Однако такая политика может порождать определенные риски и способствовать возникновению финансовых дисбалансов.

В первую очередь, это процентный риск: низкие процентные ставки могут привести к снижению доходности банковских активов, особенно в секторе кредитования. В условиях низких ставок банки вынуждены предлагать кредиты под более низкие процентные ставки, при этом на фоне роста ставок, как это происходит в 2023 году, их прибыльность и маржинальность деятельности существенно снижаются. При этом стоимость фондирования деятельности постепенно возрастает, что приводит к сокращению чистого процентного дохода и возникновению убытков, поскольку разница между ставками на активы и пассивы уменьшается.

Пример краха американского банка Silicon Valley Bank (SVB) в 2023 году наглядно показал реализацию процентного риска и слабое управление этим риском со стороны менеджмента. На балансе Silicon Valley на конец 2022 года находился существенный портфель долгосрочных ценных бумаг US Treasuries, учитываемый по амортизированной стоимости (95 млрд долл. или около 43% активов) [15]. По сути, банк не отражал нереализованный убыток от переоценки этих бумаг, ожидая их погашения по номиналу в будущем, что позволяют практики бухгалтерского учёта. При этом уже на тот момент этот актив потерял в рыночной стоимости порядка 20% на фоне роста процентных ставок и повышения привлекательности других способов инвестиций. Чтобы покрыть оттоки ликвидности, возникшие в результате паники вкладчиков, поспешивших перевести свои средства в более надежные банки или обналичить их, Банк начал продавать свой портфель US Treasuries и зафиксировал убыток 1,8 млрд долл. США, что усилило панику среди вкладчиков и привело к банкротству банка. [9]

Другие крупнейшие американские банки также имеют экспозицию на US Treasuries и другие ценные бумаги, обесценившиеся в 2022 году и по которым не признаны убытки. Однако имеется и другая сторона данной проблемы: тесно сопряжён с процентным риском в данной ситуации кредитный риск. Низкие процентные ставки стимулировали чрезмерное расширение кредитного портфеля, поскольку заемщики стремятся воспользоваться доступными и дешевыми средствами для финансирования своих проектов.

При этом для минимизации процентного риска существенная доля кредитов, как корпоративных, так и розничных, выдаётся под плавающие ставки, что, хотя и устраняет колебания доходности бизнеса, напрямую влияет на кредитные риски по портфелю. В условиях экономического спада или рецессии в мировой экономике увеличение долговой нагрузки от более высокой ставки может привести к росту уровня неплатежей и увеличению кредитного риска для банков. Возрастающая долговая нагрузка на население и предприятия негативно отражается на уровне потребления в странах и на риске банкротства компаний, что способно породить новые финансовые дисбалансы и ухудшить финансовое положение самих банков за счёт повышения кредитных потерь и необходимости досоздания резервов.

Преодоление последствий долгового кризиса ЕС банками Испании

Реализация процентного риска и усиления финансового дисбаланса уже возникала ранее во время европейского долгового кризиса, который начался в 2009 году и имел долгосрочные последствия для экономик стран-членов Европейского союза. После начала долгового кризиса в еврозоне, Испания столкнулась с серьезными проблемами, связанными с высоким уровнем долговых обязательств и ростом безработицы. Испанские банки были вынуждены принимать активные меры для стабилизации своей финансовой системы и снижения дисбалансов. Одним из инструментов, который помог испанским банкам справиться с кризисом, стало внедрение цифровых технологий.

Цифровые технологии, способствовавшие решению дисбаланса, включали в себя различные инновационные решения, такие как мобильный и интернет-банкинг, использование блокчейн-технологии для снижения затрат на транзакции и улучшение безопасности. Их своевременное внедрение способствовало выходу испанских банков на международный уровень и позволяет им занимать лидирующие позиции, особенно в части инновационных продуктов для своих клиентов. Например, один из крупнейших испанских банков BBVA (Banco Bilbao Vizcaya Argentaria) стал одним из первых банков в мире, который применил блокчейн-технологию для обеспечения прозрачности и эффективности международных транзакций, что может позволить не только самому BBVA, но и другим участникам рынка сократить время обработки транзакций, снизить комиссии и повысить уровень доверия со стороны клиентов [6].

BBVA, начиная с 2014 года, проводил активную политику поглощений финтех-стартапов и взаимодействия с сегментом электронной коммерции. Также банк активно инвестирует в финтех-компании и стартапы, что позволяет им получать доступ к новым технологиям и идеям для развития своих цифровых продуктов и услуг. Первой крупной инвестицией BBVA был американский стартап Simple, который специализируется на предоставлении мобильного банкинга [12].

Также BBVA было разработано мобильное приложение, которое обеспечивает широкий спектр банковских услуг для своих клиентов, таких как просмотр баланса, перевод средств и оплата счетов. Приложение также с помощью интерфейса программирования приложений (API) интегрируется с платформами электронной коммерции, что облегчает совершение покупок и оплату услуг.

С помощью мобильных и онлайн платформ BBVA предлагает кредиты для частных и корпоративных клиентов, что обеспечивает быстрый доступ к кредитным ресурсам без необходимости личного визита в банковское отделение.

Наконец, BBVA была разработана система прямых трансграничных платежей в сотрудничестве с одной из крупнейших компаний в сфере криптовалют и блокчейна Ripple. Это позволило снизить зависимость от кредитных карт и сократить время проведения платежей, что в свою очередь улучшило ликвидность и облегчило управление рисками. Такие сервисы призваны упростить переводы в трансграничной электронной торговле как между компаниями, так и между платформами и конечными потребителями. На сегодняшний день BBVA превратился в один из передовых банков на глобальном уровне, активно инвестирующих в развитие инновационных банковских продуктов. [7]

Другой крупнейший испанский банк Santander также стал активно вовлекаться в процессы цифровизации, способствуя процессу выхода Испании из долгового кризиса. Как и BBVA, Santander разработал мобильное приложение, которое предоставляет полный спектр банковских услуг и интегрируется с платформами электронной коммерции и активно взаимодействует с финтех-компаниями для внедрения технологии блокчейн в межбанковские переводы. Также Santander запустил цифровой банк Openbank, который предоставляет онлайн-банкинг и инновационные финансовые продукты и услуги. Эта платформа позволяет клиентам открывать счета, оформлять кредиты и инвестировать в ценные бумаги в онлайн-формате.

Чтобы поддерживать инновации и образование, Santander создал образовательную платформу Santander Universities и платформу для венчурных инвестиций Santander InnoVentures (Mouro Capital). Эти инициативы включают предоставление стипендий, инвестиции в стартапы и проведение исследований в области финтех и цифровых технологий.

Santander инвестирует в разработку и применение технологий искусственного интеллекта и анализа больших данных, чтобы улучшить внутренние процессы принятия решений и управления рисками. Это помогает банку предлагать более точно настроенные финансовые продукты и услуги, а также оптимизировать свои операции [13].

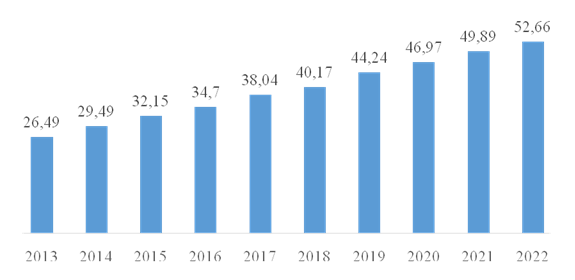

Деятельность испанских банков в направлении цифровизации подтверждается и статистическими данными. Доля проникновения онлайн-банкинга в Испании увеличилась вдвое за последнее десятилетие до 52,7% и продолжит рост по ожиданиям экспертов (см. Рисунок 1).

Рисунок 1. Динамика проникновения онлайн-банкинга в Испании [5]

В результате активного использования цифровых технологий и взаимодействия с электронной коммерцией, BBVA и Santander смогли улучшить свою конкурентоспособность, привлечь новых клиентов и повысить качество предоставляемых услуг. Эти мероприятия также способствуют устойчивому развитию банков и финансового сектора в целом, что важно для преодоления финансовых дисбалансов и поддержания экономической стабильности.

Перспективы внедрения цифровых технологий в текущих условиях

Пример испанских банков, ставших за десятилетие значимыми игроками в банковской сфере на международном уровне, подтверждает, что в настоящий момент наблюдаются крайне позитивные возможности по применению современных технологий для целей минимизации дисбалансов в будущем. Так, искусственный интеллект и машинное обучение могут быть использованы для анализа больших объемов данных и выявления скрытых рисков, что позволит банкам принимать более обоснованные решения и предотвращать возникновение финансовых дисбалансов. Во-вторых, технологии распределенного реестра, такие как блокчейн, могут предложить новые инструменты для снижения затрат, увеличения прозрачности и повышения безопасности в финансовой системе. Как видно из рассмотренных примеров, банковский сектор активно взаимодействует с технологией блокчейна и компаниями, вовлеченными в развитие криптовалют (например, Ripple).

В свете вышеизложенного, стоит уделить внимание и другим аспектам внедрения цифровых технологий в банковский сектор, которые могут помочь в преодолении финансовых дисбалансов и создать благоприятные условия для экономического развития, в том числе сотрудничеству с предприятиями электронной коммерции.

Одним из таких аспектов является использование регтех (RegTech) – технологий, направленных на упрощение процесса соблюдения регуляторных требований и контроля. Регтех может помочь банкам и финансовым организациям оптимизировать свои бизнес-процессы, снизить издержки и обеспечить надежное соблюдение законодательства, что в свою очередь способствует укреплению доверия к финансовому сектору.

Также важным аспектом является развитие финтех (FinTech) – инновационных финансовых технологий, которые могут оказать значительное влияние на доступность финансовых услуг и разнообразие предлагаемых продуктов. Финтех-компании могут предложить новые решения для небольших и средних предприятий, а также для индивидуальных клиентов, что в свою очередь способствует развитию экономики и устранению дисбалансов.

В то же время нельзя не упомянуть и вопросы кибербезопасности, которые становятся все более актуальными в связи с переходом на цифровые платформы. Банки и финансовые организации должны уделять особое внимание защите своих систем от кибератак и обеспечению безопасности данных клиентов. В этом контексте сотрудничество между государственными органами, регуляторами и частным сектором является неотъемлемым элементом успешного внедрения цифровых технологий для преодоления финансовых дисбалансов.

Перспективы интеграции банков со сферой электронной коммерции

Компании электронной коммерции могут внести значительный вклад в решение проблемы высоких процентных ставок для банков, так как они активно взаимодействуют с потребителями и бизнесом. Актуальной тенденцией для рынка электронной коммерции является заключение партнерств с банками и финтех-компаниями для предоставления финансовых продуктов и услуг, таких как кредиты и платежные решения. Например, пользуются популярностью сервисы Buy-now-pay-later (BNPL), позволяющие предприятию нарастить объёмы продаж, а потребителю приобрести товары без переплат за осуществление оплаты в несколько платежей. Для банков интеграция таких решений на основе партнёрских отношений с предприятиями электронной коммерции позволяет генерировать устойчивый комиссионный доход от предоставления самого сервиса и сопутствующих дополнительных услуг партнёру, что диверсифицирует структуру основных доходов.

Также компании электронной коммерции имеют доступ к большому объему данных о поведении потребителей и их платежных привычках, что может быть использовано для улучшения систем кредитного скоринга. Это позволит банкам оценивать кредитный риск точнее и предоставлять кредиты с более адекватными процентными ставками, а значит кредитные портфели банков будут более сбалансированными, что поможет избежать дисбалансов в банковском секторе в будущем.

Перспективна разработка инновационных финансовых продуктов, таких как микрокредиты и дробные инвестиции, которые обеспечивают доступ к кредитам и инвестициям для более широкого круга потребителей и предприятий, в том числе тех, кто ранее не имел доступа к банковским услугам. На онлайн-платформах при этом могут размещаться образовательные материалы, доказывающие обоснованность использования таких продуктов потребителями.

Возможна и поддержка платформ P2P-кредитования, которые предоставляют возможность заемщикам и инвесторам взаимодействовать напрямую, минуя традиционные банковские институты. Это может способствовать снижению процентных ставок за счет сокращения посреднических издержек и повышения конкуренции на рынке кредитования.

Конечной целью внедрения инновационных инструментов является привлечение клиентской базы и повышение её лояльности к продуктам банка. Ввиду резкого роста интереса со стороны потребителей к цифровому каналу продаж в условиях пандемии банковским учреждениям следует уделить особое внимание данному сегменту рынка. Так, ожидания потребителей после пандемии относительно дальнейшего приобретения товаров онлайн выросло в среднем на несколько процентов, наиболее существенно в развивающихся странах и среди молодых пользователей. При этом более половины опрошенных в возрасте 24-37 лет, планируют уделять больше внимания онлайн-каналу покупок [10].

В целом, компании электронной коммерции могут активно участвовать в решении проблемы высоких процентных ставок для банков, предоставляя инновационные финансовые продукты и услуги, развивая партнерства с финтех-компаниями и банками, а также использовать доступные им данные и цифровые технологии для оптимизации финансовых операций и снижения рисков. Банкам это позволяет предложить более выгодные условия кредитования, что способствует снижению финансовых дисбалансов и укреплению экономической стабильности.

Заключение

Таким образом, цифровые технологии и интеграция с электронной коммерцией могут играть существенную роль в преодолении глобальных финансовых дисбалансов. В перспективе современные технологии могут способствовать минимизации финансовых дисбалансов на глобальном уровне, так как они позволяют банкам и другим финансовым институтам снижать свои издержки, улучшать качество предоставляемых услуг и демократизировать доступ к финансовым ресурсам. Возможности искусственного интеллекта и машинного обучения позволяют банкам проводить более точный анализ данных, что снижает риски кредитования и улучшает управление активами и процессы финансового моделирования [4]. Также развитие технологий позволяет интегрировать глобальные банковские системы, что облегчает международные транзакции и позволяет более эффективно управлять рисками на глобальном уровне.

В заключение проведенного исследования следует отметить, что внедрение банками цифровых технологий для преодоления финансовых дисбалансов является одним из ключевых факторов успеха в современных экономических условиях. Пример испанских банков, успешно справившихся с долговым кризисом и дисбалансами, благодаря активному использованию инноваций, является ярким доказательством этого. В будущем современные технологии, такие как искусственный интеллект, блокчейн и криптовалюты, могут способствовать дальнейшему улучшению устойчивости финансовой системы и минимизации дисбалансов на глобальном уровне. При этом успешное внедрение цифровых технологий потребует принятия правильных решений на государственном уровне, а также активной поддержки и кооперации между регуляторами, банками и финансовыми институтами. Осознание необходимости преодоления финансовых дисбалансов и активное использование инноваций позволит обеспечить стабильность и процветание экономики в условиях постоянных изменений и вызовов.

Таким образом, гипотеза получила своё подтверждение, и внедрение цифровых технологий действительно способно улучшить результаты деятельности банков и сократить негативный эффект глобальных дисбалансов на финансовую систему, что подтверждено примером испанских банков. Однако стоит отметить, что внедрение цифровых технологий также требует решения ряда проблем и вызовов, таких как безопасность данных, защита конфиденциальности клиентов и адаптация банковского персонала к новым технологиям. Для успешного преодоления этих проблем необходимо разработать соответствующие стратегии и регулятивные меры, а также вести активное сотрудничество между банками, регуляторами и технологическими компаниями.

Источники:

2. Бубнова Ю.Б. Трансформация бизнес-модели банка в условиях цифровой экономики // Известия Байкальского государственного университета. – 2019. – № 3. – c. 425-433. – doi: 10.17150/2500-2759.2019.29(3).425-433.

3. Дмитриева Г.С. Цифровые технологии в банковском секторе экономики // Известия Санкт-Петербургского государственного экономического университета. – 2020. – № 1(121). – c. 49-53.

4. Зорин Г.Е. Искусственный интеллект и его применение в банковской сфере // Вестник Российского университета кооперации. – 2020. – № 1(39). – c. 31-36.

5. Проникновение онлайн-банкинга в Испании 2013-2028. Statista. [Электронный ресурс]. URL: https://www.statista.com/forecasts/1150360/online-banking-penetration-forecast-in-spain (дата обращения: 01.04.2023).

6. Семеко Г.В. Арнольд М. Ответ традиционных банков на конкуренцию со стороны финтех-компаний. Arnold M. Five ways banks are responding to the fintech threat: acquisitions, partnerships and // Социальные и гуманитарные науки. Отечественная и зарубежная литература. Серия 2: Экономика. Реферативный журнал. – 2019. – № 2. – c. 119-122.

7. Официальный сайт BBVA. [Электронный ресурс]. URL: https://www.bbva.com/en/infographics-bbva-digital-investments/ (дата обращения: 19.03.2023).

8. Akerlof G.A., Shiller R.J. Phishing for Phools: The Economics of Manipulation & Deception. - Princeton: Princeton University Press, 2015. – 280 p.

9. Farrell M. Inside the collapse of Silicon Valley Bank. New York Times. [Электронный ресурс]. URL: https://www.nytimes.com/2023/03/14/business/silicon-valley-bank-gregory-becker.html (дата обращения: 18.03.2023).

10. E-commerce in the pandemic and beyond. Bis. [Электронный ресурс]. URL: https://www.bis.org/publ/bisbull36.pdf (дата обращения: 25.03.2023).

11. Gomber P., Koch J., Siering M. Digital Finance and FinTech: current research and future research directions // Journal of Business Economics. – 2017. – № 5. – p. 537-580. – doi: 10.1007/s11573-017-0852- x.

12. BBVA completes first real-time implementation of an international money transfer. Bbva.com. [Электронный ресурс]. URL: https://www.bbva.com/en/bbva-completes-first-real-time-international-money-transfer-europe-mexico-ripple/ (дата обращения: 18.03.2023).

13. How artificial intelligence can help our customers manage their day-to-day finances. Santander official website. [Электронный ресурс]. URL: https://www.santander.com/en/stories/how-artificial-intelligence-can-help-our-customers-manage-their-day-to-day-finances (дата обращения: 18.03.2023).

14. Lastra R.M., Gortsos C.V. Blockchain and the Law: A Critical Evaluation. , 2018.

15. Silicon Valley Bank Annual Report. Cloudfront.net. [Электронный ресурс]. URL: https://d18rn0p25nwr6d.cloudfront.net/CIK-0000719739/f36fc4d7-9459-41d7-9e3d-2c468971b386.pdf (дата обращения: 18.03.2023).

Страница обновлена: 23.12.2025 в 15:16:22

Download PDF | Downloads: 41 | Citations: 1

Introduction of digital technologies by banks to overcome financial imbalances in modern conditions

Oseev V.A., Klemenov D.A.Journal paper

Russian Journal of Innovation Economics

Volume 13, Number 2 (April-June 2023)

Abstract:

This article examines the existing financial imbalances, describes the current trends of the global banking market in the context of interest rate increases by the US Federal Reserve System and the European Central Bank. Possible ways of overcoming the newly emerged imbalances with the help of digital technologies and integration with e-commerce enterprises are considered. A historical example of the imbalance and the successful overcoming of it by the Spanish banking system using digital technologies is presented. The prospects for the development and implementation of modern technologies to eliminate financial imbalances in the future are described.

Keywords: financial imbalances, banking sector, interest rate risk, digital technologies, e-commerce

JEL-classification: G21, G28, Е52, E58, O31

References:

Akerlof G.A., Shiller R.J. (2015). Phishing for Phools: The Economics of Manipulation & Deception Princeton: Princeton University Press.

Andreeva N.V., Ermosh E.V., Nabatchikova S.B., Ogorodnikova E.P. (2020). Primenenie tsifrovyh tekhnologiy v bankovskom sektore ekonomike [The use of digital technology in the banking sector of the economy]. Vestnik Akademii znaniy. (37(2)). 415-419. (in Russian). doi: 10.24411/2304-6139-2020-10201.

BBVA completes first real-time implementation of an international money transferBbva.com. Retrieved March 18, 2023, from https://www.bbva.com/en/bbva-completes-first-real-time-international-money-transfer-europe-mexico-ripple/

Bubnova Yu.B. (2019). Transformatsiya biznes-modeli banka v usloviyakh tsifrovoy ekonomiki [Transformation of bank's business model in terms of digital economy]. Bulletin of Baikal State University. 29 (3). 425-433. (in Russian). doi: 10.17150/2500-2759.2019.29(3).425-433.

Dmitrieva G.S. (2020). Tsifrovye tekhnologii v bankovskom sektore ekonomiki [Digital technologies in the banking sector of economy]. Bulletin of the Saint Petersburg State University of Economics. (1(121)). 49-53. (in Russian).

E-commerce in the pandemic and beyondBis. Retrieved March 25, 2023, from https://www.bis.org/publ/bisbull36.pdf

Farrell M. Inside the collapse of Silicon Valley BankNew York Times. Retrieved March 18, 2023, from https://www.nytimes.com/2023/03/14/business/silicon-valley-bank-gregory-becker.html

Gomber P., Koch J., Siering M. (2017). Digital Finance and FinTech: current research and future research directions Journal of Business Economics. 87 (5). 537-580. doi: 10.1007/s11573-017-0852- x.

How artificial intelligence can help our customers manage their day-to-day financesSantander official website. Retrieved March 18, 2023, from https://www.santander.com/en/stories/how-artificial-intelligence-can-help-our-customers-manage-their-day-to-day-finances

Lastra R.M., Gortsos C.V. (2018). Blockchain and the Law: A Critical Evaluation Harvard Law School.

Semeko G.V. (2019). Arnold M. Otvet traditsionnyh bankov na konkurentsiyu so storony fintekh-kompaniy. Arnold M. Five ways banks are responding to the fintech threat: acquisitions, partnerships and [Traditional banks' response to competition from fintech companies]. Sotsialnye i gumanitarnye nauki. Otechestvennaya i zarubezhnaya literatura. Seriya 2: Ekonomika. Referativnyy zhurnal. (2). 119-122. (in Russian).

Silicon Valley Bank Annual ReportCloudfront.net. Retrieved March 18, 2023, from https://d18rn0p25nwr6d.cloudfront.net/CIK-0000719739/f36fc4d7-9459-41d7-9e3d-2c468971b386.pdf

Zorin G.E. (2020). Iskusstvennyy intellekt i ego primenenie v bankovskoy sfere [Artificial intelligence and its application in the banking sector]. The Bulletin of the Russian University of Cooperation. (1(39)). 31-36. (in Russian).