Состояние и перспективы развития трубной промышленности России

Колбасин А.В.1, Гармашова Е.П.1![]()

1 Севастопольский государственный университет, Россия, Севастополь

Скачать PDF | Загрузок: 124

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 7 (Июль 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54310335

Аннотация:

В статье рассматривается состояние и перспективы развития трубной промышленности Российской Федерации. Авторами на основе статистических данных и метода «Пяти сил» М. Портера выполнен анализ текущих тенденций развития отрасли, охарактеризована ее структура, исследованы объемы производства, импорта и экспорта, а также основные факторы, определяющие динамику развития трубной промышленности. Также в статье исследованы основные силы, оказывающие влияние на данный рынок, а именно: представлена информация относительно основных производителей, существующих товаров-заменителей и возможности выхода на рынок новых продавцов, охарактеризованы экономические возможности и торговые способности поставщиков и потребителей. Кроме того, в статье рассмотрены основные движущие силы развития трубной промышленности России, среди которых: изменения в структуре затрат и производительности, внедрение новых продуктов, технологические изменения и возрастающая глобализация отрасли. На основе проведенного анализа делается вывод о том, что трубная промышленность обладает большим потенциалом развития. Данная статья будет интересна специалистам, интересующимся состоянием и развитием трубной промышленности в Российской Федерации.

Ключевые слова: металлургическая отрасль, черная металлургия, рынок стальных труб, стальные трубы, трубы большого диаметра, экспорт, импорт

JEL-классификация: L51, L52, O25

Введение. Доля металлургического комплекса по расчетам НКР в ВВП России за 2021 год составляет около 4 % [3], однако несмотря на такой относительно небольшой вклад, он является связующим звеном, который обеспечивает продукцией стабильное развитие других отраслей отечественной экономики, а именно: строительной, нефтегазовой, машиностроительной, транспортной и энергетической. Следовательно, обеспечение конкурентоспособности металлургического комплекса необходимо для развития всех связанных с ним отраслей и комплексов.

Металлургический комплекс России включает добычу руд различных металлов, их обогащение, выплавку металла и производство проката. В зависимости от вида сырья, используемого в производстве, и получаемой продукции можно выделить черную и цветную металлургию. В черной металлургии одной из основных специализированных подотраслей выступает трубная промышленность.

Целью исследования является анализ трубной промышленности России и выявление ключевых особенностей его развития.

Для достижения поставленной цели сформулированы следующие задачи:

− анализ мировых тенденций развития рынка стали и стальных труб;

− оценка динамики развития металлургической отрасли в целом, и трубной промышленности России в частности;

− анализ отрасли производства стальных труб с использованием метода «Пяти сил» М. Портера;

− выявление особенностей и движущих сил развития трубной промышленности России.

Научная новизна исследования заключается в определении движущих сил трубной промышленности России на основании актуального анализа развития отрасли.

Обзор литературы. Исследование вопросов развития металлургического комплекса в целом и трубной промышленности в частности можно найти в работах целого ряда отечественных ученых. В своем годовом обзоре рынка стальных труб А.В. Волкова провела анализ текущей ситуации на рынке стальных труб в 2021 году. Автор рассматривает общее состояние и тенденции развития мирового рынка и его влияние на отечественное производство стальных труб. Большое внимание уделено анализу ключевых игроков на этом рынке, их конкурентоспособности и стратегии развития [5]. Статья А.А. Толмачева и В.А. Иванова посвящена перспективам использования стеклопластиковых полимерно-металлических труб в нефтегазовой отрасли. Авторы статьи рассматривают особенности и достоинства данного типа трубопроводов, а также делятся опытом и результатами исследований в данной области [15]. Ли Цзюнь в своей статье проводит сравнительный анализ состояния черной металлургии в России и Китае в условиях пандемии Ковид-19. Автор отмечает, что обе страны столкнулись с серьезным снижением спроса на металлопродукцию, а также с ограничениями в транспортировке и производстве, вызванными пандемией. Однако, в работе отмечается, что отечественная черная металлургия столкнулась с большими трудностями, чем китайская, в первую очередь из-за ограниченности внутреннего рынка и зависимости от экспорта [7]. Е.А. Билетов и Н.С. Полусмакова в своей статье исследуют текущее состояние трубной промышленности на юге России. Авторы статьи провели анализ конкурентоспособности предприятий региона по нескольким критериям, таким как качество продукции, технический уровень оборудования, цена и т.д. Как следует из статьи, трубная промышленность на юге России является довольно развитым, однако существует ряд проблем, таких как отсутствие сильных брендов и инновационных технологий, высокая стоимость продукции, недостаточная эффективность производства и т.д. [4]. В своей статье И.Л. Рябков и Н.Н. Яшалова проводят исследование влияния внешних факторов на деятельность предприятий черной металлургии. Авторы обращают внимание на то, что современная экономика оказывает большое влияние на развитие и функционирование сталелитейного производства. Также рассматривают несколько ключевых факторов, которые оказывают влияние на работу предприятий черной металлургии. Один из таких факторов – это изменение спроса на сталь и металлы на мировом рынке. Авторы обращают внимание на то, что наибольшее влияние на рынок стали и металлов оказывают страны с развитыми экономиками [14]. Таким образом, авторы проводят анализ состояния трубной промышленности, выявляя дальнейшие драйверы развития. Отличием данной работы является применение других методов исследования для определения состояния и перспектив развития трубной промышленности.

Методы исследования. В работе были использованы как общенаучные, так и специальные методы познания. Анализ мировых тенденций развития рынка стали и динамики развития металлургического комплекса и трубной промышленности России потребовал применения методов анализа и синтеза. Анализ отрасли производства стальных труб также проводился и использованием метода «Пяти сил» М. Портера, что потребовало также научной абстракции. Выявление особенностей и движущих сил развития трубной промышленности России основан во многом на методах индукции и дедукции.

Основная часть.

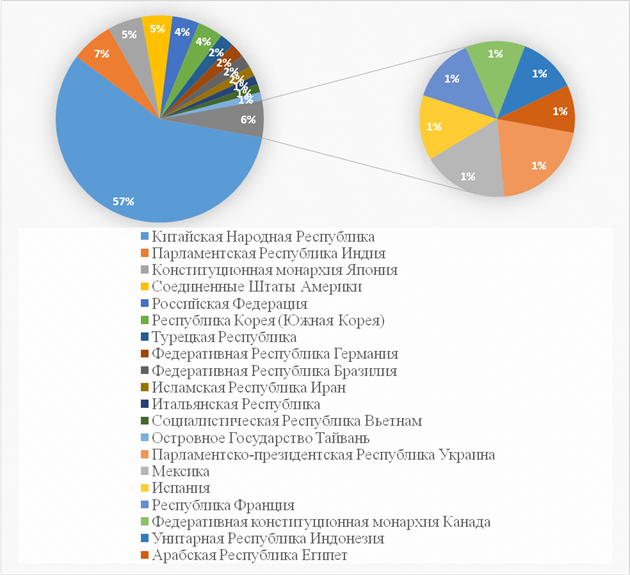

Происходящая ситуация на мировых рынках стали и стальных труб напрямую оказывает влияние на динамику и структуру отечественного металлургического производства. Во время кризиса, связанного с пандемией Ковид-19, мировое производство стали в 2020 году снизилось на 0,9% по сравнению с 2019 годом и составило 1,86 млрд. тонн. При этом производство стали сократилось во всех регионах мира, за исключением Азии, Ближнего Востока и стран СНГ. Так, выплавка стали в Азии составила 1,375 млрд. тонн, что на 1,5 % выше по сравнению с 2019 годом. Китай произвёл 1,053 млрд. тонн, что превысило предыдущий показатель на 5,2 %. Доля Китая в общемировом производстве стали составила 56,5 % (в 2019 году этот показатель составлял 53,3%). В Индии в 2020 году было произведено 99,6 млн. тонн стали (снижение составило 10,6%) по сравнению с 2019 годом. Производство стали в регионе стран СНГ также увеличилось, однако незначительно − на 1,5%, до 101,756 млн. тонн. Производство стали в Российской Федерации составило 73,4 млн. тонн, это на 2,6% больше, чем годом ранее. Япония в 2020 году произвела 83,2 млн. тонн стали, на 16,2% меньше, чем в предыдущем. Европейский союз в 2020 году произвёл 138,8 млн. тонн стали, что на 11,8% меньше по сравнению с 2019 годом [6, с.4].

На рисунке 1 представлена структура мирового производства стали по двадцати крупнейшим странам – поставщикам в 2021 году [2].

Рисунок 1 – Мировое производство стали за 2021 г., %

Источник: составлено авторами на основе [2]

В период кризиса, связанного с пандемией Ковид-19, самой устойчивой отраслью оказалось строительство, вследствие того, что во многих странах строительные проекты рассматриваются как основной механизм стимулирования экономики. Устойчивость строительной отрасли повлияла на поддержание спроса на сталь, в результате чего в 2020 г. объем продаж труб практически не изменился. Более того стоит отметить, что на отдельных рынках наблюдался даже рост объема спроса на стальные трубы, по сравнению с 2019 г. [5, с.53].

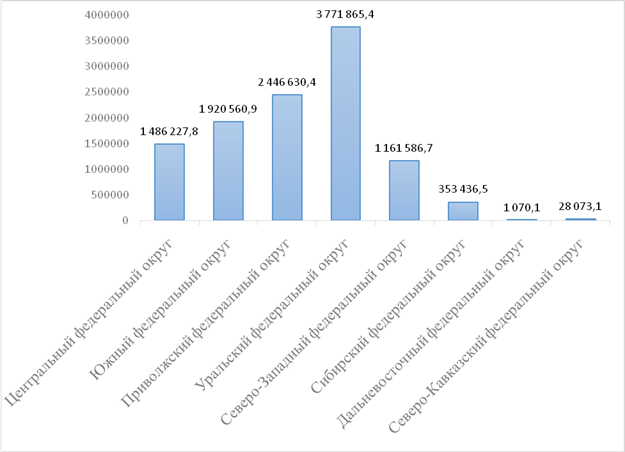

По данным Федеральной службы государственной статистики за 2021 год было произведено 11 169 451,02 т стальных труб и сопутствующей продукции. Данные об объемах производства металлургической продукции в натуральном выражении по федеральным округам представлены на рисунке 2 [12].

Рисунок 2 – Производство металлургической продукции в Российской Федерации за 2021 г., т

Источник: составлено авторами на основе [12].

Большая доля производства сконцентрирована в 3 федеральных округах: Уральский (33,77%), Приволжский (21,9%) и Южный (17,19%) федеральные округа, что в совокупности составляет 72,87%. Ассортимент металлургической продукции в России представлен следующим наименованием товаров: трубы стальные обсадные, насосно-компрессионные, бурильные, круглого и некруглого сечения, сварные круглого сечения с наружным диаметром более и менее 406,4 мм, а также фитинги для труб и профили пустотелые стальные и другие. Однако номенклатура продукции варьируется, не каждый округ производит все наименования товаров. Объем производства по трубной промышленности и по ее отдельным ассортиментным группам в 2021 году в Российской Федерации представлены в таблице 1.

Таблица 1 – Объем производства труб и доля в разрезе ассортиментных групп в Российской Федерации в 2021 году

|

Ассортиментная

группа

|

Объем производства, т

|

Доля, %

|

|

Трубы

круглого сечения прочие стальные

|

2 410 293,04

|

21,58

|

|

Трубы

некруглого сечения и профили пустотелые, стальные

|

1 104 757,68

|

9,89

|

|

Трубы

обсадные, насосно-компрессорные трубы и бурильные трубы, используемые для

бурения нефтяных или газовых скважин, бесшовные стальные

|

1 623 768,59

|

14,54

|

|

Трубы

сварные круглого сечения, наружным диаметром более 406,4 мм, стальные

|

3 041 004,88

|

27,23

|

|

Трубы

сварные, наружным диаметром не более 406,4 мм, стальные

|

2 249 284,03

|

20,14

|

|

Трубы

стальные для нефте- и газопроводов бесшовные

|

630 287,46

|

5,64

|

|

Фитинги

для труб стальные, кроме литых

|

110 055,36

|

0,99

|

|

Всего

|

11 169 451,02

|

100

|

Исходя из данных таблицы 1 видно, что в Российской Федерации производство труб в основном представлено следующими ассортиментными группами: трубы сварные круглого сечения, наружным диаметром более 406,4 мм, стальные (доля, 27,23%); трубы круглого сечения прочие стальные (доля, 21,58%); трубы сварные, наружным диаметром не более 406,4 мм, стальные (доля, 20,14%). Исходя из представленных данные можно сделать вывод о существовании высокой зависимости производства стальных труб от нефтегазовой отрасли, которая во многом определяет спрос на стальные трубы.

По итогам 2020 года спрос на стальные трубы в Российской Федерации снизился на 9% по сравнению с 2019 годом. При этом спрос на трубы большого диаметра (далее ТДБ) сократился на 31%, что связано с сокращением трубопроводных проектов Газпрома. Потребление сварных труб промышленного назначения выросло на 0,6%, в первую очередь − за счет роста потребления сварных нержавеющих и профильных труб (на 13,5% и 3,1% по сравнению с 2019 годом соответственно). Потребление остальных видов труб снизилось. Из-за сокращения инвестиционных проектов по разработке и добыче нефти и газа, а также продолжения программ внедрения инновационных решений и модернизации производства на предприятиях, производящих стальные трубы, производственные мощности почти в два раза превышают спрос на продукцию.

Рассмотрим объем производства и потребления стальных труб в Российской Федерации.

Таблица 2 – Показатели рынка стальных труб в Российской Федерации, 2017-2020 гг.

|

Показатель

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Трубы,

профили пустотелые и их фитинги стальные, млн. т., в т. ч.

|

11,80

|

11,70

|

12,10

|

10,90

|

11,20

|

|

Собственное

производство, млн. т.

|

11,08

|

11,14

|

11,11

|

10,47

|

10,82

|

|

Импорт,

млн. т.

|

0,72

|

0,56

|

0,99

|

0,43

|

0,38

|

|

Распределение

продукции, млн. т., в т. ч.

|

11,80

|

11,70

|

12,10

|

10,90

|

11,20

|

|

Продажи

на отечественном рынке, млн. т.

|

10,23

|

9,24

|

9,99

|

8,97

|

9,39

|

|

Экспорт,

млн. т.

|

1,57

|

2,46

|

2,10

|

1,93

|

1,81

|

|

Доля

экспорта в производстве, млн. т.

|

14,21

|

22,09

|

18,95

|

18,38

|

16,72

|

|

Доля

импорта распределении, млн. т.

|

7,03

|

6,10

|

9,95

|

4,74

|

4,08

|

|

Уровень

использования среднегодовой производственной мощности, %

|

68

|

67

|

69

|

60

|

62

|

В таблице строки импорт и экспорт представляют собой сумму по товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза 7304-7306. За представленный период можно отметить, что после введения ограничений, связанных с пандемией Ковид-19, предприятия-производители стальных труб постепенно восстанавливаются до уровня 2019 года [1]. Самый большой объем импорта 994,9 тыс. т (10 % от объема продаж на отечественном рынке) наблюдался в 2019 году. В последующие два года объем импорта заметно снижался: до 382,7 тыс. т или до 4%. [16]. Максимальный объем экспорта в рассматриваемом периода наблюдался в 2018 году и составлял 2,46 млн. т, после чего объемы экспорта начали снижаться и составили 1,81 млн. т в 2021 г.

Анализ эффективности функционирования металлургического производства проведен на основании данных Федеральной службы государственной статистики по отрасли в целом, в связи с отсутствием соответствующих данных по трубной промышленности [12].

Таблица 3 – Финансовые показатели деятельности предприятий металлургической отрасли Российской Федерации

|

|

2017

|

2018

|

2019

|

2020

|

|

Производство

металлургическое

| ||||

|

Нетто

выручка от продаж, млн. руб.

|

5 215 115

|

6 276 826

|

6 981 595

|

7 894 322

|

|

Сальдированный

финансовый результат (прибыль минус убыток), млн. руб.

|

742 659

|

1 070 766

|

1 454 580

|

1 609 471

|

|

Рентабельность

продаж, %

|

20,8

|

25,8

|

21,6

|

25,2

|

|

Рентабельность

активов, %

|

10,6

|

13,6

|

16,3

|

15,7

|

|

Производство

готовых металлических изделий, кроме машин и оборудования

| ||||

|

Нетто

выручка от продаж, млн. руб.

|

1 635 509

|

1 765 522

|

2 202 009

|

2 291 862

|

|

Сальдированный

финансовый результат (прибыль минус убыток), млн. руб.

|

58 395

|

118 160

|

128 583

|

161 895

|

|

Рентабельность

продаж, %

|

10,7

|

10,4

|

9,6

|

10,8

|

|

Рентабельность

активов, %

|

2,6

|

4,4

|

3,7

|

4,3

|

По данным Федеральной службы государственной статистики Российской Федерации выручка и сальдированный финансовый результат металлургической отрасли возрастали на протяжении всего рассматриваемого периода, однако, данный рост был обусловлен в основном повышением цен на реализуемую продукцию. При этом наблюдается сокращение темпов производства продукции, хотя и незначительное.

После анализа основных тенденций развития трубной промышленности, рассмотри основные показатели рынка стальных труб в таблице 4.

Таблица 4 – Основные показатели рынка стальных труб Российской Федерации за 2021 г.

|

Основные экономические характеристики

отрасли

|

Показатель

|

|

Емкость

рынка

|

4 090,4

млрд. руб.

|

|

Темп

роста рынка

|

9%

|

|

Стадия

жизненного цикла

|

Зрелось

|

|

Количество

конкурентов

|

14

|

|

Темпы

инновационных и технологических изменений

производственных процессах

|

Высокие

|

|

Легкость

вхождения в отрасль и выход с нее

|

Высокие

барьеры вхождения в отрасль

|

|

Характеристика

продукции

|

Низкая

дифференциация

|

|

Возможность

экономики на масштабах

|

Присутствует

|

|

Средняя

загрузка производственных мощностей

|

Высокий

уровень загрузки

|

|

Относительная

доходность отрасли

|

В

среднем выше, чем в других отраслях

|

По полученным результатам, можно сделать вывод, что рынок стали и стальных труб имеет достаточно большие размеры. Причиной снижения темпов роста рынка является: во-первых, зрелость данного рынка, во-вторых, снижение деловой активности в период пандемии Ковид-19. Барьеры вхождения в данную отрасль обусловлены высокой капитало- и материалоемкостью, что требует существенных инвестиций. Дифференциация продукции на рынке достигается путем инновационных и технологических изменений в производственных процессах.

Для определения конкурентных сил, действующих в целом в отрасли черной металлургии и в трубной промышленности в частности, а также для оценки их влияния проведем анализ с использованием модели пяти сил М. Портера. Рассмотрим каждую из этих пяти сил [11].

1. Соперничество среди конкурирующих продавцов:

Заводов черной металлургии на рынке Российской Федерации достаточно много, но структура рынка все же олигопольная. В 2020 году трубная промышленность Российской Федерации состояла из четырёх основных трубных холдингов, а также ряда заводов по производству труб сварного сортамента. Основными предприятиями-производителями являлись:

– ПАО «Трубная Металлургическая Компания», в состав которой входят: АО «Волжский трубный завод», АО «Северский трубный завод», АО «Синарский трубный завод», АО «Таганрогский металлургический завод», АО «ТМК-КПВ», ООО «ТМК-ИНОКС», Товарищество с ограниченной ответственностью «ТМК-Казтрубпром».

– АО «Челябинский трубопрокатный завод» (далее АО «ЧТПЗ»), в состав которой входят: ПАО «Челябинский трубопрокатный завод» и АО «Первоуральский Новотрубный завод»;

– Объединённая металлургическая компания, в состав которой входит АО «Выксунский металлургический завод» и АО «Альметьевский трубный завод»;

– Северсталь-Групп, в состав которой входят: АО «Ижорский трубный завод», ПАО «Северсталь» и ООО «Трубопрофильный завод Шексна».

Стоит отметить, что рост концентрации производства в отрасли продолжается. В марте 2021 года ПАО «ТМК» завершила сделку по приобретению на тот момент Группы «ЧТПЗ», следовательно, концентрация рынка изменилась: доля Трубной металлургической компании составила свыше 79% на рынке труб нефтяного сортамента, на рынке труб большого диаметра около 30-35%, на рынке труб разных видов около 41% [8].

Стоит отметить, что предприятия, имеющие полный цикл производства продукции имеют преимущество перед конкурентами, так как поставляя им заготовки литой продукции, увеличивают свой объем продаж за их счет.

В связи с низкой дифференциацией продукции и отсутствием приверженности потребителей конкретной торговой марке затраты перехода (сметы производителя) невелики. Однако, стоит отметить, что трудность перехода может быть связана с тем, что предприятия заключают между собой долгосрочные контракты.

В отрасли ежегодно проводятся тендеры методом конкурентного отбора. Критериями при оценке заявок часто выступают: наличие сертификата менеджмента качества, финансовое состояние и обеспеченность финансовыми ресурсами предприятий-поставщиков, опыт поставки аналогичной продукции, условия гарантийного обслуживания, статус участника (завод или трейдер), загруженность мощностей [13].

2. Конкуренция со стороны товаров, являющихся заменителями и конкурентоспособных с точки зрения цены.

Для нефтедобывающей отрасли трубопроводы являются одним из главных компонентов. На протяжении десятилетий сталь была безальтернативным материалом для изготовления труб. Но в современных условиях прогресс не стоит на месте, что позволило представить сегодня разные виды полимерных труб для обеспечения функционирования данной отрасли. Из достоинств стали можно выделить: прочность, устойчивость, достаточно низкий коэффициент теплового расширения. Однако они не лишены недостатков, из которых можно выделить не только большой вес и трудоемкость монтажа, но и негибкость и ограниченную длину. Самый главный недостаток заключается в том, что сталь подвержена коррозии и неустойчива к агрессивным химическим средам.

Альтернативой стальным трубам в нефтегазовой отрасли сегодня выступают полимерные трубы. Одним из представителей являются стеклопластиковые трубы, которые имеют меньший вес и не склонны к коррозии. Недостатком таких труб является хрупкость и жесткость [15].

Вторая альтернатива − плоскосворачиваемые полиуретановые рукава применяются в качестве создания временных трубопроводов при ремонте основных. Данное решение используется также при бурении и вводе скважин в эксплуатацию, которое обусловлено относительной дешевизной и простотой монтажа, позволяющие снизить издержки при возникновении внештатных ситуаций.

Третья альтернатива − ПАТ-трубы (армированные полимерные трубы). Преимуществом выступает то, что полимерный или металлический каркас позволяет трубе сгибаться, но с достаточно большим радиусом. Скорость монтажа таких трубопроводов выше по сравнению с металлом и стеклопластиком, однако при этом требуется предварительная подготовкя трассы. Кроме того, монтаж становится невозможным при температуре ниже 20оС, так как материал теряет свою эластичность.

Эксперты считают, что применение гибких ПАТ-Труб позволит нефтегазовым компаниям снизить свои затраты на 30% по сравнению со стальными трубопроводами. Однако полностью заменять стальные трубы в нефтегазовой отрасли не представляется возможным и необходимым [9].

3. Угроза появления новых конкурентов.

Говоря об угрозе появления новых конкурентов, стоит отметить, что из-за нахождения отрасли на стадии зрелости появление новых конкурентов маловероятно. Последнее также объясняется высокими входными барьерами: огромными капитальными вложениями и рисками ведения деятельности. Также в данной отрасли для новых предприятий могут быть недоступны каналы сбыта (к примеру, экспортные). Также возможно возникновение административных барьеров: сложности в получение лицензии из-за таких факторов как, например, несоответствие нормам экологической или производственной безопасности. Таким образом, учитывая еще и сокращение рынка в современных условиях, металлургическая отрасль малопривлекательна для новых конкурентов.

4. Экономические возможности и торговые способности поставщиков.

Поставщики оказывают влияние только на небольшие компании. Основные участники рынка черной металлургии обеспеченны сырьем в достаточном объеме из-за вертикально-интегрированной структуры.

Черная металлургия в большей степени зависит от поставщиков энергоресурсов, таких как природный газ и электрическая энергия. Многие заводы оборудованы собственными энергетическими мощностями для снижения стоимости поставок.

Стоит отметить, что некоторые материалы, которые нужны для производства продукции, поставляются из стран Европы, что негативно сказывается на финансовом состоянии предприятий, особенно в период санкций.

5. Экономические возможности и покупательные способности потребителей.

Основными потребителями продукции трубной промышленности являются предприятия нефтегазовой отрасли, такие как ПАО «НК «Роснефть», ПАО «Газпром», ПАО «Сургутнефтегаз». Крупные потребители не только влияют на объем производства продукции, но и задают вектор развития. Изменение в составе потребителей на отечественном рынке маловероятно. Часть потребителей обслуживается по долгосрочным контрактам, что также делает рынок относительно стабильным.

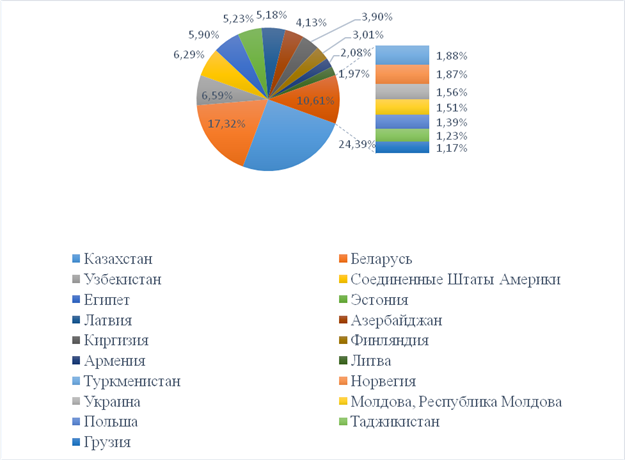

География экспорта российскими компаниям стальных труб постоянно расширяется. Так, объем экспортных поставок за 2021 год составит 922 748 т, ниже на графике приведены страны-потребители, в которых доля экспортных поставок от общего объема составила более 1% [1].

Рисунок 3 – Доля экспортных поставок стальных труб Российской федерацией за 2021 г.

Источник: составлено авторами на основе [1].

Основными потребителями исходя из приведенных данных являются: Казахстан (24,39%), Республика Беларусь (17,32%) и Узбекистан (6,59%). Впервые крупная партия труб большого диаметра производства «Северстали» была отправлена в Египет для строительства олимпийского стадиона. Также экспортное расширение поставок российских труб большого диаметра будет связано с увеличением добычи нефти и газа, следовательно, отечественные предприятия будут принимать участие в реализации международных проектов по транспортировке и добычи [8].

Так 28 мая 2021 года был подписан протокол к соглашению по проекту строительства газопровода в Пакистане с участием ПАО «ТМК». Данные события подтверждают востребованность российской продукции в странах ближнего востока [10].

Перспективы развития трубной промышленности России во многом зависят от воздействия основных движущих сил отрасли, представленных в таблице 5.

Таблица 5 − Анализ движущих сил и перспектив развития трубной промышленности России

|

Группы движущих сил

|

Выявленные движущие силы

|

Влияние, оказываемое движущими силами

|

Перспективы

|

|

Изменения

в структуре затрат и производительности.

|

Основные

факторы производства, наращивание объёмов производства, степень загруженности

мощностей, полный цикл производства

|

Увеличение

или сокращение, происходящие в структуре затрат и производительности могут

радикально изменить характер конкурентной борьбы в отрасли.

|

В

перспективе развития отрасли все производители нацелены на уменьшение

издержек производства и удержание завоеванной доли рынка.

|

|

Внедрение

новых продуктов

|

Освоение

новых видов производства, новых техник производства.

|

Укрепление

позиций предприятия, производящего новую продукцию, за счет предприятий, у

которых выход новой продукции на рынок запаздывает. При успешной реализации

нового товара происходит укрепление позиций предприятия

|

При

появлении новых товаров на рынке возможна его сегментация. Даже отрасль,

находящаяся на стадии зрелости, может внедрять новые продукты для создания

импульса восстановления роста отрасли.

|

|

Технологические

изменения

|

Освоение

новых направлений в сфере деятельности; новых марок стали; новых видов

соединений; добавление новых металлов для увеличения срока службы продукции;

модернизация отдельных производственных цехов

|

Становится

возможным производство не только новой продукции, но и улучшение

характеристик старой продукции, снижение издержек производства, что приводит

к укреплению позиций предприятия.

|

В

перспективе даже на стадии зрелости, технологические изменения могут

радикально изменить состояние отрасли, открыв новые перспективы развития.

|

|

Возрастающая

глобализация отрасли

|

Основной

силой выступает большая доля проведения НИОКР и расширение зоны деятельности

за пределы страны

|

Предприятия

данной отрасли используют в изготовлении продукции материалы импортируемые на

территорию страны, поэтому для экономии на масштабе производства вынуждены расширять

своё влияние за пределами страны. Укреплению позиций может способствовать

вертикальная интеграция компании и вступление их в ТНК.

|

Перспектива

изменения в будущем состоит в том, что предприятия, осуществляющие

деятельность в глобальных масштабах (например, в рамках ТНК), получают

преимущество перед организациями с зоной влияния только на отечественном

рынке.

|

Подводя итог, можно отметить, что перспективы развития трубной промышленности России определяются такими факторами как:

− реализация проектов по разработке и добыче нефти и газа;

− рост показателей в отрасли строительства;

− участие в реализации инициатив правительства Российской Федерации по газификации регионов;

− инфраструктурное строительство. Так, проведение мероприятий по модернизации объектов коммунальной инфраструктуры, изношенность которой в целом превышает 60%, способно в будущем обеспечить дополнительные объемы продаж.

Заключение. Таким образом, можно сделать вывод, что трубная промышленность России является важной подотраслью металлургии, а рынок стали и стальных труб имеет достаточно большие размеры. Было выявлено, что емкость данного рынка составляет 4 090,4 млрд. руб. Однако, несмотря на то, что в долгосрочной перспективе наблюдаются положительные темпы роста объемов производства в данной отрасли, в последние несколько лет они замедлились. Основными факторами снижения динамики развития трубной промышленности являются: во-первых, зрелость данной отрасли, во-вторых, снижение деловой активности в период пандемии Ковид-19, в-третьих, сокращение инвестиционных проектов по разработке и добыче нефти и газа.

Драйверами развития трубной промышленности является наличие избыточных производственных мощностей и отложенный спрос на продукцию внутри страны. Реализация новых инвестиционных проектов обеспечит не только увеличение производства высокотехнологичной продукции, но и оптимизацию затрат путем применения новейших цифровых технологий на всей протяженности технологического процесса.

В дальнейших исследованиях планируется детальнее изучить влияние санкционного давления на металлургическую отрасль в целом, и на трубную промышленность, в частности. Для этого планируется детальнее исследовать объемы производства в натуральном и стоимостном выражении, а также данные по экспорту и импорту данной отрасли.

Источники:

2. Мировая сталь в цифрах 2022. Worldsteel. [Электронный ресурс]. URL: https://worldsteel.org/steel-topics/statistics/world-steel-in-figures-2022/ (дата обращения: 05.12.2022).

3. Баймухаметова Л., Диваков А., Орехов Д., Пискунов А., Проклов А., Тайкетаев Н. Испытание на прочность. Национальные Кредитные Рейтинги. [Электронный ресурс]. URL: https://ratings.ru/upload/iblock/e5f/NCR_Resilience_150622.pdf (дата обращения: 11.04.2023).

4. Билетов Е.А., Полусмакова Н.С. Некоторые аспекты конкурентоспособности предприятий российского рынка трубного производства (на примере Южного федерального округа) // Международный научно-исследовательский журнал. – 2015. – № 9-1(40). – c. 11-15.

5. Волкова А.В. Годовые обзоры ключевых отраслей и рынков: рынок стальных труб. Высшая школа экономики, Центр развития. [Электронный ресурс]. URL: https://dcenter.hse.ru/data/2021/09/13/1469015714/Рынок_стальных_труб-2021.pdf (дата обращения: 01.12.2022).

6. Годовой отчет. Ао «тагмет». [Электронный ресурс]. URL: https://tagmet.tmk-group.ru/storage/files/856/godovoi-otcet-tagmet-2020.pdf (дата обращения: 01.12.2022).

7. Ли Ц. Сравнительный анализ состояния российской и китайской черной металлургии в условиях пандемии // Universum: экономика и юриспруденция. – 2022. – № 1(88). – c. 20-25.

8. Трубы – лучше, конкуренция – выше. Морские вести России: Морские порты №9. [Электронный ресурс]. URL: http://www.morvesti.ru/themes/1694/93556/ (дата обращения: 02.12.2022).

9. Трубы для транспортировки углеводородов: выбор оптимального варианта. Нефтегазовый сектор. [Электронный ресурс]. URL: https://dprom.online/oilngas/truby-dlya-transportirovki-nefti-i-gaza/ (дата обращения: 07.12.2022).

10. Подписан протокол к соглашению по проекту строительства газопровода в Пакистане с участием ТМК. ПАО «ТМК»: новости. [Электронный ресурс]. URL: https://www.tmk-group.ru/storage/news/3687/20210528-tmk-pakistan.pdf (дата обращения: 03.12.2022).

11. Портер М. Конкурентное преимущество. Как достичь высокого результата и обеспечить его устойчивость. - М.: Альпина Бизнес Букс, 2005. – 714 c.

12. Промышленное производство в России. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/storage/mediabank/Prom_proiz-vo_2021.pdf (дата обращения: 15.11.2022).

13. «Газпром» выбрал поставщиков труб на 96 млрд руб. для постройки газопроводов. Рбк. [Электронный ресурс]. URL: https://www.rbc.ru/business/03/07/2020/5eff543a9a794747ae0d4557 (дата обращения: 07.12.2022).

14. Рябков И.Л., Яшалова Н.Н. Влияние внешних факторов на деятельность предприятий черной металлургии // Baikal Research Journal. – 2020. – № 3. – c. 6. – doi: 10.17150/2411-6262.2020.11(3).6.

15. Толмачев А.А., Иванов В.А. Перспективы использования стеклопластиковых и полимерно-металлических труб в нефтегазовой отрасли // Известия высших учебных заведений. Нефть и газ. – 2019. – № 6(138). – c. 132-139. – doi: 10.31660/0445-0108-2019-6-132-139.

16. Импорт России важнейших товаров. Федеральная таможенная служба. [Электронный ресурс]. URL: https://customs.gov.ru/statistic/eksport-rossii-vazhnejshix-tovarov (дата обращения: 04.12.2022).

Страница обновлена: 26.12.2025 в 12:10:48

Download PDF | Downloads: 124

The state and prospects of development of the pipe industry in Russia

Kolbasin A.V., Garmashova E.P.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 7 (July 2023)

Abstract:

The article examines the state and prospects of development of the pipe industry of the Russian Federation. The authors, based on statistical data and the method of "Five Forces" by M. Porter, analyzed the current trends in the development of the industry, characterized its structure, investigated the volume of production, imports and exports, as well as the main factors determining the dynamics of the development of the pipe industry. The article also examines the main forces influencing this market, namely: provides information on the main manufacturers, existing substitute products and the possibility of new sellers entering the market, describes the economic opportunities and trading abilities of suppliers and consumers. In addition, the article discusses the main driving forces of the development of the Russian pipe industry, including: changes in the structure of costs and productivity, the introduction of new products, technological changes and the increasing globalization of the industry. Based on the analysis, it is concluded that the pipe industry has a great potential for development. This article will be of interest to specialists interested in the state and development of the pipe industry in the Russian Federation.

Keywords: metallurgical industry, ferrous metallurgy, steel pipe market, steel pipes, large diameter pipes, export, import

JEL-classification: L51, L52, O25

References:

Biletov E.A., Polusmakova N.S. (2015). Nekotorye aspekty konkurentosposobnosti predpriyatiy rossiyskogo rynka trubnogo proizvodstva (na primere Yuzhnogo federalnogo okruga) [Some aspects of the russian market competitiveness of enterprises pipe production (on the example of the southern federal district)]. International Research Journal. (9-1(40)). 11-15. (in Russian).

Li Ts. (2022). Sravnitelnyy analiz sostoyaniya rossiyskoy i kitayskoy chernoy metallurgii v usloviyakh pandemii [Comparative analysis of the state of the russian and chinese ferrous metallurgy in the context of a pandemic]. Universum: Economics and Jurisprudence. (1(88)). 20-25. (in Russian).

Porter M. (2005). Konkurentnoe preimushchestvo. Kak dostich vysokogo rezultata i obespechit ego ustoychivost [Competitive advantage. How to achieve a high result and ensure its sustainability] M.: Alpina Biznes Buks. (in Russian).

Ryabkov I.L., Yashalova N.N. (2020). Vliyanie vneshnikh faktorov na deyatelnost predpriyatiy chernoy metallurgii [The influence of external factors on ferrous metallurgy enterprises activity]. Baikal Research Journal. 11 (3). 6. (in Russian). doi: 10.17150/2411-6262.2020.11(3).6 .

Tolmachev A.A., Ivanov V.A. (2019). Perspektivy ispolzovaniya stekloplastikovyh i polimerno-metallicheskikh trub v neftegazovoy otrasli [Prospects of using fiberglass and polymer-metal pipes in the oil and gas industry]. Izvestiya vysshikh uchebnyh zavedeniy. Neft i gaz. (6(138)). 132-139. (in Russian). doi: 10.31660/0445-0108-2019-6-132-139.