Влияние операционной кредитной деятельности коммерческого банка на его экономическую безопасность (на примере ПАО «МИнБанк»)

Родионова Г.А.1, Новосельцева М.М.2

1 ПАО «Московский Индустриальный банк», Россия, Калуга

2 Финансовый университет при Правительстве Российской Федерации - Калужский филиал, Россия, Калуга

Скачать PDF | Загрузок: 50 | Цитирований: 1

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 12, Номер 2 (Февраль 2022)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=48122570

Цитирований: 1 по состоянию на 07.12.2023

Аннотация:

В статье рассматривается сущность операционной кредитной деятельности банка, анализируется операционная кредитная деятельность ПАО «МИнБанк» по отношению к физическим и юридическим лицам, показывается ее влияние на экономическую безопасность банка. Выявляются проблемы и недостатки в деятельности ПАО «МИнБанк» и предлагаются меры по улучшению операционной кредитной деятельности, а именно, внедрение RPA-системы, GRC-системы и скоринга, основанного на нейросетях. Указанные меры предположительно приведут к решению ряда обозначенных вопросов и повышению уровня экономической безопасности коммерческого банка. Статья будет интересна экономистам и специалистам в области банковской деятельности и экономической безопасности.

Ключевые слова: коммерческий банк, кредит, операционная кредитная деятельность банка, экономическая безопасность банка, RPA-система, GRC-система, скоринг

JEL-классификация: G21, G24, G28, O31

Введение

Под операционной кредитной деятельностью банка понимается совокупность технологических процессов кредитования, связанных с документированием, регистрированием информации по кредитным операциям, а также проверкой, выверкой и осуществлением контроля за операционными кредитными рисками, которые могут быть допущены работниками кредитной организации либо могут возникнуть вследствие внешних факторов.

Операционная кредитная деятельность коммерческих банков неизбежно связана с рисками. Риски – это ошибки в реализации выбранного направления деятельности [7] (Tavasiev, 2019), например:

- создание активов низкого качества из-за плохого управления, что приводит к нестабильности получения прибыли;

- работа сотрудников компании с невысоким уровнем компетенции;

- выбор неоправданных конкурентных методов;

- отсутствие постоянных и надежных клиентов, способных обеспечить устойчивый уровень дохода банка.

От сбалансированности операционной кредитной деятельности зависит экономическая безопасность банка. Если кредиты будут выдаваться ненадежным заемщикам, то это быстро приведет как к снижению уровня экономической безопасности банка, так и к снижению прибыльности бизнеса или банкротству [4] (Beloglazova, Krlivetskaya, 2019).

Вопросы кредитования традиционно изучаются экономистами, такими, например, как Е.П. и А.Н. Шаталовы [9] (Shatalova, Shatalov, 2018), Н.М. Рудой [13] (Rudoy, 2017), Г.Г. Коробова [3] (Korobova, 2019), О.В. Мотивилов [5] (Motovilov, Belozerov, 2020), А.М. Тавасиев [8] (Tavasiev, 2018), и другими. Вопросы банковского менеджмента также подробно изучаются в экономической литературе. Например, С.П. Сазонов отмечает, что если организация имеет слабый финансовый менеджмент, плохо управляет своим производством и капиталом, то все это приводит к утрате платежеспособности, то есть к невозможности организации погашать свои обязательства, в совокупности же эти факторы приводят к росту кредитного риска или наступлению рисковых событий [14] (Sazonov, Ezangina, Evseev, 2016).

Однако изучение кредитной деятельности как операционной со всеми тонкостями нечасто встретишь в экономической литературе. Из практического опыта работы в банковской сфере обозначим тот факт, что даже на уровне руководства банков встречаются дискуссии о том, к какому же подразделению структурно отнести кредитное. Приведем пример. В одном из коммерческих банков с иностранным участием отдел кредитного администрирования первоначально относился к управлению риск-менеджмента. Через некоторое время его структурно перевели в операционное управление. В экономической литературе операционная составляющая кредитной деятельности часто изучается как учетно-бухгалтерская. Между тем изучение сущности операционной деятельности, именно кредитной, требуется более значительное.

Эти аспекты обуславливают актуальность темы исследования.

Целью работы является разработка рекомендаций внедрения новых систем для улучшения операционной кредитной деятельности коммерческого банка в контексте экономической безопасности. В качестве примера приводится ПАО «МИнБанк».

Для того чтобы прийти к цели, необходимо реализовать следующие задачи:

- раскрыть модель взаимосвязи оценки кредитоспособности и уровня экономической безопасности банка;

- проанализировать ряд показателей ПАО «МИнБанк» для понимания их взаимосвязи с экономической безопасностью банка;

- обосновать необходимость внедрения новых систем для улучшения операционной кредитной деятельности коммерческого банка.

Научная новизна заключается в разработке рекомендаций по осуществлению операционной кредитной деятельности коммерческого банка на примере ПАО «МИнБанк», а именно внедрение RPA-системы, GRC-системы в совокупности с методами математического анализа, что повлияет благотворным образом на экономическую безопасность банка.

В качестве материалов для исследования выступают нормативные правовые акты, результаты исследований российских и зарубежных ученых и исследователей, таких как Дж. Синки-мл. [2] (Sinki-ml. Dzhozef, 2019), Терновская Е.П. [15] (Ternovskaya, 2017), Белоглазова Г.Н. [4] (Beloglazova, Krlivetskaya, 2019), Шаталовы Е.П. и А.Н. [9] (Shatalova, Shatalov, 2018), Рудой Н.М. [13] (Rudoy, 2017), Коробова Г.Г. [3] (Korobova, 2019), Мотивилов О.В. [5] (Motovilov, Belozerov, 2020), Тавасиев А.М. [7, 8] (Tavasiev, 2019; Tavasiev, 2018), Сазонов С.П. [14] (Sazonov, Ezangina, Evseev, 2016), Евсюков В.В. [11] (Evsyukov, 2017), Новосельцева М.М. [6] (Novoseltseva, 2020), Гречишникова Д.Ю. [10] (Grechishnikova, Novoseltseva, 2021), Родионова Г.А. [12] (Rodionova, Novoseltseva, 2021), информационные данные, представленные на официальном сайте ПАО «МИнБанк» [16].

Результаты исследования и обсуждение

Для того чтобы минимизировать операционные кредитные риски, важно оценить кредитоспособность клиента коммерческого банка, под которой понимается способность клиента банка (юридического или физического лица) вернуть денежные средства, взятые ранее по кредитному договору у банка, а также оплатить пользование этими средствами (проценты по кредитному договору) в оговоренный кредитным договором срок при сохранении своей финансовой устойчивости.

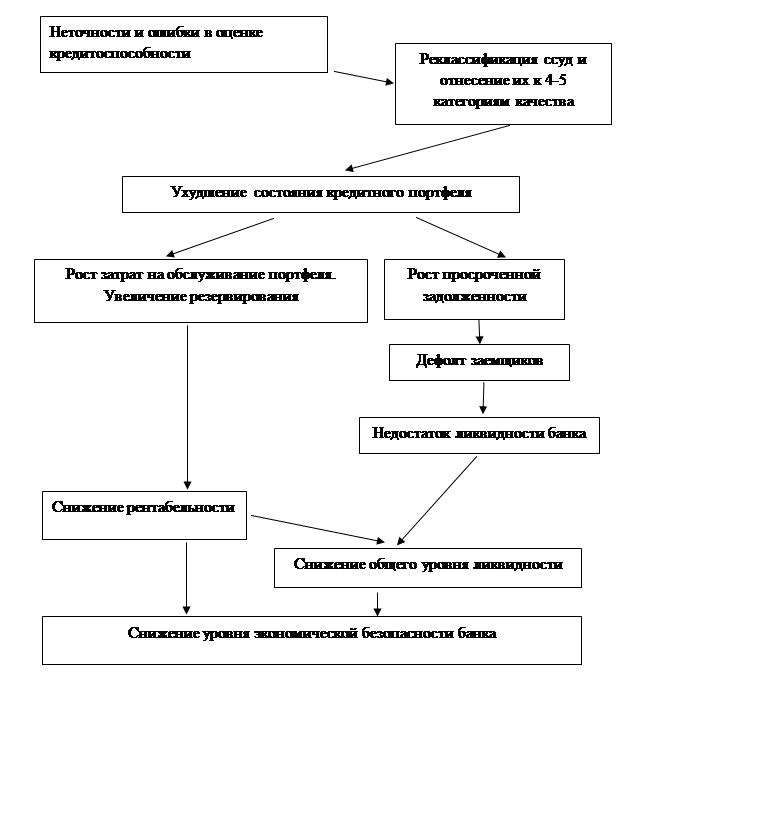

Если оценка кредитоспособности заемщика проведена некачественно, это влечет определенные последствия (рис. 1), а в итоге – снижение уровня экономической безопасности.

С одной стороны, работники отделов банка, оценивая кредитоспособность потенциального клиента, могут ошибаться, с другой стороны, кредитная политика банка может быть настолько специфичной, что в одном и другом случае банк выдает ссуды 4–5 категорий качества.

Это автоматически приводит к тому, что происходит ухудшение состояния кредитного портфеля, поскольку банк, выдавший ссуды такого качества, неминуемо сталкивается с просроченной задолженностью, которая может приводить к дефолту заемщиков.

Рисунок 1. Модель взаимосвязи оценки кредитоспособности и уровня экономической безопасности банка

Источник: составлено авторами.

Изначально низкое качество портфеля или его постепенное ухудшение приводят к тому, что объемы резервирования постоянно возрастают, что приводит к снижению денежной массы, которую можно направить на кредитование новых клиентов, а значит, снижается прибыль и рентабельность бизнеса. Это также влияет на кредитование экономики, вследствие чего банковская стабильность и экономическая безопасность в целом меняются [15] (Ternovskaya, 2017). Кроме того, невозврат кредитов приводит к низкой ликвидности банка, поскольку нарушается баланс между выданными кредитами и принятыми депозитами. В таком случае банк вынужден изыскивать необходимую ликвидность, переплачивая за нее. Таким образом, плохой кредитный портфель постоянно генерирует убытки, кроме того, нужны средства для его обслуживания.

Таким образом, указанный массив негативных факторов, снижающих ликвидность и рентабельность и повышающий постоянным образом кредитный риск, приводит к снижению уровня экономической безопасности банка, поскольку состояние кредитного портфеля, ликвидность и рентабельность банка являются показателями экономической безопасности банка. Следовательно, неверная оценка кредитоспособности напрямую наносит урон экономической безопасности банка.

В качестве примера приведем ПАО «МИнБанк».

В таблице 1 отобразим финансовое состояние ПАО «МИнБанк» в 2018–2020 гг., где фиксируется тот факт, что система экономической безопасности банка не справилась с угрозами. Финансовое состояние ПАО «МинБанк» характеризовалось как кризисное. Убыток в 2019 году достиг 117514 млрд руб., что являлось худшим результатом по банковской системе России в 2019 году. Доля просроченных ссуд составляла 36,43% в 2019 году. К такому состоянию банка привело финансирование им неэффективных инвестиционных проектов в области строительства, промышленности и операций с недвижимостью. Порядка 2/3 кредитов, выданных юридическим лицам, оказались проблемными. Необходимо отметить, что в процессе реализации плана участия Банка России по предупреждению банкротства ПАО «МИнБанк» Банк России стал акционером ПАО «МИнБанк» с долей 99,99%.

Таблица 1

Основные показатели ПАО «МИнБанк» в 2018–2020 гг., млрд руб.

|

Показатель

|

Период

|

Абсолютное изменение,

2020г. к

| |||

|

2018 г.

|

2019 г.

|

2020 г.

|

2018 г.

|

2019 г.

| |

|

Активы

|

298063

|

286923

|

263806

|

-34257

|

-23117

|

|

Финансовый результат за отчетный период

|

-3821

|

-117514

|

15290

|

19111

|

132804

|

|

Базовый капитал

|

19059

|

22176

|

48906

|

29847

|

26730

|

Анализ таблицы показывает разную динамику показателей, позволяющую сделать неоднозначные выводы. С одной стороны, базовый капитал вырос на 29847 млрд руб. в 2020 году по сравнению с 2018 г. Также банк выходит на положительные показатели, характеризующие финансовый результат, а точнее – прибыль, которая составила 15290 млрд руб. за 2020 год. Несомненно, это является положительной тенденцией. С другой стороны, величина активов уменьшилась на 34257 млрд руб. в 2020 г. по сравнению с 2018 г.

Интересно проанализировать, что же стало фактором выхода на прибыльный уровень.

Таблица 2

Показатели кредитного портфеля ПАО «МИнБанк» в 2019–2020 гг.

|

Показатель

|

Период

|

Относительное изменение,

2020г. к 2019 г.

| |

|

2019 г.

|

2020 г.

| ||

|

Ссуды, ссудная и приравненная к ней задолженность

юридических лиц

|

207 306 028

|

184 991 344

|

-11%

|

|

До года

|

8 089 821

|

13 340 324

|

65%

|

|

Свыше года

|

53 427 526

|

41 622 691

|

-22%

|

|

Ссуды, ссудная и приравненная к ней задолженность

физических лиц

|

15 457 489

|

28 965 374

|

87%

|

|

До года

|

1 640 062

|

966 856

|

-41%

|

|

Свыше года

|

10 854 826

|

25 018 879

|

130%

|

Анализ таблицы показывает опять-таки разноплановую динамику показателей. Величина ссуд, ссудной и приравненной к ней задолженности юридических лиц уменьшилась на 11% в 2020 г по сравнению с 2019 г., а величина ссуд, ссудной и приравненной к ней задолженности физических лиц резко возросла – на 87%. Причина такой несбалансированности неясна. Что касается сроков кредитования, то здесь ситуация еще более непонятная. Задолженность юридических лиц свыше года уменьшилась на 22%, в то время как краткосрочная возросла на 65%. Однако краткосрочная заложенность физических лиц сократилась на 41%, в то время как долгосрочная – увеличилась значительно – на 130%. Между тем актуальность грамотной оценки кредитоспособности заемщиков возрастает в условиях цифровизации, поскольку это влияет на экономическую безопасность общества и личности [12, 10] (Rodionova, Novoseltseva, 2021; Grechishnikova, Novoseltseva, 2021). Неслучайно в целях поддержания финансовой стабильности банковского сектора с 1 октября 2019 года Банк России ввел в обязанность коммерческих банков расчет показателя долговой нагрузки (ПДН) для дальнейшего определения надбавок к коэффициентам риска для расчета нормативов достаточности капитала [1].

Все это свидетельствует о разнонаправленности кредитной политики, что в принципе неверно, так как кредитная политика – это стратегия в области кредитования, касающаяся и юридических, и физических лиц, призванная обеспечить достижение общей цели какого-либо банка. Максимально важно повысить эффективность и прибыльность деятельности банка, ведь от этого зависит дальнейшее увеличение собственного капитала [2] (Sinki-ml. Dzhozef, 2019). Ситуация же с кредитованием ПАО «МИнБанк» решительно требует оптимизации.

Проблема ПАО «МИнБанк» – недостаточно эффективная модель оценки кредитоспособности юридических и физических лиц, не учитывается необходимый спектр показателей, в связи с чем необходимо внедрить:

- RPA-систему (Robotic Process Automation, роботизированная система) для рутинных расчетов коэффициентов кредитоспособности на основе информации из различных источников;

- GRC-систему (Governance, Risk and Compliance, система управления рисками) как систему, интегрирующую в себе анализ большого спектра рисков в комплексе, которая позволяла бы усовершенствовать кредитную политику банка, избежать убытков и укрепить экономическую безопасность. Особенно это важно в связи с тем, что ПАО «Минбанк» с 3 декабря 2019 года упростил процедуру рассмотрения кредитных заявок по программам рефинансирования, в рамках которых можно погасить кредиты в других банках.

- скоринг, основанный на нейросетях.

Для оценки кредитоспособности заемщиков – юридических лиц можно применять RPA-систему и GRC-систему.

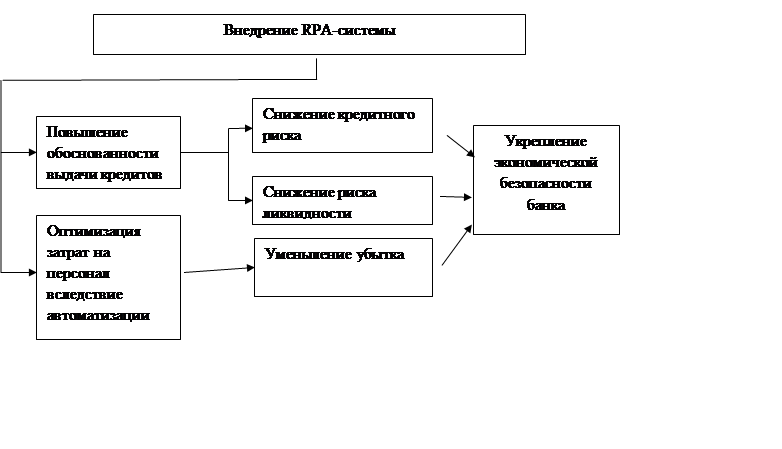

RPA-системы могут автоматизировать расчеты необходимых коэффициентов кредитоспособности, получая данные бухгалтерского учета по заемщикам из различных источников (рис. 2).

Кроме того, RPA-система позволит снизить кредитный риск, так как проверка клиента проводится автоматизированно.

Рисунок 2. Перспективы внедрения RPA-системы

Источник: составлено авторами.

GRC-система будет оперировать уже массивом данных, рассчитанных RPA-системой. RPA-система позволит сократить затраты времени на рутинные процессы и тем самым оптимизировать количество персонала в банке. На рисунке 3 отобразим перспективы внедрения GRC-системы.

Рисунок 3. Перспективы внедрения GRC-системы

Источник: составлено авторами.

GRC-система на основе риск-ориентированного подхода способна связать информацию, полученную из различных отделов и уровней банка, с целью выявить возможные отклонения в деятельности банка, способные повлечь за собой катастрофические сбои и нарушения экономической безопасности.

Без риск-ориентированных GRC-технологий риск-менеджеру проблематично собрать полную необходимую информацию, связать ее с деятельностью всех департаментов, после чего еще преобразовать в информативный отчет, запрашиваемый директорами или регуляторами.

GRC-решение позволяет риск-менеджерам:

- осуществлять работу с распределенными электронными таблицами и общими файловыми хранилищами;

- GRC-системы адаптируемы, они позволяют программе рисков изменяться вместе с целями и приоритетами банка. Когда банк определяет и документирует динамические связи между ключевыми элементами и активами в единой базе, он способен создать значительно более надежную и ценную программу по управлению рисками, которая непрерывно эволюционирует совместно с основополагающими целями и задачами организации;

- система может оперативно создавать все необходимые отчеты, опираясь на наиболее свежие данные. Возможности отчетности внутри программного обеспечения, прежде всего, снижают вероятность ошибок в важных отчетах из-за ошибок внутри таблиц. Кроме того, использование GRC-решения устраняет сложность и путаницу в процессах отчетности;

- использование GRC-системы позволяет наладить совместную работу с отделом аудита и контроля соответствия (комплаенс-контроля). Единая система обеспечивает возможность работы не только владельцам бизнес-процессов и риск-менеджерам, но и работникам отделов аудита – «третьему рубежу защиты» банка. Корпоративная GRC-система помогает банку соответствовать нормам законодательства посредством наличия в базе данных требований нормативных и отраслевых документов, которые интегрируются в соответствующие процессы за счет GRC. Кроме того, соответствующие механизмы помогают сгруппировать результаты работы отделов риск-менеджмента, аудита, оценки соответствия в одном месте, ускоряя работу по решению проблем и избавляя от двойных действий;

- GRC-система обеспечивает достоверность данных, возможность сравнения их внутри базы данных и помогает навести порядок в общем объеме документов и информации.

Отметим, что использование новых методов исследования кредитоспособности заемщиков должно проводиться наряду с качественным кредитным анализом, все это позволит принять верное решение и грамотно структурировать сделку [6] (Novoseltseva, 2020).

Для грамотной и современной оценки кредитоспособности заемщика – физического лица также можно использовать математические модели, которые способны предсказать, будет ли заемщик плохим или хорошим. Такие модели обучаются на основе опыта банков алгоритмами регрессионного анализа. Новый тренд в скоринге сегодня, основанный на нейросетях, это скоринг заемщиков по психометрическим моделям, построенным на основе данных, полученных из социальных сетей, которые уже в той или иной мере внедрили некоторые банки. Социальные сети позволяют собрать много информации о клиенте: количестве отпусков, покупок, посещений ресторанов и т.д. Кроме того, выясняется круг его общения, складывается мнение о его недвижимости и автомобилях, а по подпискам можно судить, не собирается ли он обмануть банк. Например, если он подписчик групп с криминальным уклоном, то это уже сигнал для банка. Для скоринговой модели получаемые данные из социальных сетей важны, они позволяют уточнить досье клиента и понять его действия [11] (Evsyukov, 2017).

Наличие профиля в социальной сети показывает банку, что такой человек существует, не имеет проблеем с законом, у него есть доход, а также семья. Даже такой небольшой объем информации позволяет отсеять часть мошенников. Особенно профиль в социальных сетях важен для новых клиентов банков, так как представитель банка не был знаком с человеком и его деятельностью. Сбор данных из социальных сетей позволяет построить психометрический портрет заемщика, выявляющий проблемы заемщика или его положительные стороны.

Анализ данных дает возможность построить прогноз финансового поведения клиента. Для этого и нужны нейронные сети. Сначала выявляются проблемные клиенты, затем изучается их поведение в социальных сетях, находятся общие закономерности. Затем эти закономерности загружаются в нейронную сеть, и она позволяет каждого нового клиента быстро проверить по загруженным параметрам и выявить заемщиков, которые в перспективе могут перестать обслуживать кредит.

Заключение

Таким образом, внедрение новой автоматизированной системы позволит с большей эффективностью управлять кредитными рисками банка ПАО «МИнБанк» и стабилизирует позицию банка в контексте экономической безопасности.

Связка из RPA-системы, GRC-системы и математического анализа позволит увеличить объем рассчитанных коэффициентов кредитоспособности и улучшит прохождение информационных потоков между отделами, которые отвечают за выдачу кредитов, а это, в свою очередь, повышает качество операционной кредитной деятельности в целом. Также это повысит качество выданных ссуд надежным заемщикам и отсеет ненадежных заемщиков, что в целом повысит уровень экономической безопасности коммерческого банка.

Источники:

2. Синки-мл. Джозеф Финансовый менеджмент в коммерческом банке и в индустрии финансовых услуг. / Учебное пособие. - Москва: Альпина Бизнес Букс, 2019. – 1017 c.

3. Коробова Г.Г. Банковское дело. / Учебник - 2-е изд., перераб. и доп. - М.: Магистр, 2019. – 271(592) c.

4. Белоглазова Г.Н., Крливецкая Л.П. Банковское дело. - М.: Высшее образование, 2019. – 422 c.

5. Мотовилов О.В., Белозеров С.А. Банковское дело. / Учебник. - М.: Проспект, 2020. – 50 c.

6. Новосельцева М.М. Имитация кредитного комитета в системе экономической безопасности. / Учебное пособие. - Калуга: Издательство Аналитическая консультационная фирма «Политоп», 2020.

7. Тавасиев А.М. Банковское дело в 2 ч. Часть 1. Общие вопросы банковской деятельности. / 2-е изд., перераб. И доп. - М.: Юрайт, 2019. – 186 c.

8. Тавасиев А.М. Банковское дело. / Учебник для бакалавров. - М.: Юрайт, 2018. – 65 c.

9. Шаталова Е.П., Шаталов А.Н. Оценка кредитоспособности заемщиков в банковском риск-менеджменте. / учебное пособие. 2-е изд., стер. - М.: КНОРУС, 2018. – 24 c.

10. Гречишникова Д.Ю. Новосельцева М.М. Анализ операционной деятельности коммерческих банков по оценке уровня долговой нагрузки населения в современных условиях // Экономика, предпринимательство и право. – 2021. – № 5. – c. 1237-1244. – doi: 10.18334/epp.11.5.112083.

11. Евсюков В.В. Скоринг в системе потребительского кредитования с использованием социальных сетей // Известия Тульского государственного университета. Экономические и юридические науки. – 2017. – № 4-1. – c. 86-94.

12. Родионова Г.А., Новосельцева М.М. Экономическая безопасность общества и личности в условиях цифровизации экономики (на примере банковской отрасли) // Креативная экономика. – 2021. – № 12. – doi: 10.18334/ce.15.12.113880.

13. Рудой Н.М. Автоматизация оценки кредитоспособности заемщика с применением рейтинговых систем // Банковское кредитование. – 2017. – № 2. – c. 53.

14. Сазонов С.П., Езангина И.А., Евсеев Р.С. Экономическая безопасность кредитной организации: факторы, угрозы, направления укрепления // Финансовая аналитика: проблемы и решения. – 2016. – № 31(313). – c. 42-56.

15. Терновская Е.П. Место коммерческих банков в новой экономической модели российской экономики // Экономика и управление: проблемы, решения. – 2017. – № 10. – c. 48-56.

16. Официальный сайт ПАО «МИнБанк». [Электронный ресурс]. URL: https://www.minbank.ru (дата обращения: 10.06.2021).

Страница обновлена: 08.01.2026 в 10:05:12

Download PDF | Downloads: 50 | Citations: 1

The impact of a commercial bank's operational credit activity on its economic security (MinBank, PJSC case)

Rodionova G.A., Novoseltseva M.M.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 12, Number 2 (February 2022)

Abstract:

The feature of the bank's operational credit activity is considered. The operational credit activity of MInBank, PJSC to individuals and companies is analyzed. Its influence on the bank's economic security is shown. The problems and shortcomings in the activities of MInBank, PJSC are revealed. Measures to improve operational credit activities are proposed. These measures are as follows: the introduction of an RPA system, a GRC system and scoring based on neural networks. These measures are expected to lead to the solution of a number of identified issues and increase the level of economic security of a commercial bank. The article will be of interest to economists and specialists in banking and economic security.

Keywords: commercial bank, credit, bank's operational credit activity, bank's economic security, RPA system, GRC system, scoring

JEL-classification: G21, G24, G28, O31

References:

Beloglazova G.N., Krlivetskaya L.P. (2019). Bankovskoe delo [Banking] M.: Vysshee obrazovanie. (in Russian).

Evsyukov V.V. (2017). Skoring v sisteme potrebitelskogo kreditovaniya s ispolzovaniem sotsialnyh setey [The scoring system for consumer lending using social networking]. Izvestiya Tula State University. Economic and legal sciences. (4-1). 86-94. (in Russian).

Grechishnikova D.Yu. Novoseltseva M.M. (2021). Analiz operatsionnoy deyatelnosti kommercheskikh bankov po otsenke urovnya dolgovoy nagruzki naseleniya v sovremennyh usloviyakh [Analysis of the commercial banks operational activity to assess the level of the population debt burden in modern conditions]. Journal of Economics, Entrepreneurship and Law. 11 (5). 1237-1244. (in Russian). doi: 10.18334/epp.11.5.112083.

Korobova G.G. (2019). Bankovskoe delo [Banking] M.: Magistr. (in Russian).

Motovilov O.V., Belozerov S.A. (2020). Bankovskoe delo [Banking] M.: Prospekt. (in Russian).

Novoseltseva M.M. (2020). Imitatsiya kreditnogo komiteta v sisteme ekonomicheskoy bezopasnosti [Imitation of the credit committee in the economic security system] Kaluga: Izdatelstvo Analiticheskaya konsultatsionnaya firma «Politop». (in Russian).

Rodionova G.A., Novoseltseva M.M. (2021). Ekonomicheskaya bezopasnost obshchestva i lichnosti v usloviyakh tsifrovizatsii ekonomiki (na primere bankovskoy otrasli) [Economic security of society and the individual in the conditions of digitalization of the economy (on the example of the banking industry)]. Creative economy. 15 (12). (in Russian). doi: 10.18334/ce.15.12.113880.

Rudoy N.M. (2017). Avtomatizatsiya otsenki kreditosposobnosti zaemshchika s primeneniem reytingovyh sistem [Automation of the borrower's creditworthiness assessment using rating systems]. Bankovskoe kreditovanie. (2). 53. (in Russian).

Sazonov S.P., Ezangina I.A., Evseev R.S. (2016). Ekonomicheskaya bezopasnost kreditnoy organizatsii: faktory, ugrozy, napravleniya ukrepleniya [Economic security of the credit institution: factors, threats, enhancement measures]. Financial Analytics: Science and Experience. (31(313)). 42-56. (in Russian).

Shatalova E.P., Shatalov A.N. (2018). Otsenka kreditosposobnosti zaemshchikov v bankovskom risk-menedzhmente [Assessment of borrowers' creditworthiness in bank risk management] M.: KNORUS. (in Russian).

Sinki-ml. Dzhozef (2019). Finansovyy menedzhment v kommercheskom banke i v industrii finansovyh uslug [Financial management in a commercial bank and in the financial services industry] Moscow: Alpina Biznes Buks. (in Russian).

Tavasiev A.M. (2018). Bankovskoe delo [Banking] M.: Yurayt. (in Russian).

Tavasiev A.M. (2019). Bankovskoe delo v 2 ch. Chast 1. Obshchie voprosy bankovskoy deyatelnosti [Banking in 2 p. Part 1. General issues of banking] M.: Yurayt. (in Russian).

Ternovskaya E.P. (2017). Mesto kommercheskikh bankov v novoy ekonomicheskoy modeli rossiyskoy ekonomiki [Trends and prospects for the development of investment banking crediting in the russian economy]. Economics and management: problems, solutions (Ekonomika i upravleniye: problemy, resheniya nauchno-prakticheskiy zhurnal). 6 (10). 48-56. (in Russian).