ESG-данные для коммерческих банков и экономическая безопасность

Сигова М.В.1![]() , Долбежкин В.А.1

, Долбежкин В.А.1![]() , Круглова И.А.1

, Круглова И.А.1![]()

1 Международный банковский институт имени Анатолия Собчака, Россия, Санкт-Петербург

Скачать PDF | Загрузок: 28 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 13, Номер 6 (Июнь 2023)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=54059788

Цитирований: 2 по состоянию на 30.01.2024

Аннотация:

Цель исследования – сформулировать объективные специфические риски для экономической безопасности коммерческих банков, генерируемые требованиями внедрения концепции устойчивого развития и агрегировать рекомендации по управлению этими рисками. Использован комплексный подход к объекту исследования, а также общенаучные методы анализа - конкретизация, дедукция, сопоставление, обобщение примеров и статистических данных из профильных научных источников. Результаты. Рассмотрены проблемы внедрения управления новыми данными в традиционные схемы принятия решений на примере кредитования. Выделена проблема «технического долга», вызванная непрерывным развитием информационной инфраструктуры коммерческого банка, в том числе в связи с растущими потребностями обработки информации ESG. Показана высокая оценка вероятных затрат на погашение «технического долга» представляющая реальную угрозу операционной устойчивости банка. На основании анализа известного зарубежного опыта решения таких проблем, авторами представлены рекомендации российским коммерческим банкам по управлению новыми рисками. Большие объемы ESG данных, использование которых необходимо для выполнения требований концепции устойчивого развития могут существенно влиять на экономическую безопасность коммерческого банка, через усложнение операционных процессов уровень и рост операционных рисков, обусловленное снижение доходности кредитования. А потребность в машинной обработке больших слабоструктурированных данных, также создает дополнительную нагрузку на информационную инфраструктуру и влечет критическое для эконмической безопасности нарастание эксплуатационных издержек.

Ключевые слова: коммерческий банк, большие данные, ESG, экономическая безопасность, технический долг, управление рисками

JEL-классификация: G21, G28, Е52, E58, О31

Введение

Объективные кризисные явления в экономике, как в глобальной, так и в национальной угрожают рецессией, но невзирая на это стратегическая линия прогресса на устойчивое развитие сохраняет свою актуальность. Концепция устойчивого развития предполагает вовлечение в бизнес-процессы значительного объема информации, которая ранее не принималась во внимание банками. Это неизбежно следует из необходимости применения бизнесом новых приоритетов в сферах защиты природной среды, интересов социума и корпоративного управления. Кратко эти приоритеты именуются ESG в многочисленных исследованиях и прикладных документах, хотя существо этих параметров трактуется по-разному [1] [4].

В банковской сфере сбор и обработка данных о внешней среде (регуляторной, конъюнктурной) и потребительском поведении собственных клиентов, является стандартной обязательной функциональной частью бизнеса, обеспечивающей возможность актуализации своих решений в изменяющихся условиях ведения бизнеса. Однако «зеленая трансформация» формирует новый поток действительно больших данных, к обработке которых большинство коммерческих банков не готово, ни организационно, ни технологически. Это один из объективных рисков цифровой трансформации банков, широкий обзор которых представлен в [5]. Рассогласование между необходимостью, даже неизбежностью трансформации банков в концепции устойчивого развития, формирует поле (ландшафт) новых рисков, а, следовательно, затрагивает экономическую безопасность коммерческого банка. Авторы ранее констатировали: «вырисовывается вполне конкретная взаимосвязь понятий, тесно связанных между собой: экономическая безопасность, «зеленая» экономика, модернизация. Эти категории и связанные с ними процессы объективно обусловлены.» [6, с. 52]. В этом ключе, авторы рассматривают практику внедрения ESG данных в банковском секторе и экономическую безопасность банков.

Проблемы интеграции ESG данных в бизнес–процессы банка

Под влиянием различных факторов как регуляторного, так и природного характера, банки пересматривают свое отношение к новым рискам климатического происхождения, которые еще недавно считались сторонними и незначимыми для финансового сектора. Опрос банков, проведенный в 2021 году консалтинговой компанией KPMG показал, что значительная часть крупных зарубежных банков отмечает влияние новых климатических рисков на свои стандартные финансовые и не финансовые риски [2]. Чаще всего зависимость от климатических рисков, отмечают в кредитном, репутационном, операционном и регуляторном рисках. Иные типичные риски, например, риск ликвидности и рыночный риск отметили менее половины опрошенных. Отметим, что кредитный риск связан с основным источником доходов банка и, следовательно, прямо влияет на экономическую безопасность в среднесрочном плане. Операционный и регуляторный риски, как и кредитный, являются обычными объектами управления в коммерческом банке, однако внесение в арсенал риск-менеджмента новых ESG факторов, существенно меняет сложность самого управления. Репутационный риск безусловно влияет на долгосрочные цели и учитывается в разработке и реализации стратегии банка.

Таким образом, не постепенно, а невероятно быстро, меняется ландшафт рисков, определяющих угрозы экономической безопасности банка в разных зонах бизнес-процессов. В том числе – новые риски в ключевой на сегодня функциональности области – ИТ инфраструктуре банка.

Несмотря на активное, даже опережающее (другие отрасли экономики) внедрение цифровых технологий в банковский бизнес (в основном в микросервисы и в систему доставки конечному потребителю), банки сталкиваются с новыми проблемами в ИТ сфере, которые вызваны «зеленой трансформацией» ESG. Новый поток данных в основном связан с компонентой E (экология) в оценке взаимодействия с клиентами. Ранее банки не принимали во внимание «экологичность» клиентов, потому что эти данные не влияли на значимые параметры бизнеса.

Проблемы, условно «первой зоны», обусловлены новизной и слабой структурированностью необходимых для управления первичных данных ESG, а, следовательно, их использование, извлечение полезных данных [7] из входящего потока информации требует новых компетенций. Еще в 2018 году Росбанк отмечал, что его хранилище неструктурированных данных имеет «больше 350 млрд записей. Необходимо отметить, что у нас около 15 тыс. процедур по загрузке, обработке и трансформации данных. Каждый день в хранилище поступает на вход более 7 млн новых записей» [1]. Блок данных ESG в big data быстро развивается, и в 2022 году количество параметров (типов данных), которые относятся к этой группе оценивается в 1 000 ед. [9, стр. 164].

Вторая проблемная зона – использование полезных данных в управленческих (операционных) процессах, например, в прогнозной аналитике [3], которые уже были отлажены постоянной прежней практикой управления, в том числе - управления рисками. Если первая проблема может быть решена привлечением внешних ресурсов (хотя они в дефиците на рынке), например, в функционале аутсорсинга отдельных функций, то вторая зона рисков – это сфера исключительной ответственности менеджмента самого коммерческого банка.

Проблемы объективны и находятся в фокусе внимания аналитиков. Опрос 150 российских компаний, в том числе - 20 коммерческих банков, показал, что в 2021 году из 9-ти проблем в работе с большими данными, наиболее часто заявляемыми являются:

· Нехватка компетенций;

· Плохая каталогизация данных;

· Не понимание ценности больших данных в компании [3].

Это существенные структурные проблемы, на решение которых по разным оценкам приходится 2-3 года, а значит в условиях постоянного влияния новых рисков, трудностей их учета в управлении - они представляют угрозу экономической безопасности.

Отмеченные отечественными компаниями и банками проблемы не являются результатом «общего отставания России в цифровой сфере» (этого факта нет), и схожие проблемы существуют в банковских секторах многих развитых стран. Поэтому целесообразно рассмотреть зарубежный опыт [8], как возможный ориентир для отечественных банков.

Стратегическое противодействие рискам, связанным с ESG, основано на решении ключевой проблемы - отсутствии понимания персоналом ценности самого процесса учета комплекса новых значимых факторов. То есть необходимо стимулирующее влияние на корпоративную культуру банка. Это сложный процесс управления изменениями, по сути – плановый кризис в организации. Необходимо информировать весь персонал организации о требованиях ESG и о признании их значимости самим банком. Без привлечения всех сотрудников к участию в изменениях процесс завязнет в рутинных операциях.

Необходим нормативный документ, связывающий стратегические цели устойчивого развития с тактическим коммерческим целями банка, в том числе – с инвестициями в инфраструктуру и иными задачами, входящими в периметр экономической безопасности.

Внедрение в операционные процессы принятия решений критериев ESG, как в варианте оценки рисков, влияющих на банк, так и варианте оценки влияния самого банка на параметры ESG во внешней среде, создает новые требования к ИТ-обеспечению решений. Исходное состояние ИТ инфраструктуры банка логично привязано в действующим операционным процессам, рационально «заточено» на сокращение издержек и мало приспособлено к приему и обработке новых данных. И включение новых компонентов в сложную «исторически сложившуюся» архитектуру ИТ создает операционный риск в среднесрочной и долгосрочной перспективе. Это типичные риски развития бизнес-модели, в данном случае генерируемые ESG, они требуют своего решения и анализ зарубежного опыта позволяет предложить рекомендации.

Основные рекомендации по первой проблемной зоне – «новые большие данные в ИТ инфраструктуре, обеспечивающей бизнес-процессы», могут быть представлены так:

· Централизованная платформа данных ESG, интегрированная с существующими платформами отработки типичных финансов и рисков.

· Модель данных ESG (комплекс значимых данных и порядок их обращения) на уровне сертификата second opinion, включая интеграцию со сторонними поставщиками данных (например, ESG-верификаторами) и соответствие политикам оборота данных ESG (например, защита персональных данных).

· Использование облачных технологий, которые предполагают непрерывную модернизацию цифровой инфраструктуры и сокращение технического отставания.

Несмотря на значительный опыт обращения с большими данными в отечественном банковском секторе, здесь накапливаются новые риски, которым уделено внимание во второй части статьи.

Вторая проблемная зона - внедрение требований ESG в основные банковские процессы. Здесь препятствием часто оказывается разобщенность функциональных подразделений, что с одной стороны требует руководящего, направляющего воздействия центра, а с другой стороны – сама универсальность части данных ESG стимулирует перекрёстное пользование общей базой разными подразделениями банка. Данные по тематике ESG могут затронуть и кадровую политику, и клиентские отношения, а также нормативные и внутренние стресс-тесты, аналитические расчеты активов, взвешенные с учетом риска, кредитную политику и создание резервов, рамки аппетита к риску, распределение капитала, ценообразование, согласование условных выбросов портфеля, публичное раскрытие информации и стандарты внутренней отчетности. Большой объем разнородных данных предполагает при выработке операционных решений использование аппарата искусственного интеллекта, что потребует новых компетенций в составе ключевых преимуществ банка.

Основные рекомендации по второй зоне – «внутренние банковские процессы», могут быть представлены так:

· Управленческая интеграция новых требований (ограничений) в существующие процессы, например, в скоринг кредитных решений, то есть пересмотр типичных требований и алгоритмов оценки кредитной заявки;

· Пересмотр регламентов обработки данных, в том числе – состав данных, их защиту в операционном обороте, и частоту их обновления.

· План интеграции политик ESG, например, процедуры получения «зеленых» сертификатов к инвестициям.

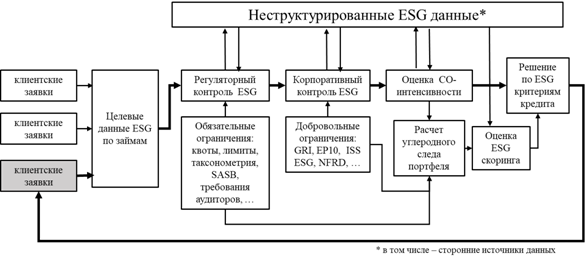

Сложность и многофакторность ESG данных, вплетенных в операционный процесс, можно проиллюстрировать рисунком 1.

Рисунок 1- Включение ESG данных в кредитный процесс. Составлено авторами.

Значительную сложность в создании и поддержании адекватной ИТ архитектуры для включения ESG данных в бизнес процессы представляют несогласованность и нестабильность регуляторных требований, различие приоритетов инвесторов и стейкхолдеров в части оценки нефинансовых параметров бизнеса, и, безусловно, растущий объём данных, необходимых для формирования оценок ESG. При этом уже существуют оценки влияния ESG критериев на доходность кредитных операций, например, в форме снижения для «зеленых» заемщиков стоимости заемных средств до 0,4 п.п. в рублях и до 0,15 п.п. в валюте [2]. Для банка в крупным кредитным портфелем это могут быть существенные финансовые потери. Хотя с другой стороны, могут возникнуть льготы по резервированию рисков от регулятора. Все эти встречные поправки и обременения необходимо включать в кредитный процесс.

Отметим, что обычные процедуры оценки риска неплатежеспособности заемщика, рентабельности обслуживания проекта и прочие финансовые критерии кредитного решения – остаются в силе.

Третья зона проблем – управление данными ESG. Здесь рекомендуется:

· Центральная (персональная) ответственность внутри банка за оборот данных ESG.

· Учет интересов разных потребителей ESG данных в банке, интересов часто противоречивых, специфичных для финансового бизнеса, для обеспечивающих технологий, для получения и хранения данных, управления рисками и финансов, для стейкхолдеров и пр.

· Оперативное управление данными ESG в соответствии с изменениями в рыночном спросе и регуляторных требованиях (например, обременение инвестиций в «бурую» энергетику) и ограничения для отдельных клиентских секторов (например, запрет на экспорт отдельных товарных позиций).

Помимо сложности встраивания ESG факторов в бизнес процессы банка, нагрузка на инфраструктуру банка, вызванная переходом к устойчивому развитию, создает новые финансовые и технологические риски.

Специфические риски непрерывного роста ИТ архитектуры. Технический долг

Необходимость постоянной адаптации бизнес-решений к изменяющимся условиям бизнеса, приводит к накоплению невероятно больших объемов данных, описывающих эти условия. Два подтверждающих факта мы привели в первой части публикации.

Быстрое развитие ИТ комплекса банка, необходимое, в том числе для обработки и использования ESG данных, создает риск экономической безопасности банка, который именуют «технический долг» [10]. Это отложенная, накопленная доля технологической работы, которую банк должен будет выполнить в будущем для снижения рисков - как техногенных (hard ware), так и методических (soft ware).

Банк, в процессе своей деятельности, аккумулирует опыт как в специфических ИТ компетенциях, так и в материальном оснащении ИТ. В банке всегда будут использоваться цифровые технологии разного возраста от разных поставщиков и вендоров (особенно после санкционных ограничений), служащие разным целям, все это формирует некоторый уровень технического долга. Основными источниками технического долга внутри ИТ архитектуры являются специально разработанное для банка программное обеспечение, включающее специализированные пакеты; монолитные блоки кода с «узкими» интерфейсами, которые ограничивают возможность повторного использования, и встроенные бизнес-правила, которые трудно модифицировать; а также ограниченная производительность для преодоления пиков нагрузки данными без замедления обработки. Сейчас большая часть времени ИТ-специалистов тратится на обслуживание уже достигнутой сложности, а не на изменения необходимые в ближайшем будущем.

Пренебрежение технологическим долгом подрывает экономическую безопасность. Интеграция новых продуктов и возможностей со старыми и устаревшими системами, может оказаться чрезмерно дорогостоящей. А разрозненные архитектуры данных, созданные под задачи различных функциональных подразделений, не позволяют эффективно использовать расширенную аналитику, в том числе по данным ESG, для улучшения процесса принятия решений.

Как и в случае с обычным финансовым долгом - нормальным параметром банковского бизнеса, определенный уровень технического долга является неизбежными издержками, и этим параметром необходимо управлять чтобы обеспечить экономическую безопасность. Это может включать в себя регулярное «погашение» долга за счет модернизации ИТ систем, например, упрощение взаимодействия функциональных приложений и исключение избыточных приложений и баз данных не используемых в новых регламентах оборота данных. Как отмечают зарубежные респонденты опроса McKinsey [10], вынужденное «погашение долга» может составить 10-20% от целевых инвестиций при внедрении инновации.

По оценкам McKinsey [10] технический долг достигает 20 – 40 % стоимости всего их технологического имущества до амортизации. При значительных инвестициях банков в свою ИТ инфраструктуру, особенно «цифровых» банков, такие отложенные, но неизбежные затраты представляют реальную угрозу экономической безопасности. Важнейшей составляющей экономической оценки технического долга является ФОТ специалистов, и здесь нельзя не отметить, что профильные специалисты ИТ на отечественном рынке ценятся на 36-130% дороже среднего заработка по стране (2Q2022) [4], что существенно увеличивает стоимость работ по «погашению» долга.

Технический долг — это объективный фактор производства, но его уровень имеет и субъективную составляющую, которая обусловлена определенными действиями или бездействием менеджмента, по разным причинам, откладывающим «погашение» естественного уровня этого долга.

Соответственно, укрепление экономической безопасности возможно при сильном управлении этим фактором (долгом) на верхнем уровне менеджмента банка.

Учитывая банковский профиль статьи, можно представить технический долг, в пространстве привычных денежных параметров, которыми оценивается финансовый долг.

· Условным «телом» технического долга является работа, которую необходимо выполнить для модернизации стека цифровых технологий. Например, отсроченное обслуживание или обновление элементов, находящихся ниже уровня нового приложения, параметрическая настройка соответствия новым стандартам данных и пр. Часто эти настройки оказываются вынужденными патчами программного обеспечения, и противоречат условиям поддержки исходного поставщика, что можно считать дополнительным риском.

· Условные «проценты» — это плата за нарастающую сложность, которую сегодня генерирует каждый дополнительный элемент в архитектуре. Это связано и с необходимостью совместимости разных функциональных блоков, с обработкой нестандартных данных, с защитой от новых рисков ... Это негативно влияет на долгосрочную производительность и наносит ущерб рентабельности инвестиций в развитие ИТ архитектуры.

Управление (не ликвидация!) техническим долгом может быть сходно с управлением банком структурой своего финансового капитала. Основные элементы процедуры сформулированы на основании опроса крупных зарубежных компаний и банков [10].

· Определение статуса проблемы. Технический долг не частная задача системного администратора ИТ, а проблема экономической безопасности банка. Соответственно, ясная позиция менеджмента: «решение проблемы накопления долга является приоритетом для бизнеса». Накопление означает рост операционных и технологических затрат, замедленный выход на рынок и сниженную гибкость клиентских решений. Влияние технического долга от отдельного приложения или функционала системы может быть прослежено до прибылей и убытков конкретного проекта (источника доходов). Количественные оценки долга, могут отражаться в отчетах о прибылях и убытках. Проблемы задолженности должны быть четко увязаны с упрощением и снижением банковских рисков.

· Количественная оценка долга. Технический долг придется определить на уровне отдельных приложений и процессов обработки, связав их с потребляемыми ресурсами — технической инфраструктуры, специалистов и т. д. — и с конечными бизнес-целями для которых используется элемент архитектуры ИТ. Это позволит, в ряде случаев, выявить «забытые» элементы, и ликвидировать их. Количественная оценка важна - если технический долг превышает 50 % стоимости аппаратных активов подразделения, риск и стоимость обслуживания ИТ-систем начинают перевешивать их текущие преимущества, пусть и проверенные временем.

· Регламент планомерного «погашения» долга. Необходимо использовать согласованный, между ИТ-департаментом и финансовым бизнесом, процесс принятия решений и разрешения естественных конфликтов интересов.

· Финансирование и ресурсы. Необходимое финансирование следует из количественных оценок технического долга. А исполнение работ («погашение тела долга») возможно, например, в Agile-форматах - «резервной» командой в интервалах времени относительно сниженной загруженности специалистов.

Анализ зарубежного опыта «погашения технического долга» показывает высокие риски «списания всех долгов» единовременно, в формате проекта «ликвидация». Это не скоротечный процесс, и он имеет собственные высокие риски исполнения, а пока он не завершен - снижает конкурентоспособность бизнеса. Настоятельно рекомендуется предотвращать накопление долга, особенно в периоды быстрых изменений, когда новые задачи, новые данные неизбежно становятся вызовами коммерческим банкам и их ИТ инфраструктуре.

Заключение

Вовлечение ESG данных в бизнес процессы управления банком влияет на его экономическую безопасность, так как требует существенного усложнения операционных процессов, что влияет на доходность некоторых операций и на уровень операционных рисков, а потребность в машинной обработке больших слабоструктурированных данных, также создает дополнительную нагрузку на информационную инфраструктуру и влечет нарастание эксплуатационных издержек.

Структурные проблемы перехода банковского бизнеса на концепцию устойчивого развития характерны для развитых и развивающихся стран с различным уровнем цифровой зрелости банковского сектора и анализ актуального зарубежного опыта представляет интерес для российских банков.

Основные принципы внедрения ESG данных в управленческие процессы коммерческого банка представлены в виде рекомендаций в трех выделенных авторами проблемных зонах управления бизнес-процессами.

Для решения относительно новой проблемы – нарастания технического долга сформулированы рекомендации, изложенные в статье. Измерения технического долга, и процедуры его погашения должны быть встроены в финансовые модели, инструменты и базы данных банка для обеспечения его экономической безопасности в условиях быстрой смены ландшафта банковских рисков.

[1] Модельная методология ESG-рейтингов. Доклад для общественных консультаций. [Электронный ресурс] // Банк России. URL: http://www.cbr.ru/Content/Document/File/144085/Consultation_Paper_17012023.pdf, (дата обращения: 24.02.2023)

[2] Banks climate related disclosures report (phase 1) [Электронный ресурс] // KPMG. 2022. Р.42, URL: https://assets.kpmg.com/content/dam/kpmg/xx/pdf/2022/04/banks-climate-related-disclosures-report-phase1.pdf, (дата обращения:18.02.2023).

[3] Технологии для работы с Big Data: готовность к использованию и основные барьеры. [Электронный ресурс] // ООО «ВК Цифровые технологии», URL: https://mcs.mail.ru/promopage/bigdata-issledovanie/?utm_source=globalcio_article&utm_campaign=2022-09-13-bigdata-research&erid=Pb3XmBtzt8Rs4vKDLLTXnrSbSX9oMuBtzXZg65t (дата обращения: 25.02.2023).

[4] Истина в цифре. Как национальные проекты помогают воспитывать кадры для цифровой экономики. [Электронный ресурс] // Журнал «Эксперт». 8 декабря 2022. URL: https://expert.ru/2022/12/8/istina-v-tsifre/ (дата обращения: 05.03.2023).

Источники:

2. Жирнова Д.Р. Влияние ESG-факторов устойчивого развития на формирование кредитного и инвестиционного портфеля банка // Известия высших учебных заведений. Серия: Экономика, финансы и управление производством. – 2022. – № 2(52). – c. 6-13. – doi: 10.6060/ivecofin.2022522.596.

3. Ключников О.И. Big Data в прогнозной аналитике банков // Ученые записки Международного банковского института. – 2021. – № 1(35). – c. 43-60.

4. Никитина И.А., Барабанова М.И., Павлушков И.В. Российские регионы в повестке «зеленого перехода» // Ученые записки Международного банковского института. – 2022. – № 3(41). – c. 165-175.

5. Серов Е.Р. Ключевые тренды цифровой трансформации банковского бизнеса // Ученые записки Международного банковского института. – 2022. – № 2(40). – c. 201-221.

6. Сигова М.В. «Зеленая» экономика как фактор экономической безопасности // Известия Санкт-Петербургского государственного экономического университета. – 2016. – № 3(99). – c. 47-53.

7. Сигова М.В., Долбежкин В.А. Информация как новый ресурс рыночной экономики. Банковский аспект // Проблемы рыночной экономики. – 2022. – № 4. – c. 87-101. – doi: 10.33051/2500-2325-2022-4-87-101.

8. Daniel Heller, Andreas Reiter, Sebastian Schöbl, Henning Soller ESG data governance: A growing imperative for banks. McKinsey Digital. [Электронный ресурс]. URL: https://www.mckinsey.com/capabilities/mckinsey-digital/our-insights/tech-forward/esg-data-governance-a-growing-imperative-for-banks? (дата обращения: 15.03.2023).

9. ESG-трансформация как вектор устойчивого развития. / Т.1. - М.: Издательство «Аспект Пресс», 2022. – 631 c.

10. Vishal Dalal, Krish Krishnakanthan, Björn Münstermann, Rob Patenge Tech debt: Reclaiming tech equity. McKinsey Digital. [Электронный ресурс]. URL: https://www.mckinsey.com/capabilities/mckinsey-digital/our-insights/tech-debt-reclaiming-tech-equity (дата обращения: 28.02.2023).

Страница обновлена: 19.12.2025 в 13:28:43

Download PDF | Downloads: 28 | Citations: 2

ESG data for commercial banks and economic security

Sigova M.V., Dolbezhkin V.A., Kruglova I.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 13, Number 6 (June 2023)

Abstract:

The purpose of the study is to formulate objective specific risks to the economic security of commercial banks generated by the requirements of the sustainable development concept and aggregate recommendations for managing these risks. A comprehensive approach to the object of research was used. The following general scientific methods of analysis were applied: concretization, deduction, comparison, generalization of examples and statistical data from specialized scientific sources. The problems of introducing new data management into traditional decision-making schemes on the example of lending are considered.

The problem of technical debt caused by the continuous development of the commercial bank information infrastructure, including connection with the growing needs of ESG information processing, is highlighted.

A high estimate of the probable costs of technical debt repayment is shown. It poses a real threat to the operational stability of the bank. Based on the analysis of well-known foreign experience in solving such problems, the authors present recommendations to Russian commercial banks on managing new risks.

Large volumes of ESG data should meet the requirements of the sustainable development concept. They can significantly affect the economic security of a commercial bank, through the complication of operational processes, the level and growth of operational risks caused by a decrease in lending profitability. And the need for machine processing of large weakly structured data also creates an additional burden on the information infrastructure and entails an increase in operating costs critical for economic security.

Keywords: commercial bank, big data, ESG, economic security, technical debt, risk management

JEL-classification: G21, G28, Е52, E58, О31

References:

ESG-transformatsiya kak vektor ustoychivogo razvitiya [ESG Transformation as a Vector of Sustainable Development] (2022). M.: Izdatelstvo «Aspekt Press». (in Russian).

Daniel Heller, Andreas Reiter, Sebastian Schöbl, Henning Soller ESG data governance: A growing imperative for banksMcKinsey Digital. Retrieved March 15, 2023, from https://www.mckinsey.com/capabilities/mckinsey-digital/our-insights/tech-forward/esg-data-governance-a-growing-imperative-for-banks?

Klyuchnikov O.I. (2021). Big Data v prognoznoy analitike bankov [Big data in predictive analytics of banks]. Uchenye zapiski Mezhdunarodnogo bankovskogo instituta. (1(35)). 43-60. (in Russian).

Nikitina I.A., Barabanova M.I., Pavlushkov I.V. (2022). Rossiyskie regiony v povestke «zelenogo perekhoda» [Russian regions on the green transition agenda]. Uchenye zapiski Mezhdunarodnogo bankovskogo instituta. (3(41)). 165-175. (in Russian).

Serov E.R. (2022). Klyuchevye trendy tsifrovoy transformatsii bankovskogo biznesa [Key trends in the digital transformation of the banking business]. Uchenye zapiski Mezhdunarodnogo bankovskogo instituta. (2(40)). 201-221. (in Russian).

Sigova M.V. (2016). «Zelenaya» ekonomika kak faktor ekonomicheskoy bezopasnosti [Green economy as a factor of economic security economy]. Bulletin of the Saint Petersburg State University of Economics. (3(99)). 47-53. (in Russian).

Sigova M.V., Dolbezhkin V.A. (2022). Informatsiya kak novyy resurs rynochnoy ekonomiki. Bankovskiy aspekt [Information as a new resource for the market economy. The banking aspect]. Problemy rynochnoy ekonomiki. (4). 87-101. (in Russian). doi: 10.33051/2500-2325-2022-4-87-101.

Vishal Dalal, Krish Krishnakanthan, Björn Münstermann, Rob Patenge Tech debt: Reclaiming tech equityMcKinsey Digital. Retrieved February 28, 2023, from https://www.mckinsey.com/capabilities/mckinsey-digital/our-insights/tech-debt-reclaiming-tech-equity

Zhirnova D.R. (2022). Vliyanie ESG-faktorov ustoychivogo razvitiya na formirovanie kreditnogo i investitsionnogo portfelya banka [The ESG factors influence of sustainable development on the formation of the bank's credit and investment portfolio]. News of Higher Educational Institutions. Series Economics, Finance and Production Management. (2(52)). 6-13. (in Russian). doi: 10.6060/ivecofin.2022522.596.