Кросс-платформенное взаимодействие цифровой финансово-экономической инфраструктуры отечественного рынка, с применением методов комбинированных технологий

Мельникова А.С.1![]() , Мыльникова Е.М.1

, Мыльникова Е.М.1![]() , Кисарева А.А.1

, Кисарева А.А.1![]()

1 Пермский национальный исследовательский политехнический университет, Россия, Пермь

Скачать PDF | Загрузок: 41 | Цитирований: 5

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 10, Номер 2 (Апрель-июнь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=42936837

Цитирований: 5 по состоянию на 07.12.2023

Аннотация:

Научное исследование направленно на изучение коллаборационных связей в цифровой финансовой системе российского рынка между контрагентами, действующими платформами и используемыми технологиями. Выстроена оптимальная модель, которая предлагается для рассмотрения участникам финансового и реальных секторов, с целью прозрачных кросс-функциональных взаимодействий, модернизации управленческих связей, исключения дублирования операций и объединения методов комбинированных технологий, используемых при программном моделировании виртуальных IT-платформ.

Ключевые слова: цифровая платформа, финансовые технологии в цифровой экономике, комбинированные IT-технологии, реальный сектор, кросс-функциональное взаимодействие, моделирование

JEL-классификация: O31, O32, O33

Введение

Эпоха XXI века характеризуется разнообразными финансовыми услугами, связанными с движением денежных средств, которые направлены на удовлетворение потребностей разных категорий физических и юридических лиц. Как правило, это потребности различного рода платежей, в заемном финансировании, инвестировании, формировании сбережений, страховании, пенсионном обеспечении и т.п. В связи с этим финансовый рынок является одним из главных инструментов развития экономики Российской Федерации [1] (Nagibina, Mylnikova, 2013).

Современным трендом развития как российской экономики, так и мировой экономики в целом сегодня является процесс цифровизации. Именно рынок финансовых услуг как раз и стал одним из первых объектов цифровизации. Цифровизация сферы финансовых услуг привлекает внимание не только академического общества, но и является центром интереса профессиональных сообществ. Подобная реакция вызвана, прежде всего, тем объемом вопросов и проблем, которые сегодня необходимо решать в сфере финансов и экономики и который достаточно велик. А разрешение данной ситуации возможно только в условиях цифровизации, которая является самым эффективным способом. Причем таким достаточно универсальным способом, который применим для всех субъектов рынка и экономики любой страны в целом [2] (Filippov, 2017).

На сегодняшний день в Российской Федерации наблюдается тенденция внедрения инновационных технологий в реальный и финансовый сектор экономики, что обусловлено повсеместным интегрированием информации, техническим прогрессом и возникновением такого понятия, как цифровая экономика. Введение и дальнейшее развитие IT-технологий в финансово-хозяйственной жизни общества позволят расширить спектр возможностей для участников промышленного и финансового рынка, а также станут основой для трансформации других сфер экономики страны, из чего следует необходимость проектирования межплатформенного взаимодействия цифрового финансово-экономического сектора на основе новейших компиляторных и декомпиляторных технологий, способных объединить несколько языков программирования [3] (Zharikov, 2019).

Цель настоящей работы – проектирование кросс-платформенного взаимодействия цифрового финансово-экономического сектора с учетом новейших комбинированных IT-технологий и многоязычного программирования.

Научная новизна работы заключается в разработке оптимальной модели, которая раскрывает сущность кросс-функционального взаимодействия, затрагивает вопросы модернизации управленческих связей, исключает дублирование операций и объединяет методики комбинированных технологий, используемых при программном моделировании виртуальных IT-платформ.

В целях раскрытия обозначенной темы публикации были использованы такие общенаучные методы познания, как анализ и синтез, классификация информации, а также метод моделирования и бинарного подхода, примененные при построении графической декомпозиции межплатформенного взаимодействия цифровых финансовых и реальных секторов экономики.

Степень научной проработанности цифровой финансово-экономической инфраструктуры только начинает свое становление, поэтому стоит отметить тех авторов, кто в последнее время особо уделял внимание данной тематике с различных позиций: Ю. Ян, Ц. Чжи, С. Лю [4] (Yan, Chzhi, Lyu, 2019), А.В. Бабкин, Д.Д. Буркальцева, Д.Г. Костень [5] (Babkin, Burkaltseva, Kosten, 2017), Н.Н. Быкова и Т.В. Полтева [6] (Bykova, Polteva, 2017), Я.В. Дремина, А.С. Коныхина и О.О. Назарова [7] (Dremina, Konyhina, Nazarova, 2019), А.С. Пилишвили [8] (Pilishvili, 2017). А также ряд других авторов, которые сформировали представление о массовых преобразованиях финансово-экономического сектора при помощи использования информационно-коммуникационных технологий, с точки зрения дифференцированных позиций, а именно: Ц. Ван [9] (Van, 2019), А.А. Хачатурян и С.В. Пономарева [10] (Khachaturyan, Ponomareva, Melnikova, 2017), М.Н. Ельцова и А.К. Михайлов [11] (Eltsova, Melnikova, Mikhaylov, 2019), Н.П. Нагибина и Г.А. Черновалова [12] (Nagibina, Mylnikova, 2019).

Цифровизация в жизни современного общества

На данном этапе развития информационного общества происходит цифровизация всех сфер экономической и общественной жизни населения, которая характеризуется повсеместным внедрением информационных и телекоммуникационных технологий. Исходя из этого, правительство нашей страны стремится перейти на новый уровень как внутригосударственной, так и международной кооперации. Следовательно, поддержка финансовых инноваций позволит не только повысить конкурентоспособность Российской Федерации на мировом рынке товаров и услуг, но и решить основные проблемы цифровизации финансов как для юридических лиц, так и для физических лиц [13] (Tagarov, 2019).

В настоящее время государство активно реализует программу цифровизации экономики, но, с объективной точки зрения, она направлена в первую очередь на решение технологических задач, оставляя без внимания экономические и социальные вопросы. Это сигнализирует о длительном пути к достижению таких целей, как повышение качества жизни населения и обеспечение более эффективной деятельности домохозяйств и производств [14] (Chekanova, 2019).

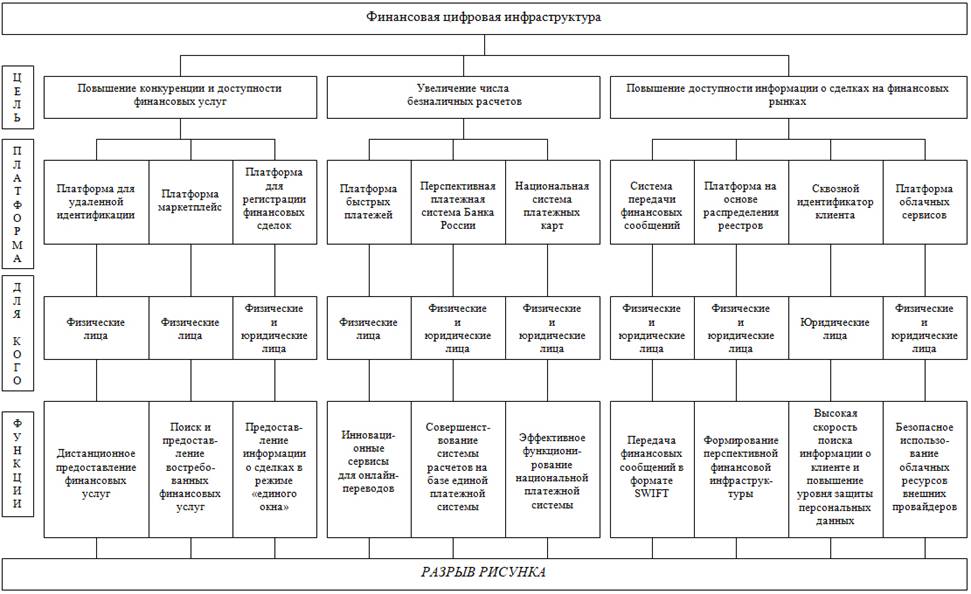

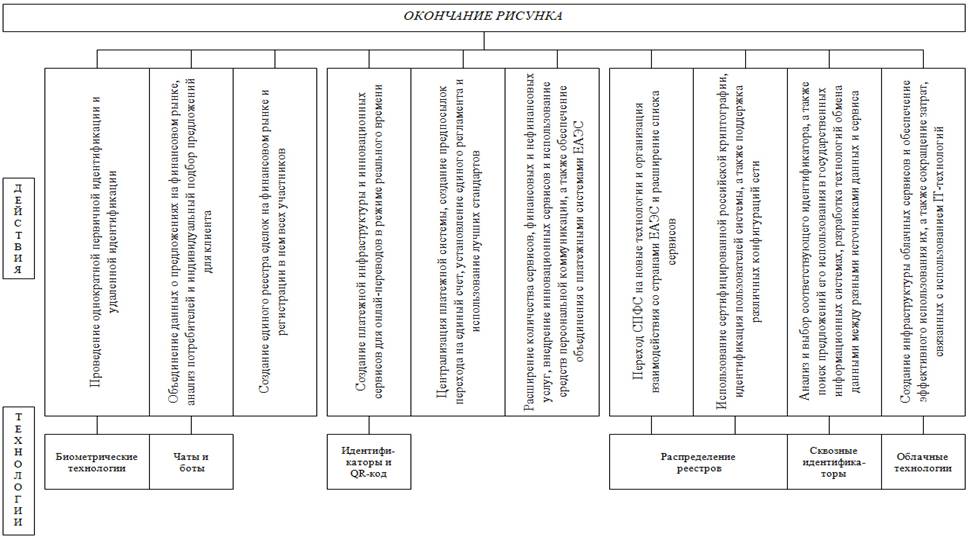

Поскольку цифровизация затрагивает всевозможные сферы деятельности общества, стоит отметить, что в финансовом секторе экономики наблюдается тенденция к внедрению различных технологий, которые тесно связаны с финансовыми отношениями. Однако хозяйственные единицы проявляют слабый интерес к инновациям в финансовой сфере, поскольку IT-прогресс обратно пропорционален безопасности в данной области [15]. Для того чтобы повысить интерес и доверие субъектов реального и финансового секторов, а также общества к бюджетному процессу, целесообразно систематизировать информацию о вводимых технологиях, предоставляя доступную для понимания схему финансовой цифровой инфраструктуры и кросс-платформенного взаимодействия, создав некую модель (рисунок).

Рисунок. Кросс-платформенное взаимодействие цифровой финансово-экономической инфраструктуры отечественного рынка с применением методов комбинированных технологий

Источник: составлено авторами.

Анализируя предлагаемую модель (рисунок), можно сделать вывод о том, что наиболее актуальными проблемами финансовой сферы являются высокая сложность предоставления финансовых услуг для конечных потребителей, недоверие населения к безналичным расчетам, а также неполнота и расплывчатость информации о совершаемых сделках. Из этого следует, что создание финансовой цифровой инфраструктуры имеет три целевых направления: повышение доступности финансовых услуг, увеличение числа безналичных расчетов и повышение доступности информации о сделках на финансовых рынках. Все это достигается путем создания различных цифровых платформ, функционал которых состоит из различных подходов к достижению поставленных целей.

Заключение

Все цифровые платформы созданы для упрощения и совершенствования традиционных подходов к предоставлению финансовых услуг. Предлагаемая авторами модель предназначена для участников финансовых отношений, а ее основное предназначение заключается в том, что, исходя из поставленной цели пользователем, можно последовательно перейти к выбору нужной платформы для осуществления дальнейших действий. Наличие краткого содержания о том, для кого созданы эти платформы и на основе чего работают, какие функции они выполняют и какие действия происходят при их использовании в различных ситуациях, является фундаментом предлагаемой модели и «путеводителем» пользователя.

Однако предлагаемая модель обладает как достоинствами, так и недостатками. К положительным сторонам модели можно отнести следующее: классификация по целевым направлениям; краткость основных положений о платформах и их содержании; упрощение предоставления информации о структуре финансового рынка. Недостатками введения данной модели, являются: низкое доверие граждан к электронным базам данных; различным реестрам и облачным технологиям. Но несмотря на то, что в настоящее время государство стремится к использованию надежных технологий хранения и передачи информации, необходимо помнить, что никогда не исчезает риск утечки информации. В связи с этим стоит обратить внимание на то, что государство должно более открыто представлять используемые технологии и давать гарантию безопасности и неразглашения хранящихся в цифровом виде данных о пользователе платформы.

Таким образом, обобщая все вышесказанное, хочется отметить, что введение инновационных технологий и создание финансовой цифровой инфраструктуры необходимо. Поскольку без этого дальнейшее развитие финансового сектора объективно невозможно.

Источники:

2. Филиппов Д. И. Роль инноваций в развитии финансового рынка // Глобальные рынки и финансовый инжиниринг. – 2017. – Том 4. – № 4. – с. 231-248. – doi: 10.18334/grfi.4.4.39041.

3. Жариков М. В. Основные направления развития российских финансовых технологий и перспективы их интеграции с международными финансовыми технологиями // Вопросы инновационной экономики. – 2019. – Том 9. – № 4. – с. 1677-1686. – doi: 10.18334/vinec.9.4.41325.

4. Ян Ю. Развитие цифрового общества / Ю. Ян, Ц. Чжи, С. Лю // В сборнике: Глобальные социальные процессы: опыт социологического исследования. Сборник статей Социологической конференции молодых ученых, под редакцией А. В. Петрова. – 2019. – с. 137-142.

5. Бабкин А. В., Буркальцева Д. Д., Костень Д. Г. Формирование цифровой экономики в России: сущность, особенности, техническая нормализация, проблемы развития // Научно-технические ведомости Санкт-Петербургского государственного политехнического университета. Экономические науки. – 2017. – Том 10. – № 3.– с. 9-25.

6. Быкова Н. Н., Полтева Т. В. Современное состояние рынка цифровых финансовых технологии в России // Карельский научный журнал. – 2017. – Том 6. – № 4.– с. 263.

7. Дремина Я. В., Коныхина А. С., Назарова О. О. Цифровая инфраструктура финансового сектора России: современное состояние и перспективы // Центральный научный вестник. – 2019. – Том 4. – № 6. – с. 37-39.

8. Пилишвили А. С. Финансовая корпорация в условиях цифровой экономики // Проблемы экономики и юридической практики. – 2017. – № 5. – с. 60-63.

9. Ван Ц. Мировой рынок финансовых технологий становится все более диверсифицированным, и Китай является лидером в мировой конкуренции / Ц. Ван // Экономика и социум. – 2019. – № 5 (60). – с. 461-465.

10. Хачатурян А. А. Государственное управление финансовым рынком России и процедуры применения метода оценки при определении справедливой стоимости производных финансовых инструментов в виду отсутствия активного рынка / А. А. Хачатурян, С. В. Пономарева, А. С. Мельникова // Конкурентоспособность в глобальном мире: экономика, наука, технологии. – 2017. – № 4-6 (42). – с. 119-124.

11. Ельцова М. Н. Обеспечение подготовки IT-кадров для высокотехнологичных промышленных предприятий в условиях цифровизации социально-экономических систем / А. С. Мельникова, М. Н. Ельцова, А. К. Михайлов // Планирование и обеспечение подготовки кадров для промышленно-экономического комплекса региона. – 2019. – Том 1. – с. 143-145.

12. Нагибина Н. П. Механизм саморазвития промышленного предприятия как инновационная методика повышения уровня его конкурентоспособности / Е. М. Мыльникова, Н. П. Нагибина, Г. А. // Лидерство и менеджмент. – 2019. – Том 6. – № 3. – с. 165-176. – doi: 10.18334/lim.6.3.40923.

13. Тагаров Б. Ж. Население России и цифровая экономика: анализ взаимодействия // Креативная экономика. – 2019. – Том 13. – № 10. – с. 2107-2122. – doi: 10.18334/ce.13.10.40966.

14. Чеканова Т. Е. Проблемы и риски создания единого рынка банковских услуг ЕАЭС // Экономика и социум: современные модели развития. – 2019. – Том 9. – № 1. – с. 111-125. – doi: 10.18334/ecsoc.9.1.41167.

15. Сайт Центрального Банка России «Основные направления развития финансовых технологии на период 2018-2020 годов» [Электронный ресурс]. – URL: https://cbr.ru/StaticHtml/File/36231/ON_FinTex_2017.pdf

Страница обновлена: 27.02.2026 в 10:34:52

Download PDF | Downloads: 41 | Citations: 5

Cross-platform digital interaction of the economic and financial infrastructure of the domestic market by methods of combined technologies

Melnikova A.S., Mylnikova E.M., Kisareva A.A.Journal paper

Russian Journal of Innovation Economics

Volume 10, Number 2 (April-June 2020)

Abstract:

The research is aimed at studying collaborative relationships in the digital financial system of the Russian market between counterparties, operating platforms and technologies. An optimal model has been built, which is proposed for consideration by participants in the financial and real sectors, with the aim of transparent cross-functional interactions, modernization of management relationships, avoiding duplication of operations and combining methods of combined technologies used in software modeling of virtual IT platforms.

Keywords: digital platform, financial technologies in the digital economy, combined IT technologies, real sector, cross-functional collaboration, modeling

JEL-classification: O31, O32, O33

References:

Babkin A.V., Burkaltseva D.D., Kosten D.G. (2017). Formirovanie tsifrovoy ekonomiki v Rossii: sushchnost, osobennosti, tekhnicheskaya normalizatsiya, problemy razvitiya [Formation of digital economy in Russia: essence, features, technical normalization, development problems]. St. Petersburg Polytechnic University Journal of Engineering Science and Technology. 10 (3). 9-25. (in Russian). doi: 10.18721/JE.10301 .

Bykova N.N., Polteva T.V. (2017). Sovremennoe sostoyanie rynka tsifrovyh finansovyh tekhnologii v Rossii [Modern status of the digital financial technologies market in russia]. Karelskiy nauchnyy zhurnal. 6 (4(21)). 263-266. (in Russian).

Chekanova T.E. (2019). Problemy i riski sozdaniya edinogo rynka bankovskikh uslug EAES [Problems and risks the creation of a single banking market of the EAEU]. Economics and socium: contemporary models of development. 9 (1(23)). 111-125. (in Russian). doi: 10.18334/ecsoc.9.1.41167.

Dremina Ya.V., Konyhina A.S., Nazarova O.O. (2019). Tsifrovaya infrastruktura finansovogo sektora Rossii: sovremennoe sostoyanie i perspektivy [Digital infrastructure of the financial sector of Russia: current state and prospects]. Tsentralnyy nauchnyy vestnik. 4 (6). 37-39. (in Russian).

Eltsova M.N., Melnikova A.S., Mikhaylov A.K. (2019). Obespechenie podgotovki IT-kadrov dlya vysokotekhnologichnyh promyshlennyh predpriyatiy v usloviyakh tsifrovizatsii sotsialno-ekonomicheskikh sistem [Providing with Training of IT-Personnel for High-Tech Industrial Enterprises in the Digitalization of Social-Economic Systems]. Planirovanie i obespechenie podgotovki kadrov dlya promyshlenno-ekonomicheskogo kompleksa regiona. 1 143-145. (in Russian).

Filippov D.I. (2017). Rol innovatsiy v razvitii finansovogo rynka [The role of innovation in the development of the financial market]. Global Markets and Financial Engineering. 4 (4). 231-248. (in Russian). doi: 10.18334/grfi.4.4.39041.

Khachaturyan A.A., Ponomareva S.V., Melnikova A.S. (2017). Gosudarstvennoe upravlenie finansovym rynkom Rossii i protsedury primeneniya metoda otsenki pri opredelenii spravedlivoy stoimosti proizvodnyh finansovyh instrumentov v vidu otsutstviya aktivnogo rynka [State management of the Russian financial market and procedures for applying the valuation method in determining the fair value of derivative financial instruments due to the absence of an active market]. Competitiveness in the global world: economy, science, technology. (4-6(42)). 119-124. (in Russian).

Nagibina N. P., Mylnikova E. M. (2013). Problemy formirovaniya innovatsionnoy ekonomiki v Rossii [Problems of innovative economy in Russia]. Creative economy. 7 (3). 81-85. (in Russian).

Nagibina N.P., Mylnikova E.M. (2019). Mekhanizm samorazvitiya promyshlennogo predpriyatiya kak innovatsionnaya metodika povysheniya urovnya ego konkurentosposobnosti [Self-development mechanism of the industrial enterprise as an innovative method of increasing the level of its competitiveness]. Leadership and management. 6 (3). 165-176. (in Russian). doi: 10.18334/lim.6.3.40923.

Pilishvili A.S. (2017). Finansovaya korporatsiya v usloviyakh tsifrovoy ekonomiki [Financial corporation in the conditions of the digital economy]. The problems of Economy. (5). 60-63. (in Russian).

Tagarov B.Zh. (2019). Naselenie Rossii i tsifrovaya ekonomika: analiz vzaimodeystviya [Russia's population and digital economy: interaction analysis]. Creative economy. 13 (10). 2107-2122. (in Russian). doi: 10.18334/ce.13.10.40966 .

Van Ts. (2019). Mirovoy rynok finansovyh tekhnologiy stanovitsya vse bolee diversifitsirovannym, i Kitay yavlyaetsya liderom v mirovoy konkurentsii [The global financial technology market is becoming more diversified, and china is a leader in global competition]. Economy and society (Ekonomika i socium). (5(60)). 461-465. (in Russian).

Yan Yu., Chzhi Ts., Lyu S. (2019). Razvitie tsifrovogo obshchestva [The development of the digital society] Global social processes: experience of sociological research. 137-142. (in Russian).

Zharikov M.V. (2019). Osnovnye napravleniya razvitiya rossiyskikh finansovyh tekhnologiy i perspektivy ikh integratsii s mezhdunarodnymi finansovymi tekhnologiyami [The main directions of development of Russian financial technologies and the prospects of their integration with international financial technologies]. Russian Journal of Innovation Economics. 9 (4). 1677-1686. (in Russian). doi: 10.18334/vinec.9.4.41325.