Пути развития клиентской базы банка в современных условиях глобальной финансовой интеграции

Имамбаева Р.Г.1

1 АО «Самрук-Казына», ,

Скачать PDF | Загрузок: 58 | Цитирований: 5

Статья в журнале

Глобальные рынки и финансовый инжиниринг *

Том 1, Номер 1 (Октябрь-Декабрь 2014)

* Этот журнал не выпускается в Первом экономическом издательстве

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=23370437

Цитирований: 5 по состоянию на 05.09.2022

Аннотация:

В условиях международной экономической интеграции банковская сфера Республики Казахстан становится все более привлекательной для зарубежных финансовых структур. Новых игроков привлекает более высокая маржа по сравнению с рынками развитых стран. В итоге это приводит к усилению конкурентной борьбы и изменению структуры рынка.

Статья посвящена исследованию прогрессивных инструментов формирования и удержания клиентской базы банков с целью определения перспектив сохранения банками конкурентных преимуществ перед зарубежными компаниями.

Результатом исследования стала система инструментов эффективной клиентоориентированной стратегии, включающая в себя как новейшие информационные технологии, так и технологии личного общения.

Ключевые слова: глобальная интеграция, клиентская база банка

JEL-классификация: L32, L10, M21

Всеобщая глобализация, образование мирового рынка, свободное перемещение ресурсов, товаров, информации и капитала, интенсивное развитие информационных технологий становятся основными чертами современной экономической среды. Эти тенденции способствуют консолидации банковского капитала, сокращению доли традиционных банковских операций в пользу увеличения новых, отвечающих качественно изменившимся запросам клиентов.

Развивающийся рынок банковских услуг в странах СНГ, обеспечивающий достаточно высокий уровень маржи по сравнению с рынками развитых стран, является весьма привлекательным для западных финансовых структур. Приход в банковскую сферу Казахстана западных игроков приводит к повышению концентрации рынка, и, как следствие, - увеличению конкурентного давления.

На начало 2014 года казахстанский банковский сектор представлен 38 банками, из них 17 банков с иностранным участием, в том числе 14 дочерних банков (см. рис. 1).

Рисунок 1. Концентрация банковского капитала в Республике Казахстан

(источник – составлен автором)

В период с 2009 по 2014 года динамика концентрации банковского капитала в Республике Казахстан характеризовалась сокращением доли крупнейших банков в активах на 19,4%, в ссудном портфеле на 16,8% и во вкладах клиентов на 12,3% [1].

В недалеком будущем, когда Казахстан станет участником Всемирной торговой организации (ВТО), по нашему мнению, произойдет дальнейшее изменение финансового рынка республики, поскольку страны члены ВТО обязаны проводить либеральную экономическую политику, которая в максимальной степени способствует усилению конкуренции и ускоренному росту экономики стран участниц.

В этих обстоятельствах перед банками Республики Казахстан стоит серьезная задача сохранения своей конкурентоспособности и выживания в более жестких экономических реалиях. Безусловно, что для достижения таких целей необходимо наращивание оборотов и обеспечение более высокого уровня профессионализма в управлении.

Усиление конкурентной борьбы все больше требует применения инструментов, способных формировать и поддерживать конкурентные преимущества коммерческих банков на высококонцентрированных и динамично растущих рынках. В этой связи перед большинством коммерческих банков сегодня стоит проблема поиска путей более эффективных способов банковской деятельности, новых организационных структур, методов работы с клиентами, повышения качества и активного использования принципов стратегического управления, формирования стратегии развития и освоения современного инструментария ее реализации, внедрения эффективного маркетинга, усиление работы по увеличению клиентской базы.

Ключом к решению таких проблем может стать научный подход в изучении закономерностей поведения национальных финансовых рынков, выявления основных тенденций и особенностей развития банковских услуг с целью определения перспектив сохранения банками конкурентных преимуществ перед зарубежными компаниями.

Как известно, специфика банковской деятельности заключается в концентрации денежных ресурсов с последующим их перераспределением. Как правило, банки владеют лишь средствами в виде собственного капитала, а основные банковские услуги обеспечиваются привлеченными средствами клиентов и кредиторов. Особенность функционирования банков определяет необходимость организации тесной и эффективной работы с потенциальными клиентами, создающими основу банковского фондирования (вкладчики депозитов, покупатели ценных банковских бумаг, пользователи различных банковских услуг и т.п.) и заемщиками банковских средств (потребители кредитов, банковских гарантий и т.д.).

В данной статье рассмотрены некоторые, на наш взгляд, наиболее прогрессивные методы привлечения и удержания клиентов банка, активно применяемые, в том числе и в Казахстане.

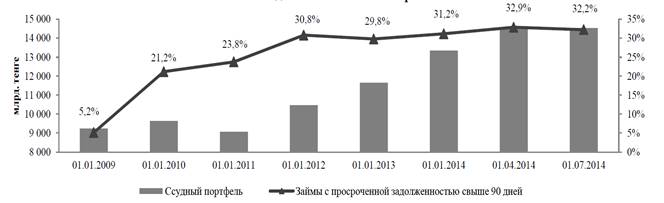

В настоящий момент в стране существуют значительные проблемы с совокупным кредитным портфелем банков. Значительная его часть является не работающей из-за невозможности возврата заемных средств (к середине 2014 года более 30% не возвращенных кредитов).

Рисунок 2. Динамика ссудного портфеля и займов с просроченной задолженностью свыше 90 дней банковского сектора Республики Казахстан

(источник – составлен автором)

Как видно на рисунке 2, с начала 2009 года наблюдается активный рост ссудного портфеля с одновременным ростом проблемных займов. При этом кризисные моменты 2011-2012 гг. не оказали положительного влияния на качество ссудного портфеля [1].

При наличии фондирования казахстанские банки испытывают дефицит в инвестиционных проектах, подкрепленных достаточным запасом финансовой прочности для возврата заемных средств. В этой связи прагматичной видится задача улучшения работы банков с многочисленными потенциальными и реальными клиентами, увеличения их числа – диверсификация бизнеса.

Укрепление позиции ведущих банков Казахстана идет, в том числе и через процесс концентрации капиталов. В начала 2014 года сразу несколько казахстанских банков заявили о своем объединении, что находит поддержку в глазах государственного регулятора. Такие процессы способствуют стабилизации на рынках страны и создают благоприятные условия для развития отечественного бизнеса, укрепления суверенитета государства, а также повышают доверие клиентов банковской системы.

Интеграционные процессы в деятельности коммерческих банков неизбежно приводят менеджмент к пониманию необходимости повышения конкурентоспособности путем применения инновационных технологий в рамках стратегии построения клиентоориентированной модели банковского бизнеса. Весьма перспективным в этой модели видится деятельность банка, направленная на расширение производства дополнительных услуг с учетом потребностей бизнеса клиентов, а также предоставление разрешенных небанковских услуг [2].

Стратегии в области схем взаимодействия с потребителями получили свое развитие по четырем основным направлениям воздействия на клиентов, которые с точки зрения деятельности коммерческого банка могут быть обозначены как: продуктовая стратегия; стратегия ценообразования; стратегия распространения банковских продуктов; комплекс стимулирования потребителя. Главная цель стратегии - обеспечение роста стоимости банка путем создания ценностей для клиента и новых возможностей для банка.

В качестве инструмента реализации клиентоориентированной стратегии используются передовые управленческие информационные технологии, с помощью которых банк собирает информацию о своих клиентах на всех стадиях их жизнедеятельности и полученные сведения использует для подготовки взаимовыгодных предложений, которые формируют (стимулируют) в сознании клиентов потребность обслуживания исключительно в данном банке.

Изучение специфики бизнеса осуществляется посредством проведения маркетингового анализа, который позволяет понять менеджерам банков, на какую категорию клиентов подходит тот или иной продукт, каков объем потенциальных продаж, какова эффективность бизнеса, уровень потребности в финансировании и другие значимые аспекты [3].

Основным инструментом маркетингового анализа является сегментация [3, 4]. Сегментация позволяет осуществить разделение неоднородного рынка на ряд более мелких однородных сегментов, выделив группы клиентов с идентичными интересами и потребностями. Для начала имеет смысл выделить отдельные группы клиентов по уровню объемности бизнеса: крупные, средние, малый бизнес. В зависимости от поступающей информации и интересов банка, данные категории можно разбить на более мелкие, например, по отраслевому признаку, или по сферам деятельности, уровню доходности, территориальности и т.д.

Обладая информацией обо всех крупных и средних клиентах конкретного региона можно рассчитать общий потенциал и долю обслуживания конкретных клиентских сегментов в разрезе основных продуктов (кредитование, привлечение средств, «зарплатные» проекты, а также иные продукты через статистически определенные соотношения). В итоге произведенной сегментации в соответствии с утвержденными в банке критериями определяются группы значимых клиентов, оказывающих превалирующее влияние на бизнес банка (достижение плановых показателей), а также целевые сегменты клиентской работы в разрезе перспективных отраслей и территорий.

Далее проводится анализ компаний внутри каждого сегмента и оцениваются масштабы взаимоотношений с потенциальными клиентами в зависимости от того, с какой из выделенных сегментных групп наиболее интересно и выгодно сотрудничество.

По каждой приоритетной для банка отрасли должно быть подготовлено специальное предложение, включающее получившее в банке наибольшее развитие услуги, адаптированные под актуальные потребности компаний. Сформулировать такое предложение можно, владея информацией о доходности компании, объемах реализации, численности персонала и т.п. На основании этих данных можно рассчитать размер потребности клиента в банковских услугах и их конкретику. Сведения об активах компании и сезонности бизнеса помогут понять размеры необходимых привлечений кредитных ресурсов, либо иных форм предоставления финансирования на оптимально выгодных условиях, а также о размещение свободных ресурсов в периоды затишья деловой активности.

Выявляя особенности в структуре собственности и взаимосвязей внутри холдингов, консорциумов, синдикатов, банк получает возможность более предметно структурировать предлагаемые сделки, а также осуществить комплексную оценку бизнеса клиентов с целью предоставления эксклюзивного предложения для обслуживания в банке. В этой связи обязательно осуществляется анализ платежных цепочек значимых клиентов банка (с целью последующего стимулирования «заведения» в банк финансовых потоков самих клиентов и их контрагентов) используются внутрибанковские базы данных, в которых автоматически фильтруются платежи определенных компаний с аналитической сортировкой.

Формируя комплексное предложение клиенту, важно помнить о достижении экономического эффекта при его обслуживании, в том числе, для целей грамотного управления ликвидностью банка.

Анализ параметров обслуживания компании в банке и оценка доли банка в обслуживании бизнеса клиента (группы взаимосвязанных клиентов) является заключительным шагом в оценке потенциала банковского обслуживания потребителей.

На основании изученной информации предлагается «Пакетирование продаж», что подразумевает взаимовыгодное комплексное предложение услуг клиентам и клиентским сегментам с учетом отраслевой и иной специфики. Комплексное обслуживание позволяет банку предоставлять льготные условия обслуживания (дисконтирование тарифов, предоставление отсрочек платежей и т.п.), что в конечном итоге и оборачивается выгодой для клиента, где банк в свою очередь также получает доходность от общего объема оказываемых услуг.

Такая стратегия также открывает возможности привлечения клиентов методом, основанным на финансово-хозяйственных связях уже существующих клиентов с потенциальными (линейно-связанное привлечение), который ведет к организации перекрестных продаж продуктов и услуг. К примеру, можно предложить поставщику сырья и производителю готовой продукции, при условии обслуживания в одном банке, факторинговые программы, льготные тарифы на операционное обслуживание по текущим счетам внутри банка и т.д. [5].

Применяя описываемые практики, в условиях значительного расширения базы клиентов банкиры получают возможность четко представлять потребности каждого потенциального покупателя финансовых продуктов и учитывать их при разработке маркетинговых кампаний. Как следствие повышается конкурентоспособность и прибыльность банка, а существенным фактором для их поддержания является установление эксклюзивных отношений с наиболее значимыми представителями предпринимательства, которые выражаются во взаимодействии менеджмента банков с клиентами и/или наличии особых доверительных связей между ними. Эти отношения достигаются благодаря возможностям специалистов банка продемонстрировать руководителям компаний глубокие знания и компетенцию в их бизнесе с учетом особенностей отрасли, рынка или региона, в котором они работают, либо хотят работать, а также смежных направлений, в которых сами предприниматели могут оказаться не сведущими. Например, производители готовой продукции могут не знать о возможностях коммерческого использования отходов их производства, наличия режима льготного налогообложения или государственных преференциях на такую деятельность в соседнем регионе. Однако не стоит забывать, что большинство сотрудников банка имеют в основном экономическое образование. В этом смысле наличие в банке современных информационных технологий, способных осуществлять анализ жизнедеятельности бизнеса, делает работу банка в глазах потенциального клиента уникальной. Кроме того, существенно снижается себестоимость услуг банка, т.к. отсутствует необходимость в привлечение дорогостоящих, узких специалистов.

Для того чтобы приступить к расширению отношений с потребителями, уже с момента первого их контакта с банком, менеджменту банка необходимо широко внедрять автоматизированные аналитические инструменты, использование которых обеспечивает представителям компаний возможность за считанные секунды самостоятельно получить исчерпывающую информацию по интересующему их продукту, в том числе о потенциальных вариантах необходимых услуг [6].

В свою очередь банк существенно экономит на своих ресурсах, поскольку в результате оптимизация бизнес-процессов происходит более эффективная работа с клиентами. Благодаря тому, что банковские специалисты имеют возможность оперативно получать необходимые данные о востребованных продуктах и услугах, их диалог с потребителями становится более предметным. Внедрение вышеперечисленных инструментов позволяет заметно сократить административные расходы на распечатку, хранение и рассылку информации о продуктах и услугах. Одновременно уменьшаются затраты времени и усилий персонала банка на «бумажную» волокиту, что в дальнейшем может отразиться не только на качестве и объемах услуг, но и на их стоимости, которая является для клиента не менее значимым фактором при принятии решения о выборе места обслуживания.

Для эффективного применения вышеизложенных методов банку необходимо обеспечить автоматизированные системы хранения информации, которые позволят оперативно в электронном формате осуществлять необходимые расчеты показателей прибыльности/рентабельности в зависимости от конкретной ситуации. Такие «хранилища» служат для менеджера банка информационным справочником и являются источником грамотного построения диалога.

Очень важным в работе с клиентом является установление с ним постоянного контакта путем закрепления за ним персонального менеджера, а также общения на всех уровнях банка. Это придает процессу обслуживания персональную значимость. В результате не только повышается степень удовлетворенности клиентов обслуживанием в банке, но и обеспечивается максимальная гибкость реагирования менеджмента банка на рыночные запросы клиентов, что в условиях современной динамично изменяющейся конкурентной среды является важным преимуществом. Параллельно возникает определенный «последующий» контроль деятельности персональных менеджеров со стороны руководителей и сотрудников всех уровней иерархии банка для минимизации рисков «конфликта интересов».

Кроме того, не менее чувствительным в деле привлечения и удержания клиентов является оптимизация бизнес-процессов банка с целью обеспечения оперативного реагирования на нужды и потребности клиентов. С одной стороны, это повышает удовлетворенность клиентов банковским обслуживанием, а с другой стороны, снижает расходы банка на непродуктивное взаимодействие подразделений.

В целях удержания желаемых клиентов и распространения в предпринимательской среде имиджа банка, оказывающего эксклюзивные услуги, банку полезно проводить дополнительную (нефинансовую) работу.

Такими дополнительными услугами могут быть:

1. консультирование, обучение, партнерские коммерческие связи и др.;

2. приглашение на эти виды деятельности существующих и потенциальных клиентов (в т.ч. из числа поставщиков, подрядчиков уже действующих клиентов);

3. установление дружеских контактов в ходе указанных дополнительных мероприятий;

4. составление плана переговоров об обслуживании, проведение самих переговоров.

Если удачно подобраны дополнительные, непрофильные формы взаимодействия, которые вызывают интерес у потребителей, можно ожидать притока потенциальных клиентов из числа знакомых лиц, уже оценивших достоинства банка. Необходимо, чтобы было поставлено качественное обеспечение этих дополнительных мероприятий через участие в них высокопрофессиональных специалистов.

Резюмируя изложенное и изучив действующую практику последних десяти лет, мы пришли к выводу, что одной из основополагающих в повышении конкурентоспособности банков Казахстана в современных условиях глобализации мировой экономики является реализация финансовыми организациями клиентоориентированной стратегии, эффективность которой напрямую зависит от правильного хорошо продуманного применения следующих инструментов:

1. передовые управленческие информационные технологии, с помощью которых банк сможет собирать информацию о клиентах, выявлять среди них особо прибыльных и, анализируя полученные сведения, создавать целевые взаимовыгодные предложения;

2. маркетинговый анализ позволяет с большей долей вероятности спрогнозировать объем потенциальных продажи, выяснить эффективность бизнеса, уровень потребности различных банковских услуг и другие значимые аспекты и на основании полученных результатов разработать банковский продукт для конкретной категории клиентов;

3. сегментация - разделение неоднородного рынка на ряд более мелких однородных сегментов, с последующим выделением группы клиентов с идентичными интересами и потребностями. Результаты сегментации используются при разработке банковского продуктов для клиентов одного сегмента рынка или смежных сегментов, а также для определения стратегии банка в вопросе привлечения наиболее перспективных клиентов.

4. линейно-связанное привлечение – использование информации о финансово-хозяйственных связях уже существующих потребителей с их контрагентами, в том числе, анализ платежных цепочек клиентов банка для последующего стимулирования «заведения» в банк финансовых потоков самих клиентов и их партнеров и организации перекрестных продаж продуктов путем использования услуг, предоставляемых банком, т.е. разработка банковского продукта специально для группы взаимодействующих между собой предпринимателей;

5. автоматизация аналитических инструментов, систем хранения информации применяется для оперативных, электронных расчетов, в том числе, показателей рентабельности, предоставления потребителям доступа к полной информации о возможностях и услугах банка с целью построения грамотного диалога с потенциальным клиентом, повышения оперативности работы банка и реализации ключевых компетенций персонала;

6. эксклюзивные отношения, благодаря использованию автоматизированных систем и информационных технологий, позволяют обеспечить предложение, адаптированное исключительно под интересы конкретных клиентов. Данный инструмент поддерживает и развивает клиентскую лояльность, позволяет выстраивать с ними доверительные отношения через обслуживание по разным каналам взаимодействия с учетом их персональных потребностей;

7. «Пакетирование продаж» подразумевает взаимовыгодное комплексное предложение услуг клиентам и клиентским сегментам с учетом отраслевой и иной специфики. Комплексное обслуживание способствует развитию банком льготной политики обслуживания (дисконтирование тарифов, предоставление отсрочек платежей и т.п.), что в конечном итоге и оборачивается выгодой для клиента, где банк в свою очередь также получает доходность от общего объема оказываемых услуг;

8. предоставление дополнительных небанковских услуг. В условиях развития предпринимательской деятельности обучение законам рынка, консультирование по финансовым, налоговым вопросам, разъяснение действующей международной практики и применение новых технологий открывает перед банками значительный потенциал в работе по созданию в финансовой среде имиджа уникального банка, предоставляющего эксклюзивные услуги.

Клиенты банка всегда требуют внимания, совета и индивидуального подхода. Благодаря внедрению всего комплекса этих методов вы можете стать доверенным советником для своих клиентов, помочь им увеличить объем управляемых активов и сократить административные издержки.

Будущее за банком, ориентированным на индивидуальную работу с клиентом.

Источники:

2. Сергеенкова А.А.Современные технологии обеспечения конкурентоспособности многопрофильного коммерческого банка на рынке финансовых услуг: автореферат диссертации на соискание ученой степени кандидата экономических наук. –Ростов-на-Дону, 2007.

3. Хабаров В.И.Банковский маркетинг.-М.:Московский международный институт экономики, информатики, финансов и права,2002.

4. Драгомирецкая О.В.Стратегическое управление в современном коммерческом банке: автореферат диссертации на соискание ученой степени кандидата экономических наук. -СПб: Санкт-Петербургский университет экономики и финансов, 2009.

5. Пономарева В.А.Политика привлечения корпоративных клиентов на обслуживание в банк// Известия Российского государственного педагогического университета им. А.И. Герцена. –2007. –Т.12. ‒ No 33. –с. 218-220.

6. Серов Е.Р.Организация работы с корпоративными клиентами как важный элемент повышения эффективности предпринимательской деятельности кредитных организаций// Проблемы современной экономики. –2012. ‒No 1. –с. 165-172.

Страница обновлена: 22.02.2026 в 12:45:30

Download PDF | Downloads: 58 | Citations: 5

The ways of developing the customer base of a bank in the current conditions of global financial integration

Imambaeva R.G.Journal paper

*

Volume 1, Number 1 (October-December, 2014)

Abstract:

The article is devoted to a number of methodological aspects related to the assessment of regional investment attractiveness. The concept of “regional investment attractiveness” as a broad economic category covering the whole complex of external factors which influence the risk and return of investment projects under implementation in the region is considered. The author presents a list of the stages of investment attractiveness assessment and analyzes methodological difficulties encountered in each of these stages. Special attention is paid to the process of weighing investment attractiveness factors. This process is one of the key stages of assessment, and the correctness of such weighing influences the quality of the integral index of regional investment attractiveness.

Keywords: rating, rating agency, scale correlation, regulator

JEL-classification: L32, L10, M21