Технология создания производственной функции клиентского капитала высокотехнологичных компаний с замкнутым циклом

Климова В.С.1, Цыгулева Д.С.1, Соколянский В.В.1

1 Московский государственный технический университет имени Н.Э. Баумана (национальный исследовательский университет), Россия, Москва

Скачать PDF | Загрузок: 46 | Цитирований: 4

Статья в журнале

Экономика высокотехнологичных производств (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 1, Номер 3 (Июль-сентябрь 2020)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=44198335

Цитирований: 4 по состоянию на 15.09.2025

Аннотация:

В статье рассмотрены и имплементированы методы количественного и качественного анализа клиентского капитала. Определена линейная производственная функция клиентского капитала на примере высокотехнологичной компании с замкнутым циклом.

Ключевые слова: клиентский капитал, производственная функция, CLV, стратегический менеджмент

Создание предприятия с замкнутым циклом – это не только технологический вопрос, но и проблема экономико-управленческого характера. В контексте современной экономики такие компании имеют возможность создавать популярные бренды, пользующиеся доверием в связи с экологичностью производства. Отсюда возникает потребность в грамотной реализации потенциала бренда и, в свою очередь, в повышении эффективности работы с клиентами – увеличении клиентского капитала фирмы.

Клиентский капитал компании представляет собой суммарную приведенную стоимость пожизненных потребительских ценностей, сгенерированных клиентской базой компании [5] (Makarova, 2016). Именно клиенты формируют основной материальный доход компании, а эффективность бизнеса определяется минимизацией издержек на обеспечение необходимой ценности для клиентов [6] (Malyhina, 2019). Поэтому оценка клиентского капитала компании является актуальной проблемой как для экономистов, так и для менеджмента. Определенным опытом в изучении параметров клиентского капитала обладают [3, 4, 9, 11, 12] (Zagorodnikov, Sokolyanskiy, 2020; Kaganov, Sokolyanskiy, Volosnikova, Ishimtsev, 2015; Runova, Chulyukov, Sokolyanskiy, Knyazeva, 2016; Sokolyanskiy, Kaganov, Volosnikova, Ishimtsev, 2015).

Целью работы было выбрано комплексное рассмотрение клиентского капитала высокотехнологичных компаний, переходящих на замкнутый цикл производства. Под комплексным рассмотрением понимается экономическая оценка величины клиентского капитала и его последующее моделирование с помощью производственной функции.

Визуализация данных с помощью производственной функции используется с тем, чтобы снизить вероятность стратегических ошибок при принятии решений, повышая эффективность управления клиентским капиталом компании [1, 2] (Alabugin, Beregovaya, 2019; Vlasov, Shimko, 2005).

В рамках настоящей работы в качестве объектов исследования выбраны 2 высокотехнологичные зарубежные инновационные компании: The Boeing Company и Airbus SE, клиентская база которых однородна – компании являются конкурентами. Все данные, используемые для нижеследующих расчетов, взяты из публичных отчетов вышеуказанных фирм и достаточны для проведения оценки по выбранным метрикам.

На сегодняшний день для оценки клиентского капитала существует несколько метрик. По мнению Созонова Ю.С., наиболее широко используемыми в практике управления клиентским капиталом являются метрики RFM, SOW (доля в покупках), PCV (ценность клиента за прошлые периоды времени) и, наиболее продвинутая, СLV (пожизненная ценность клиента). Для расчета величины пожизненной ценности клиента нужно определить чистый денежный поток, который фирма ожидает получить от него за все время сотрудничества, а затем привести эту сумму к текущему времени, осуществив операцию дисконтирования [Berger, Nasr, 1998]. Есть целый ряд метрик, построенных на базе CLV. Например, CEC (вклад новых клиентов в клиентский капитал компании) определяется увеличением клиентского капитала компании от вновь привлеченного клиента, CEE (эластичность клиентского капитала) представляет собой отношение изменения клиентского капитала компании (в % от исходного значения) к изменению расходов на маркетинг (в % от исходного значения) [Villanueva, Hanssens, 2007]. В рамках данной работы представлен результат оценки по метрике CLV, потому что она дает возможность определить действия, направленные на максимизацию клиентского капитала компании. Метрики же CEE и CEC служат в первую очередь для оценки эффективности маркетинговой деятельности, что менее интересно с точки зрения разработки инструментария по управлению клиентским капиталом [4, 8] (Kaganov, Sokolyanskiy, Volosnikova, Ishimtsev, 2015; Pomogaeva, Brovchenko, 2018).

Чтобы рассчитать пожизненную ценность клиента (CLV), воспользуемся формулой, предложенной Гуптой и Леманном [15] (Gupta, Lehmann, 2003):

![]() ,

(1)

,

(1)

где: c – прямые затраты на удовлетворение нужд клиента;

p – цена реализации;

r – коэффициент удержания клиентов;

i – ставка дисконтирования.

Другими словами, оценка CLV определяется величиной маржи (m), умноженной на мультипликатор маржи (r/ [1+i-r]). Примем коэффициент удержания клиентов в первом приближении равным 0,9, а ставка дисконтирования будет равняться 0,375.

Данный подход определяет среднее значение CLV и использует общедоступные данные, чтобы получить информацию о средней маржинальной прибыли и средних затратах на маркетинг.

С помощью предложенной формулы были рассчитаны значения ценности клиента за 2015–2017 гг. для выбранных предприятий и использованы в построении производственной функции.

Рассмотрим каждое предприятие как экономическую систему, работу которой характеризуют некоторые экономические параметры – переменные.

При условии ординарного подхода к трактованию «производственной функции» выделяем три динамические, т.е. зависящие от времени, переменные: трудозатраты, финансы и специфический капитал (в нашем случае – клиентский):

L(t) – трудозатраты, Q(t) – финансы, K(t) – клиентский капитал.

Примем следующие условия и допущения, накладываемые на производственную функцию, т. е. определим границы системы:

1. Потенциируемая скалярная функция, т.е. существуют градиенты по трем направлениям.

2. Трехмерная, т.е. зависящая от трудозатрат, финансовой переменной и величины клиентского капитала.

Простейшая математическая модель, удовлетворяющая данным условиям, – плоскость. Тогда запишем линейную производственную функцию П в виде:

![]() . (2)

. (2)

Отсюда производные функции по трем направлениям будут характеризовать соответствующие тенденции и будут называться потенциалами:

![]() (3), где

(3), где

![]() – трудовой

потенциал,

– трудовой

потенциал, ![]() –

финансовый потенциал,

–

финансовый потенциал,

![]() – клиентский потенциал.

– клиентский потенциал.

Определим трудовую переменную L(t) как трудозатраты и будем использовать суммарное рабочее время, затраченное на производство продукта. Размерность – рабочие часы.

Определим финансовую переменную Q(t) как общую капитализацию компании. Размерность – млн $.

Определим специфическую переменную, характеризующую клиентский капитал K(t) как количество клиентов компании. Размерность – единицы клиентов.

Для построения плоскости оценим потенциалы функции по направлениям L, Q и K.

Оценим показатель эффективности труда A.

A = [суммарная стоимость всех произведенных продуктов, млн $]/ [общие трудочасы, час],

где Общие трудочасы = [количество сотрудников] ∙ [стандартное рабочее время в год]. Таким образом, размерность произведения А∙L(t) – млн $.

Оценим показатель финансовой эффективности B.

В статье А. Пендака [7] (Pendak, 2017) предложена оценка финансовой эффективности с использованием оборотного капитала:

В = [величина оборотного капитала, млн $]/ [сальдо, млн $] – б/р. Таким образом, размерность произведения В∙Q(t) – млн $.

Оценим показатель эффективности работы с клиентами C.

Примем в этом качестве удельный CLV, рассчитанный выше: C = CLV, млн $ / [количество клиентов]. Таким образом, размерность произведения C∙K(t) – млн $.

Произведя необходимые расчеты, описанные выше, построим производственные функции. Так как мы имеем фиксированное значение каждого экономического параметра за год, то 1 год соответствует точке с координатами (BQ(t), AL(t), CK(t)). Плоскость однозначно задается тремя точками. Следовательно, будем использовать информацию о работе компаний за 2015–2017 гг.

Таблица 1

Экономические параметры The Boeing Company, 2015–2017

|

|

2017 г.

|

2016 г.

|

2015 г.

|

|

C∙K(t) [CLV, млн $]

|

-22,77

|

-31,29631579

|

-32,22

|

|

A∙L(t), млн $/сотрудника

|

0,09013071895

|

0,09007189542

|

0,09167320261

|

|

B∙Q(t), млн $

|

377099,76

|

488218,3421

|

197270,9552

|

Таблица 2

Экономические параметры Airbus SE, 2015–2017 гг.

|

|

2017 г.

|

2016 г.

|

2015 г.

|

|

C∙K(t) [CLV, млн $]

|

5,025789474

|

7,872631579

|

8,838947368

|

|

A∙L(t), млн $/сотрудника

|

0,04569924812

|

0,03957894737

|

0,06654887218

|

|

B∙Q(t), млн $

|

1585,236985

|

13764,18714

|

11565,39463

|

Источник: составлено авторами на основе [13].

Источник: составлено авторами на основе [13].

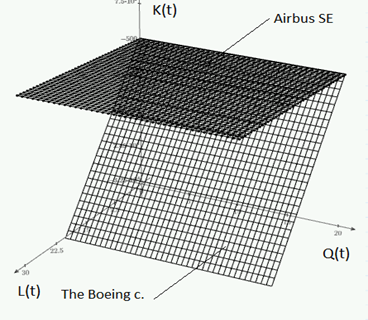

Рисунок 1. Производственные функции компаний Airbus SE и The Boeing Company 2015–2017 гг.

Источник: составлено авторами.

В ходе работы было проведено сравнение подходов к оценке клиентского капитала компании. Был выбран наиболее оптимальный (метод оценки CLV), исходя из требований дальнейшего моделирования клиентского капитала.

Клиентский капитал компаний был визуализирован в виде линейной производственной функции, построенной методом оценки тенденций (производных по направлениям). Для визуализации были выбраны основные экономические параметры.

Создав производственную функцию клиентского капитала, авторы расширили набор линейных производственных функций. Сводный график, представленный на рисунке 1, позволяет проследить поведение величины клиентского капитала в конкурентной среде, поэтому результаты настоящей работы могут быть использованы, прежде всего, в стратегическом менеджменте, при планировании и прогнозировании.

Источники:

2. Власов М.П., Шимко П.Д. Моделирование экономических процессов. - Ростов-на-Дону, Феникс, 2005. – 150 c.

3. Загородников С.А., Соколянский В.В. Лица Чернова как эмоциональный интерфейс при построении модели высокотехнологичного инновационного предприятия машиностроительной отрасли // Экономика высокотехнологичных производств. – 2020. – № 2. – doi: а,18334/evp.1.2.1 а 968.

4. Каганов Ю.Т., Соколянский В.В., Волосникова М.С., Ишимцев В.И. Оптимизация параметров интеллектуального капитала на основе искусственной иммунной системы на примере компаний IT-сектора // Естественные и технические науки. – 2015. – № 6. – c. 106-110.

5. Макарова Я.В. Формирование клиентского капитала организации: теоретические основания и модельный инструментарий оценки // Интернет-журнал Науковедение. – 2016. – № 4. – c. 1-17.

6. Малыхина И.О. Стимулирование высокотехнологичных производств как императив технологического развития отечественной экономики // Вопросы инновационной экономики. – 2019. – № 4. – c. 1469-1478. – doi: а,18334/vinec.9.4.41251.

7. Пендак А. Совершенствование методики оценки эффективности использования оборотных средств // Вестник Забайкальского государственного университета. – 2017. – № 9. – c. 144-152. – doi: 10.21209/2227-9245-2017-23-9-144-152 .

8. Помогаева К.Ю., Бровченко Е.А. Разработка алгоритма отбора молодых специалистов на стажировки в компании высокотехнологичных отраслей // Экономика труда. – 2018. – № 3. – c. 885-894. – doi: а,18334/et.5.3.39214.

9. Рунова М.В., Чулюков В.А., Соколянский В.В., Князева Е.В. Особенности моделирования инновационной стратегии предприятия энергомашиностроения с использованием свойств логической кривой // Экономика и предпринимательство. – 2016. – № 6. – c. 320-323.

10. Созонов Ю.С. Оценка клиентского капитала компании // Вестник Московского университета. Серия 6: Экономика. – 2014. – № 6. – c. 80-96.

11. Соколянский В.В., Каганов Ю.Т., Волосникова М.С., Ишимцев В.И. Оценка интеллектуального капитала на основе использования искусственной нейронной сети // Естественные и технические науки. – 2015. – № 6. – c. 111-113.

12. Уткин Д.А., Исаков А.С., Колышкин Л.М., Соколянский В.В., Князева Е.В. Сравнительный анализ эффективности деятельности предприятия ракетно-космической отрасли на примере компаний LOCKHEED MARTIN, THE BOEING COMPANY и UNITED TECHNOLOGIES // Экономика и предпринимательство. – 2016. – № 6. – c. 72-78.

13. Airbus. Official site. Www.airbus.com. [Электронный ресурс]. URL: https://www.airbus.com/ (дата обращения: 02.02.2020).

14. Boeing. Official site. Www.boeing.com. [Электронный ресурс]. URL: https://www.boeing.com/ (дата обращения: 02.02.2020).

15. Gupta S., Lehmann D.R. Customers as Assets // Journal of Interactive Marketing. – 2003. – № 17. – p. 9-24.

Страница обновлена: 02.03.2026 в 01:28:44

Download PDF | Downloads: 46 | Citations: 4

Technology for creating a production function of customer capital at the high-tech companies with a closed cycle

Klimova V.S., Tsyguleva D.S., Sokolyanskiy V.V.Journal paper

High-tech Enterprises Economy

Volume 1, Number 3 (July-september 2020)

Abstract:

Methods of quantitative and qualitative analysis of customer capital are considered and implemented. The linear production function of customer capital is defined on the example of a high-tech company with a closed cycle.

Keywords: customer capital, production function, CLV, strategic management

References:

Airbus. Official siteWww.airbus.com. (in Russian). Retrieved February 02, 2020, from https://www.airbus.com/

Alabugin A.A., Beregovaya I.B. (2019). Metod otsenki kachestva upravleniya ispolzovaniem diversifitsirovannyh resursov formirovaniya i razvitiya vysokotekhnologichnogo promyshlennogo proizvodstva [The method of assessing the quality of management using diversified resources formation and development of high-tech industrial production]. Leadership and management. 6 (3). 189-200. (in Russian). doi: a,18334/lim.6.3.40948.

Boeing. Official siteWww.boeing.com. (in Russian). Retrieved February 02, 2020, from https://www.boeing.com/

Gupta S., Lehmann D.R. (2003). Customers as Assets Journal of Interactive Marketing. (17). 9-24.

Kaganov Yu.T., Sokolyanskiy V.V., Volosnikova M.S., Ishimtsev V.I. (2015). Optimizatsiya parametrov intellektualnogo kapitala na osnove iskusstvennoy immunnoy sistemy na primere kompaniy IT-sektora [Optimization of intellectual capital parameters based on an artificial immune system on the example of IT companies]. Estestvennye i tekhnicheskie nauki. (6). 106-110. (in Russian).

Makarova Ya.V. (2016). Formirovanie klientskogo kapitala organizatsii: teoreticheskie osnovaniya i modelnyy instrumentariy otsenki [Customer equity: theoretical views and methodological assessment problems]. Naukovedenie (Science). (4). 1-17. (in Russian).

Malyhina I.O. (2019). Stimulirovanie vysokotekhnologichnyh proizvodstv kak imperativ tekhnologicheskogo razvitiya otechestvennoy ekonomiki [Stimulation of high-tech industries as an imperative of technological development of the domestic economy]. Russian Journal of Innovation Economics. 9 (4). 1469-1478. (in Russian). doi: a,18334/vinec.9.4.41251.

Pendak A. (2017). Sovershenstvovanie metodiki otsenki effektivnosti ispolzovaniya oborotnyh sredstv [Improved methods of evaluating the effectiveness of current assets usage]. Bulletin of Transbaikal State University. (9). 144-152. (in Russian). doi: 10.21209/2227-9245-2017-23-9-144-152 .

Pomogaeva K.Yu., Brovchenko E.A. (2018). Razrabotka algoritma otbora molodyh spetsialistov na stazhirovki v kompanii vysokotekhnologichnyh otrasley [Development of the algorithm of recruitment of young specialists for internships in the companies of high-tech industries]. Russian Journal of Labor Economics. 5 (3). 885-894. (in Russian). doi: a,18334/et.5.3.39214.

Runova M.V., Chulyukov V.A., Sokolyanskiy V.V., Knyazeva E.V. (2016). Osobennosti modelirovaniya innovatsionnoy strategii predpriyatiya energomashinostroeniya s ispolzovaniem svoystv logicheskoy krivoy [Features of modeling the innovative strategy of the power engineering enterprise using the properties of the logical curve]. Journal of Economy and Entrepreneurship. (6). 320-323. (in Russian).

Sokolyanskiy V.V., Kaganov Yu.T., Volosnikova M.S., Ishimtsev V.I. (2015). Otsenka intellektualnogo kapitala na osnove ispolzovaniya iskusstvennoy neyronnoy seti [Assessment of intellectual capital based on the use of an artificial neural network]. Estestvennye i tekhnicheskie nauki. (6). 111-113. (in Russian).

Sozonov Yu.S. (2014). Otsenka klientskogo kapitala kompanii [Customer equity evaluation]. Vestnik Moskovskogo universiteta. Seriya 6: Ekonomika. (6). 80-96. (in Russian).

Utkin D.A., Isakov A.S., Kolyshkin L.M., Sokolyanskiy V.V., Knyazeva E.V. (2016). Sravnitelnyy analiz effektivnosti deyatelnosti predpriyatiya raketno-kosmicheskoy otrasli na primere kompaniy LOCKHEED MARTIN, THE BOEING COMPANY i UNITED TECHNOLOGIES [Comparative analysis of companies' efficiency of the rocket and space industry on the example of LOCKHEED MARTIN, THE BOEING COMPANY, and UNITED TECHNOLOGIES]. Journal of Economy and Entrepreneurship. (6). 72-78. (in Russian).

Vlasov M.P., Shimko P.D. (2005). Modelirovanie ekonomicheskikh protsessov [Modeling of economic processes] (in Russian).

Zagorodnikov S.A., Sokolyanskiy V.V. (2020). Litsa Chernova kak emotsionalnyy interfeys pri postroenii modeli vysokotekhnologichnogo innovatsionnogo predpriyatiya mashinostroitelnoy otrasli [Chernoff's faces as an emotional interface for building a model of a high-tech innovative enterprise in the machine-building industry]. Ekonomika vysokotekhnologichnyh proizvodstv. 1 (2). (in Russian). doi: a,18334/evp.1.2.1 a 968.