Институты денежно-кредитной политики: сущность, виды, взаимодействие

Скачать PDF | Загрузок: 35

Статья в журнале

Российское предпринимательство *

№ 20 (266), Октябрь 2014

* Этот журнал не выпускается в Первом экономическом издательстве

Аннотация:

В статье исследованы институциональные основы денежно-кредитной политики в совокупности двух аспектов ее функционирования: организационно-структурного и понятийно-оценочного. Определены базовые и комплементарные институты современной денежно-кредитной политики. Особое внимание уделено институту доверия.

Ключевые слова: деньги, риск, контроль, доверие, институт, денежно-кредитная политика, институциональная матрица

Институт (от лат. institutum – установление, обычай, учреждение) – это совокупность норм, правил и отношений в конкретной сфере человеческой деятельности.

Термин «институт» употребляется не только в отношении норм и правил, определяющих определенные формы человеческой деятельности, но и в отношении определенного класса организаций, реализующих конкретный социальный выбор. Так, И.Р. Кощегулова, отмечая многозначность данного понятия, справедливо отмечает, что под институтами понимают «и правила, регулирующие деятельность хозяйствующих субъектов, и структуры, ограничивающие их действия, и организации, в которых осуществляется целенаправленное преобразование ресурсов, и алгоритмы поведения хозяйствующих субъектов, и инструменты регулирования хозяйственных отношений» [8].

Основываясь на этом определении, мы разграничили организационный и познавательно-оценочный аспекты институциональной структуры денежно-кредитной политики.

Организационно-структурный аспект монетарной политики

Организационный аспект денежно-кредитной политики представляет собой изучение роли и функций центрального банка страны как совокупности правовых и экономических оснований его деятельности, а также соотношения и координации денежно-кредитной, фискальной и общеэкономической политики и органов их осуществляющих.

Правовые и экономические основы деятельности центрального банка включают следующие элементы:

- правовой статус центрального банка;

- структуру целей и задач денежно-кредитной политики с выделением вопроса о степени приверженности центрального банка ценовой стабильности;

- руководящие органы центрального банка, распределение функций между органами центрального банка;

- независимость центрального банка от политического влияния (правовые гарантии независимости);

- взаимодействие денежно-кредитной политики и политики в области обменных курсов;

открытость и подотчетность центрального банка.

Как правило, оценка правовых и экономических детерминант осуществления денежно-кредитной политики сводится к анализу более узкого вопроса – анализу независимости центрального банка.

Для оценки уровня независимости центрального банка применяются так называемые индексы независимости, которые позволяют сравнивать независимость центральных банков в межстрановом разрезе. Наиболее известными являются индекс Алесины, индекс Цукермана, GMT-индекс и индекс Эйффингера-Шалинга, различающиеся главным образом набором переменных для анализа.

Институциональный аспект денежно-кредитной политики с организационно-структурной точки зрения раскрывается также в характеристике структуры национальной банковской системы и в архитектуре системы институтов, отвечающих за различные направления экономической политики.

Традиционно считается, что правительство в лице министерства финансов проводит бюджетную политику, а центральный банк отвечает за ценовую стабильность. В период кризиса на первое место выдвинулись задачи поддержания финансовой стабильности. Появилось все больше исследований, предлагающих закрепить за центральным банком наряду с традиционными функциями задачи поддержания общей финансовой стабильности мерами макропруденциальной политики [7, 9, 10, 11]. Обсуждается также вопрос создания отдельного органа, уполномоченного осуществлять регулирование финансового рынка [13].

В практике развитых и развивающихся стран уже существует опыт функционирования национальных финансовых регуляторов. Наиболее влиятельными из них являются Национальная фьючерсная ассоциация США (NFA); Комиссия по срочной биржевой торговле (CFTC); Управление по финансовому регулированию и надзору – FSA (Великобритания); Европейское управление по надзору за рынком ценных бумаг и ряд других. Тем не менее, в отличие от центрального банка или правительства, эти регуляторы не управляют непосредственно какой-либо частью общественного капитала страны, не осуществляют формирование, распределение и перераспределение денежных потоков национальной экономики, и, следовательно, не несут балансовые риски, связанные с реализацией своих задач. Именно поэтому их нельзя отнести к макроэкономическим институтам регулирования рынка.

Практическое расширение периметра действий центральных банков, происходящее и в развитых, и развивающихся странах, чревато не только снижением степени их независимости от исполнительной власти, но и серьезными будущими процентными и балансовыми рисками в их деятельности. В этой связи мы считаем, что регулирование финансового рынка на постоянной основе должно стать функцией отдельной макроэкономической структуры, которая бы обладала не только надзорно-контрольными функциями, но и была наделена особым правовым статусом института макроэкономического регулирования, посредством формирования, распределения и перераспределения денежных потоков общественного сектора с принятием на себя соответствующих рисков. Это позволит центральным банкам эффективно осуществлять функции традиционного денежно-кредитного регулирования и снизит возможные риски, связанные с волатильностью цен на активы.

Базовые и комплементарные институты денежно-кредитной политики

В понятийно-оценочном смысле мы склонны определять институт как информационную систему, определяющую поведение людей и организаций. В рамках такой трактовки институциональную основу денежно-кредитной политики образуют такие экономические институты как деньги, кредитный рынок, процент, доверие и ряд других институций. По их роли в формировании, воспроизводстве, распространении и передаче информации экономические институты можно классифицировать на системообразующие и производные, а также базовые и вспомогательные.

Деньги как экономический институт рассматриваются в работах М.А. Абрамовой [1], В.Е. Гавриловой [3], А.Ю. Грибова [4], И.Р. Кощегуловой [8]. В частности, И.Р. Кощегулова институт денег определяет «как один из институтов, вырабатываемых общественным сознанием для реализации объективных потребностей людей в согласовании, сопоставлении и соизмерении оценок о различных объектах, суждениях, объективных явлениях и способах существования в социуме, сформированных на уровне индивидуального общественного сознания» [8].

Проблема влияния денег в экономике всегда лежала в основе различных концепций денежно-кредитного регулирования.

Наиболее старой и авторитетной гипотезой о влиянии денег в экономике являлась количественная теория. Основу данной теории составляет признание «нейтральности» денег в экономике. Количественники пытались интегрировать денежную теорию с теорией стоимости с помощью моделей Л. Вальраса и постулата однородности. Если количественная теория делала акцент на определении абсолютного уровня цен, то вальрасовская равновесная модель – на определении относительных цен.

Тем не менее, и в вальрасовской модели деньги не участвовали в процессе установления относительных цен на рынках товаров. Рынок денег существовал здесь наряду с товарными рынками, а избыток спроса на товарных рынках с необходимостью порождал избыточное предложение на рынках денег. Абсолютный уровень цен в этой модели рассматривается как величина, обратная цене денег. А функция спроса в реальном секторе являлась функцией не абсолютных, а относительных цен. Преодоление дихотомии денежных и реальных процессов произошло с появлением кейнсианской теории денег.

Дж. М. Кейнс впервые вышел за пределы отдельных рынков и создал действительно макроэкономическую модель, объединяющую реальный и денежный секторы на синергетической основе. Основным инструментом объединения явилась норма процента. Если у неоклассиков процент является ценой, приводящей в равновесие спрос на инвестиции и сбережения, всегда соответствует уровню полной занятости и является одним из регуляторов производства, то у Кейнса процентная ставка прямо зависит от спроса на деньги и их предложения.

У неоклассиков доход является неизменной величиной, спрос на инвестиции – независимой переменной, а норма процента воздействует на величину сбережений, соответствующую заданной величине дохода. У Кейнса же инвестиции сами являются функцией нормы процента, а изменение кривой спроса на инвестиции и кривой сбережений приводит к изменению дохода. Таким образом, спрос на инвестиции в соотношении со сберегаемыми суммами в концепции Кейнса определяют, каков будет доход при известной норме процента.

Предложенная Кейнсом взаимосвязь экономических переменных лежит в основе современного трансмиссионного механизма традиционной денежно-кредитной политики. В основе этой взаимосвязи лежит признание особой роли денег в экономике, отказ от рассмотрения их как «вуали», наброшенной на бартерные сделки.

Процент у Кейнса является исключительно психологическим феноменом. Важен не какой-то абсолютный уровень процента, а степень его отклонения от того, что считается надежным уровнем. При этом норма процента по краткосрочным кредитам находится под контролем текущей политики денежно-кредитных властей, и они легко могут создать убеждение, что она не изменится в ближайшем будущем. Однако гораздо большее значение в его концепции имеет долгосрочная норма процента. Но долгосрочная ставка находится в меньшей зависимости от денежно-кредитных властей и в большей зависимости от господствующих предположений относительно будущей денежной политики.

По мнению Кейнса, денежная политика, направленная на снижение долгосрочной нормы процента, может оказаться безуспешной, если она выглядит в глазах общества экспериментом или считается подверженной изменениям, поскольку часть денег, которую держат в спекулятивных целях, может расти почти безгранично, если норма процента падает ниже определенного уровня. Но денежная политика может дать значительный результат, если она признается общественным мнением целесообразной, обоснованной, соответствующей общественным интересам, долгосрочной и заслуживающей доверия [5].

Доверие

Решением проблемы доверия, по Кейнсу, явилась бы готовность центрального банка вести операции не только с краткосрочными, но и долгосрочными ценными бумагами на определенных условиях. Причем важным является не столько практическое осуществление этих операций центральным банком, а выраженная готовность их осуществить при необходимости. Эти положения лежат в основе нетрадиционной денежно-кредитной политики, проводимой в настоящее время ведущими центральными банками. Следовательно, доверие явилось тем таргетом, который неявно установили центральные банки в своей политике и который позволяет достичь общей финансовой стабильности как конечной цели нынешней макроэкономической политики.

В соответствии со словарем Ф.А. Брокгауза и И.А. Эфрона, доверием называется психическое состояние, в силу которого мы полагаемся на какое- либо мнение, кажущееся нам авторитетным, и поэтому отказываемся от самостоятельного исследования вопроса. Тем не менее, доверие – это не пассивное состояние. Оно предполагает активность субъекта, необходимость выбора какого-либо одного действия в ущерб другому.

Доверие может существовать в разных аспектах – межличностном и социальном. В первом случае доверие удовлетворяет базовые человеческие потребности, обеспечивая психологическое благополучие и безопасность при межличностном общении и взаимодействии с окружающим миром. Доверие в социальном аспекте обеспечивает надежность и повторяемость повседневных интеракций. Именно в данном аспекте доверие приобретает институциональную форму.

В отличие от уверенности доверие представляет собой позитивное ожидание и основывается на двух началах. Это, во-первых, накопленные знания и опыт доверителя, и, во-вторых, ресурсы надежности объекта доверия. Ресурсы надежности объекта (центрального банка или национальной валюты) определяются его репутацией, т.е. накопленным запасом доверия, и системой гарантий.

Отнесение институции доверия к базовым институтам денежно-кредитной политики требует дополнительных обоснований.

В период существования полноценных денег, когда деньги имели прочное материальное основание, доверие являлось вспомогательным институтом по отношению к деньгам. По мере утраты деньгами товарной природы возрастала роль доверия как институциональной основы современных денег. Доверие постепенно трансформировалось из комплементарного в базовый институт монетарной политики.

Доказательством этому может служить динамика уровня цен в развитых странах в период с начала кризиса 2008 г. по настоящее время. В этот период инфляция оказалась негибкой не только к понижению, что можно было ожидать в период кризиса, но и к повышению, которое могло явиться следствием тотальных монетарных смягчений, проводимым ведущими центральными банками. Данный феномен явился результатом длительного проведения ведущими центральными банками политики инфляционного таргетирования, которая способствовала росту репутации, надежности центральных банков и стабилизации инфляционных ожиданий. Сопоставление целевых уровней инфляции и инфляционных ожиданий как раз и дает возможность количественно выразить степень доверия к монетарной политике центрального банка.

Институты риска и контроля

В настоящее время в развитых странах ожидания сильно крепятся к целевым показателям инфляции центрального банка и меньше реагируют на фактический уровень цен. Это подтверждается даже для тех стран, в которых фактическая инфляция была выше или ниже целевого значения. Например, в Японии в 2012 г. инфляционные ожидания находились на целевом уровне (1%), несмотря на предшествующий длительный период дефляции. В этой связи специалисты стали говорить о все большем «уплощении» кривой Филлипса [14].

Существует еще одна группа комплементарных институтов, во взаимодействии с которыми находится институт доверия. Это институты риска и контроля.

Действительно потребность в доверии возрастает с нарастанием числа типов финансовых интеракций в современном мире. Их увеличение приводит к росту зон неопределенности и риска как в индивидуальном, так и в общеэкономическом аспектах. В условиях усложнения структуры интеракций каждому участнику рынка невозможно вычислить и учесть полезность каждого возможного действия. Поэтому можно говорить о возможном постепенном переходе институции риска из вспомогательных институтов денежно-кредитной политики в группу промежуточных институтов. Это в полной мере соответствует методологии Кейнса, рассматривавшего ставки дохода по инвестициям как вознаграждение за готовность пойти на риск [5].

Если рассматривать взаимоотношение институтов риска и доверия, то выявляется диалектическое взаимодействие этих двух институций. Доверие является формой снятия риска, но вместе с тем эти два института комплементарны по отношению друг к другу, поскольку доверие сопряжено с понятием неопределенности.

Взаимодействие институций доверия и контроля также находится в сфере диалектики. С одной стороны контроль представляет собой организационно оформленную форму недоверия, т.е. контроль субституционален по отношению к доверию: чем выше уровень контроля в обществе, тем ниже уровень доверия, а низкий уровень доверия приводит к необходимости усиления контроля. В этом случае контроль играет роль гаранта ожидаемого поведения индивида. С другой стороны, не всегда верно обратное положение, когда низкий уровень контроля приводит к росту доверия. Слабый контроль может привести к утрате доверия и оппортунистическому поведению субъекта. А правильно организованный контроль может являться институтом поддержки доверия и выступать в отношениях комплементарности по отношению к нему.

Институции риска и контроля мы выделили в отдельную группу вспомогательных институтов, находящихся с институтом доверия в отношениях комплементарности и субституциональности.

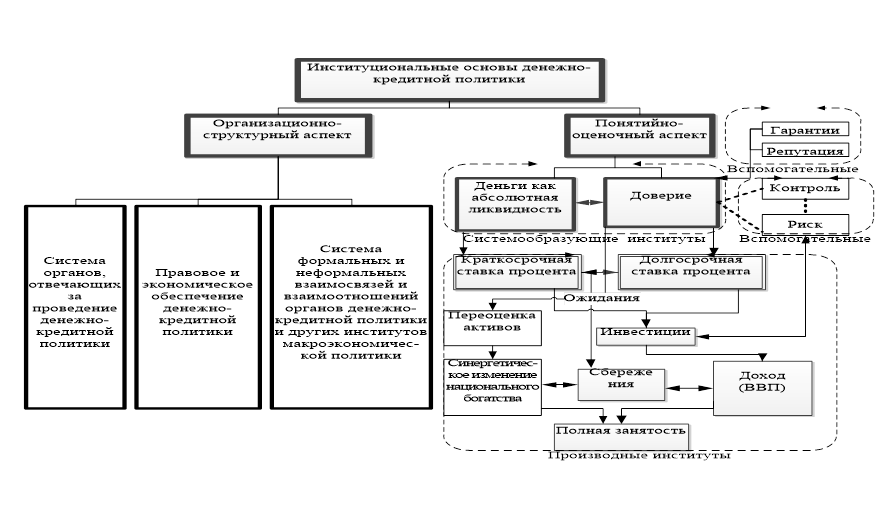

Институциональная структура современной денежно-кредитной политики в организационном и познавательно-оценочном аспектах представлена на рисунке 1.

------- отношения взаимосвязи дополняются отношениями субституциональности

Источник: составлено автором.

Рис.1. Институциональная структура денежно-кредитной политики

Институты денежно-кредитной политики в контексте теории институциональных матриц

Обратимся к популярной в экономической социологии теории институциональных матриц. Институциональные матрицы представляют собой устойчивые во времени две системы базовых институтов. На основе анализа большого эмпирического материала, начиная с древних времен по настоящее время, автор теории, известный российский социолог С.Г. Кирдина, показала доминирование в развитии общества одной из двух институциональных матриц: X- либо Y-матрицы [6].

Анализ проводился на основе трех сфер: экономической, политической и идеологической. В экономической сфере для X-матрицы характерны институты редистрибутивной экономики, для Y-матрицы – институты рыночной экономики. На протяжении всего периода развития страны в ней сохраняется доминирование базовых институтов X- либо Y-матрицы, что придает стабильность и выживание государству. Комплементарные институты проникают в институциональную матрицу из институциональной матрицы противоположного типа и обеспечивают институциональное развитие общественной структуре.

Данная теория вполне приложима и к нашему исследованию. В настоящее время в странах с доминированием X-матрицы институт контроля можно рассматривать не как вспомогательный, а как базовый институт денежно-кредитной политики. А институт доверия является в свою очередь по отношению к нему вспомогательным. На рисунках 2 и 3 представлены две когнитивные системы, отражающие соотношение базовых институтов денежно-кредитной политики и уровня инфляции в странах с доминированием X- или Y-матрицы.

|

|

|

|

Рис.2.

Сильносвязанный орграф, иллюстрирующий взаимосвязь базовых институтов

денежно-кредитной политики и института цен в странах с доминированием Y-матрицы

|

Рис.3.

Односторонне связанный орграф, иллюстрирующий взаимосвязь базовых институтов

денежно-кредитной политики и института цен в странах с доминированием

Х-матрицы

|

|

Источник:

составлено автором.

| |

При этом доля вспомогательных институтов – доверия, гарантий, репутации – в странах с доминированием Х-матрицы невелика. Тем не менее, в соответствии с теорией институциональных матриц доля вспомогательных (комплементарных) институтов в стабильно развивающихся обществах должна составлять 30-40%. Преобладание базовых институтов в институциональной матрице приводит к кризису и депрессии. Усиление в этой группе стран роли института доверия сначала как комплементарного института, а затем внедрение его в институциональную матрицу как базового сделает возможным осуществление эффективной денежно-кредитной политики.

Предложенная в социологии классификация стран по типу институциональных матриц, безусловно, очень интересна и позволяет глубоко исследовать институциональный аспект денежно-кредитной политики страны или группы стран. В специальной литературе предпринимались также достаточно успешные попытки междисциплинарных подходов к данной проблеме, в рамках которых ментальность членов общества связывалась с институциональной системой обществ с последующим выделением двух типов ментальности: X-ментальности (незападной) и У-ментальности (западной) [1]. В зарубежной литературе наиболее известны в этом отношении работы Ф. Фукуямы [12].

Сознавая важность междисциплинарных подходов к исследованию институциональных основ экономических систем мы, тем не менее, исходим из традиционной для экономической науки классификации стран на три группы по степени развитости рыночной экономики: развитые страны (промышленно развитые, индустриальные), страны с переходной экономикой и развивающиеся страны. Мы придерживаемся также распространенного метода объединения двух последних групп стран, а также молодых развитых стран в широкую группу стран с формирующимися рынками. Это позволило нам с некоторой долей условности соотнести развитые страны с группой стран с доминированием Y-матрицы, а страны с формирующимися рынками – со странами Х‑матрицы.

Выводы

1. К числу базовых институтов современной денежно-кредитной политики мы отнесли институции денег и доверия, поскольку они определяют содержание современной денежно-кредитной политики.

2. Мы выделили две группы вспомогательных институтов денежно-кредитной политики.

Первая группа находится с базовыми институтами в отношениях комплементарности, т.е. способствует устойчивости и развитию денежно-кредитной системы. К ним мы отнесли институты гарантий и репутации.

Вторая группа вспомогательных институтов находится в диалектическом отношении к базовым институтам: наряду с отношениями комплементарности здесь возможны отношения субституциональности. В этой группе находятся институты контроля и риска.

Группа производных институтов (инвестиции, сбережения, доход, цены, занятость и др.) может различаться по составу в различных странах в зависимости, прежде всего от промежуточных таргетов, а значит и трансмиссионного механизма денежно-кредитной политики.

3. Отличительной чертой институциональной структуры денежно-кредитных систем стран с формирующимися рынками является высокая роль института контроля в группе базовых институтов. Институты контроля и доверия меняются местами. Институт доверия играет вспомогательную роль по отношению к контролю, при этом отношения субституциональности преобладают над отношениями комплементарности.

В целом институциональная основа денежно-кредитной политики этих стран характеризуются недостаточным развитием комплементарных институтов. Повышение их роли в денежно-кредитной системе стран с формирующимися рынками будет способствовать развитию и совершенствованию институциональной матрицы денежно-кредитной политики.

4. Поскольку финансовые рынки несовершенны, экономические власти могут и должны вмешиваться в их работу на постоянной основе. В этой связи мы предлагаем создание особого макроэкономического института, наделенного полномочиями управлять структурой погашения и составом рисков активов.

Создание такого института позволит центральному банку эффективно осуществлять традиционную денежно-кредитную политику и освободит его от процентных и балансовых рисков, связанных с осуществлением нетрадиционной монетарной политики.

Источники:

2. Александров Ю.А., Кирзина С.Г. Типы ментальности и институциональные матрицы: мультидисциплинарный подход // Федеральный образовательный портал «Экономика. Социология. Менеджмент» [Электронный ресурс]. – Режим доступа: http://ecsocman.hse.ru/data/2012/11/27/1251385699/Aleksandrov.pdf.

3. Гаврилова В.Е. Деньги как исторически первый экономический институт // Экономические науки. – 2009. – № 8 (57). – С. 48-50.

4. Грибов А.Ю. Институциональная теория денег: сущность и правовой режим денег и ценных бумаг. – М.: РИОР, 2008. – 200 с.

5. Кейнс Дж. М. Избранные произведения. – М.: Экономика, 1993. –543 с.

6. Кирдина С.Г. Институциональные матрицы и развитие России: Изд. 2-е перераб. и дополн. – Новосибирск: ИЭ и ОПП СО РАН, 2001. – 308 с.

7. Ковалев М., Пасеко С. Макропруденциальное регулирование – новая функция центробанков // Банковский вестник. – 2010. – № 31 (504). – С. 17-24.

8. Кощегулова И.Р. Денежная теория и институты // Вестник УГАТУ. Экономика. – 2009. – т.12. - № 3 (32). – С. 11-21.

9. Рустамов Э.С. Проблемы реформирования макроэкономических институтов в послекризисный период // Деньги и кредит. – 2010. – № 9. – С. 24-29.

10. Симогук С.Н. Взаимодействие денежно-кредитной политики Банка России и финансовой политики государства в 1990–2000-х гг. // Российское предпринимательство. - 2013.- № 14 (236). - c. 54-64. - http://www.creativeconomy.ru/articles/29184/.

11. Тихонов А.О. Развитие институциональной структуры денежно-кредитной системы / А.О. Тихонов, В.К. Бурлачков, Т. Струк, М. Власенко // Банковский вестник. – 2012.– № 10.– С. 10-13.

12. Фукуяма Ф. Доверие: социальные добродетели и путь к процветанию: Пер. с англ. - М.: ООО « Издательство ACT»: ЗАОНПП «Ермак», 2004. - 730 с.

13. Farmer R. Qualitative easing: a new tool for the stabilisation of financial markets // Bank of England. QuarterlyBulletin. – 2013. – Q4. Volume 53.No. 4. – P. 405-413.

14. World Economic Outlook: Hopes, Realities, Risks, April 2013 / International Monetary Fund [Electronic resource]. – Mode of access: http://www.imf.org/external/pubs/ft/weo/2013/01/pdf/text.pdf.

Страница обновлена: 16.02.2026 в 10:43:20

Download PDF | Downloads: 35

Institutes of monetary policy: nature, types, interaction

Zolotareva O.A.Journal paper

Russian Journal of Entrepreneurship *

№ 20 / October, 2014

Abstract:

The article examines the institutional framework of monetary policy in the aggregate of two aspects of its operation: organizational-structural and conceptual-evaluative ones. Basic and complementary institutions of modern monetary policy are specified. Particular attention is paid to trust institution.

Keywords: risk, money, monetary policy, institute institutional matrix, trust control