Оценка долгосрочных результатов работы медной промышленности: проблемы и перспективы

Кельчевская Н.Р.1![]() , Ситкина Е.П.2, Попова К.А.2

, Ситкина Е.П.2, Попова К.А.2![]() , Емельянов А.А.3

, Емельянов А.А.3![]() , Пелымская И.С.2

, Пелымская И.С.2![]()

1 Уральский федеральный университет имени первого Президента России Б.Н. Ельцина, ,

2 Федеральное государственное автономное образовательное учреждение высшего образования «Уральский федеральный университет имени первого Президента России Б.Н. Ельцина», ,

3 Технический Университет УГМК, ,

Скачать PDF | Загрузок: 31

Статья в журнале

Вопросы инновационной экономики (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 14, Номер 1 (Январь-март 2024)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=63594926

Аннотация:

В статье подчеркивается существенное значение горно-металлургического комплекса в процессе экономического развития России, а также выделяются трудности, с которыми сталкиваются предприятия металлургической отрасли, особенно в контексте увеличения налоговой нагрузки. Проведено исследование теоретических аспектов ренты, сфокусированных, в том числе, и на концепции сверхприбыли, осуществлен анализ динамики рентного дохода в российской медной промышленности за период 2012-2022 гг. Базой для анализа выступили статистические показатели российских компаний, занимающихся производством меди, а также добычей и обогащением медной руды. Полученные результаты свидетельствуют об устойчивом росте доходности в 2021-2022 гг., сопровождаемом значительным увеличением капитальных вложений, что указывает на дефицит инвестиций в данной отрасли. В соответствии со сверхприбыльной концепцией ренты, Правительство России заранее определило дополнительный доход как несправедливую прибыль и приняло меры по её изъятию. Так, введение налога на дополнительный доход привело к значительному увеличению налогообложения предприятий отрасли. Таким образом, высокий уровень долговой нагрузки и ужесточение денежно-кредитной политики Центрального Банка России в 2022 году существенно повлияли на прибыльность отрасли, приводя к отрицательному денежному потоку в том же году. Предполагается, что ситуация в 2023 году ухудшится из-за дополнительного увеличения ключевой ставки и введения экспортных таможенных пошлин.

Ключевые слова: горно-металлургический комплекс, российская медная промышленность, рентное налогообложение, рента, рентный доход

JEL-классификация: L80, O10, O14, P23

Введение

Горно-металлургический комплекс является важнейшим промышленным сектором, играющим одну из ключевых ролей в экономическом развитии Российской Федерации. Его значение заключается в обеспечении производства важнейшего конструкционного материала, создании рабочих мест, генерации налоговых поступлений и способствовании социально-экономическому развитию страны.

В настоящее время отечественные горно-металлургические предприятия сталкиваются с серьезными вызовами, связанными с политическими и экономическими событиями, геополитическими напряжениями и экономическим давлением со стороны западных стран.

Горно-металлургический комплекс (далее – ГМК) России находится в процессе адаптации к новым условиям. Изменения в международных отношениях значительно повлияли на производство и сбыт металлов, а также ограничили доступ к технологиям, оборудованию и рынкам. В связи с зависимостью отрасли от экспорта предприятия ГМК вынуждены пересматривать логистику и активно искать новые рынки сбыта для своей продукции. Однако данный процесс требует значительных временных и финансовых затрат, поэтому результаты сложно увидеть в краткосрочной перспективе [1].

В дополнение к этому, металлургические компании сталкиваются и с увеличением налоговой нагрузки, что создает дополнительные трудности для предприятий отрасли в условиях адаптации к изменившимся международным условиям.

Рост налоговой нагрузки преимущественно обосновывают получением рентных сверхдоходов [2]. Так, Министерство финансов РФ в документе «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2024 год и на плановый период 2025 и 2026 годов» указывает на проблему несправедливого распределения рентного дохода в ГМК [3]. Минфин указывает на то, что горно-металлургическая отрасль получает выгоду от сложившейся в настоящее время благоприятной ценовой ситуации на рынке металлов и минералов, что обуславливает избыточную рентабельность. Кроме того, свободный денежный поток, оставшийся после уплаты налогов и финансирования капиталовложений компаниями ГМК, направляется на выплату акционерам, считает Министерство Финансов.

В ходе проведенного Министерством финансов анализа финансовых показателей предприятий ГМК за последние десять лет было выявлено значительное увеличение дополнительной доходности в отраслях ГМК, которое связывают с рентной составляющей. За период 2012-2021 гг. общий объем рентных налогов в нефтяной отрасли составил приблизительно 70% от EBITDA за вычетом рентных платежей после финансирования капиталовложений, в то время как в горно-металлургическом комплексе этот показатель за аналогичный период составил менее 5%. Минфин подчеркивает, что даже после внесения изменений в принципы налогообложения в 2022 году, связанных с привязкой ставок налога на дополнительный доход к уровню цен на сырье, доля рентных доходов в среднем увеличилась лишь от 2% до 16% в зависимости от отрасли [3].

Таким образом, Министерство финансов рассчитывает на улучшение справедливости распределения рентных доходов в отраслях ГМК путем платы экспортных пошлин на соответствующие товары компаниями горнодобывающей и металлургической промышленности в 2023-2024 гг.

В нашем понимании, данное видение представляется слишком обобщённым и неоднозначным, так как необходимо учитывать, что ГМК представляет собой интегрированную систему отраслей, объединяющую разнообразные виды деятельности, начиная от добычи и переработки руды, и заканчивая производством цветных и черных металлов. Именно поэтому данная неоднородность может иметь существенное влияние на распределение рентных доходов и экономическую динамику отдельных подотраслей.

Обзор литературы

Поскольку Министерство финансов затрагивает вопрос рентных сверхдоходов, стоит изучить теоретические аспекты ренты и, следовательно, ее практическое распределение в области цветной и черной металлургии.

Разработки в области рентной проблематики имеют длительную историю, однако на сегодняшний день некоторые вопросы остаются дискуссионными. В современной экономике специалисты определяют сущность ренты по-разному, определяя ее как сверхприбыль, дополнительный доход, цену минеральных ресурсов и т.д. Отсутствие единого подхода к определению ренты вызывает противоречия между исследователями, начиная от классической школы и продолжая до современности.

Изучение природной ренты началось с анализа сущности земельной ренты, а затем было развито в работах выдающихся классиков политической экономии, таких как У. Пети, Дж. Андерсон, А. Смит, Д. Риккардо, К. Маркс и других. Они исследовали вопросы земельной ренты, когда земля использовалась в качестве источника дохода, и определяли ренту как доход от имущества, не требующий предпринимательской деятельности. Экономисты выделили абсолютную, дифференциальную и монопольную земельные ренты, обращая внимание как на размер, так и на качество земли, а также на вложения капитала и монопольные цены на продукцию [4,5,6].

Неоклассическая школа экономической мысли, представителями которой являются А. Маршалл, Дж. С. Милль, Дж. Б. Кларк и другие ученые, значительно расширила знания в области ренты [7,8]. В отличие от устаревших теорий стоимости труда, неоклассический подход к обмену и ценностям основан на понятиях редкости и полезности. Центральное положение занимает различие между благами производственного и потребительского назначения, а также благами верхнего и нижнего порядка. Рента играет ключевую роль в неоклассической экономической теории и представляет собой доход от использования ресурсов за вычетом дохода от их наилучшего альтернативного использования.

Значительный вклад в изучение категории «рента» внесли и современные отечественные экономисты. Ученые, такие как Д. С. Львов и С. Ю. Глазьев, занимались исследованием рентных отношений в сырьевом секторе экономики [9]. В то же время Е. Т. Гурвич, К. Н. Миловидов, Ю. В. Разовский и другие определили значимость дифференциальной природной ренты как ключевого фактора экономической оценки природных ресурсов [10,11,12]. А. Г. Ахатов, в свою очередь, выдвинул классификацию различным формам природной ренты, включая горную, водную, земельную, лесную и т.д. [13].

Далее, исследователи С. А. Андрюшин, В. А. Волконский, А. А. Голуб и другие занимались обширным изучением проблем горной ренты, включая ее определение и оценку, механизмы изъятия и распределения, а также разработку институтов и правовых актов, регулирующих рентные отношения в недропользовании [14,15]. Но несмотря на продолжительные исследования, некоторые аспекты до сих пор остаются неокончательно определенными.

В традиционной экономической теории термин «природная рента» описывает экономические и имущественные взаимоотношения между владельцем природного ресурса и его пользователями, где владелец природного ресурса получает рентный доход за предоставление права пользователю на использование ресурса [7].

В тоже время, в контексте работы В. А. Крюкова и С. Ю. Ковалева природная рента определяется как дополнительный доход, получаемый на месторождениях с лучшими горно-геологическими условиями или при пионерном использовании экономически эффективных технологий, что позволяет снизить издержки добычи [16].

Данного подхода придерживается и С. А. Кимельман, который утверждает, что в случае наличия двух или более месторождений ликвидного минерального сырья образуется дифференциальная горная рента, при этом худшее месторождение обеспечивает нормальную прибыль и определенный уровень абсолютной ренты, в то время как дополнительный доход на других месторождениях, обладающих лучшими условиями, представляет собой дифференциальную ренту I-го рода [17]. Также отмечается, что доход, получаемый пользователями недр при использовании ими инновационных технологий, является их собственностью и определяется как дифференциальная рента II-го рода.

Однако существует и принципиально иной подход, именуемый «сверхприбыльной концепцией», в соответствии с которым рента является одним из факторов формирования цен и частью прибыли предприятия. Вследствие чего, термины «рента» и «сверхприбыль» отождествляются, что, безусловно, значительно упрощает расчет размера природной ренты, но в тоже время полностью игнорирует предшествующий корпус академических работ, посвященных подробному исследованию и описанию горной ренты [18,19,20].

Так, С. В. Чернявский, М. В. Палт, Г. Таллок и другие, придерживаются мнения о том, что применение терминов монопольной прибыли, сверхприбыли, избыточной прибыли и т.д. в контексте рентных доходов не является полностью корректным. Причиной тому является следующее: природная рента, выраженная как сверхприбыль, обладает сложной природой и полностью изымать ее в доход государства не допускается. Кроме того, любое продолжительное различие в оплате услуг следует рассматривать не как прибыль, а как дифференциальный доход [21,22].

«Сверхприбыльная концепция» ренты основана на сопоставлении фактической и нормативной прибыли или дохода, а не на сравнении природных условий добычи на конкретных месторождениях и различий в качестве сырья.

Логично предположить, что именно этой концепции придерживаются в Министерстве финансов РФ, согласно которой рента и сверхприбыль рассматриваются как взаимозаменяемые понятия.

В рамках настоящего исследования мы хотели бы оценить динамику рентного дохода в медной промышленности исходя из «сверхприбыльной концепции» ренты.

Таким образом, цель – анализ объема ренты, формируемого медной промышленностью за период 2012-2022 гг. Научная новизна заключается в определении метода расчета ренты с позиции Минфина и анализе показателей медной промышленности в соответствии со «сверхприбыльной концепцией». Авторскую гипотезу можно представить следующим образом: в российской медной промышленности не образуется рента, поскольку вся прибыль, формируемая от благоприятной ценовой конъюнктуры, абсорбируется соответствующим увеличением капитальных вложений.

Материалы и методы

В качестве базы исследования были определены данные российской медной промышленности за период с 2012 по 2022 год. До 2016 года данные отражаются на начало периода, следующего за отчетным, а начиная с 2017 года – на январь-декабрь каждого года.

Данные определялись по следующим видам деятельности: производство меди и добыча и обогащение медной руды, которые согласно Общероссийскому классификатору видов экономической деятельности (далее – ОКВЭД), имеют коды 24.44 и 07.29.1 соответственно. Таким образом, учитывалась вся медная промышленность за исключением ПАО «ГМК «Норильский никель», финансовые показатели которого отражаются в разделе «производство прочих цветных металлов» (код ОКВЭД 24.45).

Источниками данных для расчетов выступили статистические показатели, опубликованные в Единой межведомственной информационно-статистической системе (далее – ЕМИСС) [23], на официальном сайте Федеральной службы государственной статистики (далее – Росстат) [24], а также отчеты Федеральной налоговой службы (далее – ФНС), сводные в целом по Российской Федерации, по следующим формам: №1-НОМ и №5-НДПИ [25].

На основании данных ЕМИСС определялся объем выручки (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и иных аналогичных обязательных платежей) организаций, занимающихся производством меди.

Фонд оплаты труда (далее – ФОТ) в области медной промышленности определялся на основании данных ЕМИСС и в соответствии с формулой 1:

![]() ,

(1)

,

(1)

где СЧп.м. – среднесписочная численность работников по полному кругу организаций, занимающихся производством меди, чел.; СЗПп.м. – среднемесячная номинальная начисленная заработная плата на одного работника по полному кругу организаций, занимающихся производством меди, руб.; СЧд.о.м. – средняя численность работников организаций, не относящихся к субъектам малого предпринимательства, занимающихся добычей и обогащением медной руды, чел.; СЗПд.о.м. – среднемесячная номинальная начисленная заработная плата работников организаций (без субъектов малого предпринимательства), занимающихся добычей и обогащением медной руды, руб.

В соответствии с главой 34 Налогового кодекса РФ страховые взносы определялись как 32,42% от размера ФОТ [26].

На основании данных ФНС определялся объем платежей НДПИ в медной промышленности в целом по России по формуле 2:

![]() , (2)

, (2)

где Нобщ – сумма налога, подлежащая уплате в бюджет за налоговые периоды отчетного года, за многокомпонентные комплексные руды, полезные компоненты многокомпонентных комплексных руд (исключая драгоценные металлы), добываемые тыс. руб.; НК.к. – сумма налога, подлежащая уплате в бюджет за налоговые периоды отчетного года, за многокомпонентные комплексные руды, содержащие медь, никель или металлы платиновой группы, добываемые на территории Красноярского края, тыс. руб.

В 2021 году был введен рентный коэффициент Крента, именно поэтому начиная с этого времени объем платежей НДПИ в медной промышленности в целом по России (НДПИ2) рассчитывался прибавлением платежа НДПИ за предыдущий период к платежу за предыдущий период за вычетом платежа за период перед предыдущим.

Объем платежей в результате повышения НДПИ (Крента) в области медной промышленности в целом по России с 2021 года определялся с использованием формулы 3:

![]() . (3)

. (3)

Объем местных и региональных налогов в области медной промышленности в целом по России определялся по формуле 4, источниками данных для расчета которого являлись ЕМИСС и ФНС РФ:

![]() ,

(4)

,

(4)

где ВАд.о.м. – внеоборотные активы предприятий, занимающихся добычей и обогащением медной руды, в целом по России, тыс. руб.; ВАд.о.ц. – внеоборотные активы предприятий, занимающихся добычей и обогащением руд цветных металлов, кроме урановой и ториевой руд, в целом по России, тыс. руб.; РСд.ц. – поступление региональных налогов и сборов в бюджетную систему РФ от предприятий, занимающихся добычей руд цветных металлов, в целом по России, тыс. руб.; РСд.ц. – поступление местных налогов и сборов в бюджетную систему РФ от предприятий, занимающихся добычей руд цветных металлов, в целом по России, тыс. руб.; ВАп.м. – внеоборотные активы предприятий, занимающихся производством меди, в целом по России, тыс. руб.; ВАп.д.м. – внеоборотные активы предприятий, занимающихся производством драгоценных металлов, в целом по России, тыс. руб.; ВАп.а. – внеоборотные активы предприятий, занимающихся производством драгоценных алюминия, в целом по России, тыс. руб.; ВАп.д.м. – внеоборотные активы предприятий, занимающихся производством свинца, цинка и олова, в целом по России, тыс. руб.; РСп.ц. – поступление региональных налогов и сборов в бюджетную систему РФ от предприятий, занимающихся производством цветных металлов, в целом по России, тыс. руб.; МСп.ц. – поступление местных налогов и сборов в бюджетную систему РФ от предприятий, занимающихся производством цветных металлов, в целом по России, тыс. руб.

Объем амортизации был рассчитан согласно формуле 5 с использованием данных из Росстата и ЕМИСС:

![]() , (5)

, (5)

где ВАп.м. – внеоборотные активы предприятий, занимающихся производством меди, в целом по России, тыс. руб.; ВАм.п. – внеоборотные активы предприятий металлургического производства в целом по России, тыс. руб.; Аос.п.м. – амортизация основных фондов, начисленная за отчетный год в коммерческих организациях металлургического производства в целом по России, тыс. руб.; ВАд.о.м. – внеоборотные активы предприятий, занимающихся добычей и обогащением медной руды, в целом по России, тыс. руб.; ВАд.о.ж. – внеоборотные активы предприятий, занимающихся добычей и обогащением железной руды, в целом по России, тыс. руб.; ВАд.о.ц. – внеоборотные активы предприятий, занимающихся добычей и обогащением руд цветных металлов, кроме урановой и ториевой, в целом по России, тыс. руб.; Аос.п.м. – амортизация основных фондов, начисленная за отчетный год в коммерческих организациях, занимающихся добычей металлических руд, в целом по России, тыс. руб.

На основании данных ЕМИСС определялся объем прибыли от продаж в области медной промышленности согласно формуле 6:

![]() , (6)

, (6)

где ППп.м. – прибыль (убыток) от продаж в области производства меди, тыс. руб.; ППд.о.м. – прибыль (убыток) от продаж в области добычи и обогащении медной руды, тыс. руб.

Затем, на основе расчетных данных, были определены следующие показатели: EBITDA, как сумма амортизации и прибыли от продаж, а также промежуточное потребление, которое представляет собой разницу между выручкой и суммой фонда оплаты труда, страховых взносов, НДПИ, местных и региональных налогов и показателем EBITDA.

Исходя из статистических данных ЕМИСС был рассчитан объем процентов за кредит в сфере медной промышленности как сумма процентов по кредитам организаций, занимающихся производством меди, и организаций, осуществляющих добычу и обогащение медных руд.

Прибыль до налогообложения определена как разницы прибыли от продаж и процентов к уплате. А налог на прибыль, согласно Налоговому кодексу, рассчитывается как 20% от прибыли до налогообложения.

Капитальные вложения рассчитали на основании данных ЕМИСС как сумму процентов за кредит организаций, занимающихся производством меди, и объема инвестиций в основной капитал компаний, осуществляющих добычу и обогащение медной руды, по России в целом.

Был рассчитан и свободный денежный поток до фискального раздела на основе расчетных данных как сумма показателей EBITDA, Крента, объема местных и региональных налогов, экспортной пошлины, НДПИ и страховых взносов за вычетом процентов к уплате и капитальных вложений.

Объем налогов, платежей и сборов в медной промышленности РФ определен как сумма налога на сверхприбыль, налога на прибыль, экспортной пошлины, местных и региональных налогов, Крента, НДПИ и страховых взносов.

На основе проведенных расчетов вычислен свободный денежный поток как разница свободного денежного потока до фискального раздела за вычетом налогов, сборов и платежей.

Кроме того, был рассчитан и объем долга медной промышленности как общая сумма задолженности по полученным кредитам и займам крупных и средних предприятий и организаций, занимающихся производством меди, а также добычей и обогащением медной руды.

Согласно расчетным данным определили отношение долга к EBITDA и отношение налогов к свободному денежному потоку до фискального раздела.

По формуле 7 вычислили ставку по кредитам в области медной промышленности:

![]() , (7)

, (7)

где i – отчетный год.

Курс рубля был определен на основе данных Банка России [27], а цена меди исходя из данных Лондонской биржи металлов [28].

Полученные результаты

Были получены данные для медной промышленности за период с 2012 по 2022 гг., на основе которых можно оценить долгосрочные результаты ее работы в России.

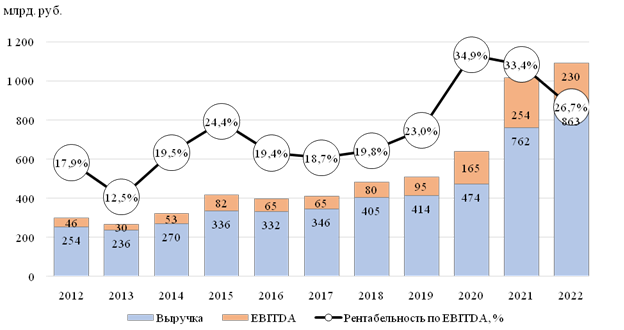

На рисунке 1 представлены темпы роста финансовых показателей.

Рисунок 1 – Динамика финансовых показателей медной промышленности [1]

Источник: составлено авторами по данным: [23], [24].

Так, с начала исследуемого периода выручка в медной промышленности увеличилась на 240%, темп роста показателя EBITDA составил 406%, а рентабельность по EBITDA повысилась в 1,5 раза к концу периода.

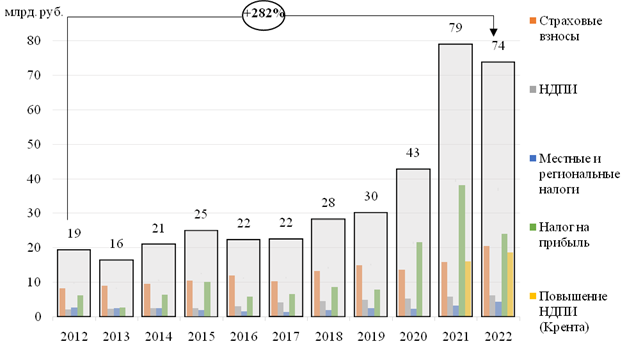

Рисунок 2 содержит объем и структуру налогов, платежей и сборов в области медной промышленности за период 2012-2022 гг.

Рисунок 2 – Динамика объема налогов, платежей и сборов медной промышленности

Источник: составлено авторами по данным: [23], [25], [26].

Общая сумма налогов, платежей и сборов к концу 2022 года увеличилась на 282% по сравнению с началом исследуемого периода и составила 74 млрд. руб., наибольшую долю которых занимает налог на прибыль (33%), а наименьшую объем местных и региональных налогов (6%).

Кроме того, видно, что введение Крента в 2021 году послужило резкому увеличению объемов налогов, платежей и сборов в медной отрасли (темп роста по сравнению с 2020 годом составил 185%).

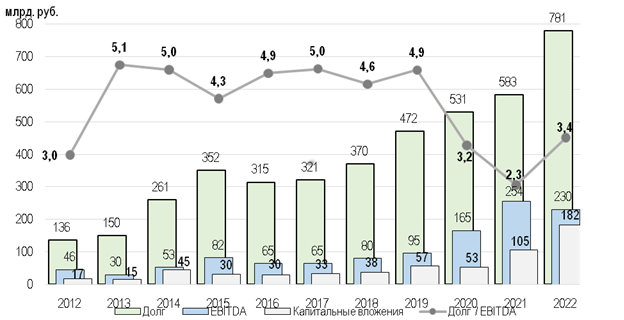

На рисунке 3 представлена динамика показателя долговой нагрузки.

Рисунок 3 – Динамика показателя долговой нагрузки медной промышленности

Источник: составлено авторами по данным: [23], [24].

Так, в 2013 году значение показателя Долг/EBITDA увеличилось в 1,7 раза и последующие 7 лет его среднее значение составляло 4,8. Начиная с 2020 года, с увеличением темпов роста EBITDA, значение показателя долговой нагрузки снизилось до 2,3, что на 23% меньше по сравнению с началом исследуемого периода. К концу 2022 года общий прирост объема долга составил 644 млрд. рублей или 473%.

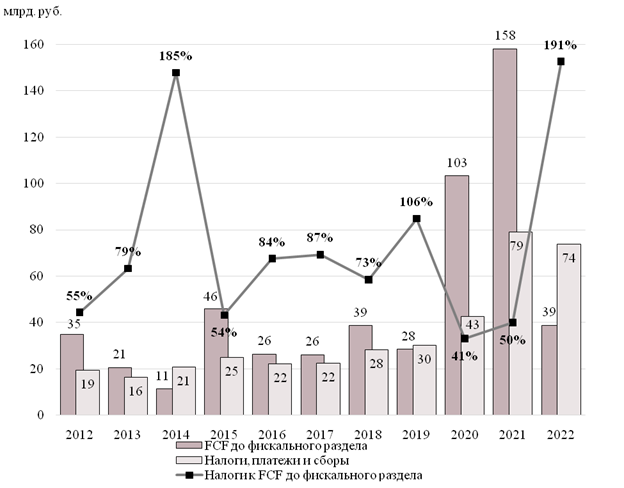

Рисунок 4 содержит динамику отношения суммы налогов к FCF до фискального раздела. Согласно рисунку 4 в 2014, 2019 и 2022 годах значение показателя превышает 100%, что свидетельствует о том, что в медной промышленности за данные периоды был сформирован отрицательный свободный денежный поток.

Рисунок 4 – Динамика отношения суммы налогов к FCF до фискального раздела медной промышленности

Источник: составлено авторами по данным: [23], [25].

Таблица 1 содержит сводные расчетные показатели, отражающие долгосрочные результаты работы медной промышленности.

Таблица 1 – Расчетные показатели медной промышленности

В млрд руб.

|

Показатели

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

EBITDA

|

46

|

30

|

53

|

82

|

65

|

65

|

80

|

95

|

165

|

254

|

230

|

|

Капитальные

вложения

|

17

|

15

|

45

|

30

|

30

|

33

|

38

|

57

|

53

|

105

|

182

|

|

Проценты к уплате

|

7

|

8

|

11

|

21

|

25

|

21

|

23

|

32

|

30

|

32

|

59

|

|

FCF

до фискального раздела

|

35

|

21

|

11

|

46

|

26

|

26

|

39

|

28

|

103

|

158

|

39

|

|

Налоги,

платежи и сборы

|

19

|

16

|

21

|

25

|

22

|

22

|

28

|

30

|

43

|

79

|

74

|

|

Страховые

взносы

|

8

|

9

|

10

|

11

|

12

|

10

|

13

|

15

|

14

|

16

|

21

|

|

Показатели

|

2012

|

2013

|

2014

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

2022

|

|

НДПИ

|

2

|

2

|

2

|

2

|

3

|

4

|

4

|

5

|

5

|

6

|

6

|

|

Повышение НДПИ

(Kрента)

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

0

|

16

|

19

|

|

Местные и

региональные налоги

|

3

|

2

|

3

|

2

|

1

|

1

|

2

|

3

|

2

|

3

|

4

|

|

Налог на

прибыль

|

6

|

3

|

6

|

10

|

6

|

7

|

9

|

8

|

22

|

38

|

24

|

|

FCF

|

16

|

4

|

-10

|

21

|

4

|

3

|

10

|

-2

|

61

|

79

|

-35

|

Обсуждение полученных результатов

Полученные результаты указывают на возникновение устойчивого роста доходности предприятий российской медной промышленности в 2021-2022 гг., когда благоприятные эффекты внешней конъюнктуры, проявившиеся в 2020 году, приобрели черты «новой рыночной нормальности».

Если принимать 2020 год в качестве базового, то суммарный прирост EBITDA за 2021-2022 гг. составил 294 млрд. руб. Однако возникновение дополнительной прибыли незамедлительно отразилось на уровне капитальных вложений, которые продемонстрировали суммарный прирост в 173 млрд. руб.

Столь существенный рост капитальных вложений указывает на дефицит инвестиций в отрасли, прежде всего, связанный с исчерпанием минерально-сырьевой базы и необходимости реализаций проектов по её восполнению. С учётом того, что существенная часть рассматриваемых предприятий расположена на Урале, имеющим длительную историю добычи меди, новые проекты связаны с разработкой месторождений в регионе характеризуются высокими капитальными вложениями и низким содержание меди в рудах (Михеевское, Томинское, Волковское месторождения). Разработка этих месторождений критично зависит от доступности современного высокопроизводительного горного и обогатительного оборудования и возможна только с использованием передовых технологий. Говорить о наличии некой рентной составляющей в этих проектах не правомерно, так как их капитальная и операционная себестоимости значительно превышает среднеотраслевой уровень.

Тем не менее, руководствуясь сверхприбыльной концепцией ренты Правительство РФ a priori обозначило дополнительный доход, как несправедливо полученную прибыль и разработала меры по его изъятию. Основным инструментом изъятия выступил НДПИ. Введение Kрента привело к увеличению налогообложения предприятий отрасли на 35 млрд. руб за 2021-2022 гг. при общем увеличении налогов платежей и сборов за тот же период на 67 млрд. руб.

Таким образом, из общего прироста EBITDA в 294 млрд. руб. 173 млрд. руб. была направлены на рост капитальных вложений, ещё 67 млрд. руб. было изъято за счёт роста налогов. Т.е. 240 млрд. руб (81%) прироста прибыли были реинвестированы или изъяты в бюджет. Говорить о чистом доходе отрасли в размере 54 млрд. руб также не правомерно, так в силу ограниченности имеющихся данных, мы не можем оценить размер авансов, который был направлен на финансирование инвестиций.

Кроме этого, необходимо учитывать высокий уровень долговой нагрузки характерный для отрасли. При «нормальном» уровне ковенанты долг/EBITDA 2,5 отрасль демонстрировала уровень ковенанты в размере 4,5-5,0, что указывает на высокий уровень долговой нагрузки. При этом в 2021-2022 долг вырос на 150 млрд. руб., что, прежде всего, обусловлено потребностью в расширении краткосрочного оборотного капитала, так как в условиях исчерпания минерально-сырьевой базы предприятия вынуждены привлекать значительные объемы дорогостоящего покупного сырья, что требует расширение оборотного капитала.

В результате, можно заключить что прибыльность отрасли критично зависит от политики ЦБ РФ. Ужесточение денежно-кредитной политики ЦБ, начавшееся в 2022 г. и выразившееся в увеличении ключевой ставки, привело к существенному росту процентных платежей предприятий отрасли.

По совокупности факторов по итогам 2022 года, несмотря на сохраняющуюся положительную внешнюю конъюнктуру, денежный поток отрасли стал отрицательным.

Несмотря на отсутствие статистики мы можем предположить, что в 2023 году ситуация ухудшилась. Это произошло благодаря двум основным факторам: дальнейшему увеличению ключевой ставки и введению экспортных таможенных пошлин на практически всю номенклатуру металлов.

Заключение

В ходе исследования была проведена оценка долгосрочных результатов работы российской медной промышленности, выявлены проблемы и определены перспективы отрасли.

Так, полученные данные свидетельствуют о том, что российская медная промышленность сталкивается с рядом ключевых проблем, включая дефицит инвестиций, рост налогообложения и высокий уровень долговой нагрузки. Однако, несмотря на эти проблемы, за исследуемый период отрасль продемонстрировала стойкий рост доходности предприятий и наличие благоприятных эффектов внешней конъюнктуры, что указывает на потенциал для дальнейшего развития отрасли. Тем не менее, для обеспечения устойчивого развития медной промышленности необходимо учитывать влияние монетарной политики Центрального банка и формировать стратегии развития с учетом этого фактора. В свою очередь, Центральный банк России должен пересмотреть свою политику в отношении медной промышленности, чтобы способствовать ее развитию.

Таким образом, был сделан значимый вклад в научное понимание проблем и перспектив российской медной промышленности. Полученные результаты могут быть использованы в дальнейших исследованиях и практическом применении в условиях изменяющейся экономической среды.

Источники:

2. Буданов И.А. Формирование социальных ориентиров отраслевого развития металлургии // Экономические и социальные перемены: факты, тенденции, прогноз. – 2021. – № 5. – c. 85-99. – doi: 10.15838/esc.2021.5.77.5.

3. Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2024 год и на плановый период 2025 и 2026 годов (утв. Минфином России). КонсультантПлюс. [Электронный ресурс]. URL: https://www.consultant.ru/document/cons_doc_LAW_458280/ (дата обращения: 10.10.23).

4. Смит А. Исследование о природе и причинах богатства народов. - М.: Эксмо, 2016. – 1056 c.

5. Рикардо Д. Начала политической экономии и налогового обложения. - М.: Госкомлитиздат, 1955. – 360 c.

6. Маркс К., Энгельс Ф. Рукописи 1857-1858 гг. - М.: Госполитиздат, 1968. – 317 c.

7. Маршалл А. Принципы экономической науки. / В 3 т. Т. 2. - М.: Прогресс: Универс, 1993. – 312 c.

8. Милль Дж.Ст. Основы политической экономии. / В 3 т. Т.2. - М.: Прогресс, 1980. – 495 c.

9. Скороход Н.Н., Дерюгина Е.Ю. Теория ренты и налогообложение в сфере природопользования // Политэкономические проблемы развития современных агроэкономических систем: Сборник научных статей 4-й Международной научно-практической конференции. Воронеж, 2019. – c. 63-68.

10. Гурвич Е.Т. Узлы российской макроэкономической политики // Вопросы теоретической экономики. – 2017. – № 1(1). – c. 40-54.

11. Миловидов К.Н. Критерии и методы оценки эффективности воспроизводства запасов нефти и газа. - М.: Недра, 1989. – 224 c.

12. Разовский Ю.В., Вишняков Я.Д., Киселева С.П., Артемьев Н.В., Савельева Е.Ю. Три десятилетия управления рентными отношениями // Уголь. – 2022. – № 4(1153). – c. 58-61. – doi: 10.18796/0041-5790-2022-4-58-61.

13. Ахатов А.Г., Кантор Е.Л., Назаров В.И. Рентные отношения и рентные платежи в системе стоимостной оценки минеральных ресурсов. - Казань: Таткнигоиздат, 1995. – 64 c.

14. Кимельман С.А., Андрюшин С.А. Проблема горной ренты в современной России // Вопросы экономики. – 2004. – № 2. – c. 30-42. – doi: 10.32609/0042-8736-2004-2-30-42.

15. Волконский В.А., Кузовкин А.И. Экономика топливно-энергетического комплекса пространство рынка и пространство плана. Еще раз о средних и предельных условиях производства // Микроэкономика. – 2016. – № 3. – c. 15-20.

16. Крюков В.А., Ковалёв СЮ. Проблема денежной оценки рентной составляющей в стоимости месторождений углеводородов: учёт возможных изменений институциональных условий. - Новосибирск: ИЭОПП СО РАН, 2005. – 79 c.

17. Кимельман С.А., Пителин А.К. Экономические проблемы отечественной системы недропользования и пути их решения // Теория и практика институциональных преобразований в России: Сборник научных трудов. Т.43. 2018. – c. 161-179.

18. Китаева Л.В., Ажогина Н.Н. Перераспределение и монетизация доходов как форма рентоориентированного поведения государства // Государственное и муниципальное управление. Ученые записки. – 2021. – № 1. – c. 138-143. – doi: 10.22394/2079-1690-2021-1-1-138-143.

19. Луценко С.И. Взаимосвязь категорий природных ресурсов и достойной жизни человека в Конституции РФ: перераспределение рентных платежей в интересах населения // Современное право. – 2019. – № 1. – c. 21-26. – doi: 10.25799/NI.2019.84..1..013.

20. Комарова А.В. Налоговое регулирование механизмов изъятия горной ренты // Трофимуковские чтения – 2019: Материалы Всероссийской молодежной научной конференции с участием иностранных ученых. Новосибирск, 2019. – c. 335-337.

21. Чернявский С.В., Палт М.В. Теоретические и практические вопросы определения размеров природной (горной) ренты в интересах совершенствования системы ее налогообложения // Вестник МИРБИС. – 2020. – № 1(21). – c. 126-133. – doi: 10.25634/MIRBIS.2020.1.16.

22. Заостровцев А. П., Таллок Г. Общественные блага, перераспределение и поиск ренты // Финансы и бизнес. – 2013. – № 1. – c. 155-158.

23. Единая межведомственная информационно-статистическая система. [Электронный ресурс]. URL: https://fedstat.ru/organizations/ (дата обращения: 15.12.2023).

24. Федеральная служба государственной статистики. [Электронный ресурс]. URL: https://rosstat.gov.ru/statistic (дата обращения: 15.12.2023).

25. Данные по формам статистической налоговой отчетности. Федеральная налоговая служба. [Электронный ресурс]. URL: https://www.nalog.gov.ru/rn77/related_activities/statistics_and_analytics/forms/ (дата обращения: 15.12.2023).

26. «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2005 года № 117-ФЗ (ред. от 30.11.2016) // Собрание законодательства РФ. – 1998. – № 34

27. Банк России. [Электронный ресурс]. URL: https://www.cbr.ru/currency_base/ (дата обращения: 15.12.2023).

28. The London Metal Exchange – an HKEX Company. Lme.com. [Электронный ресурс]. URL: https://www.lme.com/ (дата обращения: 15.12.2023).

Страница обновлена: 14.01.2026 в 18:31:50

Download PDF | Downloads: 31

Assessment of long-term results of the copper industry: problems and prospects

Kelchevskaya N.R., Sitkina E.P., Popova K.A., Emelyanov A.A., Pelymskaya I.S.Journal paper

Russian Journal of Innovation Economics

Volume 14, Number 1 (January-March 2024)

Abstract:

The article emphasizes the essential importance of the mining and metallurgical complex in the process of Russia's economic development, as well as the difficulties of the metallurgical companies, especially in connection with the increase of the tax burden. A study of theoretical aspects of rent was conducted. It focuses, inter alia, on the concept of superprofits. The dynamics of rental income in the Russian copper industry for the period 2012-2022 was analyzed.

The analysis is based on statistical indicators of Russian companies engaged in the production of copper and the mining and processing of copper ore.

The results obtained indicate a steady increase in profitability in 2021-2022, accompanied by a significant growth in capital investments, which indicates a lack of investments in this industry. In accordance with the super-profitable concept of rent, the Russian government has previously identified additional income as unfair profit and has taken measures to withdraw it. Thus, the introduction of a tax on additional income has led to a significant increase in taxation of companies in the industry. Thus, the high debt burden and the tightening of the monetary policy of the Central Bank of Russia in 2022 significantly affected the profitability of the industry, leading to negative cash flow in the same year. The situation was expected to worsen in 2023 due to a further increase in the key interest rate and the introduction of export duties.

Keywords: mining and metallurgical complex, Russian copper industry, rental taxation, rent, rental income

JEL-classification: L80, O10, O14, P23

References:

Akhatov A.G., Kantor E.L., Nazarov V.I. (1995). Rentnye otnosheniya i rentnye platezhi v sisteme stoimostnoy otsenki mineralnyh resursov [Rental relations and rental payments in the system of valuation of mineral resources] Kazan: Tatknigoizdat. (in Russian).

Bezhanov I.V. (2023). Puti razvitiya metallurgicheskoy promyshlennosti v Rossii [Ways of development of the metallurgical industry in Russia]. Progressivnaya ekonomika. (10). 111-124. (in Russian). doi: 10.54861/27131211_2023_10_111.

Budanov I.A. (2021). Formirovanie sotsialnyh orientirov otraslevogo razvitiya metallurgii [Working out social guidelines for the industry development of metallurgy]. Economic and Social Changes: Facts, Trends, Forecast. 14 (5). 85-99. (in Russian). doi: 10.15838/esc.2021.5.77.5.

Chernyavskiy S.V., Palt M.V. (2020). Teoreticheskie i prakticheskie voprosy opredeleniya razmerov prirodnoy (gornoy) renty v interesakh sovershenstvovaniya sistemy ee nalogooblozheniya [Theoretical and practical issues of determining the size of natural (mountain) rent in the interest of improving its tax system]. Vestnik MIRBIS. (1(21)). 126-133. (in Russian). doi: 10.25634/MIRBIS.2020.1.16.

Gurvich E.T. (2017). Uzly rossiyskoy makroekonomicheskoy politiki [Nodes of the Russian macroeconomic policy]. Voprosy teoreticheskoy ekonomiki. (1(1)). 40-54. (in Russian).

Kimelman S.A., Andryushin S.A. (2004). Problema gornoy renty v sovremennoy Rossii [The problem of mining rent in the contemporary Russian economy]. Voprosy Ekonomiki. (2). 30-42. (in Russian). doi: 10.32609/0042-8736-2004-2-30-42.

Kimelman S.A., Pitelin A.K. (2018). Ekonomicheskie problemy otechestvennoy sistemy nedropolzovaniya i puti ikh resheniya [Economic problems of the domestic subsoil use system and ways to solve them] Theory and practice of institutional transformations in Russia. 161-179. (in Russian).

Kitaeva L.V., Azhogina N.N. (2021). Pereraspredelenie i monetizatsiya dokhodov kak forma rentoorientirovannogo povedeniya gosudarstva [Redistribution and monetization of income as a form of rent-oriented state behavior]. Gosudarstvennoe i munitsipalnoe upravlenie. Uchenye zapiski. (1). 138-143. (in Russian). doi: 10.22394/2079-1690-2021-1-1-138-143.

Komarova A.V. (2019). Nalogovoe regulirovanie mekhanizmov izyatiya gornoy renty [Tax regulation of mining rent withdrawal mechanisms] Trofimuk Readings 2019. 335-337. (in Russian).

Kryukov V.A., Kovalyov SYu. (2005). Problema denezhnoy otsenki rentnoy sostavlyayushchey v stoimosti mestorozhdeniy uglevodorodov: uchyot vozmozhnyh izmeneniy institutsionalnyh usloviy [The problem of monetary valuation of the rental component in the value of hydrocarbon deposits: taking into account possible changes in institutional conditions] Novosibirsk: IEOPP SO RAN. (in Russian).

Lutsenko S.I. (2019). Vzaimosvyaz kategoriy prirodnyh resursov i dostoynoy zhizni cheloveka v Konstitutsii RF: pereraspredelenie rentnyh platezhey v interesakh naseleniya [Interrelation of categories of natural resources and decent human life in the constitution of the Russian Federation: redistribution of rental payments in the interests of the population]. The modern law. (1). 21-26. (in Russian). doi: 10.25799/NI.2019.84..1..013.

Marks K., Engels F. (1968). Rukopisi 1857-1858 gg [Manuscripts of 1857-1858] M.: Gospolitizdat. (in Russian).

Marshall A. (1993). Printsipy ekonomicheskoy nauki [Principles of economic science] M.: M.: Progress: Univers. (in Russian).

Mill Dzh.St. (1980). Osnovy politicheskoy ekonomii [Fundamentals of Political Economy] M.: Progress. (in Russian).

Milovidov K.N. (1989). Kriterii i metody otsenki effektivnosti vosproizvodstva zapasov nefti i gaza [Criteria and methods for evaluating the efficiency of reproduction of oil and gas reserves] M.: Nedra. (in Russian).

Razovskiy Yu.V., Vishnyakov Ya.D., Kiseleva S.P., Artemev N.V., Saveleva E.Yu. (2022). Tri desyatiletiya upravleniya rentnymi otnosheniyami [Three decades of rent management]. Ugol. (4(1153)). 58-61. (in Russian). doi: 10.18796/0041-5790-2022-4-58-61.

Rikardo D. (1955). Nachala politicheskoy ekonomii i nalogovogo oblozheniya [The beginnings of political economy and taxation] M.: Goskomlitizdat. (in Russian).

Skorokhod N.N., Deryugina E.Yu. (2019). Teoriya renty i nalogooblozhenie v sfere prirodopolzovaniya [Rent theory and taxation in the field of environmental management] Political and economic problems of the development of modern agro-economic systems. 63-68. (in Russian).

Smit A. (2016). Issledovanie o prirode i prichinakh bogatstva narodov [A study on the nature and causes of the wealth of nations] M.: Eksmo. (in Russian).

The London Metal Exchange – an HKEX CompanyLme.com. Retrieved December 15, 2023, from https://www.lme.com/

Volkonskiy V.A., Kuzovkin A.I. (2016). Ekonomika toplivno-energeticheskogo kompleksa prostranstvo rynka i prostranstvo plana. Eshche raz o srednikh i predelnyh usloviyakh proizvodstva [Space of the market and space of the plan. once again about average and limiting conditions of production]. Microeconomics. (3). 15-20. (in Russian).

Zaostrovtsev A. P., Tallok G. (2013). Obshchestvennye blaga, pereraspredelenie i poisk renty [Public goods, redistribution and rent seeking]. Finance and business. (1). 155-158. (in Russian).