Конкурентоспособность экспорта Казахстана и Китая: компаративный анализ

Хусаинов Б.1, Бегимова Г.1

1 Институт экономики Министерства образования и науки Республики Казахстан, Казахстан, Алматы

Скачать PDF | Загрузок: 84 | Цитирований: 4

Статья в журнале

Экономика Центральной Азии (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 1, Номер 1 (Январь-Март 2017)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=29912928

Цитирований: 4 по состоянию на 07.12.2023

Аннотация:

Цель исследования – оценка и компаративный анализ конкурентоспособности экспортного потенциала Казахстана и Китая в двусторонней торговле. Методология базируется на концепции сравнительного преимущества. Ценность работы – впервые в отечественных исследованиях проведена оценка сравнительных преимуществ экспортных позиций Казахстана и Китая в двусторонней торговле. Результаты – количественные оценки и качественные характеристики развития двусторонней торговли.

Ключевые слова: внешняя торговля, экспортный потенциал, конкурентоспособность экспорта, индекс сравнительных преимуществ

JEL-классификация: F10, F40, F19

Введение

Современный этап развития международных экономических связей характеризуется усилением конкуренции в глобальном масштабе, в том числе между традиционными центрами мирового хозяйства. Мир вступает в новый период истории, суть которого в двух основных постулатах. Первый – это конец эпохи доминирующего влияния Запада на ход мировой истории. Второй – возвращение Азии на мировую авансцену. XXI век – это век Азиатского региона. На фоне беспрецедентного продвижения Азии на передовые позиции мировой арены вопрос формирования и развития «Экономического пояса Шелкового пути» приобретает чрезвычайную актуальность. Одновременно в глобальной экономике наблюдается усиление процессов регионального взаимодействия. В этом контексте представляется целесообразным исследовать развитие торговых отношений двух наших стран, а также определить уровень конкурентоспособности экспортного сектора национальных экономик. Практически полное отсутствие исследований, направленных на оценку и компаративный анализ конкурентных преимуществ экспортного потенциала Казахстана и Китая в двусторонней торговле, обусловливает актуальность и новизну предлагаемого исследования.

Методология исследования и обзор литературы

В мировой экономической литературе тема конкурентоспособности в течение последних нескольких десятилетий остается одной из центральных. В то же время методологический инструментарий оценки конкурентоспособности продолжает активно совершенствоваться. В определенной степени это связано с отсутствием общепринятого пока определения понятия конкурентоспособности. Довольно заметные расхождения в его определении связываются с различиями в методологиях исследования. Одни методы основаны на использовании данных статистики внешней торговли, позволяющей получить в итоге количественную оценку конкурентоспособности. Другие ориентированы, в частности, на анализ используемых ресурсов, характеризующихся показателями экономической эффективности.

В настоящем исследовании понимается, что основной индикатор конкурентоспособности – экспортный потенциал и его фактическая реализация, служащие подтверждением реальных конкурентных преимуществ и инструментом продвижения национальных интересов в масштабах глобальной экономики и регионального сотрудничества.

Краткий анализ существующих подходов к оценке конкурентоспособности экспортного потенциала национальных экономик предварим следующими замечаниями. Основы теории международной торговли были заложены в конце XVIII – начале XIX веков английскими экономистами А. Смитом и Д. Рикардо. А. Смит в работе [1] (Smith, 2007) показал, что страны заинтересованы в свободном развитии международной торговли, т.к. могут выигрывать от нее независимо от того, являются ли они экспортерами или импортерами. Он создал теорию абсолютного преимущества. Классическим способом определения конкурентоспособности товаров является расчет сравнительных преимуществ, введенный в научный оборот Д. Рикардо [2] (Blaug, 2008). Сравнительным преимуществом по товару обладает та страна, которая производит его с меньшими относительными затратами труда (или более высокой производительностью труда). Подход Д. Рикардо предполагает, что торговля между странами – следствие разницы в производительности труда. Новый этап в изучении конкурентоспособности товаров открыла теория Э. Хекшера и Б. Олина [3] (Krugman, Obsfeld, 2003), в соответствии с которой ключевое значение в международной торговле имеет обеспеченность стран факторами производства (трудом и капиталом). Согласно теории, страна экспортирует товары, для производства которых требуются преимущественно избыточные в стране факторы производства (например, для текстильных товаров – труд), и импортирует товары, требующие использования более редких факторов (например, для оборудования – физический и человеческий капитал).

Один из подходов, используемый для оценки конкурентоспособности экспортной продукции [4] (Borodin, 2006), базируется на том, что мировая торговля рассматривается с двух точек зрения. Во-первых, как межотраслевая, когда страны экспортируют продукцию отраслей, в которых они специализируются, и импортируют продукцию других отраслей. Во-вторых, как внутриотраслевая (ВОТ), т.е. торговля однотипными товарами. Последнее наиболее интенсивно, как правило, между развитыми странами. В этом случае страна одновременно является и экспортером, и импортером товаров, попадающих в одну категорию продуктов.

В работе [5] (Török, 2008) представлен анализ конкурентоспособности экспорта Венгрии и новых стран-членов до их вступления в Евросоюз, что позволило определить «сферы конкурентоспособности» этих стран по типам развития. Процесс приближения этих стран к уровню ЕС внес значительные изменения в их модели специализации и конкурентоспособности. Так, Испания, Венгрия, Словения и Чешская Республика показывают «неотехнологический» тип развития конкурентоспособности. Португалия, Польша, Турция следовали по пути «Хекшера-Олина» – дешевой рабочей силы и множества технологий. Путь «Рикардо» с высокой степенью влияния природных ресурсов приписывается Украине и Болгарии. Отметим, что работа [5] (Török, 2008) носит теоретический характер и в ней не предлагается каких-либо критериев для оценки конкурентоспособности экспортного потенциала национальных экономик.

Методология нашего исследования конкурентоспособности экспортного потенциала базируется на концепции Б. Балассы [6] (Balassa, 1998). Согласно ей, конкурентное преимущество состоит в достаточно большой доле, занимаемой товаром на международном рынке. Отсутствие конкурентного преимущества заключается в низкой доле этого товара на рынках экспорта. Для этого используют разработанный им индекс сравнительных преимуществ [1] (revealed comparative advantage indices – RCA), который имеет следующий вид:

![]() , (1)

, (1)

где ![]() –

экспорт, j – страна, i

– товар, w

– весь мир.

–

экспорт, j – страна, i

– товар, w

– весь мир.

Предполагается, что если значение коэффициента RCA превышает единицу, то страна конкурентоспособна в производстве данного товара, если меньше единицы – страна не имеет конкурентного преимущества.

Формула расчета индекса Баласса (1) много раз пересматривалась и усовершенствовалась. На основе расчета данного индекса проводились исследования сравнительных преимуществ на глобальном уровне [8], а также исходя из двусторонней торговли между различными странами [9, 10], в том числе между Китаем и Индией [11].

Формула расчета индекса сравнительных преимуществ для двусторонней торговли выглядит следующим образом:

![]() , (2)

, (2)

где Eij – экспорт товара i из страны j; Ewi – мировой экспорт товара i (за исключением экспорта страны j); Eje – экспорт всех товаров, произведенных в стране j; Ewe – мировой экспорт всех товаров (за исключением товаров страны j).

В нашем исследовании индекс BRCAij показывает уровень конкурентного преимущества определенного товара, экспортируемого из Казахстана на китайский рынок, по сравнению с аналогичными товарами, поставляемыми в КНР из всех других стран мира.

Анализ двусторонних торговых отношений

В течение 2001–2014 гг. внешнеторговый оборот между нашими странами увеличился в 21,0 раза, в том числе экспорт из Казахстана в Китай – в 15,2 раза, импорт из Китая в Казахстан – в 42,8 раза. Значительное превышение темпов роста импорта над темпами роста экспорта связано с более низким уровнем поставок продукции из Китая в Казахстан в 2001 г. Характерно, что в течение всего анализируемого периода Казахстан имеет стабильное положительное внешнеторговое сальдо.

В структуре казахстанских экспортных поставок на китайский рынок преобладают сырьевые товары. В частности, это минеральные продукты, в первую очередь топливно-энергетические продукты, доля которых в общем объеме экспорта из Казахстана в Китай за этот период более чем троекратно увеличилась. Второй экспортной позицией являются металлы и изделия из них. Однако их удельный вес за эти годы заметно снизился почти в 4 раза. В течение 2001–2014 гг. увеличились объемы поставок химической продукции, что привело к росту их удельного веса в общем объеме экспорта – с 2,1 % до 12,4 % (табл. 1).

Таблица 1

Структура экспорта по основным товарным группам из Казахстана в Китай, 2001–2014 гг. (в процентах к итогу)

|

Код

ТНВЭД

|

Наименование

товарной группы

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

|

Экспорт в Китай

– всего

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

|

01-24

|

Продукты животного

и растительного происхождения, готовые продовольственные товары

|

0,28

|

0,18

|

0,15

|

0,06

|

0,36

|

0,47

|

1,24

|

|

25-27

|

Минеральные продукты

|

16,86

|

28,32

|

68,64

|

72,91

|

70,22

|

71,21

|

64,81

|

|

27

|

в том числе: топливно-энергетические

товары

|

15,74

|

20,21

|

54,69

|

59,20

|

55,20

|

62,04

|

52,77

|

|

28-40

|

Продукция

химической и связанных с ней отраслей промышленности (включая каучуки и пластмассы)

|

2,10

|

5,40

|

9,48

|

8,07

|

8,62

|

9,36

|

12,37

|

|

41-43

|

Кожевенное сырье,

пушнина и изделия из них

|

0,63

|

9,06

|

0,19

|

0,02

|

0,06

|

0,14

|

0,16

|

|

44-49

|

Древесина,

лесоматериалы и целлюлозно-бумажные изделия

|

0,62

|

0,01

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

50-63

|

Текстиль и текстильные

изделия

|

0,20

|

1,32

|

0,11

|

0,10

|

0,04

|

0,08

|

0,07

|

|

68-69

|

Строительные

материалы

|

0,13

|

0,01

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

72-83

|

Металлы и изделия

из них

|

78,46

|

55,23

|

21,38

|

18,75

|

20,67

|

18,01

|

19,92

|

|

84-92

|

Машины,

оборудование, транспортные средства, приборы и аппараты

|

0,69

|

0,47

|

0,03

|

0,08

|

0,02

|

0,70

|

1,40

|

|

64-67, 70-71, 93-97, 99

|

Прочие товары

|

0,05

|

0,00

|

0,03

|

0,01

|

0,01

|

0,02

|

0,04

|

В структуре импорта китайских товаров на казахстанский рынок доминирующая позиция принадлежит поставкам машин, оборудования, транспортных средств, приборов и аппаратов, доля которых за эти годы заметно возросла. За эти годы чуть более чем в два раза снизилась доля импорта химической продукции. Также снизилась доля металлов и изделий из них. Примечательно, что за последние четырнадцать лет многократно снизилась доля импорта минеральных продуктов – с 12,5 % до 0,7 %, в том числе топливно-энергетических товаров – с 11,8 % до 0,6 %.

В последние три года анализируемого периода заметно возросли удельные веса товарных групп «Текстиль и текстильные изделия» и «Обувь и галантерейные товары». В целом структура импорта китайской продукции по основным товарным группам, поставляемой на казахстанский рынок, более диверсифицирована (табл. 2).

Таблица 2

Структура импорта по основным товарным группам в Казахстан из Китая, 2001–2014 гг. (в процентах к итогу)

|

Код

ТНВЭД

|

Наименование

товарной группы

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

|

Импорт из Китая

– всего

|

100

|

100

|

100

|

100

|

100

|

100

|

100

|

|

01-24

|

Продукты животного

и растительного происхождения, готовые продовольственные товары

|

2,40

|

1,85

|

3,31

|

3,09

|

2,66

|

2,42

|

2,97

|

|

25-27

|

Минеральные продукты

|

12,48

|

4,90

|

2,03

|

2,20

|

0,86

|

0,64

|

0,65

|

|

28-40

|

Продукция

химической и связанных с ней отраслей промышленности (включая

каучуки и пластмассы)

|

19,93

|

9,29

|

10,48

|

10,23

|

8,70

|

9,66

|

9,81

|

|

41-43

|

Кожевенное сырье,

пушнина и изделия из них

|

0,27

|

0,58

|

0,39

|

0,51

|

0,69

|

1,20

|

1,16

|

|

44-49

|

Древесина,

лесоматериалы и целлюлозно-бумажные изделия

|

0,48

|

1,86

|

1,81

|

1,41

|

1,13

|

1,36

|

2,69

|

|

50-63

|

Текстиль и текстильные

изделия

|

4,53

|

4,48

|

2,71

|

3,84

|

5,78

|

7,30

|

8,02

|

|

64-67

|

Обувь, головные

изделия и галантерейные товары

|

2,72

|

2,38

|

0,60

|

2,23

|

3,20

|

4,82

|

6,46

|

|

68-69

|

Строительные

материалы

|

4,58

|

4,53

|

3,45

|

2,86

|

2,15

|

1,77

|

1,86

|

|

72-83

|

Металлы и изделия

из них

|

14,69

|

20,31

|

15,35

|

11,83

|

14,61

|

16,39

|

11,36

|

|

84-92

|

Машины, оборудование,

транспортные средства, приборы и аппараты

|

36,35

|

44,50

|

54,78

|

57,31

|

56,40

|

51,10

|

50,66

|

|

70-71, 93-97, 99

|

Прочие товары

|

1,57

|

5,32

|

5,08

|

4,48

|

3,82

|

3,33

|

4,35

|

Содержательный анализ внешней торговли между нашими странами на уровне 4 знаков товарной номенклатуры внешнеэкономической деятельности (ТНВЭД) показывает, что среди 10 основных позиций экспортных поставок Казахстана на китайский рынок доминирует не только сырьевая, но и готовая продукция. В частности, помимо углеводородного сырья в первую десятку экспортных позиций нашей страны на китайский рынок входят машины, оборудование, транспортные средства, приборы и аппараты, а также лекарственные средства (табл. 3).

Таблица 3

Тор-10 товарных позиций в структуре экспорта из РК в КНР, 2001–2014 гг.

(в процентах к общему итогу)

|

Код ТНВЭД

|

Наименование

продукции

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

Все

продукты

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

| |

|

2709

|

Нефть

сырая

|

15,6

|

17,2

|

53,1

|

52,8

|

52,9

|

60,5

|

49,8

|

|

2844

|

Элементы

химические радиоактивные и изотопы радиоактивные

|

0,0

|

2,2

|

9,2

|

7,9

|

8,4

|

9,2

|

12,2

|

|

7403

|

Медь

рафинированная и сплавы медные необработанные

|

16,5

|

22,9

|

11,0

|

8,3

|

8,4

|

10,9

|

11,6

|

|

7202

|

Ферросплавы

|

0,0

|

4,7

|

4,3

|

4,7

|

6,3

|

3,3

|

3,7

|

|

7901

|

Цинк необработанный

|

0,0

|

9,3

|

1,4

|

2,3

|

3,3

|

2,2

|

3,7

|

|

2603

|

Руды

и концентраты медные

|

0,1

|

0,0

|

4,7

|

3,8

|

3,7

|

2,7

|

6,4

|

|

2711

|

Газы

нефтяные и углероды газообразные прочие

|

0,0

|

0,1

|

0,0

|

0,0

|

0,0

|

0,1

|

1,3

|

|

2503

|

Сера

всех видов

|

0,0

|

0,4

|

0,7

|

1,1

|

1,1

|

0,7

|

0,8

|

|

7801

|

Свинец

необработанный

|

0,0

|

0,1

|

0,1

|

0,8

|

0,8

|

0,5

|

0,5

|

|

1001

|

Пшеница

и меслин

|

0,0

|

0,0

|

0,1

|

0,0

|

0,3

|

0,2

|

0,6

|

На первые десять позиций экспортных поставок из Китая на казахстанский рынок (по официальной статистике РК) в последние пять лет (2010–2014 гг.) приходится от 92 % до 95 % всего экспорта. При этом более половины поставок из Китая приходится на телефонные аппараты и иные средства связи. Значителен удельный вес поставок вычислительных машин и их блоков, различных видов резиновой обуви. Их совокупная доля в общем объеме импортных поставок из Китая на отечественный рынок составляет почти четверть от всего их объема (табл. 4).

Таблица 4

Тор-10 товарных позиций в структуре импорта из КНР в РК, 2001–2014 гг.

(в процентах к общему итогу)

|

Код ТНВЭД

|

Наименование продукции

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

Все продукты

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

|

100,0

| |

|

8517

|

Аппараты

телефонные, включая аппараты телефонные для сотовых или других

беспроводных сетей связи

|

0,1

|

1,7

|

4,6

|

7,1

|

4,9

|

5,7

|

7,7

|

|

8471

|

Вычислительные

машины и их блоки; магнитные или оптические считывающие устройства

|

2,0

|

2,7

|

4,2

|

7,9

|

9,1

|

8,9

|

5,4

|

|

6402

|

Обувь

с подошвой и с верхом из резины или пластмассы

|

0,5

|

0,3

|

0,1

|

0,6

|

1,4

|

2,9

|

4,3

|

|

8474

|

Оборудование

для минеральных ископаемых

|

0,0

|

1,3

|

1,5

|

0,8

|

0,7

|

0,8

|

2,8

|

|

8419

|

Машины,

оборудование промышленное или лабораторное для обработки материалов

|

0,1

|

0,3

|

0,8

|

0,4

|

1,6

|

1,8

|

2,8

|

|

7304

|

Трубы,

трубки и профили полые из черных металлов (кроме чугунного литья)

|

9,6

|

3,0

|

4,6

|

2,9

|

2,8

|

3,9

|

2,7

|

|

8429

|

Бульдозеры,

грейдеры, планировщики, скреперы, экскаваторы, погрузчики, трамбовочные

машины и дорожные катки

|

0,2

|

2,5

|

2,7

|

3,0

|

2,1

|

2,2

|

2,0

|

|

8481

|

Краны,

клапаны, вентили и аналогичная арматура для трубопроводов, котлов,

резервуаров, цистерн и т.п.

|

1,1

|

1,0

|

1,7

|

1,2

|

1,2

|

1,8

|

2,0

|

|

4906

|

Планы,

чертежи для различных целей, тексты рукописные, фоторепродукции

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

0,0

|

1,3

|

|

7308

|

Металлоконструкции

из черных металлов и их части

|

0,0

|

0,8

|

1,3

|

0,9

|

0,9

|

0,8

|

1,3

|

Проведенный краткий анализ торговых потоков между нашими странами свидетельствует, что они характеризуются высокой позитивной динамикой. Вместе с тем в развитии торговых отношений между Казахстаном и Китаем существует одно важное обстоятельство. В китайских импортных поставках львиную долю занимают товары, произведенные в Синьцзян-Уйгурском автономном районе (СУАР) КНР, качество которых во многих случаях оставляет желать лучшего.

Для выявления уровня развития торговых связей между Казахстаном и Китаем были рассчитаны коэффициенты предпочтения для двух стран. Если значение коэффициента равно нулю, то торговые связи между государствами отсутствуют, если единице – то находятся на среднемировом уровне. Чем выше значение коэффициента, тем больше уровень торговой интеграции между странами. Коэффициент предпочтения рассчитывается по формуле

![]() (3)

(3)

где ![]() – доля торгового партнера в торговле

с какой-либо страной;

– доля торгового партнера в торговле

с какой-либо страной;

![]() – удельный вес страны-партнера в международной

внешней торговле.

– удельный вес страны-партнера в международной

внешней торговле.

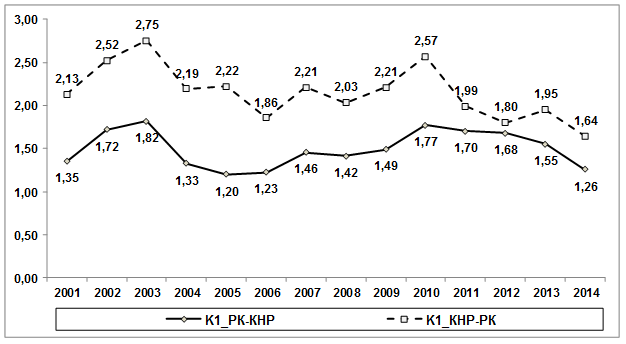

Коэффициент K1 для Казахстана исчислен на основе динамических рядов экспортно-импортных потоков по данным отечественной статистики, а K1 для Китая – на основе данных китайской внешнеторговой статистики. Полученные результаты (рис. 1) свидетельствуют, что торговые связи между нашими странами превышают среднемировой уровень. Причем торговое предпочтение китайской торговли выше, поскольку коэффициент K1 для Китая практически в два раза выше, чем аналогичный коэффициент для Казахстана в двусторонней торговле.

Анализ показывает, что для обеих стран коэффициенты предпочтения имеют схожую динамику роста и снижения, которое особенно четко проявилось после глобального финансово-экономического кризиса, оказавшего безусловное влияние на развитие уровень торговых отношений между Казахстаном и Китаем.

Рисунок 1. Коэффициенты предпочтения в торговле между

Казахстаном и Китаем, 2001–2014 гг.

Источник: рассчитано и составлено авторами по данным ITC WTO ( http://www.trademap.org/Bilateral_TS.aspx, последнее обращение 01 мая 2016 г.)

Содержательный анализ формулы (3), а также страновых внешнеторговых показателей показывает, что анализ коэффициентов предпочтения должен осуществляться с определенной осторожностью. В частности, чем меньше удельный вес страны в мировой торговле, тем выше (при прочих равных условиях) будет значение коэффициента К1.

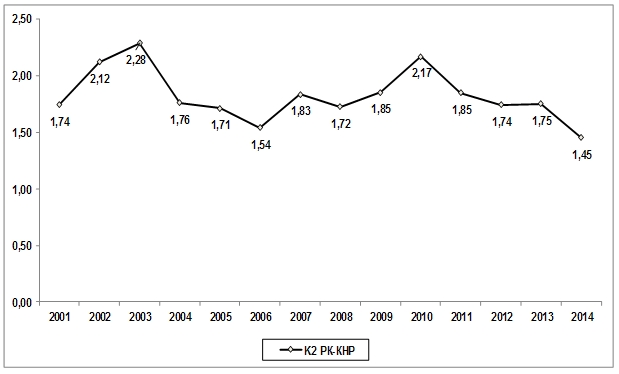

Поэтому важность товарных потоков невозможно сравнить, используя показатели, рассчитанные на одну страну. Устранить указанный недостаток можно, определяя коэффициент взаимного предпочтения K2 для двух стран одновременно. Он рассчитывается по формуле

![]() (4)

(4)

где ![]() – коэффициент предпочтения i-й страны для страны

j,

– коэффициент предпочтения i-й страны для страны

j,

![]() – коэффициент предпочтения j-й страны для страны

i.

– коэффициент предпочтения j-й страны для страны

i.

Рассчитанные коэффициенты взаимного предпочтения К2 подтверждают ранее полученные результаты: уровень торговых отношений между Казахстаном и Китаем после 2010 г. снижается (рис. 2). Это связано с рецессией, наблюдающейся в глобальной экономике в целом и мировой торговле в частности.

Рисунок 2. Коэффициенты взаимного предпочтения в торговле

между Казахстаном и Китаем, 2001–2014 гг.

Источник: рассчитано и составлено авторами по данным ITC WTO ( http://www.trademap.org/Bilateral_TS.aspx, последнее обращение 01 мая 2016 г.)

Оценка и анализ конкурентоспособности экспорта в двусторонней торговле

Вышеуказанный индекс BRCA показывает уровень конкурентного преимущества определенного товара, экспортируемого из Казахстана на китайский рынок, по сравнению с аналогичными товарами, поставляемыми в КНР из всех других стран мира. Расчеты искомого индекса для экспортного потенциала двух стран осуществлялись по 6 знакам ТНВЭД за период 2001–2014 гг. В результате были выявлены товарные позиции, для которых искомый индекс BRCA имеет положительное значение.

В Казахстане к конкурентоспособной на китайском рынке продукции относится 70 товарных позиций по 6 знакам ТНВЭД. В первую очередь это цветные и черные металлы и изделия из них, а также прочие недрагоценные металлы. Всего по этим товарным группам на рынок КНР экспортируется 26 видов продукции (табл. 5). Наиболее высокий уровень конкурентоспособности приходится на экспорт лигатур на основе меди. Однако удельный вес лигатур в общем объеме поставок медной продукции весьма незначителен. В товарной группе «Медь и изделия из нее» высокий уровень конкурентоспособности отмечается в экспорте катодов, на долю которых приходится практически весь объем поставок этой продукции на китайский рынок. В течение 2001–2014 гг. объем экспорта этой продукции в стоимостном выражении увеличился в 10,7 раз, а физический – в 2,3 раза. Конкурентные преимущества также имеются в экспорте медных сплавов. Но объемы их поставок на китайский рынок незначительны, а поставки некоторых из них в последние 4 года вообще отсутствуют.

Таблица 5

Индексы Баласса для черных и цветных металлов, экспортируемых

из Казахстана в Китай, 2001–2014 гг.

|

Код ТНВЭД

|

Наименование

продукции

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

Цветные

металлы и изделия из них

| ||||||||

|

810720

|

кадмий

необработанный; порошки

|

н/д

|

50,0

|

28,4

|

18,5

|

8,0

|

15,9

|

29,2

|

|

790111

|

цинк

необработанный, нелегированный, содержащий по массе 99,99 % или более

цинка

|

0,0

|

246,4

|

40,8

|

117,1

|

134,4

|

47,3

|

86,9

|

|

780199

|

прочий свинец

необработанный

|

2,1

|

24,1

|

0,0

|

0,0

|

0,0

|

0,5

|

31,6

|

|

760120

|

сплавы

алюминиевые необработанные

|

35,1

|

9,5

|

1,0

|

0,8

|

0,6

|

1,1

|

5,2

|

|

740811

|

проволока из рафинированной

меди с максимальным размером поперечного сечения более 6 мм

|

85,5

|

4,8

|

19,6

|

22,3

|

15,7

|

7,7

|

0,0

|

|

740500

|

лигатуры на основе

меди

|

0,0

|

99,4

|

-

|

279,1

|

550,9

|

664,5

|

1546,3

|

|

740311

|

катоды и секции

катодов из меди рафинированной, необработанной

|

32,1

|

39,3

|

7,3

|

6,1

|

5,9

|

9,6

|

9,4

|

|

Черные

металлы и изделия из них

| ||||||||

|

720990

|

прочий прокат

плоский из железа или нелегированной стали шириной 600 мм или более,

холоднокатаный (обжатый в холодном состоянии), неплакированный, без

гальванического или другого покрытия

|

3,7

|

14,9

|

26,7

|

62,6

|

43,2

|

34,3

|

10,8

|

|

720927

|

прокат плоский из железа

или нелегированной стали шириной 600 мм или более, неплакированный, не в рулонах,

без дальнейшей обработки, кроме холодной прокатки, толщиной 0,5 мм или

более, но не более 1 мм

|

128,1

|

30,1

|

18,5

|

18,7

|

61,5

|

94,6

|

22,4

|

|

720926

|

прокат плоский из железа

или нелегированной стали шириной 600 мм или более, неплакированный, не в рулонах,

без дальнейшей обработки, кроме холодной прокатки, толщиной более 1 мм, но менее

3 мм

|

67,1

|

23,5

|

27,8

|

32,4

|

72,5

|

104,9

|

29,1

|

|

720854

|

прочий прокат

плоский из железа или нелегированной стали шириной 600 мм или более,

неплакированный, не в рулонах, без дальнейшей обработки, кроме

горячей прокатки, толщиной менее3 мм

|

147,8

|

7,8

|

106,0

|

94,0

|

94,0

|

271,5

|

118,8

|

|

720241

|

феррохром,

содержащий более 4 % углерода

|

0,0

|

315,4

|

35,8

|

55,1

|

146,7

|

40,4

|

42,5

|

|

720230

|

ферросиликомарганец

|

0,0

|

1840,1

|

47,9

|

н/д

|

275,6

|

210,7

|

0,0

|

Примечание: н/д – исходные данные отсутствуют

Конкурентные преимущества выявлены для 16 видов продукции из товарной группы «Черные металлы», а также «Изделия из черных металлов». Однако в последние годы конкурентные позиции изделий из черных металлов заметно ослабли, что связано со снижением или отсутствием экспортных поставок на китайский рынок рельсов из черных металлов и прочих изделий из них.

Значительный уровень конкурентоспособности наблюдается в экспорте различных прокатов черных металлов. Наиболее высокие конкурентные позиции на китайском рынке наблюдаются в экспортных поставках плоского проката из железа или нелегированной стали шириной 600 мм или более. Но в 2004–2008 гг. их конкурентные позиции были заметено ниже, чем в начале и конце анализируемого периода. Это связано со снижением объемов поставок в стоимостном и натуральном выражении.

Большим спросом на китайском рынке пользуются казахстанские феррохром и ферросиликомарганец. Стоимостные объемы поставок ферросиликомарганца за последние четырнадцать лет увеличились в 29,1 раз, а их физические объемы – в 8,4 раза.

Устойчивым спросом на китайском рынке пользуются экспортные поставки урана и его соединений, что свидетельствует о высоком уровне их конкурентоспособности. При этом стоимостные объемы поставок данной продукции в течение 2002–2014 гг. увеличились в 82 раза, а их физические объемы – в 21,3 раза.

Стабильно высокий уровень конкурентоспособности характерен для экспорта из Казахстана в КНР углеводородного сырья. Стоимость экспорта данной продукции в течение 2001–2014 гг. возросла в 20,3 раза, а их физические объемы – в 9,3 раза. КНР в общем объеме экспортных поставок нефти из Казахстана в 2014 г. занимал пятую позицию (после Италии, Нидерландов, Франции и Швейцарии) с удельным весом 9,1 %. Но в 2010–2013 гг. на китайский рынок приходилось от 14,5 % до 15,6 % (второе место после Италии) от общего объема казахстанского экспорта углеводородного сырья.

Таблица 6

Индексы Баласса для продуктов неорганической химии, минерального сырья,

руд и концентратов, экспортируемых из Казахстана в Китай, 2001-2014 гг.

|

Код ТНВЭД

|

Наименование

продукции

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

284410

|

уран

природный и его соединения

|

0.0

|

2912.7

|

125.7

|

250.6

|

453.3

|

167.4

|

198.6

|

|

280490

|

селен

|

5.1

|

1.6

|

1.5

|

0.7

|

0.3

|

1.4

|

2.5

|

|

270900

|

нефть сырая и нефтепродукты

сырые, полученные из битуминозных минералов

|

3.3

|

2.4

|

5.7

|

4.8

|

4.5

|

5.5

|

4.3

|

|

270740

|

нафталин

|

10.7

|

4.8

|

1.7

|

1.3

|

2.2

|

2.0

|

2.4

|

|

261710

|

руды и концентраты

сурьмянистые

|

0.0

|

13.6

|

3.8

|

1.6

|

1.6

|

2.7

|

3.8

|

|

261000

|

руды и концентраты

хромовые

|

0.0

|

5.5

|

4.7

|

1.6

|

3.5

|

2.0

|

1.8

|

|

260800

|

руды и концентраты

цинковые

|

9.7

|

4.2

|

4.5

|

5.6

|

5.8

|

3.2

|

4.8

|

|

260300

|

руды и концентраты

медные

|

0.2

|

0.0

|

5.2

|

4.5

|

4.1

|

2.8

|

5.9

|

|

260112

|

руды и концентраты

железные, кроме обожженного пирита

агломерированные

|

1.4

|

17.4

|

18.5

|

14.8

|

30.8

|

17.2

|

12.3

|

|

252490

|

прочий асбест

|

0.0

|

0.0

|

19.0

|

8.9

|

7.7

|

13.2

|

21.6

|

|

250300

|

сера всех видов,

кроме серы сублимированной, осажденной или коллоидной

|

0.0

|

3.0

|

7.4

|

10.3

|

9.4

|

10.3

|

10.9

|

Определенным спросом на китайском рынке пользуются руды и концентраты. Среди них наиболее конкурентные позиции наблюдаются в экспортных поставках продукции руд и концентратов железных. Объем поставок этой продукции в 2001–2014 гг. в стоимостном выражении увеличился в 9 раз, а их физический объем – в 1,3 раза. Кроме того, на китайском рынке наблюдается спрос на казахстанскую продукцию, используемую в строительной отрасли (асбест, сера).

Среди товаров, ввозимых в основном из СУАР КНР на территорию Казахстана, высокие конкурентные преимущества наблюдаются в готовой продукции. В частности, высокие значения коэффициентов Баласса характерны для поставок из Китая трехколесных велосипедов, самокатов. Экспорт на казахстанский рынок данной товарной позиции зафиксирован с 2009 г., его стоимостные объёмы к 2014 г. увеличились в 2,1 раза. Высокий конкурентный уровень отмечается в поставках средств наземного транспорта, в особенности автокранов и моторных транспортных средств для перевозки грузов свыше 20 т.

Значимой конкурентной позицией экспортных поставок из Китая в Казахстан являются электрические машины и оборудование, их части, среди которых наиболее высокие конкурентные преимущества наблюдаются в базовых станциях для цифровых проводных систем связи (табл. 7).

Таблица 7

Коэффициенты Баласса для машин, оборудования, средств наземного

транспорта, разных промышленных товаров, спортивного инвентаря,

ввозимых из Китая в Казахстан, 2001–2014 гг.

|

Код ТНВЭД

|

Наименование продукции

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

950300

|

трехколесные

велосипеды, самокаты, педальные автомобили и аналогичные игрушки на колесах;

коляски для кукол; куклы; прочие игрушки

|

н/д

|

н/д

|

50,0

|

55,1

|

44,2

|

34,3

|

34,0

|

|

940600

|

сборные

строительные конструкции

|

57,0

|

196,8

|

48,2

|

97,4

|

66,9

|

54,9

|

198,9

|

|

901580

|

приборы и инструменты

прочие

|

13,6

|

14,2

|

19,2

|

13,2

|

11,4

|

8,7

|

18,6

|

|

870510

|

автокраны

|

4,2

|

89,3

|

64,2

|

112,3

|

454,1

|

2122,1

|

9693,1

|

|

870423

|

моторные

транспортные средства для перевозки грузов с полной массой транспортного

средства более 20 т

|

0,0

|

49,0

|

22,0

|

26,6

|

34,0

|

74,0

|

61,7

|

|

854449

|

Прочие провода

изолированные, кабели

|

0,3

|

0,0

|

8,0

|

1,3

|

2,2

|

4,4

|

5,8

|

|

853720

|

Пульты, панели,

консоли, столы, распределительные щиты на напряжение более 1000 В

|

0,6

|

0,6

|

8,9

|

28,3

|

6,4

|

25,4

|

30,1

|

|

851762

|

машины для приема,

преобразования и передачи или восстановления голоса, изображений или

других данных

|

н/д

|

н/д

|

5,7

|

8,7

|

5,8

|

6,3

|

6,5

|

|

851761

|

базовые станции для цифровых

проводных систем связи

|

н/д

|

н/д

|

353,2

|

588,8

|

246,2

|

195,6

|

263,5

|

|

851712

|

телефонные аппараты

для сотовых сетей связи или других беспроводных сетей связи

|

н/д

|

н/д

|

11,9

|

25,6

|

19,3

|

33,0

|

53,0

|

|

847480

|

оборудование для агломерации,

формовки или отливки керамических составов

|

0,0

|

12,8

|

38,7

|

1,3

|

5,5

|

18,5

|

55,4

|

|

847420

|

машины для измельчения

или размалывания минеральных веществ

|

0,1

|

11,9

|

22,0

|

18,2

|

17,6

|

11,9

|

160,9

|

|

847130

|

машины

вычислительные портативные массой не более 10 кг

|

0,4

|

0,5

|

89,0

|

221,3

|

197,7

|

195,3

|

135,4

|

|

843143

|

части бурильных или

проходческих машин

|

365,6

|

62,2

|

42,0

|

32,2

|

16,4

|

12,7

|

13,0

|

|

842951

|

погрузчики

одноковшовые фронтальные

|

17,7

|

225,9

|

169,4

|

471,5

|

245,3

|

445,4

|

376,4

|

|

841950

|

теплообменники

|

0,8

|

2,4

|

4,0

|

2,2

|

1,4

|

12,2

|

19,0

|

|

841940

|

аппараты для дистилляции

или ректификации

|

0,0

|

1,6

|

1,8

|

27,6

|

180,3

|

98,2

|

141,9

|

Примечание: н/д – исходные данные отсутствуют

В товарной группе «Машины, оборудование и механизмы» самые высокие значения коэффициентов Баласса (табл. 7) отмечаются для погрузчиков одноковшовых фронтальных. Высокий конкурентный уровень характерен также для поставок на казахстанский рынок портативных вычислительных машин массой не более 10 кг, машин для измельчения или размалывания минеральных веществ, аппаратов для дистилляции или ректификации.

Определенный спрос казахстанских потребителей связан с изделиями из черных металлов, ввозимыми из Китая. Так, наиболее высокие конкурентные преимущества отмечаются в поставках на отечественный рынок труб из черных металлов, которые используются в основном для нужд китайских нефтегазовых компаний, работающих на территории Казахстана.

Таблица 8

Коэффициенты Баласса для машин, оборудования, средств наземного

транспорта, разных промышленных товаров, спортивного инвентаря,

ввозимых из Китая в Казахстан, 2001–2014 гг.

|

Код ТНВЭД

|

Наименование

продукции

|

2001

|

2005

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

732690

|

изделия

прочие из черных металлов

|

1,9

|

4,3

|

7,4

|

7,3

|

8,8

|

13,1

|

8,8

|

|

730890

|

металлоконструкции

из черных металлов прочие

|

0,8

|

16,2

|

36,1

|

23,9

|

22,9

|

24,0

|

21,7

|

|

730429

|

трубы из черных

металлов прочие

|

68,2

|

33,3

|

339,8

|

272,0

|

252,0

|

598,7

|

390,8

|

|

640299

|

обувь с подошвой

и с верхом из резины или пластмассы

|

779,2

|

68,6

|

4,7

|

46,3

|

69,2

|

201,7

|

293,5

|

|

401120

|

шины и покрышки

пневматические резиновые новые для автобусов или моторных транспортных

средств для перевозки грузов

|

0,6

|

11,9

|

64,9

|

83,8

|

125,0

|

132,7

|

162,2

|

|

401110

|

шины и покрышки

пневматические резиновые новые для легковых автомобилей

|

5,3

|

4,2

|

6,5

|

10,5

|

12,9

|

15,4

|

15,2

|

|

390760

|

полиэтилентерефталат

|

0,0

|

4,0

|

23,4

|

28,7

|

38,2

|

39,0

|

25,5

|

|

390410

|

поливинилхлорид

|

0,0

|

2,4

|

3,8

|

5,1

|

5,4

|

9,8

|

16,6

|

Высокие конкурентные преимущества среди китайских товаров наблюдаются в поставках резиновой обуви, которые пользуются определенным спросом среди казахстанских потребителей ввиду сравнительно низких ценовых параметров. В частности, они характерны для китайской продукции из товарных групп «Каучук, резина и изделия из них» и «Пластмассы и изделия из них». Среди этих товарных групп наиболее высокий конкурентный уровень характерен для поставок шин и покрышек для автобусов. Стоимостные показатели ввоза из Китая на рынок Казахстана данной продукции особенно возросли в последние три года анализируемого периода.

Заключение

Во-первых, за последние полтора десятилетия внешнеторговый оборот между Казахстаном и Китаем многократно увеличился. Несмотря на значительное превышение темпов роста китайского импорта над темпами роста казахстанского экспорта, характерным является стабильное положительное внешнеторговое сальдо для нашей страны. В то же время, начиная с 2010 г., уровень торговых отношений между Казахстаном и Китаем снижается, что подтверждено более низкими значениями коэффициентов взаимного предпочтения, чем в предшествующие годы.

Во-вторых, несмотря на то, что в структуре казахстанского экспорта на китайский рынок преобладают сырьевые товары, в первую очередь, топливно-энергетические продукты, металлы и изделия из них, в последнее десятилетие в первую десятку экспортных позиций входят поставки машин, оборудования, транспортных средств, приборов и аппаратов, а также лекарственных средств.

В-третьих, проведенные расчеты коэффициентов сравнительного преимущества для двусторонней торговли между нашими странами свидетельствуют о выявленных конкурентных преимуществах на китайском рынке для следующих товарных позиций. Это углеводородное сырье, цветные и черные металлы и изделия из них. Значительную товарную группу представляет различного вида прокат черных металлов. Большим спросом на китайском рынке пользуется казахстанский уран и его соединения, феррохром и ферросиликомарганец, руды и концентраты железные, а также асбест и сера.

В-четвертых, структура товаров, ввозимых из Китая на территорию Казахстана, более диверсифицирована, и в ней преобладает готовая продукция. Им же присущи выявленные конкурентные преимущества. Так, высокие значения коэффициентов Баласса характерны для поставок из Китая на рынок Казахстана спортивной продукции, средств наземного транспорта, электрических машин и оборудования. Конкурентные преимущества выявлены для китайской продукции из товарных групп «Каучук, резина и изделия из них» и «Пластмассы и изделия из них».

В-пятых, содержательный анализ выявленных конкурентных позиций на основе рассчитанных двусторонних коэффициентов сравнительных преимуществ свидетельствует о необходимости разработки торговой политики Казахстана, в которой должны быть отражены особенности углубления торговых отношений с Китаем в рамках «Экономического пояса Шелкового пути».

[1] Предположение о том, что способность экспортировать является характеристикой фирм с высокой производительностью, помогает интерпретировать индекс как уровень конкурентоспособности. Его главным преимуществом является легкость интерпретации, построения и невысокие требования к разнообразию данных (необходимы лишь данные об экспорте).

Источники:

Блауг М. Рикардо Давид 100 великих экономистов до Кейнса. - СПб.: Экономикус, 2208. – 246-251 с.

Кругман П.Р., Обсфельд М. Международная экономика. / 5-е изд. - Спб.: Питер, 2003. – 831 с.

4. Borodin K.G. Assessment of competitiveness of produce in conditions of current trade // Problems of forecasting. – 2006. – № 3. – С. 84-96.

5. Török Ádám Export competitiveness and the catch-up process of Hungary (1996-2001) // Competitiveness Review. – 2008. – № 1/2. – С. 131-153.

6. Balassa B. Intra-Industry Trade and the Integration of Developing Countries in the World Economy // International Economic Integration. – 1998. – № 3.

Vollrath T.L. «A Theoretical Evaluation of Alternative Trade Intensity Measures of Revealed Comparative Advantage». - Weltwirtschaftliches Archiv, 130, p. 265-79

Dimelis S. and Gatsios К. «Trade with Central and Eastern Europe: The Case of Greece», in R. Faini and R. Portes (eds.), EU Trade with Eastern Europe: Adjustment and Opportunities, London: CEPR

Thanh Hoan Phan and Ji Young Jeong, An Analysis of Korea-Vietnam Bilateral Trade Relation // Munich Personal RePEc Archive Paper No. 48312, posted 15, July 2013

10. Khusainov B., Nussupov A. Export Sector’s Competitiveness Assessment // Kazakh Economic Review. – 2010. – № 12. – С. 19-31.

Samar Tyagi. Composition, Intensity and Revealed Comparative Ad-vantage in Sino-Indian Bilateral Trade: A Preliminary Study. In Occasional Paper, No8, September 2014. – Delhi, Institute of Chinese Studies

12. Kitson M., Martin R. L., Tyler P. Regional competitiveness: An elusive yet key concept? // Regional Studies. – 2004. – С. 38.

13. Florida R. Cities and the creative class // City and Community. – 2003. – № 2. – С. 3-19.

Fleming, L., King III C. & Juda, A. Small Worlds and Regional Innovation. Working papers Harvard Business School, March 2006

15. Хусаинов Б.Д. Конкурентоспособность экспортного сектора экономики Казахстана // Экономика. – 2009. – № 1. – С. 85-96.

Страница обновлена: 08.03.2026 в 04:20:10

Download PDF | Downloads: 84 | Citations: 4

Export competitiveness of Kazakhstan and China: comparative analysis

Khusainov B., Begimova G.Journal paper

Journal of Central Asia Economy

Vol. 1, Number 1 (January-March 2017)

Abstract:

The purpose of the study is to assess and comparatively analyze the competitiveness of the export potential of Kazakhstan and China in bilateral trade. The methodology is based on the concept of comparative advantage. The work is important because for the first time in domestic studies we assessed the comparative advantages of export positions of Kazakhstan and China in bilateral trade. The study resulted in a quantitative and qualitative assessment of development characteristics of bilateral trade.

Keywords: foreign trade, export potential, export competitiveness, comparative advantage index

JEL-classification: F10, F40, F19

References:

Blaug M. Rikardo David (2208). 100 velikikh ekonomistov do Keynsa [100 Great economists before Keynes] SPb. : Ekonomikus. (in Russian).

Borodin K.G. (2006). Assessment of competitiveness of produce in conditions of current trade Problems of forecasting. (3). 84-96.

Florida R. (2003). Cities and the creative class City and Community. (2). 3-19.

Khusainov B., Nussupov A. (2010). Export Sector’s Competitiveness Assessment Kazakh Economic Review. (12). 19-31.

Khusainov B.D. (2009). Konkurentosposobnost eksportnogo sektora ekonomiki Kazakhstana [Competitiveness of the export sector of the economy of Kazakhstan]. Ekonomika. (1). 85-96. (in Russian).

Kitson M., Martin R. L., Tyler P. (2004). Regional competitiveness: An elusive yet key concept? Regional Studies. 38.

Krugman P.R., Obsfeld M. (2003). Mezhdunarodnaya ekonomika [International economics] SPb. : Piter. (in Russian).

Smit A. (2007). Issledovanie o prirode i prichinakh bogatstva narodov [An Inquiry into the nature and causes of the wealth of nations] M.: EKSMO. (in Russian).

Török Ádám (2008). Export competitiveness and the catch-up process of Hungary (1996-2001) Competitiveness Review. 18 (1/2). 131-153.