Российский рынок страхования жизни. Как привить идею страхования жизни молодому поколению

Ипатьева И.А.1

1 Финансовый университет при правительстве Российской Федерации, ,

Скачать PDF | Загрузок: 51 | Цитирований: 2

Статья в журнале

Экономика, предпринимательство и право (РИНЦ, ВАК)

опубликовать статью | оформить подписку

Том 7, Номер 1 (Январь-Март 2017)

Эта статья проиндексирована РИНЦ, см. https://elibrary.ru/item.asp?id=30042815

Цитирований: 2 по состоянию на 07.12.2023

Аннотация:

Современный рынок страховых услуг активно развивается. Одной из наиболее быстрорастущих, но все еще отстающих отраслей данного рынка является страхование жизни. В данной статье автор анализирует возможности его расширения за счет привлечения молодого поколения – миллениалов. Особое внимание уделяется оценке перспектив развития страховых продуктов для миллениалов и выведению приоритетных критериев, которые позволят достичь наивысшего результата в данной сфере.

Ключевые слова: рынок страхования, страховые взносы, страхование жизни, страховые премии, инвестиционные полисы, миллениалы, молодое поколение

На сегодняшний день рынок страхования активно развивается, и компании в целях увеличения своей конкурентоспособности стремятся расширить спектр предлагаемых ими услуг, куда также входит и страхование жизни.

Данный вид страхования, предусматривающий защиту имущественных интересов застрахованного лица, которые связаны с его жизнью и смертью, является одним из наиболее быстрорастущих сегментов на рынке страхования. Однако в то же время страхование жизни в России характеризуется как отстающее направление по таким показателям, как проникновение на рынок и плотность страхования. а это значит, что российский рынок страхования жизни до сих пор является малоразвитым и имеет широкие перспективы для работы в данном направлении.

Кроме того, необходимо отметить, что, по прогнозам специалистов, с 2017 года значительная часть рыночных операций (порядка 70 % [1]) будет осуществляться с участием поколения миллениалов (людей, родившихся в период с 1980-х гг.), что, в свою очередь, показывает необходимость в первую очередь предпринимать действия, направленные на привлечение именно данной целевой аудитории.

Исходя из сказанного выше, вопрос привлечения населения страны, а именно молодого поколения, к обращению к услуге страхования жизни является актуальным и требует дальнейшей проработки.

Таким образом, целью данного исследования является разработка стратегии привлечения молодого поколения к идее страхования жизни. Для чего автором будет проанализирована ситуация на российском и зарубежных рынках в сфере страхования жизни, будет дана характеристика поколения миллениалов и определены их потребности, а также будут предложены мероприятия по их привлечению.

1. Российский рынок страхования жизни

В кризисных условиях российский рынок страхования переживает серьезные испытания. За последние три года наметилась тенденция к снижению темпов прироста страховых взносов, в то время как возрастает убыточность, и сокращается рентабельность собственных средств. Кроме того, финансовая стабильность также ослабляется угрозой оттока средств из отрасли. На рисунке 1 представлен график изменений страхового рынка России до 2015 г.

Из представленного графика видно, что, несмотря на рост суммарных страховых премий в 2015 г. по сравнению с предыдущими периодами, темп роста заметно падает. По предварительным подсчетам темп роста в 2016 г. также не будет превышать +2,5 %.

Источник: Институт Страхования ВСС по данным Банка России

Рисунок 1. Динамика страхового рынка в 2005–2015 гг.

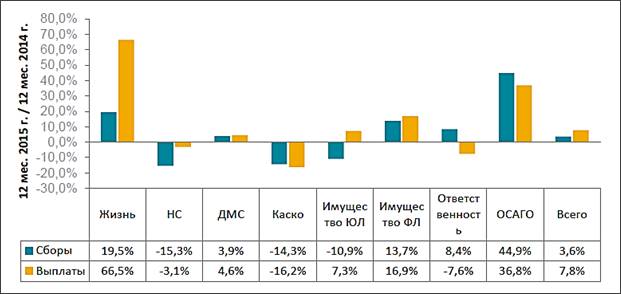

Однако известно (см. рисунок 2), что основной спад происходит в сфере автокаско, что в первую очередь связано со снижением спроса на автомобили и отказ от приобретения страхового полиса по возросшей цене. К концу этого года спад в этой сфере может достигнуть порядка 12–15 %. Второй сегмент, который испытывает значительные потери, – это страхование имущества юридических лиц, где сокращение составляет порядка 8–9 % [7] (Yurgens, 2016).

По предварительным прогнозам, предполагалось, что в этом году сфера страхования жизни также будет низкоэффективная: +9–12 % по базовому прогнозу и +2–5 % в соответствии с негативным [3]. Эксперты связывали это с сокращением кредитования населения и постепенным насыщением спроса в соответствующем сегменте, а также с ускорением выплат по среднесрочным договорам.

Однако вместо этого в первом полугодии 2016 г. был замечен значительный рост инвестиционного страхования жизни, который стал наибольшим за предшествующие пять лет и составил +66,3 %, или 35,5 млрд рублей [5]. Основной причиной подобного взрыва стало снижение ставок по депозитам, а также обращение клиентов к новым финансовым инструментам. Кроме того, на резкий рост повлияло окончание высокодоходных депозитов, которые были заключены в 2015 г., и перезаключение договоров инвестиционного страхования жизни с целью фиксации дохода, полученного от роста иностранных валют.

В тоже время, смотря на такое положение на рынке, нельзя однозначно говорить о наметившейся положительной тенденции, поскольку сегмент инвестиционного страхования в сегодняшнем его представлении достаточно насыщен. Так, за 2017 г. прирост снова может снизиться до 15–20 %, а к 2018 % будет полностью исчерпан.

Подобная ситуация ударит по всему рынку страхования, поскольку на сегодняшний день сегмент страхования жизни в течение двух лет обеспечивает значительную часть абсолютного прироста взносов страхового рынка в целом, а именно 49,2 %. В первом полугодии 2016 г. данный показатель составил 77 % прироста всех взносов рынка страхования. Все это отражает необходимость принятия мер для поддержания благоприятной тенденции и дальнейшего ее развития.

Источник: НАФИ по данным Банка России

Рисунок 2. Динамика основных видов страхования

В целом рынок страхования жизни занимает особое место в системе страхования любой страны. Так, например, в странах Европы доля страхования жизни от общего объема страхового рынка составляет более 60 %, а практически 90 % населения обладают полисами накопительного страхования жизни.

Проводя аналогию между российским рынком страхования жизни и европейским, можно однозначно утверждать, что России есть куда развиваться. Согласно различным источникам, в России к услугам добровольного страхования жизни прибегает 5–10,7 % населения, в то время как в Европейских странах данный показатель превышает 60 %, причем 70 % общего объема премий приходится на Великобританию, Италию, Францию и Германию [2].

Западная практика показывает, что страхование жизни может стать не только инструментом накопления средств, получения инвестиционной прибыли или обеспечением пенсии и медицинского обслуживания. Современное страхование жизни способно стать ценным помощником при приобретении жилья, оплате образования, стать стартовым капиталом для открытия бизнеса и проч. Таким образом, страхование жизни, расширив свои границы, приобрело не только экономическое, но и социальное значение.

В России, как и в мире, на сегодняшний день выделяется три основных направления страхования: страхование рисков, накопительное и инвестиционное страхование жизни. Основными тенденциями в сфере подобных услуг является заключение договоров на периоды от 5 лет до 50, причем заключать подобные договоры могут лица в возрасте от 18 до 70 (существует определенная дифференциация в зависимости от конкретного случая). Особенно стоит выделить возможность продолжения взносов по накопительному страхованию и после смерти застрахованного лица, в том случае если оно не является выгоприобретателем по заключенному контракту. Кроме того, среди направлений развития сферы страхования жизни можно выделить такие услуги, как возможность заключения договора накопительного страхования жизни детей на длительный период от 10 до 20 лет; предложения по осуществлению выплат не единоразово, а на протяжении некоторого периода (ежемесячно, ежеквартально и проч.); программы «24 часа в сутки по всему миру» и проч.

В то же время стоит учитывать и то, что спектр компаний, оказывающих услуги страхования жизни, изначально был не широк (порядка 50 компаний к 2005 г.). К 2016 г. число компаний, осуществляющих страхование жизни, значительно выросло, однако, согласно рейтингу надежности национального рейтингового агентства «ЭКСПЕРТ РА», только девять из них оцениваются как уровень А++ [4]. Среди них можно выделить СК «Ингосстрах-Жизнь», «Альянс Жизнь», «СОГАЗ-ЖИЗНЬ» и проч., которые показывают наилучшие результаты как и в области страхования жизни, так и в иных сферах страхования.

На западе наибольшей популярностью пользуются так называемые инвестиционные полисы, которые являются совмещением страховки и инвестиционных вкладов. Данное решение позволило связать размеры страховых выплат с инвестиционной доходностью компаний, а величина страховой суммы данных полисов исчисляется в юнитах, единичных паях, а также базируется на применении инструментов фондового рынка. Популярность такого метода проявилась практически сразу, уже в 2000-ых гг. доля инвестиционных полисов достигла 45 %, а сегодня уровень их продаж зависит от роста биржевых индексов.

В настоящее время западная практика предполагает продажу инвестиционных полисов следующих основных видов: unit-linked – размер выплат по данным полисам напрямую связан с долями в паевых инвестиционных фондах; index-linked – зависят от определенных фондовых индексов; equity-linked – связанные с курсом определенных акций.

Одним из главных факторов приобретения популярности данными полисами завязан на то, что основной риск перенимает на себя страховая компания, поскольку именно она выбирает фонд для инвестирования страховых премий.

В России и сегодня страховые компании редко обращаются к паевым инвестиционным фондам, а население мало информировано об инвестиционных полисах. Однако именно данное направление, по мнению многих экспертов, может стать стартовым этапом при формировании спроса на накопительные страховые услуги.

2. Потребители услуг страхования жизни. Анализ целевой аудитории

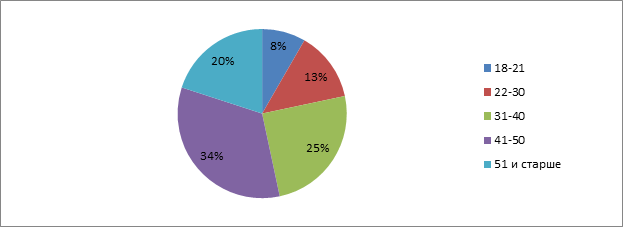

Анализируя рынок страхования жизни, автор отдельное внимание уделяет тем, кто является потребителями услуг данного рынка. На рисунке 3 представлены доли обращения в страховые компании людей, разделенных по различным сегментам. Из представленной диаграммы видно, что на сегодняшний день основной группой населения, прибегающей к помощи страховых компаний, является возрастная группа от 41 до 50 лет, занимая 34 % всех обращений. Совсем немного отстают категории 31–40 и от 51 года, чьи показатели достигают 25 % и 20 % соответственно. Таким образом, можно заметить, что основная целевая аудитория – это «взрослое» поколение, практически не затрагивающее молодежь.

Однако согласно последним исследованиям маркетологов к 2017 г. поколение миллениалов (современное молодое поколение) по размерам своих покупок будет занимать 70 % всего рынка. Именно поэтому привлечение данной категории населения является приоритетным на сегодняшний день и дальнейшее исследование нацелено на решение задачи по развитию данного сегмента.

Источник: составлено автором

Рисунок 3. Доли обращения в страховые компании населения по возрастным категориям, %

Категорию современной молодежи составляет поколение миллениалов, которое также называют поколением Y. Основными чертами, присущими им, являются амбициозность и целеустремленность, открытость новому. Данные черты характера способствуют тому, что потенциальные потребители услуги страхования жизни воспримут новые идеи если не положительно, то хотя бы обратят свое внимание, а открытость всему новому и необычному открывает широкие перспективы по завоеванию лояльности именно данной категории. Однако в то же время стоит учитывать их потребность в креативных решениях и уникальных продуктах, что, в свою очередь, усложняет задачу по продвижению услуги.

Сегодня понятия «Миллениал» и «Интернет» являются практически синонимами, поскольку современное поколение значительную часть своего времени проводит за интернет-серфингом и в социальных сетях. «Всегда on-line» становится жизненным кредо многих из молодого поколения. Данный факт означает, что молодежь просматривает гигабайты виртуальной информации ежедневно, а это приводит к тому, что на оценку какого-либо продукта/услуги отводятся считанные секунды, за которые формируется первичное решение.

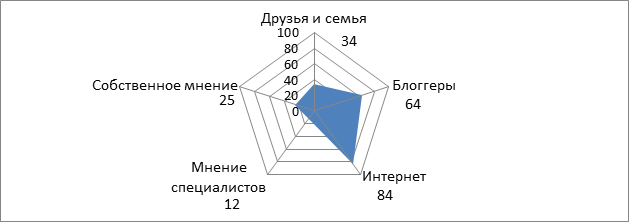

Однако после того как информация привлекла миллениала, данные о любом товаре или услуге подробно изучаются и анализируются, все товары подвергается критическому сравнению с конкурентами, рассматривается опыт предыдущих пользователей (за счет отзывов на специальных сайтах, в социальных сетях, видео-блогах и проч.), причем сторонний опыт зачастую оказывается более ценен, нежели советы специалистов (рисунок 4).

Из рисунка видно, что наибольшее влияние на принятие решения о покупке чего-либо принимается на основе информации, полученной из Интернета, а также на основе практических примеров реальных людей. Зачастую современный потребитель услуги информирован о ней не менее самого производителя, и с этим приходится считаться.

Источник: составлено автором

Рисунок 4. Доверие миллениалов советам, %

Постоянное использование интернета также привело к тому, что традиционная реклама перестала быть эффективной при взаимодействии с современным молодым поколением. Миллениалы привыкли к окружающим их рекламным сообщениям различного характера, более того, выработали защитный механизм, поэтому к информации из привычной рекламы молодежь относится скептически, а сами ролики или баннеры вызывают негативное отношение.

Исходя из вышесказанного, можно определить наиболее эффективные каналы продвижения услуги и способы представления информации, которые должны отвечать следующим требованиям:

· Быть максимально доступными миллениалам, легко находиться в интернет-пространстве.

· Способны привлечь внимание за секунды и удержать потенциального потребителя.

· Обладать уникальностью. Важно, чтобы не только товар был уникальным, но и способы его предложения.

Так какой же страховой продукт будет наиболее привлекательным для миллениалов? Одним из наиболее известных и успешных примеров является то, как «Сбербанк» начал предоставлять пользователям мобильной игры «Pokemon Go» бесплатную страховку. Данное решение, помимо того что возникло своевременно, отвечает потребностям молодежи, которую летом 2016 г. захлестнул интерес к игре, имеет ряд иных преимуществ перед прочими страховыми продуктами для миллениалов. Во-первых, это всесторонняя поддержка проекта. «Сбербанк» озаботился не только самим страховым продуктом, но и обеспечил мотив молодежи для присутствия в непосредственной близости от банка – разместил возле своих отделений специальные игровые модули, вблизи которых цель игры достигается легче. Во-вторых, сам по себе предложенный страховой продукт насыщен креативом, к которому стремятся представители целевой аудитории, привлекает внимание и выделяет «Сбербанк» среди прочих аналогичных компаний.

Как молодежь реагирует на попытки их заинтересовать? Проанализировав поведение миллениалов, автор определяет, что максимальный эффект будет достигнут при использовании digital-средств и виртуальных каналов продвижения:

· Нативная реклама – воспринимается как часть контента сайта и не вызывает негативного отклика.

· Реклама в социальных сетях. Социальные сети общего формата собирают наиболее широкую аудиторию, и в данном случае информационную ячейку можно разместить как элемент, продолжающий основную концепцию маркетинговой кампании так же, как и самостоятельную единицу.

· Вирусный маркетинг. Здесь подразумевается как использование кратких видеороликов (например, на таких контентах, как «YouTube»), а также скрытой рекламы на каналах популярных молодежных блогеров.

Анализируя ситуацию с традиционными каналами продвижения страхования жизни, можно отметить, что на данный момент крупнейшим каналом реализации продуктов по страхованию жизни являются кредитные организации. За первое полугодие 2016 года 83 % общих взносов по страхованию жизни было получено через кредитные организации. Более того, доля данного канала непрерывно растет (увеличение составило +35,8 % по сравнению с аналогичным периодом 2012 года, и на +6,8 % в сравнении с первыми кварталами предыдущего года). Такое положение привело к сильному сокращению продаж через физических лиц. Если ранее прирост составлял 19,8 % (в первом полугодии 2012 г.), то в этом году он равен 7,7 % за аналогичный период.

Таким образом, исходя из вышесказанного, информирование молодого поколения об услугах страхования жизни посредством Сети и имеющем виртуальную направленность позволит охватить наиболее широкий сегмент целевой аудитории, будет нести элемент новизны, а также за счет эффекта доверия первоисточнику (современное поколение недостаточно информировано об услугах страхования жизни) позволит не просто привлечь новых потребителей, но и повысит уровень продаж. В то же время возможность заключения предварительной сделки напрямую в каналах продвижения создаст прямую связь между потенциальными потребителями и страховой компанией.

Источники:

Мировой опыт в страховании жизни. Райфайзен Лайф. [Электронный ресурс]. URL: https://www.raiffeisen-life.ru/home/06_Blog/readblog.php?comp=20140110_Blog_RU.php ( дата обращения: 31.10.2016 ).

Прогноз развития страхового рынка в 2016 году: устойчивость под угрозой. Рейтинговое агентство RAEX («Эксперт РА»). [Электронный ресурс]. URL: http://www.raexpert.ru/researches/insurance/prognoz_2016/ ( дата обращения: 30.10.2016 ).

Рейтинги надежности страховых компаний [Электронный ресурс] // Рейтинговое агентство RAEX («Эксперт РА»). – URL: http://raexpert.ru/ratings/insurance/?scale_type_id=1&sort=rating&type=asc (дата обращения: 31.10.2016)

Страхование жизни в России: локальный рост. Рейтинговое агентство RAEX («Эксперт РА»). [Электронный ресурс]. URL: http://www.raexpert.ru/researches/insurance/life_insurance_1p2016/ ( дата обращения: 30.10.2016 ).

Страховой рынок в 2016: ОСАГО больше не драйвер [Электронный ресурс] // НачФин.info. – URL: http://nacfin.ru/straxovoj-rynok-v-2016-osago-bolshe-ne-drajver/ (дата обращения: 29.10.2016)

Юргенс И.Ю. Страховой рынок: итоги 2015, прогнозы, основные тенденции. Страхование сегодня. [Электронный ресурс]. URL: http://www.insur-info.ru/analysis/1083/ ( дата обращения: 30.10.2016 ).

Страница обновлена: 20.02.2026 в 09:51:31

Download PDF | Downloads: 51 | Citations: 2

Russian market of life insurance. How to instill the idea of life insurance in young generation

Ipateva I.A.Journal paper

Journal of Economics, Entrepreneurship and Law

Volume 7, Number 1 (January-March 2017)

Abstract:

The modern insurance services market is actively developing. Life insurance is one of the fastest growing segments of the market but is still lagging behind. The author analyzes the means of its expansion by attracting a young generation - the millenials. We pay special attention to the assessment of development prospects of insurance products for millenials and definition of priority criteria that will allow to achieve the highest result in this area.

Keywords: insurance market, life insurance, insurance bonuses, insurance payments, investment policies, millenials, young generation

References:

Прогноз развития страхового рынка в 2016 году: устойчивость под угрозойРейтинговое агентство RAEX («Эксперт РА»). (in Russian). Retrieved October 30, 2016, from http://www.raexpert.ru/researches/insurance/prognoz_2016/

Страхование жизни в России: локальный ростРейтинговое агентство RAEX («Эксперт РА»). (in Russian). Retrieved October 30, 2016, from http://www.raexpert.ru/researches/insurance/life_insurance_1p2016/

Юргенс И.Ю. Страховой рынок: итоги 2015, прогнозы, основные тенденцииСтрахование сегодня. (in Russian). Retrieved October 30, 2016, from http://www.insur-info.ru/analysis/1083/